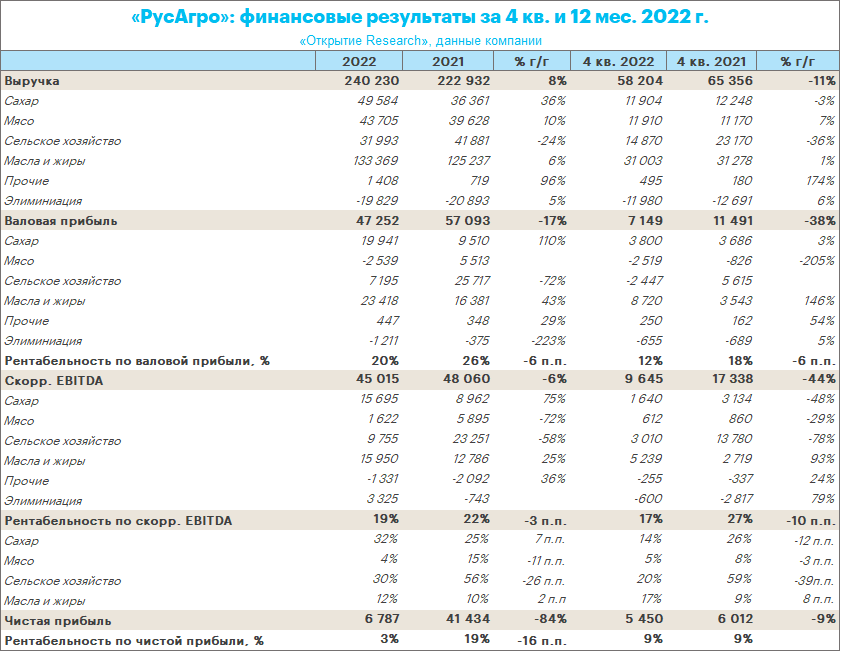

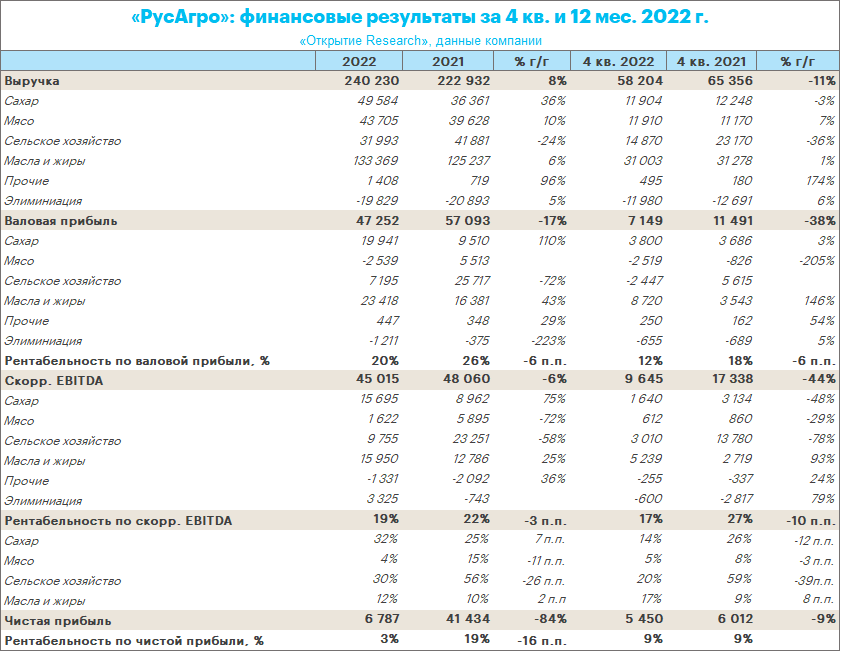

Сельскохозяйственный холдинг «Русагро» (AGRO) опубликовал 6 марта финансовые результаты за IV квартал и полный 2022 год.

Чистый долг на 31 декабря 2022 г. составил 99 723 млн руб.

Отношение «чистый долг / скорректированная EBITDA» на 31 декабря 2022 г. равно 2,22x.

Наш взгляд

Иван Авсейко, эксперт «Открытие Research», ведущий аналитик «Открытие инвестиции», рынок акций РФ

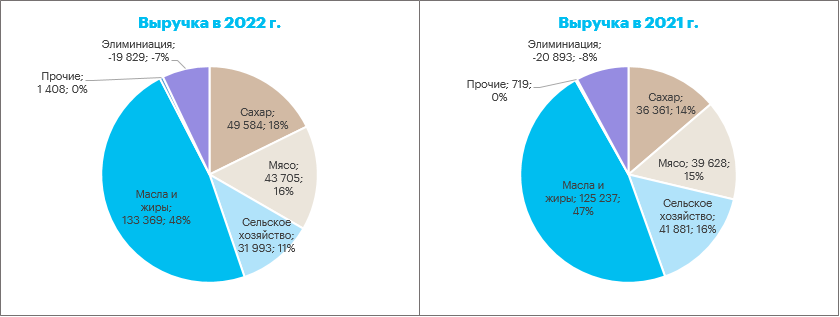

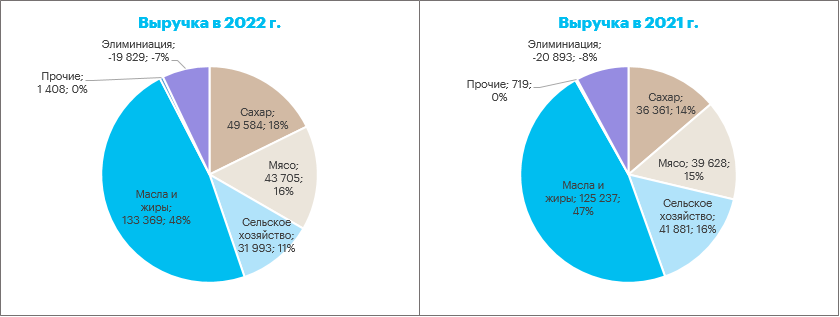

В целом результаты «Русагро» за IV квартал рассматриваем как умеренно-негативные. Данные по выручке и EBITDA в IV квартале отражают финал непростого сельскохозяйственного 2022 года для компании. Эти показатели оказались под давлением из-за влияния сельскохозяйственного сегмента компании, поскольку менеджмент предпочёл перенести продажи на 2023 год в поисках лучшей ценовой конъюнктуры. При этом влияние остальных сегментов с точки зрения динамики выручки в основном нейтральное.

Касательно маржинальности, в сахарном сегменте в IV квартале сокращение рентабельности произошло за счёт снижения продаж высокомаржинального свекловичного жома и удлинения логистических маршрутов, при этом маржа масложирового бизнеса, наоборот, возросла на 800 б.п. за счёт снижения закупочных цен на семена подсолнечника и отмены таможенной пошлины на масло наливом с октября 2022 года. Под существенным давлением также была маржа мясного сегмента, где на цену продажи повлиял переизбыток свинины, наблюдаемый в целом на российском рынке, а удорожание кормов в I полугодии 2022 года оказало переходящее влияние на себестоимость в III–IV кварталах. К тому же у компании сохраняются повышенные расходы на запуск Приморского кластера, который выйдет на 100% мощность только в 2024 году.

С точки зрения перспектив на 2023 год основные контрибьюторы роста 2022 года (сахарный и масложировой сегменты), вероятно, сохранят своё ключевое влияние с умеренным колебанием реализационных цен и без существенного давления на маржу. В то же время негативная конъюнктура на рынке свинины, вероятно, сохранится, поскольку устранение дисбалансов предложения мяса (уход неэффективных игроков) потребует больше времени. Но в то же время, наблюдаемое в I квартале 2023 г. удешевление кормов поддержит маржу. Высокая неопределённость сохранится в сельхоз сегменте, но наличие экспортных пошлин на пшеницу ограничит колебания цен.

С точки зрения управления капиталом переносы объёмов продаж на 2023 год и усложнение логистических цепочек вызвали увеличение в потребности оборотного капитала в 34 млрд руб. В то же время капитальные затраты в размере 12 млрд руб. (примерно столько ожидается и в 2023 году) оказались в целом в рамках плана. В результате долговая нагрузка (отношение «чистый долг / EBITDA») по итогам 2022 года несколько выросла с 1,5х до 2,2х. Впрочем, наличие льготных ставок для сельхоз игроков значительно упрощает вопрос обслуживания долга для «Русагро».

ГК «Русагро» продолжает рассматривать различные планы по изменению структуры управления холдингом, в том числе редомициляцию, впрочем, ясности по данному вопросу пока нет, так же как и по вытекающему отсюда вопросу по дивидендам. В то же время уже в марте компания рассчитывает прояснить вопрос о делистинге своих расписок с Лондонской биржи и листинге на другой иностранной фондовой бирже.

Что делать инвестору

С учётом низких мультипликаторов стоимости и ограниченного потенциала снижения адресных агрорынков сохраняем рекомендацию «Покупать», однако целевую цену ставим на пересмотр.

Динамика акций

Расписки «Русагро» 7 марта по состоянию на 15:00 мск дорожали на 0,2%, до 711,6 руб. При этом Индекс Мосбиржи снижался на 0,01%, а отраслевой индекс «Потребительского сектора» рос на 0,5%. Поэтому бумага смотрелась в целом по рынку и по сектору.

С начала года бумаги AGRO подорожали на 8%. Середнячок в своём секторе. Средний торговый объём за последние 20 дней практически не изменился к среднему показателю за 3 месяца. По положению текущих котировок относительно ключевых скользящих средних (средней цены за 50, 100 и 200 дней) бумага не выглядит перекупленной. Скорее, есть намёк на некоторую перепроданность.

О компании

«Русагро» контролирует один из самых обширных банков земель среди российских сельскохозяйственных производителей. Земли площадью 659 тыс. га под контролем «Русагро» находятся в высокоплодородном чернозёмном регионе России (в Белгородской, Тамбовской, Воронежской, Курской, Орловской областях) и на Дальнем Востоке в Приморье.

«Русагро» является ведущим производителем сырого подсолнечного масла и потребительского маргарина, а также вторым крупнейшим производителем промышленных жиров и майонеза в России.

«Русагро» занимает третье место в производстве сахара в России, первое на рынке кускового сахара и является четвёртым по величине производителем свинины в стране.

Чистый долг на 31 декабря 2022 г. составил 99 723 млн руб.

Отношение «чистый долг / скорректированная EBITDA» на 31 декабря 2022 г. равно 2,22x.

Наш взгляд

Иван Авсейко, эксперт «Открытие Research», ведущий аналитик «Открытие инвестиции», рынок акций РФ

В целом результаты «Русагро» за IV квартал рассматриваем как умеренно-негативные. Данные по выручке и EBITDA в IV квартале отражают финал непростого сельскохозяйственного 2022 года для компании. Эти показатели оказались под давлением из-за влияния сельскохозяйственного сегмента компании, поскольку менеджмент предпочёл перенести продажи на 2023 год в поисках лучшей ценовой конъюнктуры. При этом влияние остальных сегментов с точки зрения динамики выручки в основном нейтральное.

Касательно маржинальности, в сахарном сегменте в IV квартале сокращение рентабельности произошло за счёт снижения продаж высокомаржинального свекловичного жома и удлинения логистических маршрутов, при этом маржа масложирового бизнеса, наоборот, возросла на 800 б.п. за счёт снижения закупочных цен на семена подсолнечника и отмены таможенной пошлины на масло наливом с октября 2022 года. Под существенным давлением также была маржа мясного сегмента, где на цену продажи повлиял переизбыток свинины, наблюдаемый в целом на российском рынке, а удорожание кормов в I полугодии 2022 года оказало переходящее влияние на себестоимость в III–IV кварталах. К тому же у компании сохраняются повышенные расходы на запуск Приморского кластера, который выйдет на 100% мощность только в 2024 году.

С точки зрения перспектив на 2023 год основные контрибьюторы роста 2022 года (сахарный и масложировой сегменты), вероятно, сохранят своё ключевое влияние с умеренным колебанием реализационных цен и без существенного давления на маржу. В то же время негативная конъюнктура на рынке свинины, вероятно, сохранится, поскольку устранение дисбалансов предложения мяса (уход неэффективных игроков) потребует больше времени. Но в то же время, наблюдаемое в I квартале 2023 г. удешевление кормов поддержит маржу. Высокая неопределённость сохранится в сельхоз сегменте, но наличие экспортных пошлин на пшеницу ограничит колебания цен.

С точки зрения управления капиталом переносы объёмов продаж на 2023 год и усложнение логистических цепочек вызвали увеличение в потребности оборотного капитала в 34 млрд руб. В то же время капитальные затраты в размере 12 млрд руб. (примерно столько ожидается и в 2023 году) оказались в целом в рамках плана. В результате долговая нагрузка (отношение «чистый долг / EBITDA») по итогам 2022 года несколько выросла с 1,5х до 2,2х. Впрочем, наличие льготных ставок для сельхоз игроков значительно упрощает вопрос обслуживания долга для «Русагро».

ГК «Русагро» продолжает рассматривать различные планы по изменению структуры управления холдингом, в том числе редомициляцию, впрочем, ясности по данному вопросу пока нет, так же как и по вытекающему отсюда вопросу по дивидендам. В то же время уже в марте компания рассчитывает прояснить вопрос о делистинге своих расписок с Лондонской биржи и листинге на другой иностранной фондовой бирже.

Что делать инвестору

С учётом низких мультипликаторов стоимости и ограниченного потенциала снижения адресных агрорынков сохраняем рекомендацию «Покупать», однако целевую цену ставим на пересмотр.

Динамика акций

Расписки «Русагро» 7 марта по состоянию на 15:00 мск дорожали на 0,2%, до 711,6 руб. При этом Индекс Мосбиржи снижался на 0,01%, а отраслевой индекс «Потребительского сектора» рос на 0,5%. Поэтому бумага смотрелась в целом по рынку и по сектору.

С начала года бумаги AGRO подорожали на 8%. Середнячок в своём секторе. Средний торговый объём за последние 20 дней практически не изменился к среднему показателю за 3 месяца. По положению текущих котировок относительно ключевых скользящих средних (средней цены за 50, 100 и 200 дней) бумага не выглядит перекупленной. Скорее, есть намёк на некоторую перепроданность.

О компании

«Русагро» контролирует один из самых обширных банков земель среди российских сельскохозяйственных производителей. Земли площадью 659 тыс. га под контролем «Русагро» находятся в высокоплодородном чернозёмном регионе России (в Белгородской, Тамбовской, Воронежской, Курской, Орловской областях) и на Дальнем Востоке в Приморье.

«Русагро» является ведущим производителем сырого подсолнечного масла и потребительского маргарина, а также вторым крупнейшим производителем промышленных жиров и майонеза в России.

«Русагро» занимает третье место в производстве сахара в России, первое на рынке кускового сахара и является четвёртым по величине производителем свинины в стране.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба