10 марта 2023 Открытие Сыроваткин Олег

Европа

Вечером пятницы Stoxx Europe 600 заметно снижался, покинув область многонедельной консолидации неподалеку от многомесячных максимумов. По состоянию на 18:00 мск все 11 основных секторов индекса находились в минусе. Наибольшую устойчивость показывали ЖКХ, производство товаров первой необходимости и энергетика. Главными аутсайдерами выступали финансы, промышленность и ИТ.

Вчерашний стресс в финансовом секторе США, где бумаги SVB Financial Group рухнули на 60%, перекинулся в Европу, и акции местных банков оказались под сильным давлением. SVB объявила о привлечении капитала через эмиссию акций объемом $2,5 млрд, о продаже почти всего портфеля ценных бумаг, а также сообщила о перспективах того, что рост процентных ставок окажет давление на публичные и частные рынки капитала. Стоит отметить, что Silicon Valley Bank — «дочка» SVB — финансирует множество стартапов и прочих венчурных компаний.

Впрочем, рынок акций Европы сильно перекуплен и давно созрел для коррекции.

Дивидендная доходность Stoxx Europe 600 составляет 3,4%. Индекс торгуется с коэффициентом 13,4 к прибыли за прошедший год (P/E) и с коэффициентом 12,0 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 57,3% компаний индекса торгуются выше своей 50-дневной МА, 70,2% торгуются выше своей 100-дневной МА, 72,0% торгуются выше своей 200-дневной МА.

На 18:00 мск:

Индекс MSCI EM -968,39 п. (-0,99%), с нач. года +1,3%

Stoxx Europe 600 -452,88 п. (-1,54%), с нач. года +6,6%

DAX -15 383,00 п. (-1,60%) с нач. года +10,5%

FTSE 100 — 7 739,54 п. (-1,78%), с нач. года +3,9%

США

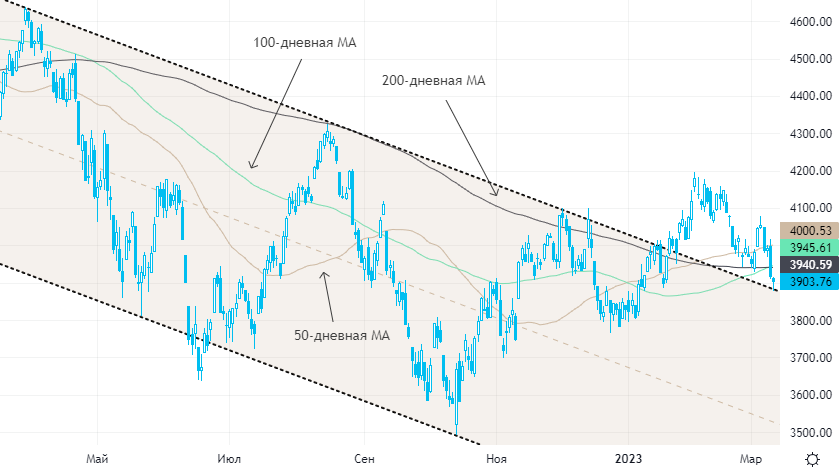

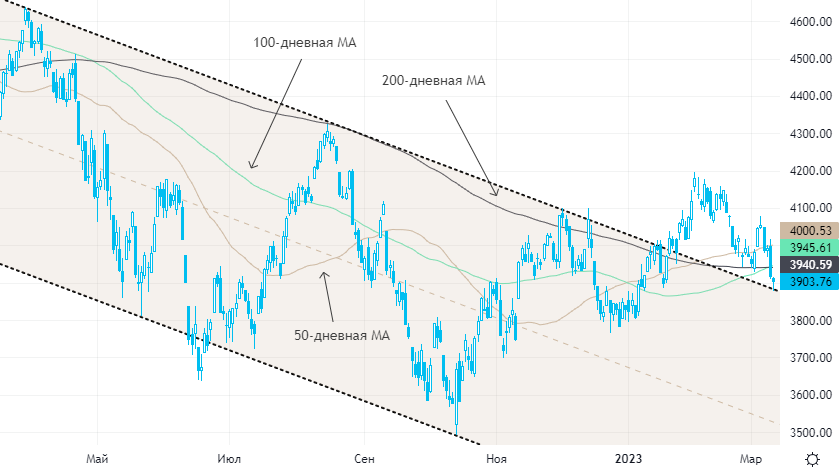

Вечером пятницы S&P 500 снижался, продолжая начатый еще во вторник даунтренд. По состоянию на 18:00 мск 7 из 11 основных секторов индекса находились в минусе. Наибольшую устойчивость показывали энергетика, здравоохранение и производство товаров длительного пользования. Вновь отставали финансы, а также недвижимость и ИТ.

Инвесторы с оптимизмом восприняли смешанный отчет по рынку труда США за февраль, который одновременно показал и значительное увеличение числа новых рабочих мест вне с/х сектора (311 тыс. против консенсуса 225 тыс.),

и рост уровня безработицы (3,6% против консенсуса 3,4%).

Это событие привело к снижению рыночной оценки вероятности повышения ставки по федеральным фондам на 50 б.п. на заседании ФРС 22 марта до 57% с 72% по состоянию на вечер четверга.

Доходности гособлигаций США продолжили начатое вчера снижение, в частности этот показатель для двухлетних бумаг снизился с закрытия среды уже на 45 б.п. до 4,62%. Однако данный факт не оказал поддержки рынку акций США, так как, напротив, он стал следствием бегства инвесторов из акций в трежерис.

Дивидендная доходность S&P 500 составляет 1,8%. Индекс торгуется с коэффициентом 18,8 к прибыли за прошедший год (P/E) и с коэффициентом 16,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 25,3% компаний индекса торгуются выше своей 50-дневной МА, 42,3% торгуются выше своей 100-дневной МА, 50,1% торгуются выше своей 200-дневной МА.

На 18:00 мск:

S&P 500 — 3 903,94 п. (-0,37%), с нач. года +1,7%

VIX — 23,10 пт (+0.49 пт), с нач. года +1.43 пт

MSCI World — 2 691,17 п. (-1,25%), с нач. года +3,4%

Нефть и другие сырьевые активы

Вечером пятницы цены на нефть умеренно росли, но закрывали неделю снижением. Инвесторы с оптимизмом восприняли смешанный отчет по рынку труда США за февраль, который одновременно показал и значительное увеличение числа новых рабочих мест вне с/х сектора (311 тыс. против консенсуса 225 тыс.), и рост уровня безработицы (3,6% против консенсуса 3,4%).

Это событие привело к снижению рыночной оценки вероятности повышения ставки по федеральным фондам на 50 б.п. на заседании ФРС 22 марта до 57% с 72% по состоянию на вечер четверга и оказало поддержку рискованным активам, включая нефть. Дополнительным позитивом стало снижение курса доллара против валют G10.

Запасы алюминия российского происхождения в хранилищах LME в феврале выросли в два с лишним раза до 200 тыс. тонн с небольшим. Это стало следствием поставки свыше 100 тыс. тонн металла в южнокорейский порт Кванъян в начале месяца. Тем не менее доля российского алюминия в хранилищах LME осталась примерно на уровне 45% благодаря значительному увеличению притока металла из других стран.

Запасы меди в хранилищах Шанхайской фьючерсной биржи продолжили снижаться, сократившись на неделе до 10 марта на 11% до 214,92 тыс. тонн. Запасы алюминия выросли на 2,7% до 310,89 тыс. тонн.

На 18:00 мск:

Brent, $/бар. — 81,97 (+0,47%) с нач. года -4,6%

WTI, $/бар. — 76,01 (+0,38%) с нач. года -5,3%

Urals, $/бар. — 55,20 (+0,69%) с нач. года -13,8%

Золото, $/тр. унц. — 1 861,30 (+1,65%) с нач. года +2,0%

Серебро, $/тр. унц. — 20,65 (+2,87%) с нач. года -13,8%

Алюминий, $/т — 2 314,00 (-0,60%) с нач. года -2,7%

Медь, $/т — 8 895,00 (+0,47%) с нач. года +6,2%

Никель, $/т — 23 105,00 (-0,70%) с нач. года -23,1%

Вечером пятницы Stoxx Europe 600 заметно снижался, покинув область многонедельной консолидации неподалеку от многомесячных максимумов. По состоянию на 18:00 мск все 11 основных секторов индекса находились в минусе. Наибольшую устойчивость показывали ЖКХ, производство товаров первой необходимости и энергетика. Главными аутсайдерами выступали финансы, промышленность и ИТ.

Вчерашний стресс в финансовом секторе США, где бумаги SVB Financial Group рухнули на 60%, перекинулся в Европу, и акции местных банков оказались под сильным давлением. SVB объявила о привлечении капитала через эмиссию акций объемом $2,5 млрд, о продаже почти всего портфеля ценных бумаг, а также сообщила о перспективах того, что рост процентных ставок окажет давление на публичные и частные рынки капитала. Стоит отметить, что Silicon Valley Bank — «дочка» SVB — финансирует множество стартапов и прочих венчурных компаний.

Впрочем, рынок акций Европы сильно перекуплен и давно созрел для коррекции.

Дивидендная доходность Stoxx Europe 600 составляет 3,4%. Индекс торгуется с коэффициентом 13,4 к прибыли за прошедший год (P/E) и с коэффициентом 12,0 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 57,3% компаний индекса торгуются выше своей 50-дневной МА, 70,2% торгуются выше своей 100-дневной МА, 72,0% торгуются выше своей 200-дневной МА.

На 18:00 мск:

Индекс MSCI EM -968,39 п. (-0,99%), с нач. года +1,3%

Stoxx Europe 600 -452,88 п. (-1,54%), с нач. года +6,6%

DAX -15 383,00 п. (-1,60%) с нач. года +10,5%

FTSE 100 — 7 739,54 п. (-1,78%), с нач. года +3,9%

США

Вечером пятницы S&P 500 снижался, продолжая начатый еще во вторник даунтренд. По состоянию на 18:00 мск 7 из 11 основных секторов индекса находились в минусе. Наибольшую устойчивость показывали энергетика, здравоохранение и производство товаров длительного пользования. Вновь отставали финансы, а также недвижимость и ИТ.

Инвесторы с оптимизмом восприняли смешанный отчет по рынку труда США за февраль, который одновременно показал и значительное увеличение числа новых рабочих мест вне с/х сектора (311 тыс. против консенсуса 225 тыс.),

и рост уровня безработицы (3,6% против консенсуса 3,4%).

Это событие привело к снижению рыночной оценки вероятности повышения ставки по федеральным фондам на 50 б.п. на заседании ФРС 22 марта до 57% с 72% по состоянию на вечер четверга.

Доходности гособлигаций США продолжили начатое вчера снижение, в частности этот показатель для двухлетних бумаг снизился с закрытия среды уже на 45 б.п. до 4,62%. Однако данный факт не оказал поддержки рынку акций США, так как, напротив, он стал следствием бегства инвесторов из акций в трежерис.

Дивидендная доходность S&P 500 составляет 1,8%. Индекс торгуется с коэффициентом 18,8 к прибыли за прошедший год (P/E) и с коэффициентом 16,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 25,3% компаний индекса торгуются выше своей 50-дневной МА, 42,3% торгуются выше своей 100-дневной МА, 50,1% торгуются выше своей 200-дневной МА.

На 18:00 мск:

S&P 500 — 3 903,94 п. (-0,37%), с нач. года +1,7%

VIX — 23,10 пт (+0.49 пт), с нач. года +1.43 пт

MSCI World — 2 691,17 п. (-1,25%), с нач. года +3,4%

Нефть и другие сырьевые активы

Вечером пятницы цены на нефть умеренно росли, но закрывали неделю снижением. Инвесторы с оптимизмом восприняли смешанный отчет по рынку труда США за февраль, который одновременно показал и значительное увеличение числа новых рабочих мест вне с/х сектора (311 тыс. против консенсуса 225 тыс.), и рост уровня безработицы (3,6% против консенсуса 3,4%).

Это событие привело к снижению рыночной оценки вероятности повышения ставки по федеральным фондам на 50 б.п. на заседании ФРС 22 марта до 57% с 72% по состоянию на вечер четверга и оказало поддержку рискованным активам, включая нефть. Дополнительным позитивом стало снижение курса доллара против валют G10.

Запасы алюминия российского происхождения в хранилищах LME в феврале выросли в два с лишним раза до 200 тыс. тонн с небольшим. Это стало следствием поставки свыше 100 тыс. тонн металла в южнокорейский порт Кванъян в начале месяца. Тем не менее доля российского алюминия в хранилищах LME осталась примерно на уровне 45% благодаря значительному увеличению притока металла из других стран.

Запасы меди в хранилищах Шанхайской фьючерсной биржи продолжили снижаться, сократившись на неделе до 10 марта на 11% до 214,92 тыс. тонн. Запасы алюминия выросли на 2,7% до 310,89 тыс. тонн.

На 18:00 мск:

Brent, $/бар. — 81,97 (+0,47%) с нач. года -4,6%

WTI, $/бар. — 76,01 (+0,38%) с нач. года -5,3%

Urals, $/бар. — 55,20 (+0,69%) с нач. года -13,8%

Золото, $/тр. унц. — 1 861,30 (+1,65%) с нач. года +2,0%

Серебро, $/тр. унц. — 20,65 (+2,87%) с нач. года -13,8%

Алюминий, $/т — 2 314,00 (-0,60%) с нач. года -2,7%

Медь, $/т — 8 895,00 (+0,47%) с нач. года +6,2%

Никель, $/т — 23 105,00 (-0,70%) с нач. года -23,1%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба