14 марта 2023 T-Investments Романович Роман

В пятницу, 10 марта, в США рухнул Silicon Valley Bank (SVB) — 16-й банк в США по объему активов, который специализировался на работе с технологическими компаниями, а его банкротство стало крупнейшим со времен глобального финансового кризиса 2008 года.

Причиной банкротства стали слишком быстрый рост после пандемии, ошибки в управлении капиталом и сложности в технологическом секторе, на котором фокусировался банк. Но расскажем обо всем по порядку.

Региональный банк, который вырос благодаря стартап-буму

Silicon Valley Bank основали в Сан-Хосе, штат Калифорния, в 1983 году. В 1985 году открыли отделение в Пало-Альто, а в 1986 — в Санта-Кларе. В 1988 году банк разместил свои акции на бирже NASDAQ. К 1996 году у банка были открыты филиалы в 15 штатах в США, а с начала 2000-х началась международная экспансия. В 2008 открыли офис в Израиле, в 2012 — в Великобритании и Китае. К концу 2022 года филиалы банка работали в девяти странах, включая США.

Silicon Valley Bank с самого начала работы специализировался на обслуживании технологических компаний, венчурных инвесторов и стартапов. По оценкам самого банка, почти половина технологических и биотехнологических компаний Калифорнии пользовалась его услугами.

Банк работал с компаниями из индустрии финтеха, здравоохранения, программного обеспечения и виноделия, предоставляя им как классические банковские и консультационные услуги, так и помощь в привлечении венчурного капитала и организации сделок с инвесторами.

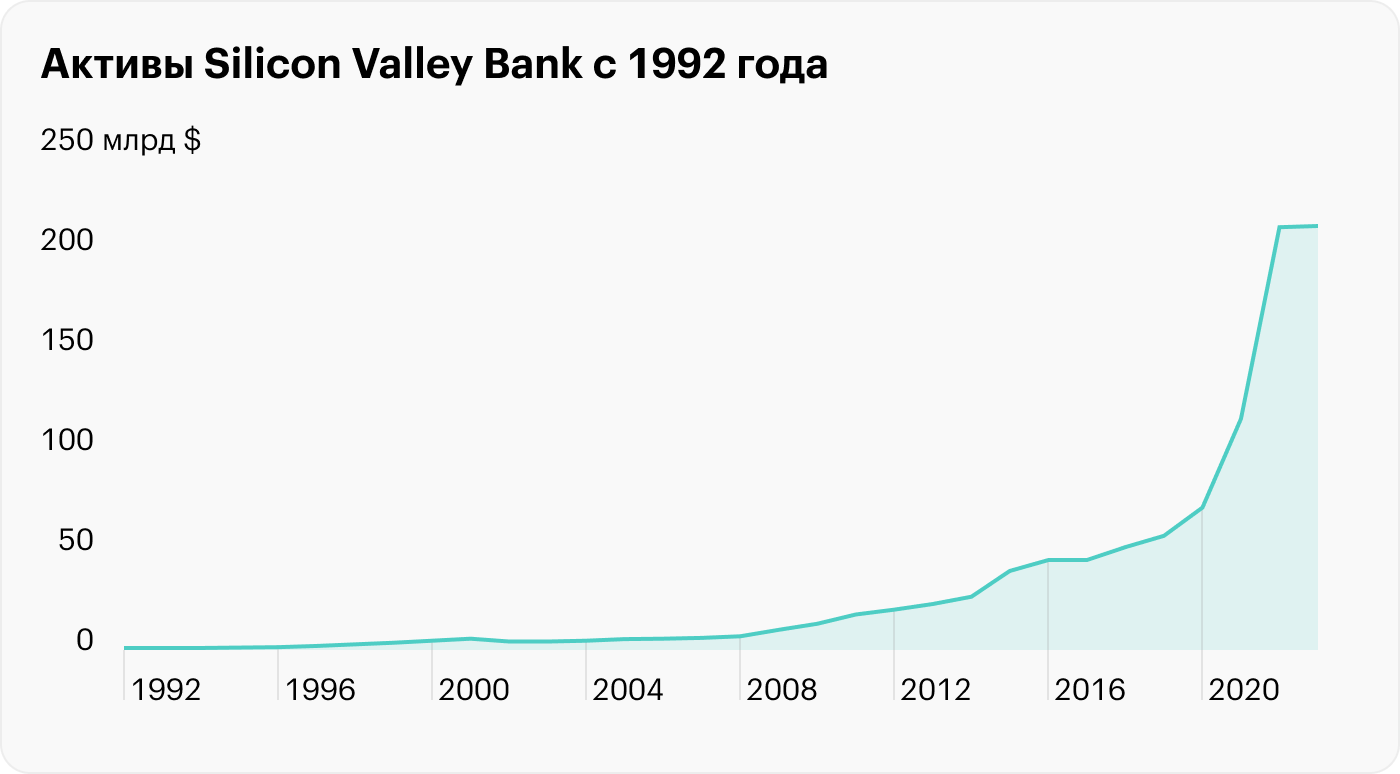

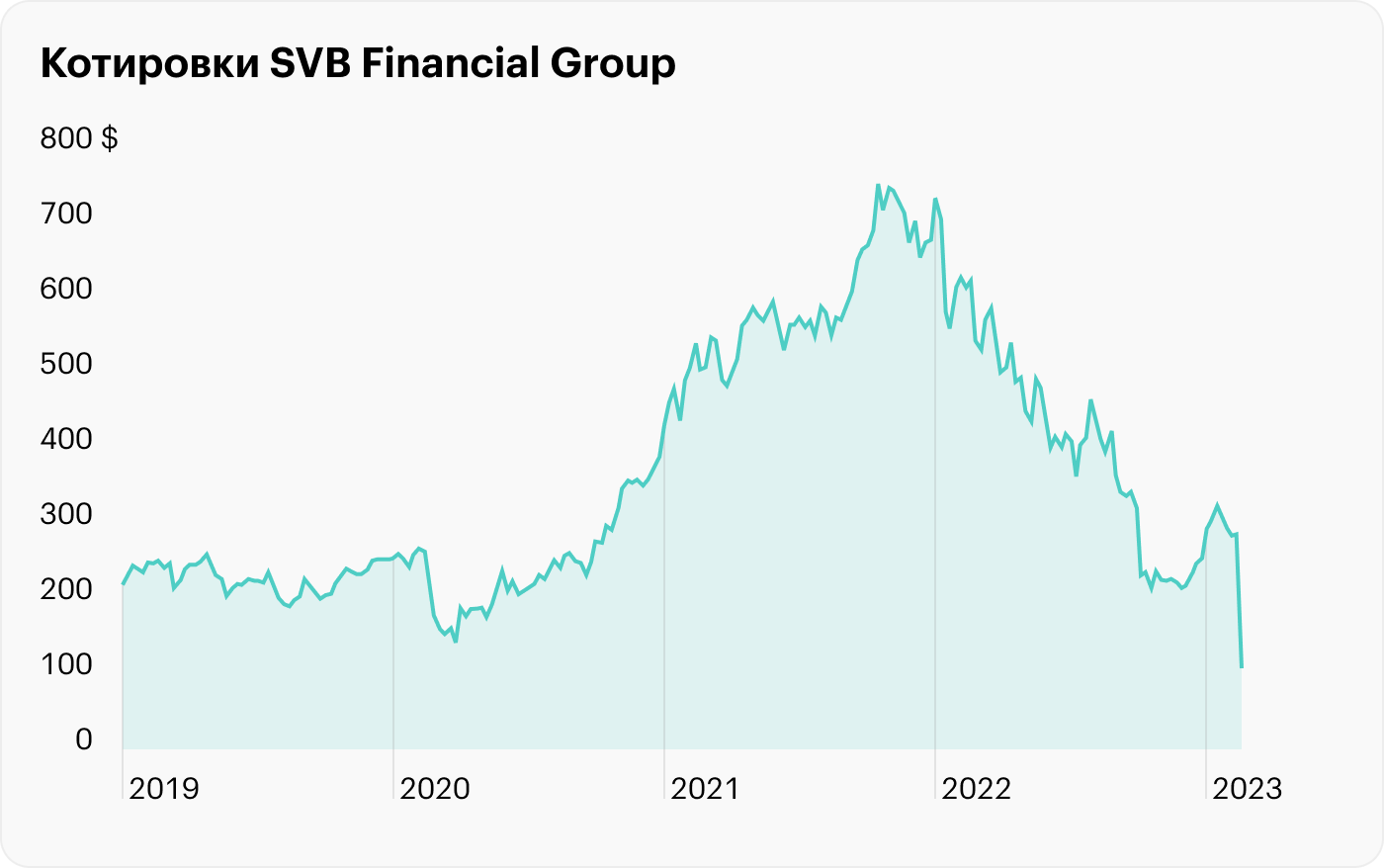

Фокус на технологическом секторе помог банку быстро вырасти. В начале 90-х активы банка составляли менее миллиарда долларов, к кризисному 2008 году увеличились до 9 млрд, а по итогам 2022 составили рекордные 211 млрд долларов.

Технологический индекс NASDAQ за период с 2009 года вырос на 900%, в три раза обогнав более широкий индекс S&P 500. Вместе с ростом технологического сектора опережающими темпами рос и бизнес Silicon Valley Bank.

В пандемию банк распух от венчурных денег

Самые высокие темпы роста активов банк показал после пандемии 2020 года. По итогам 2019 года размер активов составил 70 млрд долларов, а уже к концу 2022 года этот показатель утроился.

В период пандемии банки в США получили рекордные притоки депозитов на фоне раздачи денег простым американцам через стимулирующие чеки и бума венчурного инвестирования.

В марте 2020 года правительство США одобрило законопроект о стимулирующих выплатах для борьбы с последствиями пандемии в размере 1200 $ на каждого взрослого американца и 500 $ на каждого ребенка. В декабре 2020 в рамках второго раунда одобрили выплаты в размере 600 $. В марте 2021 года в рамках очередного раунда стимулирующих выплат американцы получили по 1400 $ на человека. Но Silicon Valley Bank вырос во многом благодаря буму венчурных сделок.

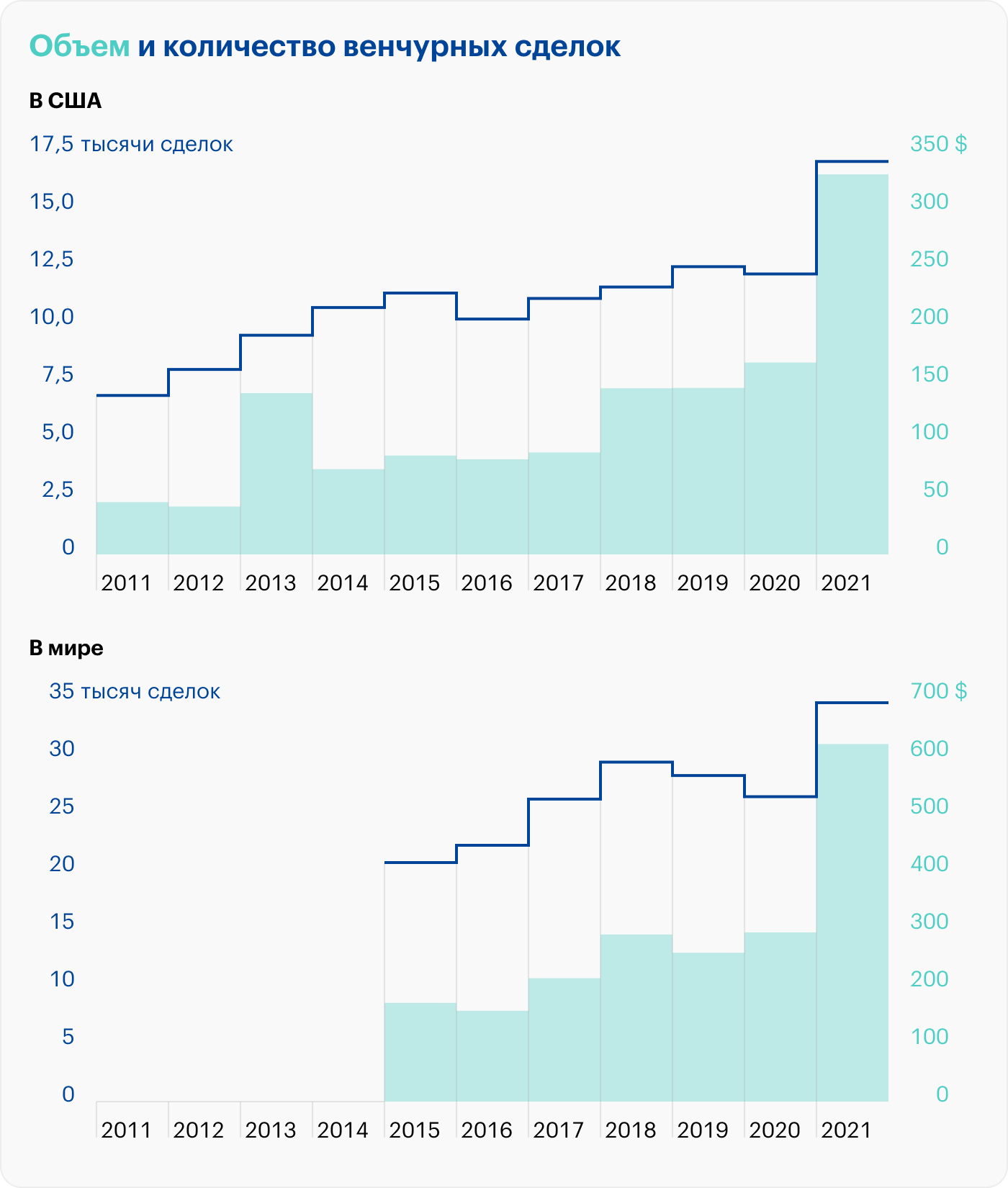

Благодаря мягкой денежно-кредитной политике венчурные фонды привлекали дешевый капитал и инвестировали его в перспективные стартапы. Если в 2019 году объем венчурных сделок в США составил 144,5 млрд долларов, то по итогам 2021 года он увеличился до 329,9 млрд долларов, а число венчурных сделок выросло с 12 до 17 тысяч.

По словам участников рынка, в тот период инвесторы мало задумывались о качестве бизнеса, в который инвестируют: сроки проверок сократили, а меры защиты инвестиций отошли на второй план из-за «страха упустить возможность». Венчурные фонды были готовы покупать все, где были хоть какие-то перспективы роста.

При этом большинство компаний после привлечения инвестиций отправляло деньги на банковские депозиты. С конца 2019 по первый квартал 2022 объем депозитов в США вырос на 5,4 трлн долларов, и только 15% этого объема перенаправили в кредиты, а остальную часть инвестировали в ценные бумаги. Банковские портфели ценных бумаг увеличились с 3,98 трлн в конце 2019 до 6,26 трлн к началу 2022. Остатки денег на счетах за аналогичный период выросли с 1,67 трлн до 3,38 трлн долларов.

Около 60% депозитов в Silicon Valley Bank на конец 2022 года было обычными депозитами до востребования под нулевую процентную ставку, а стоимость оставшихся депозитов составляла 1,17%.

Банк подвела ставка ФРС, дешевеющие облигации и управление рисками

Со времен кризиса 2008 года ключевая ставка большую часть времени оставалась около нуля, за исключением периода с 2016 по 2019, когда она выросла до 2,5%. Перед пандемией 2020 ставку снова опустили до нулевых значений, на которых она оставалась до марта 2022 года. В этих условиях банки привлекали деньги на депозиты под близкий к нулю процент, а свободные остатки размещали в облигациях под более высокие ставки.

При этом в 2017 году президент Трамп инициировал послабления для банковского контроля, в числе которых было смягчение требований к нормативам достаточности капитала для региональных банков, а также сокращение частоты проведения стресс-тестов с ежегодных до одного раза в два года.

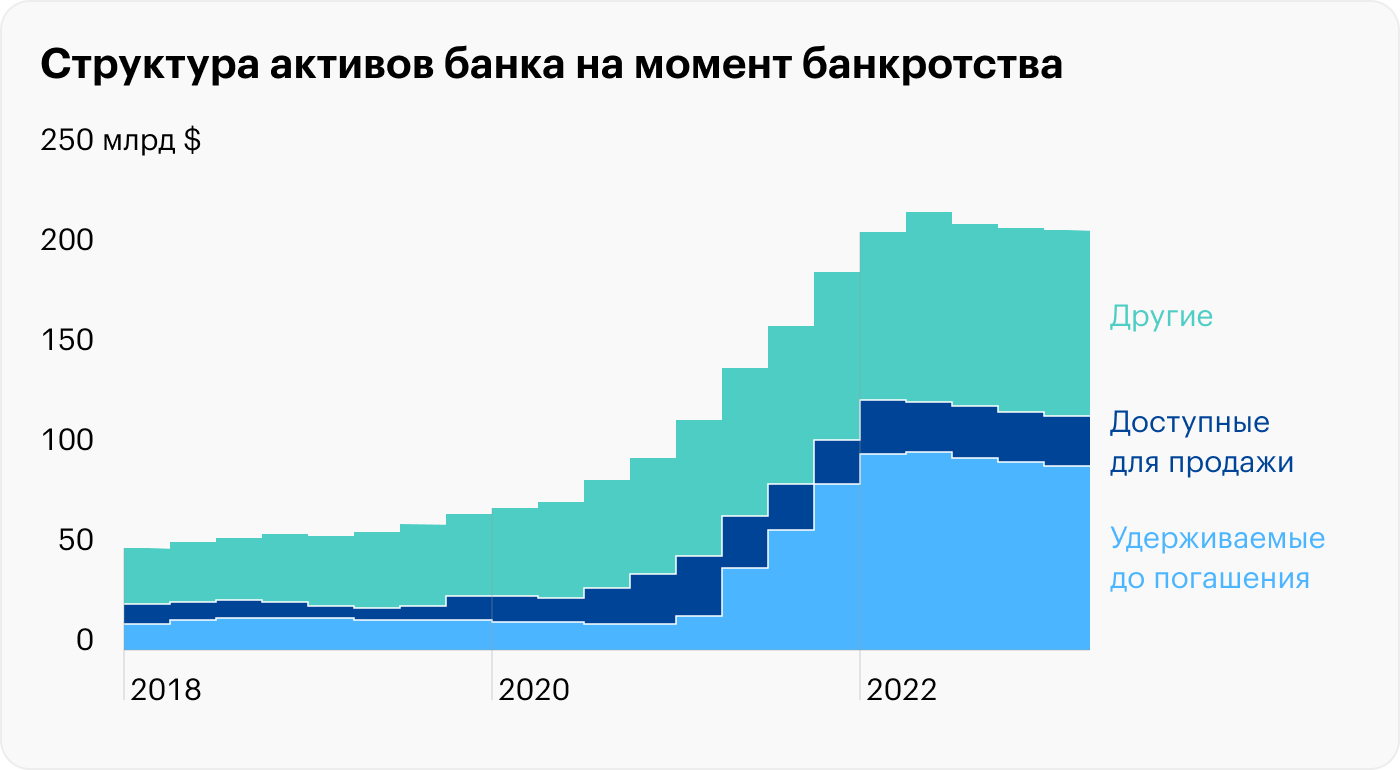

При этом особенность банковской системы в США заключается в том, что банки заранее должны классифицировать вложения в ценные бумаги по типу ликвидности: held to maturity (HTM) — активы, удерживаемые до погашения, и available for sale (AFS) — активы, доступные для продажи.

Активы HTM не привязаны к рыночным ценам и учитываются на балансе банка по номинальной стоимости. Активы AFS, наоборот, оцениваются по рыночной стоимости и в любой момент могут быть проданы банком.

Особенность заключается в том, что если по каким-то причинам банк продает хотя бы одну облигацию из портфеля HTM, то ему необходимо переоценить всю часть портфеля по рыночным ценам на момент такой сделки, и это стало проблемой для Silicon Valley Bank.

По итогам первого квартала 2022 года размер депозитов в банке составлял 173 млрд долларов. Из них 27,3 млрд банк инвестировал в краткосрочные облигации, и эти активы классифицировались как AFS. Портфель HTM оценивался в 98,7 млрд. Остальная часть использовалась для выдачи кредитов и хранилась на счетах.

Такой рост активов в ценных бумагах обусловлен слабой кредитной активностью: компании не брали кредитов, потому что у них был доступ к избыточному венчурному капиталу и горячий рынок первичных размещений. В результате SVB приходилось куда-то инвестировать такой поток наличности и выбор падал на долгосрочные ипотечные облигации из-за их более высокой доходности.

Из-за роста ставки ФРС стоимость облигаций начала падать и на конец 2022 года привела к нереализованным убыткам в размере 16 млрд долларов.

Долгое время руководство банка оставалось спокойным и уверяло инвесторов, что все под контролем. Более того, должность директора по рискам в банке оставалась вакантной большую часть 2022 года. Предыдущий директор по рискам, Лаура Изуриета, покинула банк в апреле 2022 года, а нового директора по рискам наняли только в январе 2023.

«Хорошая новость в том, что портфель ценных бумаг постоянно окупается. Мы получаем примерно 3 млрд долларов в квартал благодаря купонным выплатам по облигациям», — говорил финансовый директор банка в ходе отчетности по итогам третьего квартала 2022 года.

Но банкиры недооценили проблемы в технологическом секторе и возможный негативный эффект «набега на банк», который и стал спусковым крючком будущего банкротства.

Проблемы стартапов — проблемы банка

Некоторые венчурные инвесторы и фонды рекомендовали своим клиентам и компаниям выводить деньги со счетов SVB, ссылаясь на возможные проблемы с ликвидностью.

Например, Гарри Тан, президент инкубатора стартапов Y Combinator, написал сообщение для основателей компаний — участников инкубатора: «У нас нет конкретной информации о происходящем в SVB. Но всякий раз, когда вы слышите о проблемах платежеспособности вашего банка, вы должны отнестись к этому серьезно и расставить приоритеты в интересах своего стартапа и не подвергать себя риску, храня в таком банке более 250 тысяч долларов. Когда у вас по какой-либо причине закончатся деньги, ваш стартап умрет».

Подобные сообщения отправляли своим клиентам фонды Питера Тиля Founders Fund, Coatue, Union Square Ventures, Founder Collective и другие.

Такое поведение стартапов было вызвано ужесточением денежно-кредитной политики ФРС, ростом ставки и снижением активности венчурных сделок. Активность на рынке первичных размещений в США в 2022 году рухнула в 10 раз: за год компании провели IPO на сумму 20,79 млрд — против 282,66 млрд долларов в 2021.

Из-за проблем с финансированием компании начали экономить и сокращать персонал: за 2022 Google, Amazon, Microsoft и другие технологические компании уволили более 70 тысяч человек.

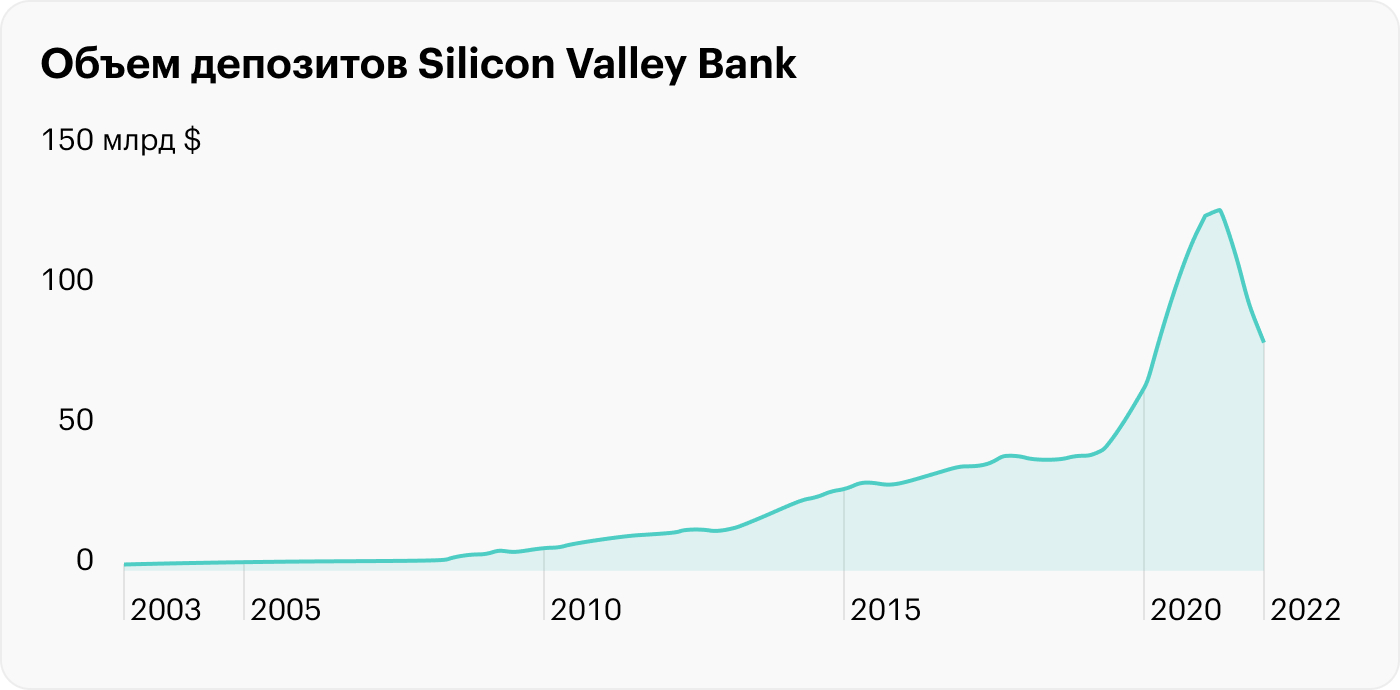

В результате стартапы начали использовать накопленные наличные и снимать деньги с депозитов, чтобы поддерживать работу: с марта 2022 года объем депозитов в SVB упал с 128 до 81 млрд долларов к концу года.

В результате оттока депозитов SVB пришлось продавать часть активов из портфеля, из-за чего нереализованные убытки становились реализованными, что ухудшало показатели нормативов достаточности капитала и требовало докапитализации.

Как банк пытался решить проблему

8 марта банк сообщил, что продал облигации на сумму 21 млрд долларов с убытком 1,8 млрд для покрытия недостатка ликвидности. Также он сообщил о намерении провести дополнительную эмиссию на 2,25 млрд для увеличения капитала. Но это не помогло.

Банк мог бы привлечь вкладчиков более высокой ставкой, но на момент краха депозитная ставка SVB уже почти в два раза превышала средние значения по крупнейшим банкам США: 1,17 против 0,65% годовых.

Также банк не мог продать облигации из HTM-портфеля, иначе это привело бы к негативной переоценке капитала и создало бы еще большую дыру в балансе.

Ситуация с нехваткой ликвидности не понравилась вкладчикам банка, и эти новости только усилили отток депозитов. 9 марта вкладчики подали поручения на вывод 42 млрд, но банк не смог удовлетворить все требования: по итогам 9 марта отрицательный баланс банка составил 958 млн долларов.

Такое поведение вкладчиков банка вполне понятно: по состоянию на конец 2022 года из общего объема депозитов в 173 млрд только 21 млрд долларов был застрахован в рамках системы страхования депозитов. В США банковские депозиты застрахованы на сумму 250 тысяч долларов по аналогии с системой страхования вкладов в России — все, что превышает эту сумму, в случае банкротства банка не покрывается страховкой.

Что в итоге

В четверг, 9 марта, акции банка рухнули на 60%, а в пятницу банк перешел под контроль Федеральной корпорации по страхованию депозитов США и был признан банкротом. Все застрахованные вклады перевели в Национальный банк страхования вкладов Санта-Клары, созданный корпорацией по страхованию депозитов. Так закончилась сорокалетняя история калифорнийского банка.

При этом всего за несколько часов до банкротства сотрудники банка получили годовые бонусы за работу в 2022 году. Средний размер бонусов для рядовых сотрудников составил 12 тысяч, а для управляющих директоров — 140 тысяч долларов.

Главный исполнительный директор банка Грег Беккер продал акций SVB на 3,6 млн за две недели до банкротства — 27 февраля. Продажу осуществили в рамках заранее согласованного плана торговли, который Беккер предоставил в SEC 26 января.

Кроме Беккера в этот день свои акции на сумму 575 тысяч продал финансовый директор банка Дэниел Бекк. Все это выглядит как махинация, но это вполне законная схема и распространенная практика в США, о которой мы уже рассказывали.

В понедельник, 13 марта, Федеральная корпорация по страхованию депозитов начнет выплаты страхового возмещения по депозитам в пределах 250 тысяч — под это правило подпадает 106 420 клиентов банка, а общая сумма на их счетах — 4,8 млрд долларов.

Но часть клиентов, а именно 37 466 по состоянию на конец 2022 года, — корпоративные клиенты, которые держали на счетах значительно больше. Средний размер капитала на их счетах — 4,2 млн долларов.

Банкротство SVB создало проблемы как для клиентов банка, так и для других банков по всему миру. Акции региональных банков США за неделю потеряли от 15 до 40% капитализации. Акции First Republic Bank, у которого схожий с SBV профиль клиентов, упали за неделю на 33%. В воскресенье правительство США временно закрыло Signature Bank of New York для остановки паники.

Банки в Европе также оказались под ударом: в пятницу бумаги Deutsche Bank закрылись с падением на 7,4%, Société Générale потеряли 4,5%, а торги акциями Credit Suisse закрылись падением на 4,8%.

А вот крупные американские банки лучше пережили прошедшую неделю: бумаги J. P. Morgan и Wells Fargo выросли на 2,54 и 0,56% в пятницу. Главная причина такого оптимизма — возможный переток клиентов из маленьких региональных банков в крупные.

Среди крупных клиентов, которые держали деньги в SVB, оказались производители телевизионных смарт-приставок Roku. У компании на счетах в банке было 478 млн, а это около 26% ее капитала. Космический стартап Rocket Lab хранил в банке 38 млн. Производитель игр Roblox держал там 150 млн из 3 млрд свободных денег.

Среди наиболее пострадавших известно о канадской рекламной компании AcuityAds, которая хранила в банке 55 из 59,8 млн свободных денег. О полных потерях сообщил в своем инстаграме Андрей Дороничев, бывший директор по продукту в Google, а сегодня руководитель стартапа: «На счету компании 10 миллионов долларов. Нам не удалось вывести ни копейки. Таких, как мы, тысячи. Вся индустрия в шоке».

Соцсеть «Инстаграм» принадлежит Meta — организации, деятельность которой признана экстремистской и запрещена на территории РФ

Кризис вокруг SVB также ударил по криптоиндустрии. Компания Circle — эмитент токена USDC — держала в банке 3,3 млрд от общих резервов в 40 млрд долларов. В выходные стоимость токена USDC упала до 0,82 $ на фоне возможной потери части обеспечения.

Но полноценного финансового кризиса, похоже, удастся избежать. В воскресенье вечером администрация Байдена объявила о мерах поддержки банковского сектора, которые должны предотвратить системный кризис. Власти также закрыли Signature Bank of New York с активами 110 млрд долларов. Банк был ориентирован на криптоиндустрию и столкнулся со схожими с SVB проблемами.

Согласно планам, все вкладчики SVB и Signature Bank of New York получат доступ к своим деньгам за счет кредитной линии от правительства США, а вот потери акционеров компенсировать не будут.

Также ФРС готова оказать поддержку всем другим банкам, которые могут столкнуться с подобными проблемами в ближайшем будущем. Условия программы предполагают, что ФРС будет принимать у банков государственные облигации в качестве залога по кредитам, а облигации будут учитывать не по рыночной, а по номинальной стоимости.

Пока пожар удалось потушить, но системно проблема не решена. У американских банков остаются нереализованные убытки в размере 620 млрд долларов из-за резкого падения стоимости облигаций, что сильно ограничивает возможности в получении ликвидности.

Ведь любая сделка с бумагами из портфелей, удерживаемых до погашения, приведет к переоценке всего портфеля и признанию этих убытков. В результате получается, что деньги есть, но использовать их для выплаты вкладчикам банк не может.

Но, несмотря на заверения ФРС о предоставлении гарантий и спасении депозитов в Silicon Valley Bank и Signature Bank of New York, инвесторы восприняли ситуацию крайне негативно: на премаркете в понедельник акции еще одного регионального банка First Republic снизились на 65%.

На конец 2022 года активы банка составляли 213 млрд, что сопоставимо с активами уже рухнувшего SVB. Но ситуация с портфелем First Republic Bank выглядит лучше: доля незастрахованных депозитов составляет 68% — против 90% у SVB, — на технологический сектор приходится менее 4% клиентов, а в целом на один сектор не приходится более 9% клиентского портфеля.

Но даже если на вид ситуация в First Republic Bank выглядит лучше, набег вкладчиков за депозитами не спасет его от краха, потому что фундаментальные проблемы с ликвидностью в банке аналогичные с уже рухнувшими Silicon Valley Bank и Signature Bank of New York.

В целом, по оценкам экспертов, проблемы обанкротившихся банков не перерастут в системный банковский кризис в США, подобный глобальному финансовому кризису 2008 года. По их мнению, банки, которые сейчас в беде, слишком малы, чтобы представлять серьезную угрозу для всей системы.

Причиной банкротства стали слишком быстрый рост после пандемии, ошибки в управлении капиталом и сложности в технологическом секторе, на котором фокусировался банк. Но расскажем обо всем по порядку.

Региональный банк, который вырос благодаря стартап-буму

Silicon Valley Bank основали в Сан-Хосе, штат Калифорния, в 1983 году. В 1985 году открыли отделение в Пало-Альто, а в 1986 — в Санта-Кларе. В 1988 году банк разместил свои акции на бирже NASDAQ. К 1996 году у банка были открыты филиалы в 15 штатах в США, а с начала 2000-х началась международная экспансия. В 2008 открыли офис в Израиле, в 2012 — в Великобритании и Китае. К концу 2022 года филиалы банка работали в девяти странах, включая США.

Silicon Valley Bank с самого начала работы специализировался на обслуживании технологических компаний, венчурных инвесторов и стартапов. По оценкам самого банка, почти половина технологических и биотехнологических компаний Калифорнии пользовалась его услугами.

Банк работал с компаниями из индустрии финтеха, здравоохранения, программного обеспечения и виноделия, предоставляя им как классические банковские и консультационные услуги, так и помощь в привлечении венчурного капитала и организации сделок с инвесторами.

Фокус на технологическом секторе помог банку быстро вырасти. В начале 90-х активы банка составляли менее миллиарда долларов, к кризисному 2008 году увеличились до 9 млрд, а по итогам 2022 составили рекордные 211 млрд долларов.

Технологический индекс NASDAQ за период с 2009 года вырос на 900%, в три раза обогнав более широкий индекс S&P 500. Вместе с ростом технологического сектора опережающими темпами рос и бизнес Silicon Valley Bank.

В пандемию банк распух от венчурных денег

Самые высокие темпы роста активов банк показал после пандемии 2020 года. По итогам 2019 года размер активов составил 70 млрд долларов, а уже к концу 2022 года этот показатель утроился.

В период пандемии банки в США получили рекордные притоки депозитов на фоне раздачи денег простым американцам через стимулирующие чеки и бума венчурного инвестирования.

В марте 2020 года правительство США одобрило законопроект о стимулирующих выплатах для борьбы с последствиями пандемии в размере 1200 $ на каждого взрослого американца и 500 $ на каждого ребенка. В декабре 2020 в рамках второго раунда одобрили выплаты в размере 600 $. В марте 2021 года в рамках очередного раунда стимулирующих выплат американцы получили по 1400 $ на человека. Но Silicon Valley Bank вырос во многом благодаря буму венчурных сделок.

Благодаря мягкой денежно-кредитной политике венчурные фонды привлекали дешевый капитал и инвестировали его в перспективные стартапы. Если в 2019 году объем венчурных сделок в США составил 144,5 млрд долларов, то по итогам 2021 года он увеличился до 329,9 млрд долларов, а число венчурных сделок выросло с 12 до 17 тысяч.

По словам участников рынка, в тот период инвесторы мало задумывались о качестве бизнеса, в который инвестируют: сроки проверок сократили, а меры защиты инвестиций отошли на второй план из-за «страха упустить возможность». Венчурные фонды были готовы покупать все, где были хоть какие-то перспективы роста.

При этом большинство компаний после привлечения инвестиций отправляло деньги на банковские депозиты. С конца 2019 по первый квартал 2022 объем депозитов в США вырос на 5,4 трлн долларов, и только 15% этого объема перенаправили в кредиты, а остальную часть инвестировали в ценные бумаги. Банковские портфели ценных бумаг увеличились с 3,98 трлн в конце 2019 до 6,26 трлн к началу 2022. Остатки денег на счетах за аналогичный период выросли с 1,67 трлн до 3,38 трлн долларов.

Около 60% депозитов в Silicon Valley Bank на конец 2022 года было обычными депозитами до востребования под нулевую процентную ставку, а стоимость оставшихся депозитов составляла 1,17%.

Банк подвела ставка ФРС, дешевеющие облигации и управление рисками

Со времен кризиса 2008 года ключевая ставка большую часть времени оставалась около нуля, за исключением периода с 2016 по 2019, когда она выросла до 2,5%. Перед пандемией 2020 ставку снова опустили до нулевых значений, на которых она оставалась до марта 2022 года. В этих условиях банки привлекали деньги на депозиты под близкий к нулю процент, а свободные остатки размещали в облигациях под более высокие ставки.

При этом в 2017 году президент Трамп инициировал послабления для банковского контроля, в числе которых было смягчение требований к нормативам достаточности капитала для региональных банков, а также сокращение частоты проведения стресс-тестов с ежегодных до одного раза в два года.

При этом особенность банковской системы в США заключается в том, что банки заранее должны классифицировать вложения в ценные бумаги по типу ликвидности: held to maturity (HTM) — активы, удерживаемые до погашения, и available for sale (AFS) — активы, доступные для продажи.

Активы HTM не привязаны к рыночным ценам и учитываются на балансе банка по номинальной стоимости. Активы AFS, наоборот, оцениваются по рыночной стоимости и в любой момент могут быть проданы банком.

Особенность заключается в том, что если по каким-то причинам банк продает хотя бы одну облигацию из портфеля HTM, то ему необходимо переоценить всю часть портфеля по рыночным ценам на момент такой сделки, и это стало проблемой для Silicon Valley Bank.

По итогам первого квартала 2022 года размер депозитов в банке составлял 173 млрд долларов. Из них 27,3 млрд банк инвестировал в краткосрочные облигации, и эти активы классифицировались как AFS. Портфель HTM оценивался в 98,7 млрд. Остальная часть использовалась для выдачи кредитов и хранилась на счетах.

Такой рост активов в ценных бумагах обусловлен слабой кредитной активностью: компании не брали кредитов, потому что у них был доступ к избыточному венчурному капиталу и горячий рынок первичных размещений. В результате SVB приходилось куда-то инвестировать такой поток наличности и выбор падал на долгосрочные ипотечные облигации из-за их более высокой доходности.

Из-за роста ставки ФРС стоимость облигаций начала падать и на конец 2022 года привела к нереализованным убыткам в размере 16 млрд долларов.

Долгое время руководство банка оставалось спокойным и уверяло инвесторов, что все под контролем. Более того, должность директора по рискам в банке оставалась вакантной большую часть 2022 года. Предыдущий директор по рискам, Лаура Изуриета, покинула банк в апреле 2022 года, а нового директора по рискам наняли только в январе 2023.

«Хорошая новость в том, что портфель ценных бумаг постоянно окупается. Мы получаем примерно 3 млрд долларов в квартал благодаря купонным выплатам по облигациям», — говорил финансовый директор банка в ходе отчетности по итогам третьего квартала 2022 года.

Но банкиры недооценили проблемы в технологическом секторе и возможный негативный эффект «набега на банк», который и стал спусковым крючком будущего банкротства.

Проблемы стартапов — проблемы банка

Некоторые венчурные инвесторы и фонды рекомендовали своим клиентам и компаниям выводить деньги со счетов SVB, ссылаясь на возможные проблемы с ликвидностью.

Например, Гарри Тан, президент инкубатора стартапов Y Combinator, написал сообщение для основателей компаний — участников инкубатора: «У нас нет конкретной информации о происходящем в SVB. Но всякий раз, когда вы слышите о проблемах платежеспособности вашего банка, вы должны отнестись к этому серьезно и расставить приоритеты в интересах своего стартапа и не подвергать себя риску, храня в таком банке более 250 тысяч долларов. Когда у вас по какой-либо причине закончатся деньги, ваш стартап умрет».

Подобные сообщения отправляли своим клиентам фонды Питера Тиля Founders Fund, Coatue, Union Square Ventures, Founder Collective и другие.

Такое поведение стартапов было вызвано ужесточением денежно-кредитной политики ФРС, ростом ставки и снижением активности венчурных сделок. Активность на рынке первичных размещений в США в 2022 году рухнула в 10 раз: за год компании провели IPO на сумму 20,79 млрд — против 282,66 млрд долларов в 2021.

Из-за проблем с финансированием компании начали экономить и сокращать персонал: за 2022 Google, Amazon, Microsoft и другие технологические компании уволили более 70 тысяч человек.

В результате стартапы начали использовать накопленные наличные и снимать деньги с депозитов, чтобы поддерживать работу: с марта 2022 года объем депозитов в SVB упал с 128 до 81 млрд долларов к концу года.

В результате оттока депозитов SVB пришлось продавать часть активов из портфеля, из-за чего нереализованные убытки становились реализованными, что ухудшало показатели нормативов достаточности капитала и требовало докапитализации.

Как банк пытался решить проблему

8 марта банк сообщил, что продал облигации на сумму 21 млрд долларов с убытком 1,8 млрд для покрытия недостатка ликвидности. Также он сообщил о намерении провести дополнительную эмиссию на 2,25 млрд для увеличения капитала. Но это не помогло.

Банк мог бы привлечь вкладчиков более высокой ставкой, но на момент краха депозитная ставка SVB уже почти в два раза превышала средние значения по крупнейшим банкам США: 1,17 против 0,65% годовых.

Также банк не мог продать облигации из HTM-портфеля, иначе это привело бы к негативной переоценке капитала и создало бы еще большую дыру в балансе.

Ситуация с нехваткой ликвидности не понравилась вкладчикам банка, и эти новости только усилили отток депозитов. 9 марта вкладчики подали поручения на вывод 42 млрд, но банк не смог удовлетворить все требования: по итогам 9 марта отрицательный баланс банка составил 958 млн долларов.

Такое поведение вкладчиков банка вполне понятно: по состоянию на конец 2022 года из общего объема депозитов в 173 млрд только 21 млрд долларов был застрахован в рамках системы страхования депозитов. В США банковские депозиты застрахованы на сумму 250 тысяч долларов по аналогии с системой страхования вкладов в России — все, что превышает эту сумму, в случае банкротства банка не покрывается страховкой.

Что в итоге

В четверг, 9 марта, акции банка рухнули на 60%, а в пятницу банк перешел под контроль Федеральной корпорации по страхованию депозитов США и был признан банкротом. Все застрахованные вклады перевели в Национальный банк страхования вкладов Санта-Клары, созданный корпорацией по страхованию депозитов. Так закончилась сорокалетняя история калифорнийского банка.

При этом всего за несколько часов до банкротства сотрудники банка получили годовые бонусы за работу в 2022 году. Средний размер бонусов для рядовых сотрудников составил 12 тысяч, а для управляющих директоров — 140 тысяч долларов.

Главный исполнительный директор банка Грег Беккер продал акций SVB на 3,6 млн за две недели до банкротства — 27 февраля. Продажу осуществили в рамках заранее согласованного плана торговли, который Беккер предоставил в SEC 26 января.

Кроме Беккера в этот день свои акции на сумму 575 тысяч продал финансовый директор банка Дэниел Бекк. Все это выглядит как махинация, но это вполне законная схема и распространенная практика в США, о которой мы уже рассказывали.

В понедельник, 13 марта, Федеральная корпорация по страхованию депозитов начнет выплаты страхового возмещения по депозитам в пределах 250 тысяч — под это правило подпадает 106 420 клиентов банка, а общая сумма на их счетах — 4,8 млрд долларов.

Но часть клиентов, а именно 37 466 по состоянию на конец 2022 года, — корпоративные клиенты, которые держали на счетах значительно больше. Средний размер капитала на их счетах — 4,2 млн долларов.

Банкротство SVB создало проблемы как для клиентов банка, так и для других банков по всему миру. Акции региональных банков США за неделю потеряли от 15 до 40% капитализации. Акции First Republic Bank, у которого схожий с SBV профиль клиентов, упали за неделю на 33%. В воскресенье правительство США временно закрыло Signature Bank of New York для остановки паники.

Банки в Европе также оказались под ударом: в пятницу бумаги Deutsche Bank закрылись с падением на 7,4%, Société Générale потеряли 4,5%, а торги акциями Credit Suisse закрылись падением на 4,8%.

А вот крупные американские банки лучше пережили прошедшую неделю: бумаги J. P. Morgan и Wells Fargo выросли на 2,54 и 0,56% в пятницу. Главная причина такого оптимизма — возможный переток клиентов из маленьких региональных банков в крупные.

Среди крупных клиентов, которые держали деньги в SVB, оказались производители телевизионных смарт-приставок Roku. У компании на счетах в банке было 478 млн, а это около 26% ее капитала. Космический стартап Rocket Lab хранил в банке 38 млн. Производитель игр Roblox держал там 150 млн из 3 млрд свободных денег.

Среди наиболее пострадавших известно о канадской рекламной компании AcuityAds, которая хранила в банке 55 из 59,8 млн свободных денег. О полных потерях сообщил в своем инстаграме Андрей Дороничев, бывший директор по продукту в Google, а сегодня руководитель стартапа: «На счету компании 10 миллионов долларов. Нам не удалось вывести ни копейки. Таких, как мы, тысячи. Вся индустрия в шоке».

Соцсеть «Инстаграм» принадлежит Meta — организации, деятельность которой признана экстремистской и запрещена на территории РФ

Кризис вокруг SVB также ударил по криптоиндустрии. Компания Circle — эмитент токена USDC — держала в банке 3,3 млрд от общих резервов в 40 млрд долларов. В выходные стоимость токена USDC упала до 0,82 $ на фоне возможной потери части обеспечения.

Но полноценного финансового кризиса, похоже, удастся избежать. В воскресенье вечером администрация Байдена объявила о мерах поддержки банковского сектора, которые должны предотвратить системный кризис. Власти также закрыли Signature Bank of New York с активами 110 млрд долларов. Банк был ориентирован на криптоиндустрию и столкнулся со схожими с SVB проблемами.

Согласно планам, все вкладчики SVB и Signature Bank of New York получат доступ к своим деньгам за счет кредитной линии от правительства США, а вот потери акционеров компенсировать не будут.

Также ФРС готова оказать поддержку всем другим банкам, которые могут столкнуться с подобными проблемами в ближайшем будущем. Условия программы предполагают, что ФРС будет принимать у банков государственные облигации в качестве залога по кредитам, а облигации будут учитывать не по рыночной, а по номинальной стоимости.

Пока пожар удалось потушить, но системно проблема не решена. У американских банков остаются нереализованные убытки в размере 620 млрд долларов из-за резкого падения стоимости облигаций, что сильно ограничивает возможности в получении ликвидности.

Ведь любая сделка с бумагами из портфелей, удерживаемых до погашения, приведет к переоценке всего портфеля и признанию этих убытков. В результате получается, что деньги есть, но использовать их для выплаты вкладчикам банк не может.

Но, несмотря на заверения ФРС о предоставлении гарантий и спасении депозитов в Silicon Valley Bank и Signature Bank of New York, инвесторы восприняли ситуацию крайне негативно: на премаркете в понедельник акции еще одного регионального банка First Republic снизились на 65%.

На конец 2022 года активы банка составляли 213 млрд, что сопоставимо с активами уже рухнувшего SVB. Но ситуация с портфелем First Republic Bank выглядит лучше: доля незастрахованных депозитов составляет 68% — против 90% у SVB, — на технологический сектор приходится менее 4% клиентов, а в целом на один сектор не приходится более 9% клиентского портфеля.

Но даже если на вид ситуация в First Republic Bank выглядит лучше, набег вкладчиков за депозитами не спасет его от краха, потому что фундаментальные проблемы с ликвидностью в банке аналогичные с уже рухнувшими Silicon Valley Bank и Signature Bank of New York.

В целом, по оценкам экспертов, проблемы обанкротившихся банков не перерастут в системный банковский кризис в США, подобный глобальному финансовому кризису 2008 года. По их мнению, банки, которые сейчас в беде, слишком малы, чтобы представлять серьезную угрозу для всей системы.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба