6 апреля 2023 General Invest | Рубль

Рубль в последние дни ускорил темпы ослабления, что выглядит несколько тревожно, особенно, на фоне укрепления нефтяных цен после решения ОПЕК+ сократить добычу.

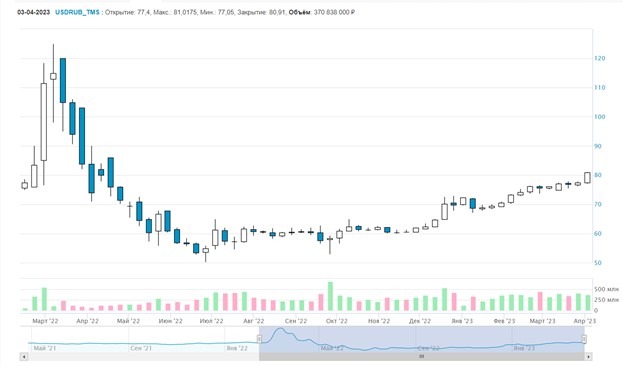

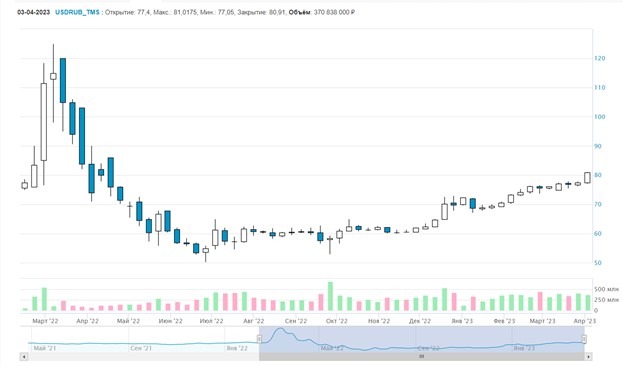

Сегодня в ходе торгов курс доллара США уже приближается к уровню 81 руб./$1, а евро – выше 88 руб. Это–максимумы с середины апреля 2022 г.

Динамика пары RUB/USD на Мосбирже

Неудивительно, что появились слухи о том, что курс теперь вновь полетит к уровням 100 руб. за $1, как это было в марте-начале апреля прошлого года.

Безусловно, в условиях ограничений на движение капитала и других запретительных мер, касающихся валютного рынка, сохранения высоких геополитических рисков и адаптации экономики к новым реалиям, курс стал очень волатильным и трудно поддается прогнозированию.

Но мы все же рискнем предположить, что, по крайней мере, в ближайшие месяцы похода к 100 руб. не случится.

Во-первых, прокомментирую раскорреляцию цен на нефть и курса: из-за западных санкций, изоляции от внешних рынков, отсутствия нерезидентов и мер capital controls, связь между ценой нефти стала не столь очевидной и не молниеносной, но все же она есть, главным образом, через платежный баланс.

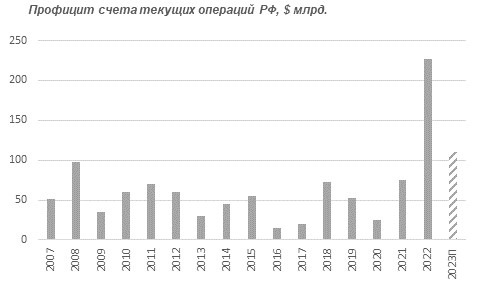

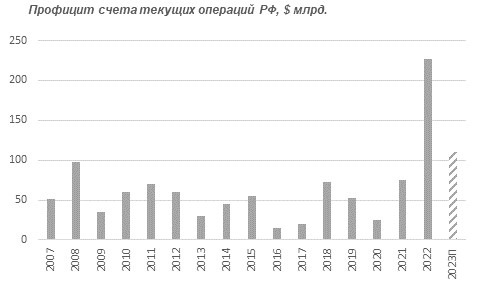

Именно платежный баланс, а еще точнее профицит счета текущих операций является в настоящее время главным фактором, определяющим валютный курс. В прошлом году профицит счета текущих операций достиг рекордных для постсоветской России 227 млрд долл.

Максимальное значение показателя за квартал было достигнуто в апреле — июне 2022 г., когда профицит составил 78,5 млрд долл. В последнем квартале 2022 г. профицит стал снижаться, так как рост экспорта прекратился, а расчёты по импорту выросли. В начале текущего года мы видим продолжения этой тенденции. В январе 2023 года положительное сальдо счета текущих операций платежного баланса РФ, по предварительной оценке, уменьшилось в 2,4 раза по сравнению с январем 2022, до $8 млрд.

В текущем году профицит ожидается на уровне $100-110 млрд., т.е. вдове меньше, чем в 2022 г. Однако тем не менее, это все еще очень значительный профицит – выше среднего значения за последние 15 лет. По мере адаптации экономики к новым реалиям, мы вероятно, увидим сокращение темпов падения экспортных потоков и нормализацию импортных потоков. По оперативным данным Минфина, нефтегазовые доходы на 43% ниже показателя марта прошлого года, но на 32% выше февраля 2023 г.

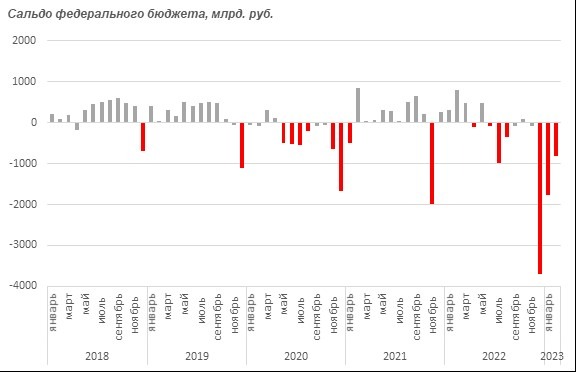

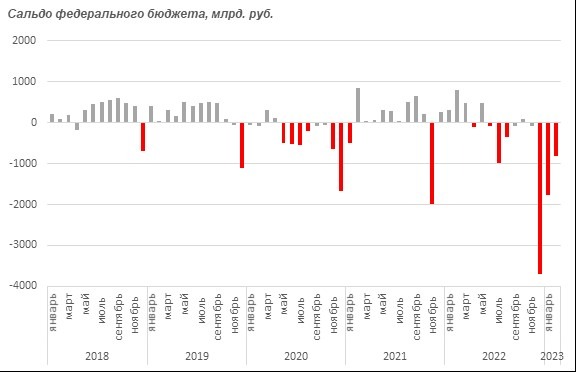

Во-вторых, на рубль оказывает давление и ожидания относительно дефицитного бюджета в 2023 г. В законе о бюджете на 2023–2025 годы дефицит в этом году заложен в 2,93 трлн руб., или 2% ВВП. По состоянию на 22 марта, дефицит составил уже 3,8 трлн руб. Правительство объясняет это «опережающим финансированием» и обещает нормализацию показателя согласно заложенным в законе о бюджете параметрам в течение года, однако рынок, естественно, обеспокоен стремительным ростом расходов и снижением доходов.

При этом следует помнить, что, по оценке Минфина, каждый дополнительный рубль за доллар приносит бюджету примерно 130 млрд рублей доходов. Динамика бюджетного дефицита в ближайшие месяцы пока не слишком понятна. В феврале показатель снизился, но в марте вновь немного повысился, судя по предварительным данным, но если прогнозы правительства верны, то мы увидим постепенную нормализацию значений. Отчасти об этом свидетельствует статистика правительства по нефтегазовым доходам бюджета, согласно которой в марте Минфин РФ получил в итоге на 39 млрд руб. больше доходов, чем ожидалось ранее.

Из-за этого, кстати, с 7 апреля по 5 мая ЦБ немного снизит объем ежедневных операций ЦБ РФ по продаже иностранной валюты - с 5,4 до 3,7 млрд руб., что также могло краткосрочно повлиять на настроение рынка, хотя операции ЦБ по продаже валюты составляют лишь 2,1% от совокупного оборота по трем основным валютам.

Таким образом, более слабый курс рубля, безусловно, отражает новую структуру российской экономики. Однако текущее резкое движение уже выглядит чрезмерной реакцией и, похоже, объясняется, в том числе, и более краткосрочными факторами.

В частности, не в последнюю очередь этот скачок, вероятно, связан с ожиданиями крупного вывода капитала после достижения соглашения о выходе Shell из проекта Сахалин-2 и продаже своей доли Новатэку за 95 млрд. руб. По данным “Ъ”, Новатэк получил согласие Владимира Путина на то, чтобы Shell получила всю сумму в 94,8 млрд руб. за свою долю в проекте «Сахалин-2» и смогла вывести эти деньги из России. Ожидания конвертации или уже идущая конвертация такой суммы в условиях пониженных оборотов на рынке, безусловно, может оказать сильное влияние на курс.

Таким образом, полагаем, что после того, как данный спрос будет удовлетворен мы увидим повышательную коррекцию в рубле к уровню 75-76 руб.

Тем более, что к тому времени, скорее всего, в курсе проявится уже и текущее повышение цен на нефть через продажу экспортерами валютной выручки. В частности, как сообщает Reuters со ссылкой на источники в нефтегазовой отрасли, на этой неделе российская нефть Urals превысила потолок цен в $60 за барр. на фоне роста мировых бенчмарков. Также сообщается о сужении дисконта российской нефти к Brent в индийских портах. Он сократился до $12–14 с барреля с более ранних $14–17. В китайских портах скидки сократились с $10–11 до $8–9.

С точки зрения инфляции резкая девальвация рубля также не в интересах ЦБ, поскольку инфляционный эффект девальвации, хоть и снизился, но тем не менее, остается значимым фактором. Конечно, сейчас, когда годовая инфляция замедлилась до «таргета» ЦБ, хороший момент для девальвации, но все же слишком резкое ослабление, чреватое паникой и ростом инфляционных ожиданий, также не в интересах российских монетарных властей.

Для защиты от девальвации российской валюты можно использовать бумаги экспортеров, в том числе нефтегазовых компаний.

Резюмируя вышесказанное

Волатильность курса – новая нормальность, обусловленная геополитикой, изоляцией, мерами по контролю над движением капиталов, адаптацией экономики к новым условиям

Более слабый курс рубля в целом отражает новые реалии российской экономики

Нынешний резкий скачок в числе прочего объясняется и краткосрочными факторами, в частности, сделкой Shell, отчасти снижением валютных интервенций ЦБ

После удовлетворения краткосрочного спроса на валюту ожидаем повышательной коррекции рубля

Слишком высокий курс доллара опасен инфляционным эффектом, не в интересах российских монетарных властей

Дальнейшая динамика курса будет зависеть от успеха адаптации экономики к новым условиям

Защита от девальвации рубля – акции экспортеров

Сегодня в ходе торгов курс доллара США уже приближается к уровню 81 руб./$1, а евро – выше 88 руб. Это–максимумы с середины апреля 2022 г.

Динамика пары RUB/USD на Мосбирже

Неудивительно, что появились слухи о том, что курс теперь вновь полетит к уровням 100 руб. за $1, как это было в марте-начале апреля прошлого года.

Безусловно, в условиях ограничений на движение капитала и других запретительных мер, касающихся валютного рынка, сохранения высоких геополитических рисков и адаптации экономики к новым реалиям, курс стал очень волатильным и трудно поддается прогнозированию.

Но мы все же рискнем предположить, что, по крайней мере, в ближайшие месяцы похода к 100 руб. не случится.

Во-первых, прокомментирую раскорреляцию цен на нефть и курса: из-за западных санкций, изоляции от внешних рынков, отсутствия нерезидентов и мер capital controls, связь между ценой нефти стала не столь очевидной и не молниеносной, но все же она есть, главным образом, через платежный баланс.

Именно платежный баланс, а еще точнее профицит счета текущих операций является в настоящее время главным фактором, определяющим валютный курс. В прошлом году профицит счета текущих операций достиг рекордных для постсоветской России 227 млрд долл.

Максимальное значение показателя за квартал было достигнуто в апреле — июне 2022 г., когда профицит составил 78,5 млрд долл. В последнем квартале 2022 г. профицит стал снижаться, так как рост экспорта прекратился, а расчёты по импорту выросли. В начале текущего года мы видим продолжения этой тенденции. В январе 2023 года положительное сальдо счета текущих операций платежного баланса РФ, по предварительной оценке, уменьшилось в 2,4 раза по сравнению с январем 2022, до $8 млрд.

В текущем году профицит ожидается на уровне $100-110 млрд., т.е. вдове меньше, чем в 2022 г. Однако тем не менее, это все еще очень значительный профицит – выше среднего значения за последние 15 лет. По мере адаптации экономики к новым реалиям, мы вероятно, увидим сокращение темпов падения экспортных потоков и нормализацию импортных потоков. По оперативным данным Минфина, нефтегазовые доходы на 43% ниже показателя марта прошлого года, но на 32% выше февраля 2023 г.

Во-вторых, на рубль оказывает давление и ожидания относительно дефицитного бюджета в 2023 г. В законе о бюджете на 2023–2025 годы дефицит в этом году заложен в 2,93 трлн руб., или 2% ВВП. По состоянию на 22 марта, дефицит составил уже 3,8 трлн руб. Правительство объясняет это «опережающим финансированием» и обещает нормализацию показателя согласно заложенным в законе о бюджете параметрам в течение года, однако рынок, естественно, обеспокоен стремительным ростом расходов и снижением доходов.

При этом следует помнить, что, по оценке Минфина, каждый дополнительный рубль за доллар приносит бюджету примерно 130 млрд рублей доходов. Динамика бюджетного дефицита в ближайшие месяцы пока не слишком понятна. В феврале показатель снизился, но в марте вновь немного повысился, судя по предварительным данным, но если прогнозы правительства верны, то мы увидим постепенную нормализацию значений. Отчасти об этом свидетельствует статистика правительства по нефтегазовым доходам бюджета, согласно которой в марте Минфин РФ получил в итоге на 39 млрд руб. больше доходов, чем ожидалось ранее.

Из-за этого, кстати, с 7 апреля по 5 мая ЦБ немного снизит объем ежедневных операций ЦБ РФ по продаже иностранной валюты - с 5,4 до 3,7 млрд руб., что также могло краткосрочно повлиять на настроение рынка, хотя операции ЦБ по продаже валюты составляют лишь 2,1% от совокупного оборота по трем основным валютам.

Таким образом, более слабый курс рубля, безусловно, отражает новую структуру российской экономики. Однако текущее резкое движение уже выглядит чрезмерной реакцией и, похоже, объясняется, в том числе, и более краткосрочными факторами.

В частности, не в последнюю очередь этот скачок, вероятно, связан с ожиданиями крупного вывода капитала после достижения соглашения о выходе Shell из проекта Сахалин-2 и продаже своей доли Новатэку за 95 млрд. руб. По данным “Ъ”, Новатэк получил согласие Владимира Путина на то, чтобы Shell получила всю сумму в 94,8 млрд руб. за свою долю в проекте «Сахалин-2» и смогла вывести эти деньги из России. Ожидания конвертации или уже идущая конвертация такой суммы в условиях пониженных оборотов на рынке, безусловно, может оказать сильное влияние на курс.

Таким образом, полагаем, что после того, как данный спрос будет удовлетворен мы увидим повышательную коррекцию в рубле к уровню 75-76 руб.

Тем более, что к тому времени, скорее всего, в курсе проявится уже и текущее повышение цен на нефть через продажу экспортерами валютной выручки. В частности, как сообщает Reuters со ссылкой на источники в нефтегазовой отрасли, на этой неделе российская нефть Urals превысила потолок цен в $60 за барр. на фоне роста мировых бенчмарков. Также сообщается о сужении дисконта российской нефти к Brent в индийских портах. Он сократился до $12–14 с барреля с более ранних $14–17. В китайских портах скидки сократились с $10–11 до $8–9.

С точки зрения инфляции резкая девальвация рубля также не в интересах ЦБ, поскольку инфляционный эффект девальвации, хоть и снизился, но тем не менее, остается значимым фактором. Конечно, сейчас, когда годовая инфляция замедлилась до «таргета» ЦБ, хороший момент для девальвации, но все же слишком резкое ослабление, чреватое паникой и ростом инфляционных ожиданий, также не в интересах российских монетарных властей.

Для защиты от девальвации российской валюты можно использовать бумаги экспортеров, в том числе нефтегазовых компаний.

Резюмируя вышесказанное

Волатильность курса – новая нормальность, обусловленная геополитикой, изоляцией, мерами по контролю над движением капиталов, адаптацией экономики к новым условиям

Более слабый курс рубля в целом отражает новые реалии российской экономики

Нынешний резкий скачок в числе прочего объясняется и краткосрочными факторами, в частности, сделкой Shell, отчасти снижением валютных интервенций ЦБ

После удовлетворения краткосрочного спроса на валюту ожидаем повышательной коррекции рубля

Слишком высокий курс доллара опасен инфляционным эффектом, не в интересах российских монетарных властей

Дальнейшая динамика курса будет зависеть от успеха адаптации экономики к новым условиям

Защита от девальвации рубля – акции экспортеров

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба