13 апреля 2023 Открытие Шульгин Михаил

Отчёт по потребительской инфляции в США является одним из самых важных статистических релизов этой недели. Согласно опубликованным 12 апреля данным Минтруда США:

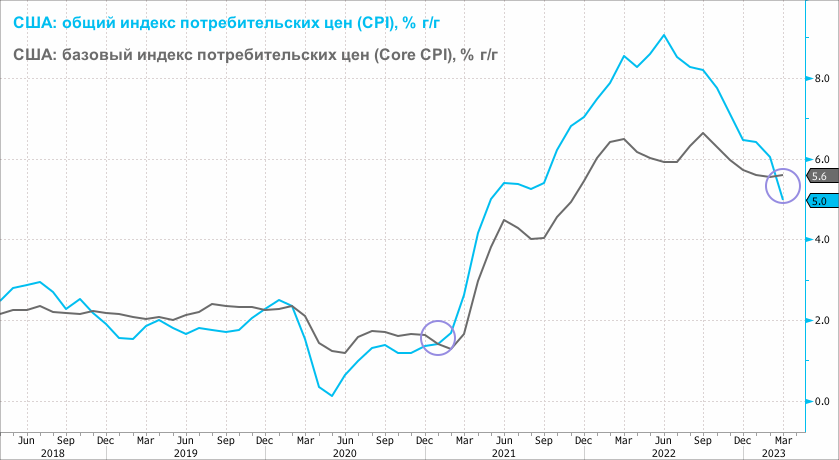

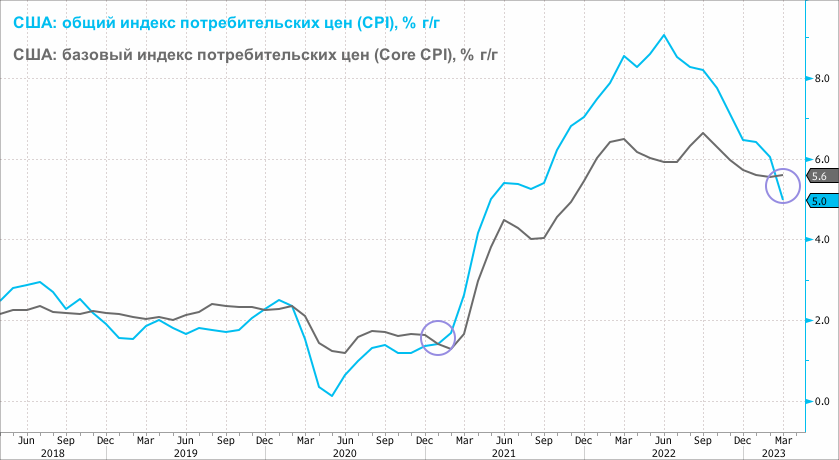

индекс потребительских цен (CPI) в марте 2022 г. вырос на 0,1% к февралю (м/м) и вырос на 5,0% к аналогичному месяцу годом ранее (г/г).

Данные оказались несколько ниже консенсус-прогноза экономистов, опрошенных Bloomberg, которые ожидали +0,2% м/м и +5,1% г/г.

Базовая потребительская инфляция (core CPI), рассчитываемая без наиболее волатильных статей (продукты питания, энергоносители) выросла в марте на 0,4% м/м и 5,6% г/г.

Цифра по core CPI в. базе год к году совпала с консенсус-прогнозом экономистов.

Таким образом, темпы роста CPI замедляются уже 9 месяцев подряд, а вот базовая инфляция после 5 месяцев подряд снижения темпов роста прервала эту серию, так как +5,6% г/г в марте превысили +5,5% г/г в феврале. В результате базовая инфляция в марте превысила общую впервые с января 2021 г. Это эффект снижения в течение нескольких последних месяцев цен на энергоносители.

Наша оценка

Возможно, темпы замедления роста общей потребительской инфляции и успокоят ФРС. Но на базовом уровне инфляция остается устойчивой. Анонсированное на прошлой неделе сокращение добычи нефти некоторыми членами ОПЕК+ на 1,66 млн б/с не сулит ничего хорошего для общего индекса потребительских цен, поскольку цены на WTI после снижения в течение 5 месяцев подряд, в апреле растут на 9,5%, достигая 12 апреля максимума с 1 декабря 2022 г. Но в то же время инфляция стоимости жилья может в летние месяцы замедляться более существенно, формируя дезинфляционный импульс для базовой инфляции.

Пока же инфляция в сегменте основных услуг за исключением жилья (как раз тот сегмент, за которым, по мнению главы ФРС Джерома Пауэлла, необходимо пристально следить), растет на 5,8 в годовом исчислении. В трудоемких отраслях ценовое давление все еще высокое. А это означает, что ФРС, прежде чем взять инфляцию под контроль, все-таки нужно более существенным образом охладить динамику на рынке труда.

Поэтому мы считаем весьма вероятным, что по итогам заседания 3 мая Комитет по открытым рынкам (FOMC) ФРС США примет решение еще раз повысить ставку на 25 б.п. до 5,00–5,25%. Однако не исключено, что после этого повышения пик в цикле ужесточения денежно-кредитной политики будет достигнут.

Ожидания по ставкам и реакция рынка

После публикации данных по инфляции рынок фьючерсов на ставку по федеральным фондам с вероятностью 71% подразумевает майское повышение на 25 б.п. Денежный рынок считает, что на этом пик ставок будет достигнут. Терминальная ставка на конец 2023 год ожидается на уровне 4,36%, а на конец января 2024 года — 4,15%. Это подразумевает, что рынок ожидает не менее двух снижений ставки до декабря 2023 — января 2024 года с шагом 0,25%.

Акции росли в цене как в Европе, так и в США, демонстрируя устойчивый аппетит к риску в преддверии начала сезона корпоративной отчетности в Штатах. Доходности казначейских облигаций снижались на участке кривой до 10 лет, незначительно подрастали на дальнем конце. Нефть и золото дорожали, поскольку индекс доллара 2 дня подряд демонстрирует уверенное снижение, намекая на то, что минимум текущего года, достигнутый 2 февраля на уровне 100,8 п. (он же — минимум с апреля 2022 г.) может быть обновлен уже на этой неделе.

индекс потребительских цен (CPI) в марте 2022 г. вырос на 0,1% к февралю (м/м) и вырос на 5,0% к аналогичному месяцу годом ранее (г/г).

Данные оказались несколько ниже консенсус-прогноза экономистов, опрошенных Bloomberg, которые ожидали +0,2% м/м и +5,1% г/г.

Базовая потребительская инфляция (core CPI), рассчитываемая без наиболее волатильных статей (продукты питания, энергоносители) выросла в марте на 0,4% м/м и 5,6% г/г.

Цифра по core CPI в. базе год к году совпала с консенсус-прогнозом экономистов.

Таким образом, темпы роста CPI замедляются уже 9 месяцев подряд, а вот базовая инфляция после 5 месяцев подряд снижения темпов роста прервала эту серию, так как +5,6% г/г в марте превысили +5,5% г/г в феврале. В результате базовая инфляция в марте превысила общую впервые с января 2021 г. Это эффект снижения в течение нескольких последних месяцев цен на энергоносители.

Наша оценка

Возможно, темпы замедления роста общей потребительской инфляции и успокоят ФРС. Но на базовом уровне инфляция остается устойчивой. Анонсированное на прошлой неделе сокращение добычи нефти некоторыми членами ОПЕК+ на 1,66 млн б/с не сулит ничего хорошего для общего индекса потребительских цен, поскольку цены на WTI после снижения в течение 5 месяцев подряд, в апреле растут на 9,5%, достигая 12 апреля максимума с 1 декабря 2022 г. Но в то же время инфляция стоимости жилья может в летние месяцы замедляться более существенно, формируя дезинфляционный импульс для базовой инфляции.

Пока же инфляция в сегменте основных услуг за исключением жилья (как раз тот сегмент, за которым, по мнению главы ФРС Джерома Пауэлла, необходимо пристально следить), растет на 5,8 в годовом исчислении. В трудоемких отраслях ценовое давление все еще высокое. А это означает, что ФРС, прежде чем взять инфляцию под контроль, все-таки нужно более существенным образом охладить динамику на рынке труда.

Поэтому мы считаем весьма вероятным, что по итогам заседания 3 мая Комитет по открытым рынкам (FOMC) ФРС США примет решение еще раз повысить ставку на 25 б.п. до 5,00–5,25%. Однако не исключено, что после этого повышения пик в цикле ужесточения денежно-кредитной политики будет достигнут.

Ожидания по ставкам и реакция рынка

После публикации данных по инфляции рынок фьючерсов на ставку по федеральным фондам с вероятностью 71% подразумевает майское повышение на 25 б.п. Денежный рынок считает, что на этом пик ставок будет достигнут. Терминальная ставка на конец 2023 год ожидается на уровне 4,36%, а на конец января 2024 года — 4,15%. Это подразумевает, что рынок ожидает не менее двух снижений ставки до декабря 2023 — января 2024 года с шагом 0,25%.

Акции росли в цене как в Европе, так и в США, демонстрируя устойчивый аппетит к риску в преддверии начала сезона корпоративной отчетности в Штатах. Доходности казначейских облигаций снижались на участке кривой до 10 лет, незначительно подрастали на дальнем конце. Нефть и золото дорожали, поскольку индекс доллара 2 дня подряд демонстрирует уверенное снижение, намекая на то, что минимум текущего года, достигнутый 2 февраля на уровне 100,8 п. (он же — минимум с апреля 2022 г.) может быть обновлен уже на этой неделе.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба