В предыдущей статье мы рассмотрели вариант использования ИИС, когда владелец пополняет счёт незадолго до завершения трёхлетнего срока, чтобы получить инвестиционный вычет. Так с минимальными рисками и в короткие сроки можно получить 13% на вложенные деньги.

Эта схема относится к «серым» — она не запрещена законом, но есть вероятность, что в вычете откажут. Быть добросовестным владельцем ИИС выгоднее, ведь при консервативном подходе можно, например, вложиться в облигации и даже на трёхлетнем сроке это окажется прибыльнее банковских депозитов. При этом чем дальше срок погашения облигаций, тем выше их доходность.

Различные виды облигаций

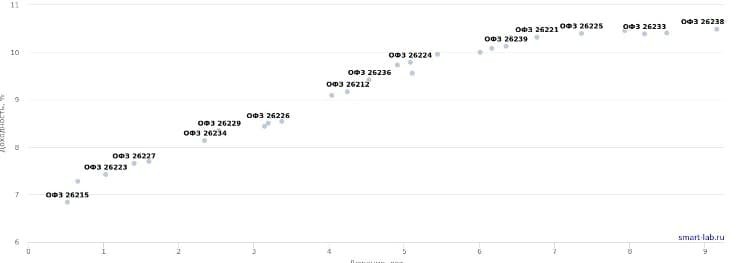

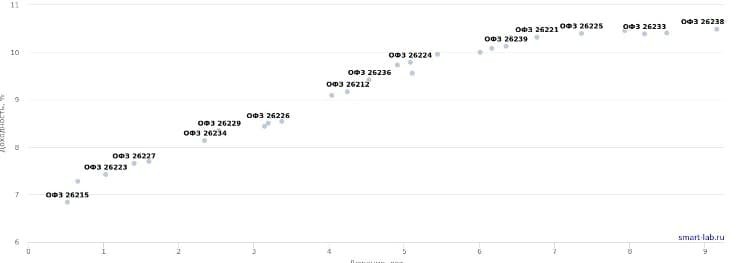

Кривая доходности ОФЗ

Самый выгодный вариант использования ИИС — покупка ОФЗ со сроком погашения не менее трёх лет после открытия счёта. Если покупать облигации со сроком погашения, значительно превышающим три года, то лучше планировать закрыть счёт не ранее даты погашения выбранных облигаций или максимально близко к ней. При таком подходе минимизируется вероятность того, что придётся продавать облигации по невыгодным ценам, например во время рыночной паники.

В качестве альтернативы ОФЗ можно рассмотреть субфедеральные облигации — бумаги, выпущенные муниципалитетами и регионами. Доходности по ним могут быть на 1–2 процентных пункта выше, чем у федеральных бумаг с аналогичными сроками до погашения. Риски дефолта субфедеральных облигаций при этом лишь немного больше, чем у ОФЗ. Однако у субфедеральных облигаций часто невысокая ликвидность.

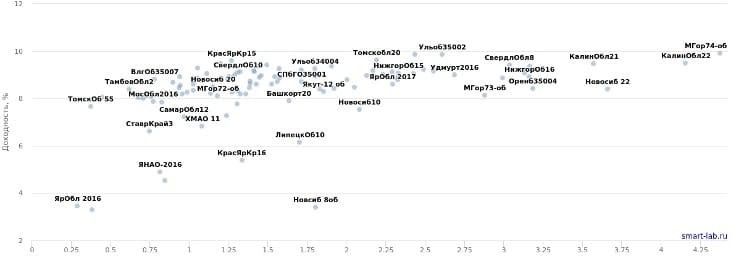

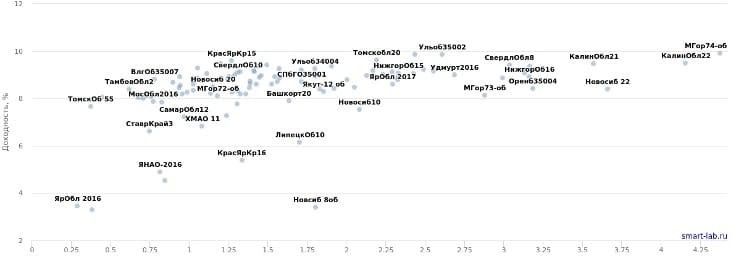

Кривая доходности субфедеральных облигаций

Коммерческие облигации дают доходность ещё больше, чем субфедеральные, но при этом возрастают и риски. Можно ограничить выбор только крупными эмитентами, например, из числа голубых фишек. Но такие эмитенты обычно занимают деньги по ставкам, незначительно отличающимся от ставок ОФЗ.

Новичкам на фондовом рынке не рекомендуется делать первые вложения в коммерческие облигации мало известных эмитентов. Лучше довериться профессионалам и вложить деньги в фонды коммерческих облигаций. По мере роста инвестиционного опыта можно выводить деньги из фондов и вкладывать в отдельные бумаги.

Акции

Начинающим инвесторам, которые планируют вкладываться на срок порядка трёх лет, лучше избегать вложений в акции. Акции — волатильный инструмент, даже если речь идёт о крупных надёжных компаниях. В зависимости от различных обстоятельств цена на акции может быстро упасть, уничтожив многолетнюю прибыль. Иногда ситуацию не спасают даже ранее выплаченные дивиденды — убыток от отрицательной переоценки акций окажется намного больше.

Если хочется добавить акции в портфель на ИИС, лучше ограничиться паями индексных фондов. Когда капитал позволяет, то вместо покупок паёв индексных фондов можно самому составить портфель из акций, которые входят в крупнейшие индексы, например, в Индекс голубых фишек. Голубые фишки часто выплачивают хорошие дивиденды. Кроме того, если брокер позволяет по бумагам, купленным на ИИС, получать доходы на банковский счёт, то получаемые выплаты можно переводить снова на ИИС и предъявлять эти суммы к инвестиционному вычету.

Эта схема относится к «серым» — она не запрещена законом, но есть вероятность, что в вычете откажут. Быть добросовестным владельцем ИИС выгоднее, ведь при консервативном подходе можно, например, вложиться в облигации и даже на трёхлетнем сроке это окажется прибыльнее банковских депозитов. При этом чем дальше срок погашения облигаций, тем выше их доходность.

Различные виды облигаций

Кривая доходности ОФЗ

Самый выгодный вариант использования ИИС — покупка ОФЗ со сроком погашения не менее трёх лет после открытия счёта. Если покупать облигации со сроком погашения, значительно превышающим три года, то лучше планировать закрыть счёт не ранее даты погашения выбранных облигаций или максимально близко к ней. При таком подходе минимизируется вероятность того, что придётся продавать облигации по невыгодным ценам, например во время рыночной паники.

В качестве альтернативы ОФЗ можно рассмотреть субфедеральные облигации — бумаги, выпущенные муниципалитетами и регионами. Доходности по ним могут быть на 1–2 процентных пункта выше, чем у федеральных бумаг с аналогичными сроками до погашения. Риски дефолта субфедеральных облигаций при этом лишь немного больше, чем у ОФЗ. Однако у субфедеральных облигаций часто невысокая ликвидность.

Кривая доходности субфедеральных облигаций

Коммерческие облигации дают доходность ещё больше, чем субфедеральные, но при этом возрастают и риски. Можно ограничить выбор только крупными эмитентами, например, из числа голубых фишек. Но такие эмитенты обычно занимают деньги по ставкам, незначительно отличающимся от ставок ОФЗ.

Новичкам на фондовом рынке не рекомендуется делать первые вложения в коммерческие облигации мало известных эмитентов. Лучше довериться профессионалам и вложить деньги в фонды коммерческих облигаций. По мере роста инвестиционного опыта можно выводить деньги из фондов и вкладывать в отдельные бумаги.

Акции

Начинающим инвесторам, которые планируют вкладываться на срок порядка трёх лет, лучше избегать вложений в акции. Акции — волатильный инструмент, даже если речь идёт о крупных надёжных компаниях. В зависимости от различных обстоятельств цена на акции может быстро упасть, уничтожив многолетнюю прибыль. Иногда ситуацию не спасают даже ранее выплаченные дивиденды — убыток от отрицательной переоценки акций окажется намного больше.

Если хочется добавить акции в портфель на ИИС, лучше ограничиться паями индексных фондов. Когда капитал позволяет, то вместо покупок паёв индексных фондов можно самому составить портфель из акций, которые входят в крупнейшие индексы, например, в Индекс голубых фишек. Голубые фишки часто выплачивают хорошие дивиденды. Кроме того, если брокер позволяет по бумагам, купленным на ИИС, получать доходы на банковский счёт, то получаемые выплаты можно переводить снова на ИИС и предъявлять эти суммы к инвестиционному вычету.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба