Тинькофф опубликовал отчет за первый квартал 2023 года. Ниже представлены результаты вкратце, дальше подробный разбор и оценка.

Результаты за 1 кв. 2023 года

Операционные показатели:

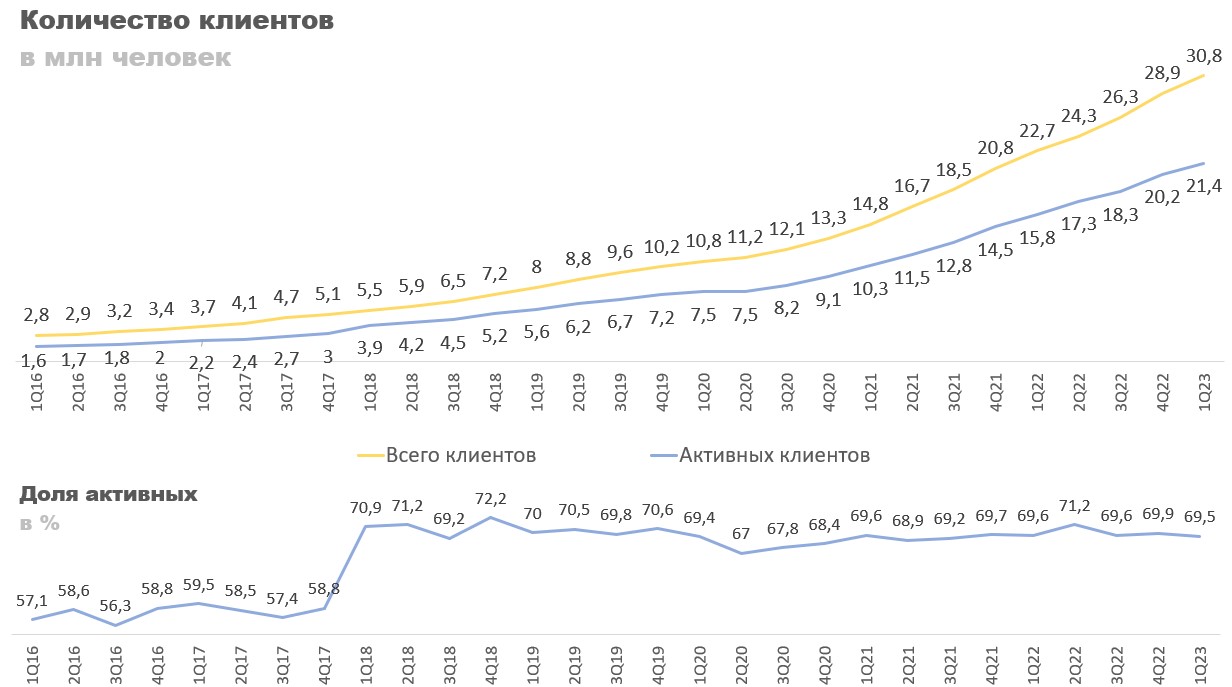

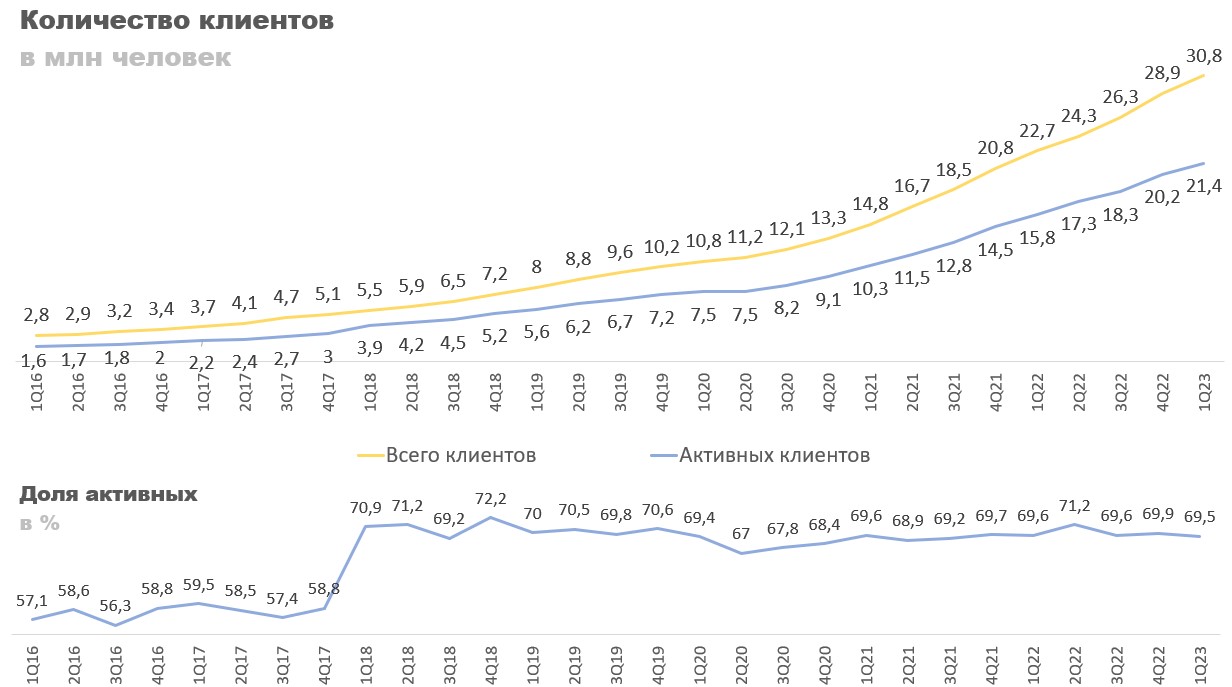

Общее количество клиентов 30,8 млн человек, +35,7% г/г.

Количество активных клиентов 21,4 млн человек, +35,4% г/г.

Доля активных 69,48%, в пр. году 69,6%.

Финансовые показатели:

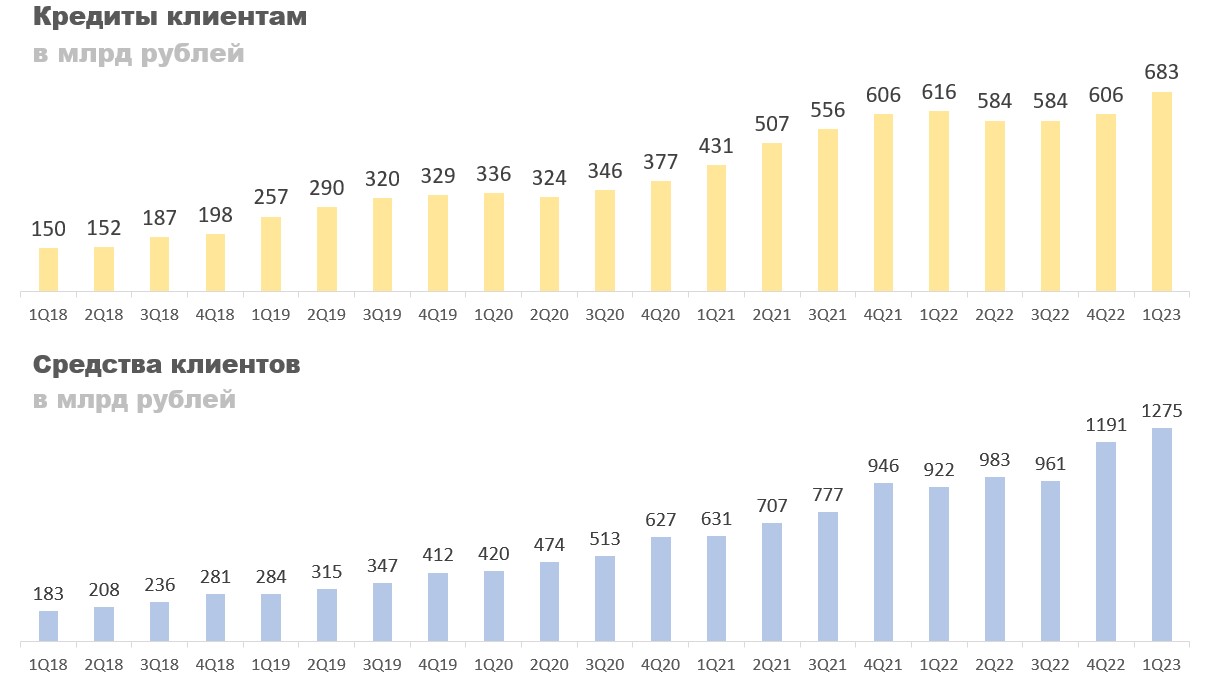

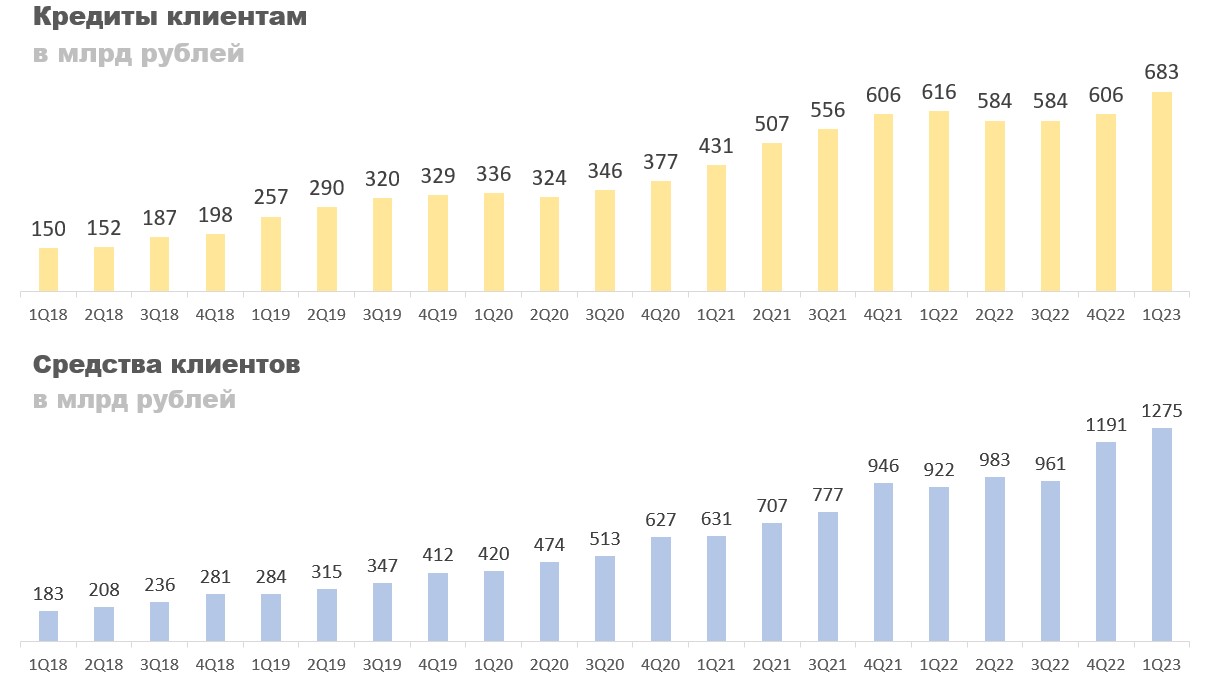

Кредитный портфель 682 млрд, +10,8% г/г.

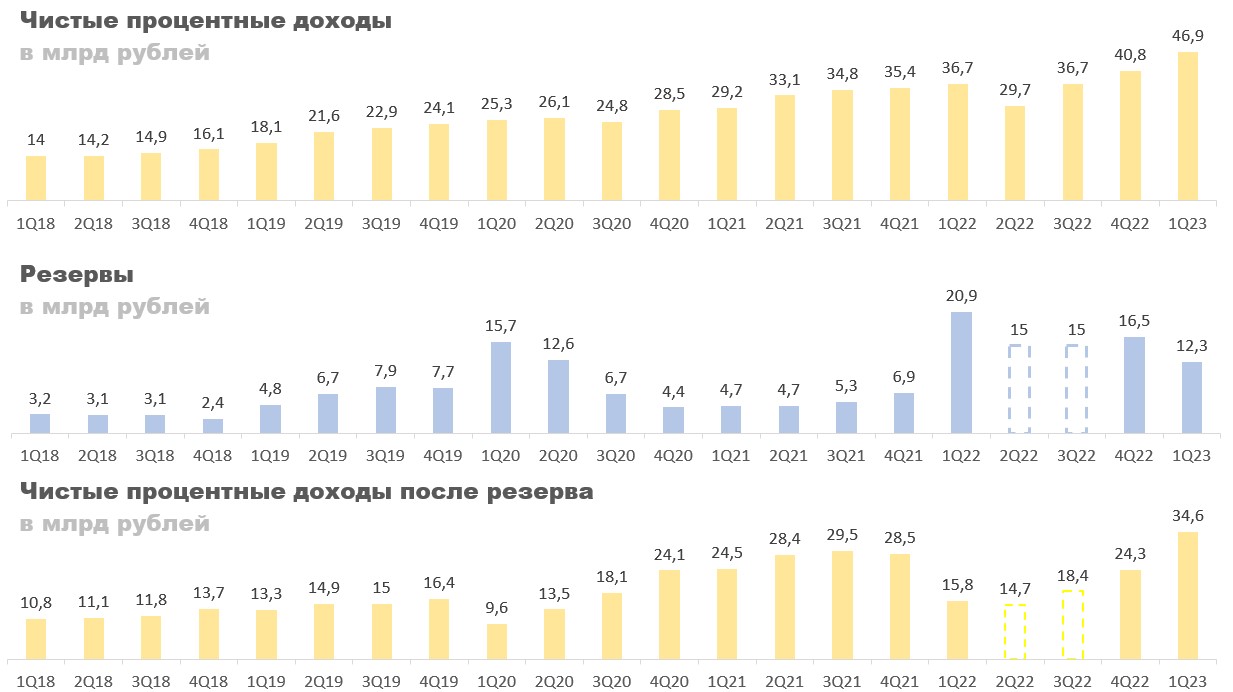

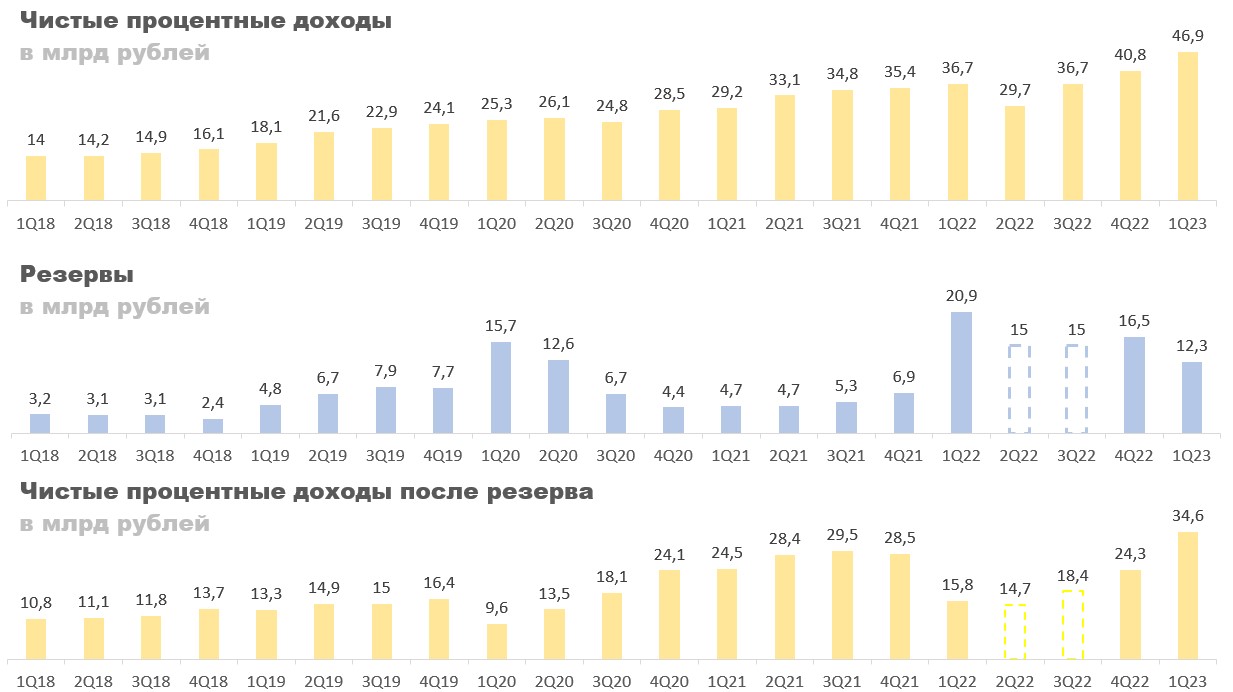

Чистые процентные доходы 46,9 млрд, +27,8% г/г.

Резервы -12,3 млрд, -41,3% г/г.

ЧПД после резервов 34,6 млрд, +119,5% г/г.

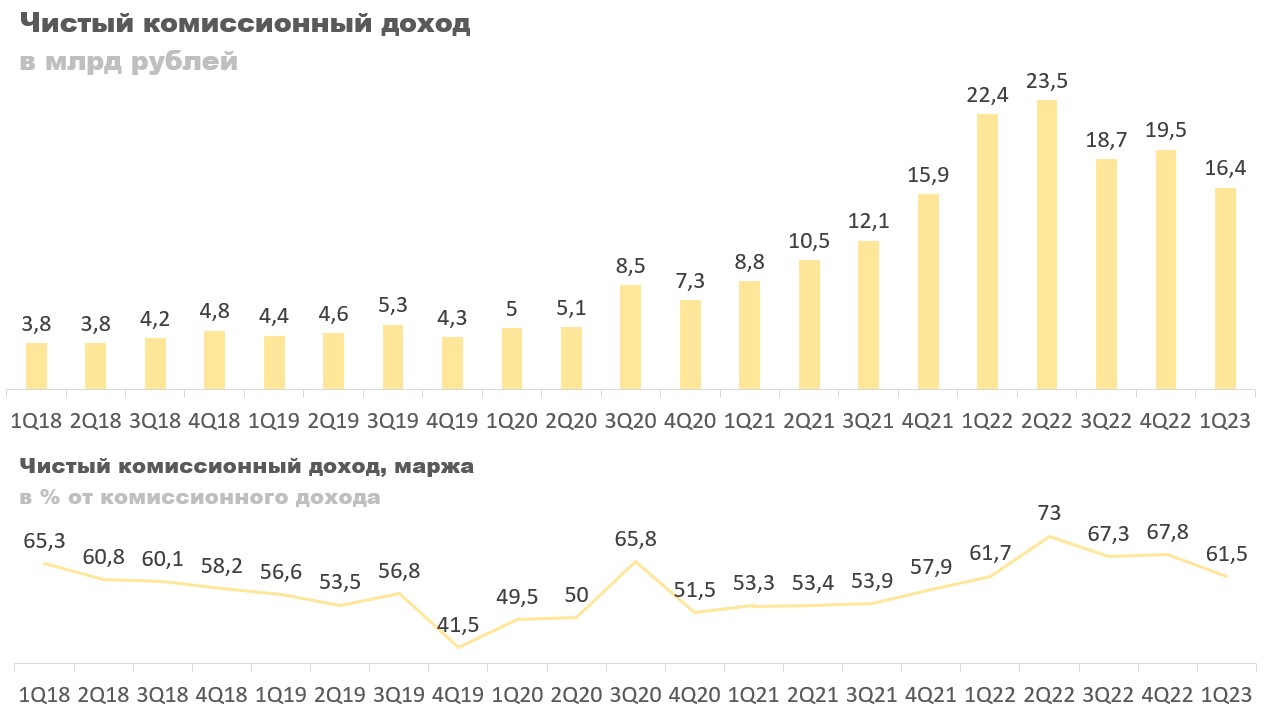

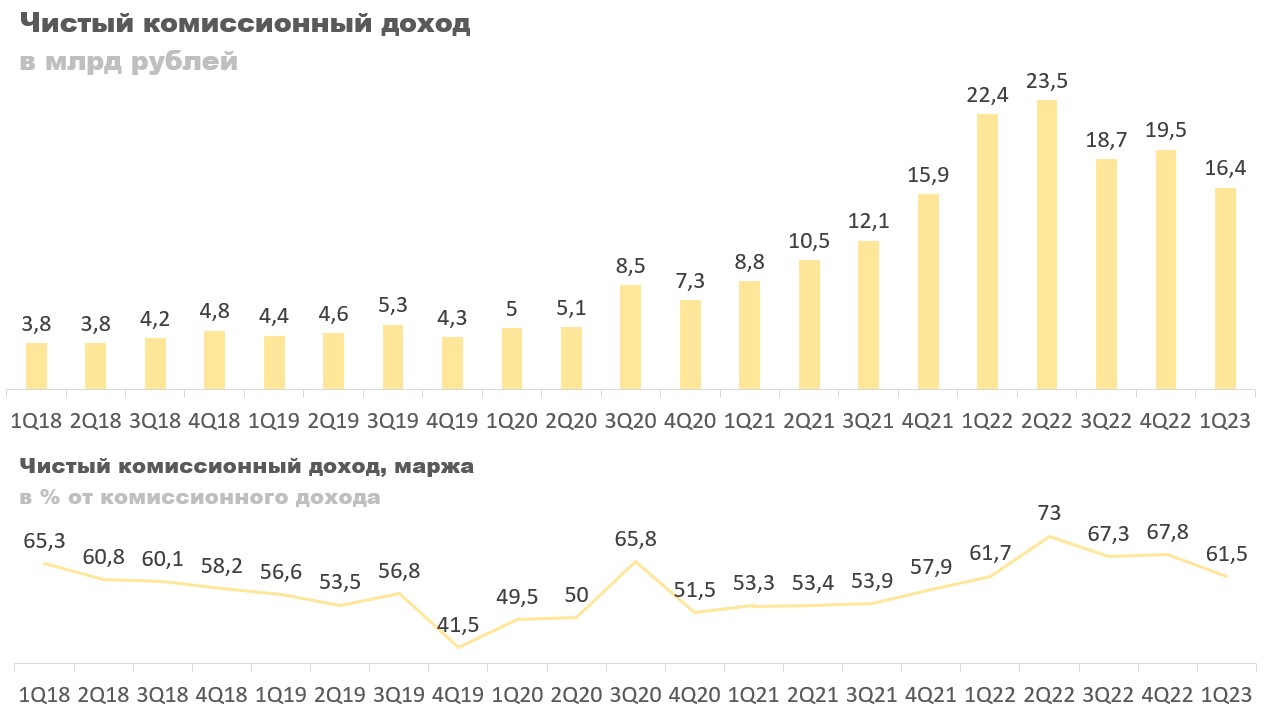

Чистые комиссионные доходы 16,4 млрд, -20,4% г/г.

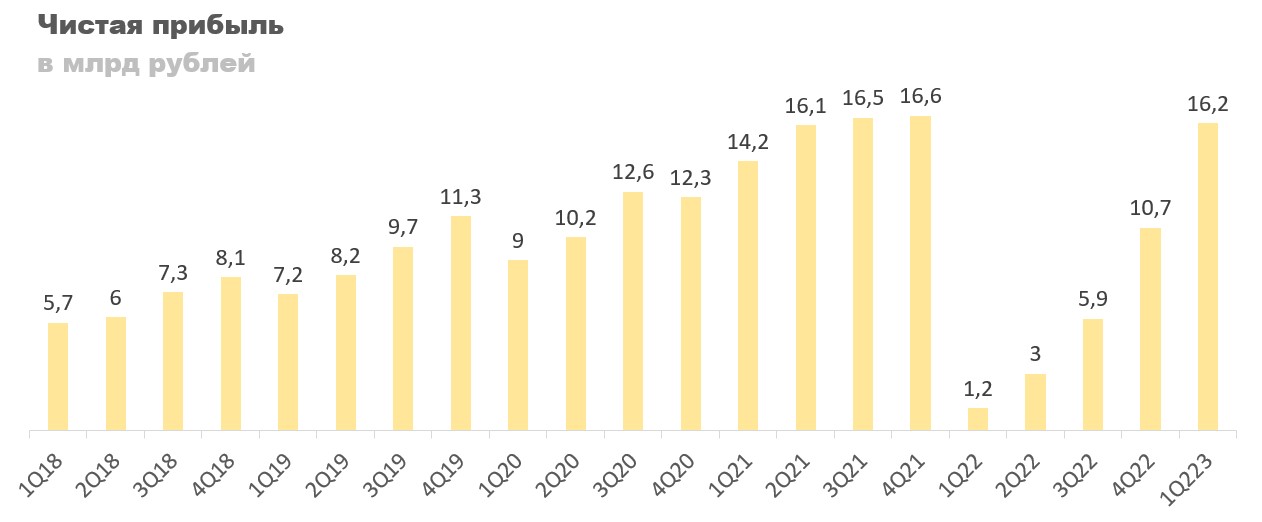

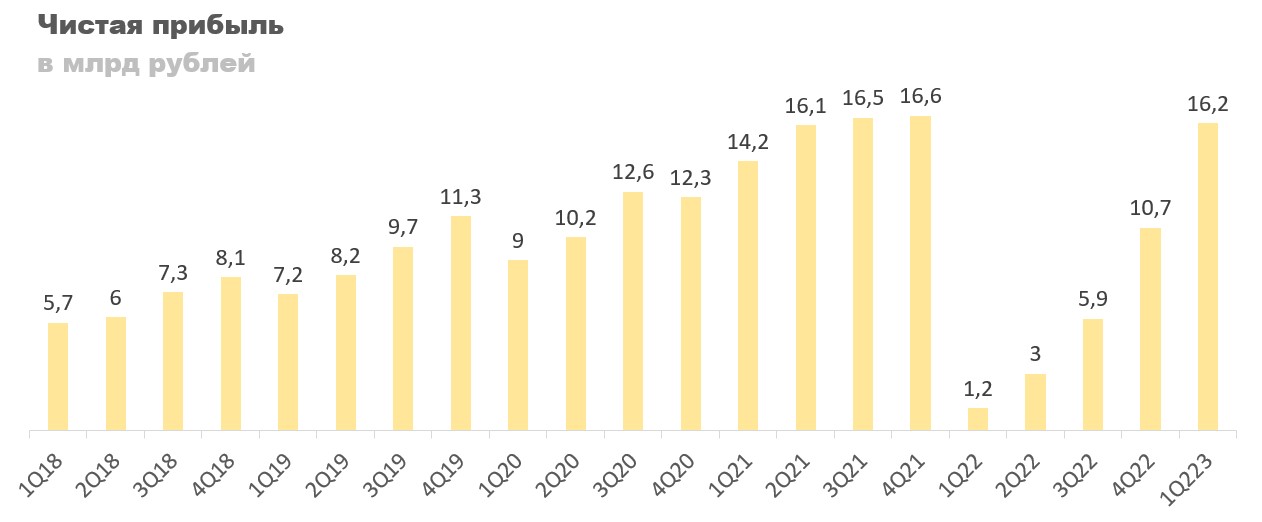

Чистая прибыль 16,2 млрд против 1,4 млрд годом ранее.

Анализ отчетности

Темпы роста базы клиентов замедляются в процентном соотношении, но в абсолютных цифрах банк продолжает привлекать по 2 млн новых клиентов в квартал. Доля активных клиентов остается на высоком уровне, 69,5%.

Кредитный портфель вырос на 12,7% квартал к кварталу, с 606 до 683 млрд рублей — хороший результат. Хотя по статистике ЦБ казалось, что ситуация должна быть менее оптимистичной. Основными контрибьюторами были потребительские кредиты, кредиты наличкой и, как ни странно, автокредиты.

Средства клиентов увеличились скромнее, всего на 7% квартал к кварталу. В основном за счет увеличения средств на счетах юридических лиц.

Исторически средства клиентов всегда были на 30-50% больше кредитного портфеля. Сейчас эта разница составляет чуть ли ни 100%. Возможно, в последующие периоды нас ждет очень бурный рост, если менеджмент найдет способы монетизировать текущую базу клиентов.

Процентные доходы в первом квартале взлетели до 60,2 млрд рублей, +13,4% квартал к кварталу. Произошло это преимущественно из-за двух статей:

Процентных доходов по кредитным картам, которые выросли с 26,96 млрд в 4 кв. 2022 года до 32,45 млрд в 1 кв. 2023 года.

Процентных доходов со средств размещенных в кредитных организациях. В 4 кв. 2022 года были 3,2 млрд, в 1 кв. 2023 года составили 6,1 млрд, почти удвоились.

Процентная маржа тоже продолжила улучшаться. Доля расходов упала до 20,2%. Возможно, временно дойдем до значений 2020 года, на компенсации. Потом скорее всего они вернутся в диапазон 20-22%, как было большую часть времени.

В результате вышеупомянутых изменений чистые процентные доходы составили 46,9 млрд рублей, +14,95% квартал к кварталу. Объем выделяемых резервов продолжил уменьшаться, но он все еще остается на высоком уровне по историческим меркам. То есть, пространство для снижения еще есть. Следующие два квартала ЧПД после резервов должны вырасти еще.

Комиссионные доходы в первом квартале продолжили снижаться, а комиссионные расходы немного выросли, что достаточно неожиданно. Основная причина падения доходов — сокращение комиссий с покупки валюты на 82,3% год к году! Сейчас доходы с них составляют 1,7 млрд рублей, что даже ниже, чем в 4 кв. 2021 года (2 млрд руб.).

Похоже менеджмент своими конскими тарифами убил спрос на покупку валюты у клиентов. Других объяснений не вижу, да и в отчете они их не дают.

Как итог, ЧКД сократился до 16,4 млрд рублей, а чистая маржа по комиссиям опустилась до 61,5%

Таких результатов было достаточно, чтоб восстановить прибыль до докризисного уровня. Во втором квартале, если резервы продолжат сокращаться, то компания вполне может показать 20 млрд прибыли, а в третьем и все 25 млрд.

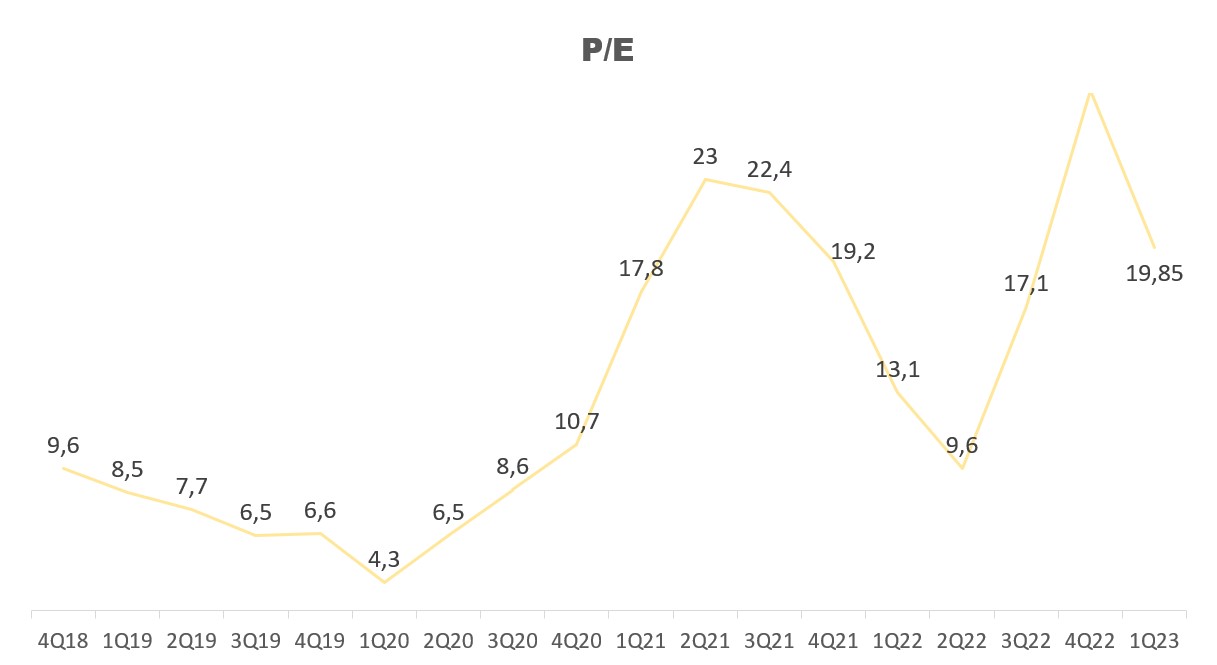

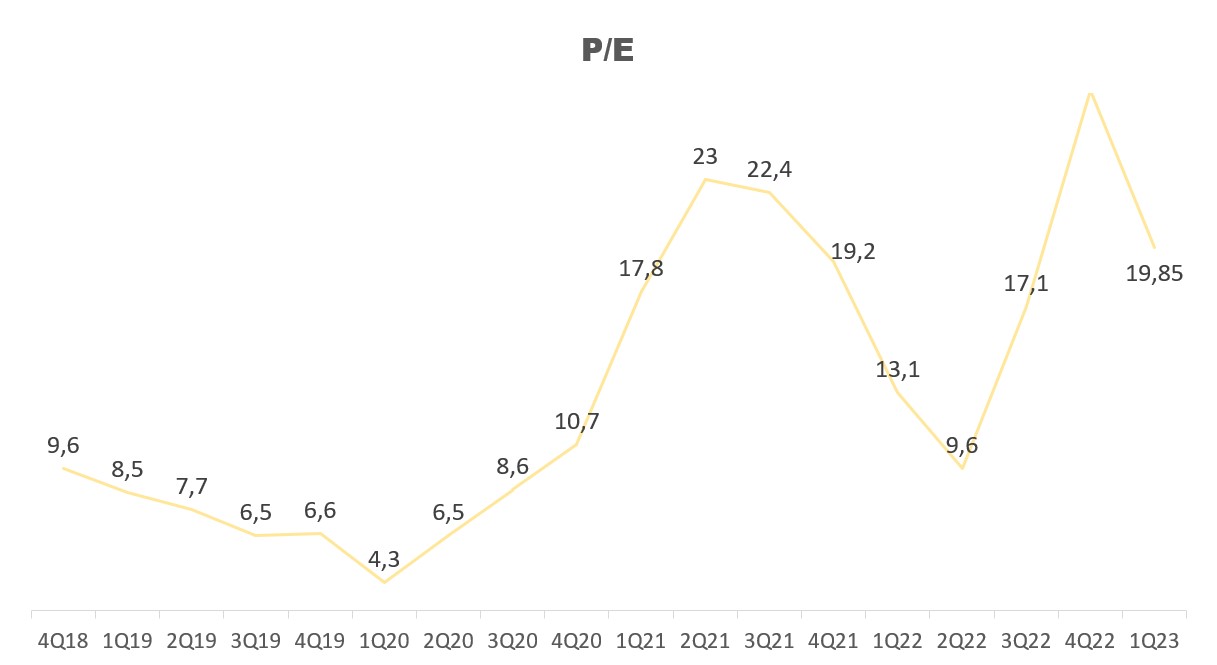

Текущая капитализация Тинькофф составляет 700 млрд рублей, PE 19,85. После снижение резервов и прироста по остальным показателям банк должен без проблем выйти на 100 млрд рублей прибыли в год. Учитывая исторические мультипликаторы и общую уникальность компании, думаю до капитализации в 1 трлн рублей дойдем очень быстро, может быть даже за этот год. Это означает, что акции могут вырасти до 4500 рублей, +39% к текущим котировкам (3200 руб.)

Как будет развиваться ситуация дальше зависит от банка. Я лично вижу огромный потенциал по быстрому увеличению кредитного портфеля. Также вопросы вызывает вялая динамика по комиссионным доходам, тот же БСПБ +50% год к году показывает. В этом направлении менеджмент тоже может поработать.

Заключение

Маржинальность банка понемногу приходит в норму, а вместе с ней и прибыль, но потенциал роста на восстановлении еще остается. Согласно прогнозу акции должны дорасти до 4500 рублей достаточно быстро. Дальше все зависит от того сможет ли менеджмент решить ряд накопившихся проблем, вроде: снижения роста комиссионных доходов и недомонетизации базы клиентов.

В общем, Тинькофф остается одним из лучших банков на ряду с БСПБ и СБЕР. Для диверсификации их стоит добавить в портфель. Ссылку на прошлые прогнозы может найти кликнув по названию.

Результаты за 1 кв. 2023 года

Операционные показатели:

Общее количество клиентов 30,8 млн человек, +35,7% г/г.

Количество активных клиентов 21,4 млн человек, +35,4% г/г.

Доля активных 69,48%, в пр. году 69,6%.

Финансовые показатели:

Кредитный портфель 682 млрд, +10,8% г/г.

Чистые процентные доходы 46,9 млрд, +27,8% г/г.

Резервы -12,3 млрд, -41,3% г/г.

ЧПД после резервов 34,6 млрд, +119,5% г/г.

Чистые комиссионные доходы 16,4 млрд, -20,4% г/г.

Чистая прибыль 16,2 млрд против 1,4 млрд годом ранее.

Анализ отчетности

Темпы роста базы клиентов замедляются в процентном соотношении, но в абсолютных цифрах банк продолжает привлекать по 2 млн новых клиентов в квартал. Доля активных клиентов остается на высоком уровне, 69,5%.

Кредитный портфель вырос на 12,7% квартал к кварталу, с 606 до 683 млрд рублей — хороший результат. Хотя по статистике ЦБ казалось, что ситуация должна быть менее оптимистичной. Основными контрибьюторами были потребительские кредиты, кредиты наличкой и, как ни странно, автокредиты.

Средства клиентов увеличились скромнее, всего на 7% квартал к кварталу. В основном за счет увеличения средств на счетах юридических лиц.

Исторически средства клиентов всегда были на 30-50% больше кредитного портфеля. Сейчас эта разница составляет чуть ли ни 100%. Возможно, в последующие периоды нас ждет очень бурный рост, если менеджмент найдет способы монетизировать текущую базу клиентов.

Процентные доходы в первом квартале взлетели до 60,2 млрд рублей, +13,4% квартал к кварталу. Произошло это преимущественно из-за двух статей:

Процентных доходов по кредитным картам, которые выросли с 26,96 млрд в 4 кв. 2022 года до 32,45 млрд в 1 кв. 2023 года.

Процентных доходов со средств размещенных в кредитных организациях. В 4 кв. 2022 года были 3,2 млрд, в 1 кв. 2023 года составили 6,1 млрд, почти удвоились.

Процентная маржа тоже продолжила улучшаться. Доля расходов упала до 20,2%. Возможно, временно дойдем до значений 2020 года, на компенсации. Потом скорее всего они вернутся в диапазон 20-22%, как было большую часть времени.

В результате вышеупомянутых изменений чистые процентные доходы составили 46,9 млрд рублей, +14,95% квартал к кварталу. Объем выделяемых резервов продолжил уменьшаться, но он все еще остается на высоком уровне по историческим меркам. То есть, пространство для снижения еще есть. Следующие два квартала ЧПД после резервов должны вырасти еще.

Комиссионные доходы в первом квартале продолжили снижаться, а комиссионные расходы немного выросли, что достаточно неожиданно. Основная причина падения доходов — сокращение комиссий с покупки валюты на 82,3% год к году! Сейчас доходы с них составляют 1,7 млрд рублей, что даже ниже, чем в 4 кв. 2021 года (2 млрд руб.).

Похоже менеджмент своими конскими тарифами убил спрос на покупку валюты у клиентов. Других объяснений не вижу, да и в отчете они их не дают.

Как итог, ЧКД сократился до 16,4 млрд рублей, а чистая маржа по комиссиям опустилась до 61,5%

Таких результатов было достаточно, чтоб восстановить прибыль до докризисного уровня. Во втором квартале, если резервы продолжат сокращаться, то компания вполне может показать 20 млрд прибыли, а в третьем и все 25 млрд.

Текущая капитализация Тинькофф составляет 700 млрд рублей, PE 19,85. После снижение резервов и прироста по остальным показателям банк должен без проблем выйти на 100 млрд рублей прибыли в год. Учитывая исторические мультипликаторы и общую уникальность компании, думаю до капитализации в 1 трлн рублей дойдем очень быстро, может быть даже за этот год. Это означает, что акции могут вырасти до 4500 рублей, +39% к текущим котировкам (3200 руб.)

Как будет развиваться ситуация дальше зависит от банка. Я лично вижу огромный потенциал по быстрому увеличению кредитного портфеля. Также вопросы вызывает вялая динамика по комиссионным доходам, тот же БСПБ +50% год к году показывает. В этом направлении менеджмент тоже может поработать.

Заключение

Маржинальность банка понемногу приходит в норму, а вместе с ней и прибыль, но потенциал роста на восстановлении еще остается. Согласно прогнозу акции должны дорасти до 4500 рублей достаточно быстро. Дальше все зависит от того сможет ли менеджмент решить ряд накопившихся проблем, вроде: снижения роста комиссионных доходов и недомонетизации базы клиентов.

В общем, Тинькофф остается одним из лучших банков на ряду с БСПБ и СБЕР. Для диверсификации их стоит добавить в портфель. Ссылку на прошлые прогнозы может найти кликнув по названию.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба