7 июня 2023 investing.com Вермюлен Крис

Как-то давным-давно я записался на курсы «Как заработать миллионы онлайн». Я заплатил за обучение тысячи долларов и позвал своих друзей. В итоге мы занимались вместе. Мне ведь так хотелось разбогатеть в компании!

Концовка была отрезвляющей. Тренер рассказал нам об энергетических вампирах. Это среднестатистический человек без воли стать успешным, жить насыщенной жизнью и вкладывать в общество, помогая окружающим…

Я потратил уйму времени и усилий на то, чтобы мотивировать окружающих жить более наполненной жизнью, и для меня это было опустошающим опытом. Тогда я быстро испытал то, о чем говорил этот тренер, советуя нам перестать помогать энергетическим вампирам и вместо этого сосредоточить усилия на себе и тех, кто способен делать свое дело и не нуждается в сторонней мотивации для успеха.

Если раньше я пытался удовлетворять запросы краткосрочных агрессивных трейдеров, требующих высокую доходность с большим количеством сделок и жаждущих адреналина от инвестиций в динамичные акции, то в последние годы я стремился работать с теми, кто ценит поступательный рост выше среднего без «американских горок» и отдает предпочтение стратегиям, не требующим много времени и опыта, но обеспечивающим защиту капитала.

Моменты озарения

У вас случались когда-нибудь моменты озарения? Когда одно слово, фраза, опыт или событие в корне меняет основу вашего существования и перспективы на будущее?

У меня не так давно был один такой момент. Вы, должно быть, слышали о традиционных для финансовой индустрии стратегиях «покупай и держи», диверсификация, портфель 60/40 и инвестирование с опорой на дивиденды?

Хотя их отдельные аспекты порой могут быть полезными, я в этих стратегиях никогда не видел смысла.

Зачем держать актив, который стремительно падает в цене и уничтожает всю заработанную вами за последнее время прибыль?

- Потому что рано или поздно он снова вырастет до предыдущих максимумов? Такое, разумеется, может случиться... Если, конечно, вы можете себе позволить ждать, когда же наступит этот день.

- Потому что вы в итоге получите сбалансированный портфель, если будете держать понемногу самых разных активов? Пожалуй. Такой подход сработает, если избавиться от активов, которые лежат в вашем портфеле мертвым грузом.

- Потому что, если вы с возрастом увеличиваете долю бондов в портфеле относительно акций, вы тем самым уменьшаете волатильность и ограничиваете потери? Хм, явно не в том случае, когда под долговым рынком проваливается дно при росте процентных ставок.

- Потому что дивиденды гарантируют, что у вас всегда будет доход от инвестиций? С этим не поспоришь. Правда, если ваши активы упадут в стоимости на большую величину, чем дивидендные выплаты, ваш счет все равно сократится, а значит, смысла в такой стратегии не будет.

По мнению некоторых, от большинства этих ловушек можно защититься, если поручить управление своими инвестициями надежному профессионалу. Я с этим безусловно согласен... Если, конечно, ваш профессионал — это технический аналитик, который имеет фудициарные обязательства перед своими клиентами, активно управляет позициями и рисками и не верит в стратегию «покупай и держи» из-за связанных с ней угроз.

А что, если ваш консультант не обладает такими навыками и не разделяет эти убеждения? В таком случае велика вероятность того, что вы стали жертвой AUM — Assets UNDER Managed — и платите огромные комиссии за «недоуправление» вашим портфелем.

Как бы нам ни хотелось верить в обратное, многие профессионалы отрасли добиваются большого успеха, выполняя минимально возможный объем работы. Ведь, если так задуматься, стоит ли ежегодная ребалансировка портфеля 1–2% ваших средств? Для наглядности допустим, что размер вашего портфеля составляет $1 000 000, ребалансировка проводится два раза в год, и комиссия за услугу составляет 2%, что типично для AUM (обычно это Assets Under Management). Получается $20 000. Ваши инвестиции должны принести вам за год по крайней мере столько же денег, чтобы хотя бы выйти на уровень безубыточности, не говоря уже об увеличении стоимости активов.

Первое озарение: стратегия «покупай и держи» опасна

Давайте теперь вернемся к моментам озарения. Когда я только начинал торговать и инвестировать, я усвоил следующий важный урок: если я полюбил актив, это не значит, что этот актив «полюбит» меня. Ему плевать на то, что я потратил уйму времени на поиск всей доступной о нем информации. Ему плевать на то, что я был на 100% уверен, что дальше он будет двигаться вправо и по восходящей траектории. Ему плевать на то, что я вложил в него все свои средства. Когда этот актив рухнул, он потянул за собой и меня, и то падение было очень болезненным. Это лучшее, что когда-либо со мной случалось, хотя тогда я так не думал.

К счастью, я усвоил этот урок достаточно рано. Поскольку терять уже особо было нечего, я решил оставить все как есть. Вместо того, чтобы превратить «убыток на бумаге» в «реализованный убыток», я сохранил эту позицию и впоследствии усвоил еще один ценный урок. Время было на моей стороне. Я никуда не спешил, и этот актив опустился на самое дно, затем стабилизировался и начал продолжавшийся 10 лет подъем к предыдущим максимумам. К тому времени, когда это произошло, я был уже гораздо более опытным инвестором. Я быстро приумножал богатство и поддерживал свое благосостояние и образ жизни, отказавшись от стратегии «покупай и держи».

Итак, мне нужно было удостовериться в том, что я не держу падающие в цене активы и не откладываю рост и подготовку к выходу на пенсию по какой-либо причине, кроме собственной лени и/или некомпетентности того, кто управляет моими деньгами. Это было моим озарением номер один. Среди того, о чем нам говорят так называемые профессионалы финансовой индустрии, много ложных убеждений. В этом смысле вам будет полезно почитать эту статью.

Второе озарение: рыночные тренды и циклы

В то, что не стоит владеть падающими в цене активами, я верю уже не одно десятилетие. И говорю я не о небольших внутридневных изменениях цен акций, облигаций и сырьевых товаров, а о крупных, многомесячных ценовых трендах. Когда тренд того или иного актива после хорошего ралли начинает разворачиваться, я не стану сохранять свою позицию и наблюдать за тем, как вместе с этим активом падает мой уровень благосостояния.

С какой стати? Лучше я спрячу свою гордыню и продам этот актив, даже с небольшим убытком, вместо того чтобы потом понести огромный убыток, который изменит мою жизнь, только потому, что нам как инвесторам говорили, что лучше стратегии «покупай и держи» долгосрочной стратегии нет, а это неправда. Поступая так, я могу защищать свой капитал и реинвестировать его тогда, когда рынок, к примеру, формирует дно и начинает новое ралли. Я могу снова купить этот актив на деньги, которые я в противном случае потерял бы, если бы не закрыл свою позицию.

Не получалось у меня до сих пор только одно — объяснить все это доходчивым языком. Когда вы слышите термин «покупай и держи», вам не нужны какие-либо разъяснения. То же самое касается дивидендов и диверсификации — нам всем известно, что это такое. В другой своей статье я в подробностях рассказываю о том, почему диверсификация не подходит тем, кому за 45.

Большинство из этих стратегий остаются неотъемлемыми элементами финансовой индустрии дольше, чем мы с вами живем на белом свете, и поэтому не нуждаются в представлении. Мне же нужно было придумать термин для обозначения и понимания стиля инвестирования, который может защитить капитал инвесторов и помочь им быстро его приумножать. Это тот стиль инвестирования, которого я придерживаюсь вот уже более 20 лет. Посовещавшись со своей командой, я придумал следующий вариант — Asset Revesting, «ревестирование активов»!

«Ревестирование активов» — что это такое?

Так что же это такое — «ревестирование активов»? Позвольте мне разложить все по полочкам. «Активом» называется то, что приобретает человек из убеждения, что это что-то сохранит свою стоимость или увеличится в цене. В качестве примеров можно привести драгоценные металлы, недвижимость, акции, облигации, ETF, ретромобили, марки, биткоины и т. д.

Термин «ревестинг» составлен из двух слов. Инвестор избавляется (divesting) от падающего в цене актива и реинвестирует (reinvesting) деньги в растущие активы. Мы получаем «ревестирование активов» — стиль инвестирования, который можно назвать квинтэссенцией здравого смысла.

«Ревестирование активов»:

- владение только растущими в цене активами;

- продажа падающих в цене активов;

- правила управления рисками для защиты капитала;

- управление позициями для ограничения убытков и фиксирования прибыли;

- при падении всех других активов держание наличности.

Вы все это уже делаете? Тогда вы являетесь «ревестором», сами того не подозревая. «Ревестирование активов» — это новый термин, а те, кто уже управляет своими инвестициями в соответствии с изложенными выше принципами, уже могут считать себя «ревесторами». Я, как оказалось, занимаюсь «ревестированием» уже не первое десятилетие!

Стоит ли вам становиться «ревестором»?

Мой ответ на этот вопрос прост. Если вы станете «ревестором», вы будете опережать других участников рынка большую часть времени, пока не выйдете на пенсию. Вместо того, чтобы наблюдать за тем, как провисает ваш портфель пот тяжестью неожиданных распродаж, вы будете закрывать свои позиции и защищаться, уходя в наличность. Зарабатывать прибыль можно и при падении цен, и инвесторы таким образом могут придавать своей доходности мощный импульс.

Я не из тех, кто будет что-то приукрашать, когда приукрашать нечего. Бывают ли у нас неудачные позиции? Разумеется. Но при этом есть ли у всех наших позиций цели по прибыли и защитные стопы для ограничения рисков? КОНЕЧНО!

Торговля и инвестирование неизбежно сопряжены с рисками, и их нужно предвосхищать. Любой позиции необходимо немного пространства, но это не значит, что мы уступим километр там, где хватило бы и пары сантиметров.

Прошлый 2022 год был непростым для многих пенсионеров. Долговой рынок, который обычно используется для хеджирования рисков по акциям, потерпел сокрушительное падение, потянув за собой вниз бессчетное множество пенсионеров, которым пришлось сокращать расходы и понижать уровень жизни.

Хуже момента для большинства инвесторов не придумаешь. Потерять еще 20–50% своего состояния и потом ждать восстановления 5–15 лет.

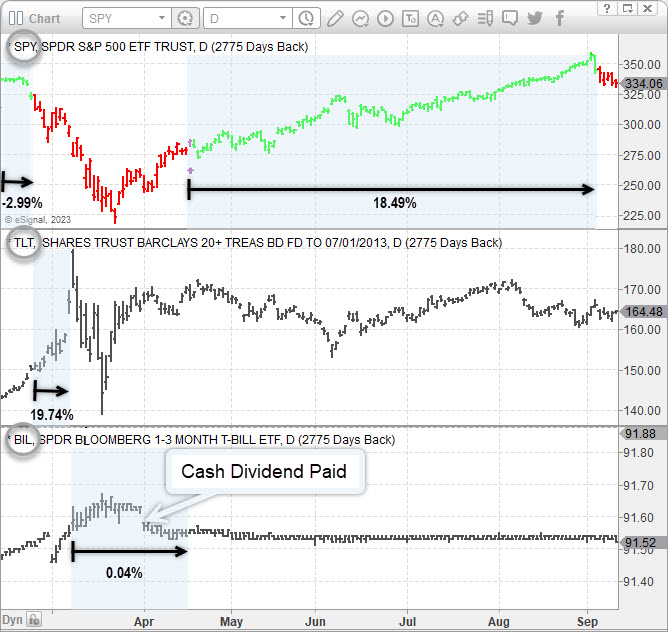

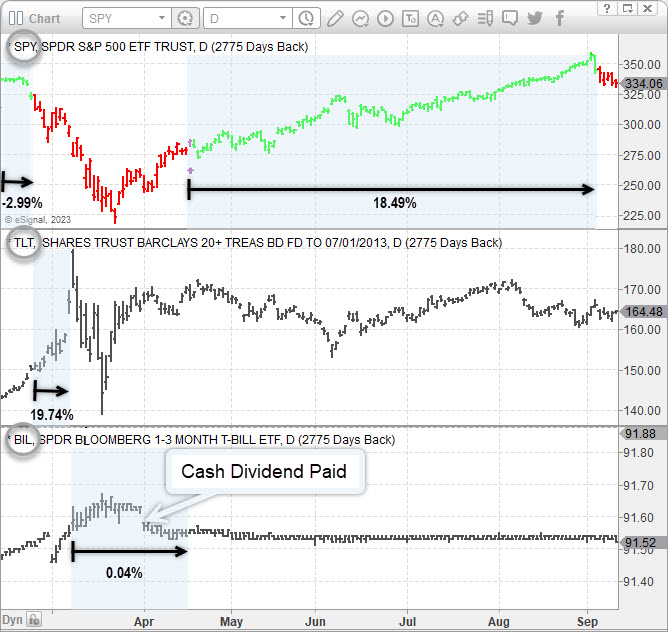

Только представьте себе, если бы вы могли во время пандемии коронавируса в любое время переводить свой капитал в лучший класс активов? Можно было бы вывести средства из акций и вложить их в облигации, затем держать наличность, пока акции не сформируют дно, а потом снова покупать акции с прицелом на крупный выигрыш без потерь. Звучит неплохо, не так ли?

Концовка была отрезвляющей. Тренер рассказал нам об энергетических вампирах. Это среднестатистический человек без воли стать успешным, жить насыщенной жизнью и вкладывать в общество, помогая окружающим…

Я потратил уйму времени и усилий на то, чтобы мотивировать окружающих жить более наполненной жизнью, и для меня это было опустошающим опытом. Тогда я быстро испытал то, о чем говорил этот тренер, советуя нам перестать помогать энергетическим вампирам и вместо этого сосредоточить усилия на себе и тех, кто способен делать свое дело и не нуждается в сторонней мотивации для успеха.

Если раньше я пытался удовлетворять запросы краткосрочных агрессивных трейдеров, требующих высокую доходность с большим количеством сделок и жаждущих адреналина от инвестиций в динамичные акции, то в последние годы я стремился работать с теми, кто ценит поступательный рост выше среднего без «американских горок» и отдает предпочтение стратегиям, не требующим много времени и опыта, но обеспечивающим защиту капитала.

Моменты озарения

У вас случались когда-нибудь моменты озарения? Когда одно слово, фраза, опыт или событие в корне меняет основу вашего существования и перспективы на будущее?

У меня не так давно был один такой момент. Вы, должно быть, слышали о традиционных для финансовой индустрии стратегиях «покупай и держи», диверсификация, портфель 60/40 и инвестирование с опорой на дивиденды?

Хотя их отдельные аспекты порой могут быть полезными, я в этих стратегиях никогда не видел смысла.

Зачем держать актив, который стремительно падает в цене и уничтожает всю заработанную вами за последнее время прибыль?

- Потому что рано или поздно он снова вырастет до предыдущих максимумов? Такое, разумеется, может случиться... Если, конечно, вы можете себе позволить ждать, когда же наступит этот день.

- Потому что вы в итоге получите сбалансированный портфель, если будете держать понемногу самых разных активов? Пожалуй. Такой подход сработает, если избавиться от активов, которые лежат в вашем портфеле мертвым грузом.

- Потому что, если вы с возрастом увеличиваете долю бондов в портфеле относительно акций, вы тем самым уменьшаете волатильность и ограничиваете потери? Хм, явно не в том случае, когда под долговым рынком проваливается дно при росте процентных ставок.

- Потому что дивиденды гарантируют, что у вас всегда будет доход от инвестиций? С этим не поспоришь. Правда, если ваши активы упадут в стоимости на большую величину, чем дивидендные выплаты, ваш счет все равно сократится, а значит, смысла в такой стратегии не будет.

По мнению некоторых, от большинства этих ловушек можно защититься, если поручить управление своими инвестициями надежному профессионалу. Я с этим безусловно согласен... Если, конечно, ваш профессионал — это технический аналитик, который имеет фудициарные обязательства перед своими клиентами, активно управляет позициями и рисками и не верит в стратегию «покупай и держи» из-за связанных с ней угроз.

А что, если ваш консультант не обладает такими навыками и не разделяет эти убеждения? В таком случае велика вероятность того, что вы стали жертвой AUM — Assets UNDER Managed — и платите огромные комиссии за «недоуправление» вашим портфелем.

Как бы нам ни хотелось верить в обратное, многие профессионалы отрасли добиваются большого успеха, выполняя минимально возможный объем работы. Ведь, если так задуматься, стоит ли ежегодная ребалансировка портфеля 1–2% ваших средств? Для наглядности допустим, что размер вашего портфеля составляет $1 000 000, ребалансировка проводится два раза в год, и комиссия за услугу составляет 2%, что типично для AUM (обычно это Assets Under Management). Получается $20 000. Ваши инвестиции должны принести вам за год по крайней мере столько же денег, чтобы хотя бы выйти на уровень безубыточности, не говоря уже об увеличении стоимости активов.

Первое озарение: стратегия «покупай и держи» опасна

Давайте теперь вернемся к моментам озарения. Когда я только начинал торговать и инвестировать, я усвоил следующий важный урок: если я полюбил актив, это не значит, что этот актив «полюбит» меня. Ему плевать на то, что я потратил уйму времени на поиск всей доступной о нем информации. Ему плевать на то, что я был на 100% уверен, что дальше он будет двигаться вправо и по восходящей траектории. Ему плевать на то, что я вложил в него все свои средства. Когда этот актив рухнул, он потянул за собой и меня, и то падение было очень болезненным. Это лучшее, что когда-либо со мной случалось, хотя тогда я так не думал.

К счастью, я усвоил этот урок достаточно рано. Поскольку терять уже особо было нечего, я решил оставить все как есть. Вместо того, чтобы превратить «убыток на бумаге» в «реализованный убыток», я сохранил эту позицию и впоследствии усвоил еще один ценный урок. Время было на моей стороне. Я никуда не спешил, и этот актив опустился на самое дно, затем стабилизировался и начал продолжавшийся 10 лет подъем к предыдущим максимумам. К тому времени, когда это произошло, я был уже гораздо более опытным инвестором. Я быстро приумножал богатство и поддерживал свое благосостояние и образ жизни, отказавшись от стратегии «покупай и держи».

Итак, мне нужно было удостовериться в том, что я не держу падающие в цене активы и не откладываю рост и подготовку к выходу на пенсию по какой-либо причине, кроме собственной лени и/или некомпетентности того, кто управляет моими деньгами. Это было моим озарением номер один. Среди того, о чем нам говорят так называемые профессионалы финансовой индустрии, много ложных убеждений. В этом смысле вам будет полезно почитать эту статью.

Второе озарение: рыночные тренды и циклы

В то, что не стоит владеть падающими в цене активами, я верю уже не одно десятилетие. И говорю я не о небольших внутридневных изменениях цен акций, облигаций и сырьевых товаров, а о крупных, многомесячных ценовых трендах. Когда тренд того или иного актива после хорошего ралли начинает разворачиваться, я не стану сохранять свою позицию и наблюдать за тем, как вместе с этим активом падает мой уровень благосостояния.

С какой стати? Лучше я спрячу свою гордыню и продам этот актив, даже с небольшим убытком, вместо того чтобы потом понести огромный убыток, который изменит мою жизнь, только потому, что нам как инвесторам говорили, что лучше стратегии «покупай и держи» долгосрочной стратегии нет, а это неправда. Поступая так, я могу защищать свой капитал и реинвестировать его тогда, когда рынок, к примеру, формирует дно и начинает новое ралли. Я могу снова купить этот актив на деньги, которые я в противном случае потерял бы, если бы не закрыл свою позицию.

Не получалось у меня до сих пор только одно — объяснить все это доходчивым языком. Когда вы слышите термин «покупай и держи», вам не нужны какие-либо разъяснения. То же самое касается дивидендов и диверсификации — нам всем известно, что это такое. В другой своей статье я в подробностях рассказываю о том, почему диверсификация не подходит тем, кому за 45.

Большинство из этих стратегий остаются неотъемлемыми элементами финансовой индустрии дольше, чем мы с вами живем на белом свете, и поэтому не нуждаются в представлении. Мне же нужно было придумать термин для обозначения и понимания стиля инвестирования, который может защитить капитал инвесторов и помочь им быстро его приумножать. Это тот стиль инвестирования, которого я придерживаюсь вот уже более 20 лет. Посовещавшись со своей командой, я придумал следующий вариант — Asset Revesting, «ревестирование активов»!

«Ревестирование активов» — что это такое?

Так что же это такое — «ревестирование активов»? Позвольте мне разложить все по полочкам. «Активом» называется то, что приобретает человек из убеждения, что это что-то сохранит свою стоимость или увеличится в цене. В качестве примеров можно привести драгоценные металлы, недвижимость, акции, облигации, ETF, ретромобили, марки, биткоины и т. д.

Термин «ревестинг» составлен из двух слов. Инвестор избавляется (divesting) от падающего в цене актива и реинвестирует (reinvesting) деньги в растущие активы. Мы получаем «ревестирование активов» — стиль инвестирования, который можно назвать квинтэссенцией здравого смысла.

«Ревестирование активов»:

- владение только растущими в цене активами;

- продажа падающих в цене активов;

- правила управления рисками для защиты капитала;

- управление позициями для ограничения убытков и фиксирования прибыли;

- при падении всех других активов держание наличности.

Вы все это уже делаете? Тогда вы являетесь «ревестором», сами того не подозревая. «Ревестирование активов» — это новый термин, а те, кто уже управляет своими инвестициями в соответствии с изложенными выше принципами, уже могут считать себя «ревесторами». Я, как оказалось, занимаюсь «ревестированием» уже не первое десятилетие!

Стоит ли вам становиться «ревестором»?

Мой ответ на этот вопрос прост. Если вы станете «ревестором», вы будете опережать других участников рынка большую часть времени, пока не выйдете на пенсию. Вместо того, чтобы наблюдать за тем, как провисает ваш портфель пот тяжестью неожиданных распродаж, вы будете закрывать свои позиции и защищаться, уходя в наличность. Зарабатывать прибыль можно и при падении цен, и инвесторы таким образом могут придавать своей доходности мощный импульс.

Я не из тех, кто будет что-то приукрашать, когда приукрашать нечего. Бывают ли у нас неудачные позиции? Разумеется. Но при этом есть ли у всех наших позиций цели по прибыли и защитные стопы для ограничения рисков? КОНЕЧНО!

Торговля и инвестирование неизбежно сопряжены с рисками, и их нужно предвосхищать. Любой позиции необходимо немного пространства, но это не значит, что мы уступим километр там, где хватило бы и пары сантиметров.

Прошлый 2022 год был непростым для многих пенсионеров. Долговой рынок, который обычно используется для хеджирования рисков по акциям, потерпел сокрушительное падение, потянув за собой вниз бессчетное множество пенсионеров, которым пришлось сокращать расходы и понижать уровень жизни.

Хуже момента для большинства инвесторов не придумаешь. Потерять еще 20–50% своего состояния и потом ждать восстановления 5–15 лет.

Только представьте себе, если бы вы могли во время пандемии коронавируса в любое время переводить свой капитал в лучший класс активов? Можно было бы вывести средства из акций и вложить их в облигации, затем держать наличность, пока акции не сформируют дно, а потом снова покупать акции с прицелом на крупный выигрыш без потерь. Звучит неплохо, не так ли?

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба