6 июля 2023 General Invest | Рубль

Сегодня рубль продолжил стремительное ослабление к доллару и евро, установив новые годовые минимумы около 94 руб. по доллару США, около 102 руб. по евро и около 13 руб. по юаню.

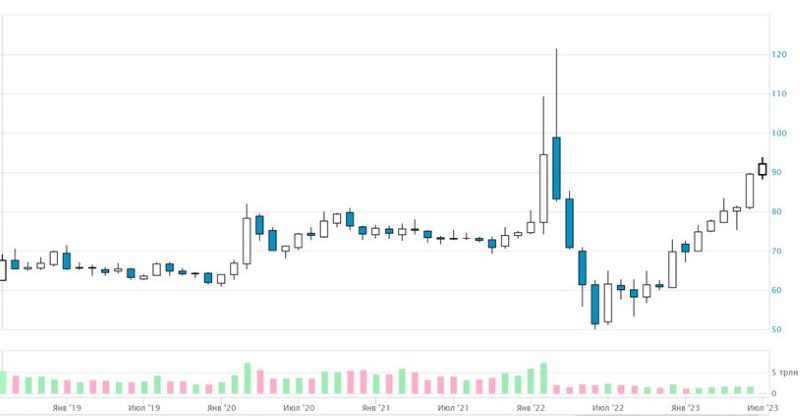

Динамика курса RUBUSD_TOM на Мосбирже

Какой-либо единой причины столь стремительного движения нет. На курс влияет совокупность факторов, не последними из которых является эмоциональный фактор.

Но сначала перечислим главные фундаментальные причины ослабления, некоторые из которых, судя по всему, останутся с нами надолго.

Сокращение профицита текущего счета платежного баланса ввиду санкций на российский экспорт – нефть и не только. По оценке Банка России, профицит счета текущих операций платежного баланса РФ в январе—мае 2023 года составил $22,8 млрд против $123,8 млрд год назад. Столь существенная разница с показателями января—мая 2022 года, когда импорт резко сократился, а экспорт — рос, почти полностью обеспечена снижением профицита торгового баланса — на $99,6 млрд. Это естественно разбалансирует рынок, снижая поступления валюты.

Дефицит бюджета хоть и приостановил свой рост в мае 2023 г., но остается значительным. С января по май дефицит федерального бюджета составил 3,4 трлн рублей (как и в апреле). А растущие расходы бюджета при снижающихся доходах, как правило, означают слабость валюты, поскольку подразумевают «проедание» запасов, или эмиссию, или рост заимствований.

Неубедительная динамика нефтяных цен и их неопределенные перспективы в свете ожидаемой рецессии в развитых экономиках. Даже решительные меры нефтепроизводителей, направленных на сокращение добычи, не привели к формированию устойчивой восходящей динамики нефтяных цен, что также оказывает влияние на рубль, являющийся сырьевой валютой.

Сделки, связанные с выходом иностранных инвесторов из активов в РФ, несмотря на регуляторные ограничения, также продолжат влиять на валютный рынок

Относительно мягкая монетарная политика ЦБ пока не поддерживает рубль (впрочем, этот фактор как раз может измениться и уже на следующем заседании ЦБ РФ 21 июля мы, вероятнее всего увидим рост ставки не менее чем на 50 б.п.

Растущий отток капитала. По данным ЦБ, за последние 5 кварталов отток капитала составил почти 160 млрд долл (с 1 января 2022 по 31 марта 2023). За всю историю России более сильный отток капитала происходил только в конце 2008 (за 5 кварталов 195,5 млрд долл).

Полагаем, что именно этот фактор – растущего оттока капитала – мог сильнее повлиять на валютный рынок после неудавшегося военного мятежа Пригожина, который, продемонстрировал всю хрупкость кажущегося статуса-кво в геополитике и мог заставить компании придерживать валютные средства на зарубежных счетах (в случае экспортеров) или покупать с запасом (в остальных случаях), а физических лиц – также покупать валюту либо для вывода за рубеж, либо просто в попытке защитить свои сбережения перед лицом растущей геополитической неопределенности.

Какие перспективы?

Вероятно, факторы платежного баланса, дефицита бюджета, нефтяных цен пока остаются для рубля негативными на краткосрочном горизонте 2-3 месяцев. Но все же при текущих параметрах рубль выглядит перепроданным.

Из наиболее вероятных факторов поддержи можно назвать ожидаемое ужесточение монетарной политики. В такой ситуации шаг повышения ставки на 100 б.п. уже не выглядит невероятным.

Но главное - как сыграет в ближайшее время спекулятивный фактор. Мы все же считаем, что ситуация с оттоком капитала несколько стабилизируется и мы увидим в рубле повышательную коррекцию, которая может быть достаточно резкой, если в геополитике не произойдет очередных потрясений.

Будет ли ЦБ при такой конъюнктуре возвращать меры валютного контроля, как было сделано весной прошлого года, – вопрос открытый, но пока ЦБ утверждает обратное – что плавающий валютный курс — это благо для экономики. Даже словесные интервенции со стороны регулятора могли бы помочь рублю, но пока они не заметны. Возможно, если обычные меры не дадут эффекта, то ЦБ может перейти к другим, более решительным, шагам, поскольку в среднесрочной перспективе слишком слабый рубль это угроза инфляции и в целом экономике, которая и без того переживает огромный стресс.

В долгосрочной перспективе при прочих равных девальвация рубля продолжится.

В условиях слабого рубля обращаем внимание на замещенные облигации, дающие экспозицию на валюту, а также на рынок акций, который устанавливает все новые максимумы, пытаясь компенсировать девальвационный эффект. Акции экспортеров (нефтегазовые компании (Татнефть, Лукойл, Новатэк), угольщики (Мечел), металлурги (НЛМК, Северсталь, ММК), деревообрабатывающие предприятия (Сегежа), золотодобывающие компании (Полюс, Полиметалл), Алроса и префы Сургутнефтегаза, дивидендная доходность по которым напрямую зависит от валютного курса и при текущем курсе может значительно превысить 20% - это акции выбора на сегодняшнем рынке. Все они растут на сегодняшнем рынке.

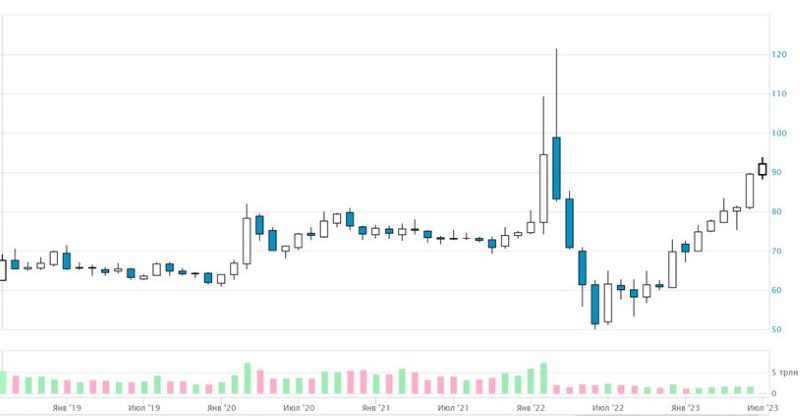

Динамика индекса Мосбиржи

Динамика курса RUBUSD_TOM на Мосбирже

Какой-либо единой причины столь стремительного движения нет. На курс влияет совокупность факторов, не последними из которых является эмоциональный фактор.

Но сначала перечислим главные фундаментальные причины ослабления, некоторые из которых, судя по всему, останутся с нами надолго.

Сокращение профицита текущего счета платежного баланса ввиду санкций на российский экспорт – нефть и не только. По оценке Банка России, профицит счета текущих операций платежного баланса РФ в январе—мае 2023 года составил $22,8 млрд против $123,8 млрд год назад. Столь существенная разница с показателями января—мая 2022 года, когда импорт резко сократился, а экспорт — рос, почти полностью обеспечена снижением профицита торгового баланса — на $99,6 млрд. Это естественно разбалансирует рынок, снижая поступления валюты.

Дефицит бюджета хоть и приостановил свой рост в мае 2023 г., но остается значительным. С января по май дефицит федерального бюджета составил 3,4 трлн рублей (как и в апреле). А растущие расходы бюджета при снижающихся доходах, как правило, означают слабость валюты, поскольку подразумевают «проедание» запасов, или эмиссию, или рост заимствований.

Неубедительная динамика нефтяных цен и их неопределенные перспективы в свете ожидаемой рецессии в развитых экономиках. Даже решительные меры нефтепроизводителей, направленных на сокращение добычи, не привели к формированию устойчивой восходящей динамики нефтяных цен, что также оказывает влияние на рубль, являющийся сырьевой валютой.

Сделки, связанные с выходом иностранных инвесторов из активов в РФ, несмотря на регуляторные ограничения, также продолжат влиять на валютный рынок

Относительно мягкая монетарная политика ЦБ пока не поддерживает рубль (впрочем, этот фактор как раз может измениться и уже на следующем заседании ЦБ РФ 21 июля мы, вероятнее всего увидим рост ставки не менее чем на 50 б.п.

Растущий отток капитала. По данным ЦБ, за последние 5 кварталов отток капитала составил почти 160 млрд долл (с 1 января 2022 по 31 марта 2023). За всю историю России более сильный отток капитала происходил только в конце 2008 (за 5 кварталов 195,5 млрд долл).

Полагаем, что именно этот фактор – растущего оттока капитала – мог сильнее повлиять на валютный рынок после неудавшегося военного мятежа Пригожина, который, продемонстрировал всю хрупкость кажущегося статуса-кво в геополитике и мог заставить компании придерживать валютные средства на зарубежных счетах (в случае экспортеров) или покупать с запасом (в остальных случаях), а физических лиц – также покупать валюту либо для вывода за рубеж, либо просто в попытке защитить свои сбережения перед лицом растущей геополитической неопределенности.

Какие перспективы?

Вероятно, факторы платежного баланса, дефицита бюджета, нефтяных цен пока остаются для рубля негативными на краткосрочном горизонте 2-3 месяцев. Но все же при текущих параметрах рубль выглядит перепроданным.

Из наиболее вероятных факторов поддержи можно назвать ожидаемое ужесточение монетарной политики. В такой ситуации шаг повышения ставки на 100 б.п. уже не выглядит невероятным.

Но главное - как сыграет в ближайшее время спекулятивный фактор. Мы все же считаем, что ситуация с оттоком капитала несколько стабилизируется и мы увидим в рубле повышательную коррекцию, которая может быть достаточно резкой, если в геополитике не произойдет очередных потрясений.

Будет ли ЦБ при такой конъюнктуре возвращать меры валютного контроля, как было сделано весной прошлого года, – вопрос открытый, но пока ЦБ утверждает обратное – что плавающий валютный курс — это благо для экономики. Даже словесные интервенции со стороны регулятора могли бы помочь рублю, но пока они не заметны. Возможно, если обычные меры не дадут эффекта, то ЦБ может перейти к другим, более решительным, шагам, поскольку в среднесрочной перспективе слишком слабый рубль это угроза инфляции и в целом экономике, которая и без того переживает огромный стресс.

В долгосрочной перспективе при прочих равных девальвация рубля продолжится.

В условиях слабого рубля обращаем внимание на замещенные облигации, дающие экспозицию на валюту, а также на рынок акций, который устанавливает все новые максимумы, пытаясь компенсировать девальвационный эффект. Акции экспортеров (нефтегазовые компании (Татнефть, Лукойл, Новатэк), угольщики (Мечел), металлурги (НЛМК, Северсталь, ММК), деревообрабатывающие предприятия (Сегежа), золотодобывающие компании (Полюс, Полиметалл), Алроса и префы Сургутнефтегаза, дивидендная доходность по которым напрямую зависит от валютного курса и при текущем курсе может значительно превысить 20% - это акции выбора на сегодняшнем рынке. Все они растут на сегодняшнем рынке.

Динамика индекса Мосбиржи

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба