• В следующую пятницу, 14 июля, в США стартует сезон публикации квартальных отчетов компаний.

• Аналитики прогнозируют сокращение прибыли на 6,8% и выручки на 0,4%.

• Если прогнозы подтвердятся, это станет уже третьим подряд снижением прибыли в годовом выражении и первым снижением продаж со второго квартала 2020 года.

• С учетом этого я воспользовался инструментом для скрининга акций InvestingPro для отбора качественных компаний с устойчивым ростом прибыли и выручки в текущей обстановке.

Пристегните ремни и приготовьтесь к волатильности. Впереди — следующее большое испытание для ралли рынка акций.

В следующую пятницу, 14 июля, стартует сезон публикации квартальных отчетов компаний за второй квартал. Свои свежие финансовые результаты в этот день представят такие известные компании, как JPMorgan Chase (NYSE:JPM), Citigroup (NYSE:C), Wells Fargo (NYSE:WFC) и UnitedHealth (NYSE:UNH).

Неделей позднее отчеты опубликует ряд других ведущих компаний, включая Tesla (NASDAQ:TSLA), Netflix (NASDAQ:NFLX), IBM (NYSE:IBM), Bank of America (NYSE:BAC), Goldman Sachs (NYSE: GS), Morgan Stanley (NYSE: MS), Charles Schwab (NYSE:SCHW), American Express (NYSE:AXP), Johnson & Johnson (NYSE:JNJ) и United Airlines (NASDAQ:UAL).

Затем сезон отчетности наберет обороты в последнюю неделю июля, когда свои результаты за второй квартал должны представить технологические гиганты. Microsoft (NASDAQ:MSFT) и Alphabet (NASDAQ:GOOGL), материнская компания Google, опубликуют свои отчеты во вторник, 25 июля, в среду, 26 июля, своими результатами с рынком поделится Meta Platforms (NASDAQ:META; деятельность компании запрещена на территории РФ), а в четверг, 27 июля, свой отчет представит Amazon (NASDAQ:AMZN). Последней из группы FAAMG в четверг, 3 августа, будет отчитываться Apple (NASDAQ:AAPL).

Предстоящий сезон отчетов может оказаться худшим за последние три года на фоне негативного влияния макроэкономических проблем.

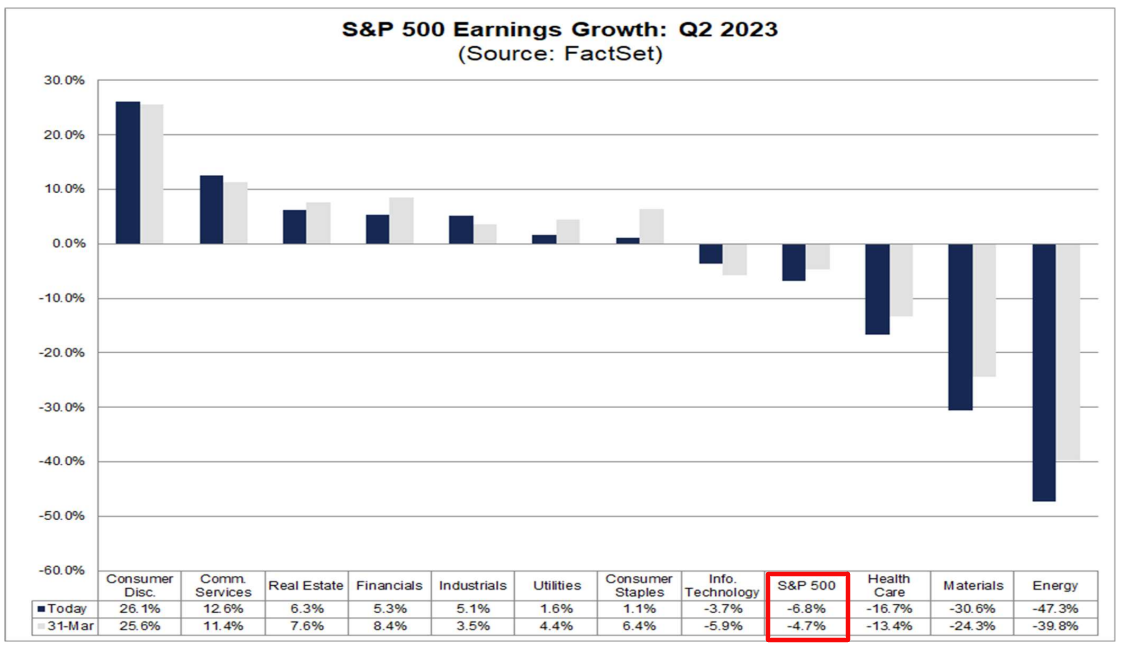

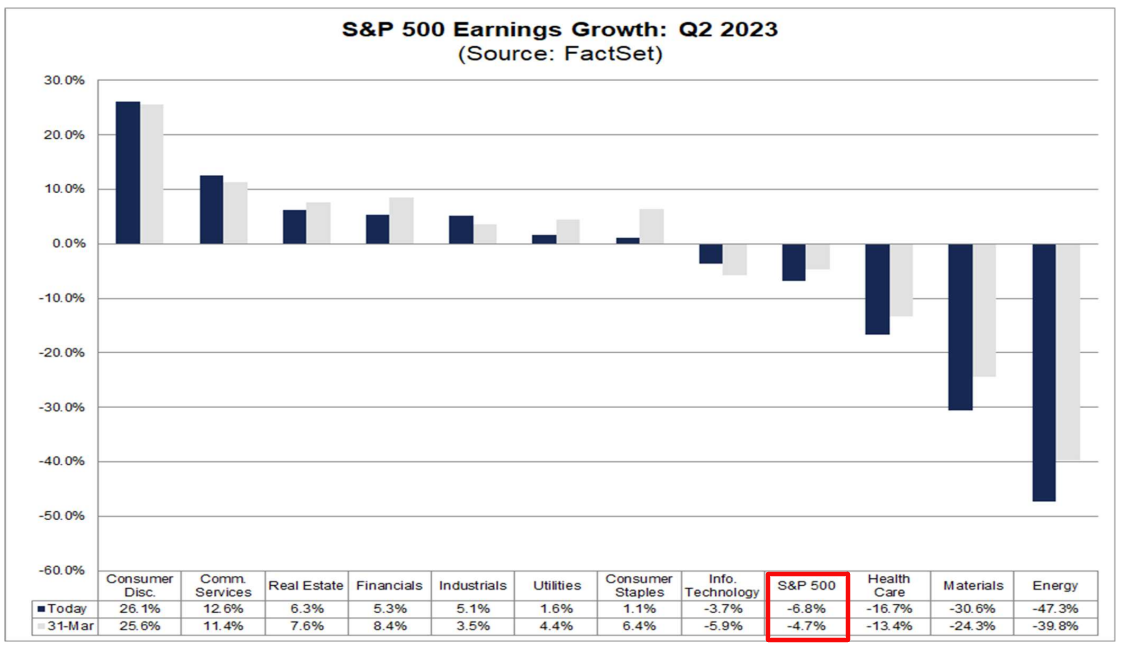

Согласно FactSet, прибыль на акцию S&P 500 во втором квартале сократилась на 6,5% по сравнению с сопоставимым кварталом прошлого года (г/г). В первом квартале показатель снизился на 2,0%.

Рост прибыли S&P 500

Источник: FactSet

Если прогноз подтвердится, это станет самым сильным сокращением прибыли в годовом выражении со второго квартала 2020 года, когда экономика страдала от последствий пандемии COVID-19. Это также станет третьим подряд сокращением прибыли в годовом выражении.

Рост прибыли, согласно прогнозам, будет зафиксирован в семи из 11 секторов, причем сильнее всего показатель, вероятно, вырос в секторе дискреционного потребительского спроса (NYSE:XLY) и секторе коммуникационных услуг (NYSE:XLC). Снижение прибыли ожидается в четырех секторах, включая нефтегазовый сектор (NYSE:XLE), сектор материалов (NYSE:XLB) и сектор здравоохранения (NYSE:XLV).

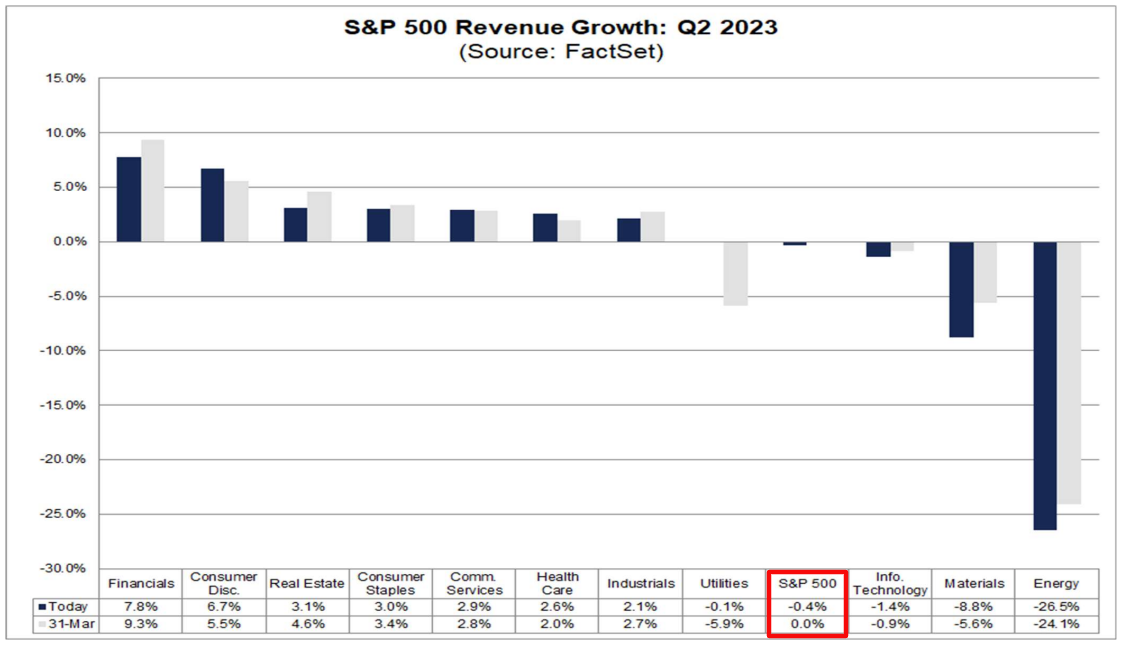

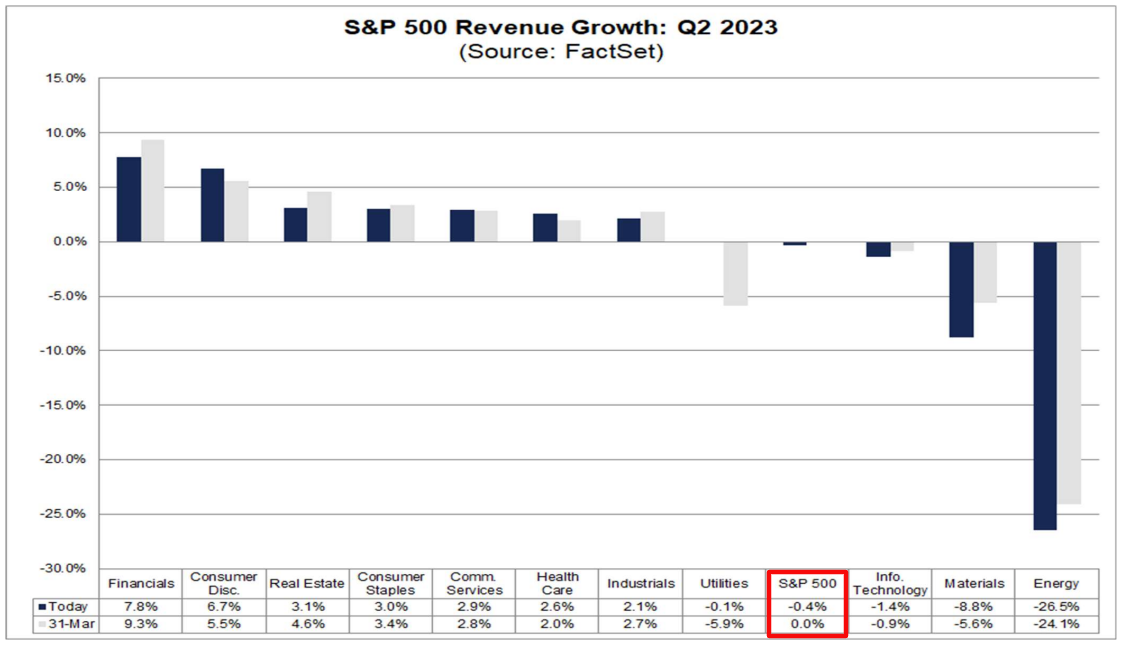

Прогнозы по выручке тоже вызывают тревогу: продажи, как ожидается, сократились на 0,4% г/г.

Рост выручки S&P 500

Источник: FactSet

Если прогноз подтвердится, это станет первым случаем сокращения выручки г/г с третьего квартала 2020 года, согласно FactSet.

Семь секторов, как ожидается, покажут рост показателя, в первую очередь финансовый сектор и сектор дискреционного потребительского спроса. В четырех секторах прогнозируется снижение выручки г/г, в первую очередь в нефтегазовом секторе и секторе материалов.

Помимо показателей прибыли и выручки, инвесторы также будут внимательно следить за прогнозами компаний на второе полугодие с учетом неопределенности макроэкономических перспектив, в частности усилившихся опасений о рецессии.

Немалое значение, вероятно, будут также иметь тренды потребительских расходов в США, планы компаний по найму персонала и сохраняющиеся проблемы в цепочках поставок.

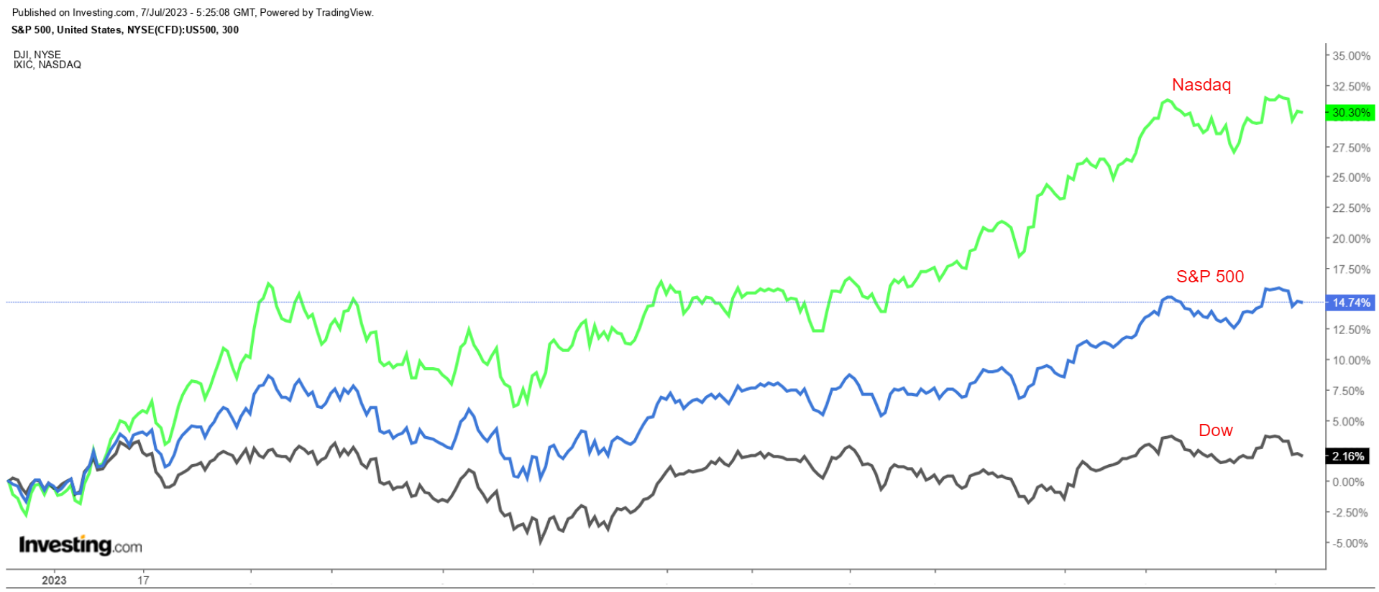

Рынки начинают второе полугодие в относительно неплохой форме на фоне надежд и спекуляций о том, что Федеральная резервная система (ФРС) вскоре завершит цикл повышения процентных ставок в ответ на признаки замедления инфляции.

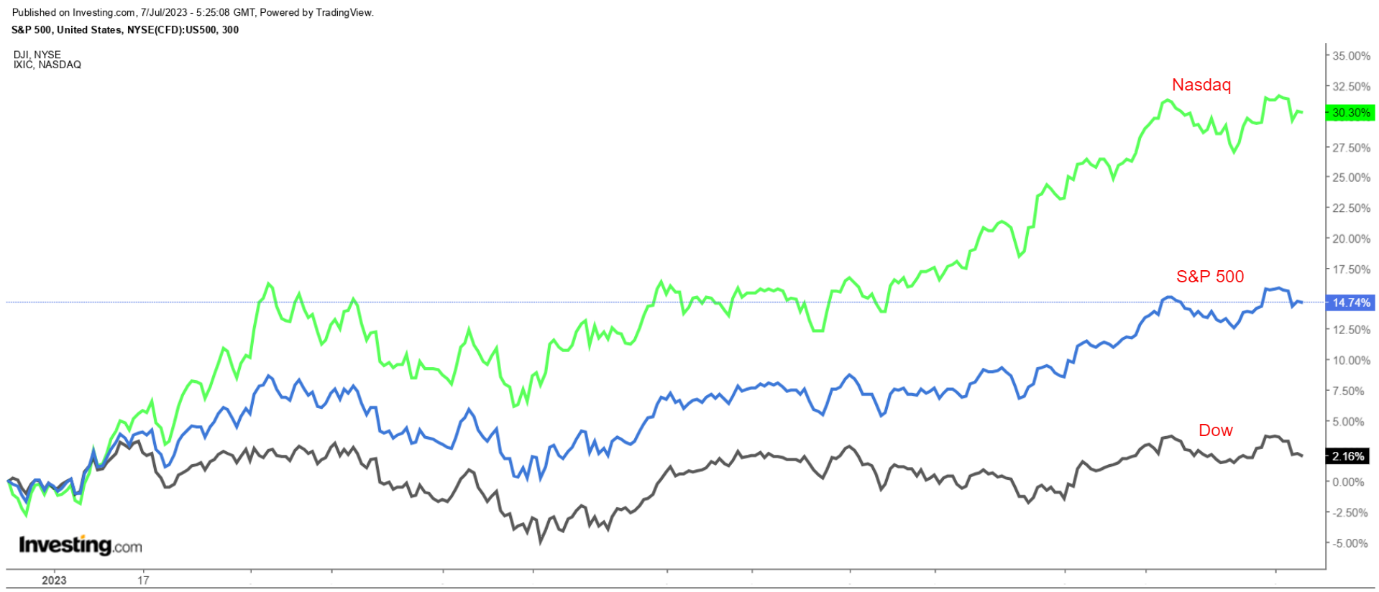

Технологически ориентированный индекс NASDAQ в 2023 году пока лидирует с большим отрывом среди трех основных американских фондовых индексов. Индекс подскочил на 31% на фоне нарастающего хайпа вокруг искусственного интеллекта и восстановившегося спроса на сильно упавшие акции роста.

Nasdaq, S&P 500 и DJIA

Индекс широкого рынка S&P 500 и индекс «голубых фишек» Dow Jones Industrial Average прибавили с начала года 14,9% и 2,3% соответственно.

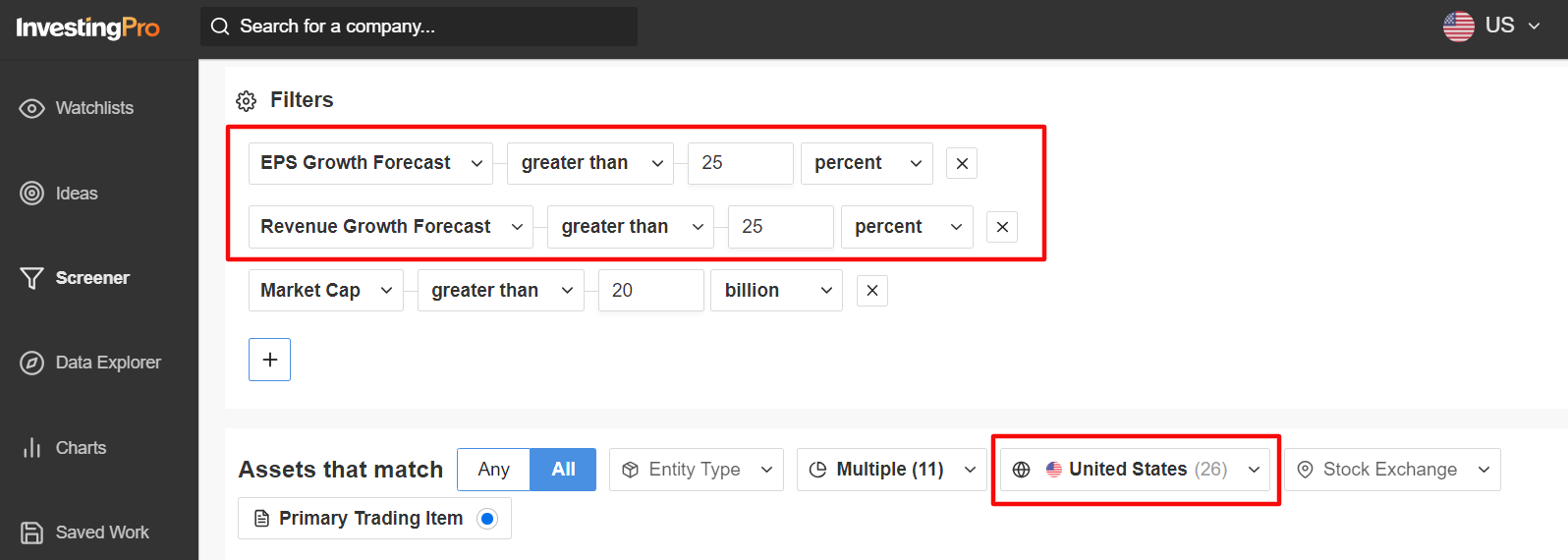

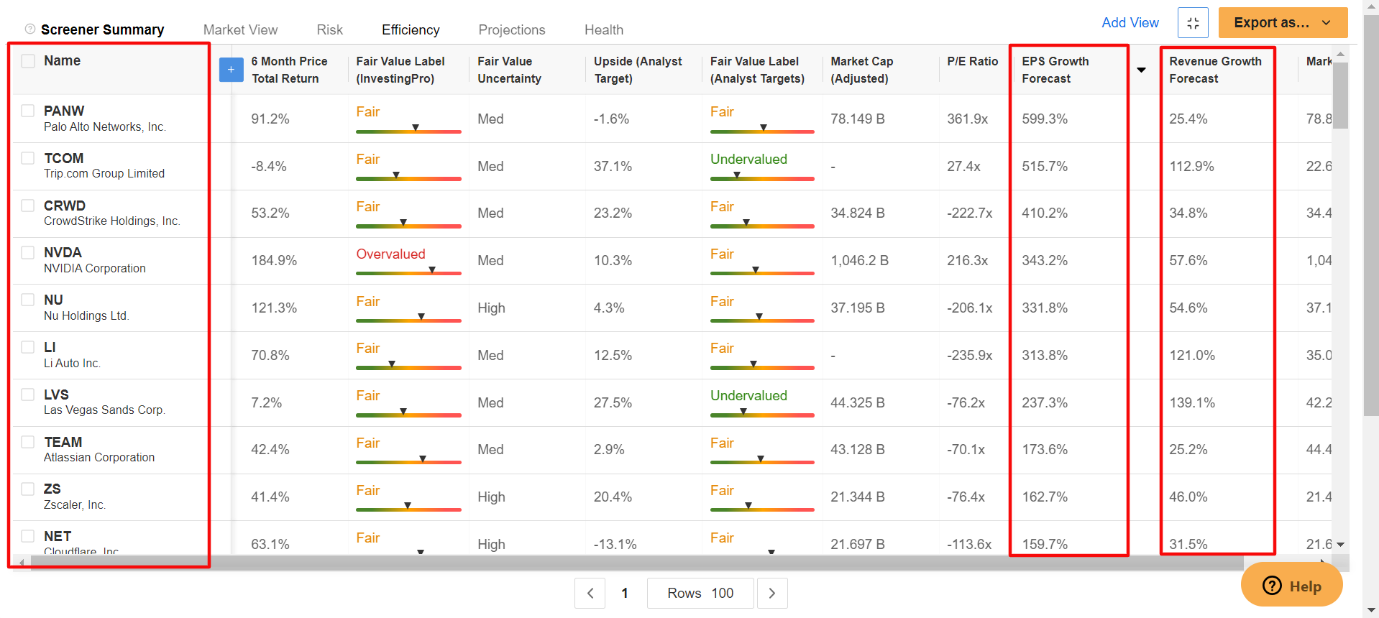

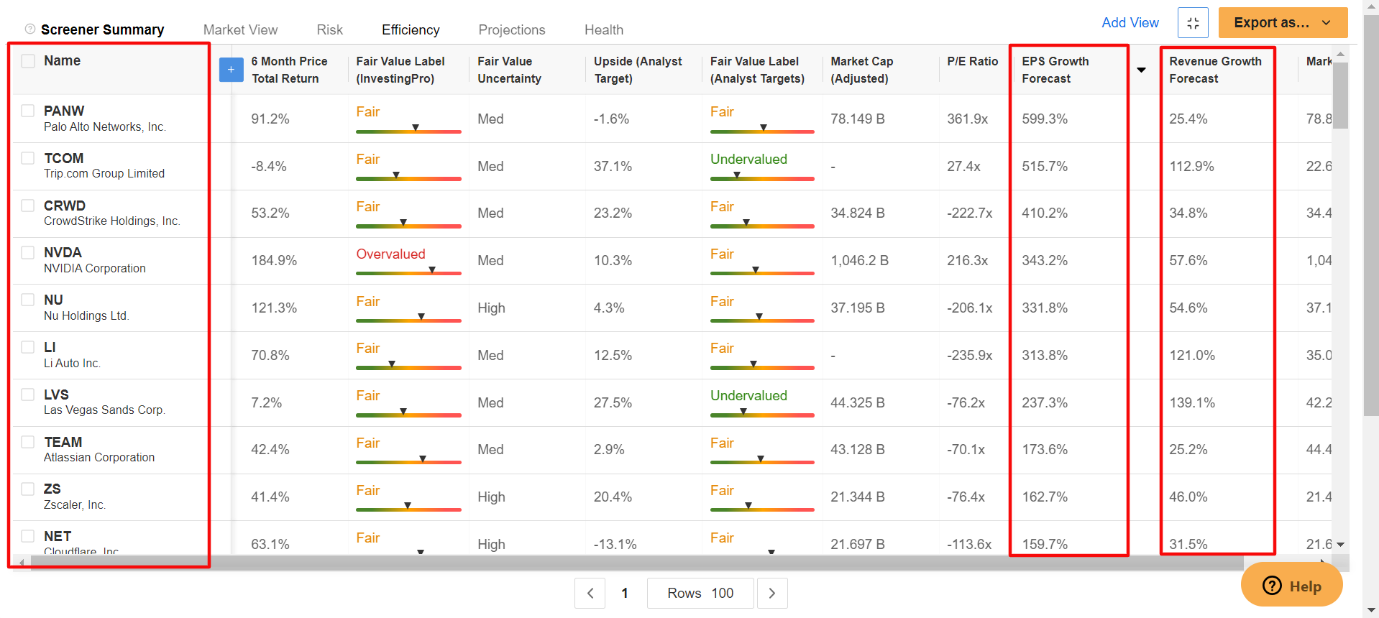

Акции следующих 26 компаний, как ожидается, покажут рост прибыли на акцию и выручки по крайней мере на 25% г/г.

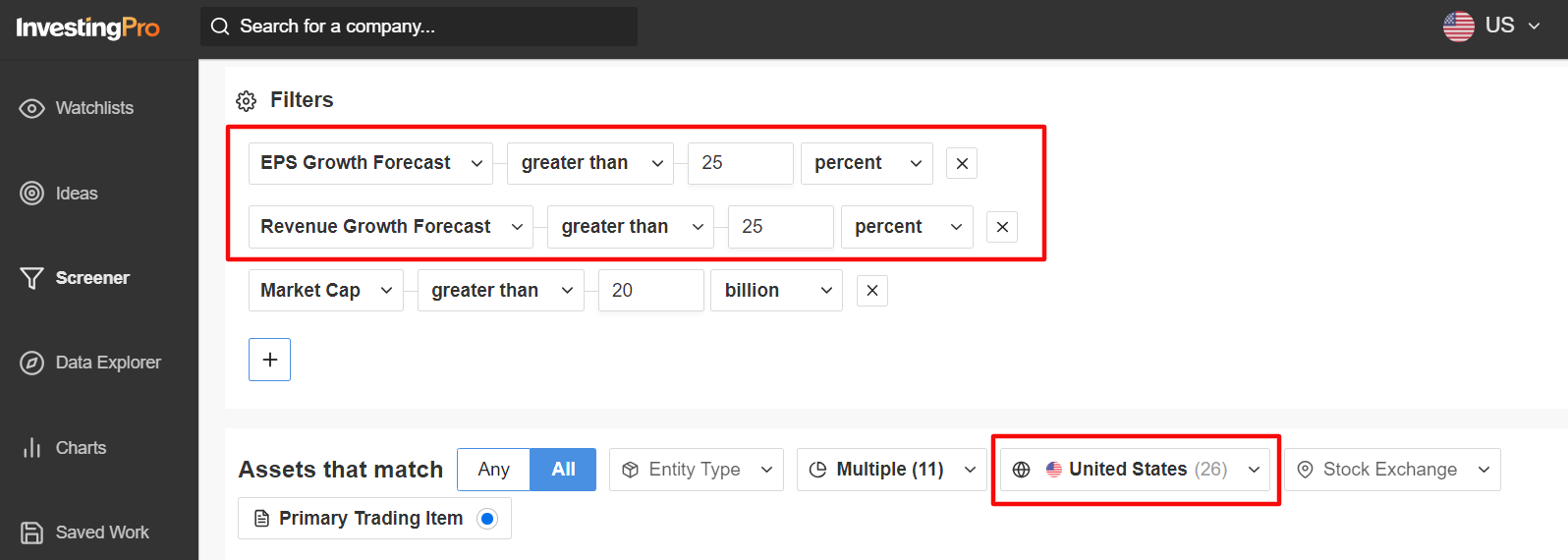

В сложившейся обстановке я воспользовался инструментом для скрининга акций InvestingPro для отбора компаний, которые, как ожидается, покажут рост прибыли и выручки по крайней мере на 25% г/г по итогам второго квартала.

Инструмент для скрининга акций InvestingPro — это мощная система, помогающая инвесторам выявлять дешевые акции с большим потенциалом роста. Используя этот инструмент, инвесторы могут производить поиск среди огромного числа акций по конкретным критериям и параметрам.

В мою подборку, в числе прочих, попали следующие известные технологические компании: Palo Alto Networks (NASDAQ:PANW), CrowdStrike (NASDAQ:CRWD), Nvidia (NASDAQ:NVDA), Atlassian (NASDAQ:TEAM), Zscaler (NASDAQ: ZS), Cloudflare (NYSE:NET), Snowflake (NYSE:SNOW) и Arista Networks (NYSE:ANET).

Сильные показатели прибыли и выручки по итогам второго квартала также, как ожидается, покажут следующие компании из сектора дискреционного потребительского спроса: Royal Caribbean (NYSE:RCL), Carnival (NYSE:CCL), Las Vegas Sands (NYSE:LVS), DoorDash (NYSE:DASH) и Warner Bros Discovery (NASDAQ:WBD).

Результаты поиска с использованием скрининга акций InvestingPro

• Аналитики прогнозируют сокращение прибыли на 6,8% и выручки на 0,4%.

• Если прогнозы подтвердятся, это станет уже третьим подряд снижением прибыли в годовом выражении и первым снижением продаж со второго квартала 2020 года.

• С учетом этого я воспользовался инструментом для скрининга акций InvestingPro для отбора качественных компаний с устойчивым ростом прибыли и выручки в текущей обстановке.

Пристегните ремни и приготовьтесь к волатильности. Впереди — следующее большое испытание для ралли рынка акций.

В следующую пятницу, 14 июля, стартует сезон публикации квартальных отчетов компаний за второй квартал. Свои свежие финансовые результаты в этот день представят такие известные компании, как JPMorgan Chase (NYSE:JPM), Citigroup (NYSE:C), Wells Fargo (NYSE:WFC) и UnitedHealth (NYSE:UNH).

Неделей позднее отчеты опубликует ряд других ведущих компаний, включая Tesla (NASDAQ:TSLA), Netflix (NASDAQ:NFLX), IBM (NYSE:IBM), Bank of America (NYSE:BAC), Goldman Sachs (NYSE: GS), Morgan Stanley (NYSE: MS), Charles Schwab (NYSE:SCHW), American Express (NYSE:AXP), Johnson & Johnson (NYSE:JNJ) и United Airlines (NASDAQ:UAL).

Затем сезон отчетности наберет обороты в последнюю неделю июля, когда свои результаты за второй квартал должны представить технологические гиганты. Microsoft (NASDAQ:MSFT) и Alphabet (NASDAQ:GOOGL), материнская компания Google, опубликуют свои отчеты во вторник, 25 июля, в среду, 26 июля, своими результатами с рынком поделится Meta Platforms (NASDAQ:META; деятельность компании запрещена на территории РФ), а в четверг, 27 июля, свой отчет представит Amazon (NASDAQ:AMZN). Последней из группы FAAMG в четверг, 3 августа, будет отчитываться Apple (NASDAQ:AAPL).

Предстоящий сезон отчетов может оказаться худшим за последние три года на фоне негативного влияния макроэкономических проблем.

Согласно FactSet, прибыль на акцию S&P 500 во втором квартале сократилась на 6,5% по сравнению с сопоставимым кварталом прошлого года (г/г). В первом квартале показатель снизился на 2,0%.

Рост прибыли S&P 500

Источник: FactSet

Если прогноз подтвердится, это станет самым сильным сокращением прибыли в годовом выражении со второго квартала 2020 года, когда экономика страдала от последствий пандемии COVID-19. Это также станет третьим подряд сокращением прибыли в годовом выражении.

Рост прибыли, согласно прогнозам, будет зафиксирован в семи из 11 секторов, причем сильнее всего показатель, вероятно, вырос в секторе дискреционного потребительского спроса (NYSE:XLY) и секторе коммуникационных услуг (NYSE:XLC). Снижение прибыли ожидается в четырех секторах, включая нефтегазовый сектор (NYSE:XLE), сектор материалов (NYSE:XLB) и сектор здравоохранения (NYSE:XLV).

Прогнозы по выручке тоже вызывают тревогу: продажи, как ожидается, сократились на 0,4% г/г.

Рост выручки S&P 500

Источник: FactSet

Если прогноз подтвердится, это станет первым случаем сокращения выручки г/г с третьего квартала 2020 года, согласно FactSet.

Семь секторов, как ожидается, покажут рост показателя, в первую очередь финансовый сектор и сектор дискреционного потребительского спроса. В четырех секторах прогнозируется снижение выручки г/г, в первую очередь в нефтегазовом секторе и секторе материалов.

Помимо показателей прибыли и выручки, инвесторы также будут внимательно следить за прогнозами компаний на второе полугодие с учетом неопределенности макроэкономических перспектив, в частности усилившихся опасений о рецессии.

Немалое значение, вероятно, будут также иметь тренды потребительских расходов в США, планы компаний по найму персонала и сохраняющиеся проблемы в цепочках поставок.

Рынки начинают второе полугодие в относительно неплохой форме на фоне надежд и спекуляций о том, что Федеральная резервная система (ФРС) вскоре завершит цикл повышения процентных ставок в ответ на признаки замедления инфляции.

Технологически ориентированный индекс NASDAQ в 2023 году пока лидирует с большим отрывом среди трех основных американских фондовых индексов. Индекс подскочил на 31% на фоне нарастающего хайпа вокруг искусственного интеллекта и восстановившегося спроса на сильно упавшие акции роста.

Nasdaq, S&P 500 и DJIA

Индекс широкого рынка S&P 500 и индекс «голубых фишек» Dow Jones Industrial Average прибавили с начала года 14,9% и 2,3% соответственно.

Акции следующих 26 компаний, как ожидается, покажут рост прибыли на акцию и выручки по крайней мере на 25% г/г.

В сложившейся обстановке я воспользовался инструментом для скрининга акций InvestingPro для отбора компаний, которые, как ожидается, покажут рост прибыли и выручки по крайней мере на 25% г/г по итогам второго квартала.

Инструмент для скрининга акций InvestingPro — это мощная система, помогающая инвесторам выявлять дешевые акции с большим потенциалом роста. Используя этот инструмент, инвесторы могут производить поиск среди огромного числа акций по конкретным критериям и параметрам.

В мою подборку, в числе прочих, попали следующие известные технологические компании: Palo Alto Networks (NASDAQ:PANW), CrowdStrike (NASDAQ:CRWD), Nvidia (NASDAQ:NVDA), Atlassian (NASDAQ:TEAM), Zscaler (NASDAQ: ZS), Cloudflare (NYSE:NET), Snowflake (NYSE:SNOW) и Arista Networks (NYSE:ANET).

Сильные показатели прибыли и выручки по итогам второго квартала также, как ожидается, покажут следующие компании из сектора дискреционного потребительского спроса: Royal Caribbean (NYSE:RCL), Carnival (NYSE:CCL), Las Vegas Sands (NYSE:LVS), DoorDash (NYSE:DASH) и Warner Bros Discovery (NASDAQ:WBD).

Результаты поиска с использованием скрининга акций InvestingPro

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба