С момента публикации нашей идеи по акциям Halliburton 29 марта они выросли на 18% и достигли нашей целевой цены. За этот период цены восстановились до уровней около $ 80 за баррель, а компания опубликовала два сильных отчета. На наш взгляд, на фоне перспектив снижения долговой нагрузки и дальнейшего роста финансовых результатов акции Halliburton еще не исчерпали свой потенциал роста, на фоне чего мы повысили их целевую цену.

Мы повышаем целевую цену по акциям Halliburton с $ 37,6 до $ 44,0 и сохраняем рейтинг «Покупать». Апсайд на горизонте 12 месяцев составляет 18,9%. Повышение целевой цены преимущественно связано с восстановлением цен на нефть и сильной отчетностью за полугодие.

Halliburton — третья по доле рынка нефтесервисная компания в мире, уступающая лишь Schlumberger и Baker Hughes. Деятельность компании охватывает весь цикл услуг, необходимых для добычи нефти, — от бурения до ввода скважины в эксплуатацию.

Менеджмент Halliburton ожидает многолетний растущий цикл в нефтесервисе. По прогнозам консенсуса, в 2023 году капитальные затраты крупнейших американских нефтегазовых компаний наконец превысят уровень допандемийного 2019 года. За счет фокуса на американском рынке Halliburton может стать одним из основных бенефициаров данного тренда.

Дополнительной мотивации наращивать добычу западным нефтяникам добавляют санкции против РФ. Американские нефтяники стали одними из бенефициаров эмбарго на российскую нефть, сейчас они активно увеличивают экспорт нефти в ЕС.

Во втором квартале 2023 года Halliburton продолжила улучшать свои финансовые результаты. Выручка компании выросла на 14,3% г/г, до $ 5 798 млн, скорр. EBIT — на 40,8% г/г, до $ 1 011 млн, а скорректированная чистая прибыль на акцию увеличилась на 57,1% г/г, до $ 0,77. Положительная динамика в основном связана с восстановлением нефтесервисного сектора по всему миру.

Рост нефтесервисного сектора, вероятно, и дальше будет трансформироваться в улучшение финансовых показателей Halliburton. Консенсус на 2023 год предполагает рост выручки на 16,2% г/г, до $ 23,6 млрд, а EBITDA — на 25,8% г/г, до $ 5,0 млрд.

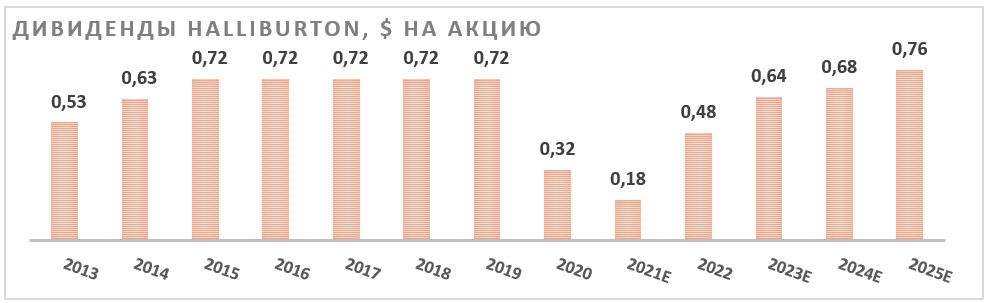

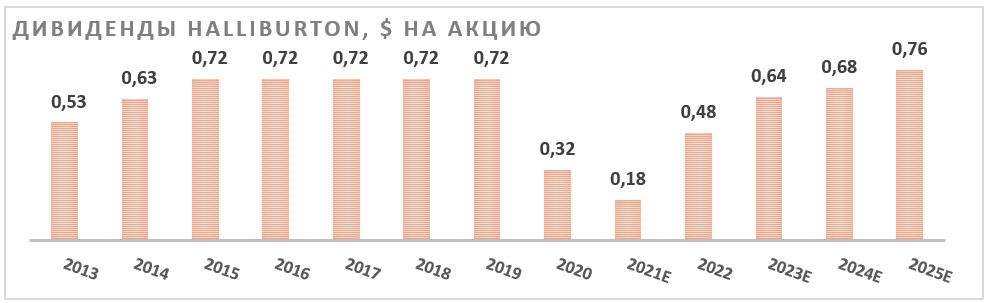

У Halliburton неплохой по меркам сектора уровень выплат акционерам. Текущая политика компании предусматривает выплату 50% FCF в качестве дивидендов и байбэка, хотя фактически компания выплачивает больше. Прогнозная суммарная доходность на 2023 год составляет 3,6%, а на 2024 год — 4,4%.

Для расчета целевой цены мы использовали оценку по мультипликаторам P/E и EV/EBITDA за 2023E и 2024E годы относительно аналогов в секторе нефтесервиса. Акции Halliburton выглядят дешевле большинства аналогов преимущественно по мультипликатору P/E. Наша оценка предполагает апсайд 18,9%.

Ключевой риск — снижение цен на нефть, что уменьшит спрос на услуги Halliburton. Другим риском является энергопереход — слишком быстрый уход от ископаемых видов топлива негативно скажется на нефтесервисе.

Описание эмитента

Halliburton — третья по доле рынка нефтесервисная компания в мире, уступающая лишь Schlumberger и Baker Hughes. Центральный офис расположен в Хьюстоне, однако деятельность компании охватывает более 70 стран по всему миру.

Крупнейшим регионом по выручке является Северная Америка, что отличает Halliburton от крупнейших конкурентов. Отдельно отметим, что на РФ приходилось лишь около 2% выручки, это меньше, чем у аналогов сопоставимого размера. Деятельность компании делится на два сегмента:

1. Освоение скважин и добыча — сегмент, включающий подготовку нефтяной скважины к работе после бурения, а также работы, сопутствующие добыче и ее интенсификации. На этот сегмент приходится 60% выручки Halliburton.

2. Бурение и оценка пласта — непосредственно буровые работы, а также определение способности скважины к экономически обоснованной добыче. Этот сегмент занимает 40% в выручке компании.

Рынок и перспективы роста

На данный момент цены на нефть продолжают находиться на повышенном уровне, а активные действия ОПЕК+ и постепенный переход США к восполнению стратегических запасов, на наш взгляд, позволят ценам закрепиться вблизи отметки $ 80 за баррель в ближайшие кварталы. Текущие цены и ожидания того, что в будущем они, как минимум, не снизятся, позволяют американским нефтяникам комфортно наращивать добычу.

При этом в 2020–2021 гг. инвестиции в разведку и добычу находились на пониженном уровне из-за последствий коронавируса, поэтому сейчас для роста добычи при прочих равных приходится инвестировать больше. На этом фоне в 2022 году ситуация начала меняться. По оценкам S&P Global, глобальные инвестиции в разведку и добычу нефти выросли на 39% г/г, до рекордного за 8 лет уровня $ 499 млрд. В то же время цикл роста инвестиций может быть еще не закончен: чтобы компенсировать накопившееся недоинвестирование, мировые капитальные затраты в апстриме могут, по прогнозам S&P Global, вырасти до $ 597 млрд к 2025 году и до $ 640 млрд к 2030 году.

При этом, что особенно важно для Halliburton, данный тренд актуален и для крупнейших американских нефтегазовых компаний. Ранее многие представители американского нефтегаза фокусировались лишь на снижении долговой нагрузки и выплатах акционерам. Однако за последние полтора года многие компании существенно снизили или практически обнулили долговую нагрузку, что создало пространство для роста капитальных затрат. Согласно текущим ожиданиям консенсуса, в 2023 году суммарные капитальные затраты крупнейших компаний из ETF SPDR S&P Oil & Gas Exploration & Production наконец смогут превысить значения допандемийного 2019 года. Отметим, что дополнительной мотивации увеличивать добычу американским нефтяникам добавляет эмбарго на российскую нефть в ЕС, так как США стали одними из тех, кто в последний год значительно нарастил поставки нефти в Европу.

На фоне высоких цен на нефть, накопившегося в последние годы недоинвестирования в отрасли и стабильно сильного спроса на углеводороды менеджмент Halliburton ожидает многолетней растущий цикл в отрасли. При этом текущий цикл будет отличаться от предыдущих. Ранее ведущие компании предпочитали крупные проекты, нацеленные на стабильную добычу в долгосрочной перспективе. Однако сейчас из-за давления ESG-повестки и более высокой неопределенности относительно спроса на нефть в долгосрочной перспективе нефтяники выбирают более гибкие проекты. Halliburton полагает, что такое изменение позитивно для компании, так как краткосрочные проекты позволяют нефтяникам активнее реагировать на улучшение рыночной конъюнктуры, которое сейчас наблюдается в отрасли.

Финансовый отчет

Во втором квартале Halliburton продолжила улучшать свои финансовые результаты. Выручка компании выросла на 14,3% г/г, до $ 5 798 млн, скорр. EBIT — на 40,8% г/г, до $ 1011 млн, а скорректированная чистая прибыль на акцию увеличилась на 57,1% г/г, до $ 0,77.

Крайне сильную динамику показывает свободный денежный поток, который увеличился на 383% относительно низкой базы прошлого года. На этом фоне Halliburton сократила чистый долг на 3,7% кв/кв и увеличила темпы обратного выкупа в 2,5 раза кв/кв, до $ 248 млн, что соответствует 0,7% доходности.

В квартальном выражении наиболее сильный рост выручки наблюдался в Латинской Америке, где она выросла на 9% кв/кв. Страны Латинской Америки не ограничены соглашением ОПЕК+ и имеют возможность наращивать добычу. При этом менеджмент компании отмечает, что предложение на нефтесервисном рынке в целом остается ограниченным, что может продолжить поддерживать финансовые результаты Halliburton в будущем.

Halliburton: финансовые результаты за 2К23, млн $

Цены на нефть остаются на повышенном по историческим меркам уровне, и тезис про хроническое недоинвестирование в отрасли остается актуальным. На этом фоне менеджмент Halliburton ожидает роста расходов на разведку и добычу как на американском, так и на международном рынке в ближайшие 2–3 года. В связи с этим в 2023 году выручка Halliburton может вырасти на 16,2% г/г, до $ 23,6 млрд, а EBITDA — на 25,8% г/г, до $ 5,0 млрд. Также отметим, что сильная генерация FCF позволяет Halliburton уверенно снижать чистый долг — к 2025 году леверидж может сократиться всего до 0,2х «Чистый долг / EBITDA». Даже при сохранении неизменного EV сокращение долга может привести к увеличению капитализации.

Halliburton: историческая и прогнозная динамика ключевых показателей, млн $

Выплаты акционерам

На фоне нормализации долговой нагрузки СД компании принял политику, предусматривающую выплату 50% свободного денежного потока в виде дивидендов и обратного выкупа акций. Размер дивидендов постепенно восстанавливается после коронавирусной просадки и в 2023 году может вырасти на 33% г/г, до $ 0,64 на акцию, что соответствует 1,7% доходности.

При этом темпы обратного выкупа акций пока что превышают предусмотренный политикой минимум — с начала года компания потратила на байбэк и дивиденды практически весь FCF. При таких темпах объем обратного выкупа по итогам года может составить не менее $ 650 млн, что соответствует 1,9% доходности. Отметим, что более активные темпы выкупа акций могут говорить о том, что менеджмент считает акции недооцененными.

Оценка

Для анализа стоимости обыкновенных акций Halliburton мы использовали оценку по мультипликаторам относительно аналогов из американского нефтесервисного сектора.

Расчет целевой цены подразумевает таргет $ 44,0 на горизонте 12 месяцев. Это соответствует рейтингу «Покупать» и апсайду 18,9%.

Среди ключевых рисков можно отметить возможность снижения цен на нефть и сохраняющуюся вероятность ускоренного энергоперехода, который может снизить спрос на нефтесервисные услуги.

Отметим, что средневзвешенная целевая цена акций Halliburton по выборке аналитиков с исторической результативностью прогнозов по данной акции не ниже среднего, по нашим расчетам, составляет $ 46,0 (апсайд — 24,3%), рейтинг акции — 3,88 (значение рейтинга 5,0 соответствует рейтингу Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций Halliburton аналитиками Piper Sandler составляет $ 47,0 (рейтинг — «Лучше рынка»), Evercore ISI — $ 52,0 («Лучше рынка»).

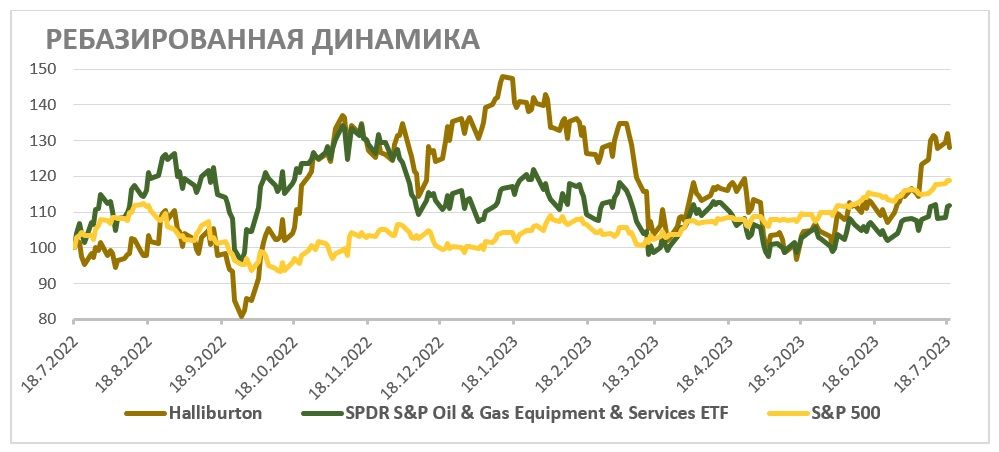

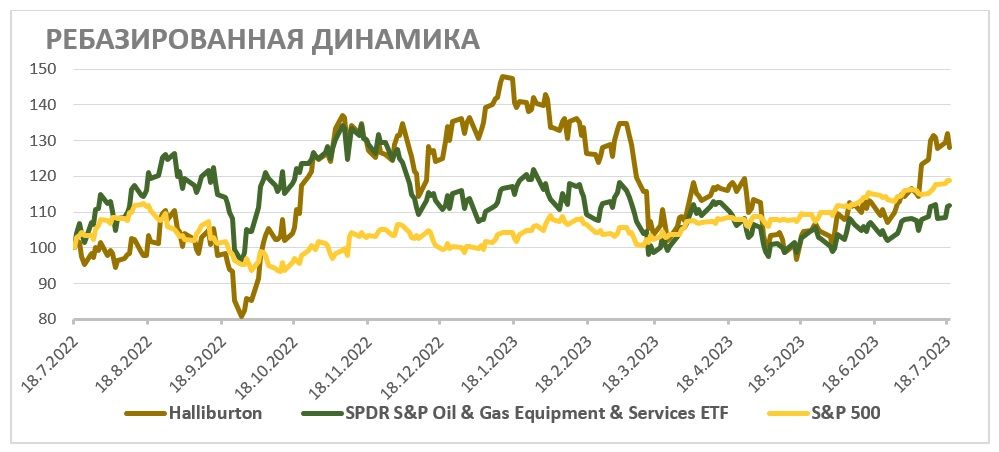

Акции на фондовом рынке

За последний год акции Halliburton показали более сильную динамику, чем широкий рынок и секторальный ETF. На наш взгляд, это связано с сохраняющимися высокими темпами роста финансовых результатов и увеличением выплат акционерам. При этом мы полагаем, что потенциал по снижению долговой нагрузки и дальнейшему росту выплат акционерам может позволить акциям Halliburton продолжить выглядеть лучше рынка в ближайшие кварталы.

С технической точки зрения на недельном графике акции Halliburton продолжают торговаться в рамках восходящего треугольника, верхняя граница которого расположена у отметки $ 44. При этом в случае коррекции ближайшей поддержкой будет выступать уровень $ 34.

Мы повышаем целевую цену по акциям Halliburton с $ 37,6 до $ 44,0 и сохраняем рейтинг «Покупать». Апсайд на горизонте 12 месяцев составляет 18,9%. Повышение целевой цены преимущественно связано с восстановлением цен на нефть и сильной отчетностью за полугодие.

Halliburton — третья по доле рынка нефтесервисная компания в мире, уступающая лишь Schlumberger и Baker Hughes. Деятельность компании охватывает весь цикл услуг, необходимых для добычи нефти, — от бурения до ввода скважины в эксплуатацию.

Менеджмент Halliburton ожидает многолетний растущий цикл в нефтесервисе. По прогнозам консенсуса, в 2023 году капитальные затраты крупнейших американских нефтегазовых компаний наконец превысят уровень допандемийного 2019 года. За счет фокуса на американском рынке Halliburton может стать одним из основных бенефициаров данного тренда.

Дополнительной мотивации наращивать добычу западным нефтяникам добавляют санкции против РФ. Американские нефтяники стали одними из бенефициаров эмбарго на российскую нефть, сейчас они активно увеличивают экспорт нефти в ЕС.

Во втором квартале 2023 года Halliburton продолжила улучшать свои финансовые результаты. Выручка компании выросла на 14,3% г/г, до $ 5 798 млн, скорр. EBIT — на 40,8% г/г, до $ 1 011 млн, а скорректированная чистая прибыль на акцию увеличилась на 57,1% г/г, до $ 0,77. Положительная динамика в основном связана с восстановлением нефтесервисного сектора по всему миру.

Рост нефтесервисного сектора, вероятно, и дальше будет трансформироваться в улучшение финансовых показателей Halliburton. Консенсус на 2023 год предполагает рост выручки на 16,2% г/г, до $ 23,6 млрд, а EBITDA — на 25,8% г/г, до $ 5,0 млрд.

У Halliburton неплохой по меркам сектора уровень выплат акционерам. Текущая политика компании предусматривает выплату 50% FCF в качестве дивидендов и байбэка, хотя фактически компания выплачивает больше. Прогнозная суммарная доходность на 2023 год составляет 3,6%, а на 2024 год — 4,4%.

Для расчета целевой цены мы использовали оценку по мультипликаторам P/E и EV/EBITDA за 2023E и 2024E годы относительно аналогов в секторе нефтесервиса. Акции Halliburton выглядят дешевле большинства аналогов преимущественно по мультипликатору P/E. Наша оценка предполагает апсайд 18,9%.

Ключевой риск — снижение цен на нефть, что уменьшит спрос на услуги Halliburton. Другим риском является энергопереход — слишком быстрый уход от ископаемых видов топлива негативно скажется на нефтесервисе.

Описание эмитента

Halliburton — третья по доле рынка нефтесервисная компания в мире, уступающая лишь Schlumberger и Baker Hughes. Центральный офис расположен в Хьюстоне, однако деятельность компании охватывает более 70 стран по всему миру.

Крупнейшим регионом по выручке является Северная Америка, что отличает Halliburton от крупнейших конкурентов. Отдельно отметим, что на РФ приходилось лишь около 2% выручки, это меньше, чем у аналогов сопоставимого размера. Деятельность компании делится на два сегмента:

1. Освоение скважин и добыча — сегмент, включающий подготовку нефтяной скважины к работе после бурения, а также работы, сопутствующие добыче и ее интенсификации. На этот сегмент приходится 60% выручки Halliburton.

2. Бурение и оценка пласта — непосредственно буровые работы, а также определение способности скважины к экономически обоснованной добыче. Этот сегмент занимает 40% в выручке компании.

Рынок и перспективы роста

На данный момент цены на нефть продолжают находиться на повышенном уровне, а активные действия ОПЕК+ и постепенный переход США к восполнению стратегических запасов, на наш взгляд, позволят ценам закрепиться вблизи отметки $ 80 за баррель в ближайшие кварталы. Текущие цены и ожидания того, что в будущем они, как минимум, не снизятся, позволяют американским нефтяникам комфортно наращивать добычу.

При этом в 2020–2021 гг. инвестиции в разведку и добычу находились на пониженном уровне из-за последствий коронавируса, поэтому сейчас для роста добычи при прочих равных приходится инвестировать больше. На этом фоне в 2022 году ситуация начала меняться. По оценкам S&P Global, глобальные инвестиции в разведку и добычу нефти выросли на 39% г/г, до рекордного за 8 лет уровня $ 499 млрд. В то же время цикл роста инвестиций может быть еще не закончен: чтобы компенсировать накопившееся недоинвестирование, мировые капитальные затраты в апстриме могут, по прогнозам S&P Global, вырасти до $ 597 млрд к 2025 году и до $ 640 млрд к 2030 году.

При этом, что особенно важно для Halliburton, данный тренд актуален и для крупнейших американских нефтегазовых компаний. Ранее многие представители американского нефтегаза фокусировались лишь на снижении долговой нагрузки и выплатах акционерам. Однако за последние полтора года многие компании существенно снизили или практически обнулили долговую нагрузку, что создало пространство для роста капитальных затрат. Согласно текущим ожиданиям консенсуса, в 2023 году суммарные капитальные затраты крупнейших компаний из ETF SPDR S&P Oil & Gas Exploration & Production наконец смогут превысить значения допандемийного 2019 года. Отметим, что дополнительной мотивации увеличивать добычу американским нефтяникам добавляет эмбарго на российскую нефть в ЕС, так как США стали одними из тех, кто в последний год значительно нарастил поставки нефти в Европу.

На фоне высоких цен на нефть, накопившегося в последние годы недоинвестирования в отрасли и стабильно сильного спроса на углеводороды менеджмент Halliburton ожидает многолетней растущий цикл в отрасли. При этом текущий цикл будет отличаться от предыдущих. Ранее ведущие компании предпочитали крупные проекты, нацеленные на стабильную добычу в долгосрочной перспективе. Однако сейчас из-за давления ESG-повестки и более высокой неопределенности относительно спроса на нефть в долгосрочной перспективе нефтяники выбирают более гибкие проекты. Halliburton полагает, что такое изменение позитивно для компании, так как краткосрочные проекты позволяют нефтяникам активнее реагировать на улучшение рыночной конъюнктуры, которое сейчас наблюдается в отрасли.

Финансовый отчет

Во втором квартале Halliburton продолжила улучшать свои финансовые результаты. Выручка компании выросла на 14,3% г/г, до $ 5 798 млн, скорр. EBIT — на 40,8% г/г, до $ 1011 млн, а скорректированная чистая прибыль на акцию увеличилась на 57,1% г/г, до $ 0,77.

Крайне сильную динамику показывает свободный денежный поток, который увеличился на 383% относительно низкой базы прошлого года. На этом фоне Halliburton сократила чистый долг на 3,7% кв/кв и увеличила темпы обратного выкупа в 2,5 раза кв/кв, до $ 248 млн, что соответствует 0,7% доходности.

В квартальном выражении наиболее сильный рост выручки наблюдался в Латинской Америке, где она выросла на 9% кв/кв. Страны Латинской Америки не ограничены соглашением ОПЕК+ и имеют возможность наращивать добычу. При этом менеджмент компании отмечает, что предложение на нефтесервисном рынке в целом остается ограниченным, что может продолжить поддерживать финансовые результаты Halliburton в будущем.

Halliburton: финансовые результаты за 2К23, млн $

Цены на нефть остаются на повышенном по историческим меркам уровне, и тезис про хроническое недоинвестирование в отрасли остается актуальным. На этом фоне менеджмент Halliburton ожидает роста расходов на разведку и добычу как на американском, так и на международном рынке в ближайшие 2–3 года. В связи с этим в 2023 году выручка Halliburton может вырасти на 16,2% г/г, до $ 23,6 млрд, а EBITDA — на 25,8% г/г, до $ 5,0 млрд. Также отметим, что сильная генерация FCF позволяет Halliburton уверенно снижать чистый долг — к 2025 году леверидж может сократиться всего до 0,2х «Чистый долг / EBITDA». Даже при сохранении неизменного EV сокращение долга может привести к увеличению капитализации.

Halliburton: историческая и прогнозная динамика ключевых показателей, млн $

Выплаты акционерам

На фоне нормализации долговой нагрузки СД компании принял политику, предусматривающую выплату 50% свободного денежного потока в виде дивидендов и обратного выкупа акций. Размер дивидендов постепенно восстанавливается после коронавирусной просадки и в 2023 году может вырасти на 33% г/г, до $ 0,64 на акцию, что соответствует 1,7% доходности.

При этом темпы обратного выкупа акций пока что превышают предусмотренный политикой минимум — с начала года компания потратила на байбэк и дивиденды практически весь FCF. При таких темпах объем обратного выкупа по итогам года может составить не менее $ 650 млн, что соответствует 1,9% доходности. Отметим, что более активные темпы выкупа акций могут говорить о том, что менеджмент считает акции недооцененными.

Оценка

Для анализа стоимости обыкновенных акций Halliburton мы использовали оценку по мультипликаторам относительно аналогов из американского нефтесервисного сектора.

Расчет целевой цены подразумевает таргет $ 44,0 на горизонте 12 месяцев. Это соответствует рейтингу «Покупать» и апсайду 18,9%.

Среди ключевых рисков можно отметить возможность снижения цен на нефть и сохраняющуюся вероятность ускоренного энергоперехода, который может снизить спрос на нефтесервисные услуги.

Отметим, что средневзвешенная целевая цена акций Halliburton по выборке аналитиков с исторической результативностью прогнозов по данной акции не ниже среднего, по нашим расчетам, составляет $ 46,0 (апсайд — 24,3%), рейтинг акции — 3,88 (значение рейтинга 5,0 соответствует рейтингу Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций Halliburton аналитиками Piper Sandler составляет $ 47,0 (рейтинг — «Лучше рынка»), Evercore ISI — $ 52,0 («Лучше рынка»).

Акции на фондовом рынке

За последний год акции Halliburton показали более сильную динамику, чем широкий рынок и секторальный ETF. На наш взгляд, это связано с сохраняющимися высокими темпами роста финансовых результатов и увеличением выплат акционерам. При этом мы полагаем, что потенциал по снижению долговой нагрузки и дальнейшему росту выплат акционерам может позволить акциям Halliburton продолжить выглядеть лучше рынка в ближайшие кварталы.

С технической точки зрения на недельном графике акции Halliburton продолжают торговаться в рамках восходящего треугольника, верхняя граница которого расположена у отметки $ 44. При этом в случае коррекции ближайшей поддержкой будет выступать уровень $ 34.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба