24 августа 2023 Альфа-Капитал

Глобальные рынки снижались на рисках Китая и жесткой политики ФРС

Протокол ФРС: ждем повышений ставки

Розничные продажи в США лучше ожиданий

Китай: слабая макростатистика и проблемы застройщиков

Российские акции снижались после повышения ставки ЦБ

HeadHunter: сильный отчет за 2К2023

Дивиденды Татнефти: доходность 5% за 1П2023

Алроса: отчет за 1П2023

Х5: отчетность за 2К2023

ЦБ РФ повысил ставку до 12%

Реакция долгового рынка на решение ЦБ

Credito Real: обновление по банкротству

Country Garden не выплатил купон

Европейский газ дорожает из-за вероятности забастовки

Литий дешевеет из-за слабого спроса на батареи

Рубль укрепляется после повышения ставки ЦБ РФ

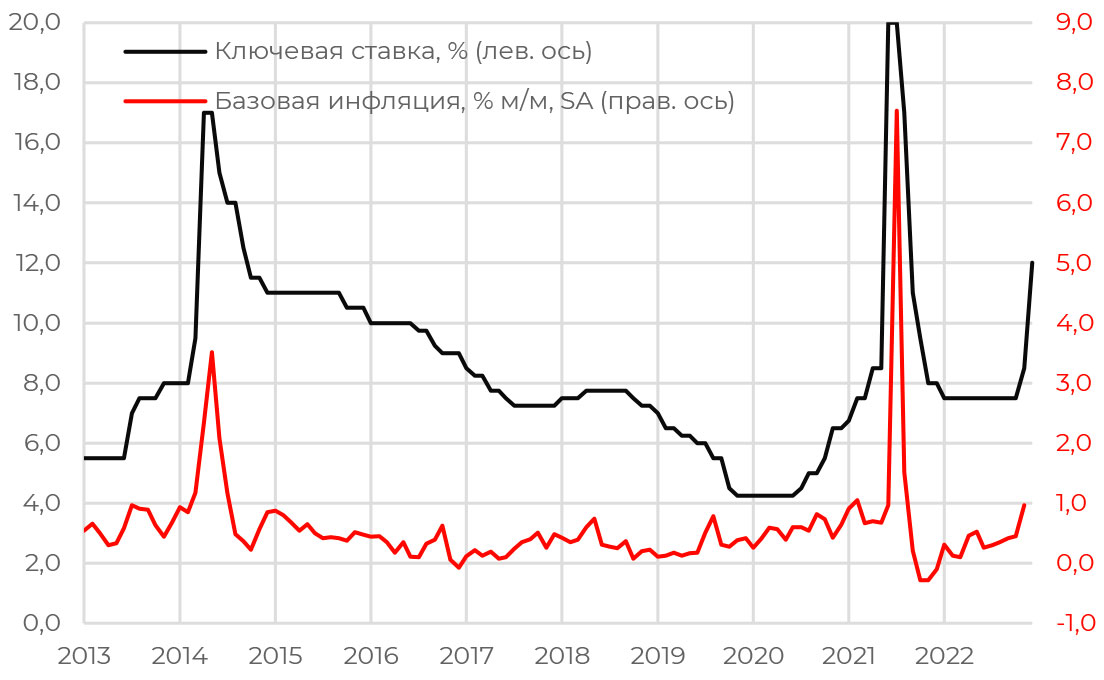

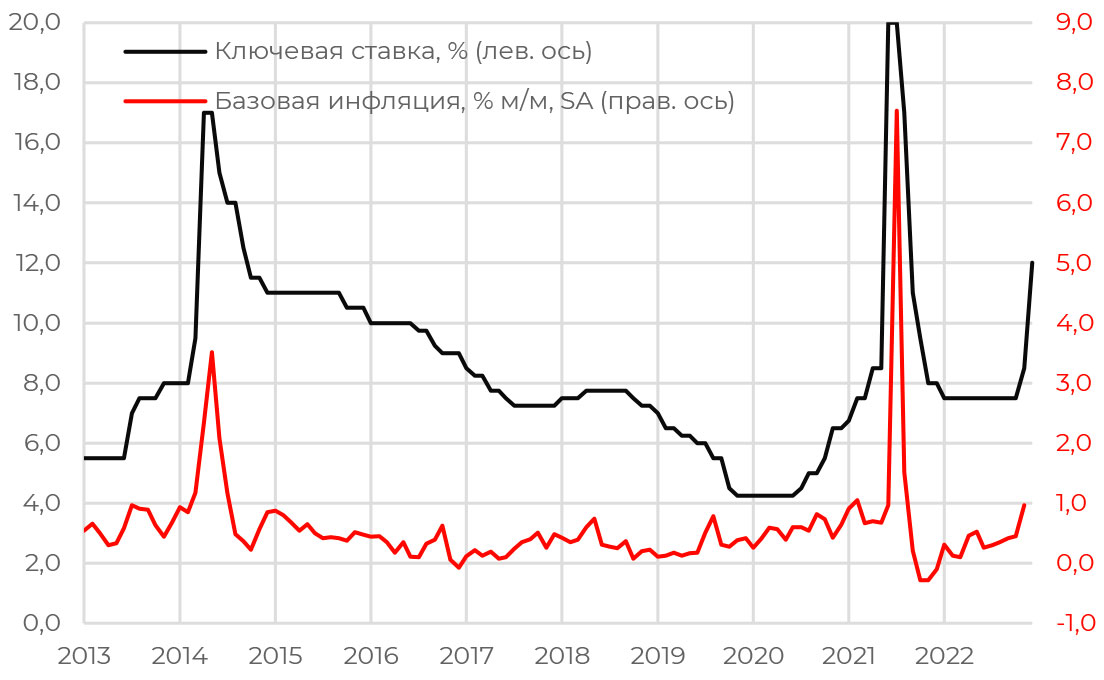

Ключевая ставка ЦБ РФ и инфляция

ЦБ РФ по итогам внеочередного заседания повысил ключевую ставку до 12%. Такое решение связано с ростом инфляционных рисков, которые, в свою очередь, серьезно усилились ослаблением рубля.

Сам по себе рост годовой инфляции до 4,4%, а также продолжение ускорения роста цен не является сюрпризом. Еще в начале года такой прогноз следовал просто исходя из особенностей ценовой динамики 2023 года. Беспокоит, что, с поправкой на сезонность, инфляция в последние три месяца выросла до 7,6% в пересчете на годовую динамику.

Главный источник инфляционного давления – повышенный потребительский спрос, который не только стимулирует рост цен, но и формирует повышенный спрос на импорт.

АКЦИИ

Глобальные рынки

Глобальные рынки снижались на рисках Китая и жесткой политики ФРС

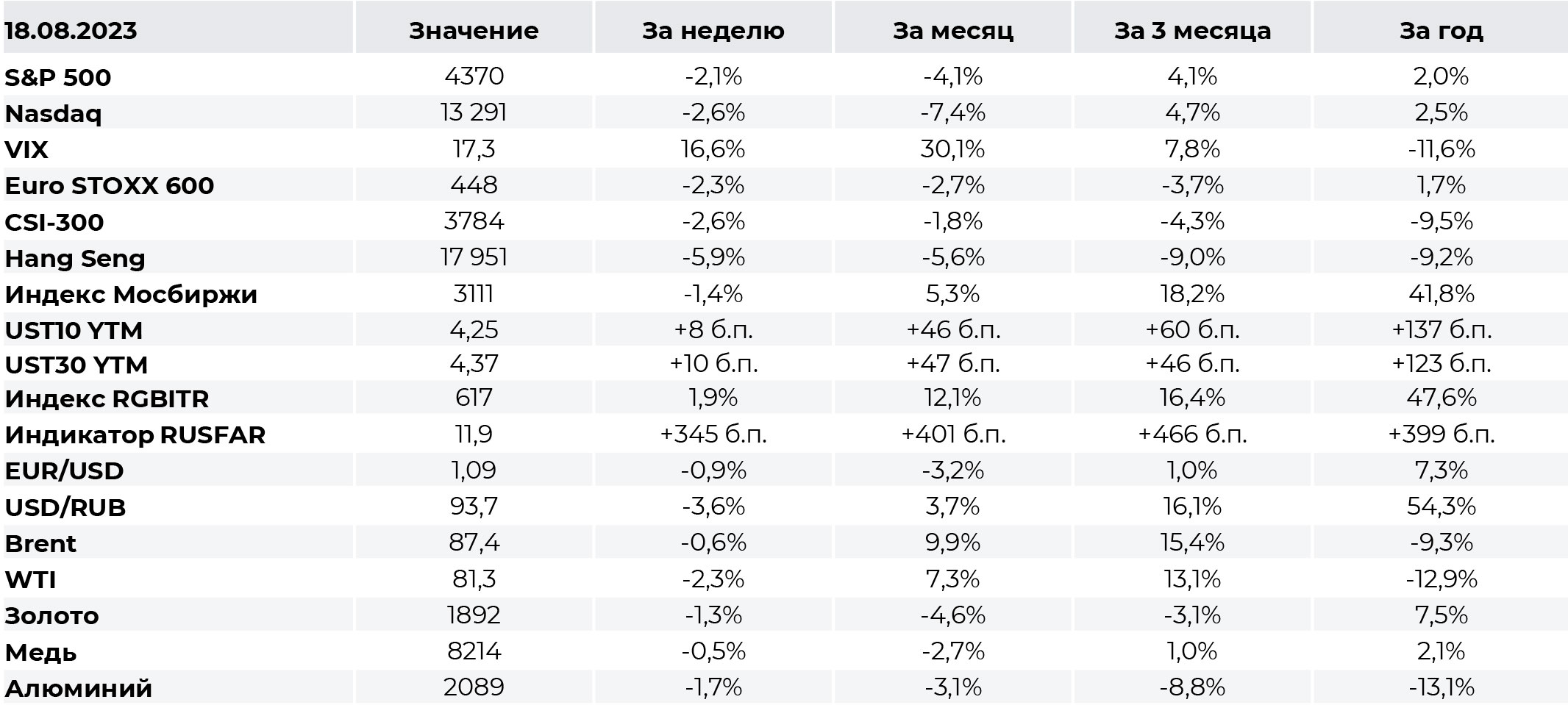

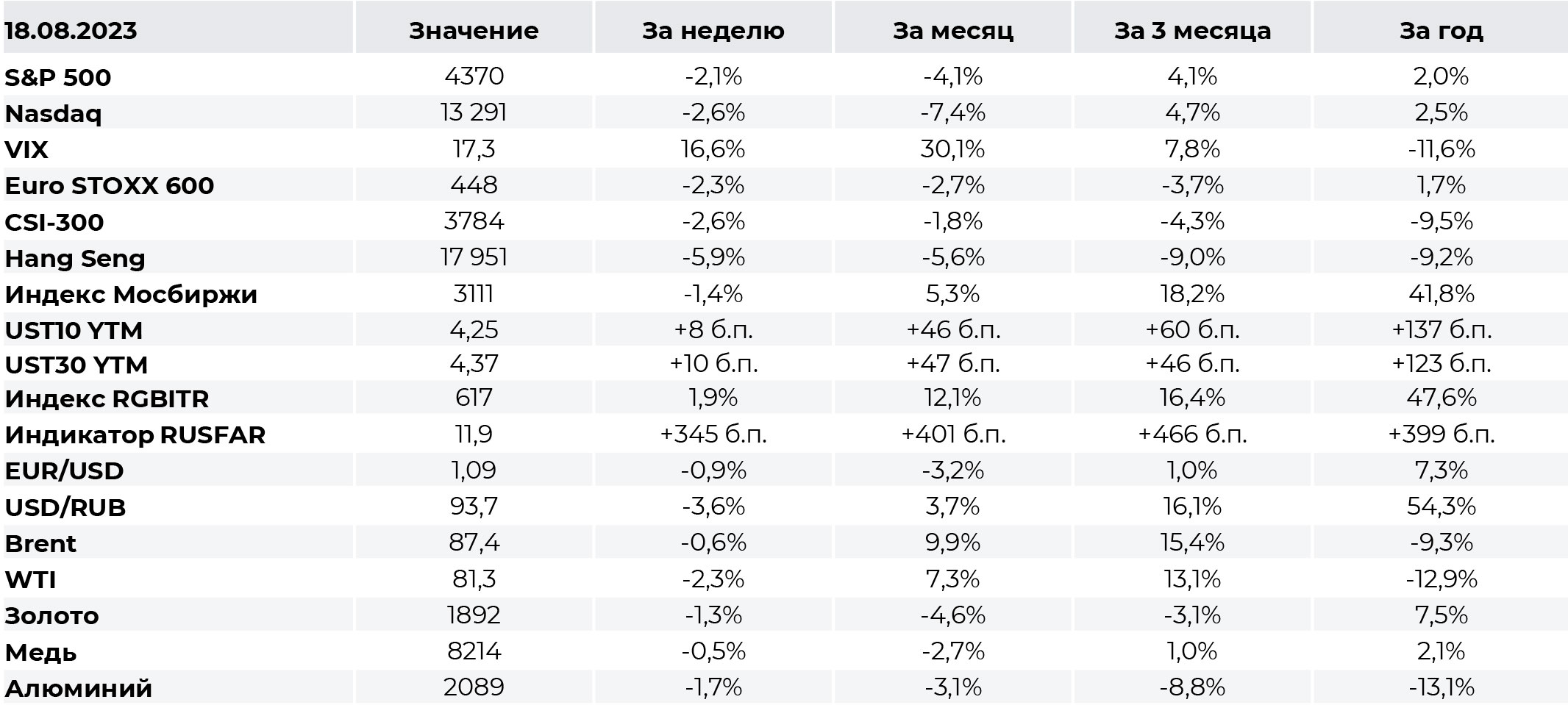

Американские индексы снижаются третью неделю подряд, S&P 500 снизился на 2,1%, Nasdaq – на 2,6%. Лучше рынка торговались бумаги нефтегазового сектора и здравоохранения. Инвесторы озабочены состоянием китайской экономики, где ухудшилась ситуация в секторе недвижимости, а китайский регулятор вновь снизил ставку по годовому кредиту LPR. В то же время опубликованный протокол заседания ФРС подтвердил приверженность чиновников жесткой политике как минимум до тех пор, пока инфляция не вернется к целевому уровню (2% в год). Доходности по десятилетним казначейским облигациям устремились к 4,3%, что выше предыдущих пиков ноября прошлого года.

На этой неделе важную роль будут играть выступления по монетарной политике на ежегодном симпозиуме в Джексон-Хоуле с четверга по воскресенье. Также будет выходить статистика по американскому рынку недвижимости.

Сезон отчетностей подходит к концу, в среду должен отчитаться производитель чипов Nvidia, чьи акции выросли более чем на 200% с начала года.

Протокол ФРС: ждем повышений ставки

В середине прошлой недели был опубликован протокол июльского заседания ФРС. Тогда итоговое решение о повышении ставки на 25 б.п. – до 5,25–5,5% было принято единогласно. Из комментариев членов ФРС следует, что, несмотря на постепенное замедление роста цен, инфляция остается выше целевого уровня регулятора. По поводу рынка труда, чиновники принимают во внимание улучшение баланса спроса и предложения, но видят необходимость в сохранении давления на спрос (через высокие ставки).

Инвесторы ожидают, что ФРС возьмет паузу в повышении ставки на заседании, запланированном на середину сентября. С середины следующего года рынки закладывают начало цикла снижения ставки. При этом регулятор не дает очевидного намека на такое развитие событий. Более того, часть чиновников придерживается мнения о необходимости дальнейшего ужесточения монетарной политики. Так что выступления Дж. Пауэлла в Джексон-Хоуле может серьезно встряхнуть рынок, если инвесторам придется пересматривать ожидания.

Розничные продажи в США лучше ожиданий

В США розничные продажи растут четвертый месяц подряд вопреки надеждам на ослабление спроса. В июле показатель вырос на 0,7% за месяц, что выше ожиданий в 0,4% и выше июньских 0,3%. Рост продаж наблюдался по ряду категорий, включая спортивные товары, одежду и рестораны. Наибольший прирост был в торговле вне магазинов, +1,9%, эта статистика включает продажи Amazon. В то же время на 1,3% за месяц снизились продажи электроники после роста в июне на 1,4%.

Получается, что темпы розничных продаж опережают инфляцию. Вероятно, на фоне сильного потребительского спроса ожидания по росту ВВП США будут пересмотрены вверх.

Китай: слабая макростатистика и проблемы застройщиков

Китайский рынок вновь оказался под ощутимым давлением после выхода макростатистики за июль. Инвестиции в основной капитал и объем промышленного производства вышли хуже ожиданий и ниже значений предыдущего месяца. Также не прибавляет уверенности ситуация с крупнейшим местным застройщиком Evergrande, который заявил о реструктуризации долга.

Появились и признаки того, что проблемы в секторе недвижимости начинают просачиваться в смежные сегменты. На неделе стало известно о проблемах в компании Zhongrong International Trust («дочка» с активами более 100 млрд долл. одной из крупнейших трастовых компаний Китая, которая инвестирует в том числе в местный сектор недвижимости).

В результате индекс Hang Seng снизился почти на 10% за неделю до минимумов текущего года, другие индексы китайского рынка показывают схожую динамику.

Российский рынок акций

Российские акции снижались после повышения ставки ЦБ

Повышение ключевой ставки негативно влияет на фондовый рынок: как на оценку компаний (так как за ключевой ставкой увеличивается и ставка дисконтирования), так и на привлекательность акций по сравнению с другими инструментами, поскольку увеличиваются ставки депозитов, облигаций и пр. Но сейчас этот негатив носит ограниченный характер. После небольшой коррекции в середине недели рынок вернулся к росту. По-видимому, инвесторы понимают, что ставки не останутся на таких высоких уровнях надолго.

Более того, с начала июля текущего года динамика российской нефти в рублях кратно опережала динамику акций, даже с учетом возможного укрепления руб./долл. до 90, Urals в рублях все еще будет на 30% дороже. При такой рублевой цене нефти оценка нефтяных компаний имеет большой «запас прочности». Оценка по мультипликатору EV/EBITDA сейчас в районе 1,7х при средних исторических 4–4,5х и средних рыночных ожиданиях на уровне 3,0х

HeadHunter: сильный отчет за 2К2023

HeadHunter опубликовал сильные финансовые результаты за 2К2023. Выручка выросла на 78% г/г – до 7 млрд руб. Компания объясняет рост выручки высоким спросом на кандидатов, благодаря чему у сервиса увеличилось количество платных пользователей. Сказался и эффект низкой базы. Скорректированная EBITDA выросла до 4 млрд руб. (+146,4%). Чистая прибыль составила 3 млрд руб. (против убытка в 321 млн руб. в прошлом году). На счетах HeadHunter скопилось 14 млрд денежных средств, что означает, что после потенциальной корпоративной редомициляции компания может позволить вернуться к выплате дивидендов.

Дивиденды Татнефти: доходность 5% за 1П2023

Совет директоров Татнефти рекомендовал направить на промежуточные дивиденды за 27,54 руб. на акцию, что соответствует почти 5%-ной дивидендной доходности за первое полугодие. Рекомендация соответствует 50% чистой прибыли по РСБУ. Мы предполагаем, что результаты и, соответственно, дивиденды Татнефти за вторую половину года могут оказаться еще выше благодаря подорожавшей нефти и более слабому курсу рубля.

Алроса: отчет за 1П2023

Алроса опубликовала результаты за П2023. Выручка по МСФО по итогам I полугодия составила 188,2 млрд руб., оставшись на уровне прошлого года (187,9 млрд). Свободный денежный поток (компания рассчитывает дивиденды от него) снизился на 38% – до 19,6 млрд руб. Такой результат неудивителен: цены на алмазы в этом году снижались, кроме того, в начале года Алросе пришлось уплатить дополнительные 19 млрд руб. НДПИ. С нашей точки зрения, инвесторам не стоит рассчитывать на высокие дивиденды: даже если компания решит направить на выплаты акционерам 100% свободного денежного потока, промежуточные дивиденды составят только 3 руб. на акцию (3% дивидендной доходности). Если экстраполировать результаты на год – дивиденды составят около 5 руб. на акцию (5,5%). То есть если компания объявит о дивидендах, это может создать технический позитив в ее бумагах, но они уже стоят довольно дорого относительно ожидающихся выплат (11 P/E, по нашим оценкам).

Х5: отчетность за 2К2023

Х5 опубликовала финансовые результаты за II квартал. Цифры по выручке уже были известны из операционных результатов: 772 млрд руб. (+19,2% г/г). Рентабельность ожидаемо немного снизилась относительно высокой базы прошлого года: компания показала 7,9% рентабельности по EBITDA в этом году. Но по сравнению с более слабыми предыдущими двумя кварталами рентабельность улучшилась, в том числе благодаря консолидации сибирских сетей «Красный Яр» и «Слата», купленных в прошлом году.

ОБЛИГАЦИИ

Рублевые облигации

ЦБ РФ повысил ставку до 12%

Совет директоров Банка России по итогам внеочередного заседания принял решение повысить ключевую ставку до 12% годовых. В текущих условиях данный шаг выглядит логичным. ЦБ РФ объясняет решение внепланово повысить ставку необходимостью ограничить риски ценовой стабильности, но, как нам кажется, определяющим фактором все же стала динамика курса рубля в последние недели.

Другие вводные, на наш взгляд, с последнего заседания изменились не так сильно, чтобы проводить внеочередное заседание. Риск в том, что ослабление курса может транслироваться в цены и инфляционные ожидания и может привести к длительному отклонению инфляции от цели ЦБ РФ (4%). В пресс-релизе регулятор отмечает, что в среднем за последние три месяца текущий рост цен с поправкой на сезонность составил 7,6% в пересчете на год.

Реакция долгового рынка на решение ЦБ

Короткие ОФЗ и корпоративные облигации в ответ на повышение ставки немного снизились в цене. Длинные ОФЗ, наоборот, немного подорожали: для них решимость ЦБ РФ в борьбе с инфляцией – это позитив. Рынок ОФЗ вернулся к росту в середине недели. Если еще во вторник доходности находились на уровне 11–11,4%, то уже в четверг диапазон снизился до 10,5–11,2%. Снижение доходностей наблюдалось не только в длинных выпусках (что логично: более высокая ключевая ставка подразумевает более быстрый возврат к целевой инфляции), но и в коротких бумагах. По-видимому, рынок не верит, что ключевая ставка останется на уровне 12% надолго.

Минфин в среду, 16 августа, отказался проводить аукционы по размещению ОФЗ, чем безусловно поддержал рынок. В официальном сообщении Минфин сослался на волатильность рынков и необходимость стабилизации рыночной ситуации.

Еврооблигации

Credito Real: обновление по банкротству

Credito Real и 50% + 1 международных держателей облигаций договорились провести банкротство в мексиканском суде по ускоренной конкурсной процедуре.

Согласно документам, представленным в суде штата Делавэр 17 августа, по меньшей мере 50,1% держателей облигаций подписали соглашение об участии в процедуре банкротства в Мексике (16 августа компания продлила период подачи заявок для участия в ускоренной процедуре до 9 сентября 2023 года).

Country Garden не выплатил купон

Один из крупнейших частных китайских застройщиков, Country Garden, не выплатил купон в размере 22,5 млн долл. по двум долларовым облигациям. Компания столкнулась с 35%-ным падением продаж в этом году, ожидаемый убыток в 1П2023 составил порядка 7,6 млрд долл. В предстоящие шесть месяцев Country Garden нужно погасить выпуск долларовых облигаций на сумму 1,9 млрд долл., а также направить на обслуживание прочих долгов еще 14,4 млрд юаней (2 млрд долл.). Ухудшение финансового состояния происходит на фоне общего замедления китайской экономики, особенно внутреннего спроса.

Этот случай лишний раз подчеркивает, что строительство является цикличной отраслью. В периоды охлаждения экономики поддержка компаний на плаву требует активных действий как самих компаний, так и регуляторов. В этот раз китайские девелоперы оказались не готовы к развороту условий рынка, и это может в результате негативно сказаться на всей экономике КНР.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Европейский газ дорожает из-за вероятности забастовки

Европейские цены на газ подскочили на 10% на новостях о вероятной забастовке в Австралии в среду, если экспортер Woodside Energy Group не договорится с профсоюзами. Причем Австралия в меньшей степени зависит от европейского рынка, для нее важен спрос с стороны азиатских стран, так как на Китай и Японию приходится около 60% австралийского экспорта. Но в случае забастовки азиатские заказчики будут искать других поставщиков, что спровоцирует рост спроса и, как следствие, цен.

Европейские газовые хранилища уже заполнены на 90%, причем намного раньше срока (1 ноября). Это должно смягчить влияние колебаний предложения на европейские цены.

Литий дешевеет из-за слабого спроса на батареи

Цены на литий в августе пробили новые минимумы на фоне слабого спроса со стороны ключевых производителей батарей для электромобилей. За неделю падение ускорилось на 8%, за последний месяц цена за тонну лития снизилась более чем на 20%. Фактически цены скорректировались до уровней 2021 года, когда автопроизводители только начинали активно заявлять о развитии направления электромобилей.

Ценообразование ухудшается еще и за счет состояния китайской экономики, что влияет на конечный спрос. Более половины продаж электрокаров приходится на КНР. Несмотря на продолжающийся рост продаж автомобилей, ключевые производители снижают цены. На прошлой неделе выпустил квартальный отчет крупный бренд Xpeng, чьи акции распродавали из-за результатов, которые недотянули до ожиданий. Маржа компании снизилась с 10,9% годом ранее до 3,9%, что связано как раз со снижением стоимости электромобилей.

Валюты

Рубль укрепляется после повышения ставки ЦБ РФ

Окончательно судить о влиянии повышения ключевой ставки на валютный рынок можно будет спустя некоторое время. Первоначальная реакция рынка была довольно сильной: в ожидании решения по ключевой ставке на внеочередном собрании курс доллара снижался до 92 руб., но после фактического объявления о повышении он вернулся к 98 руб. Рынок остается волатильным: американская валюта на неделе торговалась в широком диапазоне – 92,5–97,7 руб. Говорить о том, что курсы валют нашли равновесное значение, пока не приходится.

Против российской валюты играют отток капитала и уход иностранцев, поддержку рублю оказывают растущая цена на нефть Urals, спрос на локальные активы, продажи юаней из ФНБ и ряд макроэкономических факторов. Только повышения ставки и отказа от покупки валюты на рынке может оказаться недостаточно для долгосрочного укрепления рубля. Полагаем, что Банк России возьмет паузу до сентября, чтобы посмотреть, насколько эффективными оказались уже принятые меры. По данным СМИ, власти пока не будут устанавливать обязательные нормативы продажи экспортерами валютной выручки и вводить ограничения на движение капитала.

Протокол ФРС: ждем повышений ставки

Розничные продажи в США лучше ожиданий

Китай: слабая макростатистика и проблемы застройщиков

Российские акции снижались после повышения ставки ЦБ

HeadHunter: сильный отчет за 2К2023

Дивиденды Татнефти: доходность 5% за 1П2023

Алроса: отчет за 1П2023

Х5: отчетность за 2К2023

ЦБ РФ повысил ставку до 12%

Реакция долгового рынка на решение ЦБ

Credito Real: обновление по банкротству

Country Garden не выплатил купон

Европейский газ дорожает из-за вероятности забастовки

Литий дешевеет из-за слабого спроса на батареи

Рубль укрепляется после повышения ставки ЦБ РФ

Ключевая ставка ЦБ РФ и инфляция

ЦБ РФ по итогам внеочередного заседания повысил ключевую ставку до 12%. Такое решение связано с ростом инфляционных рисков, которые, в свою очередь, серьезно усилились ослаблением рубля.

Сам по себе рост годовой инфляции до 4,4%, а также продолжение ускорения роста цен не является сюрпризом. Еще в начале года такой прогноз следовал просто исходя из особенностей ценовой динамики 2023 года. Беспокоит, что, с поправкой на сезонность, инфляция в последние три месяца выросла до 7,6% в пересчете на годовую динамику.

Главный источник инфляционного давления – повышенный потребительский спрос, который не только стимулирует рост цен, но и формирует повышенный спрос на импорт.

АКЦИИ

Глобальные рынки

Глобальные рынки снижались на рисках Китая и жесткой политики ФРС

Американские индексы снижаются третью неделю подряд, S&P 500 снизился на 2,1%, Nasdaq – на 2,6%. Лучше рынка торговались бумаги нефтегазового сектора и здравоохранения. Инвесторы озабочены состоянием китайской экономики, где ухудшилась ситуация в секторе недвижимости, а китайский регулятор вновь снизил ставку по годовому кредиту LPR. В то же время опубликованный протокол заседания ФРС подтвердил приверженность чиновников жесткой политике как минимум до тех пор, пока инфляция не вернется к целевому уровню (2% в год). Доходности по десятилетним казначейским облигациям устремились к 4,3%, что выше предыдущих пиков ноября прошлого года.

На этой неделе важную роль будут играть выступления по монетарной политике на ежегодном симпозиуме в Джексон-Хоуле с четверга по воскресенье. Также будет выходить статистика по американскому рынку недвижимости.

Сезон отчетностей подходит к концу, в среду должен отчитаться производитель чипов Nvidia, чьи акции выросли более чем на 200% с начала года.

Протокол ФРС: ждем повышений ставки

В середине прошлой недели был опубликован протокол июльского заседания ФРС. Тогда итоговое решение о повышении ставки на 25 б.п. – до 5,25–5,5% было принято единогласно. Из комментариев членов ФРС следует, что, несмотря на постепенное замедление роста цен, инфляция остается выше целевого уровня регулятора. По поводу рынка труда, чиновники принимают во внимание улучшение баланса спроса и предложения, но видят необходимость в сохранении давления на спрос (через высокие ставки).

Инвесторы ожидают, что ФРС возьмет паузу в повышении ставки на заседании, запланированном на середину сентября. С середины следующего года рынки закладывают начало цикла снижения ставки. При этом регулятор не дает очевидного намека на такое развитие событий. Более того, часть чиновников придерживается мнения о необходимости дальнейшего ужесточения монетарной политики. Так что выступления Дж. Пауэлла в Джексон-Хоуле может серьезно встряхнуть рынок, если инвесторам придется пересматривать ожидания.

Розничные продажи в США лучше ожиданий

В США розничные продажи растут четвертый месяц подряд вопреки надеждам на ослабление спроса. В июле показатель вырос на 0,7% за месяц, что выше ожиданий в 0,4% и выше июньских 0,3%. Рост продаж наблюдался по ряду категорий, включая спортивные товары, одежду и рестораны. Наибольший прирост был в торговле вне магазинов, +1,9%, эта статистика включает продажи Amazon. В то же время на 1,3% за месяц снизились продажи электроники после роста в июне на 1,4%.

Получается, что темпы розничных продаж опережают инфляцию. Вероятно, на фоне сильного потребительского спроса ожидания по росту ВВП США будут пересмотрены вверх.

Китай: слабая макростатистика и проблемы застройщиков

Китайский рынок вновь оказался под ощутимым давлением после выхода макростатистики за июль. Инвестиции в основной капитал и объем промышленного производства вышли хуже ожиданий и ниже значений предыдущего месяца. Также не прибавляет уверенности ситуация с крупнейшим местным застройщиком Evergrande, который заявил о реструктуризации долга.

Появились и признаки того, что проблемы в секторе недвижимости начинают просачиваться в смежные сегменты. На неделе стало известно о проблемах в компании Zhongrong International Trust («дочка» с активами более 100 млрд долл. одной из крупнейших трастовых компаний Китая, которая инвестирует в том числе в местный сектор недвижимости).

В результате индекс Hang Seng снизился почти на 10% за неделю до минимумов текущего года, другие индексы китайского рынка показывают схожую динамику.

Российский рынок акций

Российские акции снижались после повышения ставки ЦБ

Повышение ключевой ставки негативно влияет на фондовый рынок: как на оценку компаний (так как за ключевой ставкой увеличивается и ставка дисконтирования), так и на привлекательность акций по сравнению с другими инструментами, поскольку увеличиваются ставки депозитов, облигаций и пр. Но сейчас этот негатив носит ограниченный характер. После небольшой коррекции в середине недели рынок вернулся к росту. По-видимому, инвесторы понимают, что ставки не останутся на таких высоких уровнях надолго.

Более того, с начала июля текущего года динамика российской нефти в рублях кратно опережала динамику акций, даже с учетом возможного укрепления руб./долл. до 90, Urals в рублях все еще будет на 30% дороже. При такой рублевой цене нефти оценка нефтяных компаний имеет большой «запас прочности». Оценка по мультипликатору EV/EBITDA сейчас в районе 1,7х при средних исторических 4–4,5х и средних рыночных ожиданиях на уровне 3,0х

HeadHunter: сильный отчет за 2К2023

HeadHunter опубликовал сильные финансовые результаты за 2К2023. Выручка выросла на 78% г/г – до 7 млрд руб. Компания объясняет рост выручки высоким спросом на кандидатов, благодаря чему у сервиса увеличилось количество платных пользователей. Сказался и эффект низкой базы. Скорректированная EBITDA выросла до 4 млрд руб. (+146,4%). Чистая прибыль составила 3 млрд руб. (против убытка в 321 млн руб. в прошлом году). На счетах HeadHunter скопилось 14 млрд денежных средств, что означает, что после потенциальной корпоративной редомициляции компания может позволить вернуться к выплате дивидендов.

Дивиденды Татнефти: доходность 5% за 1П2023

Совет директоров Татнефти рекомендовал направить на промежуточные дивиденды за 27,54 руб. на акцию, что соответствует почти 5%-ной дивидендной доходности за первое полугодие. Рекомендация соответствует 50% чистой прибыли по РСБУ. Мы предполагаем, что результаты и, соответственно, дивиденды Татнефти за вторую половину года могут оказаться еще выше благодаря подорожавшей нефти и более слабому курсу рубля.

Алроса: отчет за 1П2023

Алроса опубликовала результаты за П2023. Выручка по МСФО по итогам I полугодия составила 188,2 млрд руб., оставшись на уровне прошлого года (187,9 млрд). Свободный денежный поток (компания рассчитывает дивиденды от него) снизился на 38% – до 19,6 млрд руб. Такой результат неудивителен: цены на алмазы в этом году снижались, кроме того, в начале года Алросе пришлось уплатить дополнительные 19 млрд руб. НДПИ. С нашей точки зрения, инвесторам не стоит рассчитывать на высокие дивиденды: даже если компания решит направить на выплаты акционерам 100% свободного денежного потока, промежуточные дивиденды составят только 3 руб. на акцию (3% дивидендной доходности). Если экстраполировать результаты на год – дивиденды составят около 5 руб. на акцию (5,5%). То есть если компания объявит о дивидендах, это может создать технический позитив в ее бумагах, но они уже стоят довольно дорого относительно ожидающихся выплат (11 P/E, по нашим оценкам).

Х5: отчетность за 2К2023

Х5 опубликовала финансовые результаты за II квартал. Цифры по выручке уже были известны из операционных результатов: 772 млрд руб. (+19,2% г/г). Рентабельность ожидаемо немного снизилась относительно высокой базы прошлого года: компания показала 7,9% рентабельности по EBITDA в этом году. Но по сравнению с более слабыми предыдущими двумя кварталами рентабельность улучшилась, в том числе благодаря консолидации сибирских сетей «Красный Яр» и «Слата», купленных в прошлом году.

ОБЛИГАЦИИ

Рублевые облигации

ЦБ РФ повысил ставку до 12%

Совет директоров Банка России по итогам внеочередного заседания принял решение повысить ключевую ставку до 12% годовых. В текущих условиях данный шаг выглядит логичным. ЦБ РФ объясняет решение внепланово повысить ставку необходимостью ограничить риски ценовой стабильности, но, как нам кажется, определяющим фактором все же стала динамика курса рубля в последние недели.

Другие вводные, на наш взгляд, с последнего заседания изменились не так сильно, чтобы проводить внеочередное заседание. Риск в том, что ослабление курса может транслироваться в цены и инфляционные ожидания и может привести к длительному отклонению инфляции от цели ЦБ РФ (4%). В пресс-релизе регулятор отмечает, что в среднем за последние три месяца текущий рост цен с поправкой на сезонность составил 7,6% в пересчете на год.

Реакция долгового рынка на решение ЦБ

Короткие ОФЗ и корпоративные облигации в ответ на повышение ставки немного снизились в цене. Длинные ОФЗ, наоборот, немного подорожали: для них решимость ЦБ РФ в борьбе с инфляцией – это позитив. Рынок ОФЗ вернулся к росту в середине недели. Если еще во вторник доходности находились на уровне 11–11,4%, то уже в четверг диапазон снизился до 10,5–11,2%. Снижение доходностей наблюдалось не только в длинных выпусках (что логично: более высокая ключевая ставка подразумевает более быстрый возврат к целевой инфляции), но и в коротких бумагах. По-видимому, рынок не верит, что ключевая ставка останется на уровне 12% надолго.

Минфин в среду, 16 августа, отказался проводить аукционы по размещению ОФЗ, чем безусловно поддержал рынок. В официальном сообщении Минфин сослался на волатильность рынков и необходимость стабилизации рыночной ситуации.

Еврооблигации

Credito Real: обновление по банкротству

Credito Real и 50% + 1 международных держателей облигаций договорились провести банкротство в мексиканском суде по ускоренной конкурсной процедуре.

Согласно документам, представленным в суде штата Делавэр 17 августа, по меньшей мере 50,1% держателей облигаций подписали соглашение об участии в процедуре банкротства в Мексике (16 августа компания продлила период подачи заявок для участия в ускоренной процедуре до 9 сентября 2023 года).

Country Garden не выплатил купон

Один из крупнейших частных китайских застройщиков, Country Garden, не выплатил купон в размере 22,5 млн долл. по двум долларовым облигациям. Компания столкнулась с 35%-ным падением продаж в этом году, ожидаемый убыток в 1П2023 составил порядка 7,6 млрд долл. В предстоящие шесть месяцев Country Garden нужно погасить выпуск долларовых облигаций на сумму 1,9 млрд долл., а также направить на обслуживание прочих долгов еще 14,4 млрд юаней (2 млрд долл.). Ухудшение финансового состояния происходит на фоне общего замедления китайской экономики, особенно внутреннего спроса.

Этот случай лишний раз подчеркивает, что строительство является цикличной отраслью. В периоды охлаждения экономики поддержка компаний на плаву требует активных действий как самих компаний, так и регуляторов. В этот раз китайские девелоперы оказались не готовы к развороту условий рынка, и это может в результате негативно сказаться на всей экономике КНР.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Европейский газ дорожает из-за вероятности забастовки

Европейские цены на газ подскочили на 10% на новостях о вероятной забастовке в Австралии в среду, если экспортер Woodside Energy Group не договорится с профсоюзами. Причем Австралия в меньшей степени зависит от европейского рынка, для нее важен спрос с стороны азиатских стран, так как на Китай и Японию приходится около 60% австралийского экспорта. Но в случае забастовки азиатские заказчики будут искать других поставщиков, что спровоцирует рост спроса и, как следствие, цен.

Европейские газовые хранилища уже заполнены на 90%, причем намного раньше срока (1 ноября). Это должно смягчить влияние колебаний предложения на европейские цены.

Литий дешевеет из-за слабого спроса на батареи

Цены на литий в августе пробили новые минимумы на фоне слабого спроса со стороны ключевых производителей батарей для электромобилей. За неделю падение ускорилось на 8%, за последний месяц цена за тонну лития снизилась более чем на 20%. Фактически цены скорректировались до уровней 2021 года, когда автопроизводители только начинали активно заявлять о развитии направления электромобилей.

Ценообразование ухудшается еще и за счет состояния китайской экономики, что влияет на конечный спрос. Более половины продаж электрокаров приходится на КНР. Несмотря на продолжающийся рост продаж автомобилей, ключевые производители снижают цены. На прошлой неделе выпустил квартальный отчет крупный бренд Xpeng, чьи акции распродавали из-за результатов, которые недотянули до ожиданий. Маржа компании снизилась с 10,9% годом ранее до 3,9%, что связано как раз со снижением стоимости электромобилей.

Валюты

Рубль укрепляется после повышения ставки ЦБ РФ

Окончательно судить о влиянии повышения ключевой ставки на валютный рынок можно будет спустя некоторое время. Первоначальная реакция рынка была довольно сильной: в ожидании решения по ключевой ставке на внеочередном собрании курс доллара снижался до 92 руб., но после фактического объявления о повышении он вернулся к 98 руб. Рынок остается волатильным: американская валюта на неделе торговалась в широком диапазоне – 92,5–97,7 руб. Говорить о том, что курсы валют нашли равновесное значение, пока не приходится.

Против российской валюты играют отток капитала и уход иностранцев, поддержку рублю оказывают растущая цена на нефть Urals, спрос на локальные активы, продажи юаней из ФНБ и ряд макроэкономических факторов. Только повышения ставки и отказа от покупки валюты на рынке может оказаться недостаточно для долгосрочного укрепления рубля. Полагаем, что Банк России возьмет паузу до сентября, чтобы посмотреть, насколько эффективными оказались уже принятые меры. По данным СМИ, власти пока не будут устанавливать обязательные нормативы продажи экспортерами валютной выручки и вводить ограничения на движение капитала.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба