6 мая 2024 investing.com Крамер Майкл

Минувшая неделя отметилась повышенной волатильностью. На рынки сильно повлияли хеджевые потоки, что нашло отражение в резком росте и снижении индикаторов подразумеваемой волатильности, например VIX. Из-за этого разобраться в рыночных сигналах трудно.

От результатов торгов в пятницу я остался в некотором недоумении. И не потому, что рынок акций вырос на 1% — этого можно было ожидать с учетом уровней краткосрочной подразумеваемой волатильности. Скорее дело было в том, что доходность облигаций не выросла, а доллар снизился.

Такого я не ожидал. Однако, пока я просматривал на выходных графики, я заметил несколько интересных паттернов. Во-первых, индекс доллара совершил пробой вниз из «бычьего» флага, достиг 50-дневной скользящей средней и сразу же от нее отскочил.

Похожий паттерн сформировался на графике пары USD/CAD, которая упала до 50-дневной скользящей средней и отскочила от нее, закрывшись в плюсе по итогам дня.

То же самое произошло с парой USD/JPY, что странно, поскольку на нее сильно повлияла интервенция Министерства финансов и Банка Японии.

Такая же ситуация сложилась с доходностью 2-летних трежерис. Последние пару раз при восходящем тренде 50-дневная скользящая средняя обеспечивала поддержку, и обычно доходность впоследствии достигала нового максимума. Это не означает, что ситуация повторится, но в прошлом события развивались именно так.

NASDAQ 100 в пятницу столкнулся с сопротивлением на 50-дневной скользящей средней.

S&P 500 в пятницу тоже достиг 50-дневной скользящей средней.

То же самое произошло с Dow Jones.

Инвесторы ждут выступлений руководителей ФРС

Судя по всему, заметную роль в событиях последних двух дней прошлой недели сыграло позиционирование, особенно если инвесторы ждали более «ястребиных» заявлений ФРС и сильных данных по занятости.

Судя по моему опыту, эти скользящие средние обычно активно используются алгоритмами и программами. Заявления ФРС во многом совпали с ожиданиями, но тон Пауэлла мог бы быть более «ястребиным». Впрочем, по моим наблюдениям, Пауэлл сейчас часто остается в тени, а с учетом того, как часто выступают руководители ФРС, ему больше не нужно так яро выражать свою точку зрения.

Ему теперь не нужно быть тем человеком, который «громит» рынок. Пауэлл дает свободу слова другим чиновникам ФРС и позволяет данным делать свою работу. И тем не менее, итоги заседаний ФРС оказывают решающее влияние на рынок, а в этот раз ФРС официально признала, что прогресс в отношении инфляции заглох, а понижения ставок придется ждать дольше.

Будет интересно посмотреть, какой будет аргументация руководителей ФРС в отношении понижения ставок на этой неделе. Осмелюсь предположить, что больше спикеров будут говорить о меньшем числе понижений ставок, а некоторые спикеры и вовсе будут говорить о том, что ставки не снизятся. Это значит, что на июньском точечном графике ставки сместятся вверх.

Опубликованные на прошлой неделе макроданные не свидетельствовали в пользу понижения ставок, а статистика рынка труда за апрель, возможно, была несколько искажена.

Статистика рынка труда, возможно, была несколько искажена

Некоторые наблюдатели отмечают, что сезонный прирост занятости, который обычно наблюдается в апреле, случился в марте, поскольку Пасха в этом году выпала на март, и это подтолкнуло вверх цифры за март и вниз — цифры за апрель. Если посмотреть на 2-месячную скорость изменения числа рабочих мест вне сельского хозяйства США, она снизилась по сравнению с предыдущим значением, но осталась в пределах сохраняющегося с декабря диапазона.

Тем временем 6-месячный показатель в годовом выражении почти не изменился с декабря. Так что, возможно, в этой теории о ранней Пасхе что-то есть.

Акции Apple сохранили завоеванные позиции

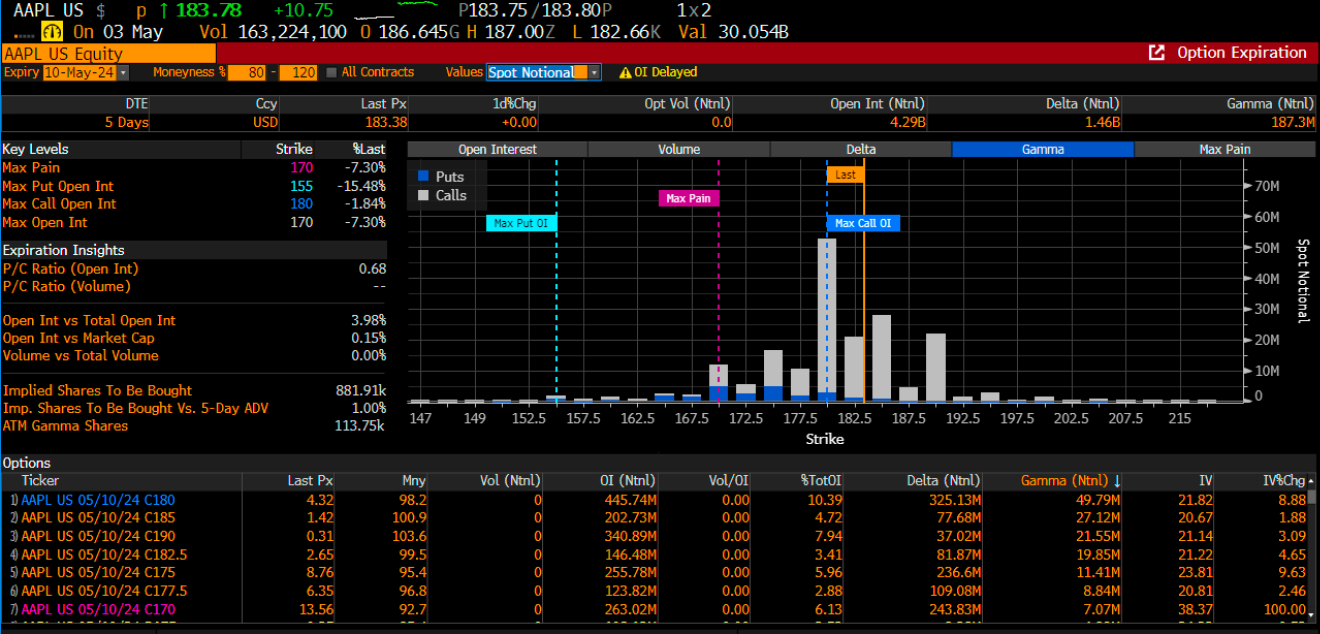

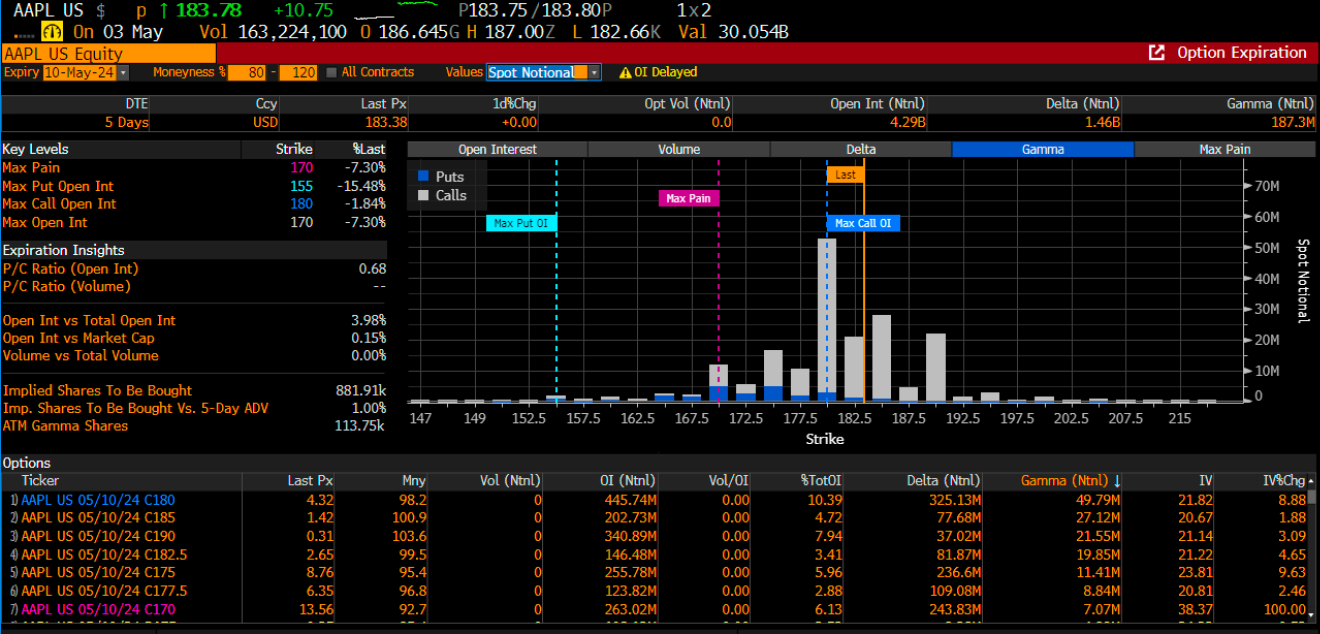

Акции Apple (NASDAQ:AAPL), к моему удивлению, сохранили в пятницу завоеванные позиции, хотя и закрылись ниже максимумов. Будет любопытно посмотреть, откатятся ли они снова ниже $180, поскольку именно на этом уровне была максимальная концентрация гаммы перед прошлой пятницей. Похоже, на этой неделе ситуация повторяется — на $185 находится «стена колл», или сопротивление.

NVIDIA предстоит непростая неделя

Большое сопротивление для акций NVIDIA (NASDAQ:NVDA), судя по всему, находится на $900. Пробой этого уровня откроет дорогу к $950, если судить по позиционированию гаммы. Однако мы видим значительное скопление гаммы между $900 и $950, из-за чего вырасти акциям NVIDIA на этой неделе, как мне кажется, будет очень непросто. Это, вероятно, означает, что на уровне $900 активность скорее проявят продавцы, нежели покупатели.

Посмотрим, как будут развиваться события.

От результатов торгов в пятницу я остался в некотором недоумении. И не потому, что рынок акций вырос на 1% — этого можно было ожидать с учетом уровней краткосрочной подразумеваемой волатильности. Скорее дело было в том, что доходность облигаций не выросла, а доллар снизился.

Такого я не ожидал. Однако, пока я просматривал на выходных графики, я заметил несколько интересных паттернов. Во-первых, индекс доллара совершил пробой вниз из «бычьего» флага, достиг 50-дневной скользящей средней и сразу же от нее отскочил.

Похожий паттерн сформировался на графике пары USD/CAD, которая упала до 50-дневной скользящей средней и отскочила от нее, закрывшись в плюсе по итогам дня.

То же самое произошло с парой USD/JPY, что странно, поскольку на нее сильно повлияла интервенция Министерства финансов и Банка Японии.

Такая же ситуация сложилась с доходностью 2-летних трежерис. Последние пару раз при восходящем тренде 50-дневная скользящая средняя обеспечивала поддержку, и обычно доходность впоследствии достигала нового максимума. Это не означает, что ситуация повторится, но в прошлом события развивались именно так.

NASDAQ 100 в пятницу столкнулся с сопротивлением на 50-дневной скользящей средней.

S&P 500 в пятницу тоже достиг 50-дневной скользящей средней.

То же самое произошло с Dow Jones.

Инвесторы ждут выступлений руководителей ФРС

Судя по всему, заметную роль в событиях последних двух дней прошлой недели сыграло позиционирование, особенно если инвесторы ждали более «ястребиных» заявлений ФРС и сильных данных по занятости.

Судя по моему опыту, эти скользящие средние обычно активно используются алгоритмами и программами. Заявления ФРС во многом совпали с ожиданиями, но тон Пауэлла мог бы быть более «ястребиным». Впрочем, по моим наблюдениям, Пауэлл сейчас часто остается в тени, а с учетом того, как часто выступают руководители ФРС, ему больше не нужно так яро выражать свою точку зрения.

Ему теперь не нужно быть тем человеком, который «громит» рынок. Пауэлл дает свободу слова другим чиновникам ФРС и позволяет данным делать свою работу. И тем не менее, итоги заседаний ФРС оказывают решающее влияние на рынок, а в этот раз ФРС официально признала, что прогресс в отношении инфляции заглох, а понижения ставок придется ждать дольше.

Будет интересно посмотреть, какой будет аргументация руководителей ФРС в отношении понижения ставок на этой неделе. Осмелюсь предположить, что больше спикеров будут говорить о меньшем числе понижений ставок, а некоторые спикеры и вовсе будут говорить о том, что ставки не снизятся. Это значит, что на июньском точечном графике ставки сместятся вверх.

Опубликованные на прошлой неделе макроданные не свидетельствовали в пользу понижения ставок, а статистика рынка труда за апрель, возможно, была несколько искажена.

Статистика рынка труда, возможно, была несколько искажена

Некоторые наблюдатели отмечают, что сезонный прирост занятости, который обычно наблюдается в апреле, случился в марте, поскольку Пасха в этом году выпала на март, и это подтолкнуло вверх цифры за март и вниз — цифры за апрель. Если посмотреть на 2-месячную скорость изменения числа рабочих мест вне сельского хозяйства США, она снизилась по сравнению с предыдущим значением, но осталась в пределах сохраняющегося с декабря диапазона.

Тем временем 6-месячный показатель в годовом выражении почти не изменился с декабря. Так что, возможно, в этой теории о ранней Пасхе что-то есть.

Акции Apple сохранили завоеванные позиции

Акции Apple (NASDAQ:AAPL), к моему удивлению, сохранили в пятницу завоеванные позиции, хотя и закрылись ниже максимумов. Будет любопытно посмотреть, откатятся ли они снова ниже $180, поскольку именно на этом уровне была максимальная концентрация гаммы перед прошлой пятницей. Похоже, на этой неделе ситуация повторяется — на $185 находится «стена колл», или сопротивление.

NVIDIA предстоит непростая неделя

Большое сопротивление для акций NVIDIA (NASDAQ:NVDA), судя по всему, находится на $900. Пробой этого уровня откроет дорогу к $950, если судить по позиционированию гаммы. Однако мы видим значительное скопление гаммы между $900 и $950, из-за чего вырасти акциям NVIDIA на этой неделе, как мне кажется, будет очень непросто. Это, вероятно, означает, что на уровне $900 активность скорее проявят продавцы, нежели покупатели.

Посмотрим, как будут развиваться события.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба