11 сентября 2023 finversia.ru Чайка Федор

Как усреднение стоимости творит чудеса на медвежьем рынке.

2022 год стал 7-м худшим по доходности для индекса S&P500 с 1928 года: минус 18,1%.

Рынок облигаций также пережил один из худших лет в своей истории. Это был, пожалуй, самый худший год для индекса Bloomberg Aggregate Bond Market, который рассчитывается с 1976 года. За 46 лет существования индекса было всего четыре года спада:

1994: минус 2,9%

2013: минус 2,0%

2021: минус 1,5%

1999: минус 0,8%

По итогам 2022 года индекс рухнул на 13% (!).

Портфель акций и облигаций США в соотношении 60/40 сократился по итогам 2022 года более чем на 16%. Поскольку как акции, так и облигации сильно упали, этот год стал третьим худшим за всю историю диверсифицированного портфеля:

Однако эти ужасные показатели оказались отличным результатом для тех инвесторов, кто периодически вкладывал деньги в рынок. Потому что, медвежьи рынки отлично подходят для усреднения стоимости в долларах.

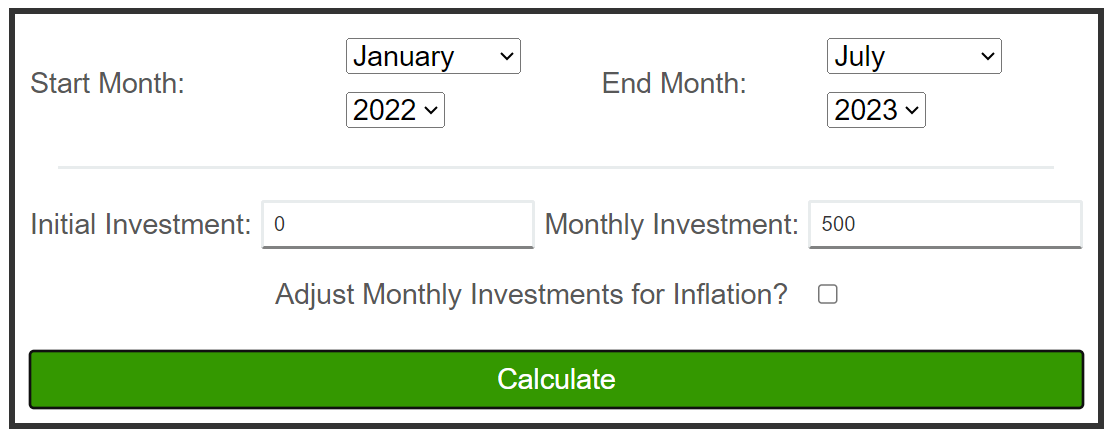

Ник Маджиулли, автор блога Of Dollars And Data, создал калькулятор S&P DCA (Dollar-cost averaging) 500, который показывает номинальный и скорректированный на инфляцию общий прирост (при условии реинвестирования дивидендов) ежемесячных инвестиций в акции индекса S&P500) за любой период времени с января 1871 года по настоящее время. Исторические данные позаимствованы у Роберта Шиллера, нобелевского лауреата и одного из создателей индекса Кейса-Шиллера.

Вот как он выглядит:

Непосредственно сам калькулятор находится по этой ссылке.

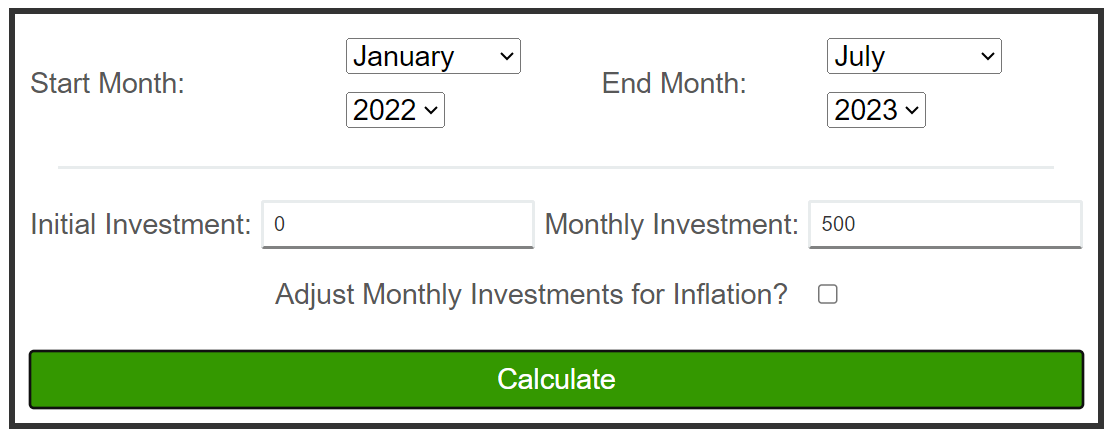

Для иллюстрации усреднения стоимости можно взять следующий пример. Фондовый рынок достиг своего пика 3 января 2022 года, потом началось затяжное падение. К июлю 2023 года индекс S&P500 снизился в общей сложности на 1,2%.

Однако, если бы инвестор инвестировал каждый месяц по $500, то его общий доход достиг бы $9934. таким образом, такой показатель, как IRR – внутренняя норма доходности – составил бы почти 13,1%. IRR широко используется финансистами для оценки эффективности капиталовложений. Реальный IRR (за вычетом инфляции) достиг 8,5%.

Регулярное инвестирование денег во время спада на рынке творит чудеса с будущей прибылью.

Самое главное в инвестировании с определённым интервалом – ежеквартально, ежемесячно, еженедельно и так далее – состоит в том, что инвестор диверсифицирует свои точки входа в рынок. А потому более совсем ни к чему беспокоиться о самых низких точках входа, равно как и о максимумах. Чтобы добиться успеха, более не нужно быть идеальным инвестором, достаточно быть инвестором последовательным. Особенно, когда рынки падают. А вероятнее всего мы находимся очень близко к точке разворота – после бурного ралли этого года!

2022 год стал 7-м худшим по доходности для индекса S&P500 с 1928 года: минус 18,1%.

Рынок облигаций также пережил один из худших лет в своей истории. Это был, пожалуй, самый худший год для индекса Bloomberg Aggregate Bond Market, который рассчитывается с 1976 года. За 46 лет существования индекса было всего четыре года спада:

1994: минус 2,9%

2013: минус 2,0%

2021: минус 1,5%

1999: минус 0,8%

По итогам 2022 года индекс рухнул на 13% (!).

Портфель акций и облигаций США в соотношении 60/40 сократился по итогам 2022 года более чем на 16%. Поскольку как акции, так и облигации сильно упали, этот год стал третьим худшим за всю историю диверсифицированного портфеля:

Однако эти ужасные показатели оказались отличным результатом для тех инвесторов, кто периодически вкладывал деньги в рынок. Потому что, медвежьи рынки отлично подходят для усреднения стоимости в долларах.

Ник Маджиулли, автор блога Of Dollars And Data, создал калькулятор S&P DCA (Dollar-cost averaging) 500, который показывает номинальный и скорректированный на инфляцию общий прирост (при условии реинвестирования дивидендов) ежемесячных инвестиций в акции индекса S&P500) за любой период времени с января 1871 года по настоящее время. Исторические данные позаимствованы у Роберта Шиллера, нобелевского лауреата и одного из создателей индекса Кейса-Шиллера.

Вот как он выглядит:

Непосредственно сам калькулятор находится по этой ссылке.

Для иллюстрации усреднения стоимости можно взять следующий пример. Фондовый рынок достиг своего пика 3 января 2022 года, потом началось затяжное падение. К июлю 2023 года индекс S&P500 снизился в общей сложности на 1,2%.

Однако, если бы инвестор инвестировал каждый месяц по $500, то его общий доход достиг бы $9934. таким образом, такой показатель, как IRR – внутренняя норма доходности – составил бы почти 13,1%. IRR широко используется финансистами для оценки эффективности капиталовложений. Реальный IRR (за вычетом инфляции) достиг 8,5%.

Регулярное инвестирование денег во время спада на рынке творит чудеса с будущей прибылью.

Самое главное в инвестировании с определённым интервалом – ежеквартально, ежемесячно, еженедельно и так далее – состоит в том, что инвестор диверсифицирует свои точки входа в рынок. А потому более совсем ни к чему беспокоиться о самых низких точках входа, равно как и о максимумах. Чтобы добиться успеха, более не нужно быть идеальным инвестором, достаточно быть инвестором последовательным. Особенно, когда рынки падают. А вероятнее всего мы находимся очень близко к точке разворота – после бурного ралли этого года!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба