2 октября 2023 finversia.ru Чайка Федор

От опасений закрытия правительства до резкого роста доходности облигаций – инвесторам есть, о чём беспокоиться, но есть и основания для оптимизма. Так считают аналитики J.P. Morgan, подводя итоги «худшего месяца» в году и пытаясь заглянуть в ближайшее будущее.

Сентябрь. Худший месяц в году

Доходность 10-летних казначейских облигаций на последней неделе сентября превысила 4,6% впервые с 2007 года, и в преддверии пятницы индекс S&P500 снизился более чем на 6% со своих максимумов середины лета.

Мэдисон Фуллер, глобальный инвестиционный стратег J.P. Morgan, назвал сентябрь худшим месяцем для рынков: опасения по поводу грядущего «шатдауна», растущие доходности облигаций, затяжная инфляция, опасения по поводу Китая. Всё это создало «стену беспокойства».

– Однако, хотя мы и думаем, что следует ожидать ещё больших колебаний, эта стена может оказаться не такой грозной, как некоторые опасаются, – предупредил стратег с специальной аналитической записке по итогам месяца.

Борьба правительства за бюджет

Конгресс в пятницу, 29 сентября 2023 года, не смог принять бюджет, несмотря на то, что в течение последних нескольких недель только и занимался данным вопросом.

– Политики, похоже, всё ещё далеки друг от друга в вопросе заключения сделки по бюджету, что делает риск закрытия правительства очень реальным, – предупредили в J.P. Morgan.

В случае приостановки работы правительства все «несущественные» департаменты, такие как Агентство по охране окружающей среды (EPA), Министерство труда и некоторые подразделения Налоговой службы (IRS), останутся без энергоснабжения. Многие федеральные служащие могут столкнуться с задержкой или приостановкой выплаты заработной платы за свои услуги, и это также может повлиять на представление ключевых правительственных данных (например, об инфляции и безработице).

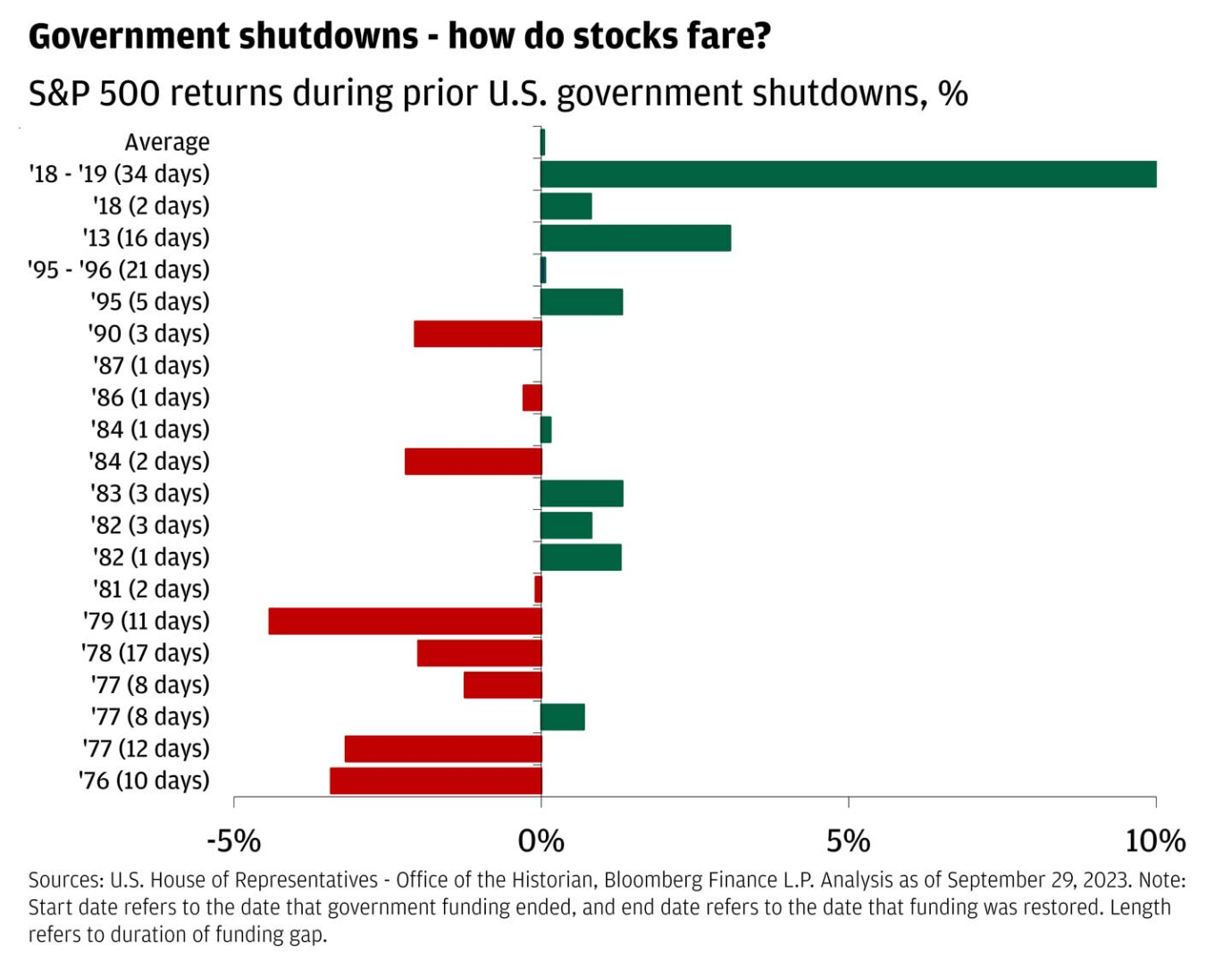

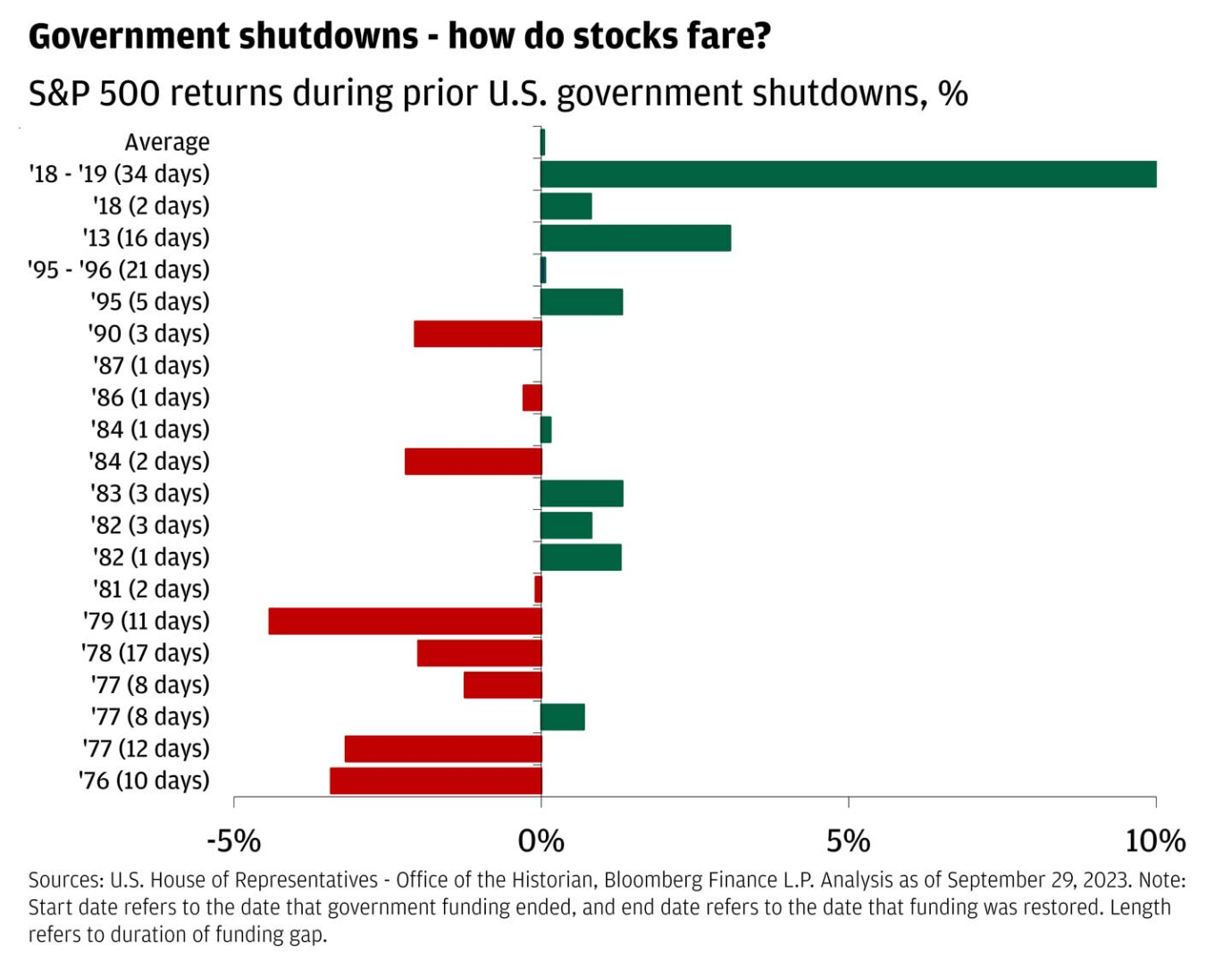

– Тем не менее, мы и раньше видели несколько «шатдаунов», самое продолжительное из которых произошло в 2018 году (оно длилось 34 дня). Воздействие, как правило, усиливается по мере того, как длятся отключения, но поскольку правительство в конечном итоге возобновляет работу, удар по росту и запасам, как правило, кратковременный. Например, если посмотреть на полную историю «шатдаунов», то американские фондовые индексы в среднем практически не менялись, – вспоминает Мэдисон Фуллер.

Более того, по его стратега, сохранение своих позиций в условиях неопределённости, как правило, приносит инвесторам наибольшую пользу. Так, во время шатдауна в 2018 году индекс прибавил почти 10%

Высокие ставки надолго

На прошлой неделе Федеральная резервная система взяла паузу после повышения ставки на 525 базисных пунктов, но политики дали понять, что намерены удерживать её «на более высоком уровне дольше», чтобы завершить борьбу с инфляцией. Это привело к резкому росту доходности, который был болезненным для инвесторов в облигации.

– Это также заставило инвесторов усомниться в том, что они платят справедливую цену за акции, – добавляет аналитик.

Эксперт подчёркивает, что при таких высоких ставках по займам принимать решение оставаться при наличных деньгах и экономить, а не тратить или инвестировать, становится все труднее. Это усиливает давление на экономический рост и в какой-то момент должно привести к стабилизации доходности облигаций, если не к их падению.

– Более того, сегодняшние высокие уровни теперь предлагают более надёжную точку входа – и привлекательный доход. Чуть более трёх лет назад доходность 10-летних казначейских облигаций была на рекордно низком уровне в 0,5%, – вспоминает эксперт.

После снижения индекса S&P500 с июньских максимумов оценка рынка выглядит более справедливой: P/E составляет чуть более 18, что немного выше своего долгосрочного среднего значения.

– А если исключить «великолепную семёрку» – 7 компаний с мегакапитализацией, которые возглавили ралли, то оценка выглядит ещё лучше, – добавляет стратег J.P. Morgan.

Затяжная инфляция

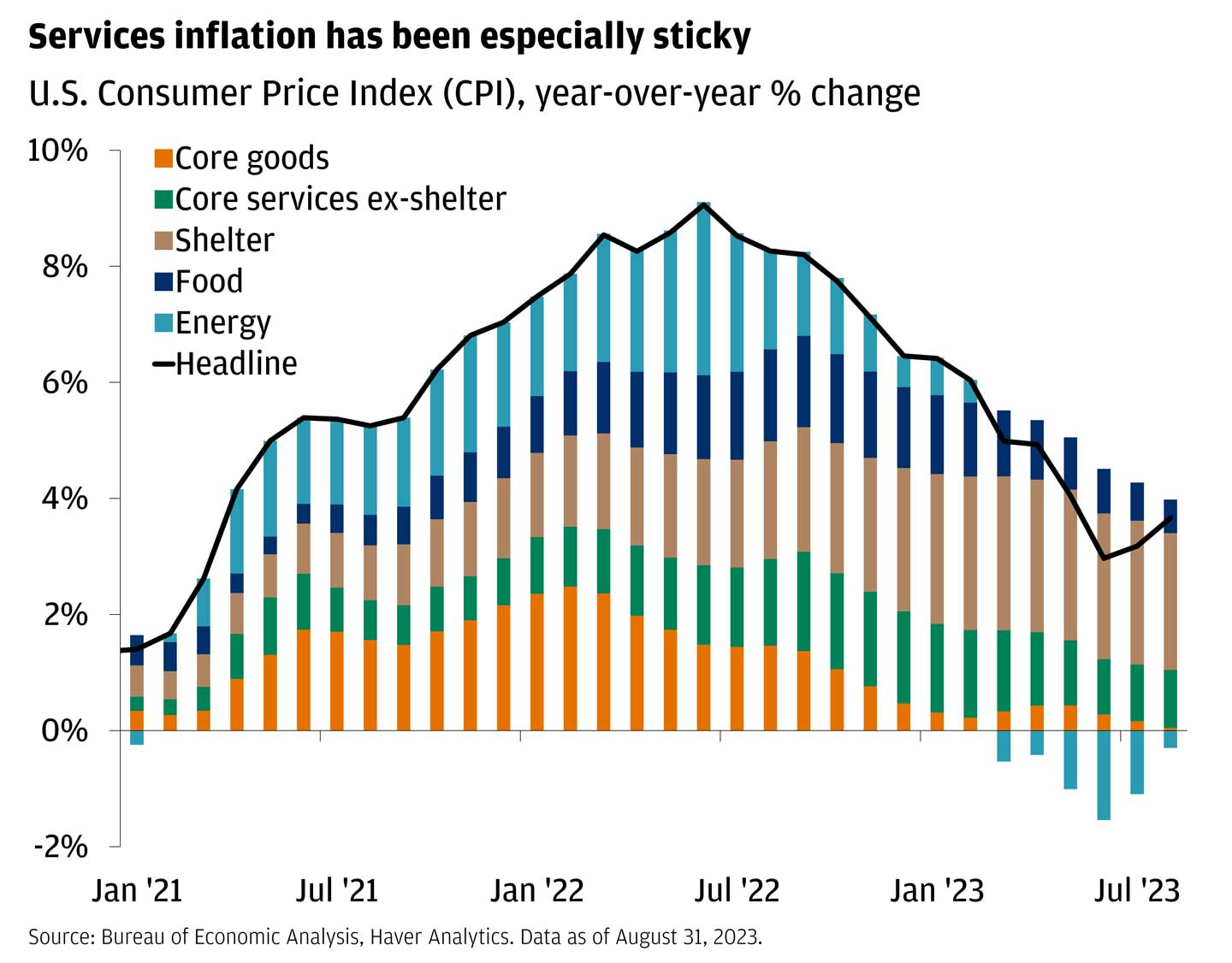

Летний рост цен на энергоносители вызвал некоторое беспокойство среди инвесторов. Цена на нефть марки WTI на последней неделе сентября подскочила до $95 за баррель, и это также привело к росту средней цены на обычный бензин в США до $3,85 за галлон, по сравнению с примерно $3,5 всего несколько месяцев назад.

– Более того, рост числа забастовок за повышение заработной платы подчеркнул побочный эффект жёстких условий на рынках труда, вызвав опасения, что коллективные действия могут усилить давление на заработную плату и, в свою очередь, на цены, – отмечает Мэдисон Фуллер.

Эксперт уверен в эффективности действий ФРС по обузданию инфляции и ожидает, что цены будут снижаться в течение всего следующего года.

Болевые точки потребителя

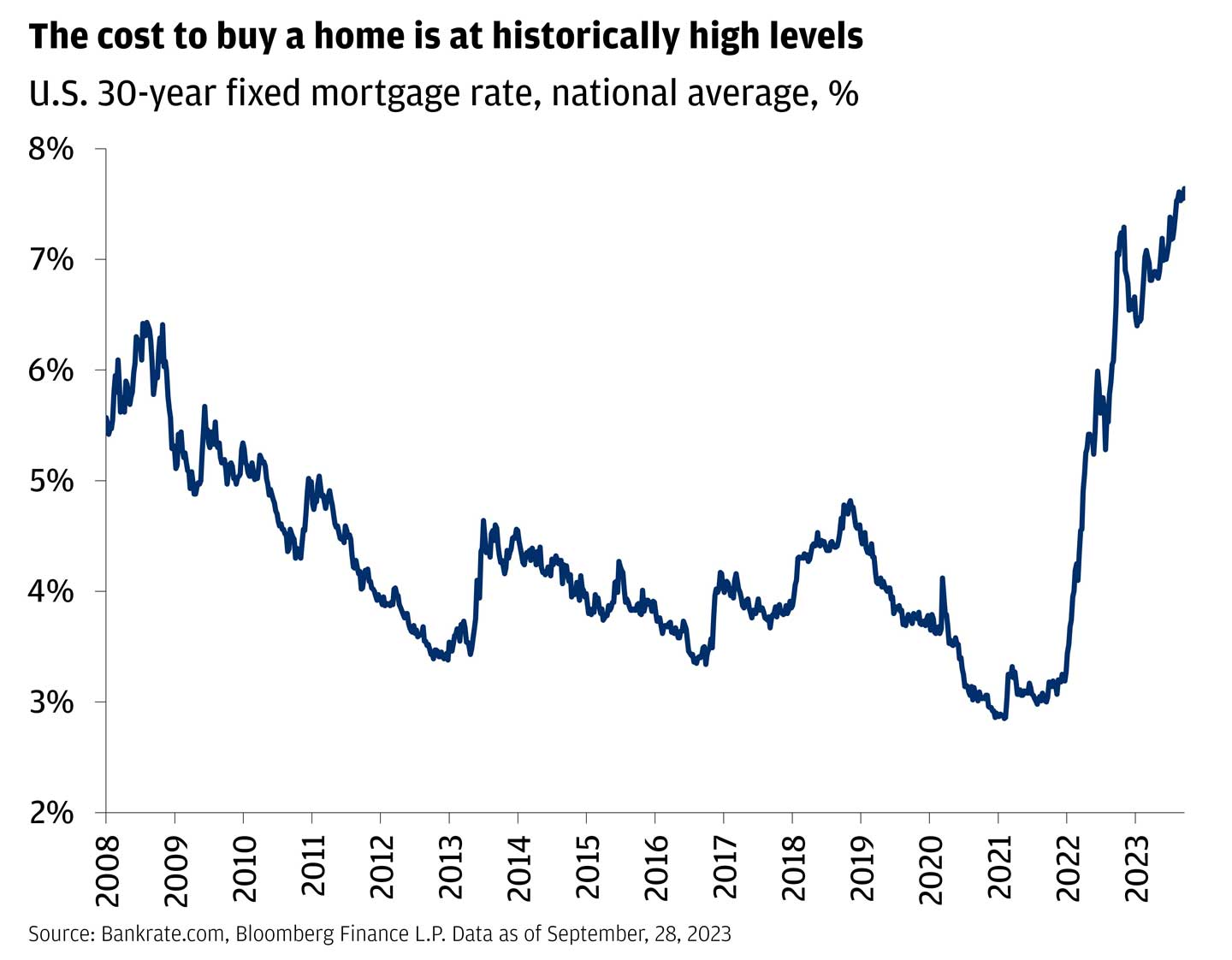

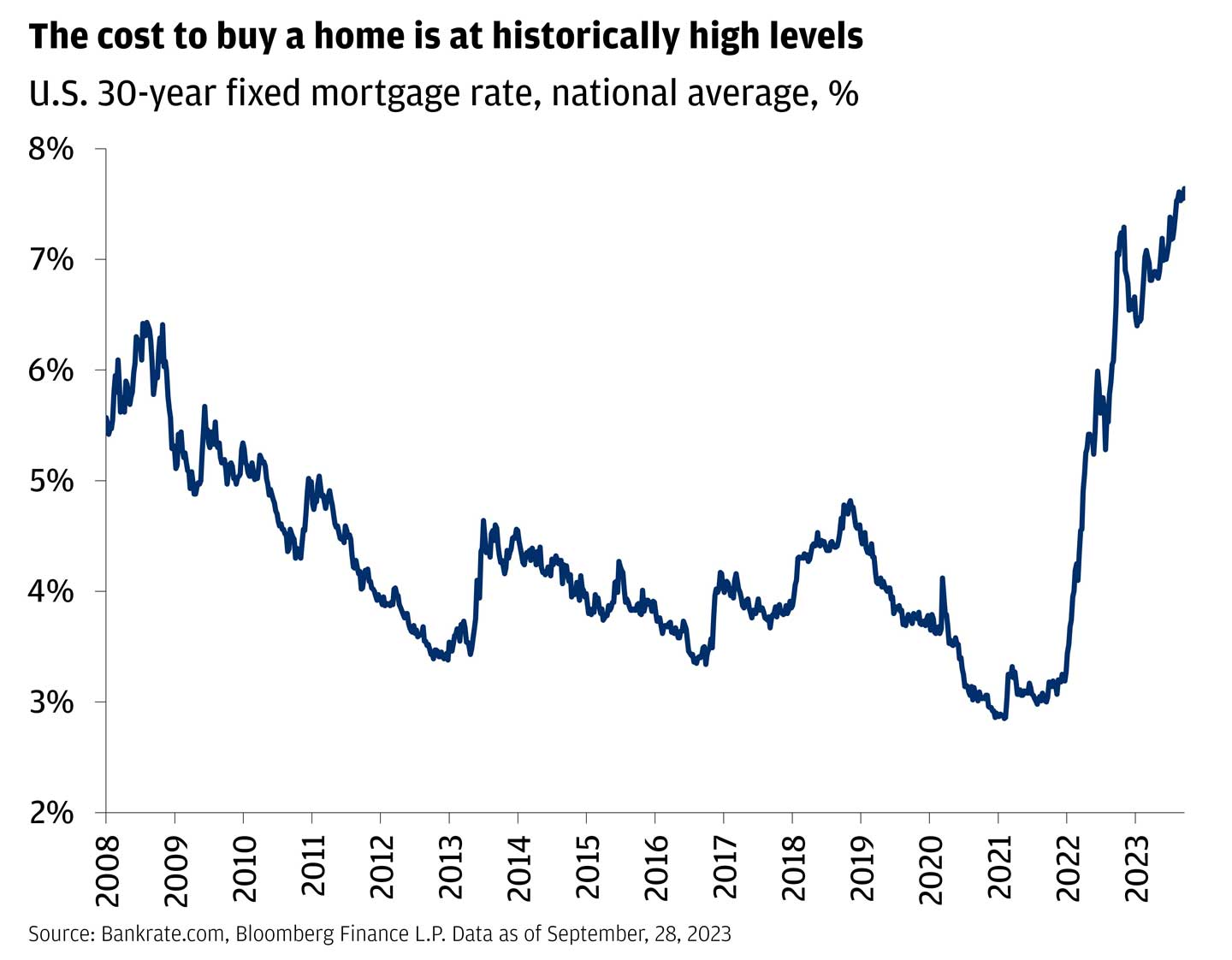

В J.P. Morgan перечисляют болевые точки: избыточные сбережения практически исчезли, повышение цен на энергоносители – это не весело, 30-летние фиксированные ставки по ипотечным кредитам значительно превышают 7%, просрочки по кредитным картам растут, а окончание моратория на студенческие долги может оказать давление на бумажники миллениалов.

Этот линейный график описывает 30-летнюю фиксированную ставку по ипотечным кредитам в США, среднюю по стране, в процентах.

Несмотря на концентрацию болевых точек, Фуллер уверен, что ни одна из данных проблем не выглядит достаточной, чтобы «сломить хребет широкому кругу потребителей».

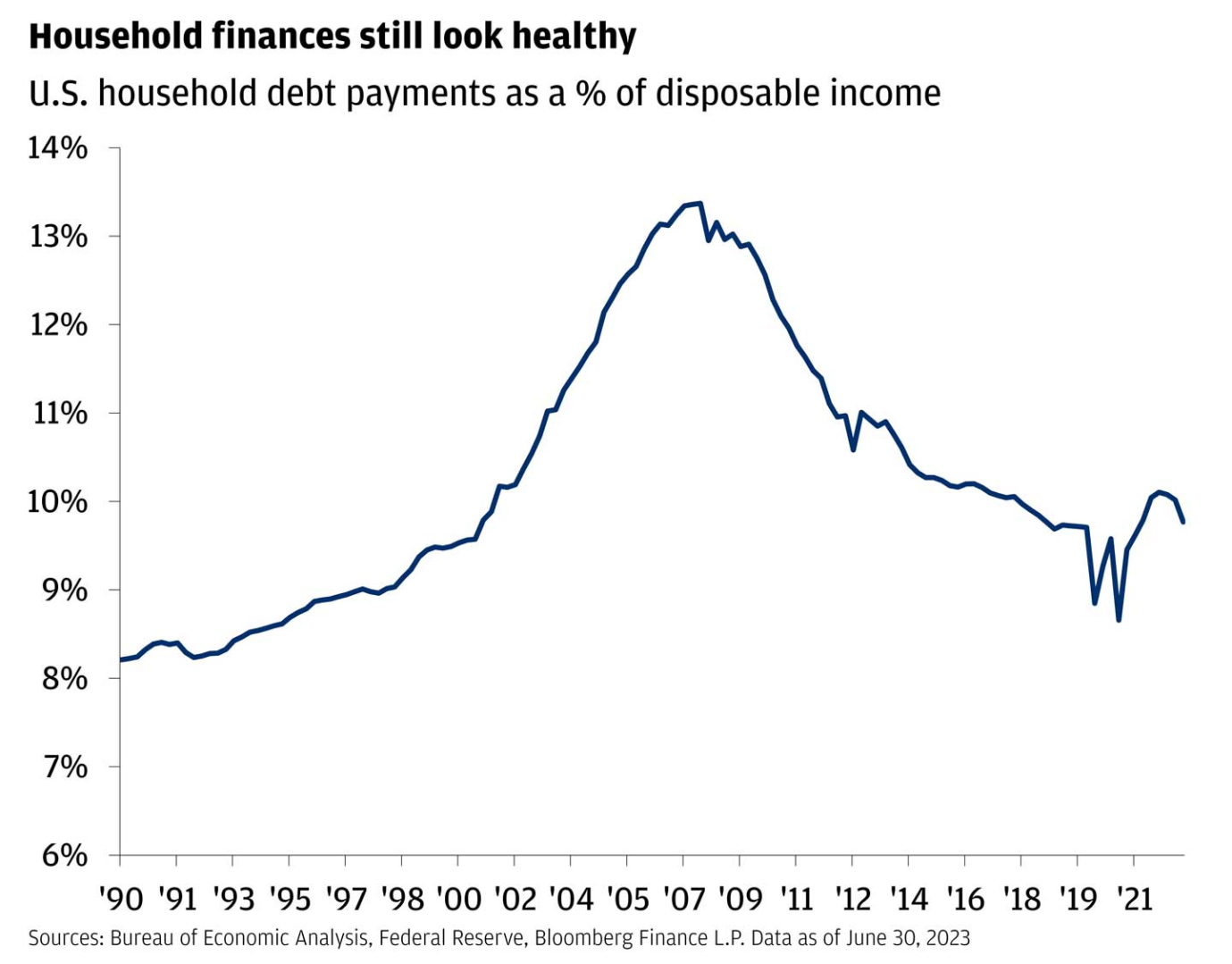

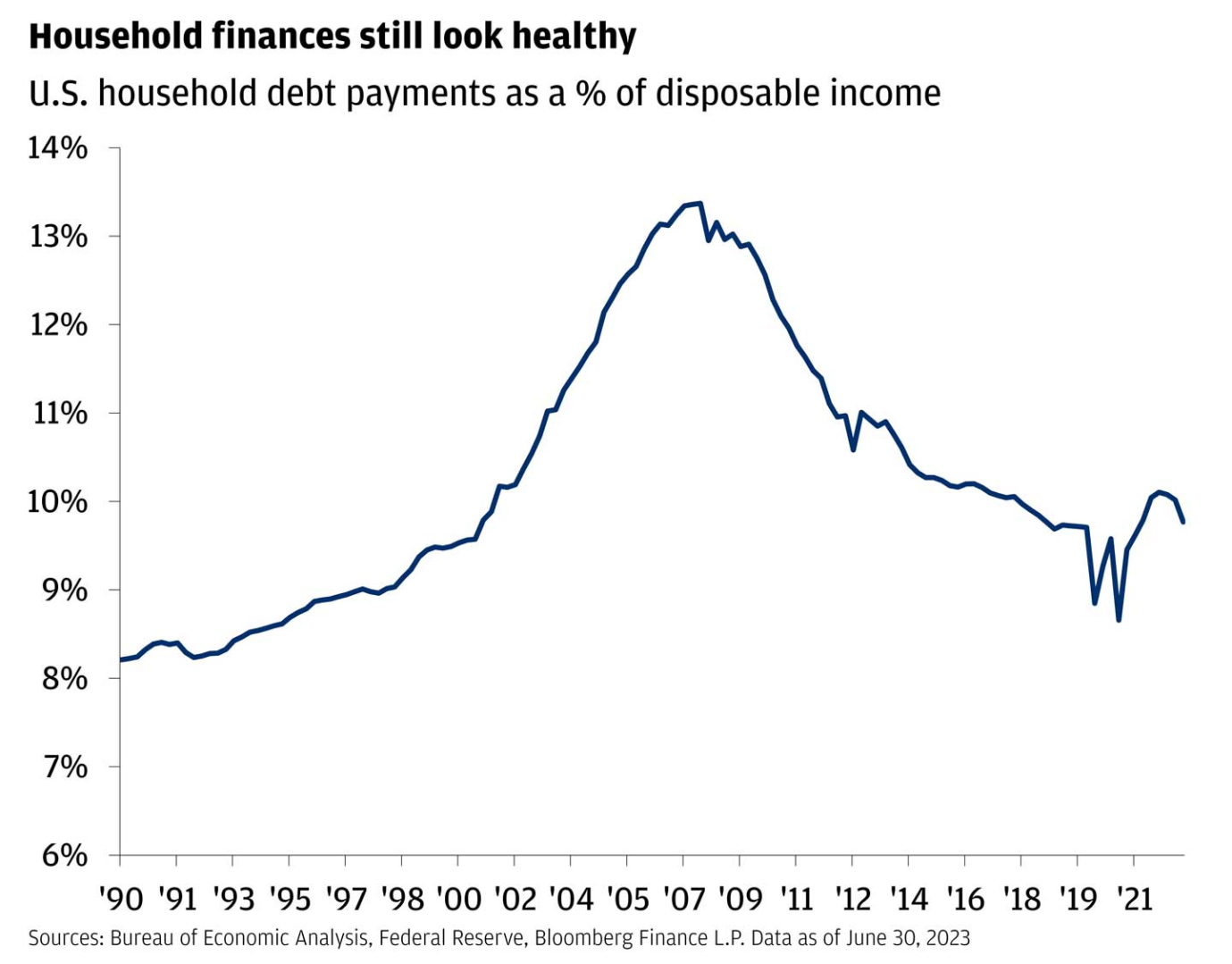

Во-первых, большинство тех, кто хочет получить работу, её имеют. Рынок труда силён, и на каждого безработного по-прежнему приходится 1,4 вакансии. Потребители тратят лишь около 4% своего кошелька на энергетические товары и услуги (по сравнению с почти 10% в 1970-х годах, например). Многие заёмщики по студенческим кредитам говорят, что планируют отсрочить выплату процентов в течение годичного льготного периода. И в целом финансы домашних хозяйств выглядят хорошо подготовленными к решению этой задачи: балансы потребителей находятся на рекордно высоком уровне, и обслуживание долга домашних хозяйств по-прежнему выглядит управляемым.

Этот линейный график описывает выплаты по долгам домохозяйств США в процентах от располагаемого дохода.

Китай: от проблем экономического роста к геополитике

– Забегая вперёд, отметим, что геополитика – это всегда риск, но некоторые зелёные ростки указывают на то, что все более мелкие шаги политиков начинают оказывать влияние в совокупности. Пока мы ждём ответа, нам также напоминают, что экономическое и рыночное влияние Китая на остальной мир не так велико, как многие часто думают. Например, только 1,5% корпоративного дохода США приходится на продажи в Китае. Это означает, что проблемы Китая, вероятно, не должны подрывать наш более широкий взгляд на рынки, – резюмирует Фуллер.

Инвестиции в условиях неопределённости

В J.P. Morgan, по-прежнему, видят потенциал для роста рынков в течение следующего года.

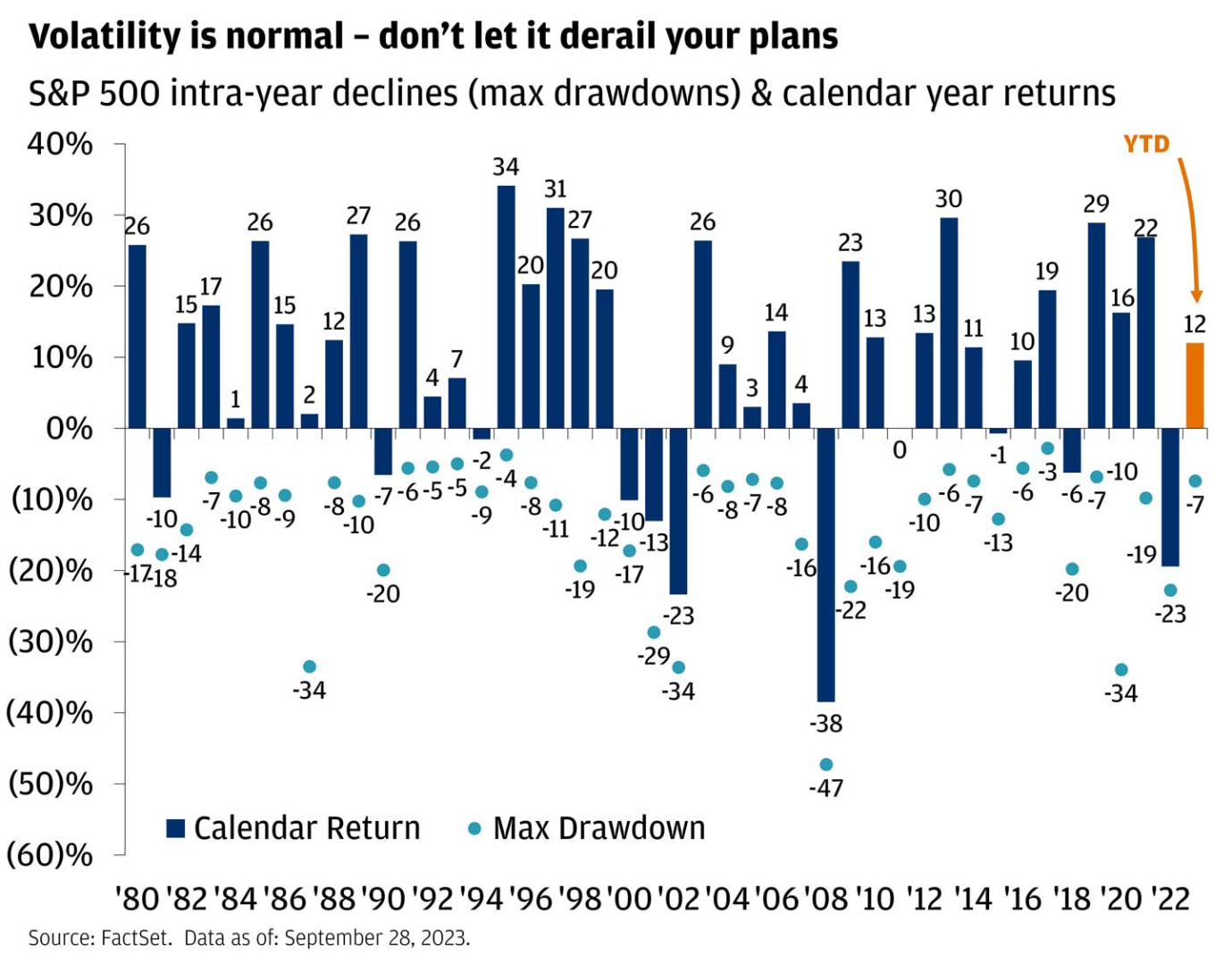

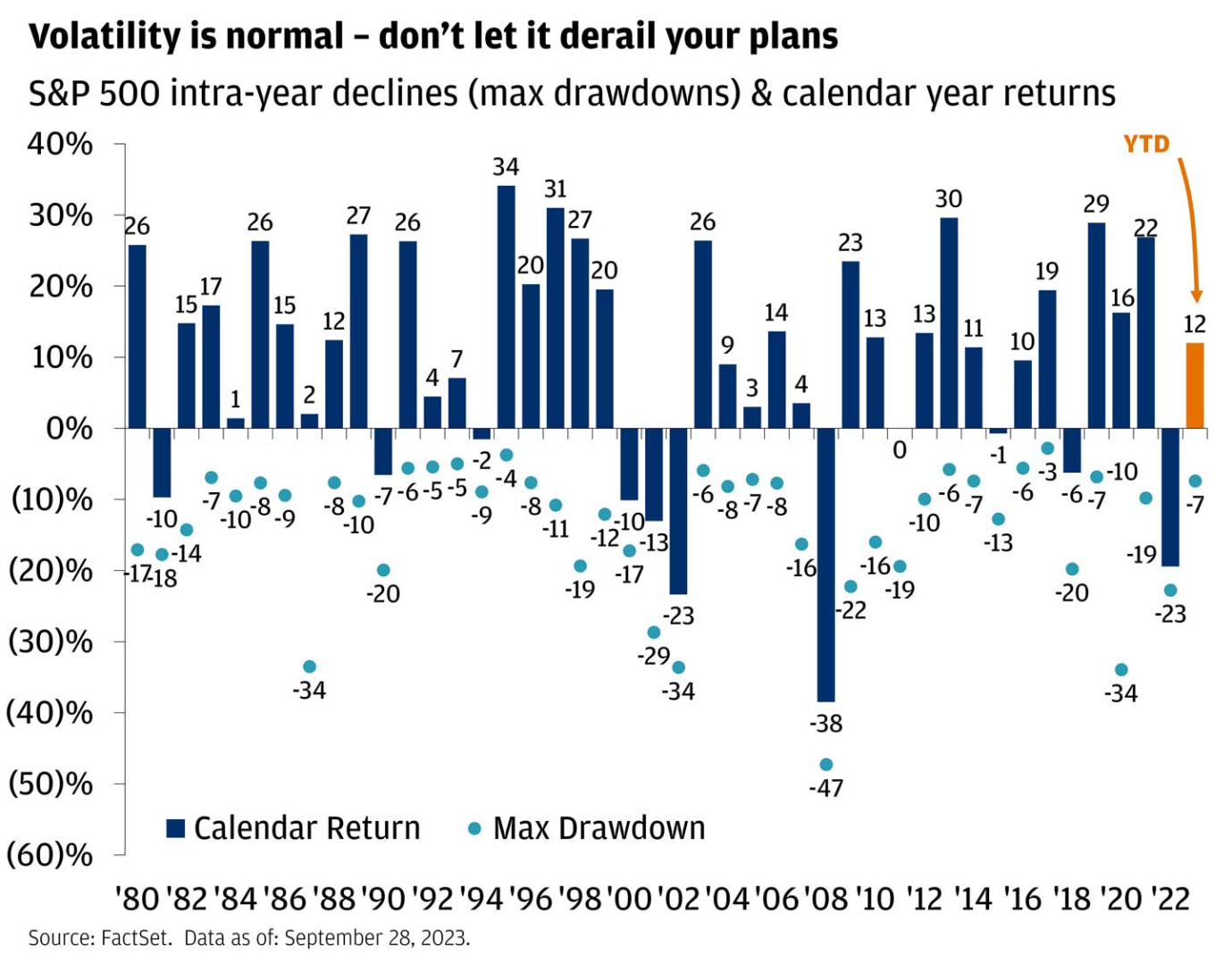

– Хотя откаты болезненны, но нынешние распродажи не так уж необычны. Если вернуться к 1980 году, то в среднем за год просадка составила около 14%. Распродажа в этом году примерно вдвое меньше. Более того, сохранение инвестиций, как правило, является полезной мантрой для инвесторов. Несмотря на эти просадки, акции продолжали расти по итогам года в 75% случаев, – успокаивает инвесторов стратег.

Эта гистограмма показывает, как акции вознаграждают долгосрочных инвесторов, демонстрируя снижение индекса S&P500 за год (максимальные просадки) и доходность за календарный год.

– Мы думаем, что рынки могут преодолеть стену беспокойства, даже если это займёт некоторое время. А поскольку акции и облигации в настоящее время вызывают изрядную боль, это, по-видимому, предлагает ещё более привлекательную точку входа для инвесторов с несколькими классами активов, – такова текущая стратегия от команды J.P. Morgan.

Сентябрь. Худший месяц в году

Доходность 10-летних казначейских облигаций на последней неделе сентября превысила 4,6% впервые с 2007 года, и в преддверии пятницы индекс S&P500 снизился более чем на 6% со своих максимумов середины лета.

Мэдисон Фуллер, глобальный инвестиционный стратег J.P. Morgan, назвал сентябрь худшим месяцем для рынков: опасения по поводу грядущего «шатдауна», растущие доходности облигаций, затяжная инфляция, опасения по поводу Китая. Всё это создало «стену беспокойства».

– Однако, хотя мы и думаем, что следует ожидать ещё больших колебаний, эта стена может оказаться не такой грозной, как некоторые опасаются, – предупредил стратег с специальной аналитической записке по итогам месяца.

Борьба правительства за бюджет

Конгресс в пятницу, 29 сентября 2023 года, не смог принять бюджет, несмотря на то, что в течение последних нескольких недель только и занимался данным вопросом.

– Политики, похоже, всё ещё далеки друг от друга в вопросе заключения сделки по бюджету, что делает риск закрытия правительства очень реальным, – предупредили в J.P. Morgan.

В случае приостановки работы правительства все «несущественные» департаменты, такие как Агентство по охране окружающей среды (EPA), Министерство труда и некоторые подразделения Налоговой службы (IRS), останутся без энергоснабжения. Многие федеральные служащие могут столкнуться с задержкой или приостановкой выплаты заработной платы за свои услуги, и это также может повлиять на представление ключевых правительственных данных (например, об инфляции и безработице).

– Тем не менее, мы и раньше видели несколько «шатдаунов», самое продолжительное из которых произошло в 2018 году (оно длилось 34 дня). Воздействие, как правило, усиливается по мере того, как длятся отключения, но поскольку правительство в конечном итоге возобновляет работу, удар по росту и запасам, как правило, кратковременный. Например, если посмотреть на полную историю «шатдаунов», то американские фондовые индексы в среднем практически не менялись, – вспоминает Мэдисон Фуллер.

Более того, по его стратега, сохранение своих позиций в условиях неопределённости, как правило, приносит инвесторам наибольшую пользу. Так, во время шатдауна в 2018 году индекс прибавил почти 10%

Высокие ставки надолго

На прошлой неделе Федеральная резервная система взяла паузу после повышения ставки на 525 базисных пунктов, но политики дали понять, что намерены удерживать её «на более высоком уровне дольше», чтобы завершить борьбу с инфляцией. Это привело к резкому росту доходности, который был болезненным для инвесторов в облигации.

– Это также заставило инвесторов усомниться в том, что они платят справедливую цену за акции, – добавляет аналитик.

Эксперт подчёркивает, что при таких высоких ставках по займам принимать решение оставаться при наличных деньгах и экономить, а не тратить или инвестировать, становится все труднее. Это усиливает давление на экономический рост и в какой-то момент должно привести к стабилизации доходности облигаций, если не к их падению.

– Более того, сегодняшние высокие уровни теперь предлагают более надёжную точку входа – и привлекательный доход. Чуть более трёх лет назад доходность 10-летних казначейских облигаций была на рекордно низком уровне в 0,5%, – вспоминает эксперт.

После снижения индекса S&P500 с июньских максимумов оценка рынка выглядит более справедливой: P/E составляет чуть более 18, что немного выше своего долгосрочного среднего значения.

– А если исключить «великолепную семёрку» – 7 компаний с мегакапитализацией, которые возглавили ралли, то оценка выглядит ещё лучше, – добавляет стратег J.P. Morgan.

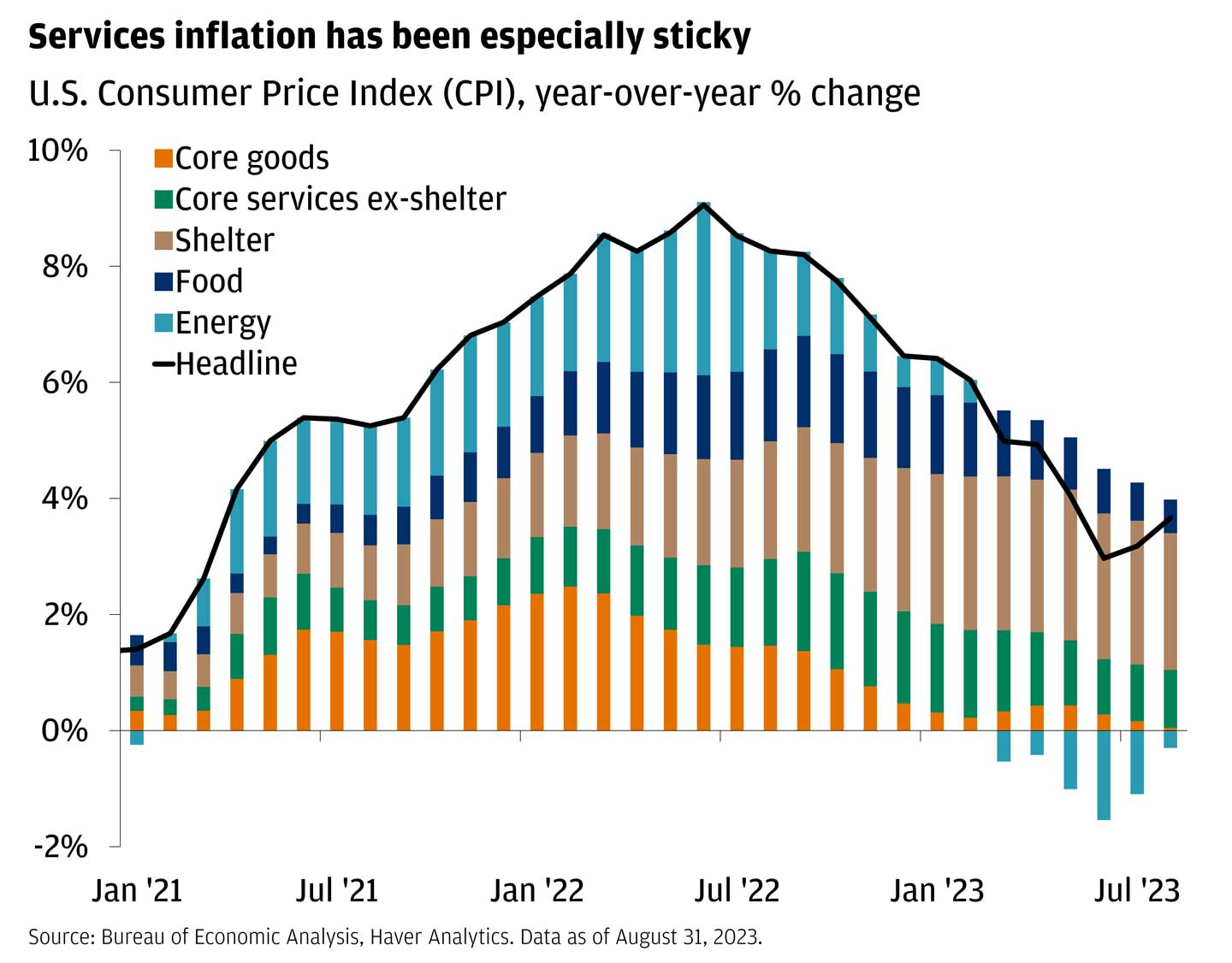

Затяжная инфляция

Летний рост цен на энергоносители вызвал некоторое беспокойство среди инвесторов. Цена на нефть марки WTI на последней неделе сентября подскочила до $95 за баррель, и это также привело к росту средней цены на обычный бензин в США до $3,85 за галлон, по сравнению с примерно $3,5 всего несколько месяцев назад.

– Более того, рост числа забастовок за повышение заработной платы подчеркнул побочный эффект жёстких условий на рынках труда, вызвав опасения, что коллективные действия могут усилить давление на заработную плату и, в свою очередь, на цены, – отмечает Мэдисон Фуллер.

Эксперт уверен в эффективности действий ФРС по обузданию инфляции и ожидает, что цены будут снижаться в течение всего следующего года.

Болевые точки потребителя

В J.P. Morgan перечисляют болевые точки: избыточные сбережения практически исчезли, повышение цен на энергоносители – это не весело, 30-летние фиксированные ставки по ипотечным кредитам значительно превышают 7%, просрочки по кредитным картам растут, а окончание моратория на студенческие долги может оказать давление на бумажники миллениалов.

Этот линейный график описывает 30-летнюю фиксированную ставку по ипотечным кредитам в США, среднюю по стране, в процентах.

Несмотря на концентрацию болевых точек, Фуллер уверен, что ни одна из данных проблем не выглядит достаточной, чтобы «сломить хребет широкому кругу потребителей».

Во-первых, большинство тех, кто хочет получить работу, её имеют. Рынок труда силён, и на каждого безработного по-прежнему приходится 1,4 вакансии. Потребители тратят лишь около 4% своего кошелька на энергетические товары и услуги (по сравнению с почти 10% в 1970-х годах, например). Многие заёмщики по студенческим кредитам говорят, что планируют отсрочить выплату процентов в течение годичного льготного периода. И в целом финансы домашних хозяйств выглядят хорошо подготовленными к решению этой задачи: балансы потребителей находятся на рекордно высоком уровне, и обслуживание долга домашних хозяйств по-прежнему выглядит управляемым.

Этот линейный график описывает выплаты по долгам домохозяйств США в процентах от располагаемого дохода.

Китай: от проблем экономического роста к геополитике

– Забегая вперёд, отметим, что геополитика – это всегда риск, но некоторые зелёные ростки указывают на то, что все более мелкие шаги политиков начинают оказывать влияние в совокупности. Пока мы ждём ответа, нам также напоминают, что экономическое и рыночное влияние Китая на остальной мир не так велико, как многие часто думают. Например, только 1,5% корпоративного дохода США приходится на продажи в Китае. Это означает, что проблемы Китая, вероятно, не должны подрывать наш более широкий взгляд на рынки, – резюмирует Фуллер.

Инвестиции в условиях неопределённости

В J.P. Morgan, по-прежнему, видят потенциал для роста рынков в течение следующего года.

– Хотя откаты болезненны, но нынешние распродажи не так уж необычны. Если вернуться к 1980 году, то в среднем за год просадка составила около 14%. Распродажа в этом году примерно вдвое меньше. Более того, сохранение инвестиций, как правило, является полезной мантрой для инвесторов. Несмотря на эти просадки, акции продолжали расти по итогам года в 75% случаев, – успокаивает инвесторов стратег.

Эта гистограмма показывает, как акции вознаграждают долгосрочных инвесторов, демонстрируя снижение индекса S&P500 за год (максимальные просадки) и доходность за календарный год.

– Мы думаем, что рынки могут преодолеть стену беспокойства, даже если это займёт некоторое время. А поскольку акции и облигации в настоящее время вызывают изрядную боль, это, по-видимому, предлагает ещё более привлекательную точку входа для инвесторов с несколькими классами активов, – такова текущая стратегия от команды J.P. Morgan.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба