3 октября 2023 | Рубль Рябов Павел

Рубль снова рухнул к отметке 100 руб / $. Ничего не помогает рублю – ни растущая нефть максимальными темпами с 2022, ни налоговый период в конце месяца (даже локального укрепления не было), ни экстраординарные меры властей.

Можно ли говорить о провале всего комплекса мер от правительства и Центробанка за последние 1.5 месяца?

Были применены, как прямые средства стабилизации рубля/разгона девальвационных ожиданий, так и косвенные через вербальные интервенции.

• Повышение ставки сначала с 8.5 до 12% на внеочередной заседании 15 августа и еще на 1 п.п до 13% на заседании 15 сентября.

• Существенное ужесточение требований и условий банковского кредитования относительно, как необеспеченных кредитов физлиц, так и позже (с 1 октября 2023) ипотечных кредитов.

• Введение экспортных пошлин по широкой номенклатуре товаров с потенциалом годового экспорта свыше 100 млрд долл и сборами около 40-70 млрд руб в месяц в зависимости от курса рубля и объема экспорта.

• Неформальные договоренности с экспортерами об увеличении продажи валютной выручки, прежде всего с металлургами и производителями удобрений.

• Практически непрекращающиеся шквал комментариев чиновников самого высокого ранга о «зоне нетерпимости» и необходимости укрепления рубля, подкрепленные прогнозами ведущих инвестбанков и брокерских компаний о «неизбежном укреплении в краткосрочной перспективе».

Здесь еще предстоит оценить ту тонкую грань между макроэкономикой (среднесрочное и долгосрочное фундаментальное воздействие на рубль) и действием валютных спекулянтов, целенаправленно разгоняющих курс в расчете на «поражение» властей в деле по валютной стабилизации.

Макроэкономические факторы рубля на протяжении двух месяцев были исчерпывающе рассмотрены в канале (для интересующихся – смотреть ленту канала по ключевому слову «рубль»).

Что касается действий валютных спекулянтов? Вопрос — открытый о мере их воздействия на валютный рынок в настоящий момент. Удар может быть, как внутри (через резидентов), так и через офшорный рубль, действиями нерезидентов.

Фундаментальная слабость рубля обоснована, а факторы были подробно описаны ранее, но в конкретный момент времени нельзя исключать и спекулятивную атаку, как стресс-тест на меру контроля валютного рынка со стороны властей.

Если после столь радикальных и достаточно нетипичных по жесткости и направленности вербальных заявлений властей рубль обрушится ниже психологической отметки 100 руб за долл, да еще и закрепится там на фоне рекордного с 2015 года ужесточения ДКП со стороны ЦБ РФ – все это будет направлено на подрыв доверия, как к рублю, так и к действиям властей.

Условия, где якобы регулятор теряет контроль над валютным рынком, и, следовательно, над девальвационными и в итоге над инфляционными ожиданиями. Это допустить нельзя, в том числе из-за репутационных соображений.

Ситуация острая и хотелось бы понять, кто тянет рубль на дно, и какая в этом доля участия спекулянтов.

Говорить о провале действий регулятора и правительства не приходится (по меньше мере рано), т.к. прошло слишком мало времени, а эффект на рубль обуславливается преимущественно макроэкономическими факторами, имеющие значительную инерцию.

Сложность стабилизации рубля через управление процентной ставкой и степенью жесткости финансовых условий в рублевой зоне заключается в том, что в новой постсанкционной реальности произошла трансформация экономических мотивов и логики принятия решений.

В нормальных условиях рост ставки в рублевой зоне привлекал «реактивный»/подвижный спекулятивный капитал нерезидентов в валютных зонах с более низкой ставкой (типичная схема Carry trade).

Чем выше разница в ставках – тем привлекательнее инвестиции, что компенсирует экономические и политические риски, т.к «деньги – не пахнут». Подобными операциями занимаются хэдж фонды и ведущие мировые инвестиционные банки, ориентированные на портфельные инвестиции.

Проблема в том, что по консервативным оценкам свыше 95% (скорее ближе к 98-99%) общемировых трансграничных потоков спекулятивного капитала формируют недружественные страны, а все операции с ними заблокированы, причем с двух сторон.

С инвестиционными трансграничными потоками в портфельных инвестициях или в долгосрочном кредитовании растет доля нейтральных стран, но в спекулятивном капитале все еще господствуют недружественные страны, где лидирующие позиции у США, Японии, Великобритании, Германии, Франции и Швейцарии.

В этом смысле, рост процентных ставок никак не влияет на международные потоки капиталов в рублевую зону.

Расчет может быть только на действия резидентов, которые имеют свою логику принятия решений, часто не совпадающую с экономической мотивацией в нынешней реальности. Хотя в стандартной логике рост процентной ставки делает выгодным рублевые инвестиции, снижая заинтересованность в потреблении и/или инвестировании в валюту.

Это актуально, если погашены девальвационные ожидания и сохранено доверие к рублю. Однако, если девальвационные ожидания соответствуют 30-60% годовых (мера ослабления рубля за год), рублевые инвестиции даже под 15% не столь интригующие.

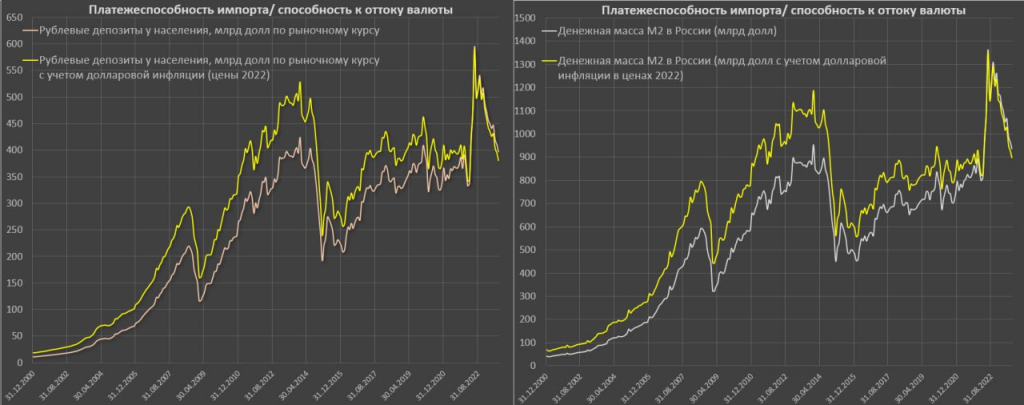

Управление процентной ставкой влияет на макроэкономику в России через замедление темпов роста кредитования, что в перспективе снижает темпы роста денежной массы, а следовательно, снижает потенциал импорта и/или оттока капитала из России.

Меньше создается рублей – меньше возможности для импорта. Это скорее влияет на будущие темпы девальвации, но не гарантирует укрепление рубля.

Таким образом, остается единственный эффективный инструмент стабилизации девальвации – валютный контроль, но исключительно краткосрочно, локально и ограничено, т.е. с гибкими и динамическими мерами настройки, а не в лоб и фронтально.

Фундаментальным ограничителем коллапса рубля являются темпы роста и объем рублевых доходов/ накопленных сбережений экономических агентов в России.

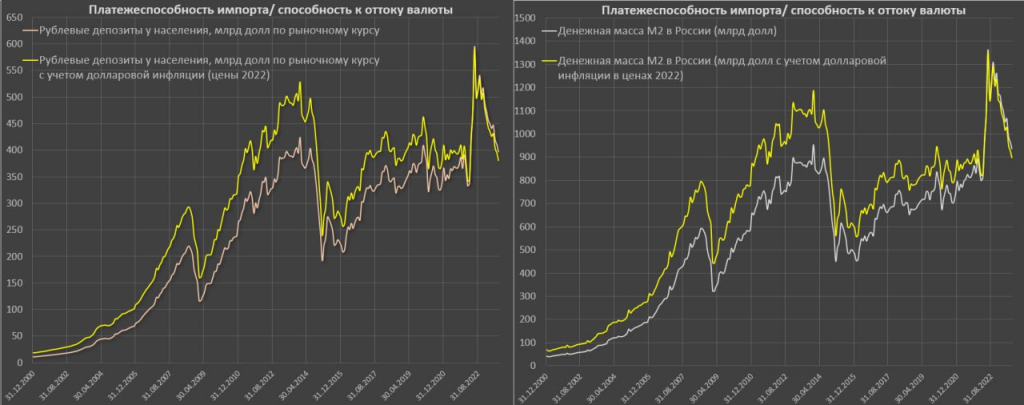

Рублевые депозиты населения, выраженные в долларах, в августе 2023 снизились на 33% ($396 млрд) с июня 2022 (месяц, когда был установлен исторический максимум на уровне $595 млрд), несмотря на бурный рост на 26% или почти на 8 трлн руб в рублевом выражении.

Причина в девальвации рубля. Средний уровень рублевых депозитов населения с 2017 по 2019 был около $345 млрд, а в 2021 – $365 млрд, т.е. рост в номинальных долларах всего лишь на 14% и 8% соответственно. Это при курсе 96 руб / $.

С учетом долларовой инфляции текущие рублевые депозиты на 6% ниже (!), чем в 2017-2019 и на 4% ниже, чем в 2021.

При курсе 100 руб за доллар даже в номинальном выражении реализуется полная утилизация «избыточных» накоплений населения.

Рублевые сбережения в валютной оценке позволяют оценить покупательную способность импорта и потенциальный оттока капитала. Очевидно, чем ниже рубль – тем меньше возможностей.

Девальвация рубля – универсальное средства сброса «избыточных» сбережений. При курсе по 100 – все «уничтожили». Это касается и доходов населения, т.к. примерно схожая тенденция по темпам роста в сравнении со сбережениями.

Однако, это не позволит оценить нижнюю границу девальвации рубля, т.к. необходимо знать потенциал экспорта и движения по финансовому счету.

В принципе, России необходимо генерировать, как минимум $80-100 млрд профицита по торговле товарами и услугами и до $60-70 млрд профицита счета текущих операций, чтобы сбалансировать естественные оттоки по финансовому счету.

Текущая декомпозиция внешнего долга по срочности и валютной структуре предполагает, что необходимо не менее 50 млрд долл, чтобы эффективно погашать внешние обязательства из тех, которых не удастся рефинансировать.

По всем прочим оттокам можно ввести временный и гибкий валютный контроль, что позволит рублю сбалансироваться в диапазоне 85-90 / $

Можно ли говорить о провале всего комплекса мер от правительства и Центробанка за последние 1.5 месяца?

Были применены, как прямые средства стабилизации рубля/разгона девальвационных ожиданий, так и косвенные через вербальные интервенции.

• Повышение ставки сначала с 8.5 до 12% на внеочередной заседании 15 августа и еще на 1 п.п до 13% на заседании 15 сентября.

• Существенное ужесточение требований и условий банковского кредитования относительно, как необеспеченных кредитов физлиц, так и позже (с 1 октября 2023) ипотечных кредитов.

• Введение экспортных пошлин по широкой номенклатуре товаров с потенциалом годового экспорта свыше 100 млрд долл и сборами около 40-70 млрд руб в месяц в зависимости от курса рубля и объема экспорта.

• Неформальные договоренности с экспортерами об увеличении продажи валютной выручки, прежде всего с металлургами и производителями удобрений.

• Практически непрекращающиеся шквал комментариев чиновников самого высокого ранга о «зоне нетерпимости» и необходимости укрепления рубля, подкрепленные прогнозами ведущих инвестбанков и брокерских компаний о «неизбежном укреплении в краткосрочной перспективе».

Здесь еще предстоит оценить ту тонкую грань между макроэкономикой (среднесрочное и долгосрочное фундаментальное воздействие на рубль) и действием валютных спекулянтов, целенаправленно разгоняющих курс в расчете на «поражение» властей в деле по валютной стабилизации.

Макроэкономические факторы рубля на протяжении двух месяцев были исчерпывающе рассмотрены в канале (для интересующихся – смотреть ленту канала по ключевому слову «рубль»).

Что касается действий валютных спекулянтов? Вопрос — открытый о мере их воздействия на валютный рынок в настоящий момент. Удар может быть, как внутри (через резидентов), так и через офшорный рубль, действиями нерезидентов.

Фундаментальная слабость рубля обоснована, а факторы были подробно описаны ранее, но в конкретный момент времени нельзя исключать и спекулятивную атаку, как стресс-тест на меру контроля валютного рынка со стороны властей.

Если после столь радикальных и достаточно нетипичных по жесткости и направленности вербальных заявлений властей рубль обрушится ниже психологической отметки 100 руб за долл, да еще и закрепится там на фоне рекордного с 2015 года ужесточения ДКП со стороны ЦБ РФ – все это будет направлено на подрыв доверия, как к рублю, так и к действиям властей.

Условия, где якобы регулятор теряет контроль над валютным рынком, и, следовательно, над девальвационными и в итоге над инфляционными ожиданиями. Это допустить нельзя, в том числе из-за репутационных соображений.

Ситуация острая и хотелось бы понять, кто тянет рубль на дно, и какая в этом доля участия спекулянтов.

Говорить о провале действий регулятора и правительства не приходится (по меньше мере рано), т.к. прошло слишком мало времени, а эффект на рубль обуславливается преимущественно макроэкономическими факторами, имеющие значительную инерцию.

Сложность стабилизации рубля через управление процентной ставкой и степенью жесткости финансовых условий в рублевой зоне заключается в том, что в новой постсанкционной реальности произошла трансформация экономических мотивов и логики принятия решений.

В нормальных условиях рост ставки в рублевой зоне привлекал «реактивный»/подвижный спекулятивный капитал нерезидентов в валютных зонах с более низкой ставкой (типичная схема Carry trade).

Чем выше разница в ставках – тем привлекательнее инвестиции, что компенсирует экономические и политические риски, т.к «деньги – не пахнут». Подобными операциями занимаются хэдж фонды и ведущие мировые инвестиционные банки, ориентированные на портфельные инвестиции.

Проблема в том, что по консервативным оценкам свыше 95% (скорее ближе к 98-99%) общемировых трансграничных потоков спекулятивного капитала формируют недружественные страны, а все операции с ними заблокированы, причем с двух сторон.

С инвестиционными трансграничными потоками в портфельных инвестициях или в долгосрочном кредитовании растет доля нейтральных стран, но в спекулятивном капитале все еще господствуют недружественные страны, где лидирующие позиции у США, Японии, Великобритании, Германии, Франции и Швейцарии.

В этом смысле, рост процентных ставок никак не влияет на международные потоки капиталов в рублевую зону.

Расчет может быть только на действия резидентов, которые имеют свою логику принятия решений, часто не совпадающую с экономической мотивацией в нынешней реальности. Хотя в стандартной логике рост процентной ставки делает выгодным рублевые инвестиции, снижая заинтересованность в потреблении и/или инвестировании в валюту.

Это актуально, если погашены девальвационные ожидания и сохранено доверие к рублю. Однако, если девальвационные ожидания соответствуют 30-60% годовых (мера ослабления рубля за год), рублевые инвестиции даже под 15% не столь интригующие.

Управление процентной ставкой влияет на макроэкономику в России через замедление темпов роста кредитования, что в перспективе снижает темпы роста денежной массы, а следовательно, снижает потенциал импорта и/или оттока капитала из России.

Меньше создается рублей – меньше возможности для импорта. Это скорее влияет на будущие темпы девальвации, но не гарантирует укрепление рубля.

Таким образом, остается единственный эффективный инструмент стабилизации девальвации – валютный контроль, но исключительно краткосрочно, локально и ограничено, т.е. с гибкими и динамическими мерами настройки, а не в лоб и фронтально.

Фундаментальным ограничителем коллапса рубля являются темпы роста и объем рублевых доходов/ накопленных сбережений экономических агентов в России.

Рублевые депозиты населения, выраженные в долларах, в августе 2023 снизились на 33% ($396 млрд) с июня 2022 (месяц, когда был установлен исторический максимум на уровне $595 млрд), несмотря на бурный рост на 26% или почти на 8 трлн руб в рублевом выражении.

Причина в девальвации рубля. Средний уровень рублевых депозитов населения с 2017 по 2019 был около $345 млрд, а в 2021 – $365 млрд, т.е. рост в номинальных долларах всего лишь на 14% и 8% соответственно. Это при курсе 96 руб / $.

С учетом долларовой инфляции текущие рублевые депозиты на 6% ниже (!), чем в 2017-2019 и на 4% ниже, чем в 2021.

При курсе 100 руб за доллар даже в номинальном выражении реализуется полная утилизация «избыточных» накоплений населения.

Рублевые сбережения в валютной оценке позволяют оценить покупательную способность импорта и потенциальный оттока капитала. Очевидно, чем ниже рубль – тем меньше возможностей.

Девальвация рубля – универсальное средства сброса «избыточных» сбережений. При курсе по 100 – все «уничтожили». Это касается и доходов населения, т.к. примерно схожая тенденция по темпам роста в сравнении со сбережениями.

Однако, это не позволит оценить нижнюю границу девальвации рубля, т.к. необходимо знать потенциал экспорта и движения по финансовому счету.

В принципе, России необходимо генерировать, как минимум $80-100 млрд профицита по торговле товарами и услугами и до $60-70 млрд профицита счета текущих операций, чтобы сбалансировать естественные оттоки по финансовому счету.

Текущая декомпозиция внешнего долга по срочности и валютной структуре предполагает, что необходимо не менее 50 млрд долл, чтобы эффективно погашать внешние обязательства из тех, которых не удастся рефинансировать.

По всем прочим оттокам можно ввести временный и гибкий валютный контроль, что позволит рублю сбалансироваться в диапазоне 85-90 / $

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба