Магнит в этом году объявил тендерное предложение о приобретении у нерезидентов до 10% акций Магнита по цене 2 215 руб., с дисконтом к рынку в 50%.

Таким образом, общая сумма около 22,5 млрд руб. Более того, купив акции с дисконтом, Магнит может получить бумажную прибыль. Оставшуюся часть денежных средств, Магнит может направить на дивиденды.

После завершения первого выкупа 21,9 млн акций (21,5% от выпущенных бумаг) в рамках тендерного предложения, Магнит объявил, что готов выкупить ещё до 7,9% от всех выпущенных и находящихся в обращении бумаг у нерезидентов по цене первого раунда за 2215 руб.

8 ноября Магнит закроет сбор заявок, 15 ноября объявит итоговый размер выкупа, а к 30 ноября планирует завершить все расчеты. Также, в будущем выкупленный пакет может быть погашен, что увеличит прибыль на акцию и потенциальные дивиденды — это был бы самый позитивный сценарий для акционеров.

На фоне вышеперечисленного мы купили акции Магнита в среднесрочный портфель на 15%. На последнем росте скинули 5%, ждём завершения выкупа у нерезидентов и возобновления выплаты дивидендов Магнитом.

Первый раз об этом, мы писали в публичном доступе, когда акции ритейлера стоили ещё 4896 руб.

Сейчас у Магнита на счетах около 300 млрд руб. На выкуп акций у нерезидентов потребуется около 67 млрд руб., что-то потратят на M&A сделки. Допустим останется около 100 млрд руб. на дивиденды или около 980 руб. на акцию. Это почти 16,3% дивидендной доходности. Естественно, выплата будет ниже, но нам достаточно факта, чтобы была положительная переоценка акций, где мы сможем выйти в хороший плюс и продать бумаги Магнита.

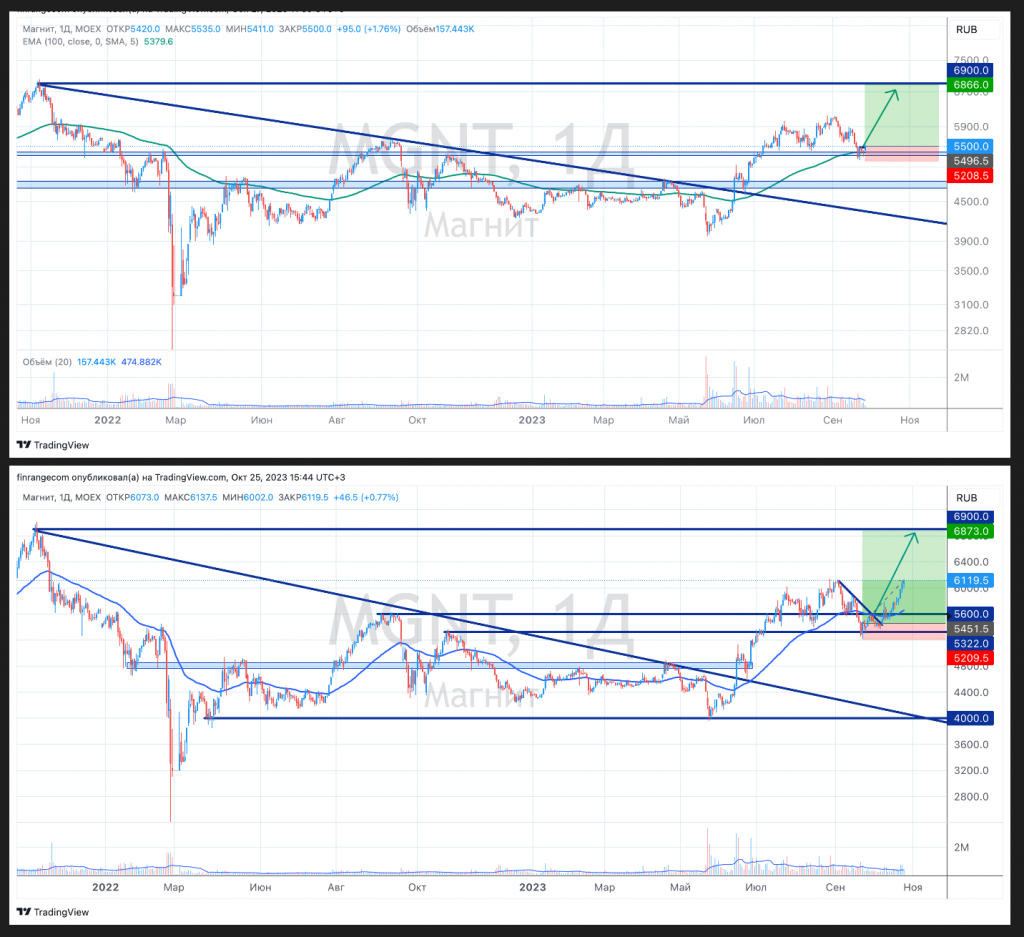

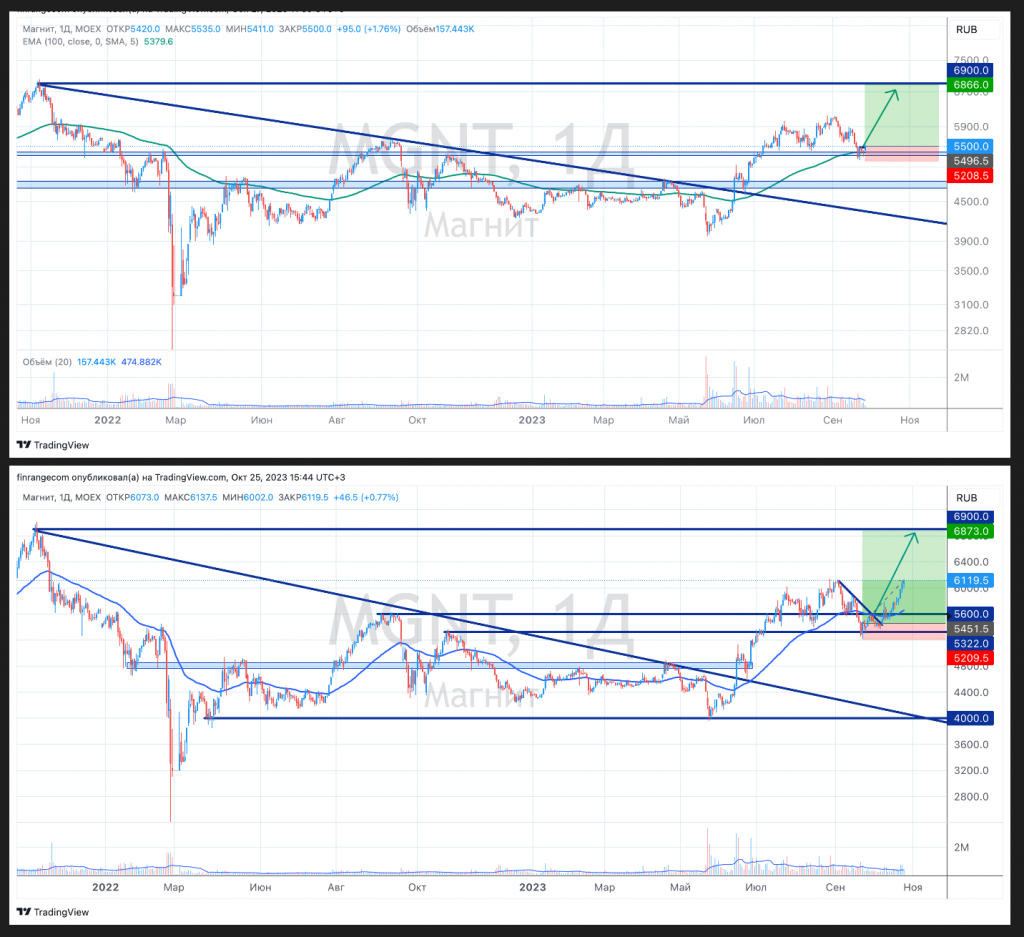

С технической точки зрения, наш целевой ориентир 6900 руб., текущая доходность позиции составляет более 10%. Кстати, последнее время котировкам Магнита оказывают поддержку сильные операционные результаты X5 Group. После них, участники рынка начали закладывать аналогичные у Магнита.

Таким образом, общая сумма около 22,5 млрд руб. Более того, купив акции с дисконтом, Магнит может получить бумажную прибыль. Оставшуюся часть денежных средств, Магнит может направить на дивиденды.

После завершения первого выкупа 21,9 млн акций (21,5% от выпущенных бумаг) в рамках тендерного предложения, Магнит объявил, что готов выкупить ещё до 7,9% от всех выпущенных и находящихся в обращении бумаг у нерезидентов по цене первого раунда за 2215 руб.

8 ноября Магнит закроет сбор заявок, 15 ноября объявит итоговый размер выкупа, а к 30 ноября планирует завершить все расчеты. Также, в будущем выкупленный пакет может быть погашен, что увеличит прибыль на акцию и потенциальные дивиденды — это был бы самый позитивный сценарий для акционеров.

На фоне вышеперечисленного мы купили акции Магнита в среднесрочный портфель на 15%. На последнем росте скинули 5%, ждём завершения выкупа у нерезидентов и возобновления выплаты дивидендов Магнитом.

Первый раз об этом, мы писали в публичном доступе, когда акции ритейлера стоили ещё 4896 руб.

Сейчас у Магнита на счетах около 300 млрд руб. На выкуп акций у нерезидентов потребуется около 67 млрд руб., что-то потратят на M&A сделки. Допустим останется около 100 млрд руб. на дивиденды или около 980 руб. на акцию. Это почти 16,3% дивидендной доходности. Естественно, выплата будет ниже, но нам достаточно факта, чтобы была положительная переоценка акций, где мы сможем выйти в хороший плюс и продать бумаги Магнита.

С технической точки зрения, наш целевой ориентир 6900 руб., текущая доходность позиции составляет более 10%. Кстати, последнее время котировкам Магнита оказывают поддержку сильные операционные результаты X5 Group. После них, участники рынка начали закладывать аналогичные у Магнита.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба