Как понять, сражаются ли регуляторы с рынками или бросают им спасательный круг? После того, как Казначейство объявило о меньшем масштабе эмиссии облигаций, показалось, что Минфин стал более лояльным к инвесторам. Чувство усилилось на фоне заявления Джерома Пауэлла об ужесточении финансовых условий, вызванных ралли трежерис. Наконец, на исходе недели прогремел взрыв – разочаровывающая статистика по американской занятости позволила ценным бумагам отметиться лучшими результатами с начала года и подбросила EUR/USD к ранее озвученному таргету по лонгам на 1,08.

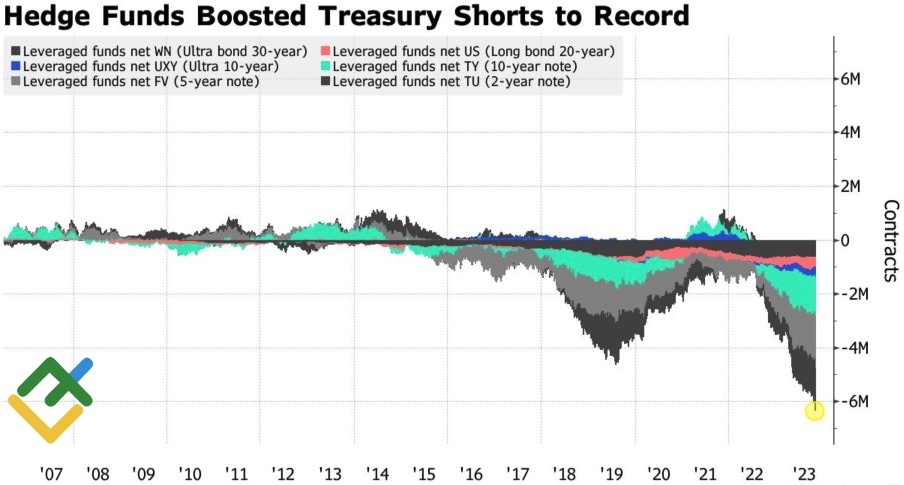

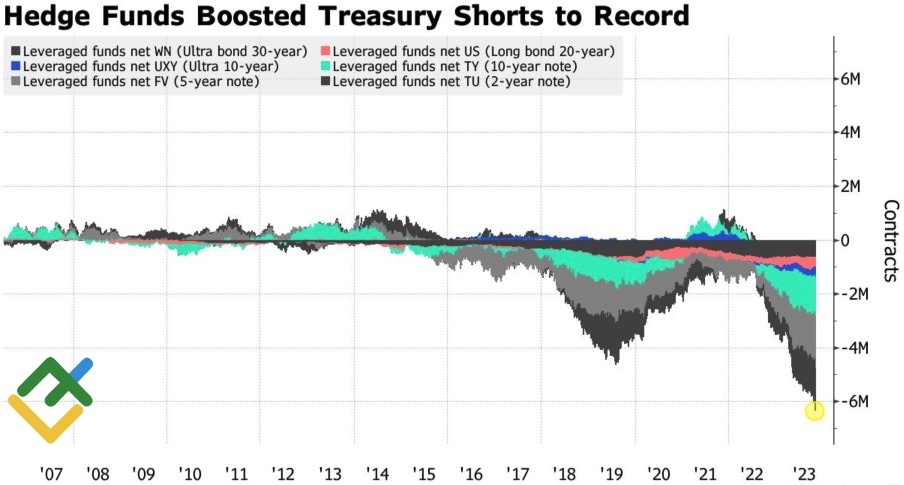

Были ли мягкие подходы Казначейства и Федрезерва к рынкам случайностью? Очень сильно сомневаюсь. И Минфину, и центробанку резало глаз чрезмерно быстрое ралли доходности казначейских облигаций. Когда ставки по десятилеткам достигли 5%, это переполнило чашу терпений. Рост стоимости обслуживания долгов и угроза рецессии стали основанием для скоординированного вмешательства. Нужно признать, что регуляторы выбрали подходящее время – на неделе к 31 октября нетто-шорты хедж-фондов по трежерис достигли рекордного максимума.

Динамика спекулятивных позиций по казначейским облигациям США

Хедж-фонды

В итоге три события запустили лавину: меньший объем эмиссии трежерис, спич Джерома Пауэлла и данные по американскому рынку труда. Массовое сворачивание коротких позиций по долговым обязательствам США заставило рухнуть их доходность, взвинтило фондовые индексы и серьезно ослабило доллар.

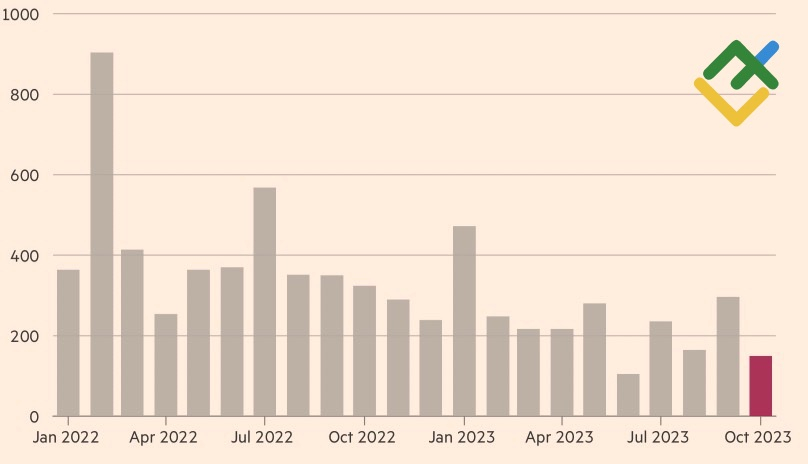

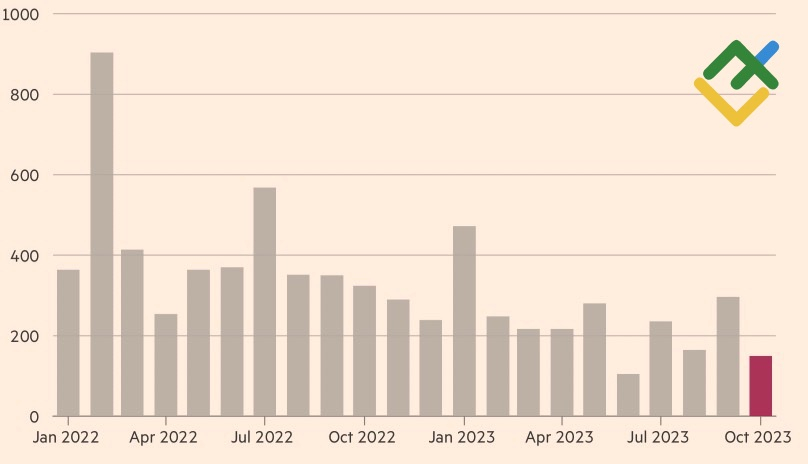

Занятость в октябре увеличилась на 150 тыс. При этом данные за август и сентябрь были пересмотрены на 110 тыс. в сторону понижения. Безработица выросла до 3,9%, а средняя зарплата замедлилась до 4,1% в годовом и до 0,2% в месячном исчислении. Рынок труда еще не стоит на коленях, но продолжает охлаждаться. А стоит ли его замораживать?

Динамика занятости в США

Занятость в США

В последнее время на Forex было немало разговоров, что повышение цен на нефть спровоцирует новый пик инфляции. Что рынки возвращаются в прошлое. В 1970-е. С их двузначными приростами цен, агрессивной монетарной рестрикцией ФРС, кризисом на Ближнем Востоке и двойной рецессией.

Однако что если прошлогодний всплеск инфляции – результат пандемических эффектов? Он вызван нарушением цепочек поставок и масштабными фискальными стимулами. В 2023 эффекты рассеиваются, что приводит к снижению цен. На самом деле мир не сталкивается с новым режимом повышенного PCE и ставки по федеральным фондам, а возвращается к старому. Тому, что было до COVID-19. К дефляции. Если так, то решение ФРС прекратить цикл монетарной рестрикции абсолютно верное. Нужно посидеть на обочине и посмотреть, как будут развиваться события.

Судя по реакции рынка, ему более близок старый режим. Он формировался десятилетиями, большинство инвесторов привыкло к низким ставкам. Они же выгодны Казначейству. Так почему бы доходности трежерис не продолжить падать, а EUR/USD – расти? Продолжаем покупать евро, повысив таргет по лонгам с $1,08 до $1,088 и $1,094.

Были ли мягкие подходы Казначейства и Федрезерва к рынкам случайностью? Очень сильно сомневаюсь. И Минфину, и центробанку резало глаз чрезмерно быстрое ралли доходности казначейских облигаций. Когда ставки по десятилеткам достигли 5%, это переполнило чашу терпений. Рост стоимости обслуживания долгов и угроза рецессии стали основанием для скоординированного вмешательства. Нужно признать, что регуляторы выбрали подходящее время – на неделе к 31 октября нетто-шорты хедж-фондов по трежерис достигли рекордного максимума.

Динамика спекулятивных позиций по казначейским облигациям США

Хедж-фонды

В итоге три события запустили лавину: меньший объем эмиссии трежерис, спич Джерома Пауэлла и данные по американскому рынку труда. Массовое сворачивание коротких позиций по долговым обязательствам США заставило рухнуть их доходность, взвинтило фондовые индексы и серьезно ослабило доллар.

Занятость в октябре увеличилась на 150 тыс. При этом данные за август и сентябрь были пересмотрены на 110 тыс. в сторону понижения. Безработица выросла до 3,9%, а средняя зарплата замедлилась до 4,1% в годовом и до 0,2% в месячном исчислении. Рынок труда еще не стоит на коленях, но продолжает охлаждаться. А стоит ли его замораживать?

Динамика занятости в США

Занятость в США

В последнее время на Forex было немало разговоров, что повышение цен на нефть спровоцирует новый пик инфляции. Что рынки возвращаются в прошлое. В 1970-е. С их двузначными приростами цен, агрессивной монетарной рестрикцией ФРС, кризисом на Ближнем Востоке и двойной рецессией.

Однако что если прошлогодний всплеск инфляции – результат пандемических эффектов? Он вызван нарушением цепочек поставок и масштабными фискальными стимулами. В 2023 эффекты рассеиваются, что приводит к снижению цен. На самом деле мир не сталкивается с новым режимом повышенного PCE и ставки по федеральным фондам, а возвращается к старому. Тому, что было до COVID-19. К дефляции. Если так, то решение ФРС прекратить цикл монетарной рестрикции абсолютно верное. Нужно посидеть на обочине и посмотреть, как будут развиваться события.

Судя по реакции рынка, ему более близок старый режим. Он формировался десятилетиями, большинство инвесторов привыкло к низким ставкам. Они же выгодны Казначейству. Так почему бы доходности трежерис не продолжить падать, а EUR/USD – расти? Продолжаем покупать евро, повысив таргет по лонгам с $1,08 до $1,088 и $1,094.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба