RAZB0RKA отчета НИЖНЕКАМСКНЕФТЕХИМ по РСБУ 3кв'23.

Для начала напомню, что отчет РСБУ НКНХ с этого года стал менее важен

Подробно писал про это в разборке МСФО 1 полугодия

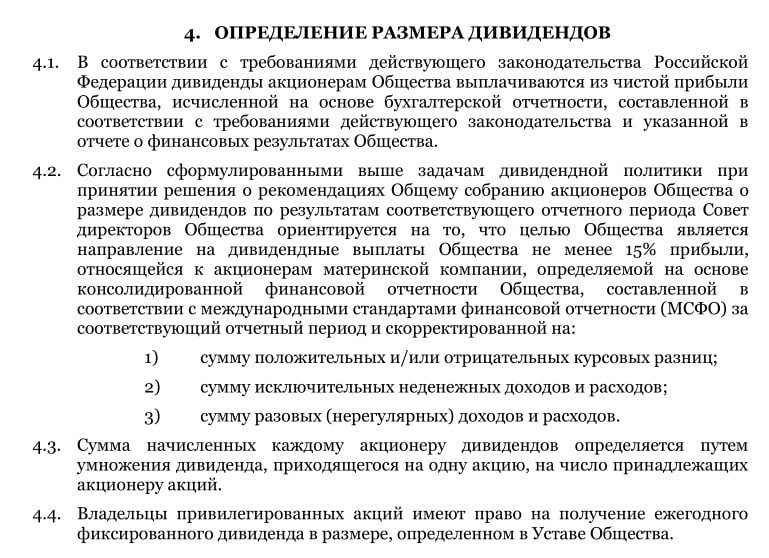

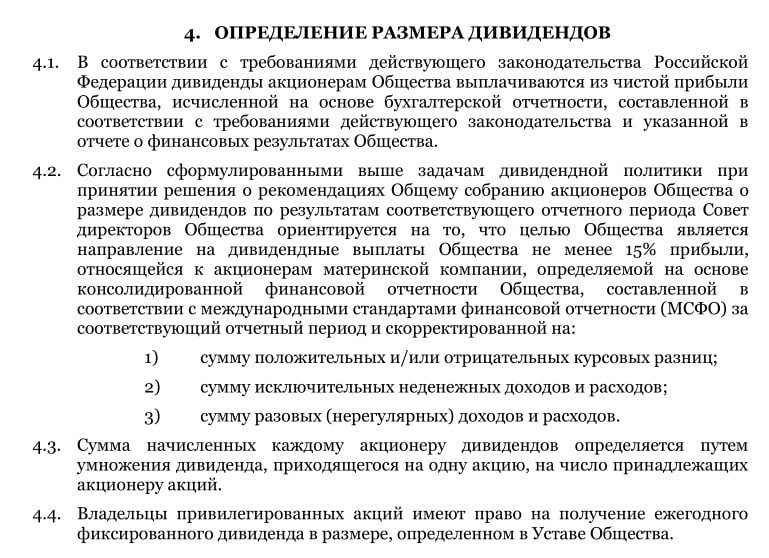

Главный акционер в лице СИБУР задним числом принял решение изменить дивидендную политику и прописал в ней, что дивиденды теперь определяются исходя не из 15% прибыли РСБУ, а из 15% очищенной прибыли МСФО

Это привело к тому, что вместо расчетных 5 руб дивидендов за 2022 год компания выплатила всего 1.49 руб или 5% прибыли РСБУ

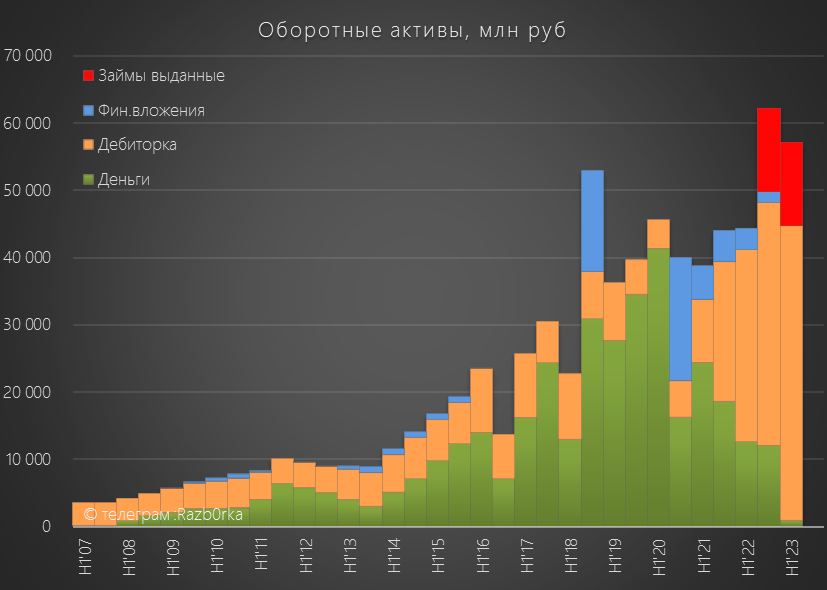

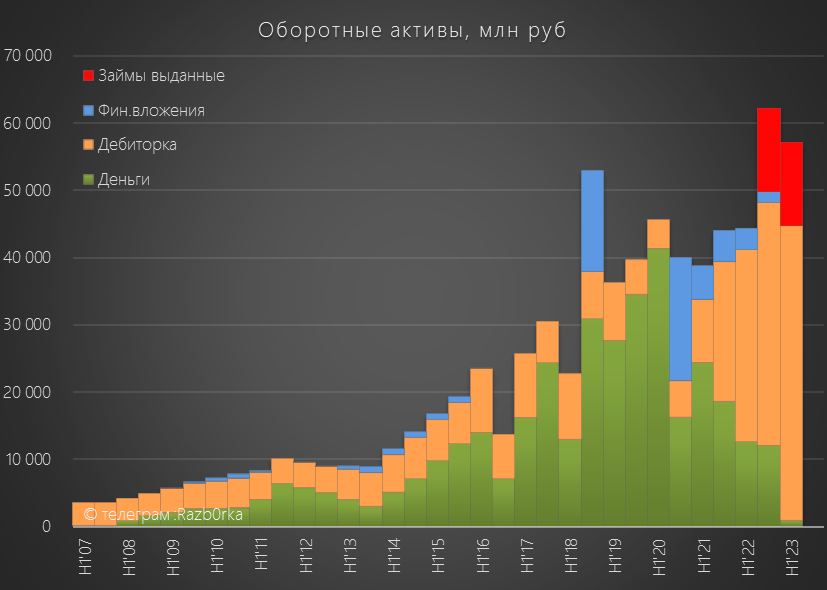

Денежная позиция НКНХ сократилась с 25 млрд руб на конец 1п'21 до 0.9 млрд руб на конец 1п'23

В прошлом году 12 млрд руб СИБУР забрал себе в виде займа, остальные заработанные деньги забрал через дебиторку

СИБУР в Марте 2022 полностью перехватил денежные потоки НКНХ и КОС

Начиная с того момента, деньги покупателей продукции НКНХ поступали на счета СИБУР

А СИБУР уже только в минимально необходимых объемах отдавал часть этой выручки НКНХ

Из-за огромного долга в 1.5 млрд Евро, взятого под строительство нового комплекса производства этилена и резкого роста курса, НКНХ в 1 полугодии отразил в МСФО "бумажный" убыток в 16 млрд руб от курсовой переоценки долга

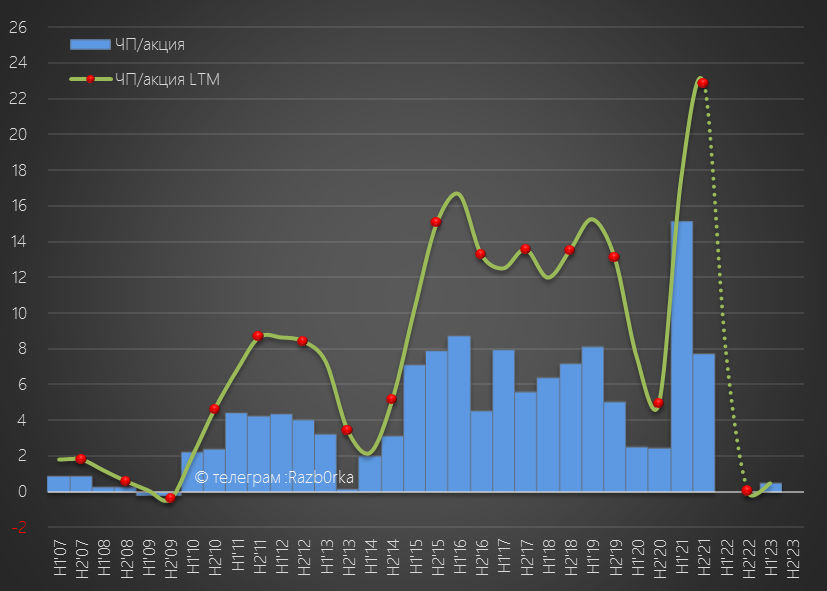

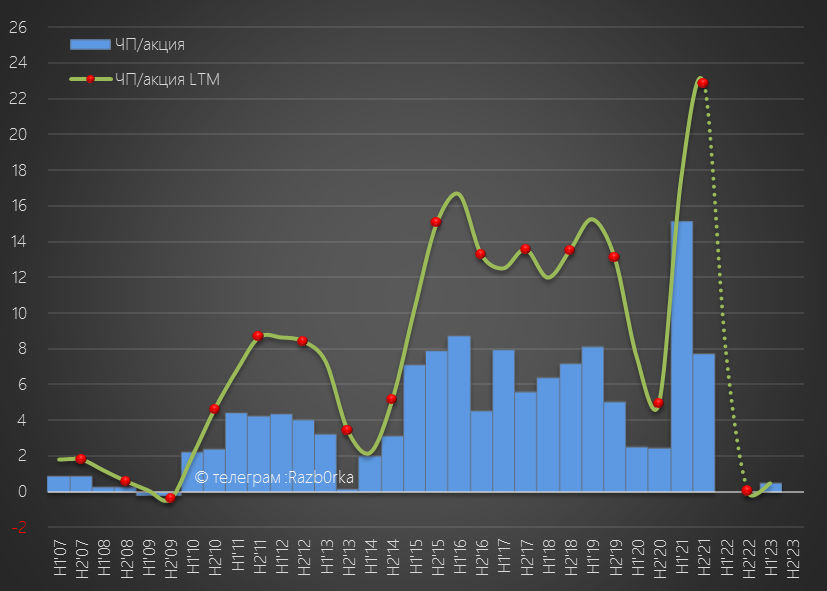

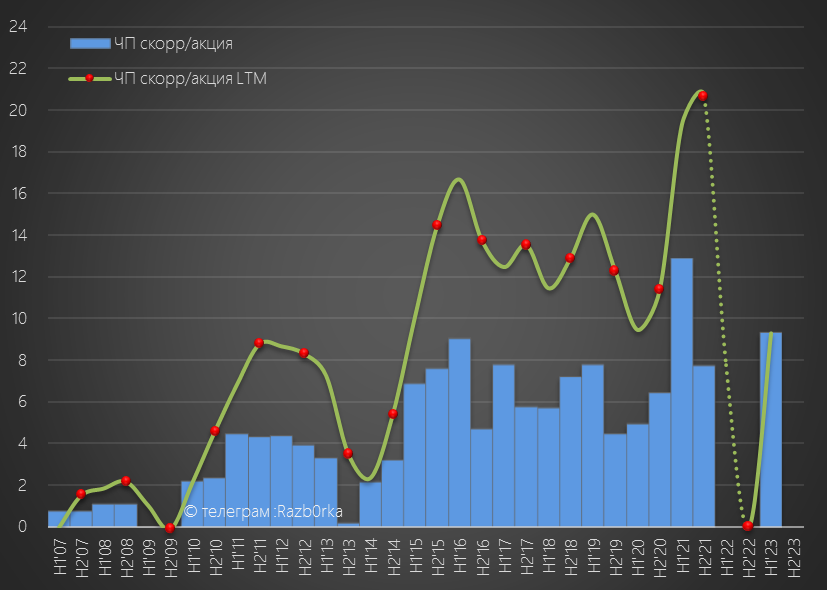

В результате чего, чистая прибыль снизилась до 0.9 млрд руб или 0.5 руб/акция

Скорректированная на этот бумажный убыток прибыль составила 17 млрд руб или 9.3 руб/акция

Исходя из минимальных 15% очищенной МСФО, в дивидендной копилке по итогам 1 полугодия было 1.4 руб дивидендов

Если 2 полугодие отработали бы так же, то годовой минимальный дивиденд составил бы 3 руб

Префы на тот момент стоили около 89 руб (середина Сентября) и все говорило о том, что при 3% доходности потенциал роста котировок ограничен

Следующий отчет МСФО выйдет только в конце Марта 2024 года

Несмотря на изменение дивидендной политики, отчет РСБУ всё равно имеет смысл смотреть так как прибыль РСБУ по закону является источником выплаты дивидендов

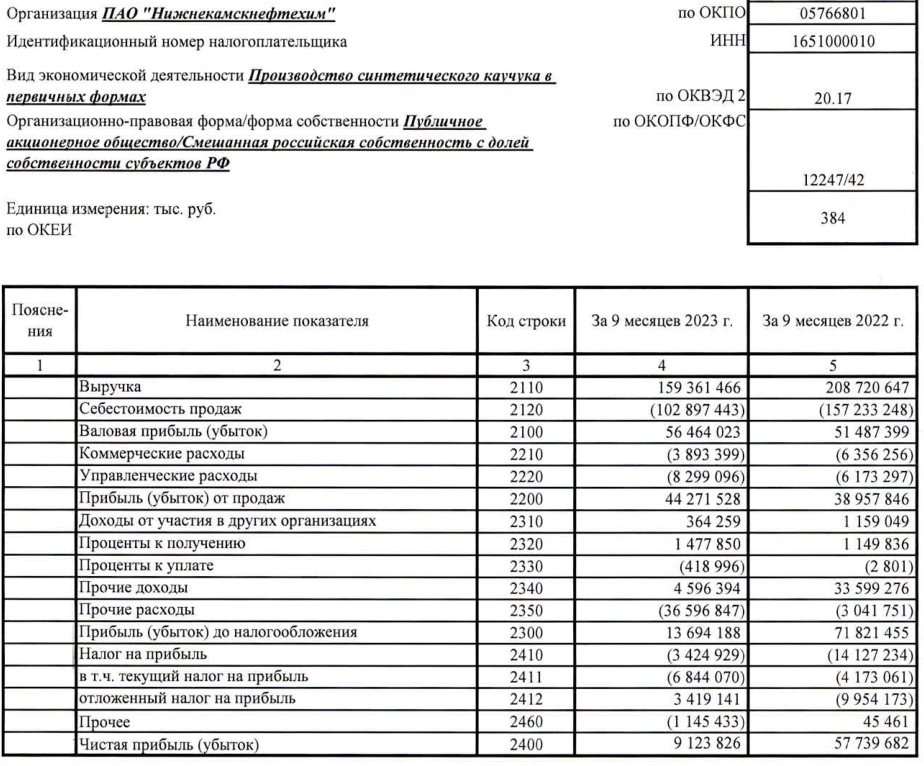

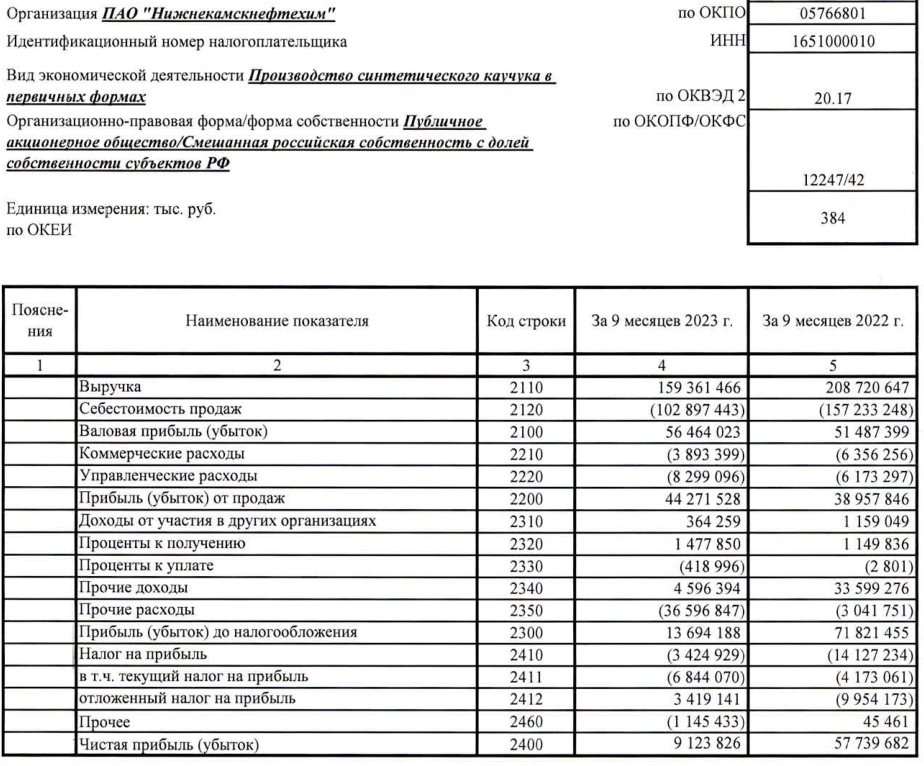

Динамика показателей 9 месяцев:

Выручка 159 млрд руб (-24%)

Себестоимость 103 млрд руб (-35%)

Операц.прибыль 44 млрд руб (+14%)

Чистая прибыль 9 млрд руб (-84%)

На первый взгляд всё ужасно - прибыль упала в 6 раз

Давайте разбираться как это произошло и что происходит с квартальной динамикой показателей

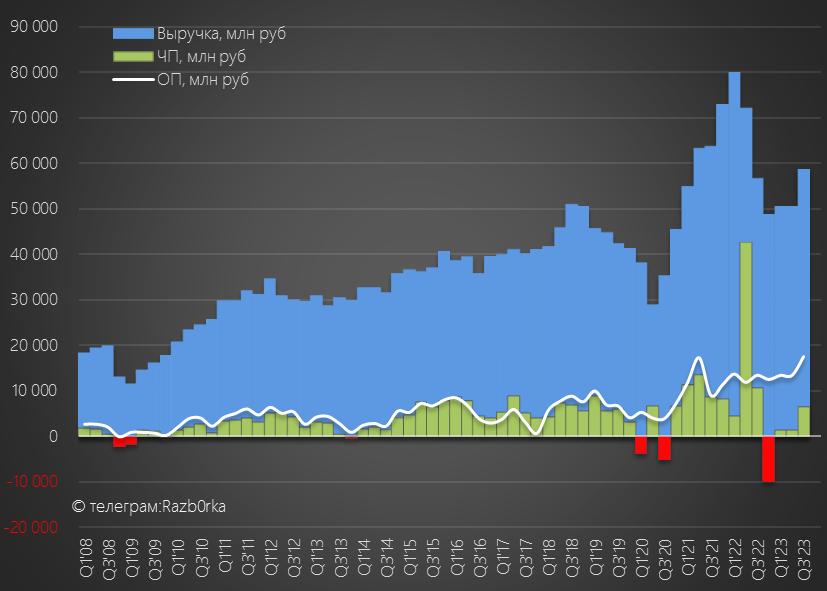

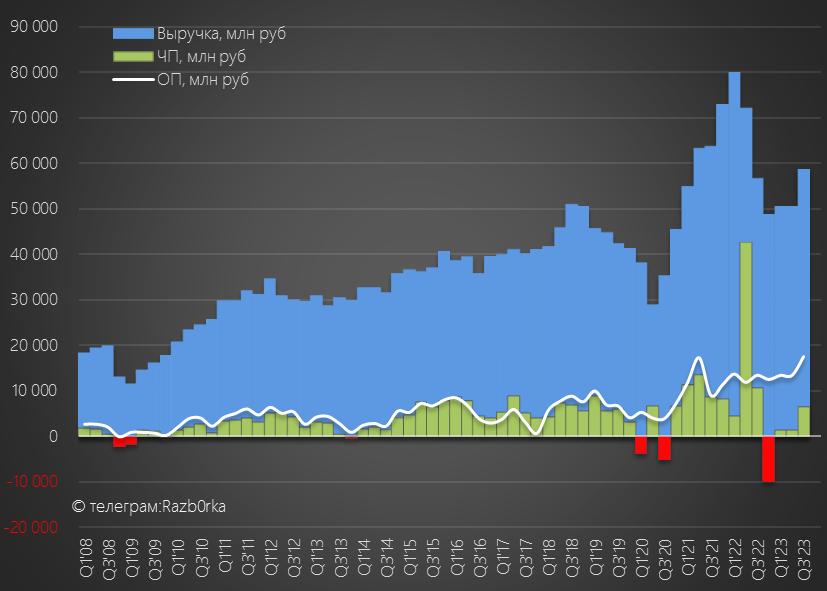

Выручка выросла на 3% г-к-г и 16% кв-к-кв до 58 млрд руб

Компания не раскрывает операционные показатели производства, продаж и цены реализации

Но судя по рыночным котировкам, рублевые цены на каучук были в 3 квартале выше чем во 2-ом

Позитивно, что в начале 4-го квартала цены в рублях выше чем в 3-ем

При увеличении выручки на 3% г-к-г, себестоимость в 3 квартале снизилась на 7%

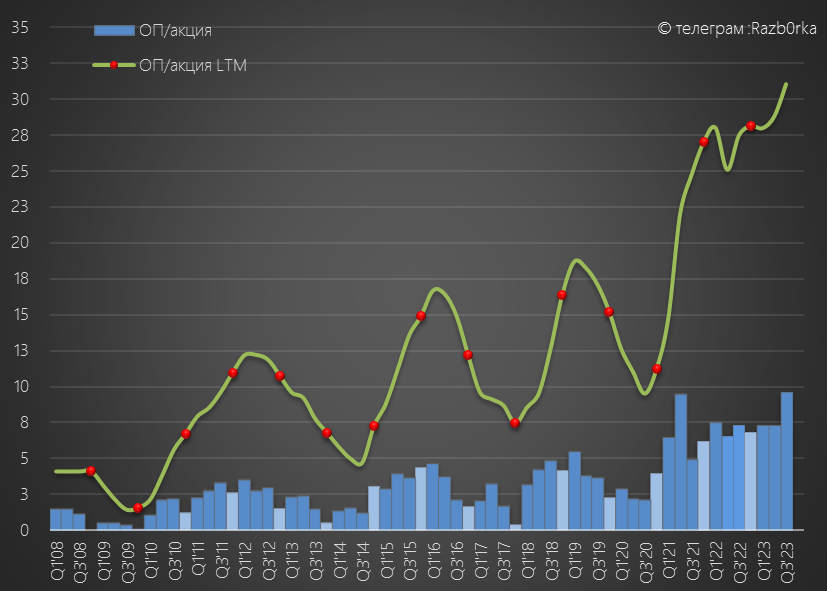

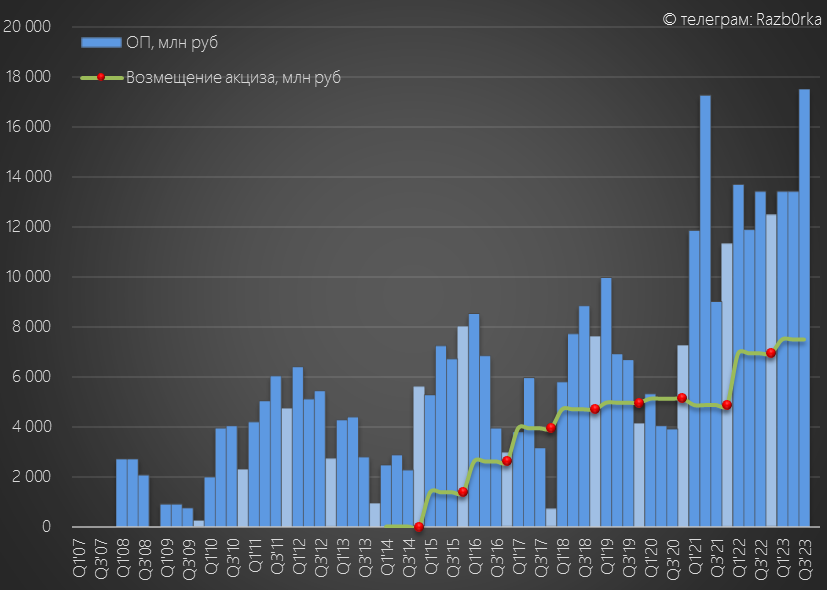

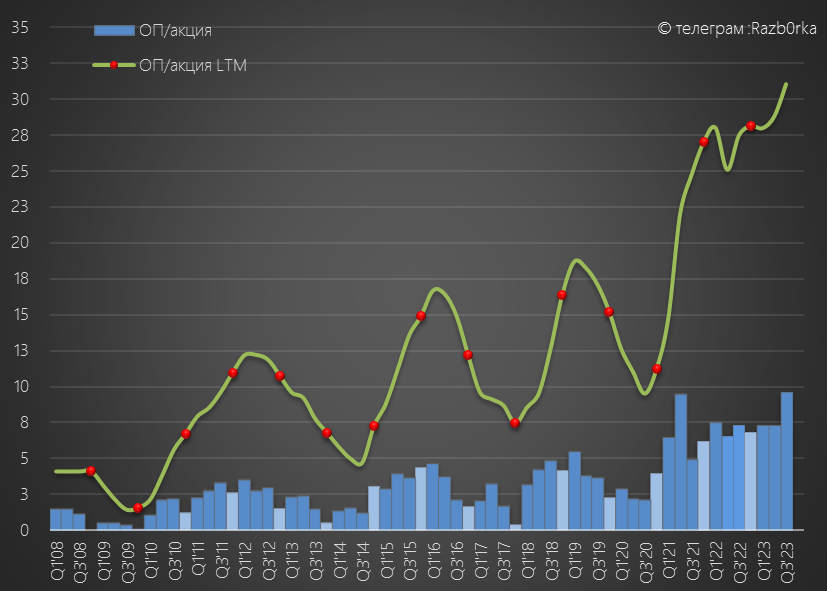

Благодаря чему, операционная прибыль выросла на 31% г-к-г до рекордных 17.5 млрд руб или 9.6 руб/акция

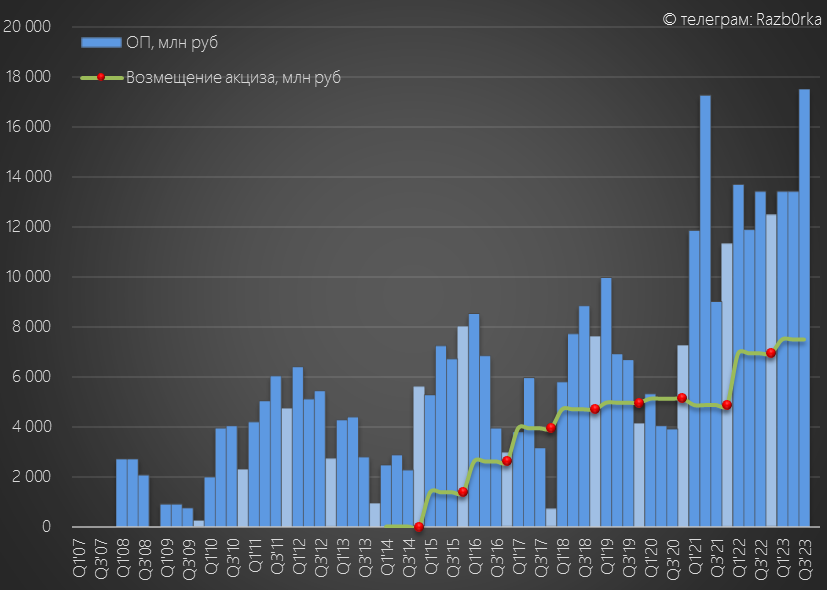

Если читали разборку МСФО 1-го полугодия, то уже знаете что с себестоимостью и операционной прибылью НКНХ по РСБУ есть один маленький секрет

Заключается он в том, что государство компенсирует НКНХ рост затрат на сырье в виде возмещения акцизов

В 2022 году государство возместило НКНХ почти 28 млрд руб, что составило 55% от 51 млрд руб операционной прибыли!

Эти платежи в 2023 году должны были вырасти на фоне рекордного роста стоимости топлива и сырья на внутреннем рынке

Косвенно о нетипичности такой высокой операционной прибыли говорит и график рекордной рентабельности операционной прибыли

Как Вы видите, такой рентабельности не было ни разу за последние 15 лет!

Напомню, что с 1 Января 2024 года меняется законодательство и методика расчета обратного акциза

Какой эффект это окажет на прибыль НКНХ сказать пока сложно

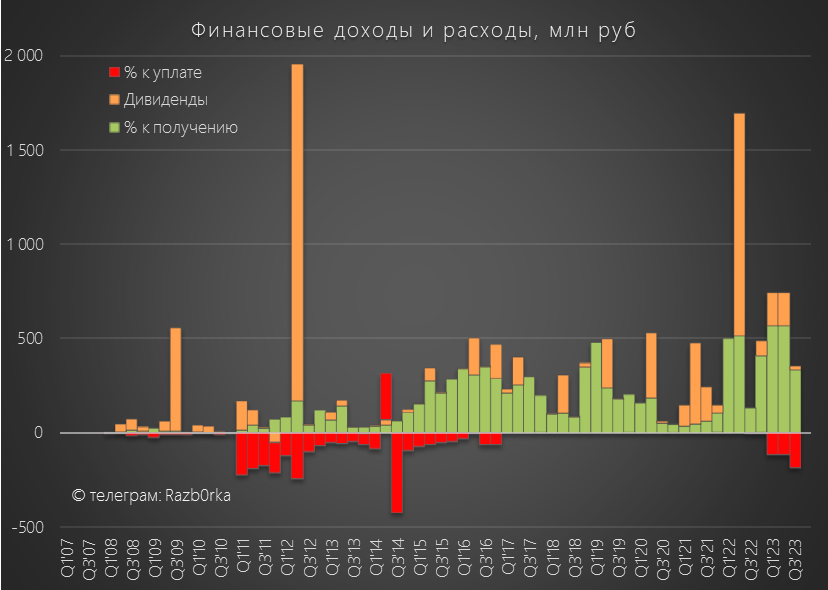

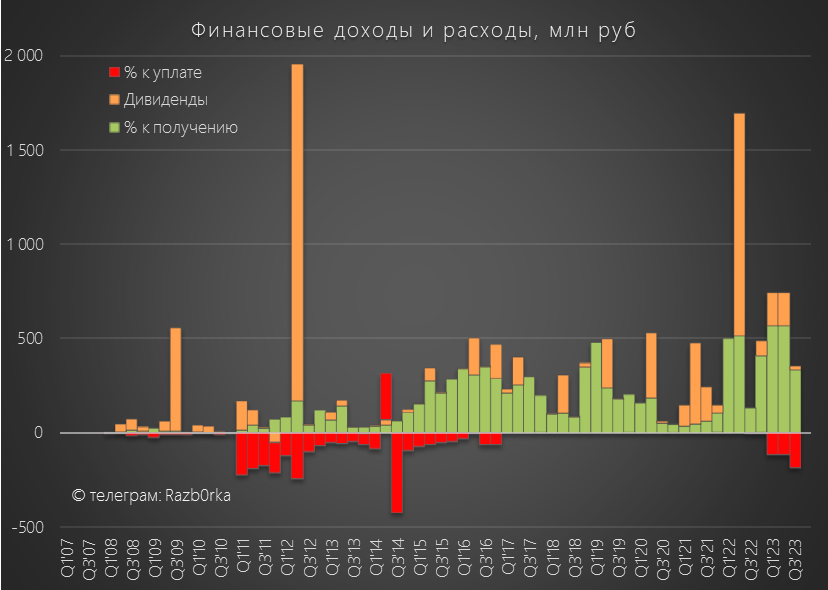

Сальдо финансовых доходов/расходов составило в 3 квартале +172 млн руб

Почему финансовые расходы так малы?

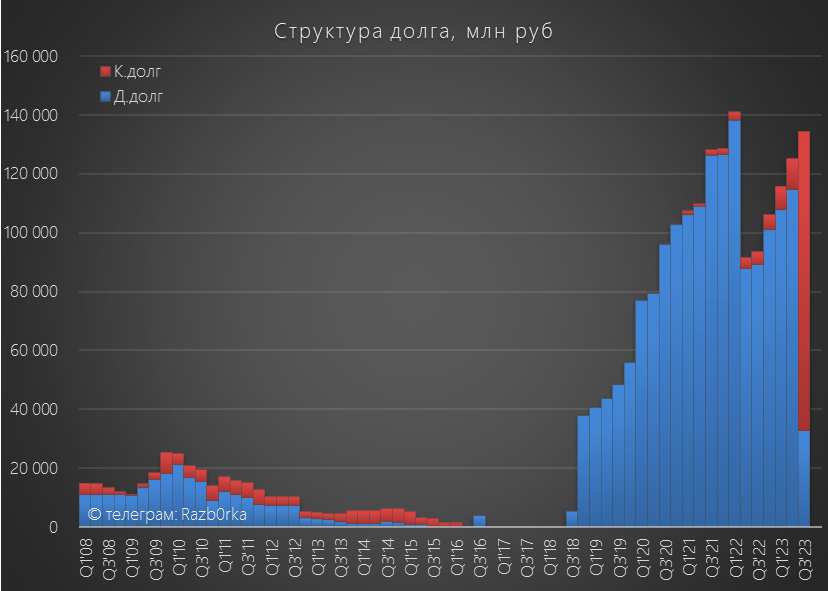

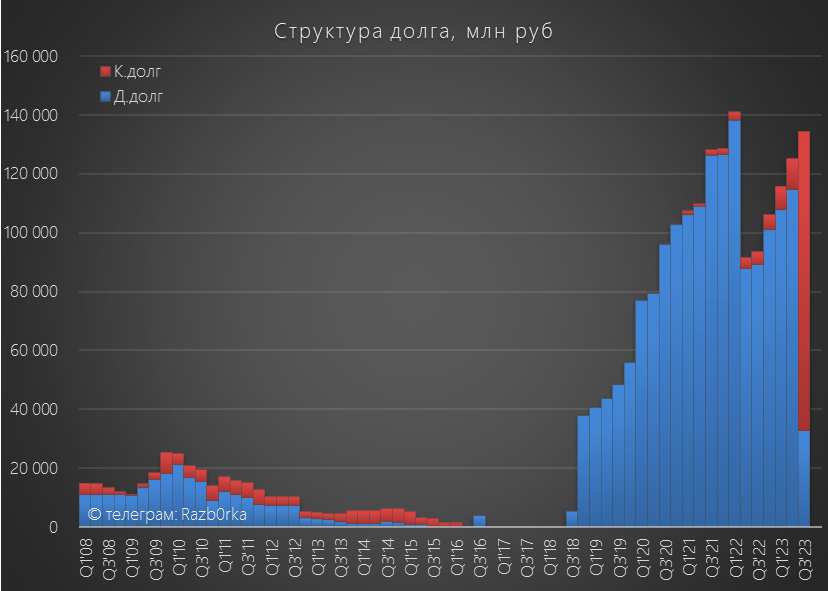

Напомню, что у НКНХ не простой долг, а долг в виде проектного финансирования под строительство ЭП-600

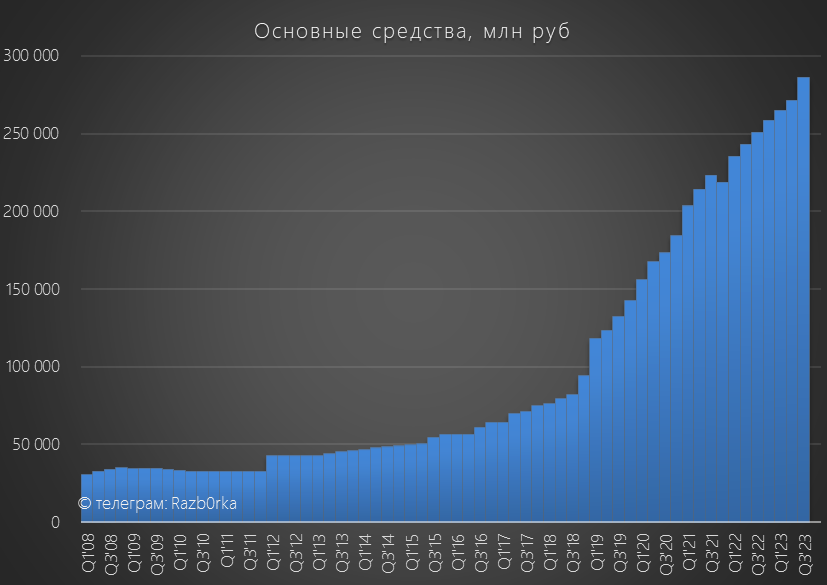

И как Вы видите, долг постепенно растет как благодаря вводу в строй основных средств, так и "благодаря" росту курса Евро

На конец 3 квартала долг вырос до 134 млрд руб

Обратите внимание, что большая часть долга была реклассифицирована в краткосрочную (погашение в ближайшие 12 месяцев)!

Из-за санкций кредит, полученный от немецких банков, мог стать подлежащим к немедленной оплате

Пока сложно сказать чем закончится эта история

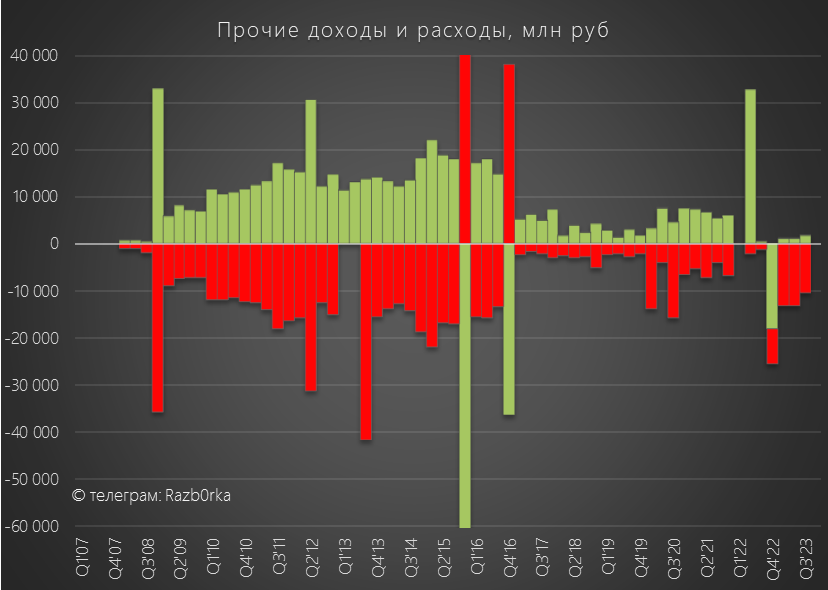

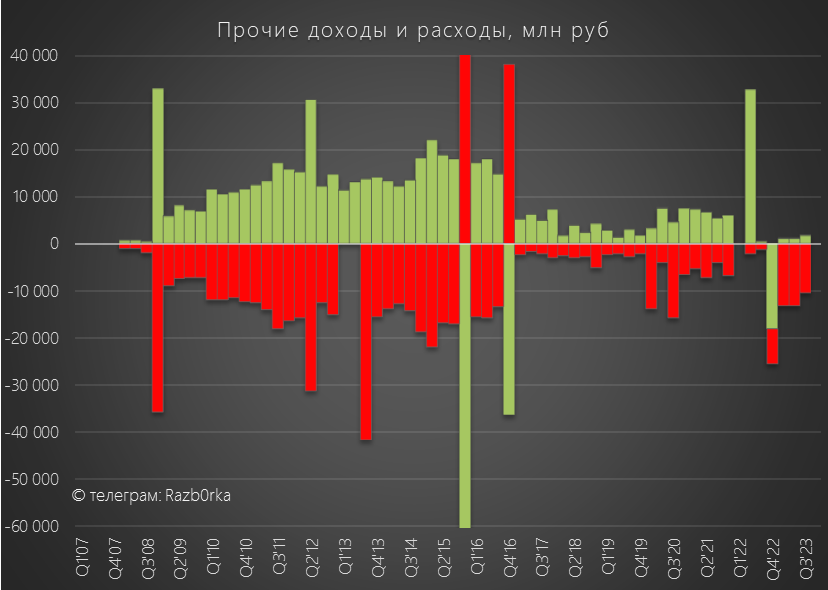

Переоценка валютного долга принесла в 3 квартале еще 10 млрд руб "бумажных" убытков

Денежная позиция на конец 3 квартала выросла до 0.8 млрд руб

Судя по балансу, из 12 млрд руб займа, выданного СИБУРу, 10 млрд руб уже было возвращено!

Дебиторская задолженность за квартал сократилась с 50 до 47 млрд руб

СИБУР по-прежнему не торопится отдавать заработанные дочкой деньги

Куда пошли деньги полученные от сокращения дебиторки и выданного займа?

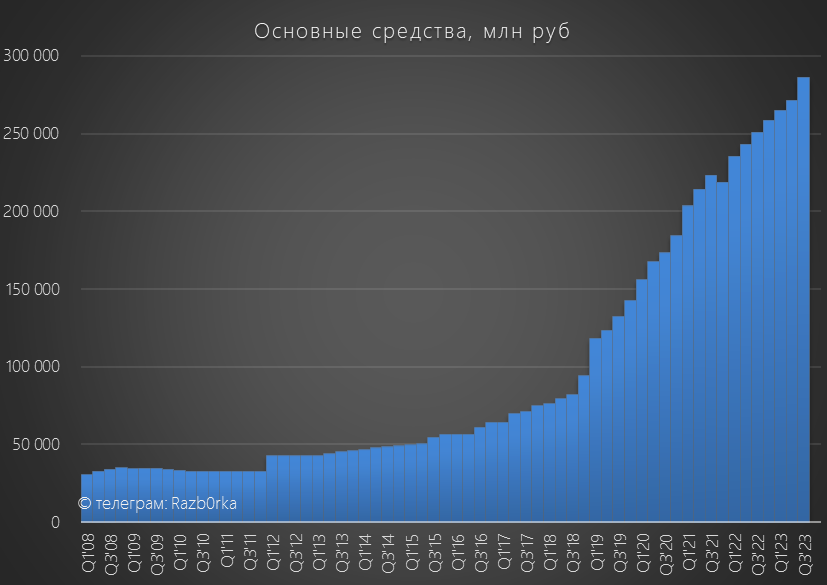

На 14.6 млрд до 286 млрд руб выросла оценка основных средств

По сути, НКНХ построил за последние 4 года внутри себя еще 2 таких же только новых завода!

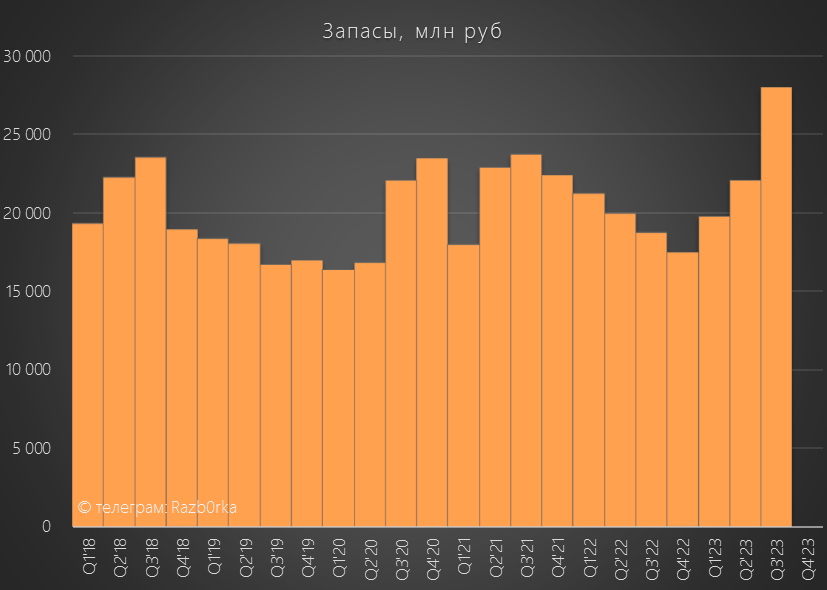

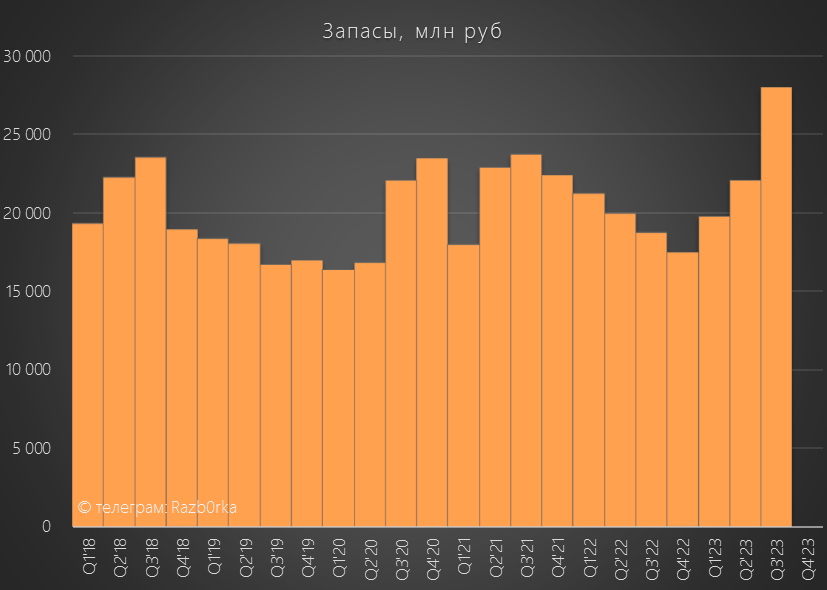

Еще 6 млрд руб ушло в рост запасов на балансе до 27 млрд руб

Понятно, что часть этого увеличения это рост цен на каучук и переоценка

Но так же это может говорить о возможных проблемах со сбытом продукции

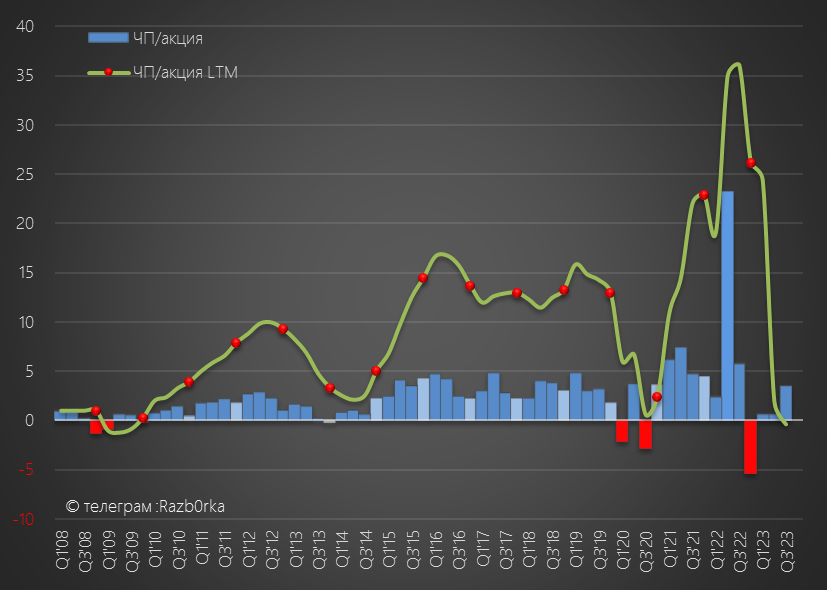

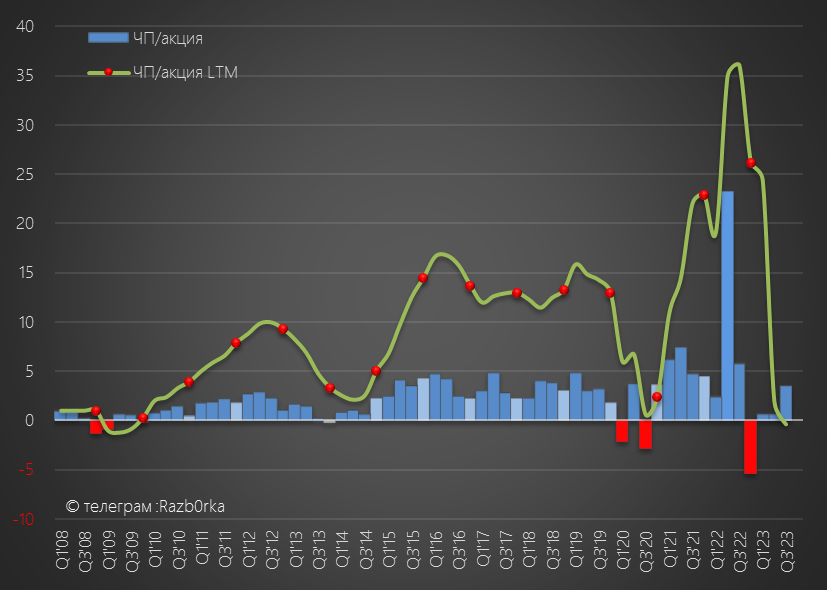

В результате очередных огромных "бумажных" убытков, в чистой прибыли 3 квартала осталось всего 6.4 млрд руб или 3.5 руб/акция

За 9 месяцев в дивидендом источнике накопили 5 руб/акция

Что можно сказать про перспективы 4 квартала и прибыли 2023 года по РСБУ?

Предположим, что операционная прибыль снизится с 17 до 15 млрд руб

Если курс ЕВРО на 31.12.23 будет 98 руб (как сейчас) это даст около 6 млрд руб прибыли от переоценки долга

В итоге, после налогов в чистой прибыли 4 квартала останется 15-16 млрд руб или 8.5-9.0 руб/акция

Если не будет каких-либо бухгалтерских фокусов годовая прибыль РСБУ составит 13.5-14.0 руб/акция

Таким образом, источник для выплаты дивидендов будет достаточно солидным

Сколько покажет менеджмент прибыли МСФО по итогам года?

Сколько захочет забрать себе СИБУР в виде дивидендов?

Учитывая "сюрпризы" этого года не берусь прогнозировать

Рынок похоже тоже не знает чего ждать и котировки префов уже 77 руб, что на 20% ниже сентябрьских максимумов

Исходя из 10-12% доходности условно можно сказать, что рынок закладывает в текущую цену 7-9 руб дивидендов за 2023 год

Прогнозная прибыль РСБУ позволяет выплатить такой дивиденд

Но ключевым фактором выплаты по-прежнему остается фактор "желание СИБУРа"

Сам СИБУР в этом году очень щедр к своим акционерам

По итогам 1 полугодия уже выплатили 48 млрд, а по итогам 9 месяцев собираются выплатить еще 38 млрд руб дивидендов

Суммарно дивиденды СИБУР за 9 месяцев составят 86 млрд руб

Это в 1.5 раза больше чем прогнозная прибыль РСБУ НКНХ за 2023 год

По идее, чем больше платит дивидендов сам СИБУР, тем больше он нуждается в дивидендах дочек

Но это не точно, ведь как мы видели ранее можно выводить деньги займами и в виде дебиторки

С точки зрения перспектив НИЖНЕКАМСКНЕФТЕХИМ, ключевое событие это завершение строительства ЭП-600 и увеличение мощностей в 2 раза к 2025 году

Для начала напомню, что отчет РСБУ НКНХ с этого года стал менее важен

Подробно писал про это в разборке МСФО 1 полугодия

Главный акционер в лице СИБУР задним числом принял решение изменить дивидендную политику и прописал в ней, что дивиденды теперь определяются исходя не из 15% прибыли РСБУ, а из 15% очищенной прибыли МСФО

Это привело к тому, что вместо расчетных 5 руб дивидендов за 2022 год компания выплатила всего 1.49 руб или 5% прибыли РСБУ

Денежная позиция НКНХ сократилась с 25 млрд руб на конец 1п'21 до 0.9 млрд руб на конец 1п'23

В прошлом году 12 млрд руб СИБУР забрал себе в виде займа, остальные заработанные деньги забрал через дебиторку

СИБУР в Марте 2022 полностью перехватил денежные потоки НКНХ и КОС

Начиная с того момента, деньги покупателей продукции НКНХ поступали на счета СИБУР

А СИБУР уже только в минимально необходимых объемах отдавал часть этой выручки НКНХ

Из-за огромного долга в 1.5 млрд Евро, взятого под строительство нового комплекса производства этилена и резкого роста курса, НКНХ в 1 полугодии отразил в МСФО "бумажный" убыток в 16 млрд руб от курсовой переоценки долга

В результате чего, чистая прибыль снизилась до 0.9 млрд руб или 0.5 руб/акция

Скорректированная на этот бумажный убыток прибыль составила 17 млрд руб или 9.3 руб/акция

Исходя из минимальных 15% очищенной МСФО, в дивидендной копилке по итогам 1 полугодия было 1.4 руб дивидендов

Если 2 полугодие отработали бы так же, то годовой минимальный дивиденд составил бы 3 руб

Префы на тот момент стоили около 89 руб (середина Сентября) и все говорило о том, что при 3% доходности потенциал роста котировок ограничен

Следующий отчет МСФО выйдет только в конце Марта 2024 года

Несмотря на изменение дивидендной политики, отчет РСБУ всё равно имеет смысл смотреть так как прибыль РСБУ по закону является источником выплаты дивидендов

Динамика показателей 9 месяцев:

Выручка 159 млрд руб (-24%)

Себестоимость 103 млрд руб (-35%)

Операц.прибыль 44 млрд руб (+14%)

Чистая прибыль 9 млрд руб (-84%)

На первый взгляд всё ужасно - прибыль упала в 6 раз

Давайте разбираться как это произошло и что происходит с квартальной динамикой показателей

Выручка выросла на 3% г-к-г и 16% кв-к-кв до 58 млрд руб

Компания не раскрывает операционные показатели производства, продаж и цены реализации

Но судя по рыночным котировкам, рублевые цены на каучук были в 3 квартале выше чем во 2-ом

Позитивно, что в начале 4-го квартала цены в рублях выше чем в 3-ем

При увеличении выручки на 3% г-к-г, себестоимость в 3 квартале снизилась на 7%

Благодаря чему, операционная прибыль выросла на 31% г-к-г до рекордных 17.5 млрд руб или 9.6 руб/акция

Если читали разборку МСФО 1-го полугодия, то уже знаете что с себестоимостью и операционной прибылью НКНХ по РСБУ есть один маленький секрет

Заключается он в том, что государство компенсирует НКНХ рост затрат на сырье в виде возмещения акцизов

В 2022 году государство возместило НКНХ почти 28 млрд руб, что составило 55% от 51 млрд руб операционной прибыли!

Эти платежи в 2023 году должны были вырасти на фоне рекордного роста стоимости топлива и сырья на внутреннем рынке

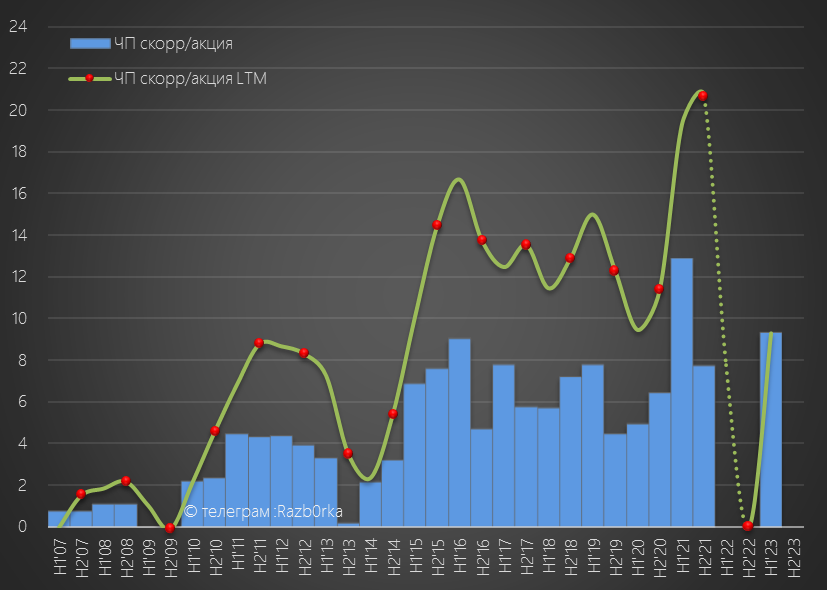

Косвенно о нетипичности такой высокой операционной прибыли говорит и график рекордной рентабельности операционной прибыли

Как Вы видите, такой рентабельности не было ни разу за последние 15 лет!

Напомню, что с 1 Января 2024 года меняется законодательство и методика расчета обратного акциза

Какой эффект это окажет на прибыль НКНХ сказать пока сложно

Сальдо финансовых доходов/расходов составило в 3 квартале +172 млн руб

Почему финансовые расходы так малы?

Напомню, что у НКНХ не простой долг, а долг в виде проектного финансирования под строительство ЭП-600

И как Вы видите, долг постепенно растет как благодаря вводу в строй основных средств, так и "благодаря" росту курса Евро

На конец 3 квартала долг вырос до 134 млрд руб

Обратите внимание, что большая часть долга была реклассифицирована в краткосрочную (погашение в ближайшие 12 месяцев)!

Из-за санкций кредит, полученный от немецких банков, мог стать подлежащим к немедленной оплате

Пока сложно сказать чем закончится эта история

Переоценка валютного долга принесла в 3 квартале еще 10 млрд руб "бумажных" убытков

Денежная позиция на конец 3 квартала выросла до 0.8 млрд руб

Судя по балансу, из 12 млрд руб займа, выданного СИБУРу, 10 млрд руб уже было возвращено!

Дебиторская задолженность за квартал сократилась с 50 до 47 млрд руб

СИБУР по-прежнему не торопится отдавать заработанные дочкой деньги

Куда пошли деньги полученные от сокращения дебиторки и выданного займа?

На 14.6 млрд до 286 млрд руб выросла оценка основных средств

По сути, НКНХ построил за последние 4 года внутри себя еще 2 таких же только новых завода!

Еще 6 млрд руб ушло в рост запасов на балансе до 27 млрд руб

Понятно, что часть этого увеличения это рост цен на каучук и переоценка

Но так же это может говорить о возможных проблемах со сбытом продукции

В результате очередных огромных "бумажных" убытков, в чистой прибыли 3 квартала осталось всего 6.4 млрд руб или 3.5 руб/акция

За 9 месяцев в дивидендом источнике накопили 5 руб/акция

Что можно сказать про перспективы 4 квартала и прибыли 2023 года по РСБУ?

Предположим, что операционная прибыль снизится с 17 до 15 млрд руб

Если курс ЕВРО на 31.12.23 будет 98 руб (как сейчас) это даст около 6 млрд руб прибыли от переоценки долга

В итоге, после налогов в чистой прибыли 4 квартала останется 15-16 млрд руб или 8.5-9.0 руб/акция

Если не будет каких-либо бухгалтерских фокусов годовая прибыль РСБУ составит 13.5-14.0 руб/акция

Таким образом, источник для выплаты дивидендов будет достаточно солидным

Сколько покажет менеджмент прибыли МСФО по итогам года?

Сколько захочет забрать себе СИБУР в виде дивидендов?

Учитывая "сюрпризы" этого года не берусь прогнозировать

Рынок похоже тоже не знает чего ждать и котировки префов уже 77 руб, что на 20% ниже сентябрьских максимумов

Исходя из 10-12% доходности условно можно сказать, что рынок закладывает в текущую цену 7-9 руб дивидендов за 2023 год

Прогнозная прибыль РСБУ позволяет выплатить такой дивиденд

Но ключевым фактором выплаты по-прежнему остается фактор "желание СИБУРа"

Сам СИБУР в этом году очень щедр к своим акционерам

По итогам 1 полугодия уже выплатили 48 млрд, а по итогам 9 месяцев собираются выплатить еще 38 млрд руб дивидендов

Суммарно дивиденды СИБУР за 9 месяцев составят 86 млрд руб

Это в 1.5 раза больше чем прогнозная прибыль РСБУ НКНХ за 2023 год

По идее, чем больше платит дивидендов сам СИБУР, тем больше он нуждается в дивидендах дочек

Но это не точно, ведь как мы видели ранее можно выводить деньги займами и в виде дебиторки

С точки зрения перспектив НИЖНЕКАМСКНЕФТЕХИМ, ключевое событие это завершение строительства ЭП-600 и увеличение мощностей в 2 раза к 2025 году

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба