16 декабря 2023 investing.com Робертс Лэнс

Что такое «эффект богатства», и почему он так важен? Это хороший вопрос, который напомнил мне об очень смешной пьесе Крейга Содаро “A Funny Thing Happened on the Way to the Colosseum” («Забавная история, случившаяся по дороге в Колизей»). Главный герой пьесы, наивный фермер из Швейцарии по имени Симплкус, отправляется в Рим.

Он мечтает стать звездой стендапа и даже не подозревает, какие его ждут приключения. В поисках еды герой попадает в дом генерала Спуриуса Силиуса, где его принимают за ужасного гладиатора, которому на следующий день предстоит выйти на бой в Колизее.

Симплкусу нужен план, иначе он погибнет. Он подслушивает разговор жены генерала Друсиллы и сенатора Публиуса Писциуса, которые замышляют убийство дочери императора и самого императора!

Продолжение истории вы можете узнать сами. Я лишь отмечу, что у фабулы много общего с рынком в его сегодняшнем состоянии. В последнее время «знатоки» постоянно говорят о «рецессионус кошмарус». В этом нет ничего удивительного, и, как мы ранее писали, сигналов о рецессии по-прежнему хоть отбавляй:

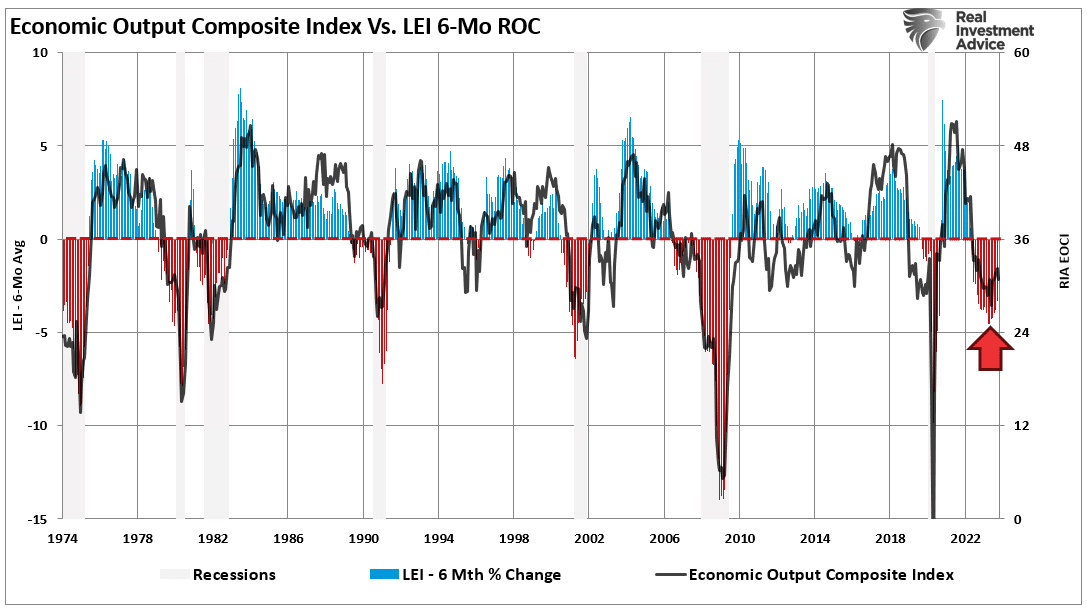

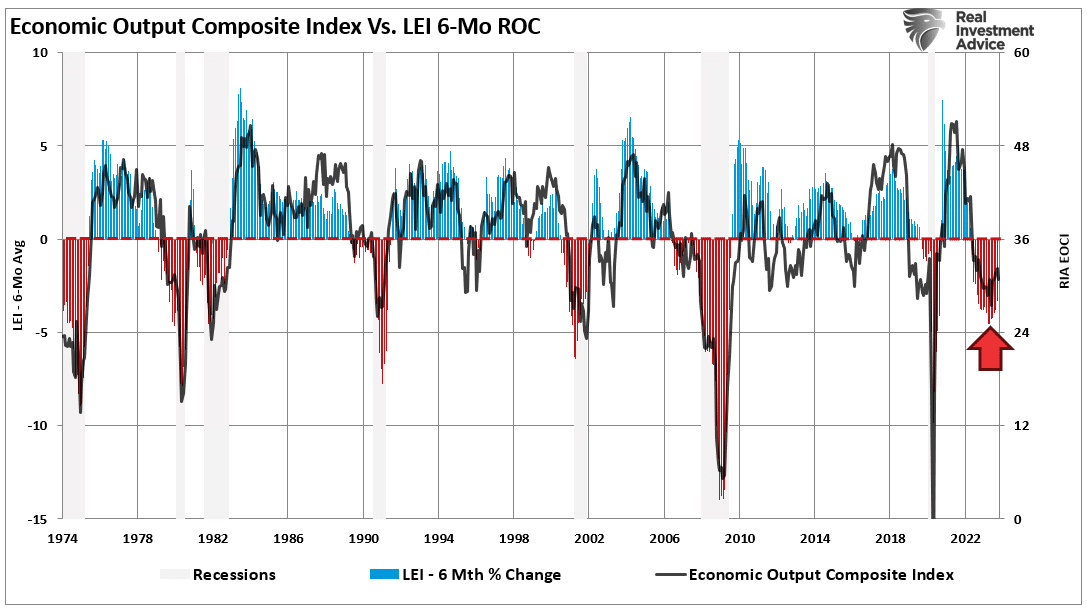

«Экономика, как и рынок, развивается циклично. Со слабостью текущих экономических данных не поспоришь, будь то опережающий экономический индекс (LEI) или показатели Института управления поставками (ISM). Подобно рынку, затяжные периоды замедления экономической активности рано или поздно сформируют дно и сменятся восстановлением.

Составной экономический индекс, включающий 100 объективных и приблизительных показателей, наглядно отражает экономические циклы. Я наложил на график составного индекса график 6-месячных темпов изменения индекса LEI, который очень тесно коррелирует с ростом и сокращением экономической активности».

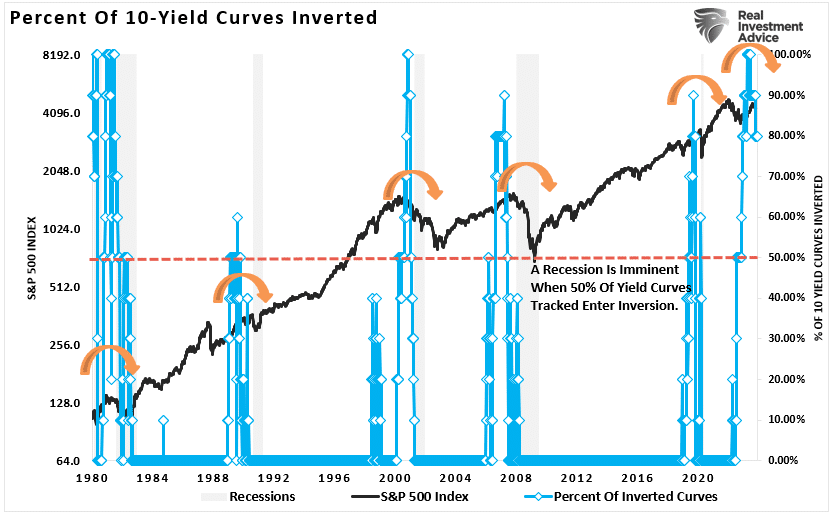

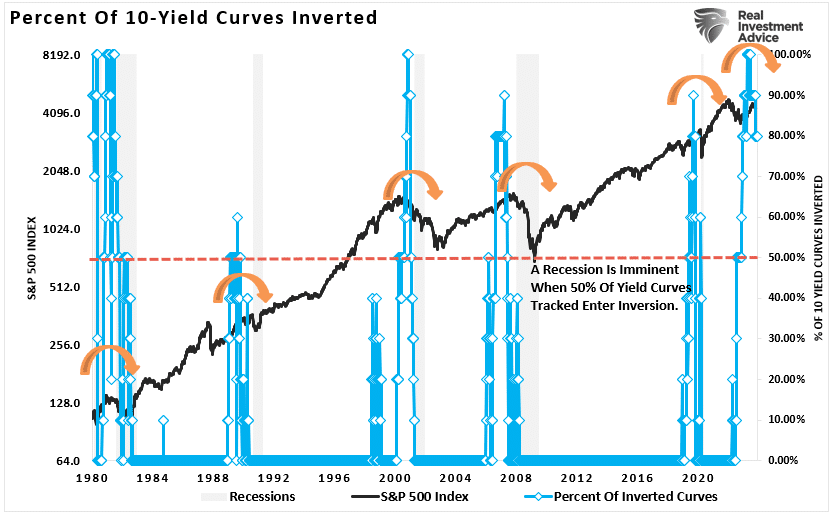

Более того, 80% отслеживаемых нами спредов по 10-летним облигациям сейчас отрицательные. Долговой рынок отражает более слабый экономический рост, риски для прибылей, завышенные оценки и нехватку монетарной поддержки. В прошлом рецессии наступали при инверсии 50% или более отслеживаемых кривых доходности. Так происходило всегда.

Составной индекс инверсии кривых доходности

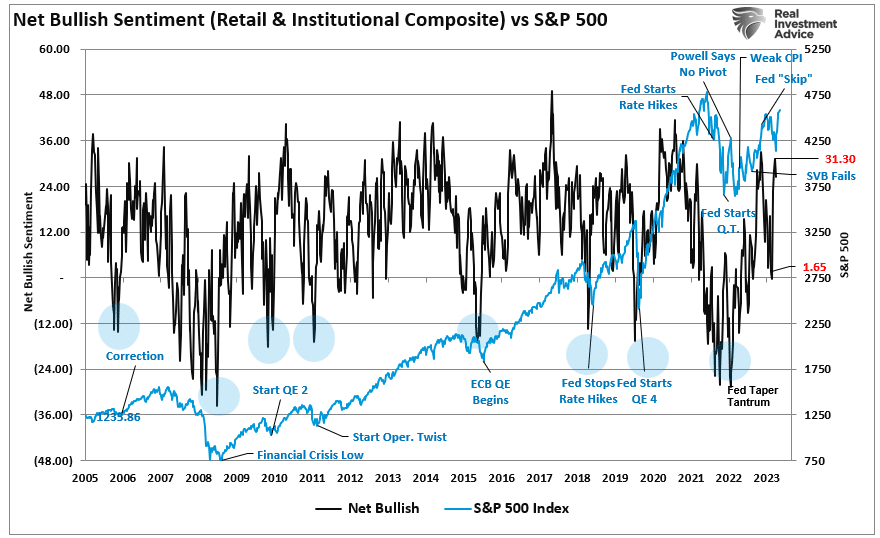

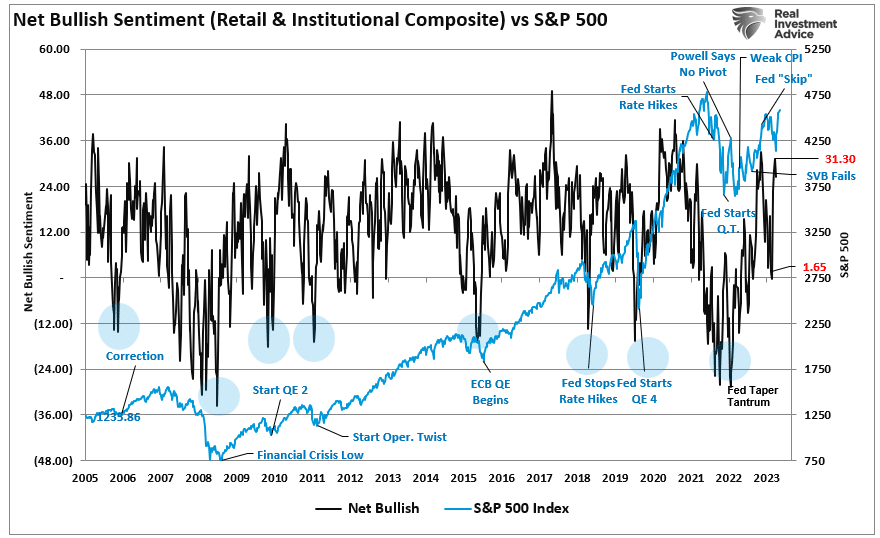

Несмотря на сигналы о риске рецессии, финансовые рынки с начала года показали рост примерно на 20%. Что еще важнее, настроения инвесторов стали агрессивно «бычьими» после того, как в прошлом году они были в высокой степени «медвежьими».

Чистый показатель «бычьих» настроений и S&P 500

Более того, оптимизм усиливается не только среди инвесторов. Повышается также индекс потребительских настроений.

Настроения потребителей следуют за рынком

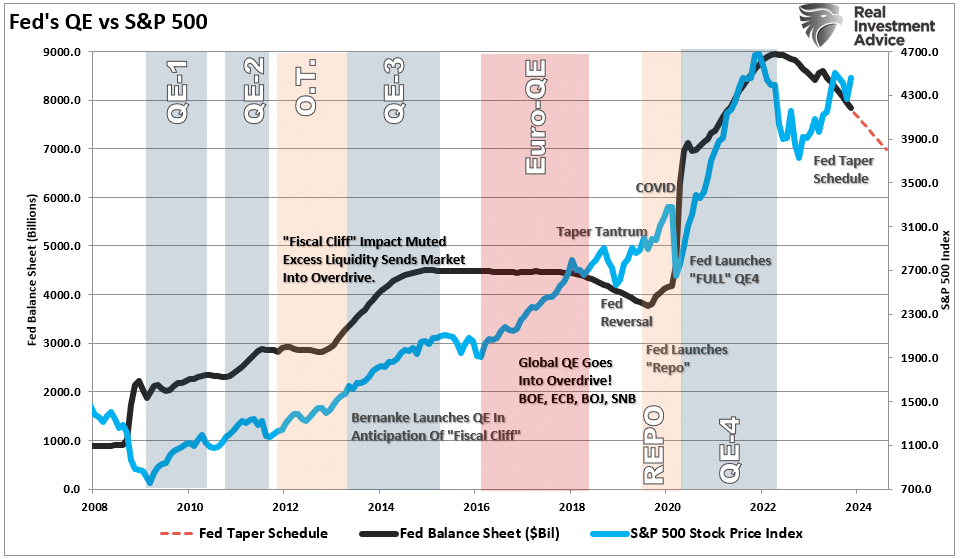

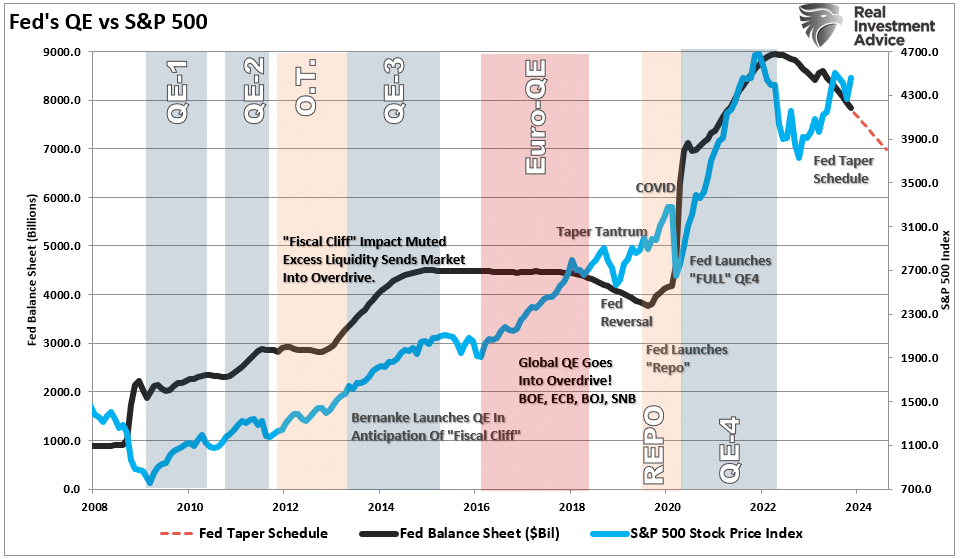

Как мы рассказывали ранее, Федеральная резервная система (ФРС) за последнее десятилетие заставила инвесторов выработать мощный «условный рефлекс» в ответ на происходящие и ожидаемые изменения в денежно-кредитной политике. Приведем цитату:

«Что важно, для эффективности обусловливания за “нейтральным стимулом” при начале его использования должен следовать “мощный” стимул, чтобы сформировалась ассоциация. В случае с инвесторами каждый последующий раунд количественного смягчения ФРС был “нейтральным стимулом”, а рост рынка акций — “мощным стимулом”».

Количественное смягчение ФРС и S&P 500

Хотя сейчас ФРС проводит ограничительную денежно-кредитную политику, инвесторы забегают вперед и уже закладывают в котировках ожидаемое смягчение политики в предстоящие месяцы.

Как я отмечал в той статье, между изменениями в настроениях инвесторов, с одной стороны, и ценами финансовых активов и потребительскими настроениями, с другой, существует корреляция.

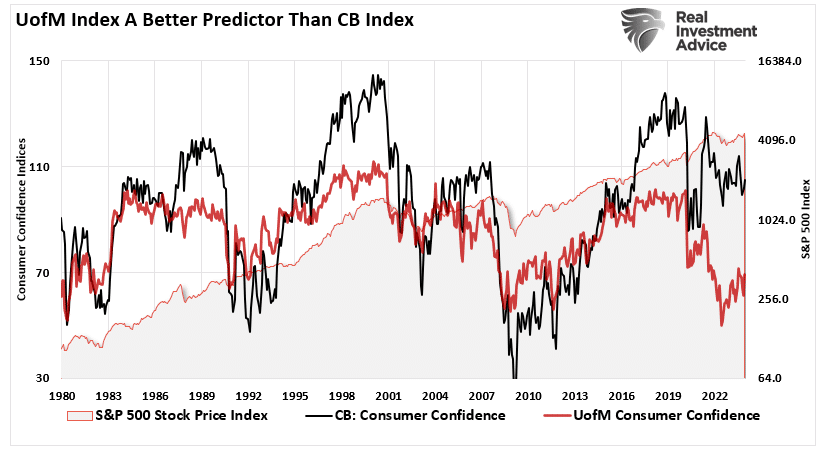

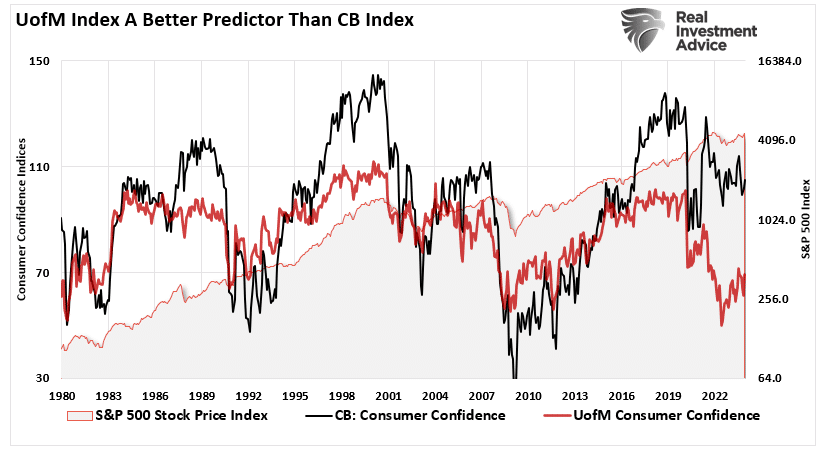

Экономисты и рыночные аналитики в основном пользуются двумя индикаторами настроений потребителей. Первый из них публикует Мичиганский университет, второй — организация Conference Board (CB).

Индексы потребительских настроений Мичиганского университета и CB

Как можно видеть, хотя со временем индексы изменяются по похожей траектории, случаются и значительные расхождения. Чтобы убрать эти расхождения, мы создали составной индекс настроений, объединяющий оба индикатора.

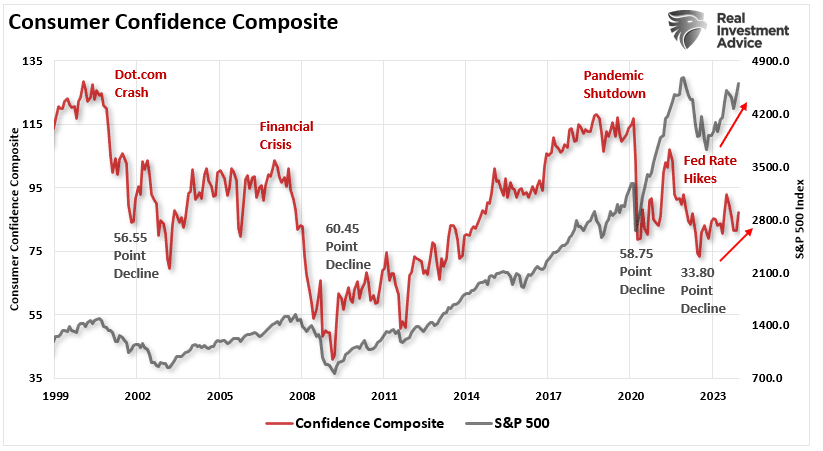

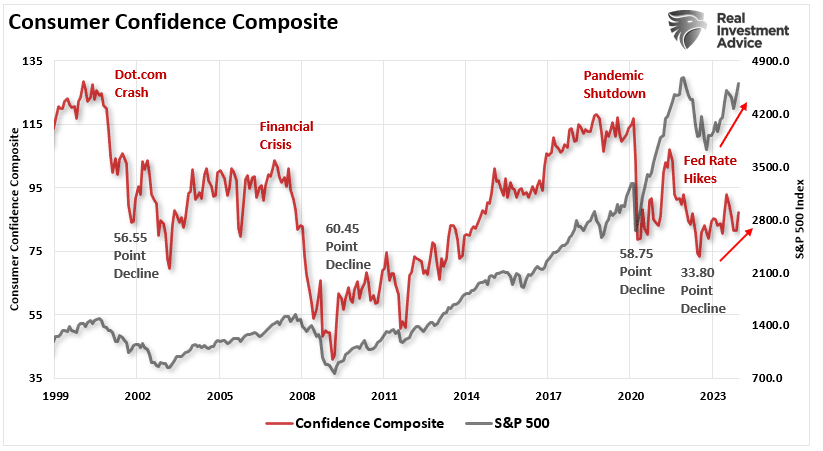

Составной индекс настроений потребителей и S&P 500

Если посмотреть на составной индекс, то мы увидим, что его снижение коррелирует с падением финансовых рынков. Обратное тоже верно. Это логично с учетом того, что изменения в уровне финансового благосостояния влияют на психологию потребителей.

При снижении финансового благосостояния потребительские расходы сокращаются, что приводит к замедлению роста экономики и прибыли. В этом смысле падения финансовых рынков логичны. Когда уровень финансового благосостояния повышается, потребители «чувствуют себя богаче» и более охотно тратят деньги.

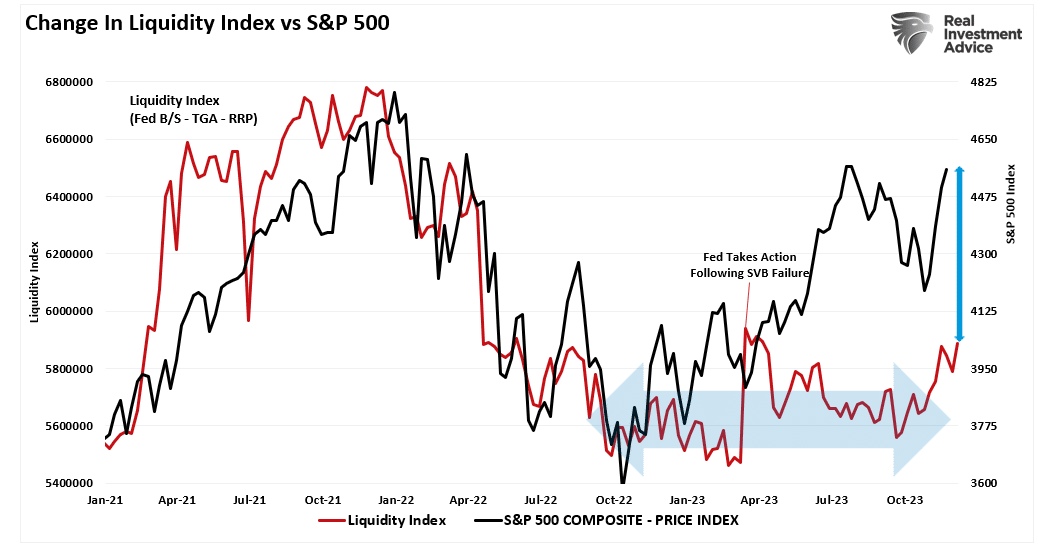

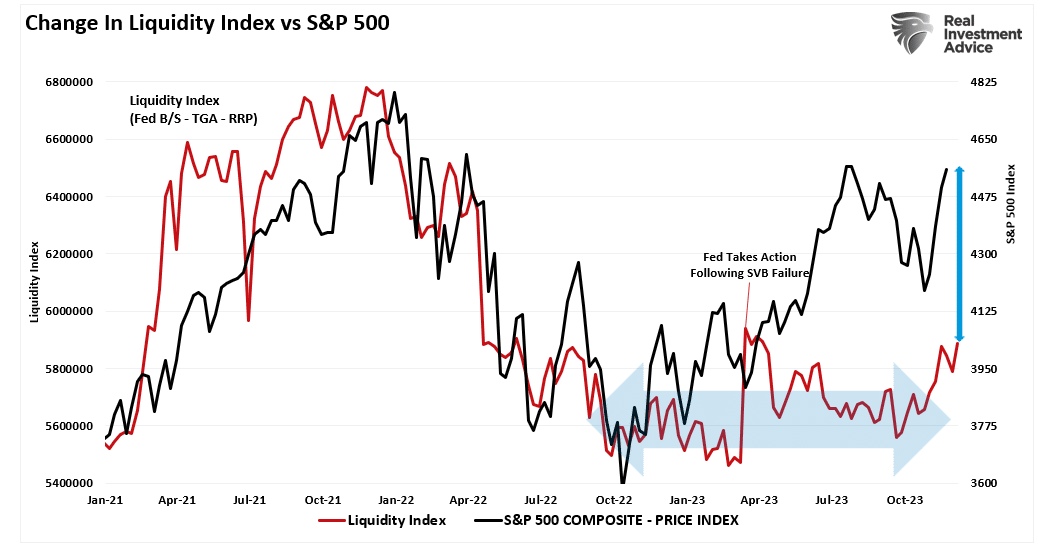

Цены активов, что неудивительно, резко выросли с минимумов прошлого октября на фоне увеличения ликвидности. Как отмечалось в процитированной выше статье, эта связь между ФРС и инвесторами носит замкнутый характер.

Индекс ликвидности ФРС и S&P 500

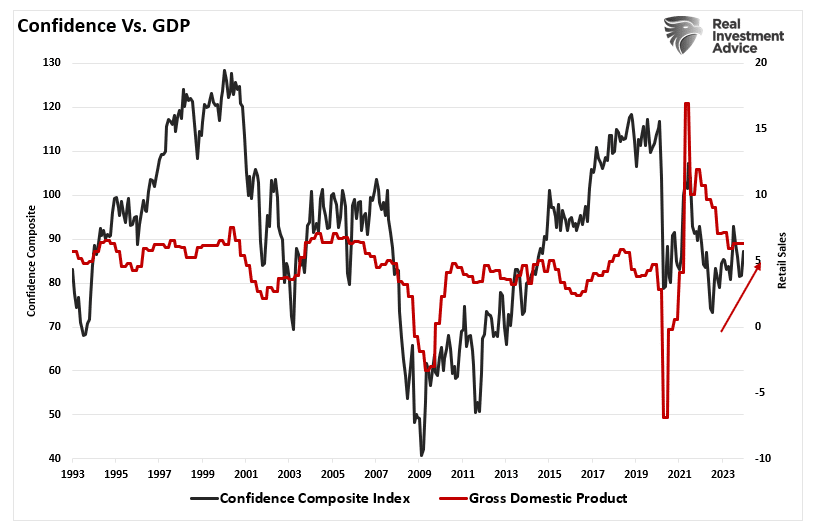

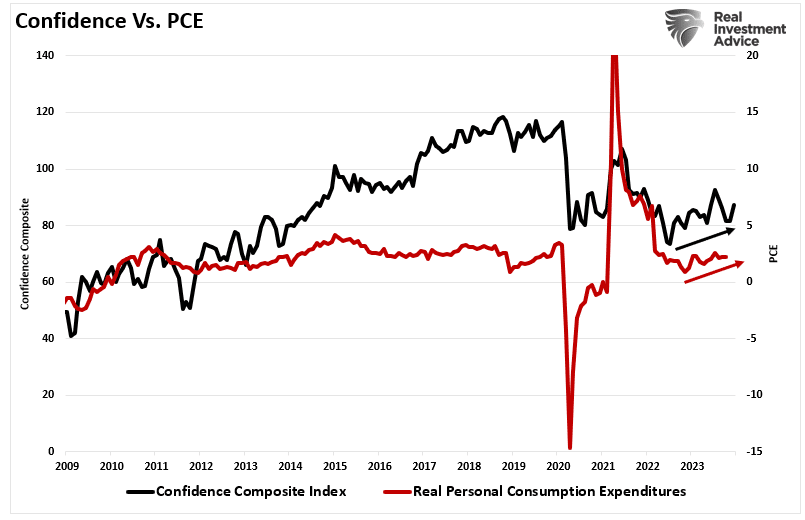

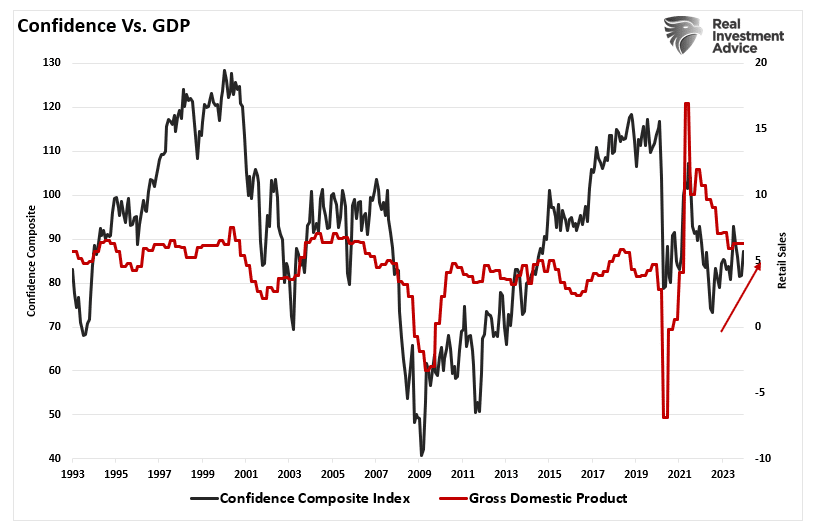

Усиливающийся «эффект богатства» приводит к устойчивому повышению уверенности потребителей, что оказывает поддержку экономическому росту.

Уверенность потребителей и ВВП

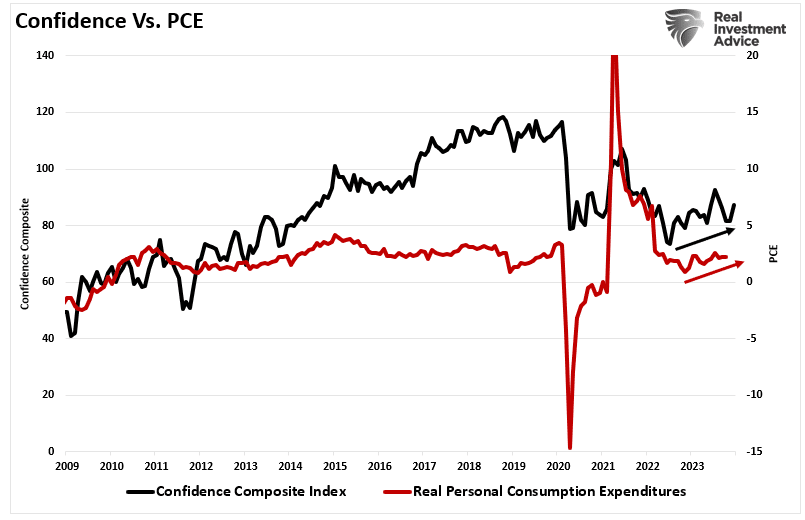

Поскольку доля расходов на личное потребление (PCE) в ВВП достигает 70%, этот усилившийся «эффект богатства» привел в замешательство тех, кто ждал скорой рецессии, поскольку расходы остаются устойчивыми.

Уверенность потребителей и PCE

Вопрос в том, хватит ли этого повышения потребительской уверенности благодаря усилившемуся «эффекту богатства» для «мягкой посадки» экономики.

«Мягкая посадка»

В последнее время в комментариях я чаще всего вижу слова о неизбежности рецессии в 2024 году. В то же время все больше аналитиков Уолл-стрит и экономистов говорят, что нас в худшем случае ждет замедление экономики или небольшая рецессия.

Они надеются на повторение сценария 1995 года. Это труднодостижимый сценарий «мягкой посадки», при котором ФРС повышает процентные ставки и замедляет экономический рост с инфляцией, но при этом не провоцирует рецессию.

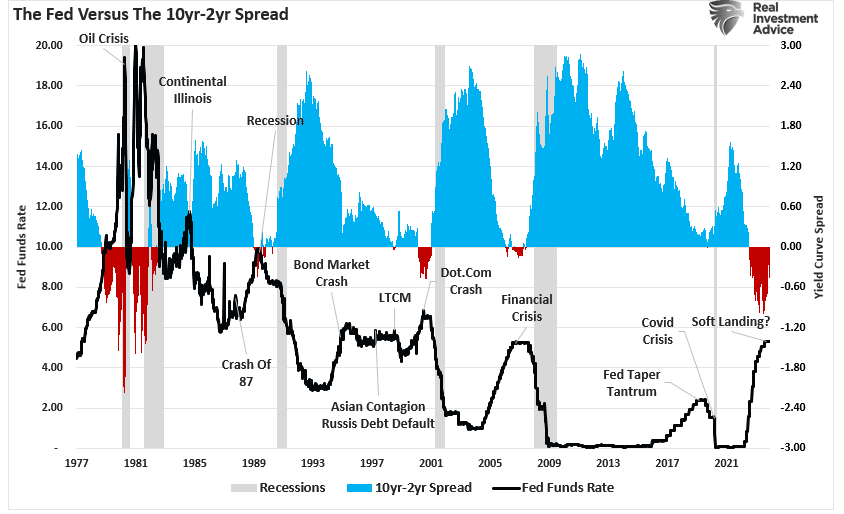

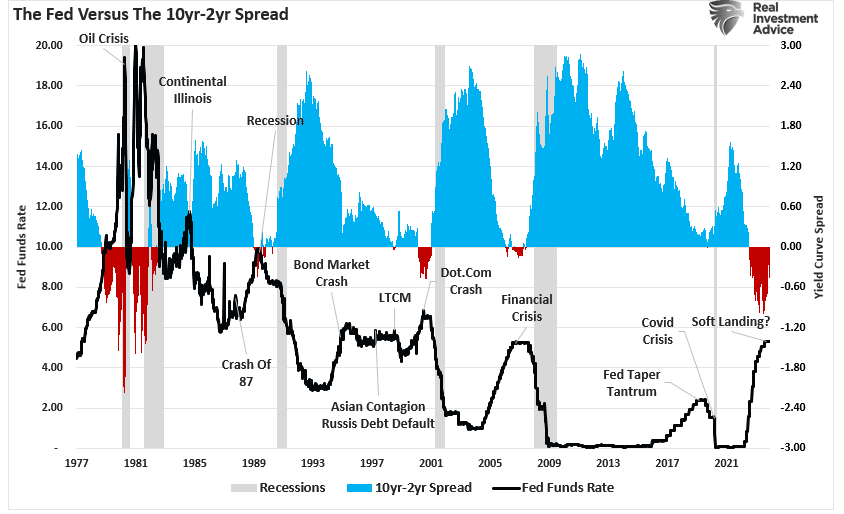

Ставка ФРС, инверсии спреда доходности 10- и 2-леток и рецессии

Что примечательно в прошлом, когда ФРС повышала ставки, но экономика при этом не погружалась в рецессию, не все было так гладко. Этот процесс вызвал такие негативные последствия, как обвал долговых рынков, дефолты по долгам и крах Long-Term Capital Management.

Впрочем, стоит отметить, что за все это время инверсии кривой доходности не было до 1998 года. После той инверсии экономика в 2000 году погрузилась в рецессию, а на рынках акций произошел обвал.

Сегодня степень инверсии кривой доходности максимальная с 1980 года, и многие надеются, что инфляция замедлится, а рецессии удастся избежать. И хотя это кажется невозможным по многим причинам, мы должны помнить о двух важнейших факторах.

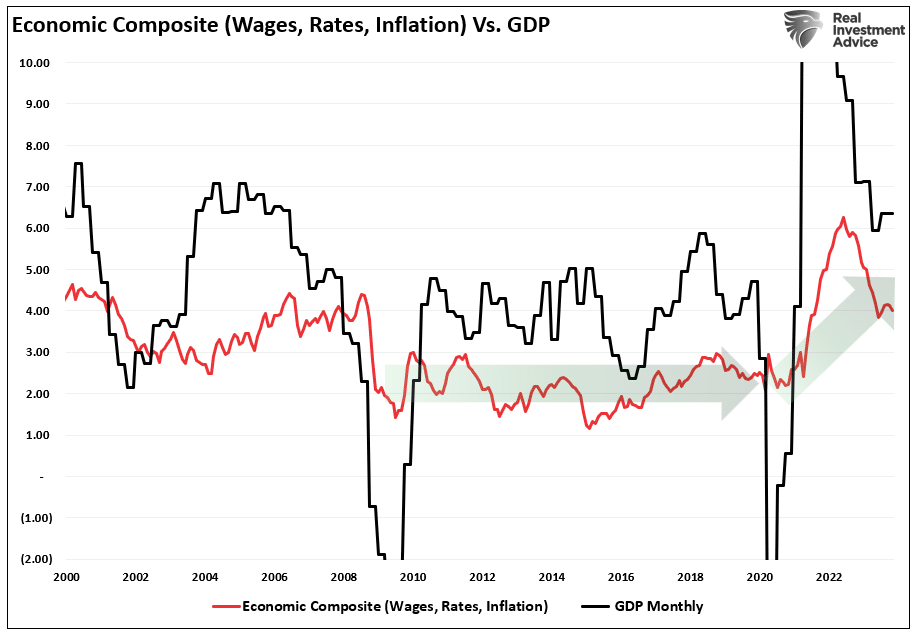

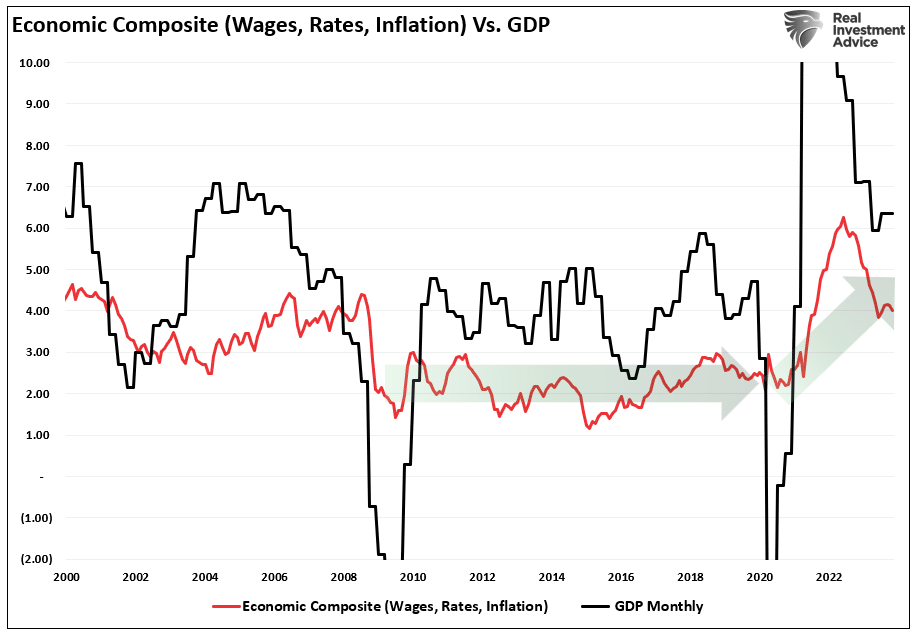

Во-первых, снижение инфляции, процентных ставок и темпов роста зарплат оказывает поддержку экономике. Составной индекс зарплат, инфляции и процентных ставок сейчас остается существенно выше тренда за период после финансового кризиса.

И хотя, в соответствии с более слабыми темпами экономического роста, он разворачивается вниз, этот показатель все еще далек от уровней, указывающих на рецессию.

Составной экономический индекс и ВВП

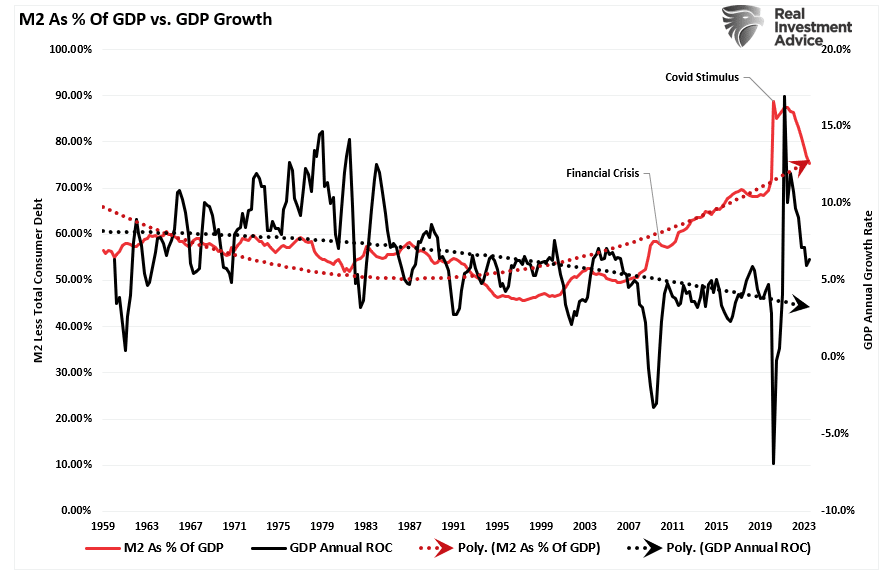

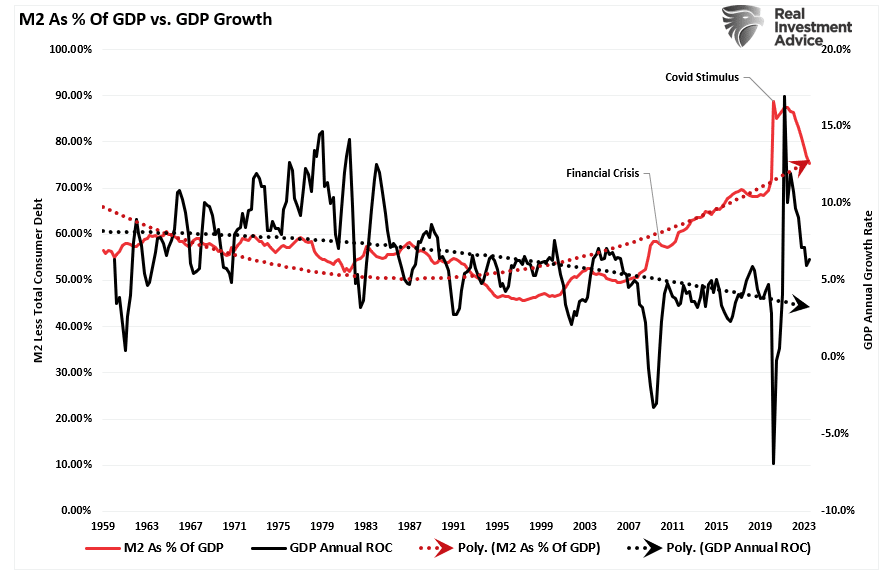

Во-вторых, монетарный и фискальный импульсы 2020 и 2021 гг. по-прежнему сохраняются в системе. Как и составной экономический показатель, денежная масса M2 снижается в процентном соотношении к ВВП, но остается существенно выше, чем была когда-либо с 1960 года.

Эта монетарная поддержка и более низкие ставки с инфляцией будут помогать экономике на протяжении всего 2024 года.

Денежная масса M2 в % к ВВП США в сопоставлении с ростом ВВП

В заключение

Без сомнения, «медвежьих» аргументов на рынке сейчас немало. Тем не менее, нам, как инвесторам, необходимо помнить, что рынки, как правило, заглядывают вперед. Ожидания более глубокой рецессии из-за агрессивного повышения ставок ФРС, жестких стандартов кредитования у банков и по-прежнему высокой инфляции, несомненно, не теряют своей актуальности.

Однако высокие уровни денежной ликвидности и повышение уверенности потребителей благодаря усилившемуся «эффекту богатства», возможно, позволят экономике не погрузиться на рецессионную территорию. Нам также необходимо учитывать резкое сокращение экономики за последние 24 месяца.

Если бы темпы роста, как раньше, составляли 2%, рецессия была бы гарантирована. Сокращение произошло, когда экономика росла ускоренными темпами почти 12% годовых вследствие $5 трлн ликвидности.

Как можно видеть ниже, это сокращение полностью нивелировало предыдущий рост. На эквивалентной основе спад во время пандемии был примерно таким же по амплитуде.

Разница в том, что это сокращение началось при темпах роста экономики чуть выше 2% годовых. Иными словами, если брать нормализованные показатели, сокращение было таким же значительным, как рецессия 2020 года, и почти вдвое сильнее финансового кризиса.

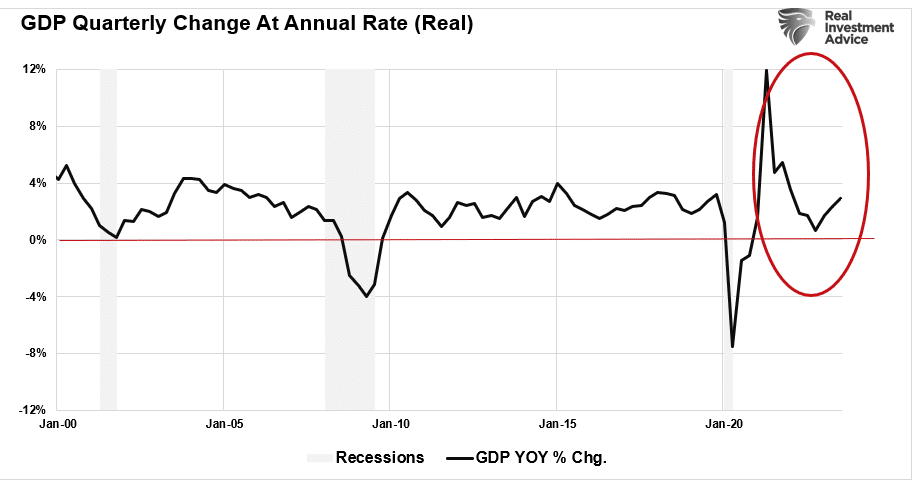

Квартальные изменения ВВП в годовом выражении

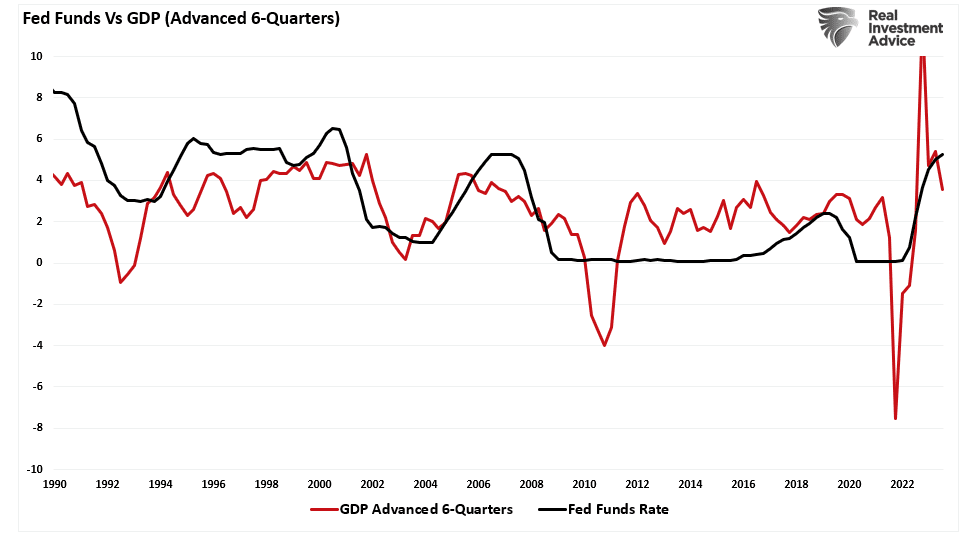

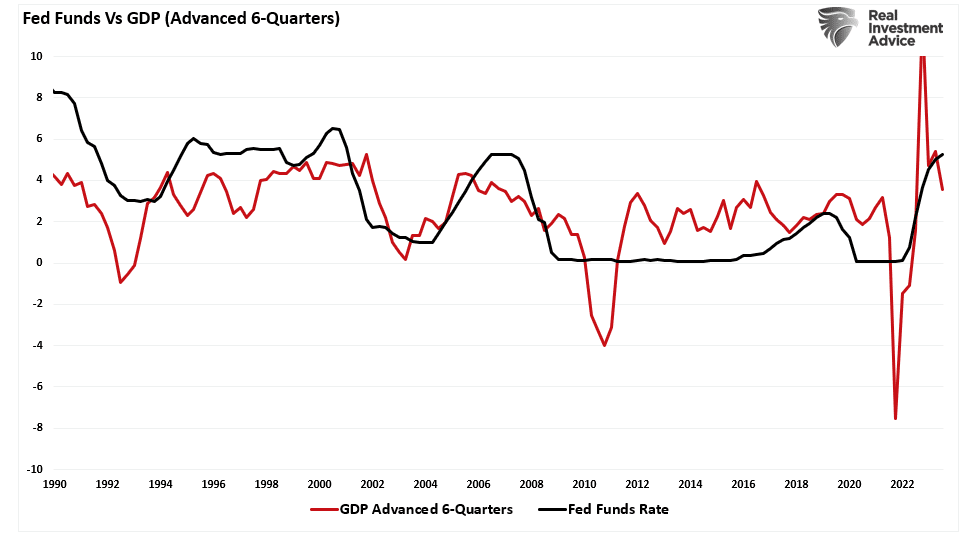

Нам известно, что ФРС опережает изменения в экономике своим повышением ставок примерно на шесть кварталов. Учитывая, что последний раз ставки были повышены во втором квартале этого года, можно предположить, что экономическая активность продолжит замедляться вплоть до следующего года. Но это НЕ гарантирует «рецессию» в 2024 году.

Ставка по федеральным фондам ФРС и ВВП с опережением на 6 кварталов

Принимая во внимание эту неопределенность, нам не следует сбрасывать со счетов вероятность того, что экономисты с Уолл-стрит правы в своих более оптимистичных прогнозах.

Будет ли в итоге рецессия? Конечно. Но вас может ждать разочарование, если вы будете ставить на нее в следующем году.

Он мечтает стать звездой стендапа и даже не подозревает, какие его ждут приключения. В поисках еды герой попадает в дом генерала Спуриуса Силиуса, где его принимают за ужасного гладиатора, которому на следующий день предстоит выйти на бой в Колизее.

Симплкусу нужен план, иначе он погибнет. Он подслушивает разговор жены генерала Друсиллы и сенатора Публиуса Писциуса, которые замышляют убийство дочери императора и самого императора!

Продолжение истории вы можете узнать сами. Я лишь отмечу, что у фабулы много общего с рынком в его сегодняшнем состоянии. В последнее время «знатоки» постоянно говорят о «рецессионус кошмарус». В этом нет ничего удивительного, и, как мы ранее писали, сигналов о рецессии по-прежнему хоть отбавляй:

«Экономика, как и рынок, развивается циклично. Со слабостью текущих экономических данных не поспоришь, будь то опережающий экономический индекс (LEI) или показатели Института управления поставками (ISM). Подобно рынку, затяжные периоды замедления экономической активности рано или поздно сформируют дно и сменятся восстановлением.

Составной экономический индекс, включающий 100 объективных и приблизительных показателей, наглядно отражает экономические циклы. Я наложил на график составного индекса график 6-месячных темпов изменения индекса LEI, который очень тесно коррелирует с ростом и сокращением экономической активности».

Более того, 80% отслеживаемых нами спредов по 10-летним облигациям сейчас отрицательные. Долговой рынок отражает более слабый экономический рост, риски для прибылей, завышенные оценки и нехватку монетарной поддержки. В прошлом рецессии наступали при инверсии 50% или более отслеживаемых кривых доходности. Так происходило всегда.

Составной индекс инверсии кривых доходности

Несмотря на сигналы о риске рецессии, финансовые рынки с начала года показали рост примерно на 20%. Что еще важнее, настроения инвесторов стали агрессивно «бычьими» после того, как в прошлом году они были в высокой степени «медвежьими».

Чистый показатель «бычьих» настроений и S&P 500

Более того, оптимизм усиливается не только среди инвесторов. Повышается также индекс потребительских настроений.

Настроения потребителей следуют за рынком

Как мы рассказывали ранее, Федеральная резервная система (ФРС) за последнее десятилетие заставила инвесторов выработать мощный «условный рефлекс» в ответ на происходящие и ожидаемые изменения в денежно-кредитной политике. Приведем цитату:

«Что важно, для эффективности обусловливания за “нейтральным стимулом” при начале его использования должен следовать “мощный” стимул, чтобы сформировалась ассоциация. В случае с инвесторами каждый последующий раунд количественного смягчения ФРС был “нейтральным стимулом”, а рост рынка акций — “мощным стимулом”».

Количественное смягчение ФРС и S&P 500

Хотя сейчас ФРС проводит ограничительную денежно-кредитную политику, инвесторы забегают вперед и уже закладывают в котировках ожидаемое смягчение политики в предстоящие месяцы.

Как я отмечал в той статье, между изменениями в настроениях инвесторов, с одной стороны, и ценами финансовых активов и потребительскими настроениями, с другой, существует корреляция.

Экономисты и рыночные аналитики в основном пользуются двумя индикаторами настроений потребителей. Первый из них публикует Мичиганский университет, второй — организация Conference Board (CB).

Индексы потребительских настроений Мичиганского университета и CB

Как можно видеть, хотя со временем индексы изменяются по похожей траектории, случаются и значительные расхождения. Чтобы убрать эти расхождения, мы создали составной индекс настроений, объединяющий оба индикатора.

Составной индекс настроений потребителей и S&P 500

Если посмотреть на составной индекс, то мы увидим, что его снижение коррелирует с падением финансовых рынков. Обратное тоже верно. Это логично с учетом того, что изменения в уровне финансового благосостояния влияют на психологию потребителей.

При снижении финансового благосостояния потребительские расходы сокращаются, что приводит к замедлению роста экономики и прибыли. В этом смысле падения финансовых рынков логичны. Когда уровень финансового благосостояния повышается, потребители «чувствуют себя богаче» и более охотно тратят деньги.

Цены активов, что неудивительно, резко выросли с минимумов прошлого октября на фоне увеличения ликвидности. Как отмечалось в процитированной выше статье, эта связь между ФРС и инвесторами носит замкнутый характер.

Индекс ликвидности ФРС и S&P 500

Усиливающийся «эффект богатства» приводит к устойчивому повышению уверенности потребителей, что оказывает поддержку экономическому росту.

Уверенность потребителей и ВВП

Поскольку доля расходов на личное потребление (PCE) в ВВП достигает 70%, этот усилившийся «эффект богатства» привел в замешательство тех, кто ждал скорой рецессии, поскольку расходы остаются устойчивыми.

Уверенность потребителей и PCE

Вопрос в том, хватит ли этого повышения потребительской уверенности благодаря усилившемуся «эффекту богатства» для «мягкой посадки» экономики.

«Мягкая посадка»

В последнее время в комментариях я чаще всего вижу слова о неизбежности рецессии в 2024 году. В то же время все больше аналитиков Уолл-стрит и экономистов говорят, что нас в худшем случае ждет замедление экономики или небольшая рецессия.

Они надеются на повторение сценария 1995 года. Это труднодостижимый сценарий «мягкой посадки», при котором ФРС повышает процентные ставки и замедляет экономический рост с инфляцией, но при этом не провоцирует рецессию.

Ставка ФРС, инверсии спреда доходности 10- и 2-леток и рецессии

Что примечательно в прошлом, когда ФРС повышала ставки, но экономика при этом не погружалась в рецессию, не все было так гладко. Этот процесс вызвал такие негативные последствия, как обвал долговых рынков, дефолты по долгам и крах Long-Term Capital Management.

Впрочем, стоит отметить, что за все это время инверсии кривой доходности не было до 1998 года. После той инверсии экономика в 2000 году погрузилась в рецессию, а на рынках акций произошел обвал.

Сегодня степень инверсии кривой доходности максимальная с 1980 года, и многие надеются, что инфляция замедлится, а рецессии удастся избежать. И хотя это кажется невозможным по многим причинам, мы должны помнить о двух важнейших факторах.

Во-первых, снижение инфляции, процентных ставок и темпов роста зарплат оказывает поддержку экономике. Составной индекс зарплат, инфляции и процентных ставок сейчас остается существенно выше тренда за период после финансового кризиса.

И хотя, в соответствии с более слабыми темпами экономического роста, он разворачивается вниз, этот показатель все еще далек от уровней, указывающих на рецессию.

Составной экономический индекс и ВВП

Во-вторых, монетарный и фискальный импульсы 2020 и 2021 гг. по-прежнему сохраняются в системе. Как и составной экономический показатель, денежная масса M2 снижается в процентном соотношении к ВВП, но остается существенно выше, чем была когда-либо с 1960 года.

Эта монетарная поддержка и более низкие ставки с инфляцией будут помогать экономике на протяжении всего 2024 года.

Денежная масса M2 в % к ВВП США в сопоставлении с ростом ВВП

В заключение

Без сомнения, «медвежьих» аргументов на рынке сейчас немало. Тем не менее, нам, как инвесторам, необходимо помнить, что рынки, как правило, заглядывают вперед. Ожидания более глубокой рецессии из-за агрессивного повышения ставок ФРС, жестких стандартов кредитования у банков и по-прежнему высокой инфляции, несомненно, не теряют своей актуальности.

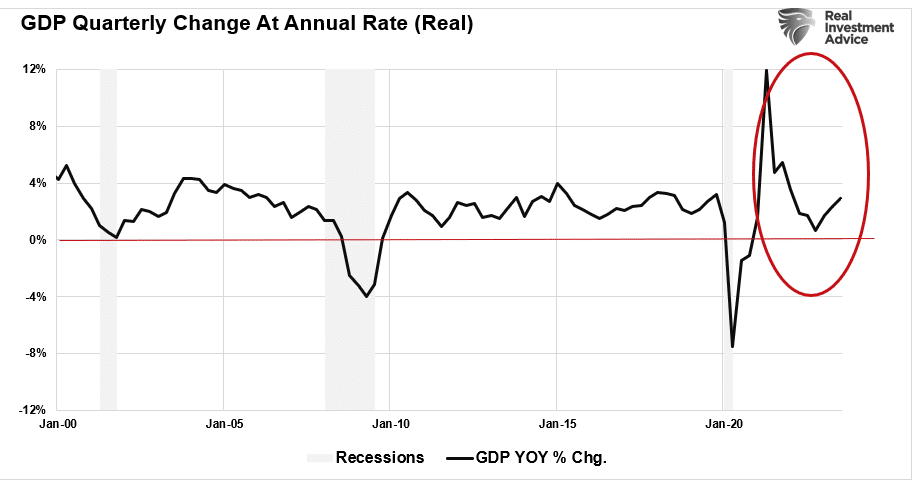

Однако высокие уровни денежной ликвидности и повышение уверенности потребителей благодаря усилившемуся «эффекту богатства», возможно, позволят экономике не погрузиться на рецессионную территорию. Нам также необходимо учитывать резкое сокращение экономики за последние 24 месяца.

Если бы темпы роста, как раньше, составляли 2%, рецессия была бы гарантирована. Сокращение произошло, когда экономика росла ускоренными темпами почти 12% годовых вследствие $5 трлн ликвидности.

Как можно видеть ниже, это сокращение полностью нивелировало предыдущий рост. На эквивалентной основе спад во время пандемии был примерно таким же по амплитуде.

Разница в том, что это сокращение началось при темпах роста экономики чуть выше 2% годовых. Иными словами, если брать нормализованные показатели, сокращение было таким же значительным, как рецессия 2020 года, и почти вдвое сильнее финансового кризиса.

Квартальные изменения ВВП в годовом выражении

Нам известно, что ФРС опережает изменения в экономике своим повышением ставок примерно на шесть кварталов. Учитывая, что последний раз ставки были повышены во втором квартале этого года, можно предположить, что экономическая активность продолжит замедляться вплоть до следующего года. Но это НЕ гарантирует «рецессию» в 2024 году.

Ставка по федеральным фондам ФРС и ВВП с опережением на 6 кварталов

Принимая во внимание эту неопределенность, нам не следует сбрасывать со счетов вероятность того, что экономисты с Уолл-стрит правы в своих более оптимистичных прогнозах.

Будет ли в итоге рецессия? Конечно. Но вас может ждать разочарование, если вы будете ставить на нее в следующем году.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба