27 февраля 2024

Перевод статьи Pantera Capital

Отсутствие плохих вещей

В июне прошлого года на конференции Bloomberg Invest я обсуждал с бывшим председателем Комиссии по ценным бумагам и биржам США Джеем Клейтоном кризисы в банковской сфере, глобальные макроэкономические рынки и блокчейн. Завершая дискуссию, ведущий спросил меня, каких "черных лебедей" нам следует ожидать. Мой ответ был таким:

"Все игнорируют черных лебедей, пока они не случаются. Тогда все хотят говорить только о том, "когда упадет следующий ботинок". Я бы сказал, что самым большим сюрпризом будет то, что все ботинки уже слетели в прошлом году - и ничего сумасшедшего не произойдет".

"Но если вы заставите меня что-то сказать, я бы сказал, что ясность в регулировании - это единственное, чего никто не ожидает. Есть несколько вариантов, как это может произойти".

Очень важной темой сейчас является отсутствие плохих событий.

На протяжении большей части 2022 и 2023 годов происходили всевозможные редкие, безумные плохие вещи.

Колебания на глобальных макрорынках вообще выходили за рамки истории. 2022 год стал худшим в истории для американских инвесторов в облигации, согласно анализу Эдварда Маккуорри, почетного профессора Университета Санта-Клары, изучающего историческую доходность инвестиций:

"Даже если вы вернетесь на 250 лет назад, вы не найдете худшего года, чем 2022".

2022 год стал худшим годом для классического портфеля акций и облигаций 60/40 со времен Великой депрессии.

Еще большее влияние оказали частные рынки, которые влияют на нашу венчурную сферу. Объем привлеченных средств от IPO сократился на 95%, а количество сделок - на 85% по сравнению с предыдущим годом.

Рынки блокчейна пострадали от всего этого, а также от мега-сумасшествия, такого как преступление Сэма Бэнкмана-Фрида на 5 миллионов человек, и смехотворного кредитного плеча в полудюжине кредитных организаций.

Общая капитализация криптовалютного рынка упала на 70%.

На мой взгляд, все эти странности случаются раз в поколение. Никто не будет кредитовать криптовалютные хедж-фонды без залога и прозрачности еще 10 или 15 лет. (Видя 25-летние циклы, я знаю, что кто-то сделает это снова в следующем поколении!)

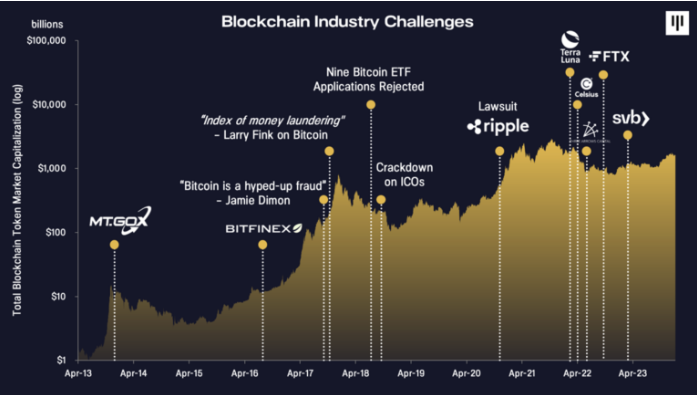

Ниже показана волна катастрофических, по мнению многих, событий в истории блокчейна.

Поскольку ни одна из этих причин не смогла погубить блокчейн, отсутствие этих суперплохих вещей является, по большому счету, положительным фактором.

Другой большой плюс - устранение некоторых регулятивных барьеров, которые сдерживали нашу индустрию - и институты, которые хотели инвестировать в этот новый класс активов.

За последний год были вынесены положительные решения по таким громким делам, как признание нативного токена Ripple XRP не ценной бумагой и победа Grayscale в судебном процессе против SEC по поводу заявки на биткоин ETF. На наш взгляд, это может свидетельствовать о том, что регуляторная ясность в отношении блокчейна достигается, что дает возможность для дальнейших инноваций в США.

После того как в январе был запущен биткоин ETF, институциональное принятие, похоже, ускоряется.

Мы считаем, что с учетом того, что халвинг биткоина ожидается в конце апреля 2024 года, объединение этих положительных моментов обеспечит мощный попутный ветер для следующего бычьего рынка.

Кроме того, возможно, наступает момент перехода блокчейна с "dial-up" на "broadband". Мы видим это по росту второго уровня Ethereum и гипермасштабных блокчейнов. Это будет главной темой нашего мартовского письма и фокусом нашей следующей тематической конференции, на которую вы можете зарегистрироваться здесь.

Pantera управляет деньгами в этом пространстве дольше, чем кто-либо другой - более десяти лет этих бычьих и медвежьих циклов. Мы прошли через три полных безумия цикла - массивные ралли, а затем, к сожалению, -85% или около того падений. Я думаю, что сейчас мы находимся в начале четвертого большого цикла.

Распродажа акций в 2022 году оказала огромный "эффект знаменателя" на институты - и они действительно отказались от инвестиций в частные рынки. Сейчас, когда акции вернулись на рекордные максимумы, они снова могут инвестировать в частные рынки, и поэтому я думаю, что следующие 18 или 24 месяца, вероятно, будут сильным бычьим рынком для криптовалют.

Это переломный момент, когда за последние пару лет на рынках капитала и в блокчейн-пространстве произошли такие травмирующие, ужасные события, а также такие позитивные вещи, как халвинг и ясность в регулировании - все это происходит одновременно.

Самый забытый актив: пересмотр программируемости биткоина

Биткойн - самый пренебрегаемый актив в мире

Что, если я скажу вам, что актив с:

Капитализацией 900 миллиардов долларов США (на 60 % больше, чем Visa)

26 млрд долларов США ежедневного объема торгов (на 250% больше, чем у Apple)

50% годовой волатильности (на 20% меньше, чем у Tesla)

220+ миллионов держателей по всему миру (количество стран с населением 220+ миллионов: шесть)

... был проигнорирован и изгнан из "ведущих" финансовых институтов мира на 10 лет? Устроит ли вас ETF?

Нет. Только не тогда, когда биткойн продолжает оставаться одним из самых недооцененных и недофинансированных активов в мире, относительно его размера и масштаба.

Биткойн - один из самых заметных активов в криптовалютной экосистеме. Его рыночная стоимость и объемы в ~2,5 раза больше, чем у Ethereum. Сеть биткоина служит цифровым Форт-Ноксом. Это крепость, опирающаяся на вычислительную мощность самого быстрого в мире суперкомпьютера, в ~500 раз превышающую ее. В мире насчитывается более 200 миллионов держателей биткоина против 14 миллионов держателей Ethereum. И биткойн по-прежнему стоит особняком в сером море нормативных актов - он признан, классифицирован и рассматривается как цифровой товар.

Если финансовая система Уолл-стрит не хочет работать с биткоином, то биткоину придется строить финансовую систему самому.

Если технология blockchain может помочь банковскому обслуживанию небанковских клиентов, то наиболее очевидный путь - это глобальное распространение биткойна в Латинской Америке, Африке и Азии. Это уже охватывает миллионы людей. Если мы ожидаем, что в конечном итоге через блокчейн потекут триллионы, то нет более надежной и устойчивой сети, чем сеть Биткойна. Когда биткойн охватит миллиард человек и больше, они захотят делать больше, чем просто хранить и перемещать свои активы. Капитал и технологии редко стоят на месте. Это время не станет исключением.

Биткойн - это технология

Насколько сильно биткойн игнорируется как актив, настолько же сильно он может быть игнорирован как технология. Биткойн отстает в масштабируемости, программируемости и интересе разработчиков. Моя первая попытка построить что-то на основе биткойна была предпринята в 2015 году, в первые дни криптовалютных исследований J.P. Morgan. Тогда мало что можно было исследовать, кроме токенов и сайдчейнов. Это были ранние предки сегодняшнего ренессанса NFT и Layer-2 rollups.

Вердикт того времени был таков: строить на основе Биткойна чертовски сложно. Спросите Дэвида Маркуса, бывшего президента PayPal и соавтора стабильного биткоина Diem от Meta. Сейчас он создает Lightspark, компанию, занимающуюся платежами в Биткойне. Недавно Дэвид написал в твиттере: "Строить на основе Биткойна как минимум в 5 раз сложнее, чем на основе других протоколов".

Благословения биткойна, как денег и технологии, являются его проклятиями:

Сопротивление изменениям: Это является основой надежности Биткойна, но также и его медлительности. Обновления сложно утвердить, а на их установку может уйти 3-5 лет.

Простота конструкции: Это делает биткойн менее эксплуатируемым, но и менее гибким. Модель UTXO блокчейна биткойна хорошо подходит для использования в качестве простой транзакционной книги для платежей. Однако она несовместима со сложной логикой или циклами, необходимыми для более продвинутых финансовых приложений.

10-минутное время блока: Это помогает поддерживать синхронизацию сети Bitcoin со 100-процентным временем безотказной работы с 2013 года (редкое достижение), но не позволяет использовать ее в широком спектре потребительских приложений.

Сегодня я вижу признаки того, что нестабильность развития биткойна - это временное, неструктурное состояние. Возможно, наконец-то появится децентрализованная финансовая система, в основе которой будет лежать биткойн. Ее потенциал аналогичен или даже больше, чем у DeFi на Ethereum, хотя и идет по другому эволюционному пути.

Почему именно сейчас?

За последние несколько лет биткойн вышел на новую траекторию развития:

Обновление Taproot (ноябрь 2021 года): Обновление, которое расширило объем данных и логики, которые могут хранить транзакции Биткойна.

Ординалы (январь 2023 года): Протокол с поддержкой Taproot для записи богатых данных в отдельные сатоши (всего 2,1 квадриллиона). Это позволит создать слой метаданных для невзаимозаменяемых токенов.

Токены BRC-20 (март 2023 года): Тип ординала, позволяющий развертывать, минтить и передавать функции.

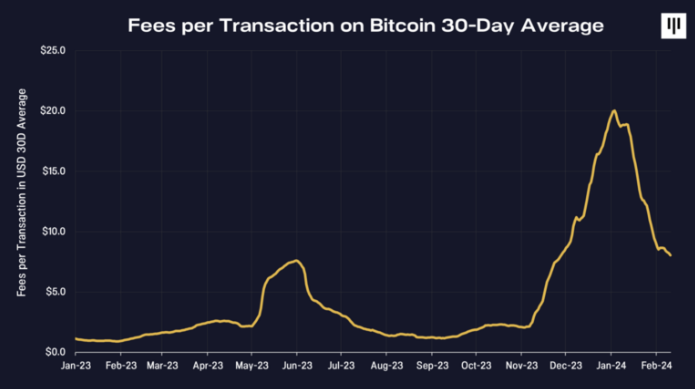

Разблокировка взаимозаменяемых и невзаимозаменяемых активов дала старт первым волнам активности DeFi и NFT на Ethereum в 2016-2017 годах. Первые признаки такого же роста сейчас всплывают на поверхность. Средняя комиссия биткоина за транзакцию в 2023 году выросла в 20 раз благодаря ординалам.

Биткойн обязательно пойдет своим путем, но очевидно, что для создателей открылось новое пространство для проектирования.

Средняя комиссия биткоина за транзакцию

Более масштабные макротенденции вызвали психологический сдвиг в биткойн-сообществе и возродили аппетит биткойн-инвесторов к децентрализованным финансам на биткойне:

Принятие Layer-2: В течение 2023 года в новых DeFi активностях преобладали Layer-2, такие как Arbitrum. Это показывает, что можно наращивать мощность и программируемость блокчейна без изменения базового слоя.

Принятие традиционными институтами: Биткойн преодолел серьезное регуляторное препятствие, получив разрешение на создание ETF, что привлекло потоки капитала и предпринимательские умы обратно в экосистему. BlackRock и Fidelity активизируют медленные, но мощные двигатели Уолл-стрит. Торговые дома облизываются и ищут любой маржинальный источник ликвидности биткоина. Это может вскоре привлечь их в DeFi, особенно с новыми институциональными шлюзами DeFi, такими как Fordefi.

Неудачи криптовалютных учреждений: Когда рухнули такие контрагенты, как FTX, BlockFi, Celsius и Genesis, это стало для криптовалют своеобразным Глобальным финансовым кризисом. Целое поколение инвесторов отказалось доверять свои биткоины централизованным финансовым службам.

Оглядываясь назад, можно заметить: технологические разблокировки и макротенденции сходятся к моменту прорыва для DeFi на Биткойне. Сейчас самое время воспользоваться этим моментом.

Возможность на полтриллиона долларов

Приз за создание DeFi на биткойне манит. Помимо социального и экономического значения, каждый начинающий строитель и инвестор должен задаться вопросом: а что, если это сработает? Сколько стоит DeFi на Биткойне?

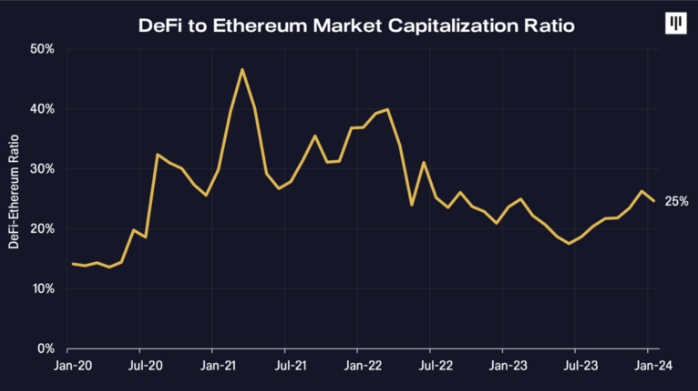

Ethereum, стоимость которого оценивается в ~300 миллиардов долларов, является основной частью сегодняшней активности DeFi. Приложения DeFi, созданные на Ethereum, исторически составляли от 8 до 50% от рыночной стоимости Ethereum. В настоящее время их доля составляет около 25%. Uniswap - крупнейшее DeFi приложение на Ethereum, стоимость которого составляет 6,7 миллиарда долларов, или ~9% всех DeFi приложений на Ethereum.

Доля DeFi от рыночной капитализации Ethereum

Если DeFi достигнет масштабов Ethereum в отношении Bitcoin, то можно ожидать, что общая стоимость приложений DeFi в Bitcoin составит 225 миллиардов долларов (25% Bitcoin). Со временем она может составить от 72 до 450 миллиардов долларов (от 8 до 50%). При этом предполагается, что текущая рыночная стоимость биткойна не изменится.

Ведущее приложение DeFi для биткойна в конечном итоге может быть оценено в 20 миллиардов долларов (2,2% биткойна) и колебаться между 6,5 и 40 миллиардами долларов. Это позволит ему занять место в десятке самых ценных активов в криптовалютной экосистеме. Биткойн почти вернулся к статусу триллионного актива. Тем не менее, он все еще имеет неиспользованные возможности на полтриллиона долларов.

Заглядывая в будущее

За последние три года на горизонте наметилась волна прогресса в области программирования биткоина. В качестве примеров можно привести: Стеки, Lightning, оптимистичные роллапы, ZK-роллапы, суверенные роллапы, дискретные лог-контракты. Более поздние предложения включают Drivechains, Spiderchain и BitVM.

Но победившее решение не будет побеждать только благодаря своим техническим достоинствам. Выигрышный подход к созданию DeFi на базе Биткойна потребует следующего:

Экономическое соответствие Биткойну: любой программируемый слой Биткойна должен быть напрямую связан с экономической ценностью и безопасностью Биткойна. В противном случае пользователи могут воспринять его как враждебный или паразитический по отношению к Биткойну. Привязка может выражаться в использовании BTC в качестве залога L2 и газовых платежей. Она также может включать использование сети Биткойн для расчетов и доступности данных.

Жизнеспособность без изменений базового уровня: Некоторые предлагаемые решения требуют жесткого или мягкого форка Биткойна. Это означает обновление всей системы. Учитывая, насколько редко они встречаются, маловероятно, что они станут первыми претендентами. Однако некоторые из них стоит рассматривать в долгосрочной перспективе.

Модульная архитектура: Победившее решение должно быть достаточно модернизируемым для внедрения новых технических достижений. Мы уже видим, как меняется уровень техники в области хранения на цепочке, разработки консенсуса, выполнения ВМ и приложений с нулевым разглашением. Полузакрытые системы с проприетарными стеками не смогут идти в ногу со временем.

Мосты: Перевести активы из одного блокчейна в другой невероятно сложно. Если все сделать правильно, то это не менее сложно, чем межпланетные перевозки, учитывая возможные казусы - от несоответствия задержек до изнурительных эксплойтов. Лишь немногие децентрализованные мосты были опробованы и проверены в реальных условиях. Одним из примеров является tBTC, который продолжает совершенствовать свой дизайн и децентрализацию.

Для роста важны две аудитории. 1) нынешние держатели биткойнов и 2) будущие создатели биткойнов. Обе аудитории разделены эзотерическими способами. На биржах хранится примерно 10-20% от общего объема биткоина. Около 10 миллиардов долларов биткойна хранятся в различных токенизированных формах на Ethereum. Разработчики распределены по многоцепочечному, многоуровневому стеку. Привлечение обеих групп потребует подхода "встретить их там, где они есть".

Эпоха забвения биткоина, возможно, наконец-то подходит к концу. В эпоху после появления ETF, Уолл-стрит наконец-то осознает очевидность того, что биткоин - это актив. Следующая эра будет связана с биткойном как технологией и вновь пробудившимся интересом к биткойну.

Протоколы с фундаментальными показателями

Мы считаем, что находимся в точке перегиба в этом классе активов - традиционные и более фундаментальные основы будут применяться к инвестированию в цифровые активы.

Наш подход заключается в создании устойчивого, повторяющегося инвестиционного процесса, и в рамках этого процесса мы считаем, что наиболее последовательный способ добиться положительных результатов - это инвестирование в токены, у которых есть фундаментальные причины превзойти биткоин и более широкую индустрию.

Мы считаем, что токены - это новая форма формирования капитала, которая заменяет акции для целого поколения компаний. Токены, лежащие в основе протоколов, которые соответствуют требованиям рынка, управляются сильными командами менеджеров и имеют путь к устойчивой юнит-экономике, будут иметь наилучшие показатели в предстоящем цикле.

Мы считаем, что такой подход обеспечит значительную доходность с поправкой на риск по сравнению с рыночными индексами, поскольку инвесторы начинают понимать, как оценивать цифровые активы.

Ниже мы приводим несколько тематических исследований в областях, которые вызывают у нас интерес, а также конкретные примеры инвестируемых протоколов в этих категориях.

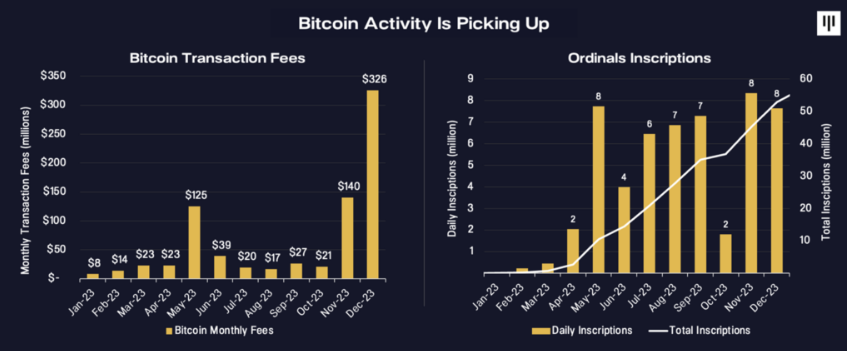

1. Рост активности в биткоине

Активность в биткойне растет - не только торговля самим активом с запуском в прошлом месяце биткойн-ETF, но и всплеск новых сценариев использования, многие из которых обеспечиваются вторым уровнем, который привносит программируемость в иначе жесткий протокол биткойна.

На протяжении большей части исторического пути биткоина его характеризовали как "цифровое золото", и многие до сих пор считают это его главным ценностным предложением - как сейчас, так и в будущем. В последнее время идея о выходе Биткойна за рамки простого хранилища стоимости начала набирать обороты, и очень интересно, что мы начинаем видеть инновации базового уровня, такие как ординалы, биткойн-NFT, которые были представлены в начале прошлого года.

Данные свидетельствуют о том, что в этом году комиссии за транзакции по протоколу Биткойна резко возросли благодаря активному участию пользователей в ординалах.

Из-за ограниченной пропускной способности блокчейна Биткойна майнеры вынуждены отдавать предпочтение транзакциям с более высокой комиссией. Поэтому, чтобы записи могли конкурировать за место в блоке, они платят больше комиссионных за транзакции, и именно поэтому комиссии за транзакции Биткойна растут вместе с ординалами. Рост комиссий и активности пользователей - это интересное событие по двум причинам.

Во-первых, более высокие комиссии за более сложные транзакции приводят к увеличению доходов майнеров Биткойна. Это способствует дальнейшей безопасности сети, особенно учитывая, что вознаграждение за блок майнеров со временем уменьшается с каждым халвингом. В какой-то момент плата за транзакции должна вырасти настолько, чтобы вытеснить уменьшающееся вознаграждение за блок, чтобы устойчиво стимулировать майнеров к защите сети.

Во-вторых, активность пользователей вызывает у нас восхищение, поскольку она указывает на органический спрос пользователей на использование протокола Биткойна в новых формах, выходящих за рамки простого цифрового золота или неразрешенной передачи ценностей. Биткойн - самая ценная, широко распространенная, безопасная и децентрализованная криптовалюта, а значит, возможно, и лучший кандидат на роль глобального расчетного слоя, и все же сегодня на его основе построена лишь относительно небольшая криптоэкономика. Существует огромный потенциал создания стоимости, если хотя бы часть капитала в размере более $850 млрд будет использована в качестве ликвидности в децентрализованных финансовых приложениях.

Если спрос на эти новые приложения и сценарии использования сохранится, то большая часть этой деятельности должна будет происходить в сетях второго уровня, способных поддерживать более высокую пропускную способность и сложность транзакций, таких как Stacks.

Пример протокола, приносящего доход: Stacks

Stacks - это обобщенная сеть смарт-контрактов, которая привносит в Биткойн программируемость смарт-контрактов, подобную Ethereum (аналог второго уровня, как Arbitrum в Ethereum, о котором шла речь в предыдущих письмах). В ней используется механизм консенсуса под названием Proof of Transfer, который по сути привязывает Stacks к Bitcoin и позволяет ей пользоваться преимуществами безопасности самой проверенной временем блокчейн-сети. Биткойн можно передавать в Stacks и использовать в приложениях, а стейкеры Stacks получают деноминированную в биткойнах прибыль за обеспечение безопасности блокчейна.

Краткое содержание инвестиционного тезиса

Вековая тенденция: Интерес к инновациям в биткойне возрос, чему способствовали ординалы, ETF и предстоящий халвинг в апреле

Конкурентная дифференциация: Stacks на сегодняшний день является единственным живым обобщенным смарт-контрактом L2 в Биткойне и является ключевым бенефициаром этого возросшего интереса и внедрения перед будущими конкурентами

Катализатор: Апрельское обновление Nakamoto значительно улучшает работу пользователей Stacks, которая до сих пор была нестабильной, за счет увеличения времени подтверждения и транзакционных издержек по сравнению с Ethereum

Ключевые риски: протокол ранней стадии с рисками исполнения, связанными с продуктом (обновления Nakamoto и sBTC) и выходом на рынок (привлечение пользователей, разработчиков)

Биткойн переживает особый момент в своей истории благодаря слиянию множества факторов, вызывающих повышенный интерес: повышенная активность, запуск спотовых биткойн-ETF, предстоящий халвинг в апреле и т. д. Пользователи голосуют ногами*, и они заявили, что хотят новых способов использования протокола биткойна - до сих пор большой и недостаточно используемой базы капитала.

*«Голосовать ногами» — политическое клише, которое описывает одну из форм обратной связи между управляемыми и управляющими. Голосование ногами часто происходит, когда обычный избирательный процесс нарушен.

- прим. Holy Finance

Таким образом, миссия Stacks по внедрению инноваций в биткойн является захватывающей и своевременной. Интересно, что на данный момент Stacks является единственным обобщенным смарт-контрактом второго уровня для Биткойна, что контрастирует с экосистемой Ethereum, где существуют десятки конкурирующих смарт-контрактов второго уровня, борющихся за долю рынка. Хотя со временем может появиться несколько жизнеспособных Layer 2 для Биткойна, мы считаем, что, учитывая позицию Stacks на рынке, мы будем иметь конкурентное преимущество в течение длительного времени перед любыми новыми конкурентами, которые появятся - и мы ожидаем, что они появятся.

Важным предстоящим событием, на которое стоит обратить внимание, является обновление протокола Stacks до Nakamoto в апреле. Это должно значительно улучшить работу пользователей Stacks за счет увеличения пропускной способности сети, снижения стоимости транзакций и повышения безопасности. Одна из наших основных идей заключается в том, что блокчейн в настоящее время переживает момент перехода от "dial-up" к "broadband" с ростом второго уровня и гипермасштабных блокчейнов, и подобно непредсказуемому размаху интернет-бизнеса, который возник после увеличения скорости интернета, улучшение инфраструктуры блокчейна может стать катализатором распространения новых сценариев использования. Таким образом, мы считаем, что обновление Nakamoto может подтолкнуть больше инноваций в Stacks, создав более оживленную экосистему для DeFi, NFT и т. д., использующих Биткойн в качестве базового слоя.

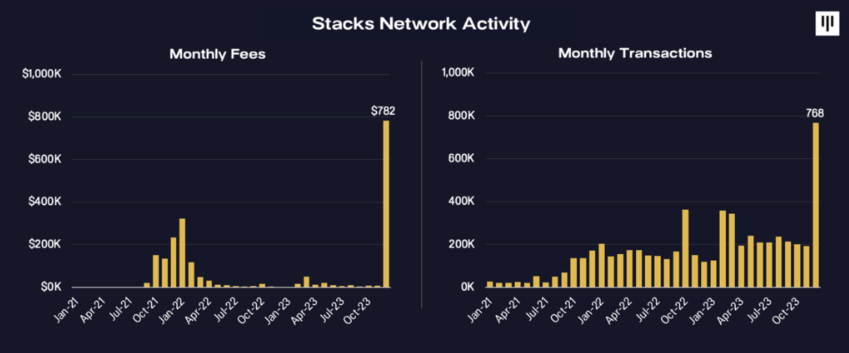

В последнее время в сети Stacks наблюдается резкий рост ежемесячных транзакций и комиссий, что еще раз свидетельствует о спросе пользователей на новые варианты использования Биткойна. Мы считаем, что эта тенденция будет развиваться после обновления Nakamoto и по мере того, как внимание к биткоину будет расти после запуска ETF и в период халвинга.

2. Рост децентрализованных бирж

Наиболее часто используемые сегодня приложения блокчейна связаны с торговлей, как на централизованных биржах, таких как Coinbase и Binance, так и на децентрализованных, таких как Uniswap и dYdX. Торговля - это основной вид человеческой деятельности, который существует тысячелетиями и пользуется неизбежным спросом. Даже в период низкой волатильности на медвежьем рынке в прошлом году торговые площадки продолжали приносить значительный доход.

В рамках более широкой категории бирж децентрализованные биржи ("DEX") отбирают основные доли у централизованных бирж ("CEX"). На наш взгляд, рост конечного рынка DEX обусловлен несколькими долгосрочными попутными ветрами, которые делают его привлекательным.

После краха FTX доверие к централизованным биржам сильно пострадало, и отрасль до сих пор сталкивается с некоторыми негативными отголосками. В то время как природа исцеляется, а централизованные биржи ужесточают свои бизнес-модели и практику соблюдения нормативных требований, трейдеры также все быстрее переходят на децентрализованные торговые площадки, где хранение активов более надежно, а ордера более прозрачны.

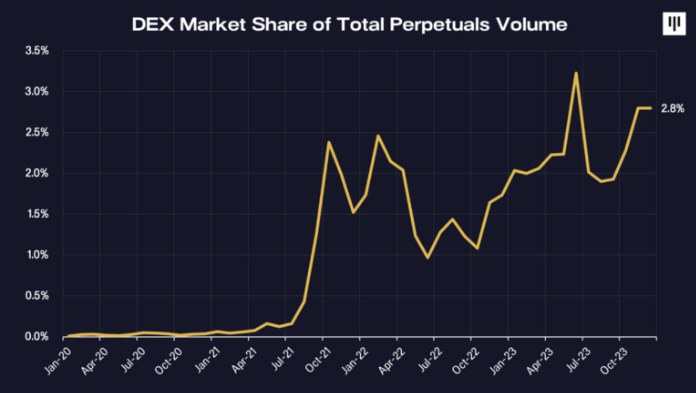

Вторым попутным ветром является то, что в рамках торговли бессрочные фьючерсы растут гораздо быстрее, чем спот-торговля. Это объясняется более высокой эффективностью использования капитала, которая обеспечивается фьючерсами, как и на традиционных рынках. В результате относительно новый рынок децентрализованных бессрочных контрактов неуклонно растет по сравнению с бессрочными контрактами, предлагаемыми на их централизованных аналогах. Сейчас на долю бессрочных DEX приходится 3% объемов CEX.

Доля DEX от объема торговли бессрочными фьючерсами

Мы считаем, что у DEX есть потенциал для захвата большей доли рынка, поскольку они предлагают множество преимуществ для трейдеров, включая большую гибкость и контроль над активами, конфиденциальность, безопасность и потенциально более низкие торговые издержки.

Пример протокола, приносящего доход: dYdX

dYdX - это децентрализованная биржа для торговли бессрочными фьючерсами. dYdX является лидером рынка, занимая более 40% рынка DEX для торговли бессрочными фьючерсами, и мы уверены, что это доминирование сохранится.

Краткое содержание инвестиционного тезиса

Вековая тенденция: Торговля на децентрализованных биржевых площадках растет в процентах от общего объема торгов, а бессрочные контракты стали доминирующим контрактом в криптовалюте из-за их эффективности использования капитала и 24-часового характера криптовалюты

Конкурентная дифференциация: Дружественный пользовательский интерфейс, который находит отклик у тех, кто привык к централизованным биржам, уникальное положение в качестве единственного масштабируемого DEX с централизованной моделью ордербука.

Фундаментальный сдвиг: экономика подразделения изменилась в положительную сторону, и изменение распределения капитала после обновления версии 4 перенаправляет сборы держателям токенов

Ключевые риски: Конкуренция как со стороны централизованных, так и децентрализованных бирж, потенциальное ужесточение регулирующих мер в отношении DeFi, сокращение объема торгов приведет к снижению доходности dYdX

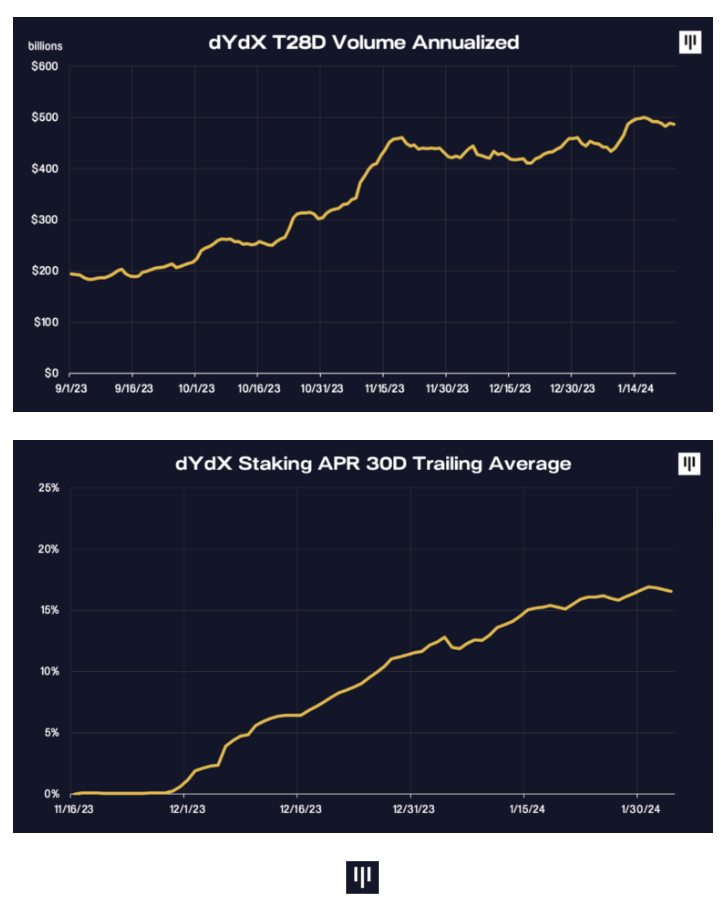

Как фундаментальные инвесторы, мы заботимся о стабильно положительной экономике единицы продукции. Одна из ключевых причин, по которой мы считаем dYdX интересной компанией, заключается в том, что за последний год экономика ее подразделений стала положительной. Бизнес-модель компании проста. Компания взимает комиссионные, примерно 2,5 базисных пункта от объема, и оплачивает расходы на привлечение клиентов. dYdX получает прибыль в размере примерно одного базисного пункта от объема, что составляет 40% маржи.

Вторая причина заключается в том, что в конце прошлого года произошел перелом в распределении капитала. dYdX начала возвращать капитал в виде вознаграждений за стейкинг (аналог дивидендов по акциям) держателям токенов в связи с обновлением v4 в декабре. Прибыль от протокола dYdX теперь распределяется напрямую держателям токенов, что делает начисление стоимости токенов конкретным.

С точки зрения оценки стоимости протокола, dYdX является привлекательной. С учетом дивидендной доходности в настоящее время она торгуется примерно с 15-процентной дивидендной доходностью, что привлекательно по сравнению с любыми другими традиционными активами и особенно дешево в контексте высокомаржинального бизнеса с двузначными показателями роста месяц за месяцем.

Если сложить все это вместе, то в течение следующего года можно представить себе разумный сценарий, при котором стоимость протокола dYdX превысит 10 миллиардов долларов, или более чем 3-кратный рост по сравнению с сегодняшней рыночной стоимостью. В течение этого времени держатели токенов будут продолжать получать дивидендную доходность в дополнение к потенциальному росту цены базового протокола по мере его дальнейшего развития.

Влияние халвинга биткоина

Функция денежной массы в протоколе биткойна является полярной противоположностью бумажным деньгам. Правила предложения и распределения монет в биткойне основаны исключительно на математике - предсказуемые и прозрачные по своей сути.

"Общий объем обращения составит 21 000 000 монет. Они будут распределяться между узлами сети при создании блоков, причем каждые четыре года их количество будет сокращаться вдвое. Первые четыре года: 10 500 000 монет. Следующие четыре года: 5 250 000 монет. Следующие четыре года: 2 625 000 монет. Следующие четыре года: 1 312 500 монет. И т.д..."

- Сатоши Накамото, список рассылки криптовалют, 8 января 2009 г.

Следующий халвинг прогнозируется на 20 апреля 2024 года. Вознаграждение за майнинг снизится с 6,25 BTC за блок до 3,125 BTC за блок.

На наш взгляд, все относительно просто: если спрос на новые биткоины остается неизменным или увеличивается, а предложение новых биткоинов сокращается вдвое, это приведет к росту цены.

Влияние халвинга на цену

Теория эффективных рынков гласит, что если мы **все** знаем, что это произойдет, то это должно быть учтено в цене. Перефразируя фразу, приписываемую Уоррену Баффетту, можно сказать: "Рынки почти всегда эффективны, но разница между почти и всегда составляет для меня 80 миллиардов долларов". Таким образом, даже если мы думаем, что все что-то знают, это не значит, что на этом нельзя сделать кучу денег.

"Инвестировать в рынок, где люди верят в эффективность, - все равно что играть в бридж с человеком, которому сказали, что смотреть на карты бесполезно".

- Уоррен Баффет, 1984 г., цитируется по Дэвису, 1990 г.

Если спрос на новые биткоины останется неизменным, а предложение новых биткоинов сократится вдвое, это приведет к росту цены. Ранее также наблюдался повышенный спрос на биткоин перед событием халвинга из-за ожидания роста цены.

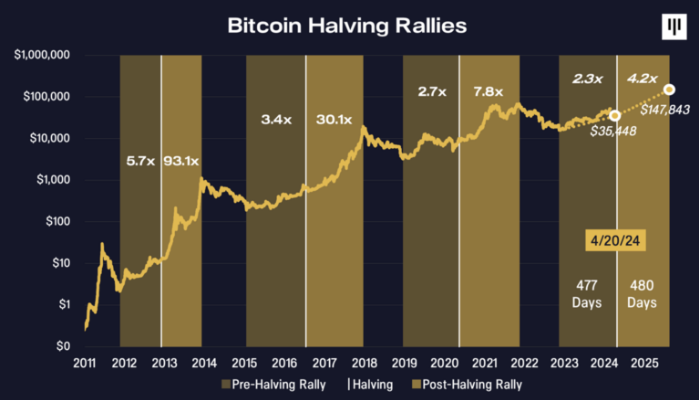

На протяжении многих лет мы подчеркивали, что халвинг - это большое событие, но на его реализацию уйдут годы.

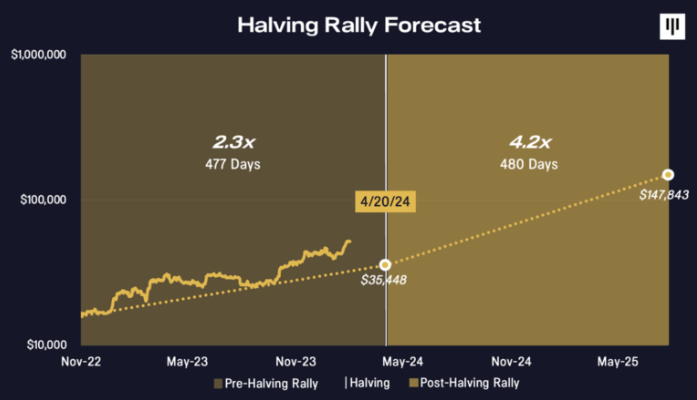

В нашем блокчейн-письме от ноября 2022 года мы опубликовали анализ влияния халвинга на цену, изучив изменение соотношения запасов к потоку при каждом халвинге. Ниже приведен график, который мы включили в этот анализ, а также прогноз того, что может произойти дальше.

Когда мы делали этот прогноз, биткоин стоил 17 000 долларов. Модель предсказала, что во время следующего халвинга в апреле 2024 года биткоин будет стоить чуть больше 35 000 долларов. На пике ралли после халвинга, который придется на август 2025 года, исходя из средней продолжительности предыдущих ралли, цена биткоина может достичь $148 000.

Текущая цена биткоина в настоящее время превышает наш прогноз в $35 500/BTC на дату халвинга, и сейчас она на 60% выше этого прогноза.

Казначейские облигации в блокчейне

Область, которую мы изучаем и в которую инвестируем, - это RWA или токенизация активов реального мира на блокчейне. Мы считаем, что определенные активы, представленные в виде токенов, могут получить значительные преимущества от того, что они будут жить на рельсах, основанных на блокчейне. К таким преимуществам относятся повышение ликвидности, демократизация прав собственности, повышение безопасности и прозрачности, а также снижение стоимости по сравнению с унаследованными системами.

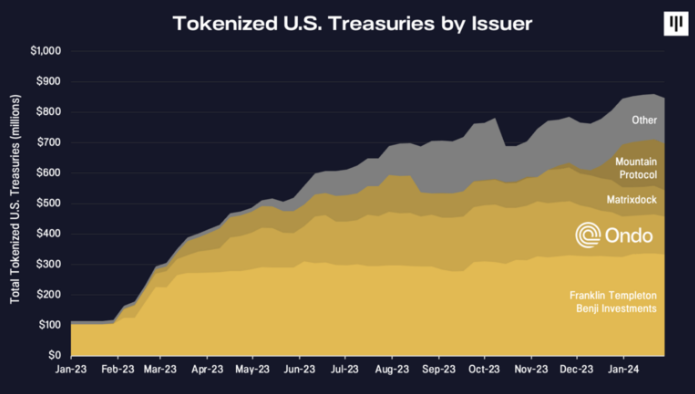

Растущая ниша RWA - токенизированные казначейские облигации США, особенно в связи с ростом процентных ставок за последние пару лет. Общая стоимость токенизированных казначейских облигаций выросла в 7,4 раза с начала 2023 года.

Помимо перечисленных выше преимуществ, глобальная доступность - это огромный плюс, который дают RWA. Я был в Азии и встречал людей в Корее и Сингапуре, которые рассказывали о своей возможности беспрепятственного доступа к токенизированным казначейским облигациям США через DeFi.

Портфельная компания Pantera Ondo является третьим по величине эмитентом токенизированных казначейских облигаций США после Franklin Templeton и Mountain Protocol. В общей сложности в блокчейне представлено более $850 млн казначейских ценных бумаг. Будет интересно проследить, как это будет развиваться по мере того, как токенизированные казначейские обязательства и токенизированные активы получат более широкое распространение.

Будь то казначейские обязательства, акции или даже права собственности на дома, мы уверены, что в будущем появится еще много активов, которые будут переведены в цифровой мир с помощью токенизации и получат преимущества глобальной ликвидности, ускоренных расчетов и большей прозрачности.

Развитие нормативно-правовой базы по блокчейну

Директор по правовым вопросам компании Pantera Катрина Палья обсудила нормативно-правовой ландшафт с профессионалами, находящимися на переднем крае правового пространства блокчейна, в Вашингтоне в январе. Вы можете посмотреть полную версию беседы здесь.

Учитывая постоянно меняющийся ландшафт регулирования блокчейна, мы хотели услышать непосредственно от тех, кто участвует в формировании национальной политики и нормативно-правовой базы для экономики цифровых активов.

Вот несколько основных моментов из этой беседы:

"Для нас очевидно, что есть много юрисдикций, которые пытаются стать центрами цифровых инноваций: Гонконг, ОАЭ, Сингапур, Великобритания, и они вкладывают значительные средства, чтобы привлечь туда талантливых специалистов. В США мы не столь дружелюбны и видим стимулы для ухода в офшоры. Я считаю себя сторонником США, сторонником Америки в том смысле, что когда мы все сделаем правильно, мы действительно все сделаем правильно, и инновации потекут обратно. Но сейчас мы находимся в опасном периоде, когда человеческий капитал становится невостребованным. И если другие инновационные центры привлекут этот человеческий капитал и он останется, то это будет долгая игра, чтобы вернуть его обратно. Сейчас очень важный момент".

- Скотт Баугесс, вице-президент по глобальной политике Coinbase

"Будь то SEC или CFTC, в их распоряжении не так много инструментов. И поэтому использование принудительных действий для того, чтобы попытаться найти грань, является одним из нынешних инструментов, которые есть в их распоряжении. Я думаю, что это одна из тех областей, где потребуется принятие законодательства и новых полномочий, чтобы разобраться и внести ясность. Это, конечно, не идеальный способ выработки политики, но в распоряжении регуляторов есть много инструментов, и они используют их, пытаясь найти эти границы. Конечно, с точки зрения индустрии это не очень полезно. Но вы можете понять, что у них есть молоток, и они используют его, и я думаю, что мы можем ожидать, что это будет продолжаться до тех пор, пока мы не получим новые рамки".

- Кристин Смит, генеральный директор Blockchain Association

"Я думаю, что в глобальном масштабе будут предприняты серьезные попытки создать нормативную базу для DeFi. Я присматриваюсь к ЕС, но не знаю, где это произойдет, но я думаю, что вы увидите это, и это будет действительно важной вещью, потому что это начнет разговор".

- Нил Майтра, партнер Wilson Sonsini

Самый ясный сигнал о том, что мы не на пике рынка?

Ни одной рекламы криптовалют на Суперкубке!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба