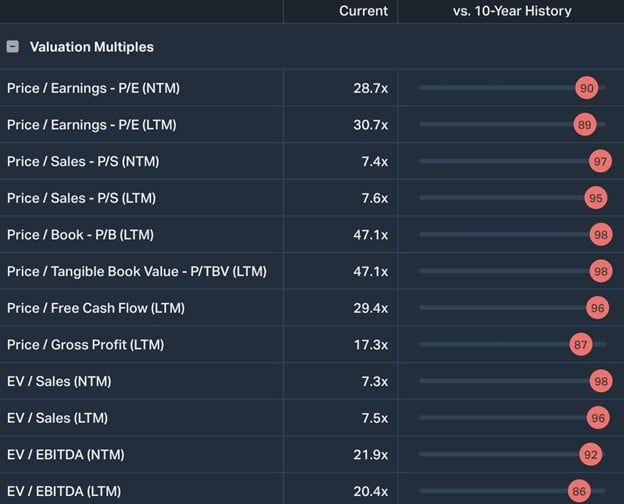

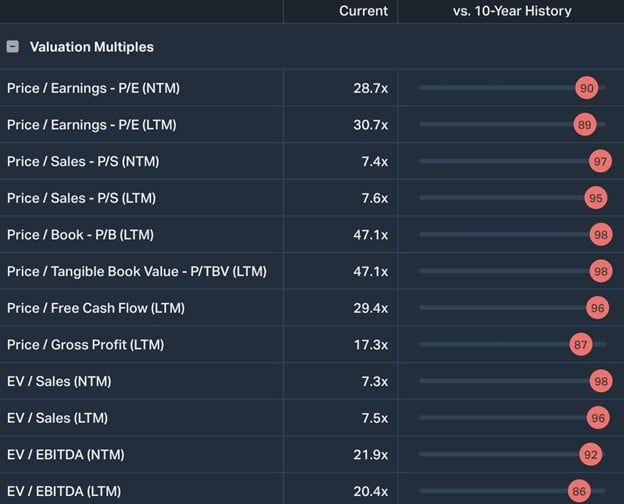

Оценки (NASDAQ:AAPL) приближаются к максимальным за последнее десятилетие уровням, а ведь безрисковая доходность по облигациям сейчас намного выше, чем была большую часть этого времени.

Оценки Apple

Рыночная капитализация Apple составляет $2,8 трлн. При неизменном мультипликаторе P/E и марже Apple нужно будет ежегодно продавать продукты и услуги почти на $400 млрд, чтобы цена ее акций оставалась стабильной. Представьте, что каждому мужчине, каждой женщине и каждому ребенку на планете Земля нужно будет ежегодно тратить примерно $45 на продукты Apple.

Этот контекст помогает нам понять, в состоянии ли компания расти темпами, закладываемыми инвесторами в цене ее акций. Он также помогает нам ответить на следующий вопрос: если одного только роста прибыли будет недостаточно для обоснования премии к рынку, поможет ли с этим обратный выкуп акций?

Послужной список Apple

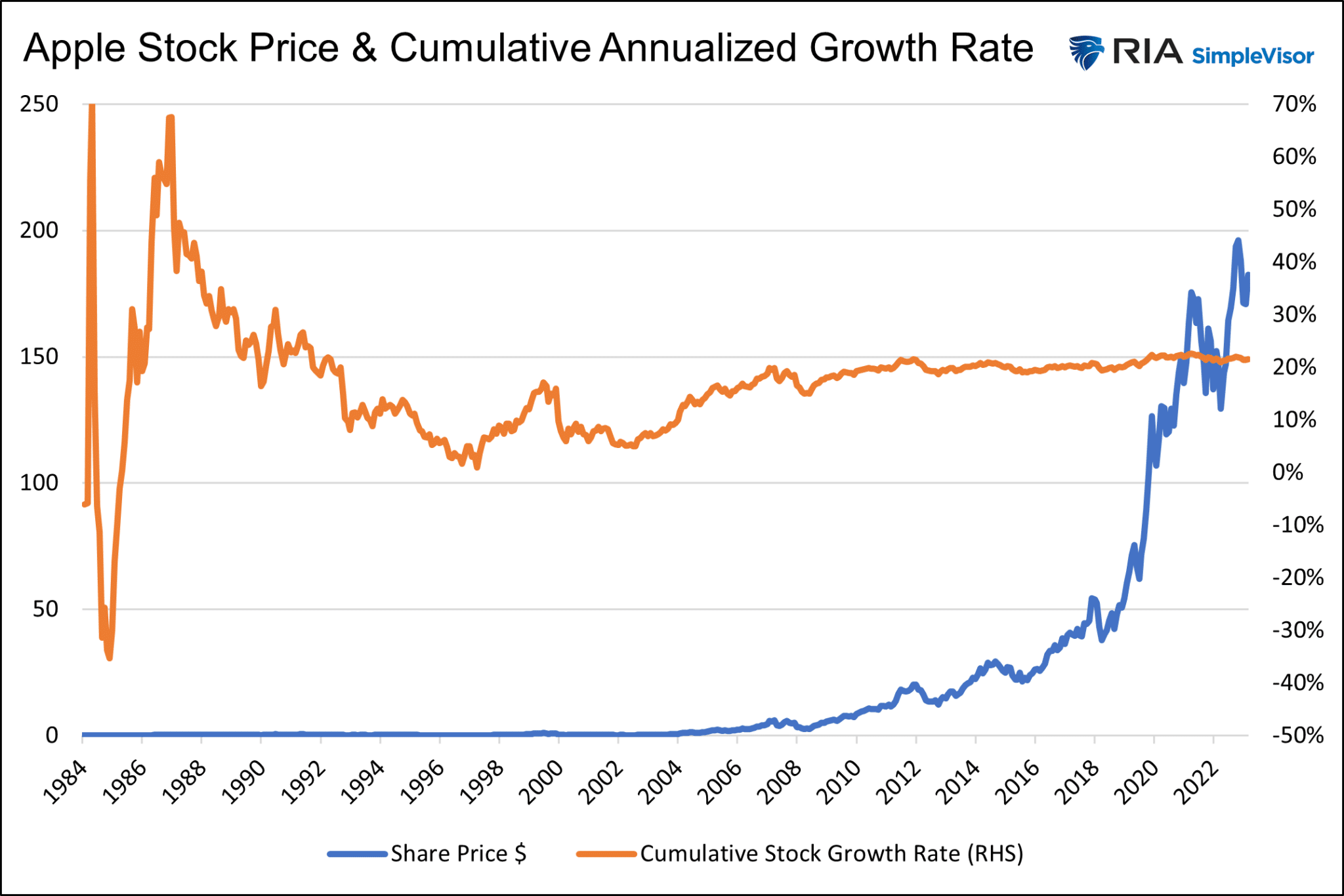

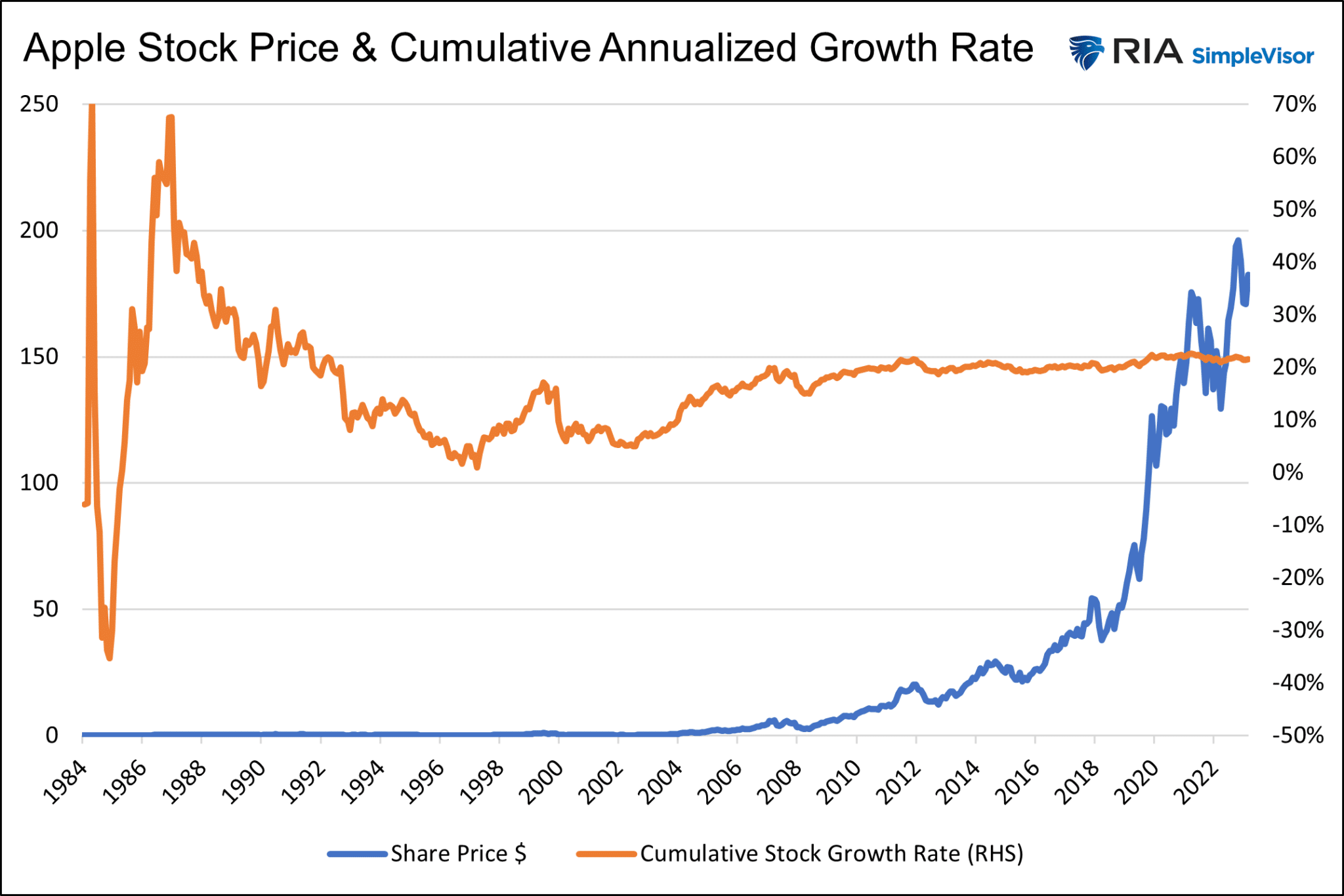

Как видно на приведенном ниже графике, доходность от инвестиций в акции Apple за последние 39 лет составляет невероятные 20% годовых. Это в два раза превышает темпы роста индекса S&P 500 за этот же период — 8,7%.

Цена акций Apple и совокупный рост

Столь сильная опережающая динамика Apple оправдана. С 1993 года прибыль на акцию компании растет в три раза быстрее прибыли S&P 500.

Недавние тренды Apple

Apple обладает прекрасным послужным списком, если говорить о росте прибыли и цены акций, но инвесторам не стоит полагаться на старые тренды. Вместо этого им необходимо сосредоточиться на перспективах.

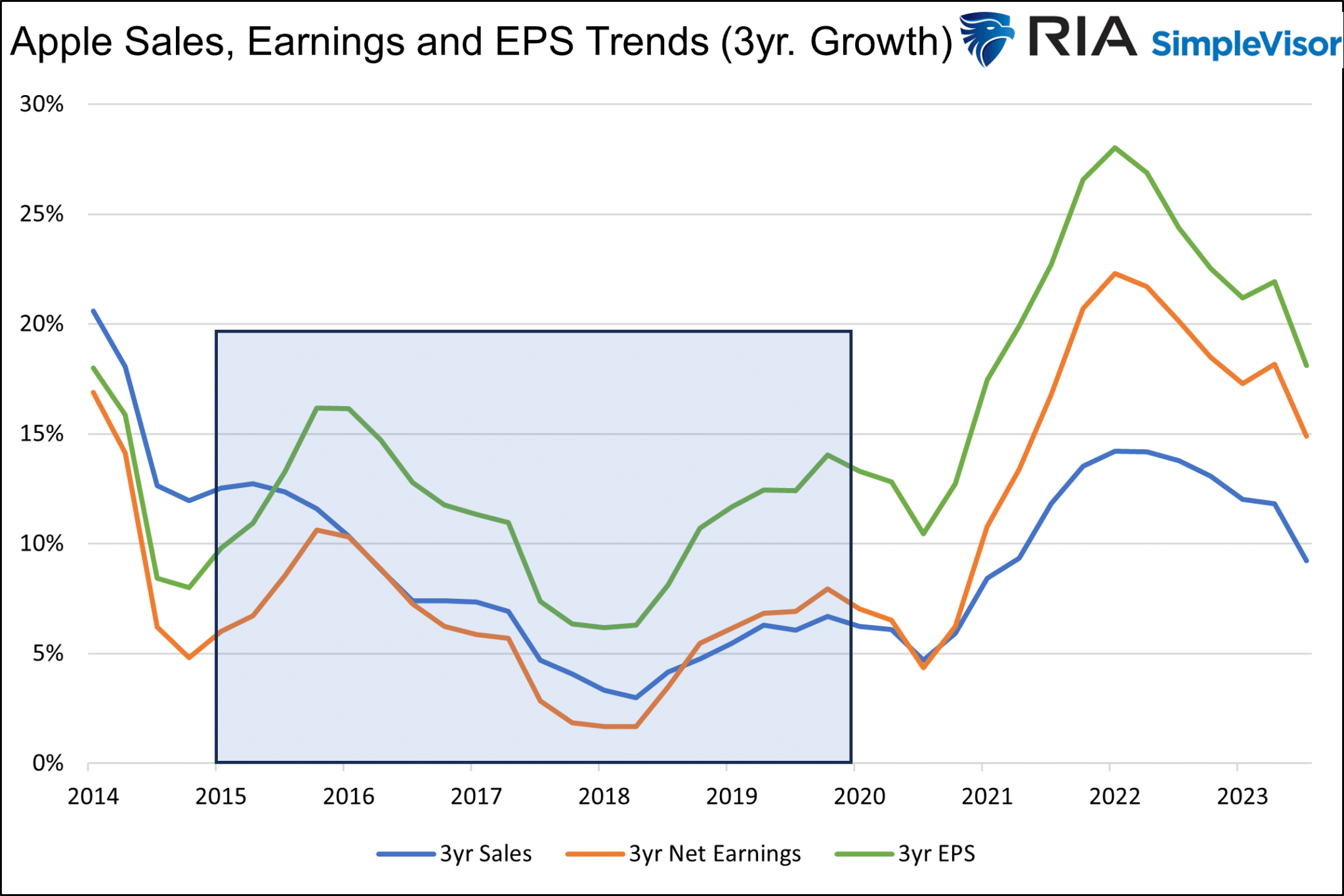

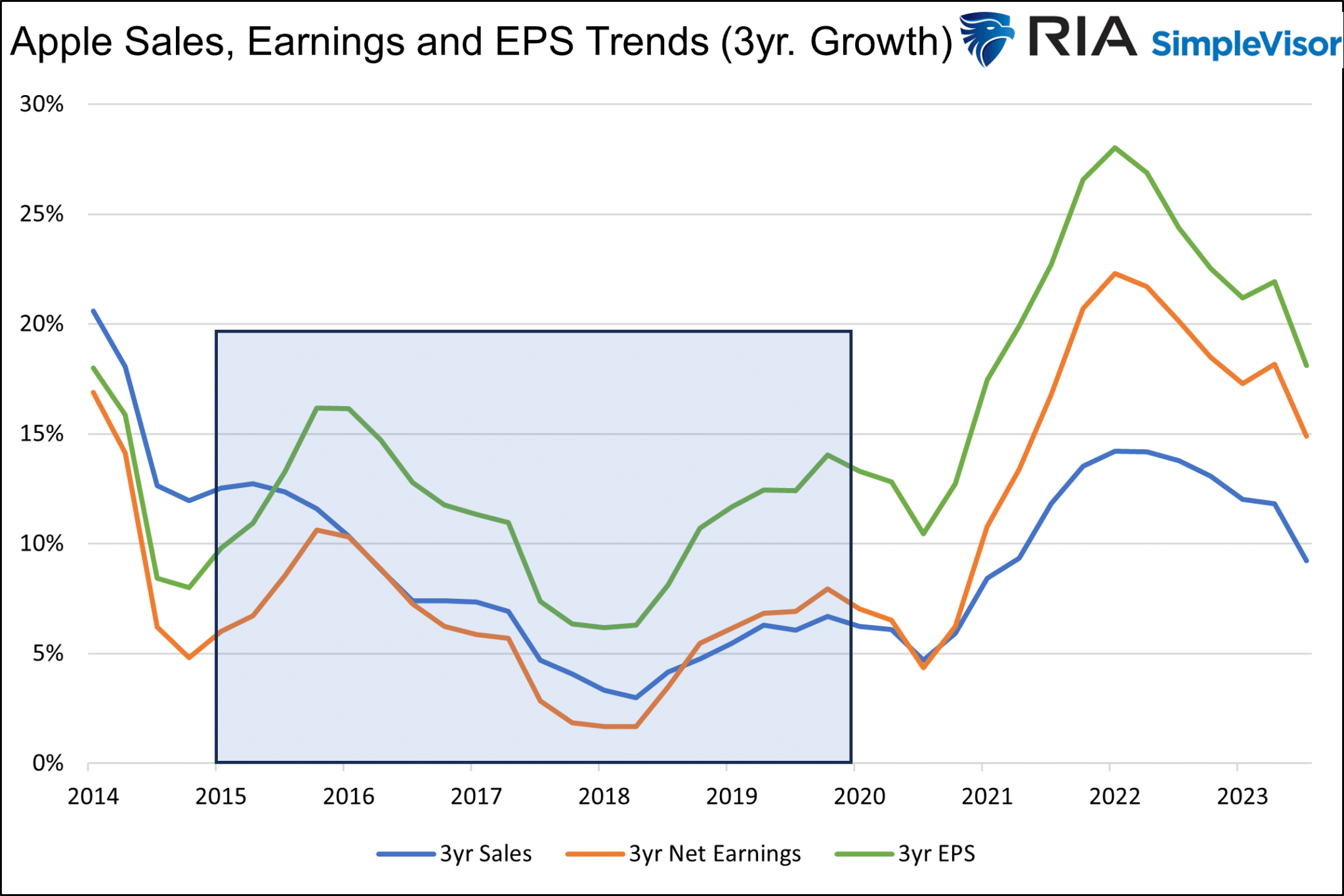

На приведенном ниже графике отражены 3-летние годовые темпы роста продаж, чистой прибыли и прибыли на акцию. Темпы роста в последнее время существенно замедлились. Мы укоротили график, ограничившись последним десятилетием, чтобы отчетливее отобразить недавние тренды.

Тренды продаж и прибыли Apple

В 2021 и 2022 гг. прибыль и продажи Apple получили поддержку благодаря связанным со стимулированием расходам и инфляции, вызванной масштабными фискальными программами поддержки экономики, которые проводились во время пандемии. Многим компаниям, в том числе Apple, было не сложно переложить инфляцию на плечи клиентов, и они смогли увеличить маржу прибыли в условиях повышения спроса.

Однако сейчас темпы роста прибыли и продаж Apple возвращаются к доковидным уровням. Чтобы лучше понять, что ждет компанию в дальнейшем, давайте посмотрим на 5-летний период с пандемией, выделенный голубым цветом. Продажи в этот период росли темпами 4,2% в год. Чистая прибыль росла темпами 4,3%, прибыль на акцию — темпами 10,4%.

Магия обратного выкупа акций

Цена акций не имеет значения. Акции Apple торгуются по $182 за бумагу. Рыночная капитализация компании составляет $2,85 трлн. Если бы компания выкупила все кроме одной акции, ее рыночная капитализация не изменилась бы, а цена акций составила бы $2,85 трлн.

Этот пример подчеркивает, насколько ценным может быть для инвесторов обратный выкуп акций.

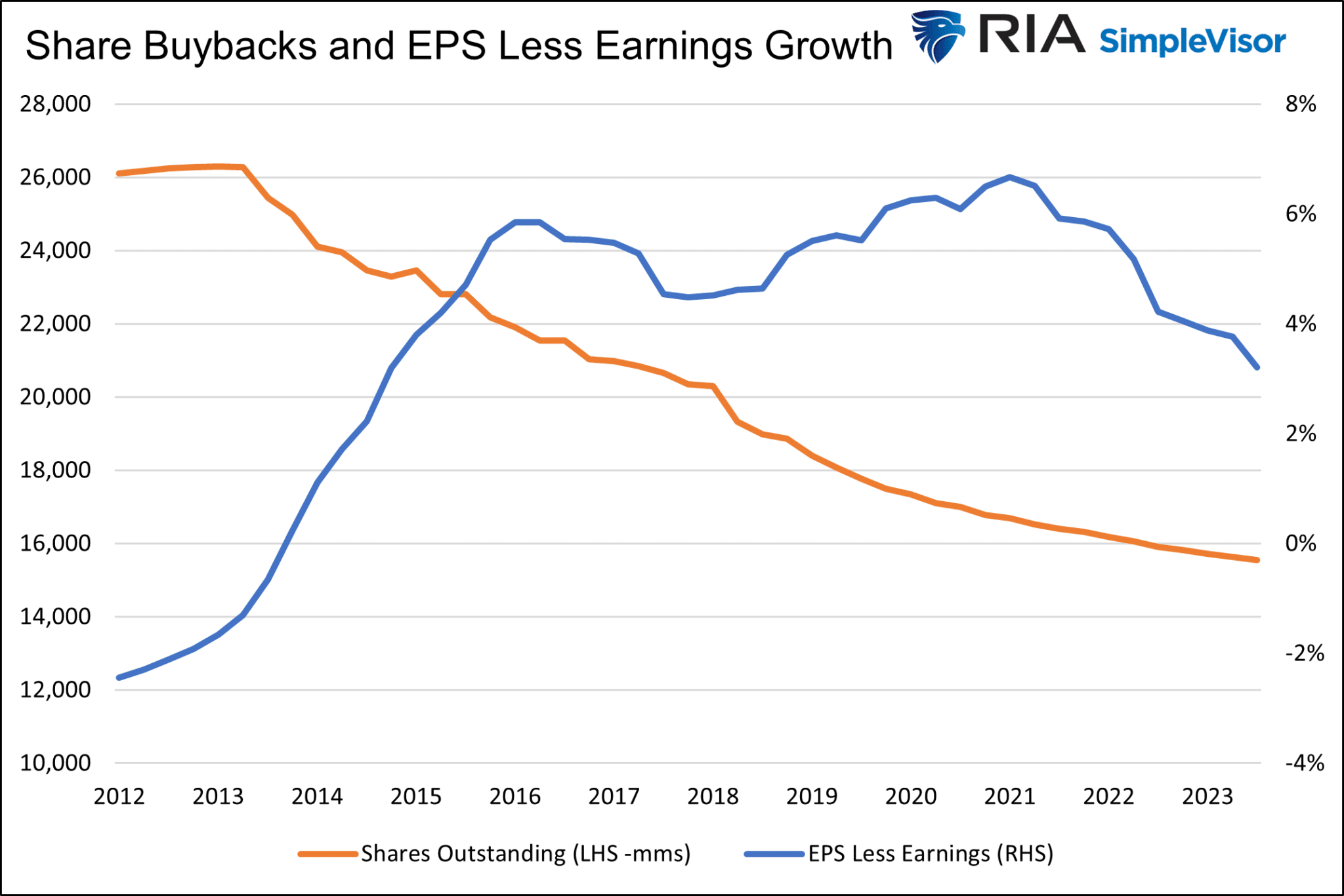

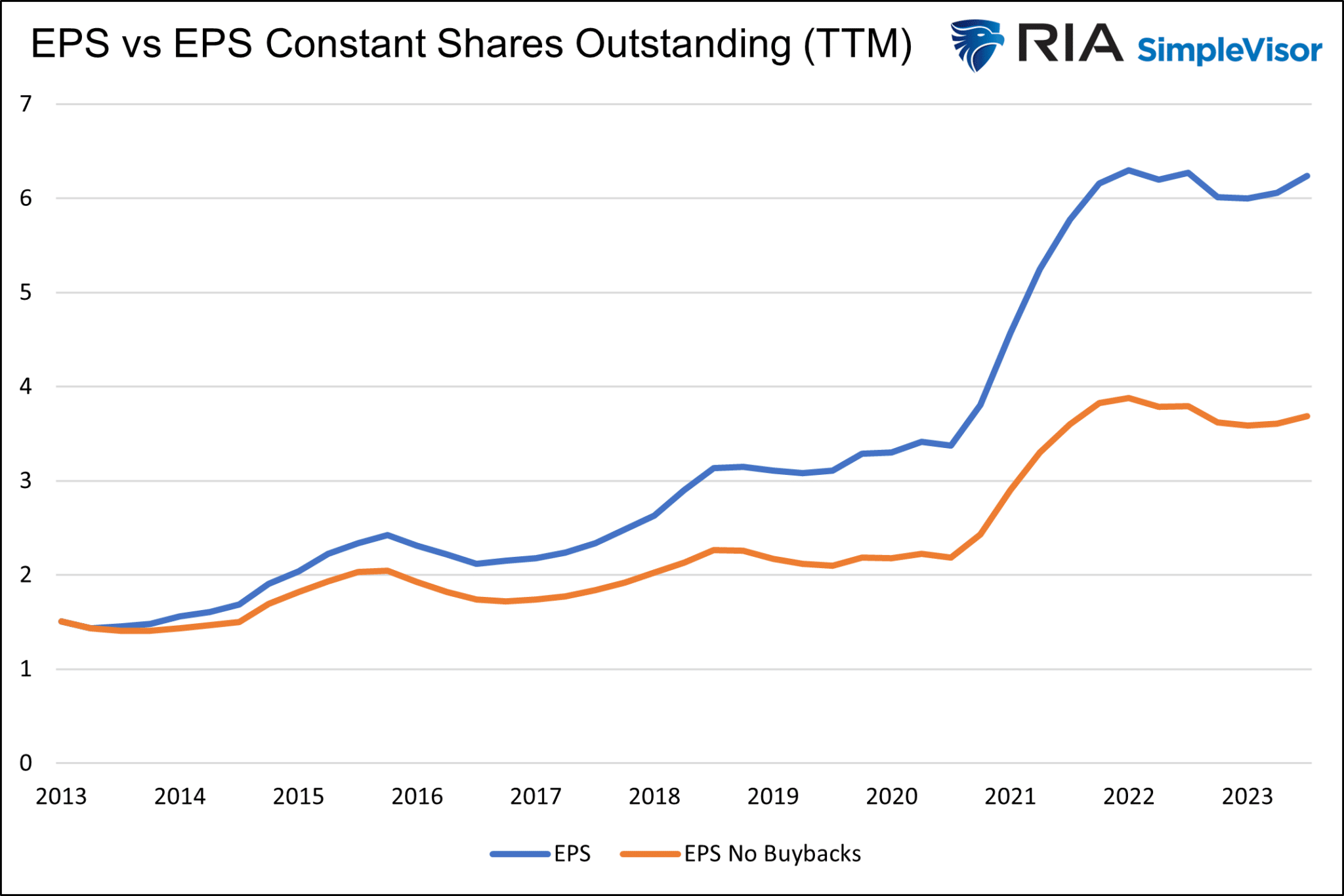

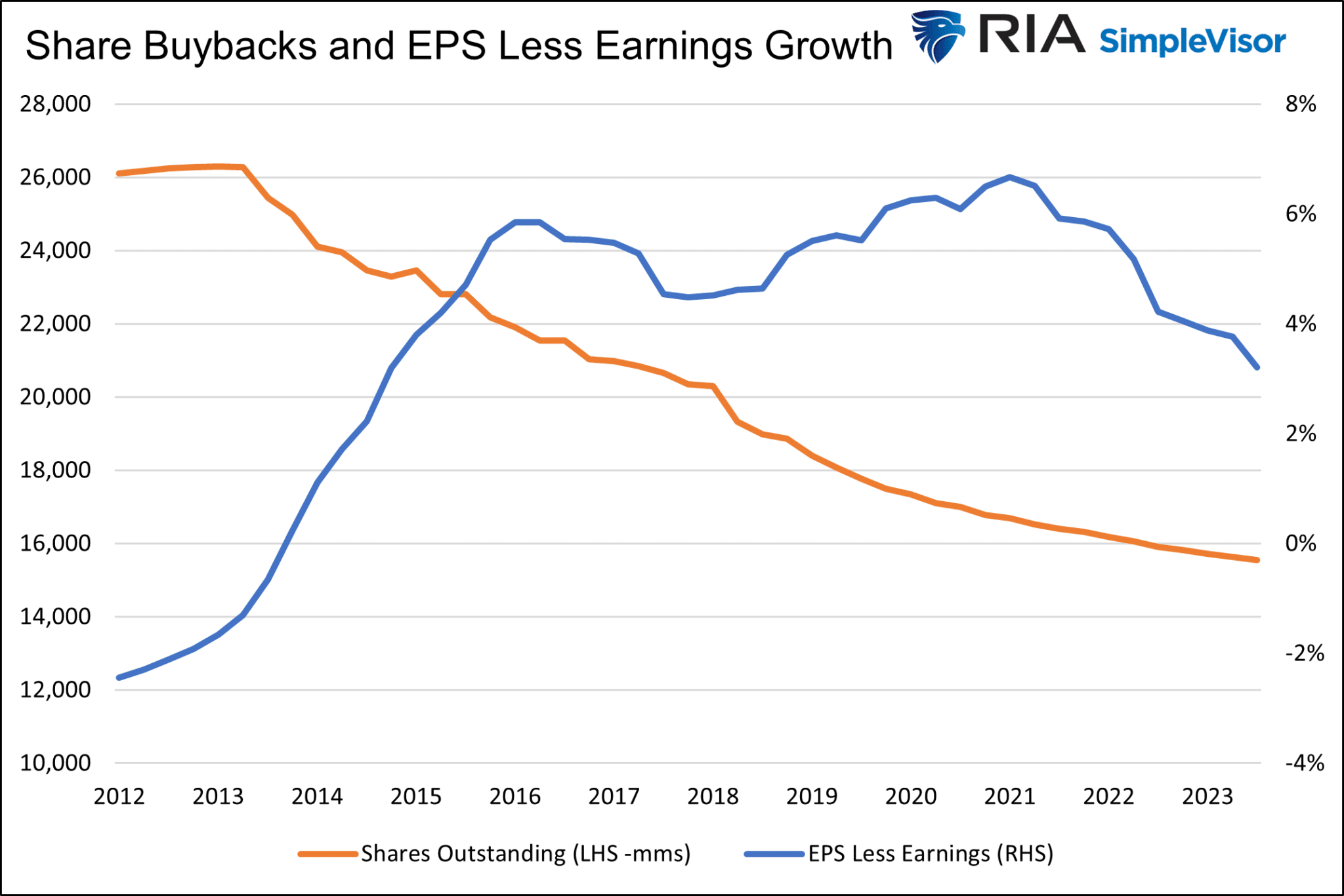

Но давайте вернемся к недавним трендам EPS, чистой прибыли и продаж Apple. Прибыль на акцию компании росла примерно в два раза сильнее продаж и чистой прибыли. Следующий график помогает объяснить, как они добились такого невероятного результата. Как только Apple начала выкупать акции в конце 2013 года, ее EPS начала расти на 4–6% сильнее прибыли.

Выкуп акций и EPS Apple

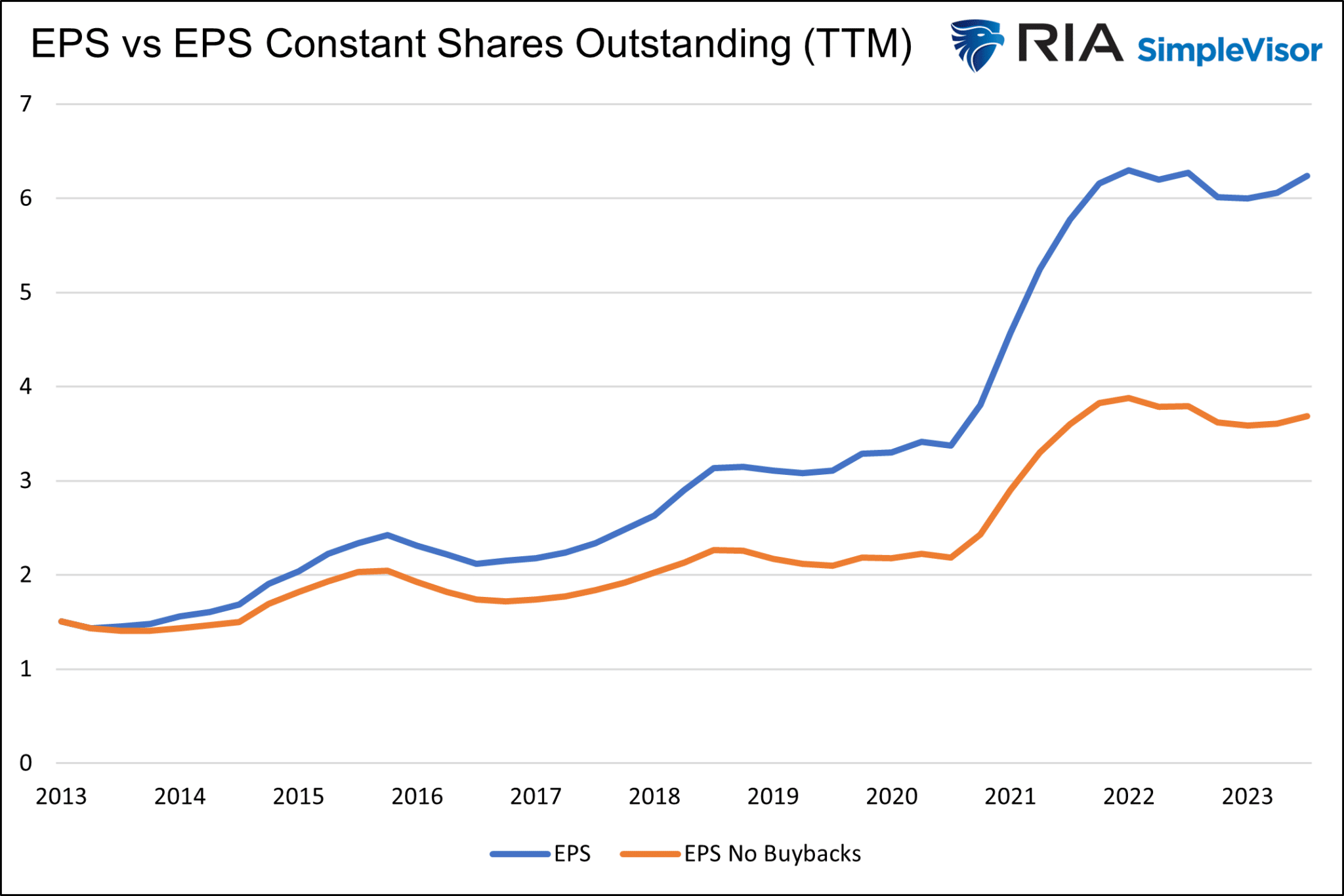

На следующем графике сопоставляется годовая EPS компании с ее EPS в том случае, если бы она не выкупала акции. График охватывает период начиная с 2013 года, когда Apple начала агрессивно выкупать акции.

EPS без обратного выкупа акций

Почему акции Apple торгуются с премией к рынку

В последнее время Apple увеличивала свою прибыль и продажи темпами приблизительно 5%. Это всего примерно на 1% больше приблизительных темпов роста номинального ВВП за период с 2017 по 2019 гг., составивших 4%, но меньше темпов роста EPS и продаж S&P 500, достигающих примерно 9%.

Так почему же инвесторы Apple готовы платить премию за этот более слабый, чем по рынку, рост?

Apple — невероятно успешная и инновационная компания, которая давно известна своей щедростью по отношению к инвесторам. Инвесторы готовы платить за будущие продукты и услуги с огромным потенциалом прибыли, и этот гудвилл трудно оценить.

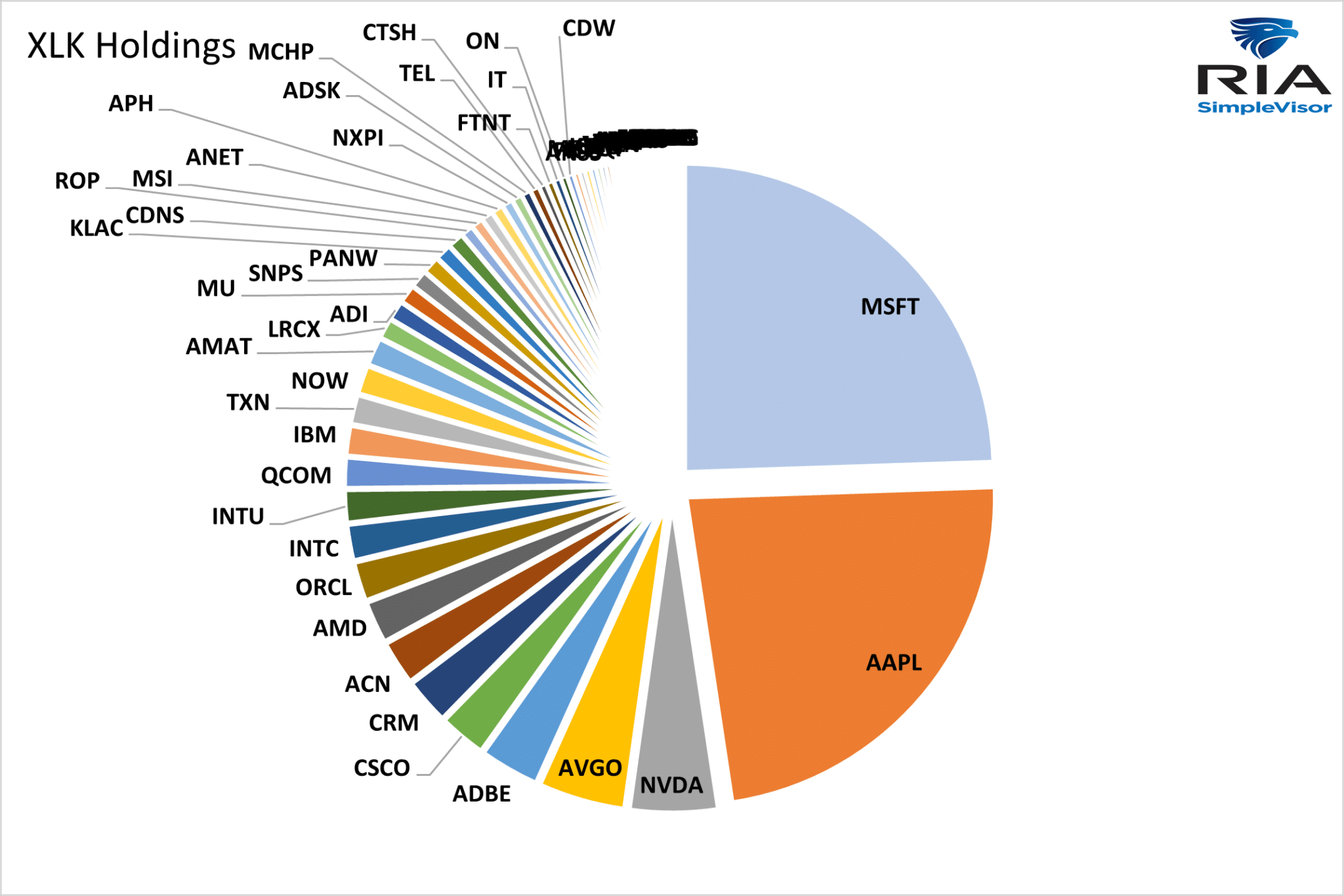

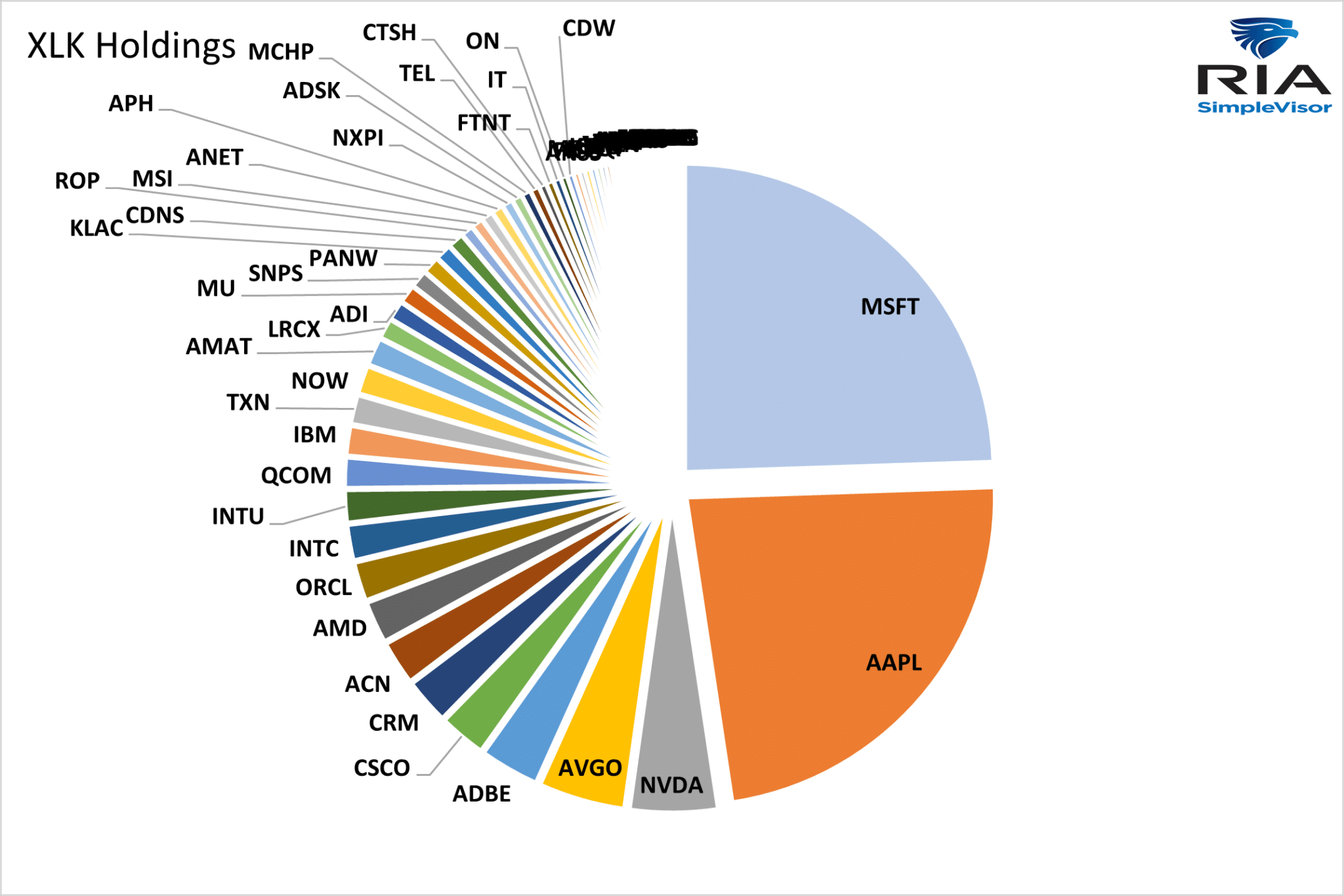

Вторая причина — это пассивные инвестиционные стратегии. Apple и Microsoft (NASDAQ:MSFT) — две крупнейшие компании по рыночной капитализации. Возросшая популярность пассивных инвестиционных стратегий оказывает непропорционально большую поддержку именно крупнейшим компаниям рынка.

Возьмем, к примеру, состав технологического биржевого фонда XLK с активами $52 млрд. Доля Apple и Microsoft в этом фонде составляет почти 50%. Если инвестор покупает паи XLK на $1000, приблизительно $500 из этой суммы придется на Apple и Microsoft, а остальное получают оставшиеся 62 компании.

Состав фонда XLK Technology

Последняя и самая важная причина — это обратный выкуп акций. Мы не можем точно оценить будущие инновации, гудвилл и пассивные инвестиционные стратегии, но мы можем понять, способна ли Apple продолжить обратный выкуп акций.

Финансирование будущего выкупа акций

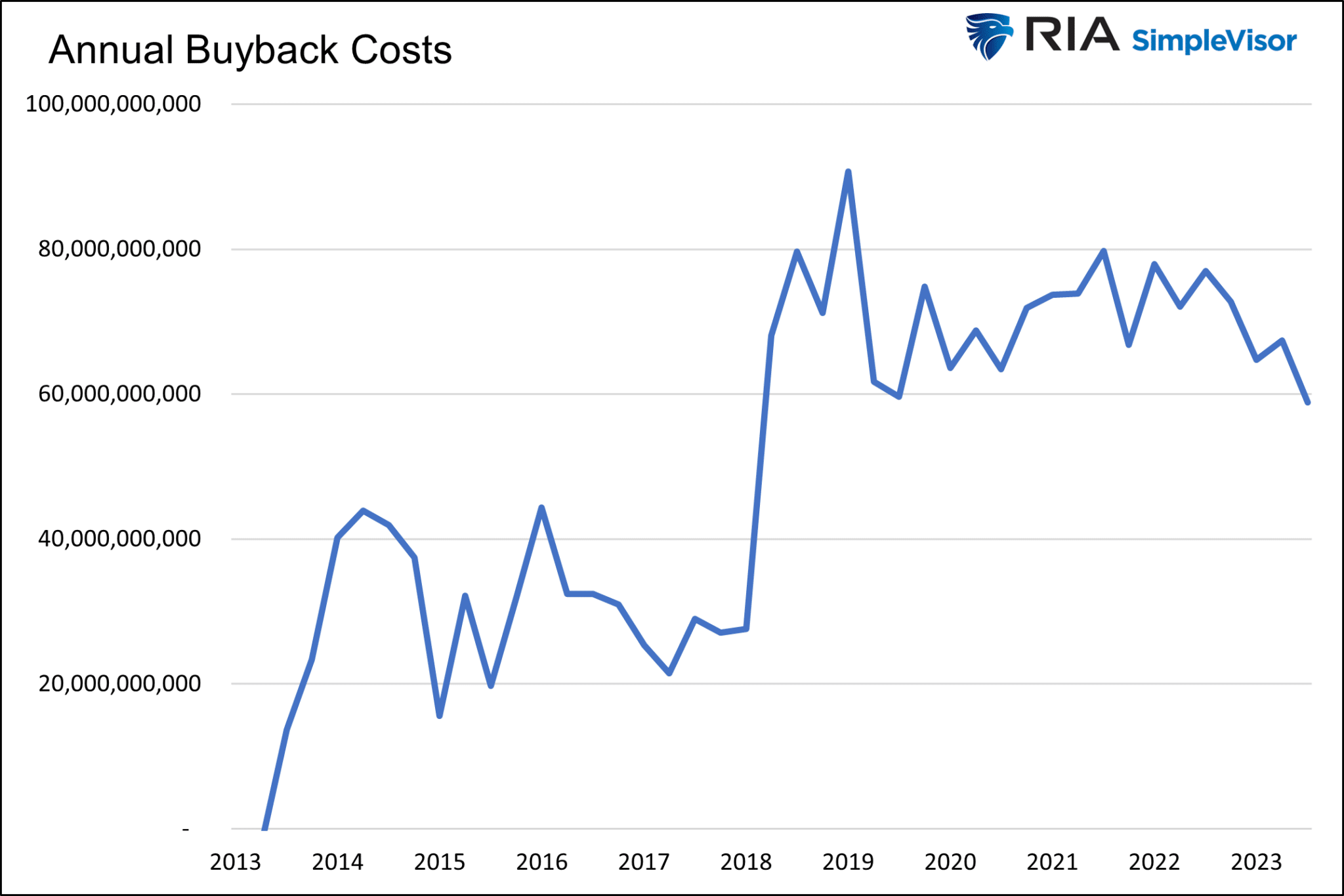

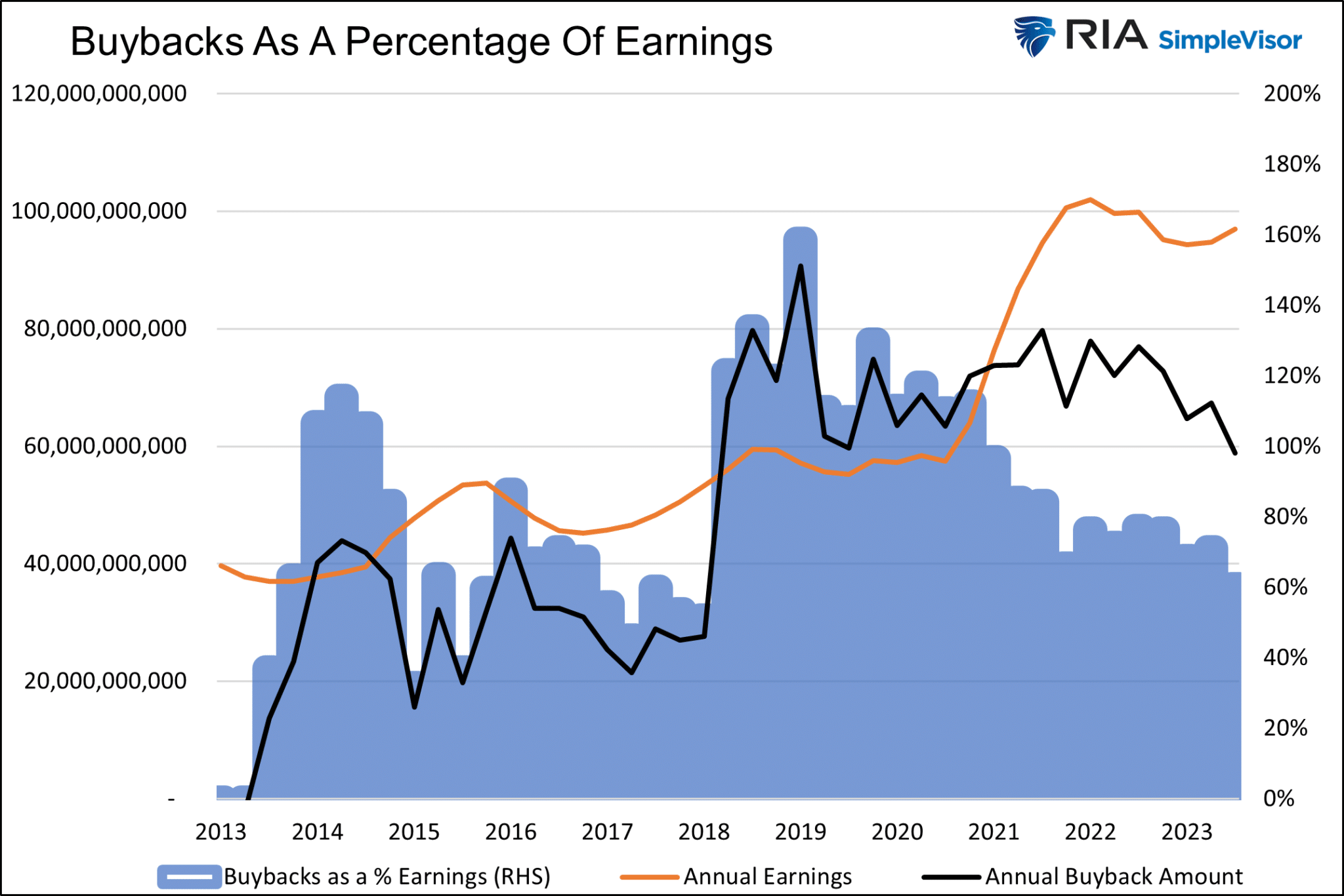

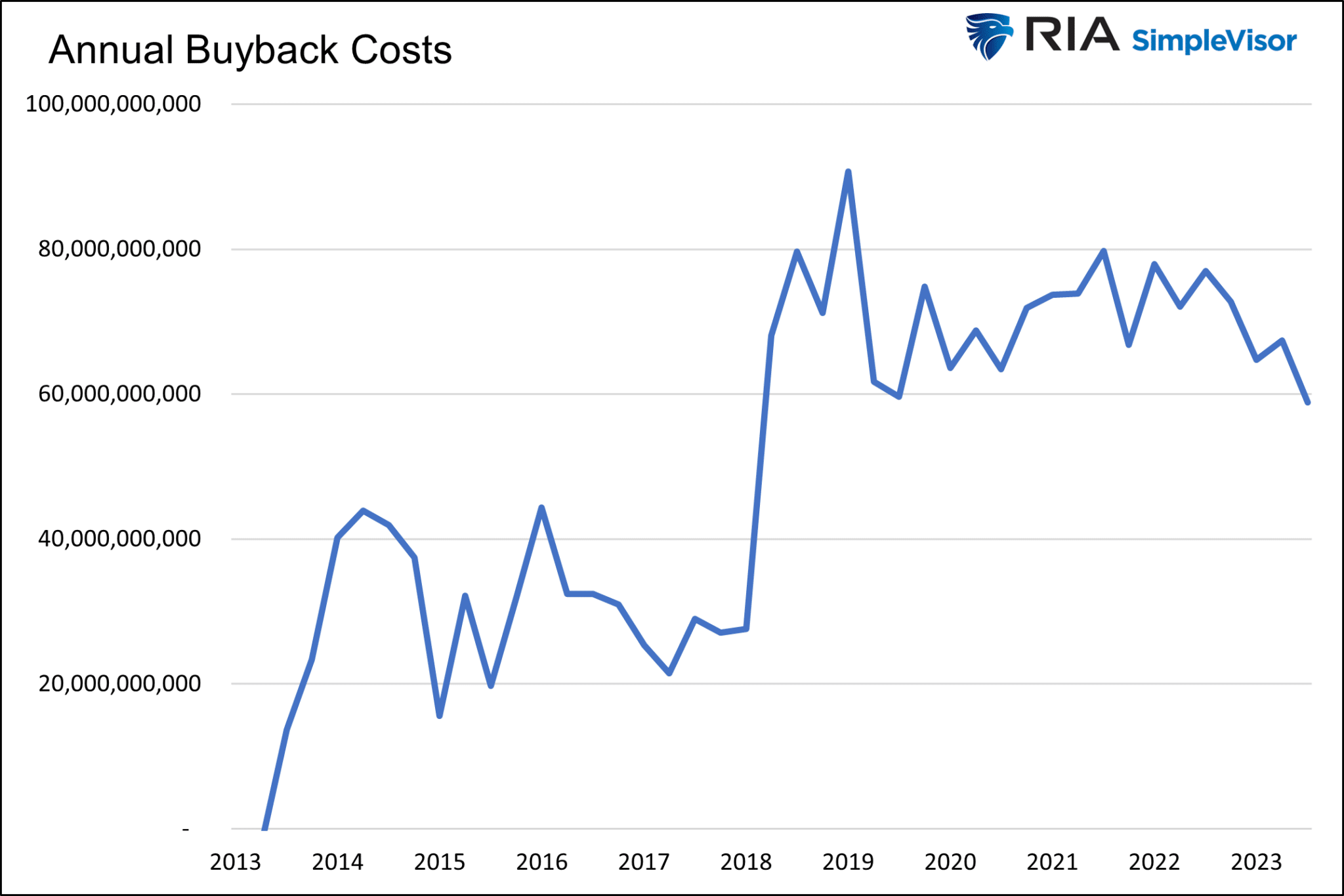

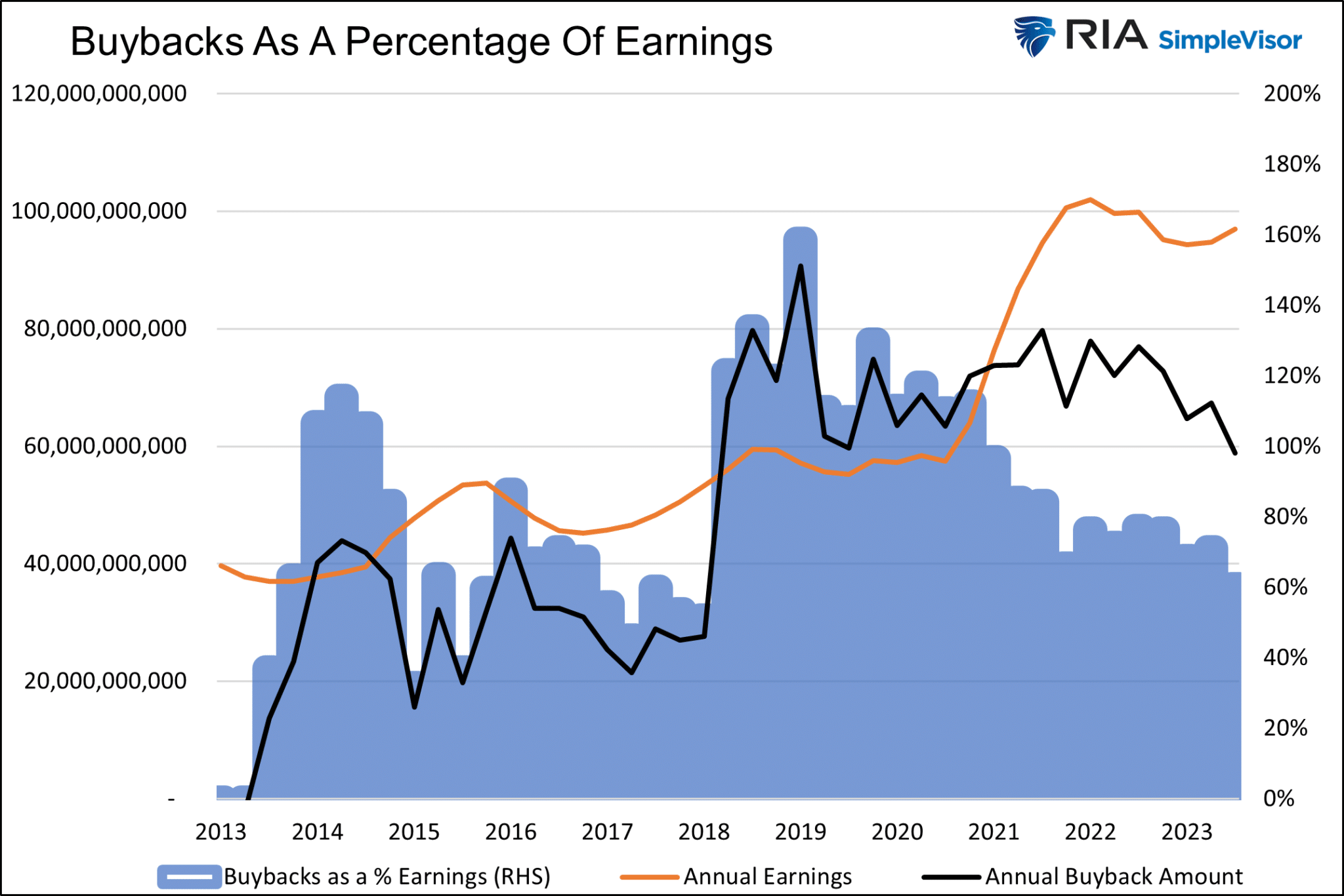

Как можно видеть на приведенном ниже графике, Apple тратит на обратный выкуп акций $60–80 млрд в год. Держите эту цифру в уме, пока мы будем обсуждать, за счет каких источников компания продолжит финансировать покупку акций.

Ежегодные расходы Apple на обратный выкуп акций

Главные источники средств для финансирования обратного выкупа акций — долг, наличность и прибыль.

Apple провела первое размещение долгосрочных облигаций в 2013 году, одновременно с началом обратного выкупа акций. Долг компании достиг пика восемь лет назад на уровне $109 млрд. Использование заемных средств для финансирования обратного выкупа акций было разумным шагом, поскольку стоимость заимствований тогда приближалась к нулю. Однако ситуация изменилась, и сейчас ставки составляют 4% и выше.

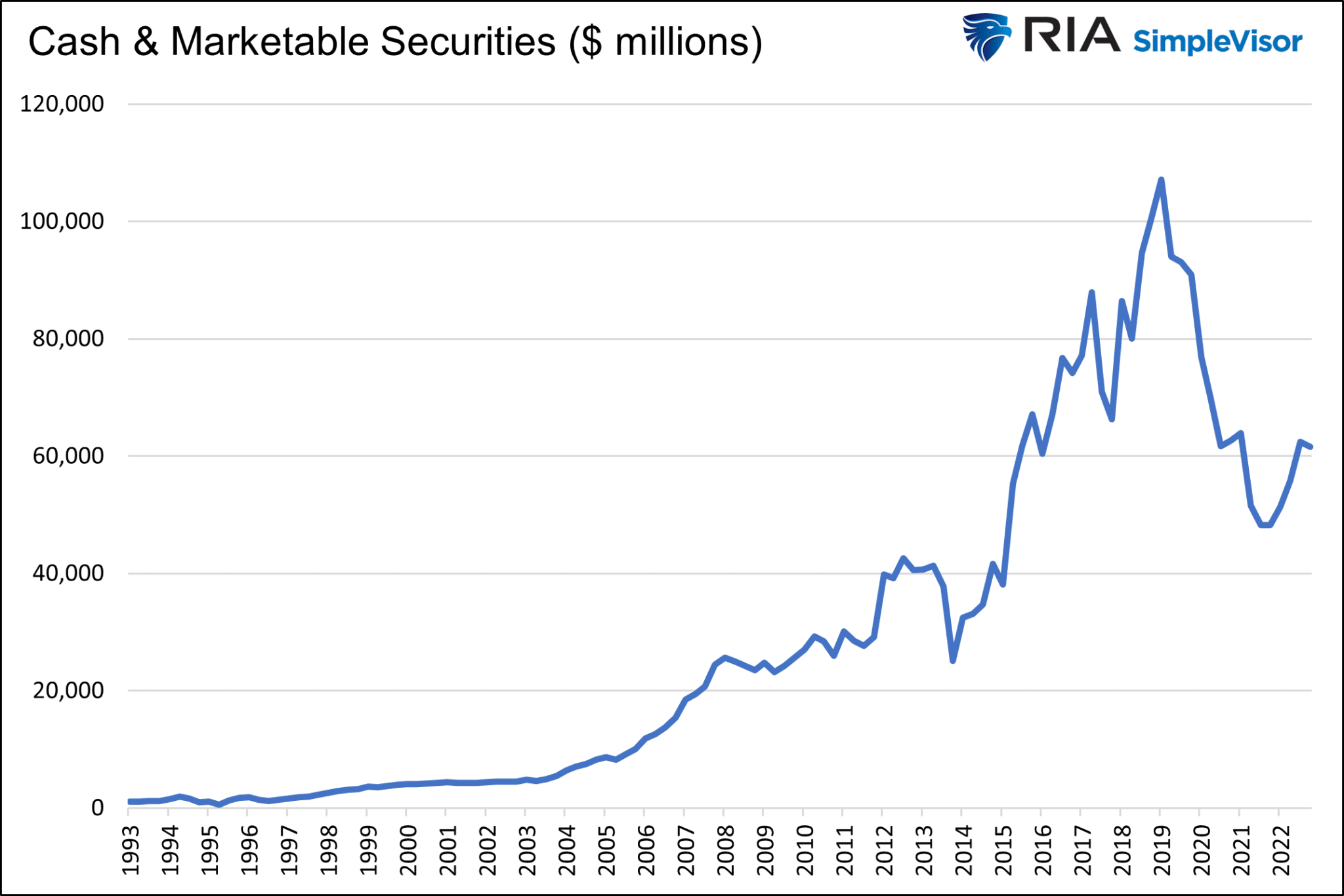

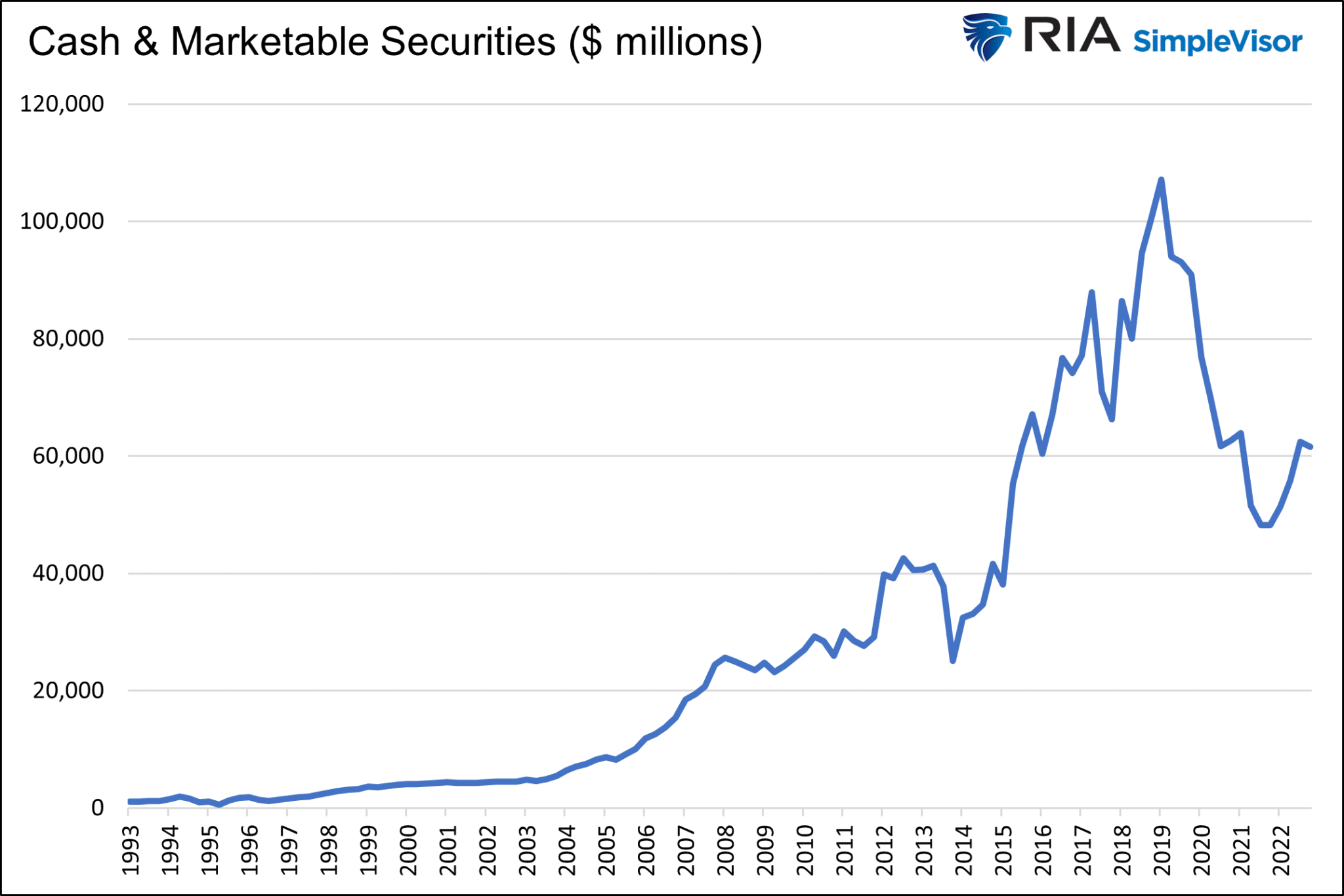

Денежные средства и ликвидные ценные бумаги на балансе Apple достигают $61,5 млрд, чего достаточно для финансирования обратного выкупа акций в течение одного года. Хотя это огромная цифра, на пике показатель достигал $107 млрд.

Денежные средства и ликвидные ценные бумаги Apple

И наконец, поговорим о прибыли. С 2021 года Apple зарабатывает около $100 млрд прибыли в год. Даже если показатель опустится до доковидных уровней ($50–60 млрд), прибыли будет достаточно для продолжения обратного выкупа. Однако, если для финансирования обратного выкупа акций используется прибыль, это происходит в ущерб инвестициям в инновации и обновление продуктов. Более того, Apple ежегодно выплачивает дивиденды примерно на $15 млрд, для чего тоже требуются средства.

На следующем графике видно, что в 2018–2020 гг. Apple тратила на выкуп акций больше, чем зарабатывала. Разницу она компенсировала за счет заемных средств и наличности.

Соотношение расходов на обратный выкуп акций и прибыли Apple

В последние два года соотношение расходов на обратный выкуп акций и прибыли составляет всего 60%, благодаря чему компания может аккумулировать наличность для будущего выкупа акций и инвестиций. Получается, если компании удастся удерживать прибыль на уровне $100 в год даже без роста, она вполне комфортно сможет тратить $60–80 млрд в год на обратный выкуп акций. Если же прибыль снизится до доковидных уровней, ей придется задействовать заемные средства и наличность. Если процентные ставки останутся на текущих уровнях, использование заемных средств может стать нецелесообразным с финансовой точки зрения.

Подводя итоги

Инвестируя в акции Apple, инвесторы делают ставку на способность компании продолжить обратный выкуп акций, и этим она отличается от большинства так называемых компаний роста. Apple, похоже, удастся и дальше выкупать акции за счет прибыли и наличности. В этом случае темпы роста ее прибыли на акцию продолжат превышать рыночные независимо от того, будет прибыль компании увеличиваться быстрее рыночной или нет.

Кроме отрицательного роста прибыли и высоких процентных ставок, на способности Apple продолжить покупку акций может также сказаться обсуждаемый сейчас налог на обратный выкуп акций корпорациями. Если соответствующий законопроект будет принят, либо же если Apple сократит свою программу выкупа по любым иным причинам, акции могут потерять премию к рынку.

Оценки Apple

Рыночная капитализация Apple составляет $2,8 трлн. При неизменном мультипликаторе P/E и марже Apple нужно будет ежегодно продавать продукты и услуги почти на $400 млрд, чтобы цена ее акций оставалась стабильной. Представьте, что каждому мужчине, каждой женщине и каждому ребенку на планете Земля нужно будет ежегодно тратить примерно $45 на продукты Apple.

Этот контекст помогает нам понять, в состоянии ли компания расти темпами, закладываемыми инвесторами в цене ее акций. Он также помогает нам ответить на следующий вопрос: если одного только роста прибыли будет недостаточно для обоснования премии к рынку, поможет ли с этим обратный выкуп акций?

Послужной список Apple

Как видно на приведенном ниже графике, доходность от инвестиций в акции Apple за последние 39 лет составляет невероятные 20% годовых. Это в два раза превышает темпы роста индекса S&P 500 за этот же период — 8,7%.

Цена акций Apple и совокупный рост

Столь сильная опережающая динамика Apple оправдана. С 1993 года прибыль на акцию компании растет в три раза быстрее прибыли S&P 500.

Недавние тренды Apple

Apple обладает прекрасным послужным списком, если говорить о росте прибыли и цены акций, но инвесторам не стоит полагаться на старые тренды. Вместо этого им необходимо сосредоточиться на перспективах.

На приведенном ниже графике отражены 3-летние годовые темпы роста продаж, чистой прибыли и прибыли на акцию. Темпы роста в последнее время существенно замедлились. Мы укоротили график, ограничившись последним десятилетием, чтобы отчетливее отобразить недавние тренды.

Тренды продаж и прибыли Apple

В 2021 и 2022 гг. прибыль и продажи Apple получили поддержку благодаря связанным со стимулированием расходам и инфляции, вызванной масштабными фискальными программами поддержки экономики, которые проводились во время пандемии. Многим компаниям, в том числе Apple, было не сложно переложить инфляцию на плечи клиентов, и они смогли увеличить маржу прибыли в условиях повышения спроса.

Однако сейчас темпы роста прибыли и продаж Apple возвращаются к доковидным уровням. Чтобы лучше понять, что ждет компанию в дальнейшем, давайте посмотрим на 5-летний период с пандемией, выделенный голубым цветом. Продажи в этот период росли темпами 4,2% в год. Чистая прибыль росла темпами 4,3%, прибыль на акцию — темпами 10,4%.

Магия обратного выкупа акций

Цена акций не имеет значения. Акции Apple торгуются по $182 за бумагу. Рыночная капитализация компании составляет $2,85 трлн. Если бы компания выкупила все кроме одной акции, ее рыночная капитализация не изменилась бы, а цена акций составила бы $2,85 трлн.

Этот пример подчеркивает, насколько ценным может быть для инвесторов обратный выкуп акций.

Но давайте вернемся к недавним трендам EPS, чистой прибыли и продаж Apple. Прибыль на акцию компании росла примерно в два раза сильнее продаж и чистой прибыли. Следующий график помогает объяснить, как они добились такого невероятного результата. Как только Apple начала выкупать акции в конце 2013 года, ее EPS начала расти на 4–6% сильнее прибыли.

Выкуп акций и EPS Apple

На следующем графике сопоставляется годовая EPS компании с ее EPS в том случае, если бы она не выкупала акции. График охватывает период начиная с 2013 года, когда Apple начала агрессивно выкупать акции.

EPS без обратного выкупа акций

Почему акции Apple торгуются с премией к рынку

В последнее время Apple увеличивала свою прибыль и продажи темпами приблизительно 5%. Это всего примерно на 1% больше приблизительных темпов роста номинального ВВП за период с 2017 по 2019 гг., составивших 4%, но меньше темпов роста EPS и продаж S&P 500, достигающих примерно 9%.

Так почему же инвесторы Apple готовы платить премию за этот более слабый, чем по рынку, рост?

Apple — невероятно успешная и инновационная компания, которая давно известна своей щедростью по отношению к инвесторам. Инвесторы готовы платить за будущие продукты и услуги с огромным потенциалом прибыли, и этот гудвилл трудно оценить.

Вторая причина — это пассивные инвестиционные стратегии. Apple и Microsoft (NASDAQ:MSFT) — две крупнейшие компании по рыночной капитализации. Возросшая популярность пассивных инвестиционных стратегий оказывает непропорционально большую поддержку именно крупнейшим компаниям рынка.

Возьмем, к примеру, состав технологического биржевого фонда XLK с активами $52 млрд. Доля Apple и Microsoft в этом фонде составляет почти 50%. Если инвестор покупает паи XLK на $1000, приблизительно $500 из этой суммы придется на Apple и Microsoft, а остальное получают оставшиеся 62 компании.

Состав фонда XLK Technology

Последняя и самая важная причина — это обратный выкуп акций. Мы не можем точно оценить будущие инновации, гудвилл и пассивные инвестиционные стратегии, но мы можем понять, способна ли Apple продолжить обратный выкуп акций.

Финансирование будущего выкупа акций

Как можно видеть на приведенном ниже графике, Apple тратит на обратный выкуп акций $60–80 млрд в год. Держите эту цифру в уме, пока мы будем обсуждать, за счет каких источников компания продолжит финансировать покупку акций.

Ежегодные расходы Apple на обратный выкуп акций

Главные источники средств для финансирования обратного выкупа акций — долг, наличность и прибыль.

Apple провела первое размещение долгосрочных облигаций в 2013 году, одновременно с началом обратного выкупа акций. Долг компании достиг пика восемь лет назад на уровне $109 млрд. Использование заемных средств для финансирования обратного выкупа акций было разумным шагом, поскольку стоимость заимствований тогда приближалась к нулю. Однако ситуация изменилась, и сейчас ставки составляют 4% и выше.

Денежные средства и ликвидные ценные бумаги на балансе Apple достигают $61,5 млрд, чего достаточно для финансирования обратного выкупа акций в течение одного года. Хотя это огромная цифра, на пике показатель достигал $107 млрд.

Денежные средства и ликвидные ценные бумаги Apple

И наконец, поговорим о прибыли. С 2021 года Apple зарабатывает около $100 млрд прибыли в год. Даже если показатель опустится до доковидных уровней ($50–60 млрд), прибыли будет достаточно для продолжения обратного выкупа. Однако, если для финансирования обратного выкупа акций используется прибыль, это происходит в ущерб инвестициям в инновации и обновление продуктов. Более того, Apple ежегодно выплачивает дивиденды примерно на $15 млрд, для чего тоже требуются средства.

На следующем графике видно, что в 2018–2020 гг. Apple тратила на выкуп акций больше, чем зарабатывала. Разницу она компенсировала за счет заемных средств и наличности.

Соотношение расходов на обратный выкуп акций и прибыли Apple

В последние два года соотношение расходов на обратный выкуп акций и прибыли составляет всего 60%, благодаря чему компания может аккумулировать наличность для будущего выкупа акций и инвестиций. Получается, если компании удастся удерживать прибыль на уровне $100 в год даже без роста, она вполне комфортно сможет тратить $60–80 млрд в год на обратный выкуп акций. Если же прибыль снизится до доковидных уровней, ей придется задействовать заемные средства и наличность. Если процентные ставки останутся на текущих уровнях, использование заемных средств может стать нецелесообразным с финансовой точки зрения.

Подводя итоги

Инвестируя в акции Apple, инвесторы делают ставку на способность компании продолжить обратный выкуп акций, и этим она отличается от большинства так называемых компаний роста. Apple, похоже, удастся и дальше выкупать акции за счет прибыли и наличности. В этом случае темпы роста ее прибыли на акцию продолжат превышать рыночные независимо от того, будет прибыль компании увеличиваться быстрее рыночной или нет.

Кроме отрицательного роста прибыли и высоких процентных ставок, на способности Apple продолжить покупку акций может также сказаться обсуждаемый сейчас налог на обратный выкуп акций корпорациями. Если соответствующий законопроект будет принят, либо же если Apple сократит свою программу выкупа по любым иным причинам, акции могут потерять премию к рынку.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба