22 марта 2024 | Лукойл Кофанов Владислав

⛽️ Я прошёл с Газпромом рубеж в 300₽, отмену дивидендов за 2021 г. и неожиданную выплату в 51₽ на акцию за II кв. 2022 г., после пристально изучал отчёты/новости, мониторил поставки сырья, попутно анализировал «дочек» газового гиганта. Но с ухудшением каждого из аспектов я не продавал эмитента, а давал ему всё новые шансы, то веря в 20₽ дивиденды из-за выплаты ГПН, то рисуя у себя в голове перспективы в связи с поставкой газа в Китай. Думаю, что во многом я просто не хотел продавать актив из-за потери какой-то «части» себя, да фондовый рынок не для сантиментов и урок усвоен. Давайте для начала рассмотрим все проблемы:

💬 Долговая нагрузка. Ещё в 2022 г. компания завершила II п. с гигантским убытком — 1,2₽ трлн (впервые в истории компании). Судя по последнему отчёту (МСФО за I п. 2023 г.), положение эмитента не сильно улучшилось. В I кв. 2023 г. компания была убыточной — 7,2₽ млрд, во II кв. помог ослабший ₽ и увеличившиеся поставки в Китай согласно контрактам. FCF составил — 507₽ млрд (операционный денежный поток — 681₽ млрд, тогда как capex — 1,18₽ трлн), долг вырос до — 6₽ трлн (на конец 2022 г. общий долг был — 5₽ трлн), денежные средства сократились почти вдвое — 683₽ млрд. На инвестиции просто нет денег. Поэтому компания, сократила инвестпрограмму в 2023 г. на 334₽ млрд (14,5%), позже проинформировала, что общий объём инвестпрограммы на 2024 г. составит — 1,574₽ трлн (-20,1% г/г). Помимо этого гос-во поможет в важном проекте компании, а именно в строительство комплекса по переработке этансодержащего газа в Усть-Луге. Источниками финансирования проекта выступят заёмные средства — 2,882₽ трлн будут погашены в течение 16 лет, собственный капитал и средства партнёров (не менее 1,235₽ трлн) и средства ФНБ (900₽ млрд).

💬 Налоги государству. Мы уже не вспоминаем про разовый налог в 2022 г., у компании много других платёжек в бюджет (1,2₽ трлн). В период с 1 января 2023 г. по 31 декабря 2025 г. Газпром ежегодно будет направлять 600₽ млрд через НДПИ, если сейчас посмотреть на прибыль компании, то данная сумма может сравняться с прибылью за весь 2023 г. Новый НДПИ на конденсат для Газпрома может принести бюджету дополнительно 70–80₽ млрд в год. Также гос-во за счёт повышения НДПИ (1 августа 2024 до конца 2026 г.) на газ заберёт у Газпрома 90% выручки, которую компания получит в результате опережающего роста тарифов в 2024–2026 гг.

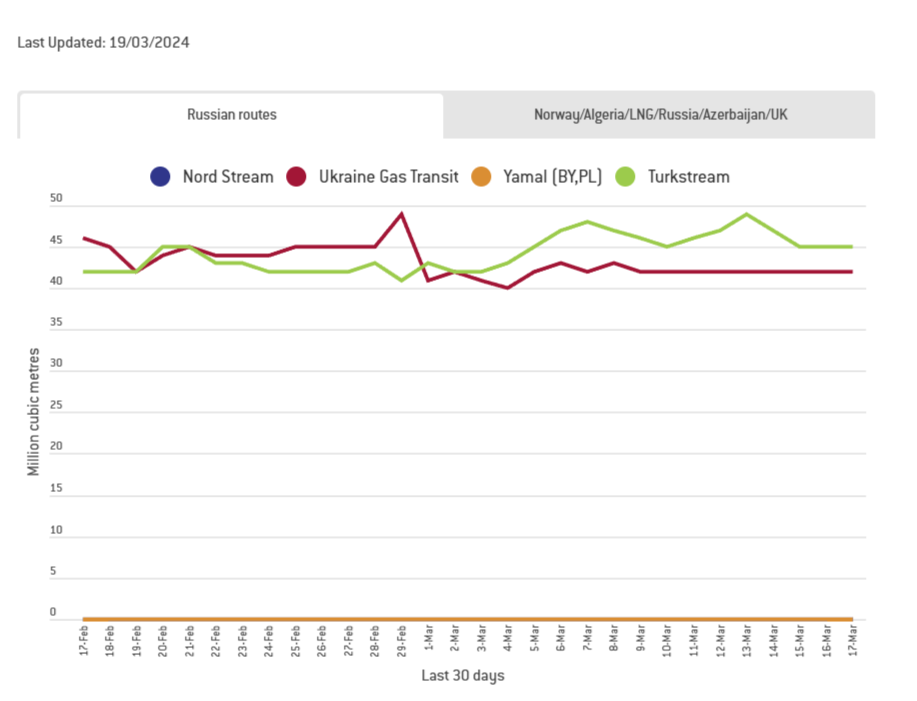

💬 Поставки. При своевременном выходе всех текущих и планируемых проектов на полную мощность — на Китай будет приходиться лишь около 2/3 объёмов поставок газа, которые когда-то поступали в Европу (100 млрд куб.м vs. 150 млрд куб.м в Европу). Учитывайте то, что цена сырья для Китая ниже, а для начала поставок всё равно потребуются годы и огромные инвестиции. Минэнерго Украины утверждает, что контракт с Газпромом на транзит газа не будет продлён (истекает 31 декабря 2024 г.), но если европейские страны попросят, то контракт могут пересмотреть (объём прокачки газа через Украину вырос на 31,6% в январе — феврале 2024 г. по сравнению с 2023 г.).

💬 Дочки. Отчётность Газпромнефти (МСФО за 2023 г.). Чистая прибыль снизилась (641₽ млрд, -14,6% г/г), операционная тоже (721₽ млрд, -17,1% г/г) и это при качественной цене сырья, стабильном курсе ₽ во II п. 2023 г. При этом компания увеличила долг до 900₽ млрд, как вы понимаете чистый долг тоже подрос (306₽ млрд, 64,5% г/г). Но главное это FCF — 401₽ млрд, на дивиденды за 9 м. ушло 393₽ млрд, в 2022 г. вообще платили в долг (дивиденды — 389₽ млрд, FCF — 243₽ млрд). Я что-то сомневаюсь в итоговом дивиденде, а если Газпром продолжит качать дивиденды с дочки, то ГПН может ухудшить своё положение и превратится в Газпром 2.0.

📌 Продал я Газпром до ребалансировки ПИФов, доходность составила скромные 1,2%, но зато ушёл груз с плеч, переложился в понятный ЛУКОЙЛ.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба