2 мая 2024

Перевод документа от AQR

Почему сейчас?

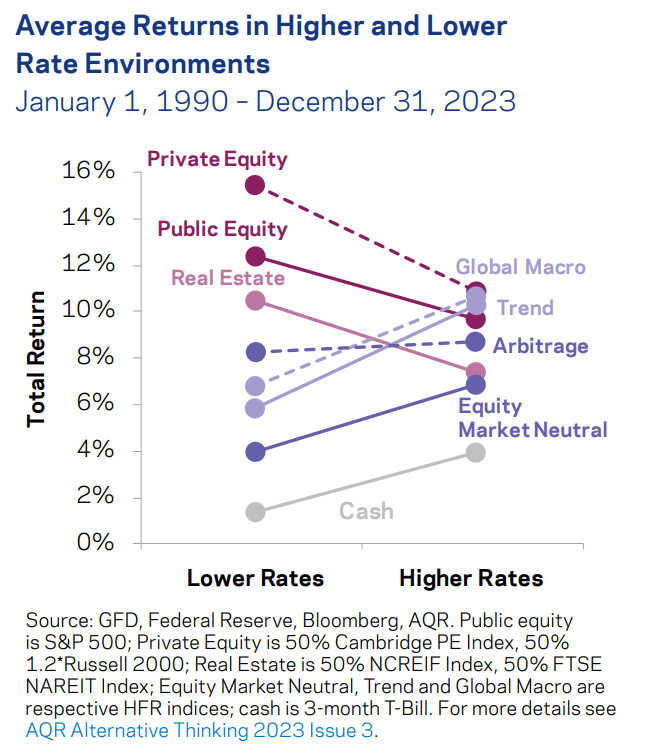

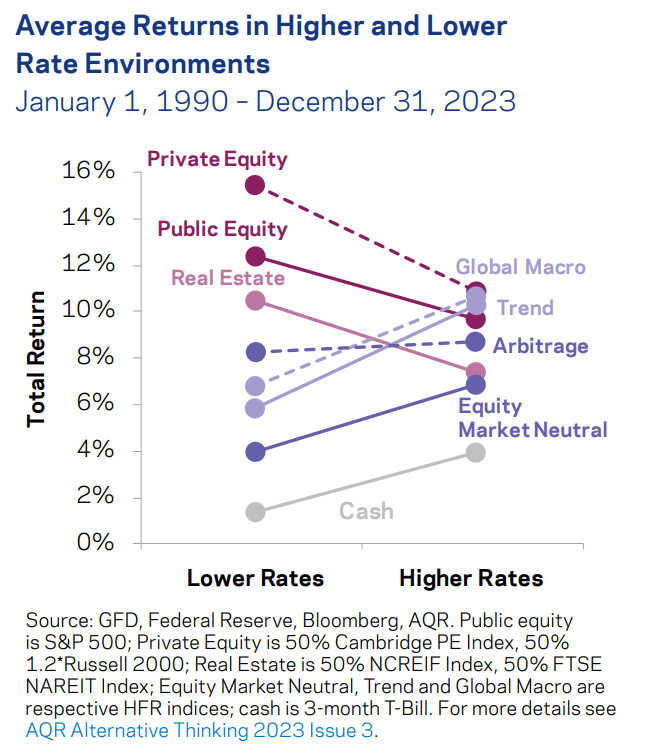

Фондовые рынки выросли в 2023 году на фоне снижения инфляции, но макроэкономическая неопределенность остается высокой, и факторы, препятствующие росту акций, усиливаются. В последние несколько десятилетий инвесторы в акции и облигации получали высокие доходы, но некоторые из этих доходов были фактически "позаимствованы из будущего" в виде падающей доходности и растущих оценок. Даже после некоторого удешевления в 2022 году, ожидаемая доходность остается гораздо ниже исторической реализованной доходности. И независимо от ближайших результатов денежно-кредитной политики, уровень процентных ставок в оставшуюся часть 2020-х годов, скорее всего, будет значительно выше, чем в последние 10-15 лет. Акции и частные активы, как правило, приносят меньшую избыточную прибыль, когда денежные ставки выше.

"Макроэкономическая неопределенность остается высокой, и факторы, препятствующие росту акций, усиливаются".

Облигации стали менее надежными диверсификаторами акций с тех пор, как в 2020-х годах вновь появились инфляционные риски. Хотя они по-прежнему полезны в некоторых сценариях, сохраняющаяся инфляционная неопределенность может повысить вероятность одновременного падения акций и облигаций, которое мы наблюдали в 2022 году. Альтернативы могут сыграть решающую роль в более жестких инвестиционных условиях середины и конца 2020-х годов.

Почему именно мульти-стратегические альтернативы?

В последние годы частные активы пользовались огромным спросом и притоком средств, что, скорее всего, снизит их будущую доходность, к тому же они подвержены тем же экономическим рискам, что и традиционные активы, особенно в затяжные сложные периоды.

Ликвидные альтернативы используют такие финансовые инструменты, как шортинг и леверидж, для хеджирования макроэкономических рисков и получения действительно диверсифицированной доходности. Эти стратегии "деньги плюс" также получают прямую выгоду от роста ставок по наличным, поскольку они держат свободные денежные средства наряду с активными позициями: исторически они приносят схожую избыточную доходность в условиях более и менее высоких ставок. На графике красным цветом показана чувствительность акций и частных активов, а фиолетовым - ряда ликвидных альтернатив.

Средняя доходность в условиях высоких и низких ставок

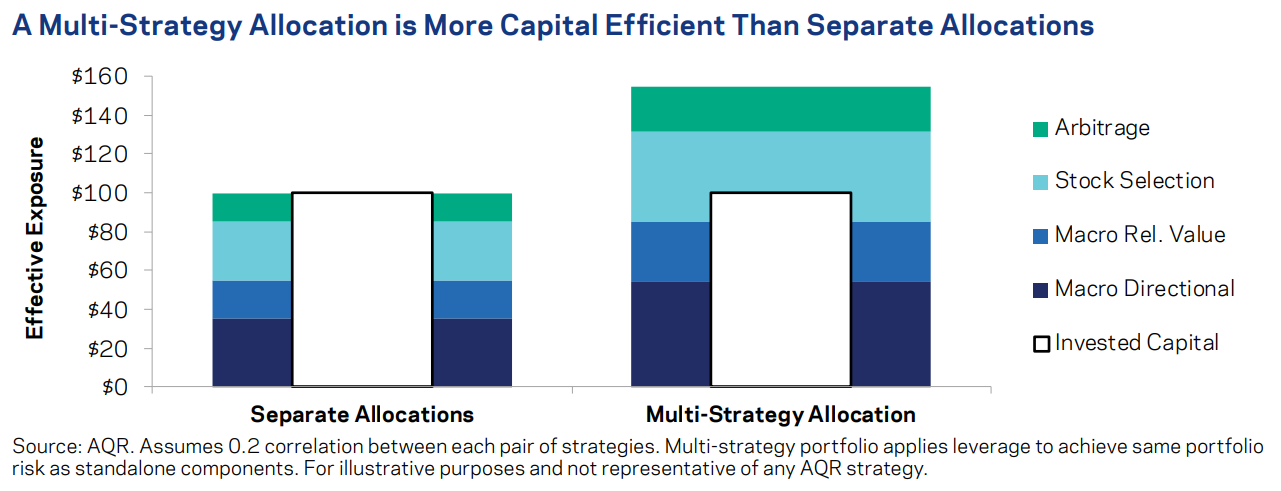

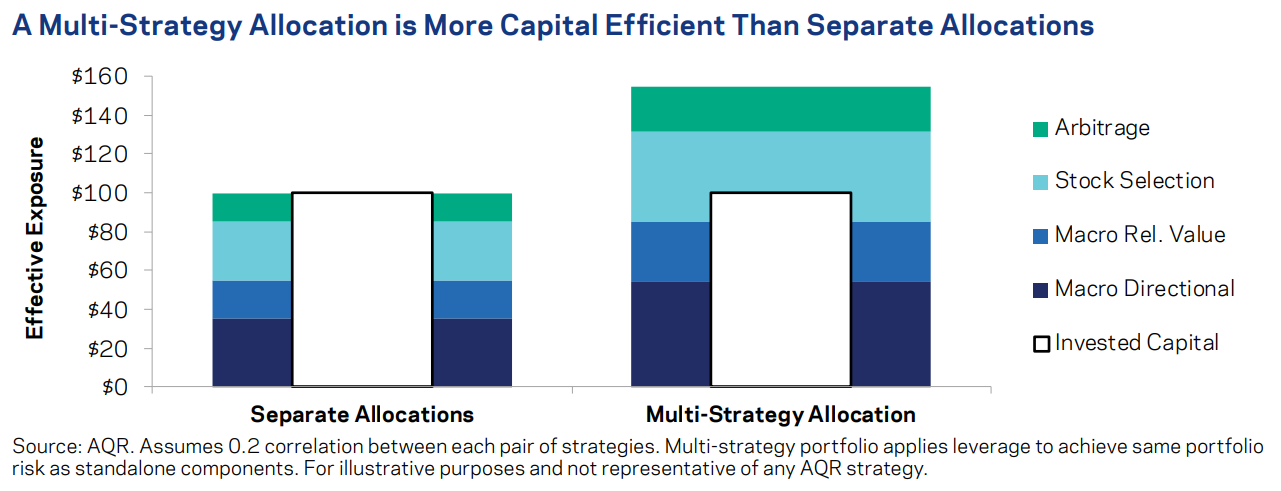

Мульти-стратегические хедж-фонды представляют собой естественный универсальный инструмент для получения ликвидной диверсифицированной прибыли, благодаря широкой внутренней диверсификации они могут обеспечить более плавный ход. Хотя портфели хедж-фондов "pick n mix" иногда рассматриваются как предлагающие анемичную совокупную доходность, но мультистратегический менеджер может использовать разумный леверидж для монетизации внутренней диверсификации, обеспечивая более высокую эффективность использования капитала и более высокую ожидаемую доходность.

Мультистратегическое распределение капитала более эффективно, чем раздельное распределение

Преимущества целостного количественного подхода

Количественный или систематический мультистратегический портфель может быть создан таким образом, чтобы охватить весь набор возможностей активного управления, используя возможности выбора ценных бумаг, макро- и арбитражных операций с тысячами ценных бумаг (см. следующий рисунок). Риск, распределенный на каждую из составляющих стратегий, можно динамически регулировать, обеспечивая при этом диверсификацию и эффективность капитала всего портфеля.

Систематические инвестиционные подходы, как правило, превосходят по эффективности периоды макроэкономической неопределенности и повышенной волатильности рынка, а такие подстратегии, как "следование тренду", обеспечивают особенно высокую доходность во время крупных и продолжительных просадок рынка.

"Систематические подходы, как правило, демонстрируют превосходство в периоды макроэкономической неопределенности".

Некоторые систематические стратегии характеризуются как альтернативные премии за риск, обеспечивающие эффективное воздействие на хорошо задокументированные модели и источники доходности. Другие разработаны с учетом многих последних инноваций в области количественного инвестирования. Например, систематический мультистратегический портфель может использовать новейшие методы искусственного интеллекта и машинного обучения для улучшения моделей выбора акций и расширения макростратегий, чтобы включить новые сигналы по многим новым активам, которые не учитываются большинством систематических управляющих.

Изучение набора возможностей активного управления.

Количественный подход к построению и комбинированию стратегий активного инвестирования.

Перевод ниже

Выбор акций

Тезис:

Рынки в основном эффективны; неэффективности существуют

Возможность выявления компаний с привлекательными или непривлекательными характеристиками

Реализация:

Квантовый подход может обрабатывать большие данных

Глобальный рыночно-нейтральный портфель использует машинное обучение для эффективного агрегирования сигналов

Макро-направленность

Тезис:

Рынки слабо реагируют на макроэкономические новости

Тренды наиболее прибыльны в нестабильных режимах

Реализация:

Квантовый подход выявляет макро-катализаторы и взаимосвязи между активами.

Длинные и короткие направленные взгляды применяются на сотнях рынков по классам активов

Корпоративный арбитраж

Тезис:

Дисбаланс спроса и предложения создает возможности для поставщиков ликвидности (конвертируемые облигации, слияния, корпоративные события)

Реализация:

Мультистратегический подход распределяет риск между арбитражными рукавами по мере возникновения возможностей

Динамическое хеджирование для выделения премий за ликвидность

Макро-стоимость

Тезис:

Макро-рынки обладают характеристиками, связанными с относительным превосходством

Эпизоды смещения от фундаментальных показателей

Реализация:

Количественный подход формирует управляемые риском портфели относительной стоимости с управлением рисками на рынках акций, облигаций, валют и товаров

Проблемы мультистратегических подходов

Некоторые ликвидные альтернативные стратегии пострадали в последние годы либо из-за более высокой, чем ожидалось, корреляции с рынком, либо из-за того, что отдельные стратегии переживали трудные времена. В результате многие аллокаторы обратились к альтернативным стратегиям, поскольку считается, что они обеспечивают лучшую внутреннюю диверсификацию. Однако у них также есть как минимум три очевидных недостатка:

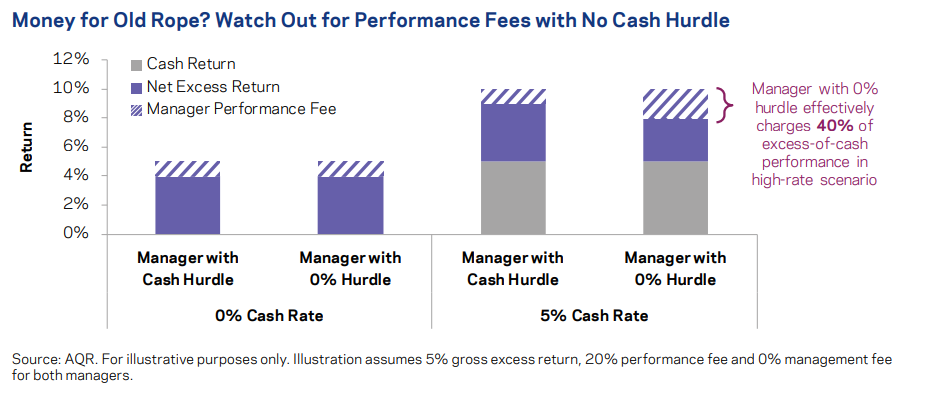

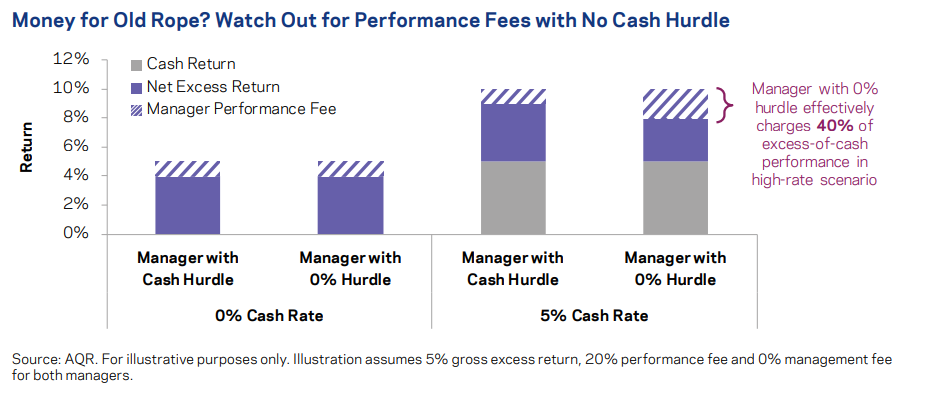

Непривлекательная структура комиссионных, усугубляемая высокими денежными ставками: Многие фонды не используют взаимозачет вознаграждения за результаты деятельности, поэтому вознаграждение за результаты деятельности может взиматься с прибыли одного управляющего, несмотря на компенсацию убытков другого. Кроме того, многие фонды взимают вознаграждение за результаты деятельности без денежного барьера, а в условиях более высоких ставок это означает, что инвесторы платят значительные дополнительные сборы еще до получения сверхприбыли (см. следующий рисунок). Модель "сквозного" вознаграждения, при которой операционные расходы перекладываются непосредственно на клиентов, еще больше повышает планку для управляющих, чтобы получить привлекательную сверхприбыль после комиссий и расходов.

Неоптимальный процесс распределения рисков: фонды, как правило, отказываются от услуг управляющих с низкими результатами, но зачастую не могут сразу же перераспределить риски в другое место. Такая внутренняя текучесть менеджеров может затруднить достижение целевых показателей риска и доходности портфеля.

Невыгодные условия ликвидности: фонды часто требуют значительного блокирования средств. По-настоящему ликвидный диверсификатор более ценен и универсален, чем полуликвидный.

К другим недостаткам можно отнести ограниченные возможности устоявшихся компаний, а новые участники часто демонстрируют более низкие показатели.

Остерегайтесь платы за эффективность без денежного барьера.

Менеджер с 0%-ным барьером эффективно взимает 40% от превышения показателей в сценарии с высокими ставками

Диверсификация 2020-х годов: Баланс между различными рисками

Разумные инвесторы должны сбалансировать свои портфели с учетом множества различных рисков, включая риск большого или продолжительного медвежьего рынка акций, который может совпасть с падением или возобновлением инфляции (т. е. облигации могут быть как хорошими, так и плохими активами). Они также должны учитывать существенные риски ликвидности и макро-риски, заложенные в частных активах, которые не материализовались в последние годы.

Мульти-стратегические ликвидные альтернативы могут использовать финансовые инструменты для обеспечения привлекательной и диверсифицированной доходности в ликвидном и эффективном с точки зрения капитала пакете. Конечно, эти инструменты сопряжены со своими рисками - в том числе риском снижения долговой нагрузки или внезапного изменения корреляций между активами или стратегиями, - и инвесторам может быть сложнее проявить терпение в отношении сложной диверсифицируемой инвестиции, которая "идёт вниз, когда рынок идёт вверх". Но этими рисками можно управлять - например, управляющие распределяют риски между несколькими классами активов и стратегиями - и эти проблемы можно преодолеть, например, установив соответствующие ожидания и внедрив процесс анализа, который поощряет терпеливое инвестирование в диверсификаторы.

"Многие инвесторы соединяют фондовый риск, кредитный риск и риск неликвидности".

Многие инвесторы приняли риски (явные или неявные) фондового, кредитного рынка и риска неликвидности. До тех пор пока эти риски не материализуются, они будут достигать своих целей с помощью ликвидных диверсификаторов или без них. Но если (или когда) риски материализуются, мультистратегические альтернативы и другие ликвидные диверсификаторы, вероятно, обеспечат столь необходимую передышку и сохранение богатства.

Почему сейчас?

Фондовые рынки выросли в 2023 году на фоне снижения инфляции, но макроэкономическая неопределенность остается высокой, и факторы, препятствующие росту акций, усиливаются. В последние несколько десятилетий инвесторы в акции и облигации получали высокие доходы, но некоторые из этих доходов были фактически "позаимствованы из будущего" в виде падающей доходности и растущих оценок. Даже после некоторого удешевления в 2022 году, ожидаемая доходность остается гораздо ниже исторической реализованной доходности. И независимо от ближайших результатов денежно-кредитной политики, уровень процентных ставок в оставшуюся часть 2020-х годов, скорее всего, будет значительно выше, чем в последние 10-15 лет. Акции и частные активы, как правило, приносят меньшую избыточную прибыль, когда денежные ставки выше.

"Макроэкономическая неопределенность остается высокой, и факторы, препятствующие росту акций, усиливаются".

Облигации стали менее надежными диверсификаторами акций с тех пор, как в 2020-х годах вновь появились инфляционные риски. Хотя они по-прежнему полезны в некоторых сценариях, сохраняющаяся инфляционная неопределенность может повысить вероятность одновременного падения акций и облигаций, которое мы наблюдали в 2022 году. Альтернативы могут сыграть решающую роль в более жестких инвестиционных условиях середины и конца 2020-х годов.

Почему именно мульти-стратегические альтернативы?

В последние годы частные активы пользовались огромным спросом и притоком средств, что, скорее всего, снизит их будущую доходность, к тому же они подвержены тем же экономическим рискам, что и традиционные активы, особенно в затяжные сложные периоды.

Ликвидные альтернативы используют такие финансовые инструменты, как шортинг и леверидж, для хеджирования макроэкономических рисков и получения действительно диверсифицированной доходности. Эти стратегии "деньги плюс" также получают прямую выгоду от роста ставок по наличным, поскольку они держат свободные денежные средства наряду с активными позициями: исторически они приносят схожую избыточную доходность в условиях более и менее высоких ставок. На графике красным цветом показана чувствительность акций и частных активов, а фиолетовым - ряда ликвидных альтернатив.

Средняя доходность в условиях высоких и низких ставок

Мульти-стратегические хедж-фонды представляют собой естественный универсальный инструмент для получения ликвидной диверсифицированной прибыли, благодаря широкой внутренней диверсификации они могут обеспечить более плавный ход. Хотя портфели хедж-фондов "pick n mix" иногда рассматриваются как предлагающие анемичную совокупную доходность, но мультистратегический менеджер может использовать разумный леверидж для монетизации внутренней диверсификации, обеспечивая более высокую эффективность использования капитала и более высокую ожидаемую доходность.

Мультистратегическое распределение капитала более эффективно, чем раздельное распределение

Преимущества целостного количественного подхода

Количественный или систематический мультистратегический портфель может быть создан таким образом, чтобы охватить весь набор возможностей активного управления, используя возможности выбора ценных бумаг, макро- и арбитражных операций с тысячами ценных бумаг (см. следующий рисунок). Риск, распределенный на каждую из составляющих стратегий, можно динамически регулировать, обеспечивая при этом диверсификацию и эффективность капитала всего портфеля.

Систематические инвестиционные подходы, как правило, превосходят по эффективности периоды макроэкономической неопределенности и повышенной волатильности рынка, а такие подстратегии, как "следование тренду", обеспечивают особенно высокую доходность во время крупных и продолжительных просадок рынка.

"Систематические подходы, как правило, демонстрируют превосходство в периоды макроэкономической неопределенности".

Некоторые систематические стратегии характеризуются как альтернативные премии за риск, обеспечивающие эффективное воздействие на хорошо задокументированные модели и источники доходности. Другие разработаны с учетом многих последних инноваций в области количественного инвестирования. Например, систематический мультистратегический портфель может использовать новейшие методы искусственного интеллекта и машинного обучения для улучшения моделей выбора акций и расширения макростратегий, чтобы включить новые сигналы по многим новым активам, которые не учитываются большинством систематических управляющих.

Изучение набора возможностей активного управления.

Количественный подход к построению и комбинированию стратегий активного инвестирования.

Перевод ниже

Выбор акций

Тезис:

Рынки в основном эффективны; неэффективности существуют

Возможность выявления компаний с привлекательными или непривлекательными характеристиками

Реализация:

Квантовый подход может обрабатывать большие данных

Глобальный рыночно-нейтральный портфель использует машинное обучение для эффективного агрегирования сигналов

Макро-направленность

Тезис:

Рынки слабо реагируют на макроэкономические новости

Тренды наиболее прибыльны в нестабильных режимах

Реализация:

Квантовый подход выявляет макро-катализаторы и взаимосвязи между активами.

Длинные и короткие направленные взгляды применяются на сотнях рынков по классам активов

Корпоративный арбитраж

Тезис:

Дисбаланс спроса и предложения создает возможности для поставщиков ликвидности (конвертируемые облигации, слияния, корпоративные события)

Реализация:

Мультистратегический подход распределяет риск между арбитражными рукавами по мере возникновения возможностей

Динамическое хеджирование для выделения премий за ликвидность

Макро-стоимость

Тезис:

Макро-рынки обладают характеристиками, связанными с относительным превосходством

Эпизоды смещения от фундаментальных показателей

Реализация:

Количественный подход формирует управляемые риском портфели относительной стоимости с управлением рисками на рынках акций, облигаций, валют и товаров

Проблемы мультистратегических подходов

Некоторые ликвидные альтернативные стратегии пострадали в последние годы либо из-за более высокой, чем ожидалось, корреляции с рынком, либо из-за того, что отдельные стратегии переживали трудные времена. В результате многие аллокаторы обратились к альтернативным стратегиям, поскольку считается, что они обеспечивают лучшую внутреннюю диверсификацию. Однако у них также есть как минимум три очевидных недостатка:

Непривлекательная структура комиссионных, усугубляемая высокими денежными ставками: Многие фонды не используют взаимозачет вознаграждения за результаты деятельности, поэтому вознаграждение за результаты деятельности может взиматься с прибыли одного управляющего, несмотря на компенсацию убытков другого. Кроме того, многие фонды взимают вознаграждение за результаты деятельности без денежного барьера, а в условиях более высоких ставок это означает, что инвесторы платят значительные дополнительные сборы еще до получения сверхприбыли (см. следующий рисунок). Модель "сквозного" вознаграждения, при которой операционные расходы перекладываются непосредственно на клиентов, еще больше повышает планку для управляющих, чтобы получить привлекательную сверхприбыль после комиссий и расходов.

Неоптимальный процесс распределения рисков: фонды, как правило, отказываются от услуг управляющих с низкими результатами, но зачастую не могут сразу же перераспределить риски в другое место. Такая внутренняя текучесть менеджеров может затруднить достижение целевых показателей риска и доходности портфеля.

Невыгодные условия ликвидности: фонды часто требуют значительного блокирования средств. По-настоящему ликвидный диверсификатор более ценен и универсален, чем полуликвидный.

К другим недостаткам можно отнести ограниченные возможности устоявшихся компаний, а новые участники часто демонстрируют более низкие показатели.

Остерегайтесь платы за эффективность без денежного барьера.

Менеджер с 0%-ным барьером эффективно взимает 40% от превышения показателей в сценарии с высокими ставками

Диверсификация 2020-х годов: Баланс между различными рисками

Разумные инвесторы должны сбалансировать свои портфели с учетом множества различных рисков, включая риск большого или продолжительного медвежьего рынка акций, который может совпасть с падением или возобновлением инфляции (т. е. облигации могут быть как хорошими, так и плохими активами). Они также должны учитывать существенные риски ликвидности и макро-риски, заложенные в частных активах, которые не материализовались в последние годы.

Мульти-стратегические ликвидные альтернативы могут использовать финансовые инструменты для обеспечения привлекательной и диверсифицированной доходности в ликвидном и эффективном с точки зрения капитала пакете. Конечно, эти инструменты сопряжены со своими рисками - в том числе риском снижения долговой нагрузки или внезапного изменения корреляций между активами или стратегиями, - и инвесторам может быть сложнее проявить терпение в отношении сложной диверсифицируемой инвестиции, которая "идёт вниз, когда рынок идёт вверх". Но этими рисками можно управлять - например, управляющие распределяют риски между несколькими классами активов и стратегиями - и эти проблемы можно преодолеть, например, установив соответствующие ожидания и внедрив процесс анализа, который поощряет терпеливое инвестирование в диверсификаторы.

"Многие инвесторы соединяют фондовый риск, кредитный риск и риск неликвидности".

Многие инвесторы приняли риски (явные или неявные) фондового, кредитного рынка и риска неликвидности. До тех пор пока эти риски не материализуются, они будут достигать своих целей с помощью ликвидных диверсификаторов или без них. Но если (или когда) риски материализуются, мультистратегические альтернативы и другие ликвидные диверсификаторы, вероятно, обеспечат столь необходимую передышку и сохранение богатства.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба