22 мая 2024 Financial Times

Хедж-фонды и другие трейдеры закрывают позиции на понижение и увеличивают бычьи ставки

Шквал спекуляций трейдеров на фьючерсных рынках привел цены на такие металлы, как медь и золото, к историческим максимумам, поскольку фонды делают ставки на грядущий дефицит поставок и пытаются застраховаться от инфляции.

С начала марта медь подорожала на 30 процентов и на этой неделе преодолела отметку в 11 000 долларов за тонну, что является самым высоким показателем за всю историю. Это помогло поднять цены на другие промышленные металлы - от алюминия до цинка.

Ажиотажные покупки инвесторов также подтолкнули золото к предыдущим рекордам, достигнув отметки 2 450 долларов за тройскую унцию, а серебро последовало за ним, превысив 30 долларов за унцию впервые за десятилетие.

По словам Грега Ширера, главы отдела стратегии по базовым и драгоценным металлам JPMorgan, в металлы "резко влились инвестиции" от алгоритмических трейдеров, специализированных инвесторов в сырьевые товары и макрофондов.

Движение цен на металлы часто опровергало ожидания трейдеров. В прошлом году высокий спрос помог истощить запасы до исторического минимума, но цены упали. В этом году цены выросли, несмотря на то, что поставки увеличиваются.

Тем временем доля сырьевых товаров на мировых рынках сокращается: за последние 12 месяцев она упала до 2 процентов с 8,8 процента в 2009 году, согласно данным Bloomberg, в то время как акции и облигации вырвались вперед.

"Рынок как бы игнорировал все с фундаментальной точки зрения", - сказал Рикардо Лейман, главный инвестиционный директор KLI Asset Management, управляющей инвестициями в сырьевые товары в Лондоне.

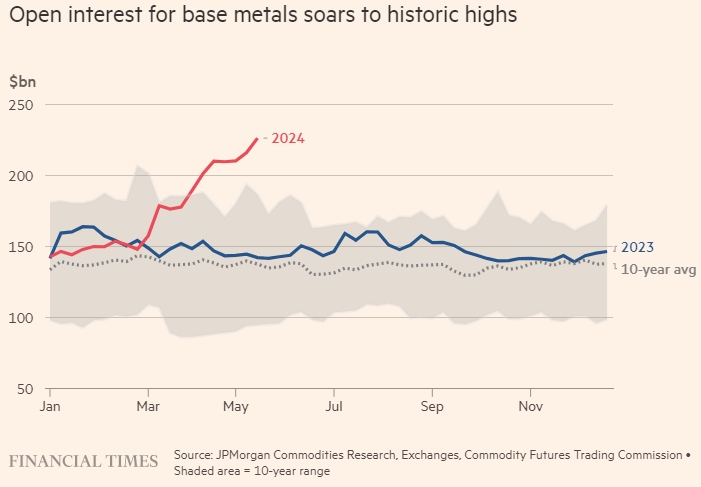

По словам аналитиков, движение было вызвано резким ростом открытого интереса - количества открытых фьючерсных позиций и глубины рынка.

Согласно анализу JPMorgan, на прошлой неделе открытый интерес на рынках цветных и драгоценных металлов достиг рекордных значений в $227 млрд и $215 млрд соответственно.

По словам аналитиков, в основном это фонды, закрывающие свои ставки на падение цен, и те, кто занимает длинные позиции, чтобы получить прибыль от движения цен, а не производители или потребители, хеджирующие риск изменения цен при покупке или продаже товаров.

Чистые длинные позиции инвесторов на Comex и Лондонской бирже металлов по цветным металлам составили 2,6 млн тонн в середине мая, по сравнению с 556 000 тонн в начале марта, превысив предыдущий максимум, достигнутый в конце 2020 года.

По словам аналитиков, волна денег в металлы пришла не только от алгоритмических трейдеров, ориентированных на импульс, но и от макрохедж-фондов, увеличивающих свои квоты инвестиций в реальные активы, и специализированных хедж-фондов, специализирующихся на сырьевых товарах.

Медь, которая наиболее важна для процесса декарбонизации, возглавила резкий рост цен. Ширер сказал, что "очень трудно исправить ситуацию с предложением", которая лежит в основе ралли меди.

"Для меди ужесточение картины предложения, а также возможное повышение спроса [искусственный интеллект] и уверенность в том, что мы находимся в точке перегиба для мирового спроса, плюс хеджирование инфляции - все это стало мощным коктейлем", - сказал он. Это заставило многие фонды сказать: "Сейчас самое время для меди"".

Открытый интерес по цветным металлам взлетел до исторического максимума. ФТ. Источник: JPMorgan Commodities Research, биржи, Комиссия по торговле товарными фьючерсами

Другие цветные металлы, такие как цинк, алюминий и свинец, последовали за медью, подскочив с начала апреля от 15 до 28 процентов в ходе резкого коллективного роста.

Алин Карнизело, управляющий партнер Frontier Commodities, недавно созданной инвестиционной компании, специализирующейся на сырьевых товарах, говорит, что инвесторы хотят диверсифицировать свои доходы, не ограничиваясь акциями крупных технологических компаний и обращаясь к металлам.

По ее словам, фонды вкладывают деньги в сырьевые товары, чтобы получить выгоду от "декарбонизации, деглобализации, хеджирования инфляции и геополитических рисков, а также недостаточного инвестирования в новые поставки, особенно энергоносителей".

Приток средств в сырьевые фонды широкого спектра - включая зерно, минералы, металлы, хлопок и какао - рос в последние несколько месяцев, увеличившись в апреле более чем вдвое, до 1,9 млрд фунтов стерлингов, согласно данным Morningstar.

Несмотря на более слабый, чем ожидалось, спрос в Китае и быстрое накопление запасов металлов, появились признаки того, что мировое производство наконец-то поворачивает вспять, что также способствовало росту интереса к серебру, учитывая его широкое использование в солнечных батареях. В апреле индекс менеджеров по закупкам в Китае вырос второй месяц подряд после полугодового сокращения.

Австралийская горнодобывающая группа BHP, предложившая за 34 млрд фунтов стерлингов купить конкурирующую Anglo American, чтобы заполучить ее желанные медные рудники в Латинской Америке, также послужила дополнительным сигналом для инвесторов к покупке красного металла, говорят инвесторы.

"Поглощение BHP разбудило многих людей, дав понять, что купить компанию гораздо дешевле, чем построить новый рудник, - сказал Лейман. - Это заставило многих людей ликвидировать короткие позиции, а [хедж-фонды, отслеживающие тренды с помощью компьютеров] и некоторые из макроэкономистов - войти в длинные позиции. Произошла масштабная реорганизация потоков".

В мае 13 процентов управляющих глобальными фондами, опрошенных Bank of America, имели избыточный вес по сырьевым товарам, что является самым высоким показателем с апреля прошлого года. По данным исследования, за последние три месяца их доля в сырьевых товарах выросла больше всего с августа 2020 года.

Некоторые ведущие хедж-фонды увеличивают свои команды по торговле сырьевыми товарами, чтобы воспользоваться волатильностью в этом классе активов. Семейный фонд BlueCrest Capital планирует до конца года увеличить число своих торговых команд, в том числе по сырьевым товарам, на 10 процентов.

Обычно сырьевые товары торгуются на основе текущей ситуации со спросом и предложением, но, по словам Карнизело, растущая роль спекулятивных инвесторов на рынке означает, что они начинают торговать на основе вероятной картины будущего.

"Это заставляет сырьевые товары вести себя немного похоже на акции", - сказала она.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба