30 августа 2024 БКС Экспресс Зельцер Михаил

Цикл статей «Наиболее подходящие акции для активных трейдеров» продолжается. Оценим волатильность рынка в августе, спрогнозируем динамику Индекса МосБиржи на сентябрь, обозначим вероятный курс самых турбулентных бумаг.

В поисках дна

За август Индекс МосБиржи похудел еще на 8%, в моменте было 2650 п., или 50% коррекции от всей волны роста с минимумов 2022 г. по пики мая 2024 г. Если оценивать провал рынка с максимумов этой весны, то уже было -25%, и по «биржевым нормативам» — это уже медвежий рынок.

Эскалация на фронте, жесткая риторика ЦБ по ставке, выход нерезидентов через регуляторные лазейки, обвал бумаг закредитованных корпораций и риски допэмиссий — откинули широкий рынок на дно лета 2023 г.

Технически бенчмарк пришел на важные поддержки, бумаги изрядно перепроданы, а фундаментально многие негативные факторы уже оценены рынком. Сделаем предположение: коррекция себя исчерпала, есть вероятность формирования базы для восстановления. В сентябре ожидается возврат рынка на 2800 п. и выше.

На фоне биржевого обвала волатильность рынка закономерно оставалась повышенной относительно средних метрик изменчивости Индекса МосБиржи. Показатель рисковости бенчмарка за месяц — 6,4%. Если идея о прохождении дна сработает, то волатильность понемногу должна затухать: в сентябре вероятен достаточно монотонный подъем рынка.

Бумаги для активных трейдеров

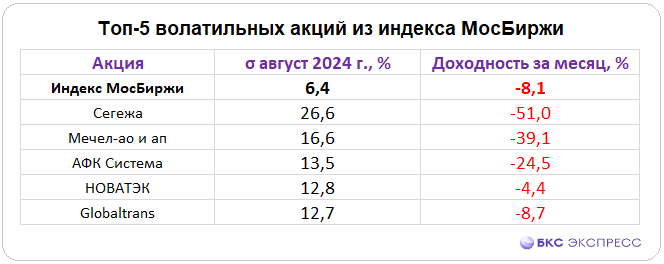

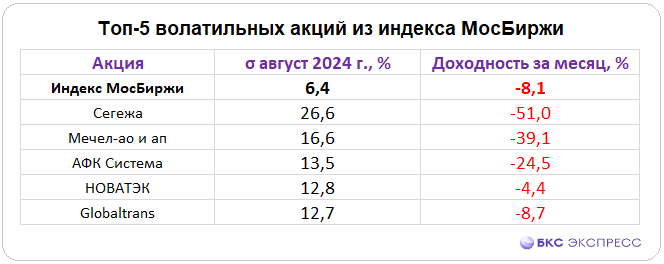

В качестве меры волатильности (рисковости активов) используется показатель среднеквадратичного отклонения доходностей инструментов, или «сигма» коэффициент (σ), нормированный на количество периодов наблюдения. Актуальные метрики риска топ-5 акций за месяц представлены в таблице:

Средняя волатильность по выборке за август около 16,5%, что более чем в 2,5 раза выше параметра рисковости бенчмарка. Разберем кейс каждой бумаги из августовского списка волатильности, обрисуем краткосрочную техническую картину с учетом исторической турбулентности акций на сентябрь.

Лидер волатильности и аутсайдер доходности всего рынка: изменчивость акций в 4 раза выше среднерыночного параметра, а капитализация корпорации за месяц сложилась еще в 2 раза. На рынке были опасения допэмиссии бумаг, и они полностью оправдались — принято принципиальное решение увеличить капитал, что означает размытие стоимости пакетов действующих акционеров. Бумаги отреагировали быстро: новый исторический минимум на 1,063 руб. Цены доразмещения пока нет, фундаментальная неопределенность сохраняется. Технически пробиты все возможные поддержки, а волатильность стала экстремальной. Высокие отскоки возможны, но пока это не более чем спекуляции с повышенным риском.

Регулярные участники топ-5 волатильности. В августе бумаги безостановочно падали и достигли минимумов декабря 2022 г. Локальное дно у обычки на 97,5 руб., префы подлетали к 100,5 руб. Причина отвесного падения — рост долговой нагрузки. Скорее всего, в бумагах были большие маржинальные позиции и на фоне достижения предельной величины риска закредитованные участники попросту были вынуждены скидывать акции по рынку. Цена аномально отклонилась от средних и нисходящего торгового коридора: предположительно, вскоре состоится нормирование показателей волатильности, что означает повышенную вероятность резкого отскока. В сентябре может быть волатильная игра с акцентом вверх. Динамическое сопротивление в обычке пока у 130 руб., а к концу следующего месяца опустится до 120 руб. Уровни для префов обычно на несколько процентов выше.

Акции упали на уровни декабря прошлого года. Минимум зафиксирован сразу под 15,5 руб. Это холдинговая надстройка для корпорации Сегежи и других закредитованных дочек, что на фоне роста ставок и допэмиссии падали в августе с опережением к рынку. Возможно, дно уже и было: в сентябре есть вариант сработать вверх, область сопротивления сразу за 17 руб.

На минимуме августа было 907 руб., и это значения октября 2022 г. А после состоялся грандиозный скачок за сутки на +10%. В моменте цена была 1019 руб. Месяц закрывается под круглой планкой, но с перспективой возврата в начале осени выше психологического уровня. При позитивном исходе сопротивление видится в области 1050 руб.

Не бывает рейтинга без их участия — волатильность всегда очень высокая. По данным на закрытие рынка 29 августа, они на пятом месте рейтинга. Но в пятницу вышла информация об отмене дивидендной политики корпорации. Бумаги в моменте рухнули на 25%, минимум был у 410 руб. С учетом новых вводных итоговое место расписок в рейтинге волатильности уже второе. Курс упал на майскую поддержку 2023 г., этот же уровень считается опорным по значениям сентября 2022 г. Вероятно, локальное дно лета уже было, в сентябре его могут как повторить, так и сделать отскок — сопротивление на 490 руб. Вопрос лишь в очередности волн волатильности.

В поисках дна

За август Индекс МосБиржи похудел еще на 8%, в моменте было 2650 п., или 50% коррекции от всей волны роста с минимумов 2022 г. по пики мая 2024 г. Если оценивать провал рынка с максимумов этой весны, то уже было -25%, и по «биржевым нормативам» — это уже медвежий рынок.

Эскалация на фронте, жесткая риторика ЦБ по ставке, выход нерезидентов через регуляторные лазейки, обвал бумаг закредитованных корпораций и риски допэмиссий — откинули широкий рынок на дно лета 2023 г.

Технически бенчмарк пришел на важные поддержки, бумаги изрядно перепроданы, а фундаментально многие негативные факторы уже оценены рынком. Сделаем предположение: коррекция себя исчерпала, есть вероятность формирования базы для восстановления. В сентябре ожидается возврат рынка на 2800 п. и выше.

На фоне биржевого обвала волатильность рынка закономерно оставалась повышенной относительно средних метрик изменчивости Индекса МосБиржи. Показатель рисковости бенчмарка за месяц — 6,4%. Если идея о прохождении дна сработает, то волатильность понемногу должна затухать: в сентябре вероятен достаточно монотонный подъем рынка.

Бумаги для активных трейдеров

В качестве меры волатильности (рисковости активов) используется показатель среднеквадратичного отклонения доходностей инструментов, или «сигма» коэффициент (σ), нормированный на количество периодов наблюдения. Актуальные метрики риска топ-5 акций за месяц представлены в таблице:

Средняя волатильность по выборке за август около 16,5%, что более чем в 2,5 раза выше параметра рисковости бенчмарка. Разберем кейс каждой бумаги из августовского списка волатильности, обрисуем краткосрочную техническую картину с учетом исторической турбулентности акций на сентябрь.

Лидер волатильности и аутсайдер доходности всего рынка: изменчивость акций в 4 раза выше среднерыночного параметра, а капитализация корпорации за месяц сложилась еще в 2 раза. На рынке были опасения допэмиссии бумаг, и они полностью оправдались — принято принципиальное решение увеличить капитал, что означает размытие стоимости пакетов действующих акционеров. Бумаги отреагировали быстро: новый исторический минимум на 1,063 руб. Цены доразмещения пока нет, фундаментальная неопределенность сохраняется. Технически пробиты все возможные поддержки, а волатильность стала экстремальной. Высокие отскоки возможны, но пока это не более чем спекуляции с повышенным риском.

Регулярные участники топ-5 волатильности. В августе бумаги безостановочно падали и достигли минимумов декабря 2022 г. Локальное дно у обычки на 97,5 руб., префы подлетали к 100,5 руб. Причина отвесного падения — рост долговой нагрузки. Скорее всего, в бумагах были большие маржинальные позиции и на фоне достижения предельной величины риска закредитованные участники попросту были вынуждены скидывать акции по рынку. Цена аномально отклонилась от средних и нисходящего торгового коридора: предположительно, вскоре состоится нормирование показателей волатильности, что означает повышенную вероятность резкого отскока. В сентябре может быть волатильная игра с акцентом вверх. Динамическое сопротивление в обычке пока у 130 руб., а к концу следующего месяца опустится до 120 руб. Уровни для префов обычно на несколько процентов выше.

Акции упали на уровни декабря прошлого года. Минимум зафиксирован сразу под 15,5 руб. Это холдинговая надстройка для корпорации Сегежи и других закредитованных дочек, что на фоне роста ставок и допэмиссии падали в августе с опережением к рынку. Возможно, дно уже и было: в сентябре есть вариант сработать вверх, область сопротивления сразу за 17 руб.

На минимуме августа было 907 руб., и это значения октября 2022 г. А после состоялся грандиозный скачок за сутки на +10%. В моменте цена была 1019 руб. Месяц закрывается под круглой планкой, но с перспективой возврата в начале осени выше психологического уровня. При позитивном исходе сопротивление видится в области 1050 руб.

Не бывает рейтинга без их участия — волатильность всегда очень высокая. По данным на закрытие рынка 29 августа, они на пятом месте рейтинга. Но в пятницу вышла информация об отмене дивидендной политики корпорации. Бумаги в моменте рухнули на 25%, минимум был у 410 руб. С учетом новых вводных итоговое место расписок в рейтинге волатильности уже второе. Курс упал на майскую поддержку 2023 г., этот же уровень считается опорным по значениям сентября 2022 г. Вероятно, локальное дно лета уже было, в сентябре его могут как повторить, так и сделать отскок — сопротивление на 490 руб. Вопрос лишь в очередности волн волатильности.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба