1 октября 2024 Financial Times

Трейдеры выбирают сложные производные инструменты вместо того, чтобы делать непосредственные ставки на то, кто победит, поскольку ноябрьское голосование становится центральным событием на рынках

Трейдеры предпочитают использовать сложные финансовые инструменты вместо того, чтобы пытаться предсказать исход выборов, поскольку голосование в ноябре становится ключевым событием на рынке.

Инвесторы стремятся извлечь выгоду из неопределённости относительно результатов президентской гонки в США, используя сложные финансовые инструменты, которые, по их мнению, могут принести прибыль от колебаний на фондовом рынке независимо от того, кто победит.

Поскольку до выборов остаётся менее месяца, исход голосования остаётся непредсказуемым, что может привести к повторению ситуации 2020 года, когда результаты выборов были оспорены.

Всё больше инвесторов стремятся воспользоваться этой потенциальной нестабильностью на рынке, делая ставку на резкий рост волатильности в ближайшие дни.

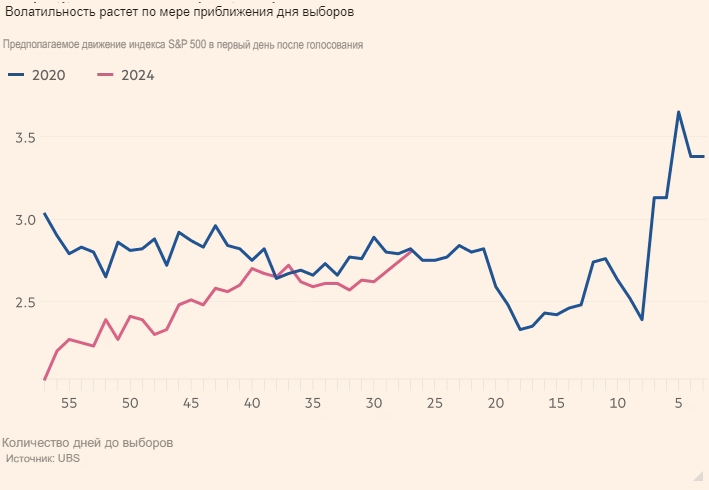

По данным анализа UBS, в настоящее время рынки опционов закладывают в цены примерно 2,8-процентное колебание базового фондового индекса S&P 500 на следующий день после выборов.

По словам Максвелла Гринакоффа, руководителя отдела исследований деривативов на акции США в UBS, этот показатель постепенно увеличивался в течение последнего месяца, и многие инвесторы ожидают его дальнейшего роста.

«Люди начинают обращать внимание и спрашивают, оправданы ли эти уровни предполагаемого движения», — добавил он. «Большинство людей, с которыми я говорил, считают, что это всё ещё слишком дёшево», имея в виду, что размер предполагаемого движения, вероятно, вырастет.

На данный момент перед выборами 2020 года опционы, ориентированные на следующий день после выборов, торговались по аналогичным ценам, а затем резко выросли непосредственно перед голосованием.

Индекс S&P 500 вырос на 2% на следующий день после выборов 2020 года и на 1,1% на следующий день после выборов 2016 года.

Отчасти это связано с тем, что инвесторы хеджируют свои портфели, чтобы защитить их от возможных потерь после резкого роста на фондовых рынках в этом году. Однако некоторые инвесторы также делают ставки, надеясь получить прибыль от всплесков рыночной нервозности.

После многочисленных предположений инвесторов о масштабах и сроках снижения процентных ставок Федеральной резервной системой, которая в прошлом месяце снизила стоимость заимствований на полпроцентного пункта, аналитики теперь ожидают, что голосование в ноябре станет ключевым событием на фондовых рынках.

Однако напряжённая гонка означает, что торговля волатильностью рассматривается как более безопасная ставка, чем попытки угадать, какие акции или секторы выиграют от победы бывшего президента Дональда Трампа или вице-президента Камалы Харрис.

«Наша базовая версия по-прежнему заключается в том, что исход выборов непредсказуем, и большинство клиентов пришли к единому мнению», — сказал Стюарт Кайзер, руководитель отдела стратегии торговли акциями США в Citi.

«Если вы поговорите с клиентом, который считает, что вероятность победы Трампа составляет 60 на 40, вы можете поговорить о владении банковскими акциями. Если вы думаете, что Камала, скорее всего, победит, торговля корзиной имеет смысл», — добавил он. «Но если вы думаете, что шансы равны 50 на 50, будет очень сложно торговать направленно, это больше похоже на торговлю на волатильности».

Торговля волатильностью обычно требует от инвесторов использования более сложных финансовых инструментов, что приводит к появлению ряда сложных стратегий, таких как «стрэддл» и «коллар», которые подразумевают покупку и продажу нескольких финансовых инструментов, привязанных к отдельным акциям или индексу, например S&P 500.

Инвесторы также могут покупать и продавать финансовые инструменты, привязанные к индексу Vix, который является «индикатором страха» рынка и использует цену опционов S&P 500 для создания прокси-индикатора ожиданий волатильности рынка в течение следующих 30 дней.

Аналитики Cboe Global Markets, компании, которая управляет индексом Vix, отметили в понедельник, что за последнюю неделю наблюдался «огромный» спрос на опционы колл Vix, которые выплачиваются в случае роста индекса.

Кайзер сказал, что ещё одна популярная недавняя сделка среди клиентов включала продажу опционов пут Vix. Опционы пут дают покупателю право продать по установленной цене. Однако для продавца они приносят доход до тех пор, пока нервозность, связанная с выборами, удерживает индекс волатильности выше заранее согласованного уровня.

На прошлой неделе Cboe Global Markets представила новый продукт, который привязан к реализованной волатильности, а не к ожидаемой. Запуск продукта был приурочен к ожидаемому росту спроса на хеджирование и торговлю волатильностью перед выборами.

Также в этом месяце планируется начать торговлю новым типом опциона, который привязан к фьючерсам Vix.

Некоторые инвесторы активно скупали фьючерсные контракты Vix, срок действия которых истекает в конце ноября. Поскольку Vix ориентирован на будущее, контракты, срок действия которых истекает за несколько недель до выборов, всегда имели премию.

Однако цена фьючерсов, срок действия которых истекает через несколько недель после выборов, приближается к цене октябрьского контракта. Теоретически ноябрьский фьючерс должен отражать ожидаемую волатильность декабря, но трейдеры делают ставку на то, что спрос на этот контракт резко возрастёт на последнем этапе избирательной кампании после истечения срока действия более раннего контракта.

Волатильность имеет тенденцию расти перед президентскими выборами и падать до нормального уровня вскоре после них. Эд Том, специалист по производным финансовым инструментам в Cboe, отметил, что рынки предполагают, что в этом году голосование будет проходить по аналогичной схеме, несмотря на некоторые опасения относительно возможного оспаривания результатов.

Хотя опционы S&P 500 оценивают значительные потенциальные колебания в день сразу после голосования, подразумеваемая волатильность для последующих дней намного ниже.

«Трейдеры опционов всё ещё закладывают в цены дополнительную премию за эти выборы по сравнению с другими выборами», — сказал он. «Это ещё один способ сказать, что трейдеры опционов считают, что с этими конкретными выборами связано больше неопределённости, чем с многими другими в прошлом. Однако они не закладывают в цены сценарий затяжного спора, а относятся к этому как к обычным выборам».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба