27 ноября 2024 Elliott Wave

Самоуспокоенность по отношению к финансовым рынкам обычно не заканчивается хорошо. Наш ноябрьский обзор мирового рынка показывает, почему самодовольство вот-вот сменится изношенными нервами в Европе

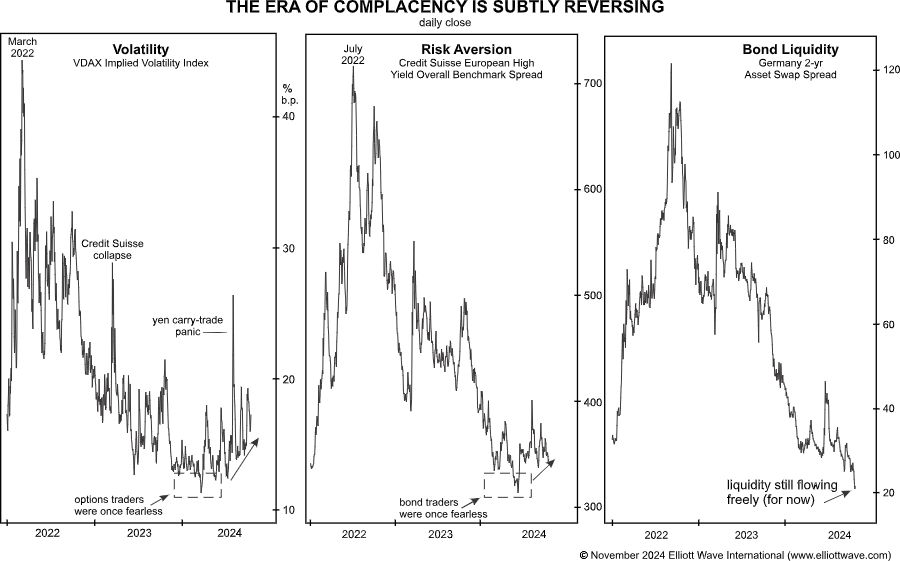

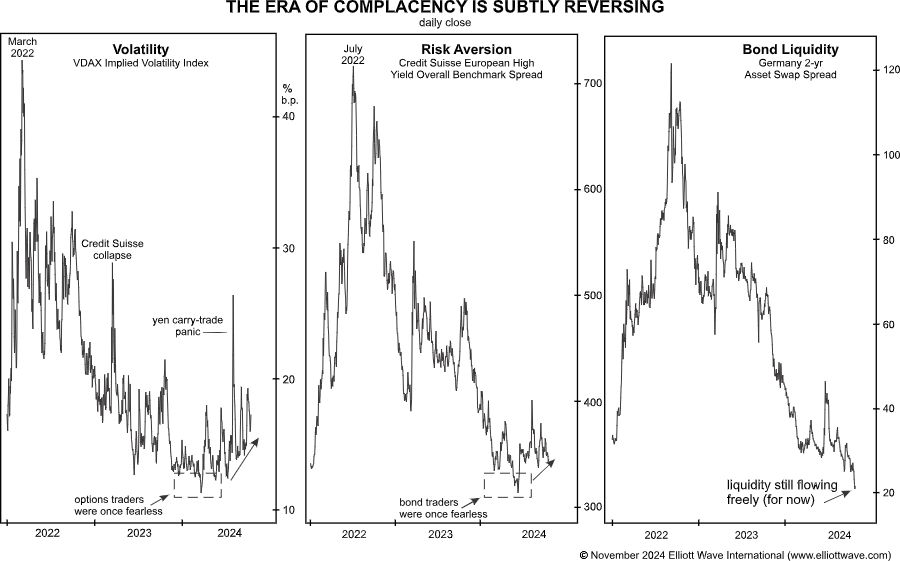

Продолжительность оптимизма инвесторов является ключевым столпом нашего прогноза эпического краха фондового рынка. Индекс подразумеваемой волатильности VDAX (левый график ниже), который измеряет панику и самоуспокоенность инвесторов, упал до 4-летнего экстремума в марте этого года. Метрика обычно колеблется обратно пропорционально ценам акций, достигая более низких минимумов, когда акции достигают более высоких максимумов, и наоборот. Однако в течение последних двух кварталов VDAX тихо повышался, даже подскочив до 12-месячного экстремума, когда инвесторы акций запаниковали из-за торговли керри-трейд в иене в августе. Тем временем DAX 40 достиг нового исторического максимума 17 октября. Это означает, что цены акций растут вместе с растущим страхом, динамика, которая противоречит историческим нормам. Это тонкий признак того, что психология инвесторов меняется с оптимизма на пессимизм вместе с тенденцией акций, которая переключается с восходящей на нисходящую на высоком волновом уровне Эллиотта. Индикаторы самоуспокоенности рынка облигаций показывают схожую динамику. Спред Credit Suisse European High Yield Overall Benchmark Spread (средний график) аппроксимирует самоуспокоенность и неприятие риска с использованием рынка мусорных облигаций. Спред имеет тенденцию сужаться, когда трейдеры облигаций становятся самоуспокоенными и покупают мусорные облигации вместо корпоративных облигаций инвестиционного уровня. Здесь также спред достиг многолетнего минимума в начале этого года и имел тенденцию к росту в течение нескольких месяцев. Правый график иллюстрирует ликвидность облигаций, которая свободно течет (сужающийся спред), когда инвесторы становятся самоуспокоенными, и иссякает (расширяющийся спред), когда они начинают бояться. … Поскольку два показателя сейчас движутся в ожидаемом направлении, разворот в третьем, ликвидности облигаций, должен вызвать медвежьи эффекты для широкого спектра финансовых активов:

Продолжительность оптимизма инвесторов является ключевым столпом нашего прогноза эпического краха фондового рынка. Индекс подразумеваемой волатильности VDAX (левый график ниже), который измеряет панику и самоуспокоенность инвесторов, упал до 4-летнего экстремума в марте этого года. Метрика обычно колеблется обратно пропорционально ценам акций, достигая более низких минимумов, когда акции достигают более высоких максимумов, и наоборот. Однако в течение последних двух кварталов VDAX тихо повышался, даже подскочив до 12-месячного экстремума, когда инвесторы акций запаниковали из-за торговли керри-трейд в иене в августе. Тем временем DAX 40 достиг нового исторического максимума 17 октября. Это означает, что цены акций растут вместе с растущим страхом, динамика, которая противоречит историческим нормам. Это тонкий признак того, что психология инвесторов меняется с оптимизма на пессимизм вместе с тенденцией акций, которая переключается с восходящей на нисходящую на высоком волновом уровне Эллиотта. Индикаторы самоуспокоенности рынка облигаций показывают схожую динамику. Спред Credit Suisse European High Yield Overall Benchmark Spread (средний график) аппроксимирует самоуспокоенность и неприятие риска с использованием рынка мусорных облигаций. Спред имеет тенденцию сужаться, когда трейдеры облигаций становятся самоуспокоенными и покупают мусорные облигации вместо корпоративных облигаций инвестиционного уровня. Здесь также спред достиг многолетнего минимума в начале этого года и имел тенденцию к росту в течение нескольких месяцев. Правый график иллюстрирует ликвидность облигаций, которая свободно течет (сужающийся спред), когда инвесторы становятся самоуспокоенными, и иссякает (расширяющийся спред), когда они начинают бояться. … Поскольку два показателя сейчас движутся в ожидаемом направлении, разворот в третьем, ликвидности облигаций, должен вызвать медвежьи эффекты для широкого спектра финансовых активов:

https://www.elliottwave.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба