Публичные компании с резервами в Ethereum привлекают инвесторов сильнее, чем спотовые ETH-ETF. Таким мнением поделился глава отдела цифровых активов Standard Chartered Джеффри Кендрик, пишет The Block.

По его словам, мультипликаторы чистой стоимости активов (MNAV) этих фирм — отношение рыночной капитализации к стоимости хранящейся у них криптовалюты — стабилизировались выше 1.

«Я не вижу причин, по которым NAV упадет ниже 1, потому что они [фирмы с Ethereum-резервами] дают инвесторам возможности для регуляторного арбитража», — заявил он.

В отличие от ETF, компании могут получать вознаграждения за стейкинг (~3% годовых) и использовать DeFi-инструменты, что повышает общую рентабельность инвестиций. По мере увеличения Ethereum-резервов, стоимость активов, приходящихся на одну бумагу, пропорционально возрастает, создавая дополнительную ценность для акционеров.

Инвестируя в акции таких фирм, стейкхолдеры также получают опосредованный доступ к Ethereum без ограничений, которые установлены для биржевых фондов.

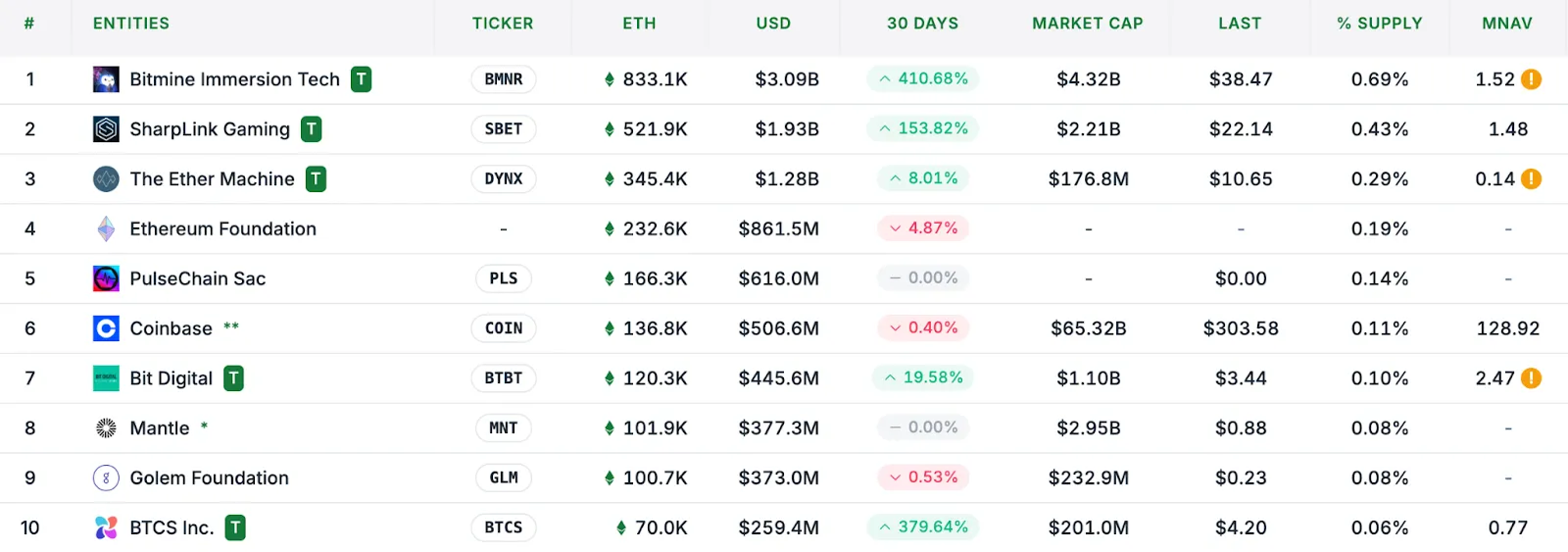

По данным Strategic ETH Reserve, на момент написания в список крупнейших держателей входят:

BitMine — 833 000 ETH на сумму свыше $3 млрд;

SharpLink Gaming — 521 000 ETH стоимостью $1,9 млрд;

The Ether Machine — 345 000 ETH на $1,2 млрд.

Топ-10 держателей Ethereum. Источник: Strategic ETH Reserve.

С июня публичные компании купили 1,6% от общего предложения Ethereum. Это соответствует объему покупок ETF за тот же период. Кендрик спрогнозировал, что резервы этих фирм могут вырасти до 10%.

В Standard Chartered назвали Ethereum-казначейства более выгодной альтернативой ETF

07.08.2025 Мирослава Андреева

#ETF#Ethereum (ETH)#Standard Chartered PLC

Публичные компании с резервами в Ethereum привлекают инвесторов сильнее, чем спотовые ETH-ETF. Таким мнением поделился глава отдела цифровых активов Standard Chartered Джеффри Кендрик, пишет The Block.

По его словам, мультипликаторы чистой стоимости активов (MNAV) этих фирм — отношение рыночной капитализации к стоимости хранящейся у них криптовалюты — стабилизировались выше 1.

«Я не вижу причин, по которым NAV упадет ниже 1, потому что они [фирмы с Ethereum-резервами] дают инвесторам возможности для регуляторного арбитража», — заявил он.

В отличие от ETF, компании могут получать вознаграждения за стейкинг (~3% годовых) и использовать DeFi-инструменты, что повышает общую рентабельность инвестиций. По мере увеличения Ethereum-резервов, стоимость активов, приходящихся на одну бумагу, пропорционально возрастает, создавая дополнительную ценность для акционеров.

Инвестируя в акции таких фирм, стейкхолдеры также получают опосредованный доступ к Ethereum без ограничений, которые установлены для биржевых фондов.

По данным Strategic ETH Reserve, на момент написания в список крупнейших держателей входят:

BitMine — 833 000 ETH на сумму свыше $3 млрд;

SharpLink Gaming — 521 000 ETH стоимостью $1,9 млрд;

The Ether Machine — 345 000 ETH на $1,2 млрд.

Топ-10 держателей Ethereum. Источник: Strategic ETH Reserve.

С июня публичные компании купили 1,6% от общего предложения Ethereum. Это соответствует объему покупок ETF за тот же период. Кендрик спрогнозировал, что резервы этих фирм могут вырасти до 10%.

Институционалы нарастили покупки Ethereum для стейкинга и хеджирования рисков

За последний месяц цена второй по капитализации криптовалюты увеличилась более чем на 45%, согласно CoinGecko. На момент написания актив торгуется по $3700.

Часовой график ETH/USD биржи Binance. Источник: TradingView.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба