10 августа 2011 FxPRO

Банк Англии отказывается принимать реальность

SNB ведет заведомо проигрышную битву

ФРС выбирает слова вместо действий

Банк Англии представит несвоевременный отчет по инфляции

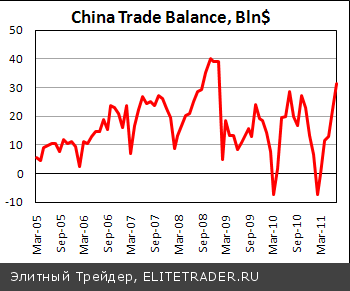

Баланс торговли Китая вновь взлетел

Рынок в конце концов положительно оценил решение ФРС В последнем отчете по инфляции Банк Англии явно перестал принимать реалии текущей экономической ситуации, несмотря на неопределенность в связи с последними событиями в глобальной экономике, а также последними разочаровывающими данными по ВВП. Прогнозируемая инфляция сейчас немного ниже целевых 2% на два года, что говорит о том, что процентные ставки уже на пути, предусмотренном финансовыми рынками. Тем не менее, этот путь существенно изменился, невзирая на то, что данные были скомпонованы неделю назад, и на то, что сейчас рынок не закладывает увеличение ставок в ближайшие два года.

В отличие от Банка Англии, ФРС вчера вечером признала, что рост был «значительно ниже ожиданий»; Банк Англии таких заявлений не делал, даже притом, что прогноз на рост во втором квартале был 1.4% в годовом исчислении (фактически было 0.7%). Вместо этого, ЦБ Англии отметил, что «производство за последний год росло ниже среднего исторического уровня», что звучит явно как преуменьшение.

Стерлинг падал еще до публикации отчета, ожидая более мягких условий на фоне заседания ФРС, что говорит о приглушенной реакции на отчет сегодня. За последние 24 часа мы увидели, что политические варианты для ФРС, Швейцарского национального банка и Банка Англии стали более ограниченными и менее эффективными. Это больше всего беспокоит на фоне текущего спада глобальной активности и увеличения напряженности на финансовых рынках; огневая мощь трехлетней давности теперь недоступна. Термин «политический паралич» вполне может стать крылатой фразой для политиков в ближайшие месяцы по всему миру, так как сейчас будет весьма сложно придумать эффективные меры для борьбы с возобновившимися глобальными проблемами

SNB ведет заведомо проигрышную битву

Некоторые считают, что начался спрос на риски, но реакция валютных рынков и ситуация с швейцарским франком говорят об обратном. До заявления SNB о дополнительной ликвидности, свисси был на 1,3% сильней к доллару, далеко впереди иены и стерлинга, что явно не говорит о росте спроса на риски. Когда франк почти коснутся паритета с евро ночью, SNB объявил о дальнейшем расширении операций по предоставлению ликвидности, увеличении бессрочных вкладов с 80 миллиардов швейцарских франков до 120 миллиардов. Кроме того, SNB обязался проводить своповые операции с франком. Последний раз такие операции проводились осенью 2008 года для того, чтобы увеличить валютную ликвидность. Принимая свопы, SNB не принимает на себя возрастающее валютное давление, учитывая, что оно покрыто свопами. Тем не менее, до сих пор SNB не продает франки напрямую на рынки. Последний раунд интервенции с марта 2009 по середину 2010 года привел к существенным потерям для баланса ЦБ (21 миллиард швейцарских франков в 2010 году), и ситуация лишь обострилась в этом году из-за продолжающегося роста валюты (10.8 миллиардов франков за первое полугодие). Однако на сегодняшний день наводнение рынка ликвидностью не помогло обуздать рост свисси; не помог и тот факт, что иена выглядит менее привлекательно в качестве безопасной валюты из-за опасений инвесторов в отношении суверенного долга. Похоже, что SNB ведет заведомо проигрышную битву

ФРС выбирает слова вместо действий

FOMC пообещал на последнем заседании удерживать ставки «исключительно низкими…по крайней мере, до середины 2013 года». С одной стороны, это серьезный сдвиг с предыдущей позиции по сохранению ставок «в течение продолжительного периода». Так было с марта 2009 года, что, по словам Бернанке, означало на два-три заседания вперед. Теперь известно, что так будет еще два года.

Тем не менее, до сегодняшнего заседания рынки оценивали доходность по федеральным фондам ФРС около 0.38%. Другими словами, рынок даже не полностью закладывал ужесточение ФРС на 25 пунктов (предположив, что доходность федеральный фондов ФРС будет на «целевом» уровне в цикле ужесточения). Сегодняшние обязательства ФРС в общем понимании, внесут довольно небольшие изменения в ожидания изменений процентных ставок. Выгода рассматривалась по доходности двухлетних бумаг (падение около 10 пунктов до 0.17%), с несколько более сильным движением вниз по доходности десятилеток. Доллар не сильно изменился, хотя акции разогреваются, готовясь к следующему раунду QE.

Риторика ФРС в отношении экономики существенно изменилась. Теперь они понимают, что «экономический рост с начала года был значительно ниже, нежели предполагал Комитет». Кроме того, они изменили перспективы от ожидания роста темпа восстановления в ближайший квартал до ожидания «некого замедления темпа восстановления в ближайшие кварталы по сравнению с предыдущими заседаниями».

Используя слова вместо действий, ФРС решила придержать часть арсенала в резерве. Тем не менее, хотя ФРС взяла на себя большие обязательства, они не столь велики для рынков, которые уже заложили ставки около нуля в свои прогнозы на ближайшие два года. ФРС, в большей степени, чем другие ЦБ, исчерпала варианты, и реакция акций означает, что рынки начали это чувствовать.

Банк Англии представит несвоевременный отчет по инфляции

Банк Англии сегодня представит свой последний отчет по инфляции, но публикация, основанная на данных недельной давности, может показаться несколько устаревшей с учетом последних событий на мировых финансовых рынках. Скорей всего будет и далее понижена перспектива роста на этот год и следующий, не только вследствие разочаровывающих последних данных (рост в 0,2% во втором квартале), но также вследствие глобального замедления. Но возможность банка реагировать на более слабый прогноз остается под вопросом из-за высокой основной инфляции, которая все еще может пойти вверх в ближайшие месяцы, во многом вследствие повышения цен на коммунальные услуги внутри страны. В таких условиях мы скорей всего должны были бы увидеть более мягкий инфляционный отчет

Баланс торговли Китая вновь взлетел

Июльский торговый профицит в 31,5 млрд. долларов был самым высоким за два года, так как экспорт подскочил на 20,4 г/г. Импорт вырос на 23%, что хорошо для тех экономик, которые зависят от устойчивого роста китайской экономики

Рынок в конце концов положительно оценил решение ФРС

Изначальной реакцией рынка на результаты встречи комитета было разочарование, так как особенно на фондовых площадках надеялись на новый раунд количественного смягчения от американского центробанка. Вслед за первоначальным погружением вниз, акции в США окончили сессию в плюсе, улучшение было и в ходе азиатских торгов. Осси также отскочил вверх от паритета, а индекс доллара в целом упал на 0,7% с момента объявления решения ФРС.

С одной стороны, это серьезная перемена – обязательство держать ставки низкими два года, вместо предыдущего обязательства, которое оценивалось примерно сроком в три месяца. Но для рынков это не стало большим изменением, так как рынки и без того оценивали почти нулевую вероятность повышения ставок. Язык Федерального Резерва значительно изменился. Сейчас он предполагает, что «экономический рост в этом году окажется значительно ниже, чем ранее комитет ожидал». Более того, комитет изменил свой прогноз, ожидания ускорения восстановления в ближайшие кварталы (так было на прошлом заседании) до ожидания «более низкого темпа роста экономики в ближайшие кварталы». Используя слова вместо дел, ФРС предпочел попридержать свой ограниченный арсенал при себе. Фед более чем любой другой ЦБ имеет ограниченный выбор, и реакция рынков означает, что рынки это чувствуют.

SNB ведет заведомо проигрышную битву

ФРС выбирает слова вместо действий

Банк Англии представит несвоевременный отчет по инфляции

Баланс торговли Китая вновь взлетел

Рынок в конце концов положительно оценил решение ФРС В последнем отчете по инфляции Банк Англии явно перестал принимать реалии текущей экономической ситуации, несмотря на неопределенность в связи с последними событиями в глобальной экономике, а также последними разочаровывающими данными по ВВП. Прогнозируемая инфляция сейчас немного ниже целевых 2% на два года, что говорит о том, что процентные ставки уже на пути, предусмотренном финансовыми рынками. Тем не менее, этот путь существенно изменился, невзирая на то, что данные были скомпонованы неделю назад, и на то, что сейчас рынок не закладывает увеличение ставок в ближайшие два года.

В отличие от Банка Англии, ФРС вчера вечером признала, что рост был «значительно ниже ожиданий»; Банк Англии таких заявлений не делал, даже притом, что прогноз на рост во втором квартале был 1.4% в годовом исчислении (фактически было 0.7%). Вместо этого, ЦБ Англии отметил, что «производство за последний год росло ниже среднего исторического уровня», что звучит явно как преуменьшение.

Стерлинг падал еще до публикации отчета, ожидая более мягких условий на фоне заседания ФРС, что говорит о приглушенной реакции на отчет сегодня. За последние 24 часа мы увидели, что политические варианты для ФРС, Швейцарского национального банка и Банка Англии стали более ограниченными и менее эффективными. Это больше всего беспокоит на фоне текущего спада глобальной активности и увеличения напряженности на финансовых рынках; огневая мощь трехлетней давности теперь недоступна. Термин «политический паралич» вполне может стать крылатой фразой для политиков в ближайшие месяцы по всему миру, так как сейчас будет весьма сложно придумать эффективные меры для борьбы с возобновившимися глобальными проблемами

SNB ведет заведомо проигрышную битву

Некоторые считают, что начался спрос на риски, но реакция валютных рынков и ситуация с швейцарским франком говорят об обратном. До заявления SNB о дополнительной ликвидности, свисси был на 1,3% сильней к доллару, далеко впереди иены и стерлинга, что явно не говорит о росте спроса на риски. Когда франк почти коснутся паритета с евро ночью, SNB объявил о дальнейшем расширении операций по предоставлению ликвидности, увеличении бессрочных вкладов с 80 миллиардов швейцарских франков до 120 миллиардов. Кроме того, SNB обязался проводить своповые операции с франком. Последний раз такие операции проводились осенью 2008 года для того, чтобы увеличить валютную ликвидность. Принимая свопы, SNB не принимает на себя возрастающее валютное давление, учитывая, что оно покрыто свопами. Тем не менее, до сих пор SNB не продает франки напрямую на рынки. Последний раунд интервенции с марта 2009 по середину 2010 года привел к существенным потерям для баланса ЦБ (21 миллиард швейцарских франков в 2010 году), и ситуация лишь обострилась в этом году из-за продолжающегося роста валюты (10.8 миллиардов франков за первое полугодие). Однако на сегодняшний день наводнение рынка ликвидностью не помогло обуздать рост свисси; не помог и тот факт, что иена выглядит менее привлекательно в качестве безопасной валюты из-за опасений инвесторов в отношении суверенного долга. Похоже, что SNB ведет заведомо проигрышную битву

ФРС выбирает слова вместо действий

FOMC пообещал на последнем заседании удерживать ставки «исключительно низкими…по крайней мере, до середины 2013 года». С одной стороны, это серьезный сдвиг с предыдущей позиции по сохранению ставок «в течение продолжительного периода». Так было с марта 2009 года, что, по словам Бернанке, означало на два-три заседания вперед. Теперь известно, что так будет еще два года.

Тем не менее, до сегодняшнего заседания рынки оценивали доходность по федеральным фондам ФРС около 0.38%. Другими словами, рынок даже не полностью закладывал ужесточение ФРС на 25 пунктов (предположив, что доходность федеральный фондов ФРС будет на «целевом» уровне в цикле ужесточения). Сегодняшние обязательства ФРС в общем понимании, внесут довольно небольшие изменения в ожидания изменений процентных ставок. Выгода рассматривалась по доходности двухлетних бумаг (падение около 10 пунктов до 0.17%), с несколько более сильным движением вниз по доходности десятилеток. Доллар не сильно изменился, хотя акции разогреваются, готовясь к следующему раунду QE.

Риторика ФРС в отношении экономики существенно изменилась. Теперь они понимают, что «экономический рост с начала года был значительно ниже, нежели предполагал Комитет». Кроме того, они изменили перспективы от ожидания роста темпа восстановления в ближайший квартал до ожидания «некого замедления темпа восстановления в ближайшие кварталы по сравнению с предыдущими заседаниями».

Используя слова вместо действий, ФРС решила придержать часть арсенала в резерве. Тем не менее, хотя ФРС взяла на себя большие обязательства, они не столь велики для рынков, которые уже заложили ставки около нуля в свои прогнозы на ближайшие два года. ФРС, в большей степени, чем другие ЦБ, исчерпала варианты, и реакция акций означает, что рынки начали это чувствовать.

Банк Англии представит несвоевременный отчет по инфляции

Банк Англии сегодня представит свой последний отчет по инфляции, но публикация, основанная на данных недельной давности, может показаться несколько устаревшей с учетом последних событий на мировых финансовых рынках. Скорей всего будет и далее понижена перспектива роста на этот год и следующий, не только вследствие разочаровывающих последних данных (рост в 0,2% во втором квартале), но также вследствие глобального замедления. Но возможность банка реагировать на более слабый прогноз остается под вопросом из-за высокой основной инфляции, которая все еще может пойти вверх в ближайшие месяцы, во многом вследствие повышения цен на коммунальные услуги внутри страны. В таких условиях мы скорей всего должны были бы увидеть более мягкий инфляционный отчет

Баланс торговли Китая вновь взлетел

Июльский торговый профицит в 31,5 млрд. долларов был самым высоким за два года, так как экспорт подскочил на 20,4 г/г. Импорт вырос на 23%, что хорошо для тех экономик, которые зависят от устойчивого роста китайской экономики

Рынок в конце концов положительно оценил решение ФРС

Изначальной реакцией рынка на результаты встречи комитета было разочарование, так как особенно на фондовых площадках надеялись на новый раунд количественного смягчения от американского центробанка. Вслед за первоначальным погружением вниз, акции в США окончили сессию в плюсе, улучшение было и в ходе азиатских торгов. Осси также отскочил вверх от паритета, а индекс доллара в целом упал на 0,7% с момента объявления решения ФРС.

С одной стороны, это серьезная перемена – обязательство держать ставки низкими два года, вместо предыдущего обязательства, которое оценивалось примерно сроком в три месяца. Но для рынков это не стало большим изменением, так как рынки и без того оценивали почти нулевую вероятность повышения ставок. Язык Федерального Резерва значительно изменился. Сейчас он предполагает, что «экономический рост в этом году окажется значительно ниже, чем ранее комитет ожидал». Более того, комитет изменил свой прогноз, ожидания ускорения восстановления в ближайшие кварталы (так было на прошлом заседании) до ожидания «более низкого темпа роста экономики в ближайшие кварталы». Используя слова вместо дел, ФРС предпочел попридержать свой ограниченный арсенал при себе. Фед более чем любой другой ЦБ имеет ограниченный выбор, и реакция рынков означает, что рынки это чувствуют.

/Компиляция. 10 августа. Элитный Трейдер, ELITETRADER.RU/

http://blog.fxpro.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба