12 сентября 2011 Альпари Сусин Егор

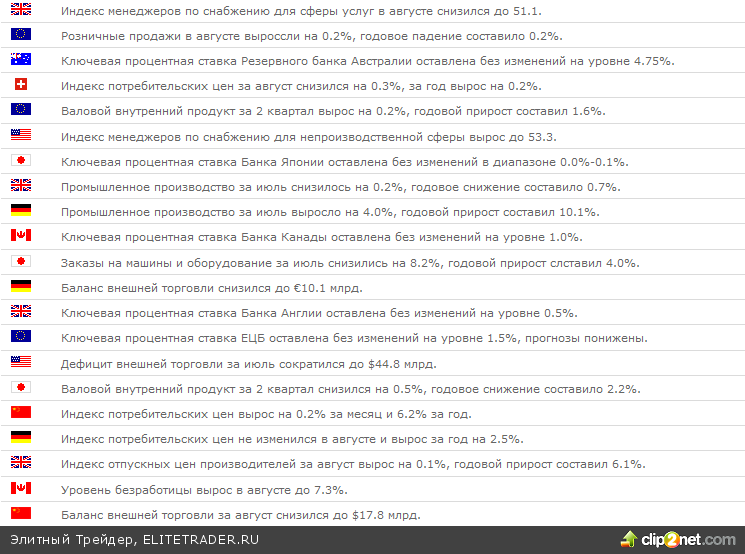

На неделе с 5 сентября по 11 сентября вышли следующие основные макроэкономические показатели:

Волатильность на рынках продолжала оставаться высокой, экономическая ситуация ухудшается. Азиатский регион пока не в центре внимания, но ситуация становиться все более опасной. Fitch Ratings предупредило о возможности снижения кредитных рейтингов Китая и Японии. Японские экономические отчеты фиксируют замедление восстановления после землетрясения. Заказы в промышленности снизились за июль на 8.2%, хотя годовая динамика пока позитивна. Текущий счет платежного баланса продолжает снижаться, банковское кредитование сокращается. Отчет по ВВП сюрпризов не принес - третий квартал подряд зафиксировано сокращение экономики. Потребительское доверие в августе осталось без изменений, а индекс экономических обозревателей неожиданно резко снизился. Восстановление явно затормозилось, на этом фоне Банк Японии оставил ставки и оценки экономики неизменными, но перспективы крайне неопределенны. Японские власти активно обсуждали вопрос сдерживания роста курса йены, но дальше вербальных интервенций дело так и не пошло, такого запаса прочности как у Швейцарии японцы просто не имеют им вынуждены действовать значительно осторожнее. В Китае замедлился рост промышленного производства и розничных продаж до 1.5% и 17.0% в год соответственно. Немного снизилось и инфляционное давление, за год потребительские цены выросли на 6.2%, но ускорился до 7.5% рост производственных цен. Баланс внешней торговли ухудшился, в августе сальдо снизилось до $17.8 млрд., на 8.3% вырос импорт, в то время как экспорт снизился на 1%. Замедление темпов роста китайской экономики продолжается, что позволяет Центробанку пока воздерживаться от дальнейшего ужесточения, хотя темпы роста цен продолжают оставаться высокими. Японская валюта была под небольшим давлением на фоне агрессивных действий швейцарского ЦБ и вербальных интервенций представителей Банка Японии.

Звездой недели стал Швейцарский национальных банк, который после долгих попыток удержать курс франка останавливаться не стал и, фактически, привязал свою валюту к евро, установив нижнюю границу по еврофранку на уровне 1.2. Центробанк пообещал нелимитированные интервенции для поддержания заданного курса, сделав следующий шаг в валютной войне. И это несмотря на то, что по экономике дорогой франк пока сильно не ударил. Рост ВВП во втором квартале составил 0.4%, за год экономика прибавила 2.3%. Розничный сектор держится неплохо, хотя потребительское доверие и активность производителей снижаются. Основное влияние пока высокий курс франка оказывает на инфляцию, три месяца подряд наблюдается падение цен, годовая инфляция близка к нулевой. После действий Центробанка франк рухнул на 10-12%, но дальнейшее снижение пока маловероятно.

Экономические отчеты из Великобритании становятся все мрачнее и мрачнее. Деловая активность в секторе услуг упала до минимального уровня за 9 месяцев 51.1, динамика розничных продаж ухудшилась. На рынке жилья ситуация снова ухудшается, цены упали за месяц на 1.2%, годовое падение цен расширилось до 4.1%. Промышленное производство в июле сократилось на 0.2%, годовое падение производства составило 0.7%, ситуация в промышленности остается крайне негативной, а объемы производства держатся на уровне начала 1990-х. Производственные цены в августе выросли на 0.1%, годовой прирост цен составил 6.1%, но закупочные цены снизились на 1.9% за месяц и выросли на 16.2% за год. Общее инфляционное давление остается высоким, хотя и наметилась стабилизация. Банк Англии в текущей ситуации продолжает сохранять свою политику неизменной, ставки остались на уровне 0.5%, программа выкупа облигаций также без изменений. При инфляции в 5% Центробанк не рискует продолжать смягчение монетарной политики, но и на ужесточение идти не готов. На фоне ухудшения ситуации в Европе фунт резко снизился к доллару, но вырос к евро. Дестабилизация на долговом рынке может крайне негативно сказаться на британских банках и курсе фунта.

Еврозона продолжает оставаться основным очагом нестабильности, экономические отчеты здесь пока не так ужасны, как ситуация на финансовом рынке, но рост резко замедляется. Индексы деловой активности в секторе услуг остались на низких уровнях. Розничные продажи в июле практически не росли, прибавка составила 0.2%, а за год продажи снизились на 0.2%. Валовой внутренний продукт вырос во втором квартале всего на 0.2%, годовой прирост составил скромные 1.6%. Заказы в немецкой промышленности за июль сократились на 2.8%,а производство выросло на 4.0%, ситуация в промышленности неоднозначна. Сальдо торгового баланса Германии в июле продолжало ухудшаться, но пока продолжает оставаться достаточно высоким €10.1 млрд., экспорт сокращался второй месяц подряд и сокращение составило 1.8%. Внешний спрос продолжает снижаться, что будет ограничивать восстановление немецкой экономики, у остальных стран Еврозоны ситуация хуже. Цены немного стабилизировались, потребительская инфляция в августе составила 2.5%, годовой прирост оптовых цен замедлился до 6.2%. ЕЦБ на фоне разворачивания долгового кризиса оставил ставки неизменными и не дал никаких сигналов на дальнейшее ужесточение. Оценки экономики понижены, что сигнализирует о возможности перехода к более мягкой монетарной политике. Одновременно Центробанк снова расширил объемы скупки итальянских гособлигаций до €13.3 млрд. за неделю, но это не смогло исправить ситуацию и доходность итальянских облигаций снова растет, достигнув 5.4% годовых. Мало того, противостояние внутри ЕЦБ дошло до предела, главный экономист ЕЦБ, противник скупки гособлигаций и представитель Германии Юрген Штарк подал в отставку. После отказа Вебера от поста главы ЕЦБ подобные действия могут нанести сильный вред доверию к европейской валюте и политике Центробанка. Ситуация в Греции ещё больше усложнилась, уже практически никто не сомневается в дефолте по греческим обязательствам, хотя немецкий суд и признал законным первый пакет помощи. Часть стран ЕС продолжают настаивать на залоге, греки не выполняют взятых на себя обязательств, вторая программа помощи требует дополнительных согласований. Все это грозит дефолтом по греческим обязательствам уже до конца года. На фоне ухудшения ситуации и более мягкой монетарной политики европейская валюта резко рухнула до минимальных с февраля уровней.

В США экономических отчетов было не много. Деловая активность в секторе услуг за август немного подросла, но ситуация в целом остается негативной. Деловая активность в производственном секторе держится вблизи критического уровня 50.0. Заявки на пособия по безработице выросли, продолжая оставаться выше 400 тыс., что говорит о слабости рынка труда. Официальные отчеты по рынку труда фиксируют резкое ухудшение ситуации - в августе экономика не создала новых рабочих мест. Внешняя торговля в июле улучшилась, дефицит торгового баланса сократился до $44.8 млрд., в основном за счет роста экспорта. Помогли улучшение в секторе атотранспорта и рост ресурсных цен. Оптовые запасы в июле выросли, а продажи остались неизменными, работа на склад продолжается. Потребительское кредитование продолжало расширяться, но основным драйвером роста продолжает оставаться государственный кредит, хотя последние пар месяцев и частный сектор немного активизировался. Власти расширили претензии к банкам, FHFA объявила о претензии к 17 крупнейшим банкам в объеме почти $200 млрд., реальные выплаты банков могут быть значительно ниже, но банковский сектор может оказаться в крайне затруднительном положении. Прокуратура США обещает закрыть дела по неправильному оформлению ипотек в обмен на компенсацию в размере $10-25 млрд., банки пока против. В центре внимания были выступления представителей ФРС и Обамы. Б.Бернанке разочаровал рынки, которые надеялись на сигналы о новых программах стимулирования, фактически глава ФРС повторил свою речь из Джексон Хоул, никакой конкретики не обещая. Внутри Федрезерва продолжаются активные споры и противостояние, три голосующих члена Комитета по операциям на открытом рынке против последнего решения, дополнительные программы стимулирования могут вызвать ещё более жесткое противостояние. В этой ситуации будет крайне сложно принимать какие-то решения, направленные на дополнительное стимулирование. Обама на неделе снова просил денег, на очередную программу стимулирования, в этот раз президент США хочет потратить $447 млрд., причем сколько потратить они посчитали, но с источниками финансирования не получилось, обещали позже. Учитывая тот простой факт, что возможны эти расходы только за счет сокращения других расходов, или наращивания доходов - вероятность прохождения предложений через республиканский Конгресс не высока, рынки отнеслись к предложениям Обамы крайне скептично.

Ситуация на рынках крайне напряженная, риски дефолтов в Европе продолжают расти, что для европейской банковской системы может стать сильнейшим ударом. В США инструментов противостояния экономическому спаду все меньше, риски ухудшения ситуации остаются высокими. Прогнозы экономического роста понижают уже и такие международные институты как МВФ и ОЭСР. На выходных состоялась встреча министров финансов G7, очередные заявления в общем-то ни о каких конкретных действиях не говорят. Формальные заявки о готовности поддержать экономический рост не отвечают на вопросы: как поддерживать при проблемах на рынках госдолга. Центробанки обещают поддерживать ценовую стабильность и координировать свои действия на валютном рынке.

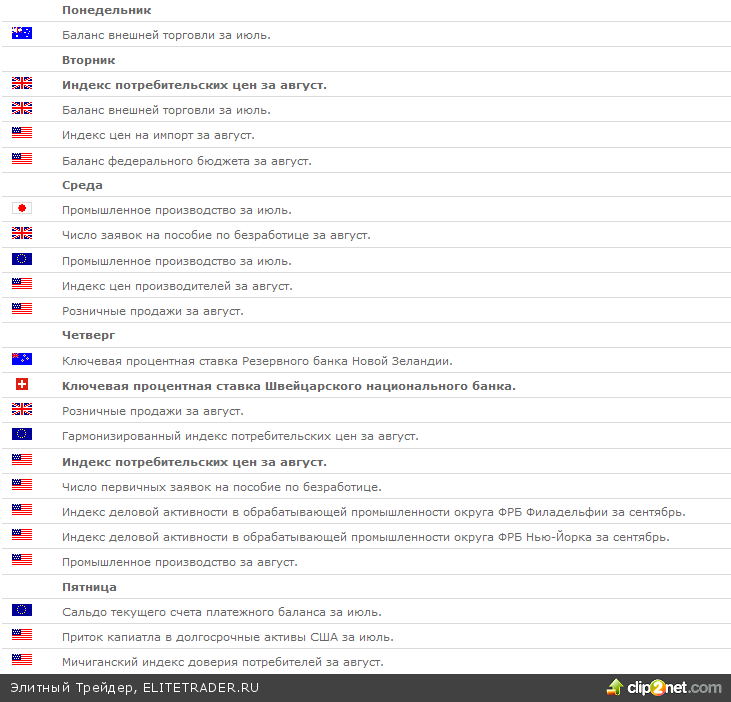

На неделе выйдут следующие наиболее значимые экономические показатели:

На неделе большое внимание будет приковано к ситуации в Европе, где продолжается развитие долгового кризиса. Из Азии экономических отчетов практически не ожидается, стоит обратить внимание разве что на уточненные данные по промышленному производству в среду. В воскресенье Китай опубликовал данные по кредитованию, объем новых кредитов вырос, но общие темпы роста денежной массы замедляются и составили всего 13.5%. Властям удается сдержать темпы роста кредитов, проблема в том, что и депозиты за последние пару месяцев практически не выросли. Экономический рост в Китае продолжит замедляться. Власти Японии пока стараются избежать прямого вмешательства на валютном рынке, но экономические тенденции снова начали ухудшаться и это может заставить их действовать агрессивнее, риски интервенций сохраняются.

Великобритания начнет экономическую неделю во вторник с публикации отчетов по инфляции за август и внешней торговле за июль. Центральной темой будет, конечно, инфляция, есть риски ускорения темпов роста потребительских цен. Высокая инфляция не позволяет Банку Англии проводить более мягкую монетарную политику, в ближайшее время эта ситуация вряд ли как-то изменится. Агрессивный рост цен на 4.5-5.0% в год продолжит негативно сказываться на потребительской активности в условиях достаточно слабого роста доходов. Существенных изменений во внешней торговле пока не ожидается, дефицит продолжит оказывать устойчивое давление на английскую валюту. В среду публикуется отчет по ситуации на рынке труда, ожидается достаточно сильный рост заявок на пособия по безработице, уровень безработицы может снова начать расти на таком фоне. Ситуация на рынке труда продолжает ухудшаться уже несколько месяцев и положительных сигналов здесь пока не видно. В четверг публикуется отчет по динамике розничных продаж, на фоне высокой инфляции ухудшения ситуации с занятостью, есть все предпосылки к негативной динамике продаж. В целом фунт пока получает поддержку относительно евро, но есть риски ухудшения динамики при расширении проблем и негативных процессах в банковской системе. На неделе состоится заседание Швейцарского национального банка по ставкам, все основные решения, которые они могли принять, уже приняты, но креативности этому Центробанку не занимать, потому могут быть и новые сюрпризы.

Еврозона начнет неделю с выступления главы ЕЦБ Ж.-К.Трише, его достаточно нервные оправдывания последних повышений ставки на фоне сложной ситуации были не очень убедительные. Последовавший за продолжением программы выкупа облигаций проблемных стран уход главного экономиста ЕЦБ Юргена Штарка сильно подрывает позиции европейской валюты и нужна какая-то реакция со стороны Трише. В понедельник и вторник стоит ждать новостей из ЕЦБ по объему выкупа ценных бумаг и кредитования банков, в последнее время объемы скупки бумаг на рынке снова активизировались, но рост ставок по итальянским долгам это не останавливает, если объемы скупки при этом останутся высокими - это будет говорить о больших проблемах. Если же причиной роста ставок стало снижение активности Центробанка - то уход Штарка вполне может активизировать процессы выкупа. В среду будут опубликованы данные по динамике промышленного производства в Еврозоне, последний отчет по Германии позволяет говорить о неплохой динамике показателя. В четверг публикуется ежемесячный бюллетень ЕЦБ, позитивных оценок ждать не приходится. Также опубликуют окончательные данные по инфляции, здесь сюрпризов не будет. В этот же день состоится очередное выступление главы ЕЦБ Ж.-К.Трише, учитывая сложность ситуации, могут быть какие-то важные заявления, хотя консервативность Центробанка пока не позволит ему идти на кардинальные изменения своей политики. Закрывать неделю в пятницу будут отчеты по платежному и торговому балансу, но сильного влияния на рынок они оказывать не должны. Центральной темой продолжает оставаться долговой кризис в Еврозоне, риски растут, Греция на грани дефолта (фактически они уже в дефолте), но больше всего опасений вызывает Италия и возможность понижения рейтингов европейских банков, ещё сильнее ударит по межбанку. Риски падения евро остаются высокими, не ясны и долгосрочные перспективы сохранения этой валюты.

В США традиционно насыщенная экономическими отчетами неделя. В понедельник выступит главный "ястреб" ФРС и глава ФРБ Далласа Ричард Фишер, вряд ли он смягчит свою позицию и будет снова указывать на отсутствие необходимости новых монетарных стимулов. Во вторник публикуется отчет по динамике импортных цен, определенная коррекция которых в августе вполне логична, цены на нефть в августе присели. Интересен будет и отчет по дефициту бюджета, хотя здесь ситуация более-менее понятна и сильных сюрпризов быть не должно. В среду публикуются отчеты по динамике производственных цен и розничных продаж за август. Производственные цены, видимо, притормозят на фоне коррекции ресурсных рынков, но существенного падения ждать не стоит, т.к. высокие темпы подорожания ресурсов в первом полугодии и падение доллара продолжат оказывать повышательное давление на инфляцию. Особое внимание стоит обратить на базовую инфляцию, не исключено ускорение темпов роста базового индекса цен. Розничные продажи вполне могут оказаться хуже ожиданий, в августе резко рухнули настроения потребителей, все индексы пошли вниз и это должно сказаться на розничном секторе, есть риски падения показателя. Очень насыщенным будет четверг, который начнется с публикации отчетов по потребительской инфляции за август. Есть риски выхода данных по инфляции выше ожиданий на фоне вторичных инфляционных эффектов, высокие цены на ресурсы в первом полугодии будут сказываться на общем инфляционном фоне, есть риски более высокой базовой инфляции по причине повышения цен крупными ритейлерами. Также выйдет недельный отчет по заявкам на пособия по безработице, здесь показатель продолжит оставаться выше 400 тыс., что отражает негативные тенденции на рынке труда. Отчет по платежному балансу особого влияния на рынки оказать не должен, внешние доходы могут показать неплохую динамику. Помимо этого в четверг будут опубликованы данные по деловой активности в сентябре ФРБ Филадельфии и ФРБ Нью-Йорка, после резкого падения показателей в августе есть шансы на небольшое восстановление. Но наиболее важным будет отчет по промышленному производству за август, после июльского роста показатель может показать слабую динамику. Закрывать неделю в пятницу будут отчеты по настроениям потребителей Мичиганского университета и притоку капитала в США за июль. В августе настроения резко ухудшились на фоне политических разборок вокруг повышения лимита госдолга и общего ухудшения экономической ситуации, есть шанс, что показатель немного подрастет, хотя говорить о серьёзном улучшении не стоит. Потоки капитала также были достаточно скромными, США не привлекает достаточного объема средств для компенсации дефицита торгового баланса. Однако, бегство инвесторов от риска в облигации Казначейства за последние месяцы активизировалось и это обещает достаточно позитивную динамику показателей в секторе долгов. Обострение ситуации в Еврозоне и уход инвесторов из рисковых активов позитивно сказывается на американском долларе. Рост напряженности на европейском долговом рынке будет продолжать поддерживать американскую валюту.

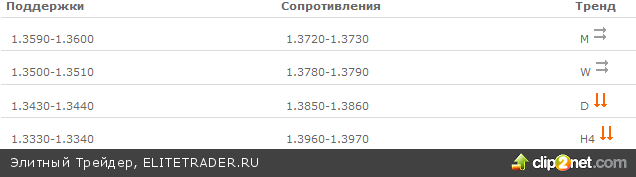

EURUSD

В августе европейская валюта не смогла развить направленного движения и консолидировалась, но в сентябре пара резко снижается. На прошедшей неделе резко обвалилась, пробив серию важных поддержек и линию восходящего тренда. На недельном таймфрейме закрытие сигнализирует о развороте пары вниз и есть риски продолжения падения вплоть до 1.30. На дневном таймфрейме европейская валюта развернулась, преодолев линию тренда и сформировав нисходящую тенденцию, но европейская валюта резко перепродана, что может вызвать коррекцию в район 1.3960-1.4000. Закрепление выше 1.3780 будет сигнализировать в пользу восходящего движения европейской валюты. Возврат ниже 1.3590 будет сигнализировать в пользу снижения.

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 1.4510 со стопами выше 1.4580. Покупки можно рассмотреть в районе 1.4330 со стопами ниже 1.4250.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 1.4330. Покупки можно рассмотреть в случае закрепления выше 1.4520.

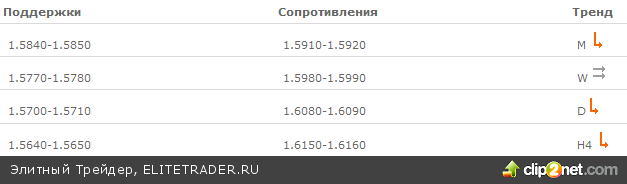

GBPUSD

В августе английский фунт так и не смог развить направленного движения и консолидировался, сопротивления устояли. На прошедшей неделе английская валюта резко снизилась, пара сформировала вершину, что создает предпосылки к развороту вниз. На недельном таймфрейме пара так и не смогла развить рост и отскочила от пробитой ранее линии восходящего тренда, но июльские минимумы пока держатся. На дневном таймфрейме английский фунт сформировал дивергенции и резко снизился, пара перепродана, но риски продолжения падения остаются высокими. Преодоление поддержек в районе 1.5780 станет сигналом к снижению. Закрепление выше 1.5980 спровоцирует рост фунта.

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 1.5920 со стопами выше 1.5980. Покупки можно рассмотреть в районе 1.5840 со стопами ниже 1.5770.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 1.5770. Покупки можно рассмотреть в случае закрепления выше 1.5980.

USDJPY

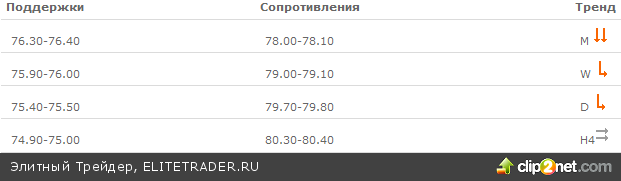

В августе пара достигла поддержек после чего столкнулась с сильными интервенциями и консолидируется. На прошедшей неделе пара смогла вырасти после трехнедельной консолидации на волне швейцарских интервенций. На недельном таймфрейме тренд остался нисходящим, пара формирует конвергенции, но продолжает оставаться ниже ключевого сопротивления в район 79.80, но формируются предпосылки для разворота вверх. На дневном таймфрейме нисходящее давление сохраняется, хотя ситуация неоднозначна в связи с вмешательством Центробанка, есть риски ещё одной волны снижения с целями в районе 75.00, но пара начала сформировала конвергенции, вмешательство Банка Японии в такой ситуации может вызвать начало коррекции. Закрепление ниже 76.40 может спровоцировать продолжение нисходящего движения. Закрепление выше 78.20 даст сигнал к росту.

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 77.60 со стопами выше 78.20. Покупки можно рассмотреть в районе 76.40 со стопами ниже 75.90.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 76.40. Покупки можно рассмотреть в случае закрепления выше 78.20 и 79.80.

Волатильность на рынках продолжала оставаться высокой, экономическая ситуация ухудшается. Азиатский регион пока не в центре внимания, но ситуация становиться все более опасной. Fitch Ratings предупредило о возможности снижения кредитных рейтингов Китая и Японии. Японские экономические отчеты фиксируют замедление восстановления после землетрясения. Заказы в промышленности снизились за июль на 8.2%, хотя годовая динамика пока позитивна. Текущий счет платежного баланса продолжает снижаться, банковское кредитование сокращается. Отчет по ВВП сюрпризов не принес - третий квартал подряд зафиксировано сокращение экономики. Потребительское доверие в августе осталось без изменений, а индекс экономических обозревателей неожиданно резко снизился. Восстановление явно затормозилось, на этом фоне Банк Японии оставил ставки и оценки экономики неизменными, но перспективы крайне неопределенны. Японские власти активно обсуждали вопрос сдерживания роста курса йены, но дальше вербальных интервенций дело так и не пошло, такого запаса прочности как у Швейцарии японцы просто не имеют им вынуждены действовать значительно осторожнее. В Китае замедлился рост промышленного производства и розничных продаж до 1.5% и 17.0% в год соответственно. Немного снизилось и инфляционное давление, за год потребительские цены выросли на 6.2%, но ускорился до 7.5% рост производственных цен. Баланс внешней торговли ухудшился, в августе сальдо снизилось до $17.8 млрд., на 8.3% вырос импорт, в то время как экспорт снизился на 1%. Замедление темпов роста китайской экономики продолжается, что позволяет Центробанку пока воздерживаться от дальнейшего ужесточения, хотя темпы роста цен продолжают оставаться высокими. Японская валюта была под небольшим давлением на фоне агрессивных действий швейцарского ЦБ и вербальных интервенций представителей Банка Японии.

Звездой недели стал Швейцарский национальных банк, который после долгих попыток удержать курс франка останавливаться не стал и, фактически, привязал свою валюту к евро, установив нижнюю границу по еврофранку на уровне 1.2. Центробанк пообещал нелимитированные интервенции для поддержания заданного курса, сделав следующий шаг в валютной войне. И это несмотря на то, что по экономике дорогой франк пока сильно не ударил. Рост ВВП во втором квартале составил 0.4%, за год экономика прибавила 2.3%. Розничный сектор держится неплохо, хотя потребительское доверие и активность производителей снижаются. Основное влияние пока высокий курс франка оказывает на инфляцию, три месяца подряд наблюдается падение цен, годовая инфляция близка к нулевой. После действий Центробанка франк рухнул на 10-12%, но дальнейшее снижение пока маловероятно.

Экономические отчеты из Великобритании становятся все мрачнее и мрачнее. Деловая активность в секторе услуг упала до минимального уровня за 9 месяцев 51.1, динамика розничных продаж ухудшилась. На рынке жилья ситуация снова ухудшается, цены упали за месяц на 1.2%, годовое падение цен расширилось до 4.1%. Промышленное производство в июле сократилось на 0.2%, годовое падение производства составило 0.7%, ситуация в промышленности остается крайне негативной, а объемы производства держатся на уровне начала 1990-х. Производственные цены в августе выросли на 0.1%, годовой прирост цен составил 6.1%, но закупочные цены снизились на 1.9% за месяц и выросли на 16.2% за год. Общее инфляционное давление остается высоким, хотя и наметилась стабилизация. Банк Англии в текущей ситуации продолжает сохранять свою политику неизменной, ставки остались на уровне 0.5%, программа выкупа облигаций также без изменений. При инфляции в 5% Центробанк не рискует продолжать смягчение монетарной политики, но и на ужесточение идти не готов. На фоне ухудшения ситуации в Европе фунт резко снизился к доллару, но вырос к евро. Дестабилизация на долговом рынке может крайне негативно сказаться на британских банках и курсе фунта.

Еврозона продолжает оставаться основным очагом нестабильности, экономические отчеты здесь пока не так ужасны, как ситуация на финансовом рынке, но рост резко замедляется. Индексы деловой активности в секторе услуг остались на низких уровнях. Розничные продажи в июле практически не росли, прибавка составила 0.2%, а за год продажи снизились на 0.2%. Валовой внутренний продукт вырос во втором квартале всего на 0.2%, годовой прирост составил скромные 1.6%. Заказы в немецкой промышленности за июль сократились на 2.8%,а производство выросло на 4.0%, ситуация в промышленности неоднозначна. Сальдо торгового баланса Германии в июле продолжало ухудшаться, но пока продолжает оставаться достаточно высоким €10.1 млрд., экспорт сокращался второй месяц подряд и сокращение составило 1.8%. Внешний спрос продолжает снижаться, что будет ограничивать восстановление немецкой экономики, у остальных стран Еврозоны ситуация хуже. Цены немного стабилизировались, потребительская инфляция в августе составила 2.5%, годовой прирост оптовых цен замедлился до 6.2%. ЕЦБ на фоне разворачивания долгового кризиса оставил ставки неизменными и не дал никаких сигналов на дальнейшее ужесточение. Оценки экономики понижены, что сигнализирует о возможности перехода к более мягкой монетарной политике. Одновременно Центробанк снова расширил объемы скупки итальянских гособлигаций до €13.3 млрд. за неделю, но это не смогло исправить ситуацию и доходность итальянских облигаций снова растет, достигнув 5.4% годовых. Мало того, противостояние внутри ЕЦБ дошло до предела, главный экономист ЕЦБ, противник скупки гособлигаций и представитель Германии Юрген Штарк подал в отставку. После отказа Вебера от поста главы ЕЦБ подобные действия могут нанести сильный вред доверию к европейской валюте и политике Центробанка. Ситуация в Греции ещё больше усложнилась, уже практически никто не сомневается в дефолте по греческим обязательствам, хотя немецкий суд и признал законным первый пакет помощи. Часть стран ЕС продолжают настаивать на залоге, греки не выполняют взятых на себя обязательств, вторая программа помощи требует дополнительных согласований. Все это грозит дефолтом по греческим обязательствам уже до конца года. На фоне ухудшения ситуации и более мягкой монетарной политики европейская валюта резко рухнула до минимальных с февраля уровней.

В США экономических отчетов было не много. Деловая активность в секторе услуг за август немного подросла, но ситуация в целом остается негативной. Деловая активность в производственном секторе держится вблизи критического уровня 50.0. Заявки на пособия по безработице выросли, продолжая оставаться выше 400 тыс., что говорит о слабости рынка труда. Официальные отчеты по рынку труда фиксируют резкое ухудшение ситуации - в августе экономика не создала новых рабочих мест. Внешняя торговля в июле улучшилась, дефицит торгового баланса сократился до $44.8 млрд., в основном за счет роста экспорта. Помогли улучшение в секторе атотранспорта и рост ресурсных цен. Оптовые запасы в июле выросли, а продажи остались неизменными, работа на склад продолжается. Потребительское кредитование продолжало расширяться, но основным драйвером роста продолжает оставаться государственный кредит, хотя последние пар месяцев и частный сектор немного активизировался. Власти расширили претензии к банкам, FHFA объявила о претензии к 17 крупнейшим банкам в объеме почти $200 млрд., реальные выплаты банков могут быть значительно ниже, но банковский сектор может оказаться в крайне затруднительном положении. Прокуратура США обещает закрыть дела по неправильному оформлению ипотек в обмен на компенсацию в размере $10-25 млрд., банки пока против. В центре внимания были выступления представителей ФРС и Обамы. Б.Бернанке разочаровал рынки, которые надеялись на сигналы о новых программах стимулирования, фактически глава ФРС повторил свою речь из Джексон Хоул, никакой конкретики не обещая. Внутри Федрезерва продолжаются активные споры и противостояние, три голосующих члена Комитета по операциям на открытом рынке против последнего решения, дополнительные программы стимулирования могут вызвать ещё более жесткое противостояние. В этой ситуации будет крайне сложно принимать какие-то решения, направленные на дополнительное стимулирование. Обама на неделе снова просил денег, на очередную программу стимулирования, в этот раз президент США хочет потратить $447 млрд., причем сколько потратить они посчитали, но с источниками финансирования не получилось, обещали позже. Учитывая тот простой факт, что возможны эти расходы только за счет сокращения других расходов, или наращивания доходов - вероятность прохождения предложений через республиканский Конгресс не высока, рынки отнеслись к предложениям Обамы крайне скептично.

Ситуация на рынках крайне напряженная, риски дефолтов в Европе продолжают расти, что для европейской банковской системы может стать сильнейшим ударом. В США инструментов противостояния экономическому спаду все меньше, риски ухудшения ситуации остаются высокими. Прогнозы экономического роста понижают уже и такие международные институты как МВФ и ОЭСР. На выходных состоялась встреча министров финансов G7, очередные заявления в общем-то ни о каких конкретных действиях не говорят. Формальные заявки о готовности поддержать экономический рост не отвечают на вопросы: как поддерживать при проблемах на рынках госдолга. Центробанки обещают поддерживать ценовую стабильность и координировать свои действия на валютном рынке.

На неделе выйдут следующие наиболее значимые экономические показатели:

На неделе большое внимание будет приковано к ситуации в Европе, где продолжается развитие долгового кризиса. Из Азии экономических отчетов практически не ожидается, стоит обратить внимание разве что на уточненные данные по промышленному производству в среду. В воскресенье Китай опубликовал данные по кредитованию, объем новых кредитов вырос, но общие темпы роста денежной массы замедляются и составили всего 13.5%. Властям удается сдержать темпы роста кредитов, проблема в том, что и депозиты за последние пару месяцев практически не выросли. Экономический рост в Китае продолжит замедляться. Власти Японии пока стараются избежать прямого вмешательства на валютном рынке, но экономические тенденции снова начали ухудшаться и это может заставить их действовать агрессивнее, риски интервенций сохраняются.

Великобритания начнет экономическую неделю во вторник с публикации отчетов по инфляции за август и внешней торговле за июль. Центральной темой будет, конечно, инфляция, есть риски ускорения темпов роста потребительских цен. Высокая инфляция не позволяет Банку Англии проводить более мягкую монетарную политику, в ближайшее время эта ситуация вряд ли как-то изменится. Агрессивный рост цен на 4.5-5.0% в год продолжит негативно сказываться на потребительской активности в условиях достаточно слабого роста доходов. Существенных изменений во внешней торговле пока не ожидается, дефицит продолжит оказывать устойчивое давление на английскую валюту. В среду публикуется отчет по ситуации на рынке труда, ожидается достаточно сильный рост заявок на пособия по безработице, уровень безработицы может снова начать расти на таком фоне. Ситуация на рынке труда продолжает ухудшаться уже несколько месяцев и положительных сигналов здесь пока не видно. В четверг публикуется отчет по динамике розничных продаж, на фоне высокой инфляции ухудшения ситуации с занятостью, есть все предпосылки к негативной динамике продаж. В целом фунт пока получает поддержку относительно евро, но есть риски ухудшения динамики при расширении проблем и негативных процессах в банковской системе. На неделе состоится заседание Швейцарского национального банка по ставкам, все основные решения, которые они могли принять, уже приняты, но креативности этому Центробанку не занимать, потому могут быть и новые сюрпризы.

Еврозона начнет неделю с выступления главы ЕЦБ Ж.-К.Трише, его достаточно нервные оправдывания последних повышений ставки на фоне сложной ситуации были не очень убедительные. Последовавший за продолжением программы выкупа облигаций проблемных стран уход главного экономиста ЕЦБ Юргена Штарка сильно подрывает позиции европейской валюты и нужна какая-то реакция со стороны Трише. В понедельник и вторник стоит ждать новостей из ЕЦБ по объему выкупа ценных бумаг и кредитования банков, в последнее время объемы скупки бумаг на рынке снова активизировались, но рост ставок по итальянским долгам это не останавливает, если объемы скупки при этом останутся высокими - это будет говорить о больших проблемах. Если же причиной роста ставок стало снижение активности Центробанка - то уход Штарка вполне может активизировать процессы выкупа. В среду будут опубликованы данные по динамике промышленного производства в Еврозоне, последний отчет по Германии позволяет говорить о неплохой динамике показателя. В четверг публикуется ежемесячный бюллетень ЕЦБ, позитивных оценок ждать не приходится. Также опубликуют окончательные данные по инфляции, здесь сюрпризов не будет. В этот же день состоится очередное выступление главы ЕЦБ Ж.-К.Трише, учитывая сложность ситуации, могут быть какие-то важные заявления, хотя консервативность Центробанка пока не позволит ему идти на кардинальные изменения своей политики. Закрывать неделю в пятницу будут отчеты по платежному и торговому балансу, но сильного влияния на рынок они оказывать не должны. Центральной темой продолжает оставаться долговой кризис в Еврозоне, риски растут, Греция на грани дефолта (фактически они уже в дефолте), но больше всего опасений вызывает Италия и возможность понижения рейтингов европейских банков, ещё сильнее ударит по межбанку. Риски падения евро остаются высокими, не ясны и долгосрочные перспективы сохранения этой валюты.

В США традиционно насыщенная экономическими отчетами неделя. В понедельник выступит главный "ястреб" ФРС и глава ФРБ Далласа Ричард Фишер, вряд ли он смягчит свою позицию и будет снова указывать на отсутствие необходимости новых монетарных стимулов. Во вторник публикуется отчет по динамике импортных цен, определенная коррекция которых в августе вполне логична, цены на нефть в августе присели. Интересен будет и отчет по дефициту бюджета, хотя здесь ситуация более-менее понятна и сильных сюрпризов быть не должно. В среду публикуются отчеты по динамике производственных цен и розничных продаж за август. Производственные цены, видимо, притормозят на фоне коррекции ресурсных рынков, но существенного падения ждать не стоит, т.к. высокие темпы подорожания ресурсов в первом полугодии и падение доллара продолжат оказывать повышательное давление на инфляцию. Особое внимание стоит обратить на базовую инфляцию, не исключено ускорение темпов роста базового индекса цен. Розничные продажи вполне могут оказаться хуже ожиданий, в августе резко рухнули настроения потребителей, все индексы пошли вниз и это должно сказаться на розничном секторе, есть риски падения показателя. Очень насыщенным будет четверг, который начнется с публикации отчетов по потребительской инфляции за август. Есть риски выхода данных по инфляции выше ожиданий на фоне вторичных инфляционных эффектов, высокие цены на ресурсы в первом полугодии будут сказываться на общем инфляционном фоне, есть риски более высокой базовой инфляции по причине повышения цен крупными ритейлерами. Также выйдет недельный отчет по заявкам на пособия по безработице, здесь показатель продолжит оставаться выше 400 тыс., что отражает негативные тенденции на рынке труда. Отчет по платежному балансу особого влияния на рынки оказать не должен, внешние доходы могут показать неплохую динамику. Помимо этого в четверг будут опубликованы данные по деловой активности в сентябре ФРБ Филадельфии и ФРБ Нью-Йорка, после резкого падения показателей в августе есть шансы на небольшое восстановление. Но наиболее важным будет отчет по промышленному производству за август, после июльского роста показатель может показать слабую динамику. Закрывать неделю в пятницу будут отчеты по настроениям потребителей Мичиганского университета и притоку капитала в США за июль. В августе настроения резко ухудшились на фоне политических разборок вокруг повышения лимита госдолга и общего ухудшения экономической ситуации, есть шанс, что показатель немного подрастет, хотя говорить о серьёзном улучшении не стоит. Потоки капитала также были достаточно скромными, США не привлекает достаточного объема средств для компенсации дефицита торгового баланса. Однако, бегство инвесторов от риска в облигации Казначейства за последние месяцы активизировалось и это обещает достаточно позитивную динамику показателей в секторе долгов. Обострение ситуации в Еврозоне и уход инвесторов из рисковых активов позитивно сказывается на американском долларе. Рост напряженности на европейском долговом рынке будет продолжать поддерживать американскую валюту.

EURUSD

В августе европейская валюта не смогла развить направленного движения и консолидировалась, но в сентябре пара резко снижается. На прошедшей неделе резко обвалилась, пробив серию важных поддержек и линию восходящего тренда. На недельном таймфрейме закрытие сигнализирует о развороте пары вниз и есть риски продолжения падения вплоть до 1.30. На дневном таймфрейме европейская валюта развернулась, преодолев линию тренда и сформировав нисходящую тенденцию, но европейская валюта резко перепродана, что может вызвать коррекцию в район 1.3960-1.4000. Закрепление выше 1.3780 будет сигнализировать в пользу восходящего движения европейской валюты. Возврат ниже 1.3590 будет сигнализировать в пользу снижения.

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 1.4510 со стопами выше 1.4580. Покупки можно рассмотреть в районе 1.4330 со стопами ниже 1.4250.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 1.4330. Покупки можно рассмотреть в случае закрепления выше 1.4520.

GBPUSD

В августе английский фунт так и не смог развить направленного движения и консолидировался, сопротивления устояли. На прошедшей неделе английская валюта резко снизилась, пара сформировала вершину, что создает предпосылки к развороту вниз. На недельном таймфрейме пара так и не смогла развить рост и отскочила от пробитой ранее линии восходящего тренда, но июльские минимумы пока держатся. На дневном таймфрейме английский фунт сформировал дивергенции и резко снизился, пара перепродана, но риски продолжения падения остаются высокими. Преодоление поддержек в районе 1.5780 станет сигналом к снижению. Закрепление выше 1.5980 спровоцирует рост фунта.

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 1.5920 со стопами выше 1.5980. Покупки можно рассмотреть в районе 1.5840 со стопами ниже 1.5770.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 1.5770. Покупки можно рассмотреть в случае закрепления выше 1.5980.

USDJPY

В августе пара достигла поддержек после чего столкнулась с сильными интервенциями и консолидируется. На прошедшей неделе пара смогла вырасти после трехнедельной консолидации на волне швейцарских интервенций. На недельном таймфрейме тренд остался нисходящим, пара формирует конвергенции, но продолжает оставаться ниже ключевого сопротивления в район 79.80, но формируются предпосылки для разворота вверх. На дневном таймфрейме нисходящее давление сохраняется, хотя ситуация неоднозначна в связи с вмешательством Центробанка, есть риски ещё одной волны снижения с целями в районе 75.00, но пара начала сформировала конвергенции, вмешательство Банка Японии в такой ситуации может вызвать начало коррекции. Закрепление ниже 76.40 может спровоцировать продолжение нисходящего движения. Закрепление выше 78.20 даст сигнал к росту.

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 77.60 со стопами выше 78.20. Покупки можно рассмотреть в районе 76.40 со стопами ниже 75.90.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 76.40. Покупки можно рассмотреть в случае закрепления выше 78.20 и 79.80.

/Элитный Трейдер, ELITETRADER.RU/

https://alpari.com/ru Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба