2 февраля 2012 FxPRO

Один из наиболее заметных аспектов американского восстановления – повышение уровня готовности американских потребителей избавиться от старой машины и купить новую. Вероятно, это вызывает радость у политиков ФРС, которые все еще мучительно раздумывают в отношении следующей инъекции QE. В прошлом месяце продажи авто в США выросли до годового темпа в 11.05 миллионов, и это максимальное количество почти за четыре года. В какой –то момент в начале 2009 года продажи упали всего до 6.4 миллионов. Следует также отметить, что автопроизводители добились таких впечатляющих результатов без агрессивных скидок, и не опираясь на деньги из государственной программы.

Хорошие новости в том есть потенциал для дальнейшего роста. Средний возраст американской машины сейчас составляет 11 лет, и существует большой неудовлетворенный спрос, который некоторое время может способствовать продажам. Рынок труда укрепился, экономика понемногу оздоровляется, реальные доходы растут.

Хотя продажи пока не вернулись к ранним уровням (12-13 миллионов), индустрия сейчас более уверенно стоит на ногах

Высокие уровни для осси

Для быков по осси последняя пара недель давала потрясающие результаты. Только сегодня утром AUD сумел (но только не несколько пунктов) ненадолго превысить максимум конца октября, хотя не смог (опять же на несколько пунктов) преодолеть максимум начала сентября. Как это часто бывает по возвращении аппетита к рискам, осси является главным победителем в этот период. Равно как и позитивные новости по производству в Европе и США, валюта так же получила ночью поддержку на статистике, отразившей рекордный торговый профицит в прошлом году, благодаря буму в металлах и отгрузках угля. В добавок ко всему, самые свежие индикаторы из Китая позволяют несколько расслабиться. На Китай приходится около четверти всего экспорта Австралии.

Вполне вероятно, что осси-быки станут несколько более вялыми. Трейдеры имеют максимальное количество длинных позиций по валюте с августа. В добавок, многие трейдеры имеют огромное количество коротких позиций в евро. В ближайшее время, если евро будет расти и дальше, вполне вероятно сокращение длинных позиций в осси и коротких в евро. EUR/AUD, похоже, развернулся после пары месяцев резкого спада

Лучше не бывает

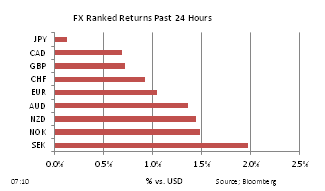

Рисковые активы и высокобетовые валюты взлетели в начале 2012 года. Для большинства фондовых рынков скачок в прошлом месяце сделал январь лучшим месяцев почти за 12 лет. DAX и Hang Seng уже выросли на 12.5% с начала года, Bovespa почти на 14% выше, Sensex вырос на 13%, NASDAQ почти на 10%. Для высокобетовых валют также были несколько бодрых недель; многие азиатские валюты достигали максимумов прошлой ночью, осси уже вырос более чем на 5% в этом году.

Многих инвесторов и трейдеров рост спроса на риски застал врасплох. Во втором полугодии прошлого года страх перед развалом евро и потенциально катастрофической цепочкой событий вызвал небывалое неприятие рисковых активов и валют в пользу безопасности, выбор пал на казначейские ценные бумаги США и немецкие бунды. В сущности страх превратился в такую эпидемию, что хватило небольшого отклонения от апокалиптичной картины, чтобы вызвать ралли короткого покрытия. Вчера, например, вышли позитивные новости по европейской, американской и китайской промышленности, а также повысил настроение рост продаж машин в США. К тому же, ликвидность ЕЦБ продолжает творить свою магию, наряду с SMP, доходность португальских десятилеток упала на 150 пунктов вчера.

После столь мощного роста, некоторые все еще опасаются, что это лишь облегчение, а не фундаментальные изменения. Тем не менее, сложность для медведей по рискам в том, что существует массивный запас наличности, инвесторы и трейдеры по-прежнему продают риски, европейские правительства и политики сделали весьма позитивные шаги в попытке исправить долговой и банковский кризисы и, кроме того, ведущие ЦБ (ФРС и Банк Англии) полностью готовы для печали денег, чтобы направить свои экономики в сторону устойчивого восстановления

Трещина в жилищном рынке

Финансовый кризис кипит на медленном огне, процесс кредитования замедляется, потому снижение цен на жилье становится нормой. Домохозяйствам отказывают в доступе к ипотеке и цены на жилье (в целом) достаточно высоки, если смотреть на соотношение доходов и стоимость ренты; на жилищном рынке кончился кислород.

Страны, где спекулятивное кредитование стало эндемичным, а затем резко упало – пострадали больше всего. Стоимость ирландских домов сократилась на 50% за пять лет, в то время как в Испании на 20% и продолжает падать. В большом количестве развитых экономик цены на жилье также падают. В США, например, индекс цен на жилье Case-Shiller в 20 крупнейших городах сократился на 3.7% за год по ноябрь, потеряв с пика в 2006-м почти одну треть. В Британии цены на жилье упали на 2% в последние два месяца года (по данным Halifax Building Society), падение с пика 2007 года составило 20%. Цены на жилье в Австралии, хотя все еще чрезвычайно высоки, упали на 5% за прошедший год, и вполне вероятно дальнейшее снижение. В Китае цены на жилье падали пятый месяц подряд в январе, тогда как в соседнем Гонконге цены на жилье упали на 6% с середины 2011 года.

Пристегните ремни безопасности, так как кредитный кризис бьет все сильнее в этом году, цены на жилье во всем мире будут снижаться. За некоторыми исключениями, конечно (Южная Африка, Сингапур и Швеция, например), хотя они немногочисленны и редки.

Качка в тихих гаванях

Одним из наиболее примечательных трендов в январе была относительно неплохая динамика традиционных безопасных валют, в особенности иены и франка. Мы писали об этом неоднократно в течение месяца, но свисси особенно попадает в свет прожекторов в виду близости парой EUR/CHF к уровню 1,20, установленного НБШ в прошлом сентябре. Чтобы достигнуть этого уровня, свисси нужно окрепнуть всего лишь еще на 0,5%, поэтому рынки стали особенно нервозными в отношении возможности будущей интервенции со стороны центробанка. Удивительная вещь при этом, что свисси умудряется прирастать во время короткого покрытия по единой валюте, которых накопилось крайне много. Когда позиционирование по евро будет более ровным, НБШ предстоит еще более трудная задача по защите этой линии на песке, которую сам же ранее и провел. Не забывайте, что создание таких больших объемов ликвидности не является таким уж простым и безопасным для местной экономики делом. В какой-то не очень отдаленный момент все может обернуться довольно плачевно для свисси и для НБШ в частности.

Беспощадное короткое сжатие евро

Утро среды было очень показательным для евро. Около 1.30 на лондонской сессии валюта выглядела уязвимо, в последствии она превысила 1.32 в какой-то момент. Поддержка восстановления была выше, чем ожидалось за счет январских данных PMI по Европе, оптимизма из-за близости сделки в Греции, снижения доходности суверенных долгов Италии и Испании, и более существенного аппетита к риску по всем направлениям. К тому же, 170 тысяч рабочих мест в США за январь (по данным ADP Employer Services) также улучшили настроение. Суверенные инвестиционные фонды вновь вышли на торги, в отличие от последних двух месяцев 2011 года. За первые недели 2012 года они были покупателями на слабых уровнях.

С точки зрения ценовой активности, рост во второй половине дня вновь дает стимулы быкам. Короткое покрытие вновь заставило поверить в свою неправоту медведей по евро. Евро-медведи спешно отступают. К тому же, это болезненное короткое покрытие, вероятно, продолжится и в дальнейшем. В конце концов, наиболее прибыльная торговля причиняет больше всего боли.

Хорошие новости в том есть потенциал для дальнейшего роста. Средний возраст американской машины сейчас составляет 11 лет, и существует большой неудовлетворенный спрос, который некоторое время может способствовать продажам. Рынок труда укрепился, экономика понемногу оздоровляется, реальные доходы растут.

Хотя продажи пока не вернулись к ранним уровням (12-13 миллионов), индустрия сейчас более уверенно стоит на ногах

Высокие уровни для осси

Для быков по осси последняя пара недель давала потрясающие результаты. Только сегодня утром AUD сумел (но только не несколько пунктов) ненадолго превысить максимум конца октября, хотя не смог (опять же на несколько пунктов) преодолеть максимум начала сентября. Как это часто бывает по возвращении аппетита к рискам, осси является главным победителем в этот период. Равно как и позитивные новости по производству в Европе и США, валюта так же получила ночью поддержку на статистике, отразившей рекордный торговый профицит в прошлом году, благодаря буму в металлах и отгрузках угля. В добавок ко всему, самые свежие индикаторы из Китая позволяют несколько расслабиться. На Китай приходится около четверти всего экспорта Австралии.

Вполне вероятно, что осси-быки станут несколько более вялыми. Трейдеры имеют максимальное количество длинных позиций по валюте с августа. В добавок, многие трейдеры имеют огромное количество коротких позиций в евро. В ближайшее время, если евро будет расти и дальше, вполне вероятно сокращение длинных позиций в осси и коротких в евро. EUR/AUD, похоже, развернулся после пары месяцев резкого спада

Лучше не бывает

Рисковые активы и высокобетовые валюты взлетели в начале 2012 года. Для большинства фондовых рынков скачок в прошлом месяце сделал январь лучшим месяцев почти за 12 лет. DAX и Hang Seng уже выросли на 12.5% с начала года, Bovespa почти на 14% выше, Sensex вырос на 13%, NASDAQ почти на 10%. Для высокобетовых валют также были несколько бодрых недель; многие азиатские валюты достигали максимумов прошлой ночью, осси уже вырос более чем на 5% в этом году.

Многих инвесторов и трейдеров рост спроса на риски застал врасплох. Во втором полугодии прошлого года страх перед развалом евро и потенциально катастрофической цепочкой событий вызвал небывалое неприятие рисковых активов и валют в пользу безопасности, выбор пал на казначейские ценные бумаги США и немецкие бунды. В сущности страх превратился в такую эпидемию, что хватило небольшого отклонения от апокалиптичной картины, чтобы вызвать ралли короткого покрытия. Вчера, например, вышли позитивные новости по европейской, американской и китайской промышленности, а также повысил настроение рост продаж машин в США. К тому же, ликвидность ЕЦБ продолжает творить свою магию, наряду с SMP, доходность португальских десятилеток упала на 150 пунктов вчера.

После столь мощного роста, некоторые все еще опасаются, что это лишь облегчение, а не фундаментальные изменения. Тем не менее, сложность для медведей по рискам в том, что существует массивный запас наличности, инвесторы и трейдеры по-прежнему продают риски, европейские правительства и политики сделали весьма позитивные шаги в попытке исправить долговой и банковский кризисы и, кроме того, ведущие ЦБ (ФРС и Банк Англии) полностью готовы для печали денег, чтобы направить свои экономики в сторону устойчивого восстановления

Трещина в жилищном рынке

Финансовый кризис кипит на медленном огне, процесс кредитования замедляется, потому снижение цен на жилье становится нормой. Домохозяйствам отказывают в доступе к ипотеке и цены на жилье (в целом) достаточно высоки, если смотреть на соотношение доходов и стоимость ренты; на жилищном рынке кончился кислород.

Страны, где спекулятивное кредитование стало эндемичным, а затем резко упало – пострадали больше всего. Стоимость ирландских домов сократилась на 50% за пять лет, в то время как в Испании на 20% и продолжает падать. В большом количестве развитых экономик цены на жилье также падают. В США, например, индекс цен на жилье Case-Shiller в 20 крупнейших городах сократился на 3.7% за год по ноябрь, потеряв с пика в 2006-м почти одну треть. В Британии цены на жилье упали на 2% в последние два месяца года (по данным Halifax Building Society), падение с пика 2007 года составило 20%. Цены на жилье в Австралии, хотя все еще чрезвычайно высоки, упали на 5% за прошедший год, и вполне вероятно дальнейшее снижение. В Китае цены на жилье падали пятый месяц подряд в январе, тогда как в соседнем Гонконге цены на жилье упали на 6% с середины 2011 года.

Пристегните ремни безопасности, так как кредитный кризис бьет все сильнее в этом году, цены на жилье во всем мире будут снижаться. За некоторыми исключениями, конечно (Южная Африка, Сингапур и Швеция, например), хотя они немногочисленны и редки.

Качка в тихих гаванях

Одним из наиболее примечательных трендов в январе была относительно неплохая динамика традиционных безопасных валют, в особенности иены и франка. Мы писали об этом неоднократно в течение месяца, но свисси особенно попадает в свет прожекторов в виду близости парой EUR/CHF к уровню 1,20, установленного НБШ в прошлом сентябре. Чтобы достигнуть этого уровня, свисси нужно окрепнуть всего лишь еще на 0,5%, поэтому рынки стали особенно нервозными в отношении возможности будущей интервенции со стороны центробанка. Удивительная вещь при этом, что свисси умудряется прирастать во время короткого покрытия по единой валюте, которых накопилось крайне много. Когда позиционирование по евро будет более ровным, НБШ предстоит еще более трудная задача по защите этой линии на песке, которую сам же ранее и провел. Не забывайте, что создание таких больших объемов ликвидности не является таким уж простым и безопасным для местной экономики делом. В какой-то не очень отдаленный момент все может обернуться довольно плачевно для свисси и для НБШ в частности.

Беспощадное короткое сжатие евро

Утро среды было очень показательным для евро. Около 1.30 на лондонской сессии валюта выглядела уязвимо, в последствии она превысила 1.32 в какой-то момент. Поддержка восстановления была выше, чем ожидалось за счет январских данных PMI по Европе, оптимизма из-за близости сделки в Греции, снижения доходности суверенных долгов Италии и Испании, и более существенного аппетита к риску по всем направлениям. К тому же, 170 тысяч рабочих мест в США за январь (по данным ADP Employer Services) также улучшили настроение. Суверенные инвестиционные фонды вновь вышли на торги, в отличие от последних двух месяцев 2011 года. За первые недели 2012 года они были покупателями на слабых уровнях.

С точки зрения ценовой активности, рост во второй половине дня вновь дает стимулы быкам. Короткое покрытие вновь заставило поверить в свою неправоту медведей по евро. Евро-медведи спешно отступают. К тому же, это болезненное короткое покрытие, вероятно, продолжится и в дальнейшем. В конце концов, наиболее прибыльная торговля причиняет больше всего боли.

/Компиляция. 2 февраля. Элитный Трейдер, ELITETRADER.RU/

http://blog.fxpro.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба