21 февраля 2012 КИТ Финанс Брокер Шагардин Дмитрий

Во вторник состоится аукцион по размещению 2-летних нот Казначейства США на $35 млрд. Всего на этой неделе рынку будет предложено купить US Treasures на $100 млрд.

Сегодняшнее размещение будет успешным во многом благодаря покупкам со стороны американских крупнейших банков (прайм-дилеров). Политика нулевых процентных ставок ZIRP (zero interest rate policy), которую ФРС не так давно продлил до середины 2014 года, делает свое дело – вложения Prime Dealers в долговые бумаги США с дюрацией до 3 лет достигли своего исторического максимума (подробнее здесь), и теперь выступают в роли высоколиквидных защитных активов (в отличие от акций).

Интересно, как сложится судьба размещений 5- и 7-летних нот (среда и четверг). Напомним, настроения нерезидентов вновь сместились в пользу покупок американского долга – за последние 6 недель плюс $51 млрд., при этом в декабре наблюдался отток в размере $72 млрд.

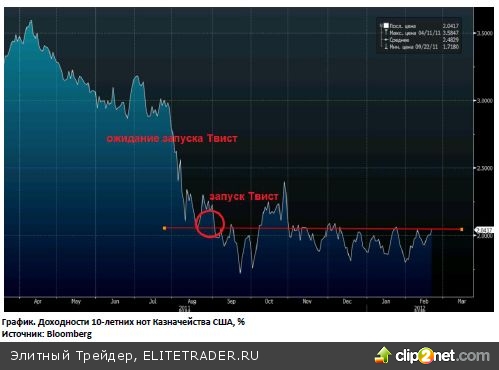

Спросу на американские долговые бумаги может поспособствовать небольшой рост доходностей (и падение цен) в последние дни, как следствие роста инфляционных ожиданий в США. Но доходности по главному бенчмарку долгового рынка США – 10-летним нотам - находятся вблизи сильного сопротивления в 2,05%.

Тем не менее, спрос на американские облигации будет высоким, что станет лишним раздражителем и, возможно, поводом для продолжения коррекции на мировых фондовых площадках на этой неделе.

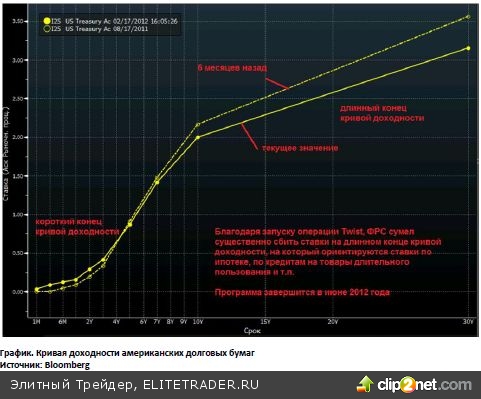

В целом, с конца 2011 года наблюдается раскорреляция в динамике движения индекса широкого рынка S&P 500 и доходности 10-летних UST. Во многом, это заслуга программы Twist, запущенной в августе прошлого года. Цель программы – сбить доходности по долгосрочным трежериз, на которые ориентируются ставки по ипотечным кредитам, кредитам на товары длительного пользования и т.п. ФРС со своей задачей справляется довольно успешно – ипотечные ставки менее чем за полгода упали с 4 до 3%, что поддерживает депрессивный рынок недвижимости, а рядовые американцы отправились в магазины за покупками - потребительское кредитование в декабре показало третий по величине пик за всю историю наблюдений (подробнее здесь).

Но, история показывает, что ситуация на долговом рынке США является в конечном счете определяющей для фондовых рынков

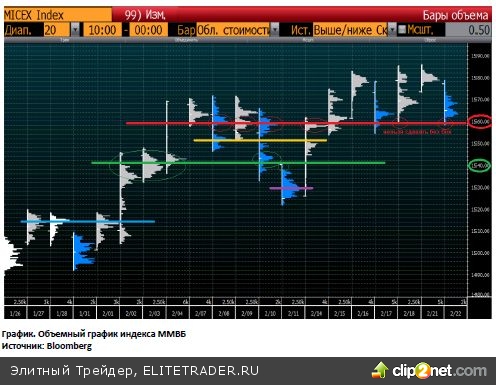

Что касается индекса ММВБ, то важным уровнем поддержки выступает область 1560 пунктов – район скопления достаточно больших объемов в феврале. В случае его преодоления открывается дорога на 1540 пунктов. По статистике февраль – не самый лучший месяц для фондовых активов.

Тем не менее, среднесрочный восходящий тренд остается в силе. Главные его драйверы – дешевая ликвидность от крупнейших центробанков и восстановление деловой активности в промышленности в США, Китае, Европе и других странах – продолжают позитивно влиять на стоимость фондовых активов.

Ближайшая контрольная точка для рынков – 29 февраля – день, когда ЕЦБ проведет второй этап выдачи кредитов в неограниченном количестве под ставку 1% коммерческим банкам (LTRO 2.0).

Сегодняшнее размещение будет успешным во многом благодаря покупкам со стороны американских крупнейших банков (прайм-дилеров). Политика нулевых процентных ставок ZIRP (zero interest rate policy), которую ФРС не так давно продлил до середины 2014 года, делает свое дело – вложения Prime Dealers в долговые бумаги США с дюрацией до 3 лет достигли своего исторического максимума (подробнее здесь), и теперь выступают в роли высоколиквидных защитных активов (в отличие от акций).

Интересно, как сложится судьба размещений 5- и 7-летних нот (среда и четверг). Напомним, настроения нерезидентов вновь сместились в пользу покупок американского долга – за последние 6 недель плюс $51 млрд., при этом в декабре наблюдался отток в размере $72 млрд.

Спросу на американские долговые бумаги может поспособствовать небольшой рост доходностей (и падение цен) в последние дни, как следствие роста инфляционных ожиданий в США. Но доходности по главному бенчмарку долгового рынка США – 10-летним нотам - находятся вблизи сильного сопротивления в 2,05%.

Тем не менее, спрос на американские облигации будет высоким, что станет лишним раздражителем и, возможно, поводом для продолжения коррекции на мировых фондовых площадках на этой неделе.

В целом, с конца 2011 года наблюдается раскорреляция в динамике движения индекса широкого рынка S&P 500 и доходности 10-летних UST. Во многом, это заслуга программы Twist, запущенной в августе прошлого года. Цель программы – сбить доходности по долгосрочным трежериз, на которые ориентируются ставки по ипотечным кредитам, кредитам на товары длительного пользования и т.п. ФРС со своей задачей справляется довольно успешно – ипотечные ставки менее чем за полгода упали с 4 до 3%, что поддерживает депрессивный рынок недвижимости, а рядовые американцы отправились в магазины за покупками - потребительское кредитование в декабре показало третий по величине пик за всю историю наблюдений (подробнее здесь).

Но, история показывает, что ситуация на долговом рынке США является в конечном счете определяющей для фондовых рынков

Что касается индекса ММВБ, то важным уровнем поддержки выступает область 1560 пунктов – район скопления достаточно больших объемов в феврале. В случае его преодоления открывается дорога на 1540 пунктов. По статистике февраль – не самый лучший месяц для фондовых активов.

Тем не менее, среднесрочный восходящий тренд остается в силе. Главные его драйверы – дешевая ликвидность от крупнейших центробанков и восстановление деловой активности в промышленности в США, Китае, Европе и других странах – продолжают позитивно влиять на стоимость фондовых активов.

Ближайшая контрольная точка для рынков – 29 февраля – день, когда ЕЦБ проведет второй этап выдачи кредитов в неограниченном количестве под ставку 1% коммерческим банкам (LTRO 2.0).

/Элитный Трейдер, ELITETRADER.RU/

Предыдущая страница

Следующая страница

http://www.brokerkf.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба