12 марта 2012 Альпари Сусин Егор

На неделе с 5 марта по 11 марта вышли следующие основные макроэкономические показатели:

На неделе завершился очередной этап банкротства Греции. Из Азии выходила большая порция экономических отчетов. Китай опубликовал данные по инфляции, рост потребительских цен замедлился до 3.2%, производственные цены за последний год вообще не выросли

Промышленное производство за последний год выросло на 11.4% и это минимальные темпы роста с июля 2009 года. Розничные продажи в феврале резко замедлили темпы роста, если в январе годовой прирост продаж был 18.1%, то в феврале он составил 14.7%, повторив минимумы марта 2009 года. Февраль стал самым проблемным месяцем для торгового баланса Китая, впервые дефицит внешней торговли превысил $30 млрд. за один месяц и составил $31.5 млрд., экспорт за год вырос на 18.4%, импорт за год вырос на 39.6%. На самом деле все не так плохо, потому как это скорее эффекты связанные с празднованием Нового года, в прошлом году он пришелся на январь, а в этом году на февраль. Банковский кредит в феврале продолжал расти, за месяц он прибавил 711 млрд. юаней ($113.4 млрд.), общий объем выданных китайскими банками кредитов достиг 56.2 трлн. юаней ($8.92 трлн.) и за последний год вырос на 15.2%. Китайская экономика явно замедляется, что вынуждены признать и китайские власти, которые снизили прогнозы роста экономики с 8% до 7.5%. Инфляционное давление снижается, но цены на нефть несут риски, Народный банк Китая так и не решается снизить ставки ограничиваясь двукратным снижением нормы резервирования. Единственным важным отчетом по Японии были данные по платежному балансу, здесь ситуация ухудшается, крайне плохую динамику зафиксировали по внешней торговле, в итоге был зафиксирован дефицит текущего счета платежного баланса, хотя с поправкой на сезонность показатель был выше нуля, но значения очень неприятные для японцев. Йена на этом фоне, а также на фоне желания Центробанка перейти к целевому уровню инфляции 1% резко снижается. Изменилось и отношение рынка к йене, если ранее наблюдались спекулятивные покупки йены - то теперь уже по валюте резко выросли чистые спекулятивные продажи и перспективы йены негативны.

В Великобритании опубликовали данные по деловой активности в секторе услуг, показатель в феврале прилично снизился, но все же остается выше 50. Розничный сектор остается слабым, цены на жилье под давлением. После небольшого декабрьского отскока, в январе британская промышленность снова зафиксировала падение, сокращение производства за месяц составило 0.4%, годовое падение производства составило рекордные за 26 месяцев 3.8%. Обрабатывающая промышленность показала небольшой прирост 0.1% за месяц и 0.3% за год, в добывающих отраслях падение за месяц составило 3.0%, а годовое падение достигло 21.3%. Выглядит динамика очень и очень мрачно, производство и остается на 13.1% ниже докризисных уровней, причем объемы производства совсем немногим выше уровня провального 2009 года, т.е. на уровнях 20-тилетней давности.

Производственные цены в феврале снова пошли в рост, закупочные цены за месяц выросли на 2.1%, отпускные цены подскочили на 0.6%, годовой прирост закупочных цен ускорился до 7.3%, отпускные цены за год выросли на 4.1%. Начинает сказываться последняя волна роста цен на нефть и снижения фунта. Несмотря на это, последний отчет по инфляционным ожиданиям Банка Англии зафиксировал их снижение с 4.1% до 3.5%, т.е. ожидания роста цен снизились, что позволяет Банку Англии действовать более свободно. Пока Центробанк ещё не реализовал последнюю заявленную программу выкупа гособлигаций, потому заседание по ставкам не принесло никаких сюрпризов, причем ждать их в ближайшие пару месяцев тоже не стоит, тем более в условиях новой волны роста цен на нефть, которые уже начали оказывать повышательное давление на цены. Ставка и объемы выкупа облигаций остались неизменными и пока Центробанк вряд ли решится на дополнительные шаги. Общее давление на фунт сохраняется, т.к. монетарная политика останется крайне мягкой, а проблемы в финансовом секторе Европы далеки от разрешения.

В Еврозоне всю неделю продолжались страсти вокруг списания греческого госдолга. С некоторыми проблемами, но все же программа списания долга задействована, на добровольное списание согласилось 85.8% кредиторов, остальных греки заставят списать долги в принудительном порядке, доведя долю участвующих до 95.7%, оставшиеся имеют долг на руках выпущенный по лондонскому праву и заставить их у греков просто не получится. Сама эпопея со списанием долга крайне спорная, т.к. принудительное списание фактически регулируется задним числом за счет недавно принятых законов и может быть оспорено в судах. Принудительное списание заставило Международную ассоциацию по свопам и деривативам (ISDA) принять решение о том, что кредитное событие (дефолт) состоялось и за этим должны последовать выплаты по CDS, но чистый объем выплат незначителен и вряд ли превысит 2-3 млрд. евро, что не несет рисков для крупных игроков рынка, зато позволяет не разрушить рынок CDS, потому как не сработавшая при дефолте страховка - это все же прецедент. Грекам спишут 105 млрд. евро долга, при этом, они получат в долг от ЕС и МВФ ещё более сотни миллиардов. Греческий Минфин объявил, что долг превысил 170% ВВП, а не 160% ВВП, на что еврочиновники изобразили возмущение, хотя и до того было ясно, что долг выше, что обусловлено падением ВВП Греции до 215 млрд. евро (за последние годы реальный ВВП сократился на 17%) и ростом долга до 368 млрд. евро. Учитывая цифры возмущение и удивление могут высказывать только те, кто не способен разделить одну цифру на другую, которые дадут долг в размере 171% ВВП.

Экономическая отчетность в Еврозоне особой радости не принесла, деловая активность в секторе услуг снова снижается, индекс составил 48.8, что говорит о сохранении рецессионных процессов. Настроения инвесторов остаются на крайне низких уровнях. ВВП Еврозоны за 4 квартал сократился на 0.3%, прирост относительно 4 квартала прошлого года составил 0.7%, но данные в целом пересмотрели с небольшим понижением и рост в 2011 году составил 1.4%, единственное, что поддерживало экономику - внешняя торговля и низкий курс евро сыграл здесь не последнюю роль. Европейская розница в январе смогла немного восстановиться, показатель продаж вырос на 0.3%, но относительно января 2011 года продажи не изменились. Показатель немного восстановился после падения в декабре на 0.5% и вообще падения 4 месяца подряд

Рынок труда Франции остается крайне слабым, занятость в 4 квартале снизилась, торговый баланс остается дефицитным. Зато в Германии торговый баланс вышел очень неплохо, положительное сальдо составило 14.2 млрд. евро. Данные по промышленности Германии выходили неоднозначно, производство выросло в январе на 1.6%, реагируя на рост заказов в конце 2011 года, но более новые данные по промышленным заказам указывают на усиление спада. За январь промышленные заказы в Германии сократились на 2.7%, годовое падение достигло 4.9%, причем сильно сократились именно внешние заказы, все это обещает плохую динамику в первом квартале, хотя падение евро все же должно поддержать экспортеров в 2012 году. Во Франции промышленное производство продемонстрировало слабую динамику, показатель вырос в январе на 0.3% после падения в декабре на 1.3%. Крайне плачевно выглядит промышленность Италии, за январь здесь зафиксировано падение на 2.5%, за год производство сократилось на 5%, и объемы находятся на 22.5% ниже докризисных максимумов. ЕЦБ на этом фоне понизил свои прогнозы по экономическому росту, но повысил прогнозы по инфляции в связи с повышением косвенных налогов и ростом цен на нефть. ЕЦБ есть чего опасаться, потому как цены на нефть марки Brent, впервые в истории достигли 90 евро за баррель. ЕЦБ пока не планирует новых мер поддержки финансового сектора, после вливания долгосрочной ликвидности более, чем на 1 трлн. евро ситуация стабилизировалась и ставки на рынке упали. Фактический дефолт Греции и значительные объемы свободной ликвидности оказывали давление на европейскую валюту, причем фактор избыточной ликвидности может оказывать давление на европейскую валюту в более длительной перспективе.

Новости из США оставляют неоднозначные ощущения, деловая активность в секторе услуг выросла, показатель достиг максимального за год уровня 57.3, но компонент занятости снизился. Заказы в американской промышленности за февраль показали негативную динамику, упав на 1%. Рост производительности труда замедлился, а рост стоимости рабочей силы ускорился, что поддержит инфляцию, одновременно снижая конкурентные позиции американской рабочей силы, особенно на фоне роста доллара. Дефицит внешней торговли в январе вырос до максимального уровня с осени 2008 года и составил $52.6 млрд., причем данные за прошлые месяцы также были пересмотрены в сторону роста дефицита, в декабре он составлял $50.4 млрд., вместо $48.7 млрд., дефицит торговли товарами подскочил до $67.5 млрд. За последний год дефицит торговли товарами вырос на 15.7%, экспорт за год вырос на 7.3%, импорт же прибавил 10.1%. Серьёзно ухудшилась ситуация в торговле с Еврозоной, за год дефицит здесь вырос на 59.5%, причем экспорт американских товаров за год вырос на 2.4%, а импорт товаров вырос на 16.3%. Не особо радует и ситуация с Китаем, дефицит торговли с которым в январе оказался на 11.8% выше уровня января прошлого года, причем экспорт за год вырос на 3.6%, а импорт вырос за год 9.7%. США все глубже проваливаются в торговле с Европой и падение евро здесь играет не последнюю роль, при этом, в торговле с Китаем особого прогресса тоже нет. Прирост дефицита внешней торговли будет негативно сказываться на ВВП, прогнозы по которому на 1 квартал уже можно пересматривать с понижением.

Новые заявки на пособия по безработице в последнюю неделю выросли до 362 тыс., хотя в целом показатель находится на приемлемых уровнях. Рост занятости в частном секторе от ADP составил 216 тыс., но крупные предприятия по-прежнему создают крайне мало рабочих мест. Официальный отчет по занятости в феврале особых сюрпризов не принес, занятость вне сельского хозяйства выросла на 227 тыс., небольшой пересмотр с повышением был и по предыдущим отчетам. Частный сектор создал 233 тыс. рабочих мест, в госсекторе сокращения на 6 тыс. Безработица никаких серьёзных сюрпризов также не принесла, уровень безработицы составил 8.3%, в то же время уровень занятости немного повысился и составил в феврале 58.6% против 58.5% в январе. Количество американцев вне рабочей силы сократилось на 310 тыс. за месяц, но выросло на 2.1 млн. за год. Застойная безработица остается высокой, средний период в статусе безработного составляет 40.0 недель, медианный период снизился до 20.3 недели, 42.6% официально безработных не могут найти работу более полугода. Динамика на рынке труда такова, что позволяет поддерживать текущее состояние, но не может существенно его улучшить, причем признаков того, что произойдет существенное улучшение динамки пока не видно

Доллар на неделе вырос, массированный переход ведущих Центробанков к более мягкой монетарной политике на фоне отсутствия аналогичных действий со стороны ФРС оказывает поддержку американской валюте. Но перед ФРС в ближайшие месяцы встанет выбор, спрос на облигации Казначейства может прилично снизиться, а дорогой доллар негативно будет сказываться на экспортных отраслях. В этой ситуации пошли разговоры о новой программе QE3, но по механизму действий ЕЦБ, т.е. с изъятием (стерилизацией) избыточной ликвидности на депозиты в ФРС. Это позволило бы монетарным властям манипулировать ставками на конкретные активы и включится снова в "валютные войны". Пока позиции доллара остаются сильными, но вмешательство ФРС может изменить баланс сила и оказать давление на американскую валюту в среднесрочной перспективе.

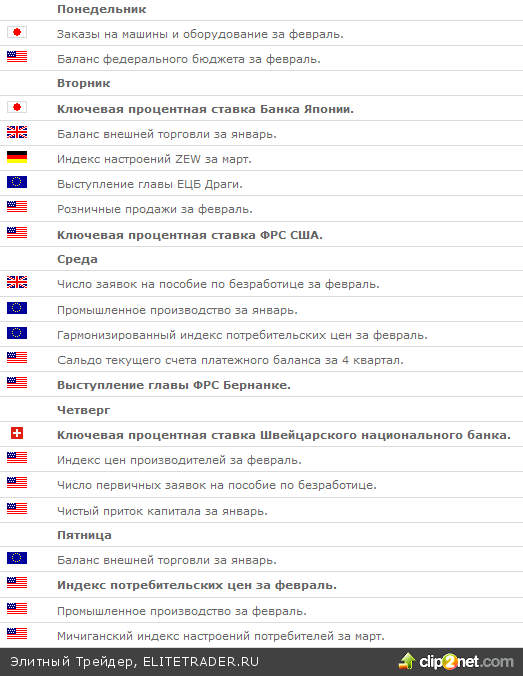

На неделе выйдут следующие наиболее значимые экономические показатели:

На неделе состоится заседание ФРС по ставкам и выступление Б.Бернанке, именно эти события могут оказаться в центре внимания. Азия практически все данные уже опубликовала, важных событий на неделе не так много. Япония в понедельник опубликует данные по заказам в машиностроении, показатель очень волатилен, есть шансы на восстановительный рост после падения месяцем ранее. Во вторник Банк Японии проводит заседание по процентным ставкам, изменения самих ставок ждать, конечно, не приходится, но после установки целевого уровня инфляции политика ЦБ приковывает все больше внимания, инвесторы резко изменили свое мнение относительно динамики йены и активно распродают японскую валюту. Действия Банка Японии в итоге могут вытолкнуть йену из бесконечной дефляции, но итогом может стать большая инфляция, т.к. долговой рынок долгие годы существовал в условиях предельно низких ставок, рост которых может дестабилизировать ситуацию. Но пока ещё ситуация все же не так негативна, хотя политика последних десятилетий закончится крайне плохо для Японии - это вопрос скорее долгосрочной перспективы. В среду выйдут уточненные данные по промышленному производству за январь, но особых сюрпризов это событие принести не должно. Риски продолжения падения японской валюты сохраняются, но не стоит исключать коррекции йены в ближайшее время.

Великобритания на неделе тоже обойдется без активной публикации экономических данных. Во вторник выйдет отчет по внешней торговле за январь, после резкого октябрьского сокращения дефицита стоит ждать негативной отчетности на фоне высоких нефтяных цен. В среду публикуется отчет по рынку труда за февраль, позитива здесь ждать пока не приходится, число заявок на пособия по безработице, вероятно, продолжит расти, не исключено что уровень безработицы также окажется хуже ожиданий. Давление на фунт, вероятно, сохранится, т.к. Банк Англии более остальных склонен к проведению мягкой монетарной политики, мало того, именно с низким курсом фунта они связывают улучшение ситуации с экспортом и производством.

Еврозона смогла решить часть проблем, хотя пока окончательных решений, как всегда нет, но ситуация с греческими долгами в целом стала более прозрачной и понятной: грекам присвоены дефолтные рейтинги и признан дефолт со стороны ISDA, что запускает процедуру выплат по CDS. Некоторые согласования с еврочиновниками ещё остаются, что сохранит напряженность, но уже не столь сильную. Во вторник заседают министры финансов ЕС, должно быть принято окончательное решение о выплатах грекам помощи. В этот же день Германия опубликует данные по настроениям в деловой среде, низкий курс евро должен поддержать настроения на текущих уровнях, но роста может не состояться. Также запланировано выступление главы ЕЦБ, что-то новое Марио Драги скажет вряд ли, влияние на рынки его выступление может оказать только если будет затронута дальнейшая монетарная политика Центробанка. В среду выйдут окончательные данные по инфляции за февраль, в связи с ростом цен на нефть не исключен небольшой пересмотр показателя с повышением, хотя на рынки показатель сильного влияния оказать не должен. Также выйдет отчет по промышленному производству Еврозоны за январь, здесь есть риски выхода данных хуже ожидания даже несмотря на рост производства в Германии, остальные страны выглядели слабо. Закроет неделю в пятницу отчет по внешней торговле, здесь у Еврозоны все относительно неплохо, хотя высокие цены на нефть могут несколько ухудшить показатели. Значительные объемы свободной ликвидности продолжат давить на европейскую валюту, на временное решение греческих проблем должно немного поддержать евро.

США начнет неделю с публикации отчета по дефициту бюджета в понедельник, февраль традиционно плохой месяц для бюджета и расходы существенно превышают доходы, вряд ли этот год будет исключением, существенно сократить дефицит властям не удается, а продление налоговых льгот только ухудшает ситуацию. Во вторник Америка опубликует данные по розничной торговле за февраль, рост продаж автомобилей должен поддержать продажи, хотя без учет автотранспорта все может оказаться совсем не так хорошо, как этого ожидают. Ключевым событием недели обещает стать заседание ФРС по ставкам, которое также пройдет во вторник. Самого снижения ставок ожидать не стоит, здесь изменения будут не скоро, но на прошлой неделе появились разговоры о новой программе количественного смягчения, которая будет заключаться в выкупе ценных бумаг и последующей "стерилизации" денежной массы, как это делает ЕЦБ. Если данные слухи начнут подтверждаться и ФРС укажет на возможность подобных шагов - то доллар может оказаться под давлением. В среду планируется публикация отчета по платежному балансу за 4 квартал и есть риски выхода данных хуже ожидаемого. В это же день состоится выступление главы ФРС Б.Бернанке, в котором он может уточнить некоторые моменты, если заседание по ставкам окажет сильное влияние на рынки и сгладить острые углы. Политика Центробанка привела к тому, что позиции ФРС стали значительно слабее, республиканцы хотят изменить цели деятельности ФРС, оставив только таргетирование инфляции, мало того, расширив список голосующих при принятии решений членов ФРС. В этой ситуации монетарным властям придется быть осторожнее с действиями. Серия важных отчетов будет опубликована в четверг, ФРБ Нью-Йорка и Филадельфии опубликуют свои отчеты по деловой активности, есть риски выхода данных хуже ожиданий. Также выйдет отчет по недельным заявкам на пособия по безработице, рост заявок будет негативным сигналом. На фоне роста нефтяных и бензиновых цен снова становятся актуальны показатели инфляции, в четверг выйдут данные по динамике производственных цен и есть риски выхода данных выше прогнозов. Интересен будет и отчет по потокам капитала, США в последние месяцы привлекает достаточно мало иностранных финансовых инвестиций, сохранение данной динамики при достаточно высоком дефиците торгового баланса ничего хорошего для доллара не предвещает, долго держаться на краткосрочных капиталах будет сложно. Закрывать неделю в пятницу будут отчеты по инфляции и промышленному производству. Индекс потребительских цен в последние месяцы замедлял темпы роста, но подорожание бензина, видимо, остановит этот процесс, ограничивая и возможности монетарных властей. Данные по промышленному производству могут не оправдать ожиданий, рост доллара уже сказывается на позициях американских производителей, причем негативное влияние может усилиться. Отчет по настроениям потребителей в марте будет закрывать неделю, есть риски снижения показателя после активного роста в последние месяцы м на фоне подорожания бензина. В целом доллар сохраняет хорошие позиции и может укрепиться дальше, если не начнется давление со стороны ФРС.

EURUSD

В феврале европейская валюта резко скорректировалась, но нисходящее давление продолжает сохраняться. На прошедшей неделе пара предприняла попытку вырасти, но без особого успеха и снизилась по итогам недели. На недельном таймфрейме пара не смогла развить роста и подняться выше ключевых сопротивлений в районе 1.3550, после чего резко снизилась, риски падения сохраняются. На дневном таймфрейме европейская валюта продолжила снижение и закрепилась ниже линии краткосрочного восходящего тренда, пара формирует "голову и плечи", что может говорить в пользу новой волны снижения. Закрепление выше 1.3190 будет сигнализировать в пользу роста европейской валюты. Закрепление ниже 1.3090 будет сигнализировать в пользу снижения.

EURUSD, Weekly

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 1.3190 со стопами выше 1.3290. Покупки можно рассмотреть в районе 1.3090 со стопами ниже 1.3020.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 1.3080. Покупки можно рассмотреть в случае закрепления выше 1.3190.

GBPUSD

В феврале английская валюта продолжила рост, но восходящее движение развить так и не удается. На прошедшей неделе фунт так и не смог развить роста и преодолеть сопротивления и резко снижался, формируя сигналы на возобновление нисходящей тенденции. На недельном таймфрейме пара остается в рамках долгосрочного диапазона, но сохраняется риск снижения, пара сформировала вершину. На дневном таймфрейме английский фунт отработал основные цели восходящего движения, после чего сформировал дивергенции и пытается развить нисходящую динамику, но пока пара удерживается выше сильной зоны поддержек 1.5620-1.5640. Преодоление поддержек в районе 1.5640 станет сигналом к снижению. Закрепление выше 1.5750 будет провоцировать рост фунта.

GBPUSD, Weekly

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 1.5750 со стопами выше 1.5820. Покупки можно рассмотреть в районе 1.5650 со стопами ниже 1.5610.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 1.5640. Покупки можно рассмотреть в случае закрепления выше 1.5760.

USDJPY

В феврале пара резко развернулась и выросла на фоне действий Банка Японии, сформированы конвергенции. На прошедшей неделе пара продолжила рост, технически сформирован разворот по паре, но это во многом это результат действий Банка Японии. На недельном таймфрейме пара сформировала конвергенции смогла выйти из диапазона и преодолела сопротивления, что создает условия для продолжения восходящей тенденции, но пара сильно перекуплена. На дневном таймфрейме пара развернулась и резко выросла, пара остается в рамках краткосрочного восходящего тренда хотя и сильно перекуплена, начала формировать дивергенции, потому не исключена резкая коррекция пары. Закрепление ниже 82.10 может спровоцировать падение. Закрепление выше 82.80 даст сигнал к росту.

USDJPY, Weekly

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 82.70 со стопами выше 83.20. Покупки можно рассмотреть в районе 82.20 со стопами ниже 81.30.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 82.10. Покупки можно рассмотреть в случае закрепления выше 82.80.

На неделе завершился очередной этап банкротства Греции. Из Азии выходила большая порция экономических отчетов. Китай опубликовал данные по инфляции, рост потребительских цен замедлился до 3.2%, производственные цены за последний год вообще не выросли

Промышленное производство за последний год выросло на 11.4% и это минимальные темпы роста с июля 2009 года. Розничные продажи в феврале резко замедлили темпы роста, если в январе годовой прирост продаж был 18.1%, то в феврале он составил 14.7%, повторив минимумы марта 2009 года. Февраль стал самым проблемным месяцем для торгового баланса Китая, впервые дефицит внешней торговли превысил $30 млрд. за один месяц и составил $31.5 млрд., экспорт за год вырос на 18.4%, импорт за год вырос на 39.6%. На самом деле все не так плохо, потому как это скорее эффекты связанные с празднованием Нового года, в прошлом году он пришелся на январь, а в этом году на февраль. Банковский кредит в феврале продолжал расти, за месяц он прибавил 711 млрд. юаней ($113.4 млрд.), общий объем выданных китайскими банками кредитов достиг 56.2 трлн. юаней ($8.92 трлн.) и за последний год вырос на 15.2%. Китайская экономика явно замедляется, что вынуждены признать и китайские власти, которые снизили прогнозы роста экономики с 8% до 7.5%. Инфляционное давление снижается, но цены на нефть несут риски, Народный банк Китая так и не решается снизить ставки ограничиваясь двукратным снижением нормы резервирования. Единственным важным отчетом по Японии были данные по платежному балансу, здесь ситуация ухудшается, крайне плохую динамику зафиксировали по внешней торговле, в итоге был зафиксирован дефицит текущего счета платежного баланса, хотя с поправкой на сезонность показатель был выше нуля, но значения очень неприятные для японцев. Йена на этом фоне, а также на фоне желания Центробанка перейти к целевому уровню инфляции 1% резко снижается. Изменилось и отношение рынка к йене, если ранее наблюдались спекулятивные покупки йены - то теперь уже по валюте резко выросли чистые спекулятивные продажи и перспективы йены негативны.

В Великобритании опубликовали данные по деловой активности в секторе услуг, показатель в феврале прилично снизился, но все же остается выше 50. Розничный сектор остается слабым, цены на жилье под давлением. После небольшого декабрьского отскока, в январе британская промышленность снова зафиксировала падение, сокращение производства за месяц составило 0.4%, годовое падение производства составило рекордные за 26 месяцев 3.8%. Обрабатывающая промышленность показала небольшой прирост 0.1% за месяц и 0.3% за год, в добывающих отраслях падение за месяц составило 3.0%, а годовое падение достигло 21.3%. Выглядит динамика очень и очень мрачно, производство и остается на 13.1% ниже докризисных уровней, причем объемы производства совсем немногим выше уровня провального 2009 года, т.е. на уровнях 20-тилетней давности.

Производственные цены в феврале снова пошли в рост, закупочные цены за месяц выросли на 2.1%, отпускные цены подскочили на 0.6%, годовой прирост закупочных цен ускорился до 7.3%, отпускные цены за год выросли на 4.1%. Начинает сказываться последняя волна роста цен на нефть и снижения фунта. Несмотря на это, последний отчет по инфляционным ожиданиям Банка Англии зафиксировал их снижение с 4.1% до 3.5%, т.е. ожидания роста цен снизились, что позволяет Банку Англии действовать более свободно. Пока Центробанк ещё не реализовал последнюю заявленную программу выкупа гособлигаций, потому заседание по ставкам не принесло никаких сюрпризов, причем ждать их в ближайшие пару месяцев тоже не стоит, тем более в условиях новой волны роста цен на нефть, которые уже начали оказывать повышательное давление на цены. Ставка и объемы выкупа облигаций остались неизменными и пока Центробанк вряд ли решится на дополнительные шаги. Общее давление на фунт сохраняется, т.к. монетарная политика останется крайне мягкой, а проблемы в финансовом секторе Европы далеки от разрешения.

В Еврозоне всю неделю продолжались страсти вокруг списания греческого госдолга. С некоторыми проблемами, но все же программа списания долга задействована, на добровольное списание согласилось 85.8% кредиторов, остальных греки заставят списать долги в принудительном порядке, доведя долю участвующих до 95.7%, оставшиеся имеют долг на руках выпущенный по лондонскому праву и заставить их у греков просто не получится. Сама эпопея со списанием долга крайне спорная, т.к. принудительное списание фактически регулируется задним числом за счет недавно принятых законов и может быть оспорено в судах. Принудительное списание заставило Международную ассоциацию по свопам и деривативам (ISDA) принять решение о том, что кредитное событие (дефолт) состоялось и за этим должны последовать выплаты по CDS, но чистый объем выплат незначителен и вряд ли превысит 2-3 млрд. евро, что не несет рисков для крупных игроков рынка, зато позволяет не разрушить рынок CDS, потому как не сработавшая при дефолте страховка - это все же прецедент. Грекам спишут 105 млрд. евро долга, при этом, они получат в долг от ЕС и МВФ ещё более сотни миллиардов. Греческий Минфин объявил, что долг превысил 170% ВВП, а не 160% ВВП, на что еврочиновники изобразили возмущение, хотя и до того было ясно, что долг выше, что обусловлено падением ВВП Греции до 215 млрд. евро (за последние годы реальный ВВП сократился на 17%) и ростом долга до 368 млрд. евро. Учитывая цифры возмущение и удивление могут высказывать только те, кто не способен разделить одну цифру на другую, которые дадут долг в размере 171% ВВП.

Экономическая отчетность в Еврозоне особой радости не принесла, деловая активность в секторе услуг снова снижается, индекс составил 48.8, что говорит о сохранении рецессионных процессов. Настроения инвесторов остаются на крайне низких уровнях. ВВП Еврозоны за 4 квартал сократился на 0.3%, прирост относительно 4 квартала прошлого года составил 0.7%, но данные в целом пересмотрели с небольшим понижением и рост в 2011 году составил 1.4%, единственное, что поддерживало экономику - внешняя торговля и низкий курс евро сыграл здесь не последнюю роль. Европейская розница в январе смогла немного восстановиться, показатель продаж вырос на 0.3%, но относительно января 2011 года продажи не изменились. Показатель немного восстановился после падения в декабре на 0.5% и вообще падения 4 месяца подряд

Рынок труда Франции остается крайне слабым, занятость в 4 квартале снизилась, торговый баланс остается дефицитным. Зато в Германии торговый баланс вышел очень неплохо, положительное сальдо составило 14.2 млрд. евро. Данные по промышленности Германии выходили неоднозначно, производство выросло в январе на 1.6%, реагируя на рост заказов в конце 2011 года, но более новые данные по промышленным заказам указывают на усиление спада. За январь промышленные заказы в Германии сократились на 2.7%, годовое падение достигло 4.9%, причем сильно сократились именно внешние заказы, все это обещает плохую динамику в первом квартале, хотя падение евро все же должно поддержать экспортеров в 2012 году. Во Франции промышленное производство продемонстрировало слабую динамику, показатель вырос в январе на 0.3% после падения в декабре на 1.3%. Крайне плачевно выглядит промышленность Италии, за январь здесь зафиксировано падение на 2.5%, за год производство сократилось на 5%, и объемы находятся на 22.5% ниже докризисных максимумов. ЕЦБ на этом фоне понизил свои прогнозы по экономическому росту, но повысил прогнозы по инфляции в связи с повышением косвенных налогов и ростом цен на нефть. ЕЦБ есть чего опасаться, потому как цены на нефть марки Brent, впервые в истории достигли 90 евро за баррель. ЕЦБ пока не планирует новых мер поддержки финансового сектора, после вливания долгосрочной ликвидности более, чем на 1 трлн. евро ситуация стабилизировалась и ставки на рынке упали. Фактический дефолт Греции и значительные объемы свободной ликвидности оказывали давление на европейскую валюту, причем фактор избыточной ликвидности может оказывать давление на европейскую валюту в более длительной перспективе.

Новости из США оставляют неоднозначные ощущения, деловая активность в секторе услуг выросла, показатель достиг максимального за год уровня 57.3, но компонент занятости снизился. Заказы в американской промышленности за февраль показали негативную динамику, упав на 1%. Рост производительности труда замедлился, а рост стоимости рабочей силы ускорился, что поддержит инфляцию, одновременно снижая конкурентные позиции американской рабочей силы, особенно на фоне роста доллара. Дефицит внешней торговли в январе вырос до максимального уровня с осени 2008 года и составил $52.6 млрд., причем данные за прошлые месяцы также были пересмотрены в сторону роста дефицита, в декабре он составлял $50.4 млрд., вместо $48.7 млрд., дефицит торговли товарами подскочил до $67.5 млрд. За последний год дефицит торговли товарами вырос на 15.7%, экспорт за год вырос на 7.3%, импорт же прибавил 10.1%. Серьёзно ухудшилась ситуация в торговле с Еврозоной, за год дефицит здесь вырос на 59.5%, причем экспорт американских товаров за год вырос на 2.4%, а импорт товаров вырос на 16.3%. Не особо радует и ситуация с Китаем, дефицит торговли с которым в январе оказался на 11.8% выше уровня января прошлого года, причем экспорт за год вырос на 3.6%, а импорт вырос за год 9.7%. США все глубже проваливаются в торговле с Европой и падение евро здесь играет не последнюю роль, при этом, в торговле с Китаем особого прогресса тоже нет. Прирост дефицита внешней торговли будет негативно сказываться на ВВП, прогнозы по которому на 1 квартал уже можно пересматривать с понижением.

Новые заявки на пособия по безработице в последнюю неделю выросли до 362 тыс., хотя в целом показатель находится на приемлемых уровнях. Рост занятости в частном секторе от ADP составил 216 тыс., но крупные предприятия по-прежнему создают крайне мало рабочих мест. Официальный отчет по занятости в феврале особых сюрпризов не принес, занятость вне сельского хозяйства выросла на 227 тыс., небольшой пересмотр с повышением был и по предыдущим отчетам. Частный сектор создал 233 тыс. рабочих мест, в госсекторе сокращения на 6 тыс. Безработица никаких серьёзных сюрпризов также не принесла, уровень безработицы составил 8.3%, в то же время уровень занятости немного повысился и составил в феврале 58.6% против 58.5% в январе. Количество американцев вне рабочей силы сократилось на 310 тыс. за месяц, но выросло на 2.1 млн. за год. Застойная безработица остается высокой, средний период в статусе безработного составляет 40.0 недель, медианный период снизился до 20.3 недели, 42.6% официально безработных не могут найти работу более полугода. Динамика на рынке труда такова, что позволяет поддерживать текущее состояние, но не может существенно его улучшить, причем признаков того, что произойдет существенное улучшение динамки пока не видно

Доллар на неделе вырос, массированный переход ведущих Центробанков к более мягкой монетарной политике на фоне отсутствия аналогичных действий со стороны ФРС оказывает поддержку американской валюте. Но перед ФРС в ближайшие месяцы встанет выбор, спрос на облигации Казначейства может прилично снизиться, а дорогой доллар негативно будет сказываться на экспортных отраслях. В этой ситуации пошли разговоры о новой программе QE3, но по механизму действий ЕЦБ, т.е. с изъятием (стерилизацией) избыточной ликвидности на депозиты в ФРС. Это позволило бы монетарным властям манипулировать ставками на конкретные активы и включится снова в "валютные войны". Пока позиции доллара остаются сильными, но вмешательство ФРС может изменить баланс сила и оказать давление на американскую валюту в среднесрочной перспективе.

На неделе выйдут следующие наиболее значимые экономические показатели:

На неделе состоится заседание ФРС по ставкам и выступление Б.Бернанке, именно эти события могут оказаться в центре внимания. Азия практически все данные уже опубликовала, важных событий на неделе не так много. Япония в понедельник опубликует данные по заказам в машиностроении, показатель очень волатилен, есть шансы на восстановительный рост после падения месяцем ранее. Во вторник Банк Японии проводит заседание по процентным ставкам, изменения самих ставок ждать, конечно, не приходится, но после установки целевого уровня инфляции политика ЦБ приковывает все больше внимания, инвесторы резко изменили свое мнение относительно динамики йены и активно распродают японскую валюту. Действия Банка Японии в итоге могут вытолкнуть йену из бесконечной дефляции, но итогом может стать большая инфляция, т.к. долговой рынок долгие годы существовал в условиях предельно низких ставок, рост которых может дестабилизировать ситуацию. Но пока ещё ситуация все же не так негативна, хотя политика последних десятилетий закончится крайне плохо для Японии - это вопрос скорее долгосрочной перспективы. В среду выйдут уточненные данные по промышленному производству за январь, но особых сюрпризов это событие принести не должно. Риски продолжения падения японской валюты сохраняются, но не стоит исключать коррекции йены в ближайшее время.

Великобритания на неделе тоже обойдется без активной публикации экономических данных. Во вторник выйдет отчет по внешней торговле за январь, после резкого октябрьского сокращения дефицита стоит ждать негативной отчетности на фоне высоких нефтяных цен. В среду публикуется отчет по рынку труда за февраль, позитива здесь ждать пока не приходится, число заявок на пособия по безработице, вероятно, продолжит расти, не исключено что уровень безработицы также окажется хуже ожиданий. Давление на фунт, вероятно, сохранится, т.к. Банк Англии более остальных склонен к проведению мягкой монетарной политики, мало того, именно с низким курсом фунта они связывают улучшение ситуации с экспортом и производством.

Еврозона смогла решить часть проблем, хотя пока окончательных решений, как всегда нет, но ситуация с греческими долгами в целом стала более прозрачной и понятной: грекам присвоены дефолтные рейтинги и признан дефолт со стороны ISDA, что запускает процедуру выплат по CDS. Некоторые согласования с еврочиновниками ещё остаются, что сохранит напряженность, но уже не столь сильную. Во вторник заседают министры финансов ЕС, должно быть принято окончательное решение о выплатах грекам помощи. В этот же день Германия опубликует данные по настроениям в деловой среде, низкий курс евро должен поддержать настроения на текущих уровнях, но роста может не состояться. Также запланировано выступление главы ЕЦБ, что-то новое Марио Драги скажет вряд ли, влияние на рынки его выступление может оказать только если будет затронута дальнейшая монетарная политика Центробанка. В среду выйдут окончательные данные по инфляции за февраль, в связи с ростом цен на нефть не исключен небольшой пересмотр показателя с повышением, хотя на рынки показатель сильного влияния оказать не должен. Также выйдет отчет по промышленному производству Еврозоны за январь, здесь есть риски выхода данных хуже ожидания даже несмотря на рост производства в Германии, остальные страны выглядели слабо. Закроет неделю в пятницу отчет по внешней торговле, здесь у Еврозоны все относительно неплохо, хотя высокие цены на нефть могут несколько ухудшить показатели. Значительные объемы свободной ликвидности продолжат давить на европейскую валюту, на временное решение греческих проблем должно немного поддержать евро.

США начнет неделю с публикации отчета по дефициту бюджета в понедельник, февраль традиционно плохой месяц для бюджета и расходы существенно превышают доходы, вряд ли этот год будет исключением, существенно сократить дефицит властям не удается, а продление налоговых льгот только ухудшает ситуацию. Во вторник Америка опубликует данные по розничной торговле за февраль, рост продаж автомобилей должен поддержать продажи, хотя без учет автотранспорта все может оказаться совсем не так хорошо, как этого ожидают. Ключевым событием недели обещает стать заседание ФРС по ставкам, которое также пройдет во вторник. Самого снижения ставок ожидать не стоит, здесь изменения будут не скоро, но на прошлой неделе появились разговоры о новой программе количественного смягчения, которая будет заключаться в выкупе ценных бумаг и последующей "стерилизации" денежной массы, как это делает ЕЦБ. Если данные слухи начнут подтверждаться и ФРС укажет на возможность подобных шагов - то доллар может оказаться под давлением. В среду планируется публикация отчета по платежному балансу за 4 квартал и есть риски выхода данных хуже ожидаемого. В это же день состоится выступление главы ФРС Б.Бернанке, в котором он может уточнить некоторые моменты, если заседание по ставкам окажет сильное влияние на рынки и сгладить острые углы. Политика Центробанка привела к тому, что позиции ФРС стали значительно слабее, республиканцы хотят изменить цели деятельности ФРС, оставив только таргетирование инфляции, мало того, расширив список голосующих при принятии решений членов ФРС. В этой ситуации монетарным властям придется быть осторожнее с действиями. Серия важных отчетов будет опубликована в четверг, ФРБ Нью-Йорка и Филадельфии опубликуют свои отчеты по деловой активности, есть риски выхода данных хуже ожиданий. Также выйдет отчет по недельным заявкам на пособия по безработице, рост заявок будет негативным сигналом. На фоне роста нефтяных и бензиновых цен снова становятся актуальны показатели инфляции, в четверг выйдут данные по динамике производственных цен и есть риски выхода данных выше прогнозов. Интересен будет и отчет по потокам капитала, США в последние месяцы привлекает достаточно мало иностранных финансовых инвестиций, сохранение данной динамики при достаточно высоком дефиците торгового баланса ничего хорошего для доллара не предвещает, долго держаться на краткосрочных капиталах будет сложно. Закрывать неделю в пятницу будут отчеты по инфляции и промышленному производству. Индекс потребительских цен в последние месяцы замедлял темпы роста, но подорожание бензина, видимо, остановит этот процесс, ограничивая и возможности монетарных властей. Данные по промышленному производству могут не оправдать ожиданий, рост доллара уже сказывается на позициях американских производителей, причем негативное влияние может усилиться. Отчет по настроениям потребителей в марте будет закрывать неделю, есть риски снижения показателя после активного роста в последние месяцы м на фоне подорожания бензина. В целом доллар сохраняет хорошие позиции и может укрепиться дальше, если не начнется давление со стороны ФРС.

EURUSD

В феврале европейская валюта резко скорректировалась, но нисходящее давление продолжает сохраняться. На прошедшей неделе пара предприняла попытку вырасти, но без особого успеха и снизилась по итогам недели. На недельном таймфрейме пара не смогла развить роста и подняться выше ключевых сопротивлений в районе 1.3550, после чего резко снизилась, риски падения сохраняются. На дневном таймфрейме европейская валюта продолжила снижение и закрепилась ниже линии краткосрочного восходящего тренда, пара формирует "голову и плечи", что может говорить в пользу новой волны снижения. Закрепление выше 1.3190 будет сигнализировать в пользу роста европейской валюты. Закрепление ниже 1.3090 будет сигнализировать в пользу снижения.

EURUSD, Weekly

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 1.3190 со стопами выше 1.3290. Покупки можно рассмотреть в районе 1.3090 со стопами ниже 1.3020.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 1.3080. Покупки можно рассмотреть в случае закрепления выше 1.3190.

GBPUSD

В феврале английская валюта продолжила рост, но восходящее движение развить так и не удается. На прошедшей неделе фунт так и не смог развить роста и преодолеть сопротивления и резко снижался, формируя сигналы на возобновление нисходящей тенденции. На недельном таймфрейме пара остается в рамках долгосрочного диапазона, но сохраняется риск снижения, пара сформировала вершину. На дневном таймфрейме английский фунт отработал основные цели восходящего движения, после чего сформировал дивергенции и пытается развить нисходящую динамику, но пока пара удерживается выше сильной зоны поддержек 1.5620-1.5640. Преодоление поддержек в районе 1.5640 станет сигналом к снижению. Закрепление выше 1.5750 будет провоцировать рост фунта.

GBPUSD, Weekly

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 1.5750 со стопами выше 1.5820. Покупки можно рассмотреть в районе 1.5650 со стопами ниже 1.5610.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 1.5640. Покупки можно рассмотреть в случае закрепления выше 1.5760.

USDJPY

В феврале пара резко развернулась и выросла на фоне действий Банка Японии, сформированы конвергенции. На прошедшей неделе пара продолжила рост, технически сформирован разворот по паре, но это во многом это результат действий Банка Японии. На недельном таймфрейме пара сформировала конвергенции смогла выйти из диапазона и преодолела сопротивления, что создает условия для продолжения восходящей тенденции, но пара сильно перекуплена. На дневном таймфрейме пара развернулась и резко выросла, пара остается в рамках краткосрочного восходящего тренда хотя и сильно перекуплена, начала формировать дивергенции, потому не исключена резкая коррекция пары. Закрепление ниже 82.10 может спровоцировать падение. Закрепление выше 82.80 даст сигнал к росту.

USDJPY, Weekly

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 82.70 со стопами выше 83.20. Покупки можно рассмотреть в районе 82.20 со стопами ниже 81.30.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 82.10. Покупки можно рассмотреть в случае закрепления выше 82.80.

/Элитный Трейдер, ELITETRADER.RU/

https://alpari.com/ru Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба