27 марта 2012 Sberbank CIB Кащеев Николай

Ключевым событием прошлого дня является речь Б.Бернанке в Вашингтоне. Все остальное по сравнению с этим – практически информационный шум. Именно Бернанке традиционно указывает миру, экономике и рынкам путь, и рынки внимают каждому его слову, аккуратно пропуская мимо ушей мотивацию и рассуждения председателя ФРС, и ловя знакомые магические звуки и слова: «accommodativepolicy» и QE. Иногда они ошибочно принимают некоторые звукосочетания за искомые, но даже этого им бывает достаточно: ведь у американских корпораций в виде cash на балансах лежать 3.6 трлн.долл., и каждое не самое значительное движение этого «монстра ликвидности» вызывает на рынках, где оборот торгов бьет один антирекорд за другим, очень впечатляющие движения.

А главная идея речи Бернанке – абсолютно принципиальная. И, что характерно, мы затронули ее в недавнем нашем обзоре мировых рынков под названием «Левиафан и подведение итогов». Она заключается в следующем: в зависимости от того, имеем ли мы дело со структурным или циклическим спадом в занятости в США, ФРС будет определять свою дальнейшую политику.

Циклический характер безработицы, будучи подтвержден, означает, что достаточно поднять спрос еще чуть-чуть, чтобы компенсировать последствия обычного циклического кризиса перепроизводства и избыточных инвестиций, для чего политика нового QE подходит как нельзя лучше, и ожидаемый устойчивый рост экономики, наконец, пойдет. Структурный характер безработицы, если это – именно он, означает, что рост спроса не зависит от денежных вливаний. Он означает, что следует менять саму экономическую парадигму: постепенно повышать сбережения в целях сокращения кредитного сегмента спроса и инвестиций, перенаправлять инвестиции в новые технологии и отрасли, осуществлять переподготовку кадров в нуждах реиндустриализации США и т.п. Как видите, такая разница в понимании момента влечет за собой колоссальные различия в методах лечения.

Б.Бернанке до сих пор не определился с тем, какой именно тип кризиса переживает мировая экономика. Признавая это де факто в своей речи, он одновременно не прямо, но достаточно ясно свидетельствует о том, что пресловутые успехи на рынке труда США в последние три месяца не вызывают у него уверенности в отличие от рынков и всяких медиа. Например, он говорит о том, что это заметное улучшение могло быть всего лишь следствием ликвидации «перегибов» времен пика кризиса – 2008-2009 гг., когда было ликвидировано чрезмерное число рабочих мест, и теперь, когда эти «перегибы» почти исправлены, о дальнейшем росте говорить сложно. Он делает такой вывод на основе данных о беспрецедентно высокой долговременной безработице. Тем самым, он дает понять, что триллионы долларов, закаченных ФРС в экономику США (да и всего мира) так и не дали адекватного эффекта.

Казалось бы: почему тут окончательно не признать кризис структурным и, заявив о выполненной ФРС ее части программы восстановления экономики, не потребовать от Администрации Обамы и парламента принятия хотя бы намеченных и потребных мер, вроде налоговых изменений, решительной поддержки действительно перспективных энергетических проектов (Б.Обама, кстати, уже пошел на попятную в вопросе по поводу сооружения нефтепровода Keystone из канадских нефтяных песков Альберты к перерабатывающим заводам в США), введения более жесткого контроля за финансовой сферой, в которой банки уже поправила свои балансы в достаточной степени для того, чтобы раскачивать рынок сырья, но притом послабления для них остаются прежними, антикризисными, и т.п.? Но Бернанке не принимает окончательного решения о характере кризиса, бросая рынкам ровно те слова, которые они хотят услышать: «accommodativepolicy».

Эти слова, произнесенные в тот самый момент, когда в рискованных активах начиналась совершенно заслуженная коррекция, также косвенно свидетельствуют о том, что отказаться от прежней парадигмы сегодня означает для ФРС громадный риск. Рост потребления в С ША – фетиш, а в те дни, когда стоимость бензина достигает рекордов, причем рынок недвижимости вновь подает негативные сигналы, именно рост «благосостояния» (wealth) – т.е. активов, принадлежащих гражданам страны, здесь: акций и иных ценных бумаг (в недвижимости, увы, как мы видим, продолжается депрессия) – становится просто-напросто священной коровой, на которую не то что покуситься немыслимо, а, наоборот, надлежит ей молиться! Потому в который раз приходится констатировать: Бернанке не позавидуешь. Но рынкам все равно: хотя по смыслу речи председателя сигнал – совсем не однозначный, но главное услышано: менять политику какое-то время ФРС не собирается. Некоторые поняли это и так, что Бернанке ясно обещает новый этап QE. Но тут далее начинаются уже полулингвистические игры.

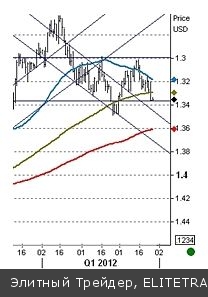

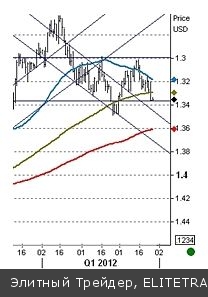

EUR/USD отреагировал на произошедшее, а, точнее, сказанное, вполне стандартным образом6 аппетит к риску означает ослабление доллара. 127-дневная СС была пройдена, и курс USD упал до поддержки на 1.34. Если посмотреть на происходящее на более долгосрочном горизонте, тем не менее, о мы не увидим критического изменения ситуации (см. график.)

Кстати, вопрос, затронутый Б.Бернанке о характере кризиса и реакции на него абсолютно актуален для Европы, хотя места для сомнений там еще меньше, чем у ФРС, как нам представляется. И намерение ЕЦБ изучить эффект LTRO вскоре после их проведения прежде, чем что-то делать дальше в этом направлении, говорит о том, что там структурный характер происходящего, кажется, понимают

А главная идея речи Бернанке – абсолютно принципиальная. И, что характерно, мы затронули ее в недавнем нашем обзоре мировых рынков под названием «Левиафан и подведение итогов». Она заключается в следующем: в зависимости от того, имеем ли мы дело со структурным или циклическим спадом в занятости в США, ФРС будет определять свою дальнейшую политику.

Циклический характер безработицы, будучи подтвержден, означает, что достаточно поднять спрос еще чуть-чуть, чтобы компенсировать последствия обычного циклического кризиса перепроизводства и избыточных инвестиций, для чего политика нового QE подходит как нельзя лучше, и ожидаемый устойчивый рост экономики, наконец, пойдет. Структурный характер безработицы, если это – именно он, означает, что рост спроса не зависит от денежных вливаний. Он означает, что следует менять саму экономическую парадигму: постепенно повышать сбережения в целях сокращения кредитного сегмента спроса и инвестиций, перенаправлять инвестиции в новые технологии и отрасли, осуществлять переподготовку кадров в нуждах реиндустриализации США и т.п. Как видите, такая разница в понимании момента влечет за собой колоссальные различия в методах лечения.

Б.Бернанке до сих пор не определился с тем, какой именно тип кризиса переживает мировая экономика. Признавая это де факто в своей речи, он одновременно не прямо, но достаточно ясно свидетельствует о том, что пресловутые успехи на рынке труда США в последние три месяца не вызывают у него уверенности в отличие от рынков и всяких медиа. Например, он говорит о том, что это заметное улучшение могло быть всего лишь следствием ликвидации «перегибов» времен пика кризиса – 2008-2009 гг., когда было ликвидировано чрезмерное число рабочих мест, и теперь, когда эти «перегибы» почти исправлены, о дальнейшем росте говорить сложно. Он делает такой вывод на основе данных о беспрецедентно высокой долговременной безработице. Тем самым, он дает понять, что триллионы долларов, закаченных ФРС в экономику США (да и всего мира) так и не дали адекватного эффекта.

Казалось бы: почему тут окончательно не признать кризис структурным и, заявив о выполненной ФРС ее части программы восстановления экономики, не потребовать от Администрации Обамы и парламента принятия хотя бы намеченных и потребных мер, вроде налоговых изменений, решительной поддержки действительно перспективных энергетических проектов (Б.Обама, кстати, уже пошел на попятную в вопросе по поводу сооружения нефтепровода Keystone из канадских нефтяных песков Альберты к перерабатывающим заводам в США), введения более жесткого контроля за финансовой сферой, в которой банки уже поправила свои балансы в достаточной степени для того, чтобы раскачивать рынок сырья, но притом послабления для них остаются прежними, антикризисными, и т.п.? Но Бернанке не принимает окончательного решения о характере кризиса, бросая рынкам ровно те слова, которые они хотят услышать: «accommodativepolicy».

Эти слова, произнесенные в тот самый момент, когда в рискованных активах начиналась совершенно заслуженная коррекция, также косвенно свидетельствуют о том, что отказаться от прежней парадигмы сегодня означает для ФРС громадный риск. Рост потребления в С ША – фетиш, а в те дни, когда стоимость бензина достигает рекордов, причем рынок недвижимости вновь подает негативные сигналы, именно рост «благосостояния» (wealth) – т.е. активов, принадлежащих гражданам страны, здесь: акций и иных ценных бумаг (в недвижимости, увы, как мы видим, продолжается депрессия) – становится просто-напросто священной коровой, на которую не то что покуситься немыслимо, а, наоборот, надлежит ей молиться! Потому в который раз приходится констатировать: Бернанке не позавидуешь. Но рынкам все равно: хотя по смыслу речи председателя сигнал – совсем не однозначный, но главное услышано: менять политику какое-то время ФРС не собирается. Некоторые поняли это и так, что Бернанке ясно обещает новый этап QE. Но тут далее начинаются уже полулингвистические игры.

EUR/USD отреагировал на произошедшее, а, точнее, сказанное, вполне стандартным образом6 аппетит к риску означает ослабление доллара. 127-дневная СС была пройдена, и курс USD упал до поддержки на 1.34. Если посмотреть на происходящее на более долгосрочном горизонте, тем не менее, о мы не увидим критического изменения ситуации (см. график.)

Кстати, вопрос, затронутый Б.Бернанке о характере кризиса и реакции на него абсолютно актуален для Европы, хотя места для сомнений там еще меньше, чем у ФРС, как нам представляется. И намерение ЕЦБ изучить эффект LTRO вскоре после их проведения прежде, чем что-то делать дальше в этом направлении, говорит о том, что там структурный характер происходящего, кажется, понимают

/Элитный Трейдер, ELITETRADER.RU/

http://www.sberbank-cib.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба