20 апреля 2012 БФА Моисеев Алексей

Сегодня в фокусе внимания останется зона сопротивления 1490 – 1500 пунктов по индексу ММВБ. Закрытие выше создаст предпосылки для продолжения роста на следующей неделе. В противном случае возможен очередной откат к локальным минимумам

В четверг, 19 апреля, на российском рынке акций преобладал бычий настрой, индекс ММВБ к середине дня вернулся на уровни начала недели, в моменте поднимаясь выше 1500 пунктов, но удержаться там не смог, и вторую половину торгов провел в консолидации под этой отметкой, на закрытие составив 1496,6 пунктов (+1,91 %). При этом в отличие от нескольких предыдущих сессий рынок выглядел лучше зарубежных площадок: европейские индексы изменялись разнонаправленно, а к концу дня большинство из них ушло в существенный минус

В лидерах среди ликвидных бумаг – Сургутнефтегаз, ГМК Норильский Никель, РусГидро. Котировки акций Северстали росли опережающими темпами на фоне отчетности за 2011 год по МСФО, зафиксировавшей чистую прибыль 2,0 млрд. долл. по сравнению с убытком в 0,6 млрд. долл. годом ранее. Результаты компании по итогам года можно оценивать как хорошие. Вместе с рынком росли акции Сбербанка. Акции Газпрома также отступили от локальных минимумов.

Внешний новостной фон в течение дня был разнонаправленным. Аукцион 3- и 10-летних испанских облигаций зафиксировал рост доходности (для двухлетних 3,46 % по сравнению с 2,07 % в конце марта, для десятилетних 5,74 % по сравнению с 5,40 % в январе), однако спрос также вырос, что позволило полностью выполнить план по привлечению: при плановом диапазоне 1,5 – 2,5 млрд. евро фактически было привлечено 2,54 млрд. Практически в максимальном объеме состоялось размещение долговых бумаг и во Франции. Однако днем на рынках появились слухи о том, что одно из агентств может снизить суверенный рейтинг страны, что стало одним из факторов ухудшения настроений в течение дня

В США результаты Morgan Stanley и Bank of America были расценены как позитивные, однако макроэкономическая статистика оказалась в основном значительно хуже ожиданий. Число первичных заявок на пособие по безработице снизилось на 2 тыс., в то время как прогнозировалось снижение на 10 тыс. Причем с учетом пересмотра предыдущего значения на 8 тыс. вверх в абсолютных числах число заявок даже выросло и составило 386 тыс. Число получающих пособие также выросло, хотя и несколько меньше ожиданий. Продажи на вторичном рынке недвижимости в марте снизились на 2,6 % (ожидался рост на 0,5 %). Индекс опережающих индикаторов внес некое разнообразие в негативную картину: он вырос на 0,3 % при прогнозе 0,2 %.

На фоне слабой макроэкономической статистики основные индексы в США снизились на 0,5 – 0,8 %, впрочем при этом S&P 500 внутри дня оттолкнулся от ближайшей поддержки 1370 пунктов. Сомнения преобладают и в Азии, большинство индексов в небольшом минусе, в аутсайдерах корейский KOSPI, теряющий более 1 %. В лучшую сторону на общем фоне выделяется только китайский Shanghai Composite. Цены на нефть Brent остаются в консолидации 118 – 119 долл./барр

Российский рынок вчера впервые за несколько сессий выглядел лучше зарубежных площадок, при этом индекс ММВБ оттолкнулся от линии восходящего тренда через минимумы октября и декабря 2011. В то же время, атака на ближайшие линии краткосрочного нисходящего тренда пока не удалась, а внешний фон остается нестабильным. Полагаем, что сегодня в фокусе внимания останется зона сопротивления 1490 – 1500 пунктов по индексу ММВБ. Закрытие выше создаст предпосылки для продолжения роста на следующей неделе. В противном случае возможен очередной откат к локальным минимумам

Газпром

Вторая нитка Северного потока заработает уже в октябре По заявлению А.Миллера, вторая нитка газопровода Nord Stream, строительство которой было накануне досрочно завершено, заработает также с опережением графика. Магистраль, которую изначально планировалось подготовить к эксплуатации к концу года, может начать коммерческие поставки уже в октябре. Новость носит умеренно позитивный характер для акций Газпрома: с одной стороны, ускоренный ввод в эксплуатацию хорошо сказывается на динамике денежных потоков компании, с другой – не вполне ясным остается вопрос эффективного заполнения двух ниток Nord Stream. Суммарная пропускная способность двух ниток – 55 млрд кубометров газа в год. При этом по первой нитке с момента ее запуска в ноябре прошлого года пока транспортировано всего 3,6 млрд кубометров газа

Газпром нефть

Компания увеличила план по инвестициям в МНПЗ Газпром нефть до 2020 г. направит на инвестиции в развитие Московского НПЗ около 130 млрд. руб. – вдвое больше, чем было предусмотрено прежней инвестпрограммой. Увеличение в основном связано с ускорением темпов модернизации НПЗ по сравнению с плановыми (так, завод перешел на выпуск 4 класса продукции на три года раньше запланированного срока) и с необходимостью расширения нефтеперерабатывающих мощностей компании, в настоящее время работающих при полной загрузке, на фоне сильного спроса на качественные нефтепродукты внутри страны. Новость нейтральна для акций Газпром нефти, которые мы в целом считаем недооцененными на 15-20%.

ТНК-ВР

Минприроды усиливает давление на компанию Глава Минприроды Ю.Трунев после посещения мест нефтяных загрязнений на разрабатываемых ТНК-ВР Самотлоре и Красноленинском месторождении (по итогам визита было дано предписание в течение месяца подготовить план замены трубопроводов) выступил с активной критикой деятельности компании. На заседании президиума правительства глава Минприроды доложил В.Путину о масштабах аварийности на принадлежащих ТНК-ВР нефтепроводах; был также поднят вопрос о высоких дивидендных выплатах, которые могут рассматриваться как препятствие для своевременной модернизации инфраструктуры месторождений. Замечания Минприроды оперативно приобрели характер реальных действий: Ю.Трутнев дал поручение подготовить обращение в Генпрокуратуру для проверки информации о перерегистрации дочерних обществ ТНК-ВР. По мнению главы Минприроды, перерегистрация «дочек» с переводом на них лицензий может использоваться компанией чтобы избегать проверок: по закону, в первые три года деятельности недропользователь освобождается от проверок Росприроднадзора. Мы считаем, что действия государства могут иметь последствия для ТНК- ВР и повлиять, хоть и не радикально, на размер дивидендов по итогам 2011 г. Напомним, что ТНК-ВР Холдинг традиционно принимает рекомендацию по дивидендам довольно поздно, в середине мая. Мы будем следить за развитием событий вокруг компании

Башнефть

Компания опубликовала нейтральные результаты 2011 г. Башнефть опубликовала отчётность по МСФО за 2011 г., свидетельствующую о замедлении динамики основных показателей в конце года. На фоне сохранения уровни добычи в 4кв11 по сравнению с 3кв11 и компания снизила выручку по причине уменьшения на 15,6% объемов экспорта нефтепродуктов

Параллельный рост производственных и операционных расходов (на 6,7%) снизил операционный денежный поток компании и не оставил акционерам шансов на рост чистой прибыли в 4кв11.

Тем не менее, по итогам года компания смогла достичь существенного прогресса финансовых результатов благодаря хорошей ценовой конъюнктуре и росту физических объемов реализации. Особо отметим сильный рост операционного денежного потока по итогам года (не в последнюю очередь за счет менее значительного, чем в 2010 г., сокращения оборотного капитала), что в совокупности с почти двукратным сокращением инвестиционного денежного потока позволило компании достичь значительного положительного сальдо и направить свободные средства на погашение долга. Таким образом, показатель чистый долг/EBITDA компании сократился с 3,23 до 2,3, что безусловно является положительным явлением для Башнефти. Мы считаем, что существенный денежный поток может позволить компании выплатить солидные дивиденды по итогам года, однако в перспективе мы рассматриваем вероятное падение дивидендной доходности бумаг Башнефти в качестве основного риска их рыночной стоимости

Северсталь

Компания опубликовала финансовые результаты за 2011 г. Северсталь подвела консолидированные финансовые результаты 2011 г. по МСФО. Несмотря на негативную динамику по итогам 4кв2011, связанную с более низкими ценами и сокращением объемов реализации к концу года, в целом год закончился хорошо. Рост выручки составил 23%, достигнув $15,8 млрд. по сравнению с $12,8 млрд. годом ранее. Показатель EBITDA увеличился на 25% до $3,6 млрд., рентабельность по EBITDA возросла на 0,4 п.п. По итогам года компания показала чистую прибыль $2,0 млрд. по сравнению с убытком в $0,6 млрд. годом ранее

Напомним, что в связи с хорошими результатами компании Совет Директоров Северстали рекомендовал выплату дивидендов в размере 25% от чистой прибыли 4кв2011, что составляет 3,56 руб. на акцию. В случае утверждения общие дивидендные выплаты по итогам года составят 15,19 руб. на акцию, что вдвое больше выплат 2010 г. Дивидендная доходность акций составляет порядка 4%. Несмотря на спад в 4 квартале, результаты компании по итогам года можно оценивать как хорошие. При установлении восстановительного тренда на рынке акции компании будут выглядеть привлекательно

НЛМК

Компания подвела производственные результаты за 1кв2012 Группа компаний НЛМК подвела операционные результаты за 1кв2012. В связи с вводом в эксплуатацию новых производственных мощностей Группа увеличила производство стали на 14% по сравнению с аналогичным периодом 2011 г., до 3,6 млн.т. Общая загрузка мощностей достигает 90%. Однако производство готовой продукции незначительно сократилось: в 1кв2012 НЛМК произвел 3,7 млн.т, что на 0,6% меньше соответствующего показателя 2011 г. Показатели реализации Группы в 1кв2012 выше аналогичных показателей 2011 г. В целом по товарной номенклатуре рост составил 37%, а в отдельных сегментах достиг 59%. Объем реализации сортового проката практически не изменился

Рынок находится в ожидании сезонного увеличения спроса. Неплохие производственные результаты по итогам 1кв2012 дают основания надеяться на хорошие результаты НЛМК по итогам полугодия

Холдинг МРСК

Холдинг МРСК продал 90,14% допэмиссии В ноябре 2011г. Холдинг МРСК начал размещение допэмиссии, планируя привлечь сумму около 17 млрд рублей. В четверг, 19 апреля, стало известно, что холдингу удалось разместить 90,14%% акций или 4,9 млрд бумаг. Цена размещения составила 3,08 рубля за акцию. В ходе допэмиссии холдинг привлек 15 млрд рублей. Акционеры по преимущественному праву, действовавшему до 3 февраля, выкупили 56% выпуска за 9,38 млрд рублей. Оставшиеся 2,4 млрд дополнительных акций остались для продажи неограниченному кругу инвесторов. Деньги Холдинг МРСК привлекал для финансирования проектов МРСК

X5 Retail

Чистая прибыль X5 выросла на 11% за 2011 год Крупнейшая в России розничная компания по объемам продаж, X5 Retail Group, владеющая сетями «Перекресток», «Пятерочка» и «Карусель» увеличила выручку в 2011 году на 37% до $15 455 млн., благодаря сделкам M&A и открытию новых магазинов. Валовая рентабельность улучшилась относительно показателей начала 2011 года, благодаря сезонным факторам, а также мерам, направленным на рост рентабельности со стороны компании. Показатель EBITDA вырос на 34% до $706 млн. Показатель чистый долг/EBITDA сократился почти в два раза и составил 2,5. Значительное уменьшение долговой нагрузки позволит менеджменту X5 осуществить планы по продолжению агрессивного роста сети в 2012 году

В 2011 году ритейлер сохранил ведущие позиции в секторе розничной торговли в России по объемам продаж. За минувший год Х5 увеличила количество магазинов более чем на 65%, до 3 тыс. благодаря высоким темпам органического роста и ребрендингу сети «Копейка». По словам главного исполнительного директора Х5 Андрея Гусева в IV квартале 2011 года компании удалось перейти к полноценной мультиформатной структуре, которая позволит в будущем усилить фокус на потребителе. Х5 по-прежнему ждет роста выручки в 2012 году на 15- 20% и рентабельность EBITDA более 7%. Кроме того, в текущем году ритейлер планирует увеличить торговые площади на 18%. Финансовые результаты оказались выше ожиданий рынка, но у инвесторов возникнут вопросы касательно стратегии развития компании и состоятельности нового менеджмента переломить негативную тенденцию сокращения Lfl- выручки в 2012 году. По нашему мнению, котировки X5 сохраняют потенциал роста более 30% от текущего уровня. Основным катализатором для роста может послужить информация о продаже сети Карусель, которая обсуждается рынком последние 2 месяца.

ФосАгро

ФосАгро не планирует проводить buyback Генеральный директор ФосАгро сообщил, что компания больше не рассматривает вопрос о проведении buyback. По словам М.Волкова, free float компании недостаточен, и проведение выкупа акций привело бы к снижению их ликвидности. Для повышения стоимости акций компания приняла решение о выплате дивидендов на более высоком уровне, чем планировалось ранее

Аэрофлот

Аэрофлот стал прямым владельцем акций трех дочерних авиакомпаний Газпром нефть до 2020 г. направит на инвестиции в развитие Московского НПЗ около 130 млрд. руб. – вдвое больше, чем было предусмотрено прежней инвестпрограммой. Увеличение в основном связано с ускорением темпов модернизации НПЗ по сравнению с плановыми (так, завод перешел на выпуск 4 класса продукции на три года раньше запланированного срока) и с необходимостью расширения нефтеперерабатывающих мощностей компании, в настоящее время работающих при полной загрузке, на фоне сильного спроса на качественные нефтепродукты внутри страны. Новость нейтральна для акций Газпром нефти, которые мы в целом считаем недооцененными на 15-20%.

ВымпелКом

ФАС хочет заблокировать увеличение доли Telenor в Вымпел- коме Федеральная антимонопольная служба (ФАС) РФ оспорила в суде февральскую покупку норвежской Telenor акций ВымпелКома, заявив, что сделка нарушает российское законодательство о стратегических инвестициях. ФАС попросила суд обязать Telenor вернуть купленные акции ВымпелКома. ФАС также хочет, чтобы суд обязал Telenor, ВымпелКом и компанию Altimo, управляющую телекоммуникационными активами группы Альфа, заключить новое соглашение акционеров, примерно соответствующее тому, что было разорвано в прошлом году. Напомним, что в феврале этого года Telenor вернула себе частичный контроль над российским телекоммуникационным оператором, выкупив часть акций у Weather Investments египетского магната Нагиба Савириса за $374 млн. и получив возможность влиять на стратегию компании.

Ситроникс

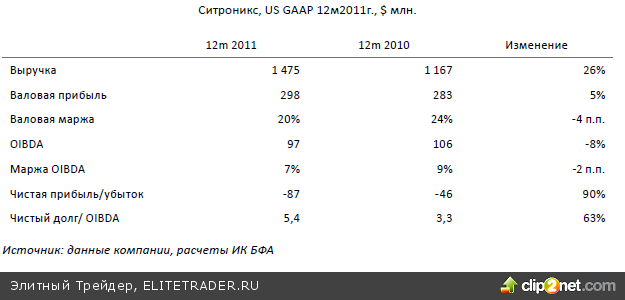

Ситроникс получил убыток Чистый убыток российского производителя продукции hi-tech Ситроникс, рассчитанный по US GAAP, составил $87 млн. в 2011 году. В значительной степени сползание в убыток было связано со скачком операционных издержек, в частности на маркетинг и исследования

В четверг, 19 апреля, на российском рынке акций преобладал бычий настрой, индекс ММВБ к середине дня вернулся на уровни начала недели, в моменте поднимаясь выше 1500 пунктов, но удержаться там не смог, и вторую половину торгов провел в консолидации под этой отметкой, на закрытие составив 1496,6 пунктов (+1,91 %). При этом в отличие от нескольких предыдущих сессий рынок выглядел лучше зарубежных площадок: европейские индексы изменялись разнонаправленно, а к концу дня большинство из них ушло в существенный минус

В лидерах среди ликвидных бумаг – Сургутнефтегаз, ГМК Норильский Никель, РусГидро. Котировки акций Северстали росли опережающими темпами на фоне отчетности за 2011 год по МСФО, зафиксировавшей чистую прибыль 2,0 млрд. долл. по сравнению с убытком в 0,6 млрд. долл. годом ранее. Результаты компании по итогам года можно оценивать как хорошие. Вместе с рынком росли акции Сбербанка. Акции Газпрома также отступили от локальных минимумов.

Внешний новостной фон в течение дня был разнонаправленным. Аукцион 3- и 10-летних испанских облигаций зафиксировал рост доходности (для двухлетних 3,46 % по сравнению с 2,07 % в конце марта, для десятилетних 5,74 % по сравнению с 5,40 % в январе), однако спрос также вырос, что позволило полностью выполнить план по привлечению: при плановом диапазоне 1,5 – 2,5 млрд. евро фактически было привлечено 2,54 млрд. Практически в максимальном объеме состоялось размещение долговых бумаг и во Франции. Однако днем на рынках появились слухи о том, что одно из агентств может снизить суверенный рейтинг страны, что стало одним из факторов ухудшения настроений в течение дня

В США результаты Morgan Stanley и Bank of America были расценены как позитивные, однако макроэкономическая статистика оказалась в основном значительно хуже ожиданий. Число первичных заявок на пособие по безработице снизилось на 2 тыс., в то время как прогнозировалось снижение на 10 тыс. Причем с учетом пересмотра предыдущего значения на 8 тыс. вверх в абсолютных числах число заявок даже выросло и составило 386 тыс. Число получающих пособие также выросло, хотя и несколько меньше ожиданий. Продажи на вторичном рынке недвижимости в марте снизились на 2,6 % (ожидался рост на 0,5 %). Индекс опережающих индикаторов внес некое разнообразие в негативную картину: он вырос на 0,3 % при прогнозе 0,2 %.

На фоне слабой макроэкономической статистики основные индексы в США снизились на 0,5 – 0,8 %, впрочем при этом S&P 500 внутри дня оттолкнулся от ближайшей поддержки 1370 пунктов. Сомнения преобладают и в Азии, большинство индексов в небольшом минусе, в аутсайдерах корейский KOSPI, теряющий более 1 %. В лучшую сторону на общем фоне выделяется только китайский Shanghai Composite. Цены на нефть Brent остаются в консолидации 118 – 119 долл./барр

Российский рынок вчера впервые за несколько сессий выглядел лучше зарубежных площадок, при этом индекс ММВБ оттолкнулся от линии восходящего тренда через минимумы октября и декабря 2011. В то же время, атака на ближайшие линии краткосрочного нисходящего тренда пока не удалась, а внешний фон остается нестабильным. Полагаем, что сегодня в фокусе внимания останется зона сопротивления 1490 – 1500 пунктов по индексу ММВБ. Закрытие выше создаст предпосылки для продолжения роста на следующей неделе. В противном случае возможен очередной откат к локальным минимумам

Газпром

Вторая нитка Северного потока заработает уже в октябре По заявлению А.Миллера, вторая нитка газопровода Nord Stream, строительство которой было накануне досрочно завершено, заработает также с опережением графика. Магистраль, которую изначально планировалось подготовить к эксплуатации к концу года, может начать коммерческие поставки уже в октябре. Новость носит умеренно позитивный характер для акций Газпрома: с одной стороны, ускоренный ввод в эксплуатацию хорошо сказывается на динамике денежных потоков компании, с другой – не вполне ясным остается вопрос эффективного заполнения двух ниток Nord Stream. Суммарная пропускная способность двух ниток – 55 млрд кубометров газа в год. При этом по первой нитке с момента ее запуска в ноябре прошлого года пока транспортировано всего 3,6 млрд кубометров газа

Газпром нефть

Компания увеличила план по инвестициям в МНПЗ Газпром нефть до 2020 г. направит на инвестиции в развитие Московского НПЗ около 130 млрд. руб. – вдвое больше, чем было предусмотрено прежней инвестпрограммой. Увеличение в основном связано с ускорением темпов модернизации НПЗ по сравнению с плановыми (так, завод перешел на выпуск 4 класса продукции на три года раньше запланированного срока) и с необходимостью расширения нефтеперерабатывающих мощностей компании, в настоящее время работающих при полной загрузке, на фоне сильного спроса на качественные нефтепродукты внутри страны. Новость нейтральна для акций Газпром нефти, которые мы в целом считаем недооцененными на 15-20%.

ТНК-ВР

Минприроды усиливает давление на компанию Глава Минприроды Ю.Трунев после посещения мест нефтяных загрязнений на разрабатываемых ТНК-ВР Самотлоре и Красноленинском месторождении (по итогам визита было дано предписание в течение месяца подготовить план замены трубопроводов) выступил с активной критикой деятельности компании. На заседании президиума правительства глава Минприроды доложил В.Путину о масштабах аварийности на принадлежащих ТНК-ВР нефтепроводах; был также поднят вопрос о высоких дивидендных выплатах, которые могут рассматриваться как препятствие для своевременной модернизации инфраструктуры месторождений. Замечания Минприроды оперативно приобрели характер реальных действий: Ю.Трутнев дал поручение подготовить обращение в Генпрокуратуру для проверки информации о перерегистрации дочерних обществ ТНК-ВР. По мнению главы Минприроды, перерегистрация «дочек» с переводом на них лицензий может использоваться компанией чтобы избегать проверок: по закону, в первые три года деятельности недропользователь освобождается от проверок Росприроднадзора. Мы считаем, что действия государства могут иметь последствия для ТНК- ВР и повлиять, хоть и не радикально, на размер дивидендов по итогам 2011 г. Напомним, что ТНК-ВР Холдинг традиционно принимает рекомендацию по дивидендам довольно поздно, в середине мая. Мы будем следить за развитием событий вокруг компании

Башнефть

Компания опубликовала нейтральные результаты 2011 г. Башнефть опубликовала отчётность по МСФО за 2011 г., свидетельствующую о замедлении динамики основных показателей в конце года. На фоне сохранения уровни добычи в 4кв11 по сравнению с 3кв11 и компания снизила выручку по причине уменьшения на 15,6% объемов экспорта нефтепродуктов

Параллельный рост производственных и операционных расходов (на 6,7%) снизил операционный денежный поток компании и не оставил акционерам шансов на рост чистой прибыли в 4кв11.

Тем не менее, по итогам года компания смогла достичь существенного прогресса финансовых результатов благодаря хорошей ценовой конъюнктуре и росту физических объемов реализации. Особо отметим сильный рост операционного денежного потока по итогам года (не в последнюю очередь за счет менее значительного, чем в 2010 г., сокращения оборотного капитала), что в совокупности с почти двукратным сокращением инвестиционного денежного потока позволило компании достичь значительного положительного сальдо и направить свободные средства на погашение долга. Таким образом, показатель чистый долг/EBITDA компании сократился с 3,23 до 2,3, что безусловно является положительным явлением для Башнефти. Мы считаем, что существенный денежный поток может позволить компании выплатить солидные дивиденды по итогам года, однако в перспективе мы рассматриваем вероятное падение дивидендной доходности бумаг Башнефти в качестве основного риска их рыночной стоимости

Северсталь

Компания опубликовала финансовые результаты за 2011 г. Северсталь подвела консолидированные финансовые результаты 2011 г. по МСФО. Несмотря на негативную динамику по итогам 4кв2011, связанную с более низкими ценами и сокращением объемов реализации к концу года, в целом год закончился хорошо. Рост выручки составил 23%, достигнув $15,8 млрд. по сравнению с $12,8 млрд. годом ранее. Показатель EBITDA увеличился на 25% до $3,6 млрд., рентабельность по EBITDA возросла на 0,4 п.п. По итогам года компания показала чистую прибыль $2,0 млрд. по сравнению с убытком в $0,6 млрд. годом ранее

Напомним, что в связи с хорошими результатами компании Совет Директоров Северстали рекомендовал выплату дивидендов в размере 25% от чистой прибыли 4кв2011, что составляет 3,56 руб. на акцию. В случае утверждения общие дивидендные выплаты по итогам года составят 15,19 руб. на акцию, что вдвое больше выплат 2010 г. Дивидендная доходность акций составляет порядка 4%. Несмотря на спад в 4 квартале, результаты компании по итогам года можно оценивать как хорошие. При установлении восстановительного тренда на рынке акции компании будут выглядеть привлекательно

НЛМК

Компания подвела производственные результаты за 1кв2012 Группа компаний НЛМК подвела операционные результаты за 1кв2012. В связи с вводом в эксплуатацию новых производственных мощностей Группа увеличила производство стали на 14% по сравнению с аналогичным периодом 2011 г., до 3,6 млн.т. Общая загрузка мощностей достигает 90%. Однако производство готовой продукции незначительно сократилось: в 1кв2012 НЛМК произвел 3,7 млн.т, что на 0,6% меньше соответствующего показателя 2011 г. Показатели реализации Группы в 1кв2012 выше аналогичных показателей 2011 г. В целом по товарной номенклатуре рост составил 37%, а в отдельных сегментах достиг 59%. Объем реализации сортового проката практически не изменился

Рынок находится в ожидании сезонного увеличения спроса. Неплохие производственные результаты по итогам 1кв2012 дают основания надеяться на хорошие результаты НЛМК по итогам полугодия

Холдинг МРСК

Холдинг МРСК продал 90,14% допэмиссии В ноябре 2011г. Холдинг МРСК начал размещение допэмиссии, планируя привлечь сумму около 17 млрд рублей. В четверг, 19 апреля, стало известно, что холдингу удалось разместить 90,14%% акций или 4,9 млрд бумаг. Цена размещения составила 3,08 рубля за акцию. В ходе допэмиссии холдинг привлек 15 млрд рублей. Акционеры по преимущественному праву, действовавшему до 3 февраля, выкупили 56% выпуска за 9,38 млрд рублей. Оставшиеся 2,4 млрд дополнительных акций остались для продажи неограниченному кругу инвесторов. Деньги Холдинг МРСК привлекал для финансирования проектов МРСК

X5 Retail

Чистая прибыль X5 выросла на 11% за 2011 год Крупнейшая в России розничная компания по объемам продаж, X5 Retail Group, владеющая сетями «Перекресток», «Пятерочка» и «Карусель» увеличила выручку в 2011 году на 37% до $15 455 млн., благодаря сделкам M&A и открытию новых магазинов. Валовая рентабельность улучшилась относительно показателей начала 2011 года, благодаря сезонным факторам, а также мерам, направленным на рост рентабельности со стороны компании. Показатель EBITDA вырос на 34% до $706 млн. Показатель чистый долг/EBITDA сократился почти в два раза и составил 2,5. Значительное уменьшение долговой нагрузки позволит менеджменту X5 осуществить планы по продолжению агрессивного роста сети в 2012 году

В 2011 году ритейлер сохранил ведущие позиции в секторе розничной торговли в России по объемам продаж. За минувший год Х5 увеличила количество магазинов более чем на 65%, до 3 тыс. благодаря высоким темпам органического роста и ребрендингу сети «Копейка». По словам главного исполнительного директора Х5 Андрея Гусева в IV квартале 2011 года компании удалось перейти к полноценной мультиформатной структуре, которая позволит в будущем усилить фокус на потребителе. Х5 по-прежнему ждет роста выручки в 2012 году на 15- 20% и рентабельность EBITDA более 7%. Кроме того, в текущем году ритейлер планирует увеличить торговые площади на 18%. Финансовые результаты оказались выше ожиданий рынка, но у инвесторов возникнут вопросы касательно стратегии развития компании и состоятельности нового менеджмента переломить негативную тенденцию сокращения Lfl- выручки в 2012 году. По нашему мнению, котировки X5 сохраняют потенциал роста более 30% от текущего уровня. Основным катализатором для роста может послужить информация о продаже сети Карусель, которая обсуждается рынком последние 2 месяца.

ФосАгро

ФосАгро не планирует проводить buyback Генеральный директор ФосАгро сообщил, что компания больше не рассматривает вопрос о проведении buyback. По словам М.Волкова, free float компании недостаточен, и проведение выкупа акций привело бы к снижению их ликвидности. Для повышения стоимости акций компания приняла решение о выплате дивидендов на более высоком уровне, чем планировалось ранее

Аэрофлот

Аэрофлот стал прямым владельцем акций трех дочерних авиакомпаний Газпром нефть до 2020 г. направит на инвестиции в развитие Московского НПЗ около 130 млрд. руб. – вдвое больше, чем было предусмотрено прежней инвестпрограммой. Увеличение в основном связано с ускорением темпов модернизации НПЗ по сравнению с плановыми (так, завод перешел на выпуск 4 класса продукции на три года раньше запланированного срока) и с необходимостью расширения нефтеперерабатывающих мощностей компании, в настоящее время работающих при полной загрузке, на фоне сильного спроса на качественные нефтепродукты внутри страны. Новость нейтральна для акций Газпром нефти, которые мы в целом считаем недооцененными на 15-20%.

ВымпелКом

ФАС хочет заблокировать увеличение доли Telenor в Вымпел- коме Федеральная антимонопольная служба (ФАС) РФ оспорила в суде февральскую покупку норвежской Telenor акций ВымпелКома, заявив, что сделка нарушает российское законодательство о стратегических инвестициях. ФАС попросила суд обязать Telenor вернуть купленные акции ВымпелКома. ФАС также хочет, чтобы суд обязал Telenor, ВымпелКом и компанию Altimo, управляющую телекоммуникационными активами группы Альфа, заключить новое соглашение акционеров, примерно соответствующее тому, что было разорвано в прошлом году. Напомним, что в феврале этого года Telenor вернула себе частичный контроль над российским телекоммуникационным оператором, выкупив часть акций у Weather Investments египетского магната Нагиба Савириса за $374 млн. и получив возможность влиять на стратегию компании.

Ситроникс

Ситроникс получил убыток Чистый убыток российского производителя продукции hi-tech Ситроникс, рассчитанный по US GAAP, составил $87 млн. в 2011 году. В значительной степени сползание в убыток было связано со скачком операционных издержек, в частности на маркетинг и исследования

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-07/1310972877_bfa_logo.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба