20 апреля 2012 Forex Club Ивченко Николай

Компания Philip Morris International (PM) реализует свою продукцию примерно в 180 странах мира. И владеет 7-ю из 15 главных табачных брендов в мире, в том числе Marlboro.

В четверг, 19 апреля корпорация отчиталась за первый квартал 2012 года.

Выручка компании в первом квартале 2012 года за вычетом налогов снизилась на 2,9% до 7,448 млрд. долларов. Тем не менее, в годовом выражении рост данного показателя ускорился с 9 до 9,5%. Если говорить по регионам, то в странах евросоюза снижение составило 7%, восточной Европы, среднего востока и Африки - 6,95%, Канаде и Латинской Америке – 7,23%. В Азии, наоборот, было зафиксировано увеличение чистой выручки на 4,91%, что связано с более стабильной экономической ситуацией и большим количеством праздников. Это еще раз подтверждает имеющиеся экономические проблемы в Европе. Вероятно, и дальше выручка в этом регионе будет очень нестабильной, особенно на фоне разрастающегося кризиса в Испании.

Вместе с тем, показатель чистой прибыли компании в 1-ом квартале вырос на 14,9% до 3,457 млрд. долларов. Такой рост произошел во многом благодаря повышению цен на сигареты. Азиатский регион здесь также на первом месте: чистая прибыль увеличилась на 35,81%, в то время, как в Евросоюзе она снизилась на 0,89%. Причина слабых результатов в европейских странах – это переход на новые стандарты качества сигарет, что требует значительных инвестиций в переоборудование производства, а также замедление экономического роста и доходов населения, особенно в южной части региона.

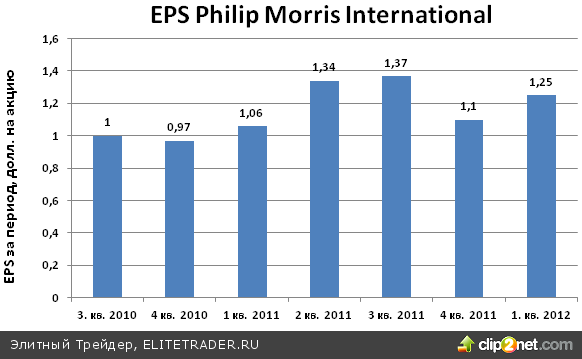

В результате, прибыль на акцию (EPS) в первом квартале 2012 составила 1,25 долларов против 1,1 долларов в четвертом квартале 2012 года. Средний прогноз данного показателя перед выходом отчетности составлял лишь 1,20 долларов.

Компания продолжает ожидать, что по итогам 2012 года прибыль на акцию (EPS) увеличится на 10-12% до 5,37-5,47 против 4,88 в 2011 году (прирост данного показателя в прошлом году составил 26,1%). В текущем году планируется потратить 6 млрд. долларов на выкуп своих акций по сравнению с 5,4 млрд. долларов в 2011 году.

Мы положительно оцениваем данную квартальную отчетность Phillip Morris International, как в краткосрочной, так и в среднесрочной перспективе. Большая часть финансовых показателей показала рост, как в квартальном, так и в годовом выражении. Несмотря на явный кризис в Европе, компания смогла достичь хороших результатов за счет эффективной работы в других регионах планеты, особенно в азиатских странах: Индонезия, Филиппины, Япония и Корея. Более того, продажи компании во втором квартале в связи с сезонным фактором традиционно увеличиваются, что делает перспективы компании положительными.

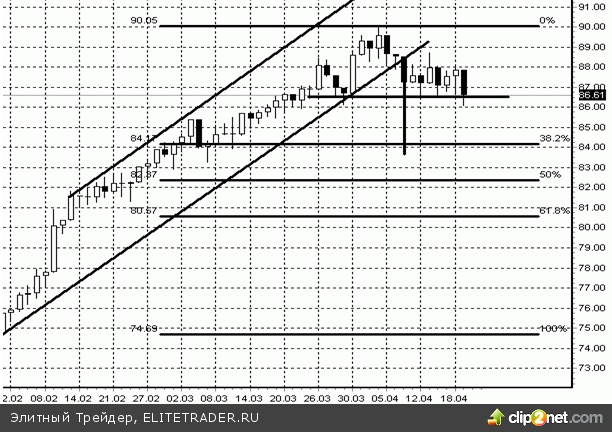

Несмотря на хорошую корпоративную статистику, акции компании вчера снизилась в цене на 1,41% до 86,61 долларов США. По нашему мнению, это не связано с отчетностью, а больше определялось общим негативным макроэкономическим фоном. Большая часть вчерашней макроэкономической статистики в США оказалась хуже прогнозов: объем продаж вторичного жилья за март составил 4,48 млн. против прогнозных 4,64 млн., а количество недельных пособий по безработице наоборот достигло 386 тысячи против ожидаемых 376 тыс. Это оказало давление практически на все американские индексы, которые по итогам дня закрылись в красной зоне.

В случае продолжения ухудшения внешнего фона из-за негативных экономических новостей из США и Испании, и пробития вниз уровня 86,60 долларов возможно дальнейшее снижение акций к значениям 84,17 и 82,87 (38,2% и 50% по Фибоначчи). Возле этих уровней мы рекомендуем открывать длинные позиции, так как перспективы акций Phillip Morris International продолжают оставаться очень хорошими.

В четверг, 19 апреля корпорация отчиталась за первый квартал 2012 года.

Выручка компании в первом квартале 2012 года за вычетом налогов снизилась на 2,9% до 7,448 млрд. долларов. Тем не менее, в годовом выражении рост данного показателя ускорился с 9 до 9,5%. Если говорить по регионам, то в странах евросоюза снижение составило 7%, восточной Европы, среднего востока и Африки - 6,95%, Канаде и Латинской Америке – 7,23%. В Азии, наоборот, было зафиксировано увеличение чистой выручки на 4,91%, что связано с более стабильной экономической ситуацией и большим количеством праздников. Это еще раз подтверждает имеющиеся экономические проблемы в Европе. Вероятно, и дальше выручка в этом регионе будет очень нестабильной, особенно на фоне разрастающегося кризиса в Испании.

Вместе с тем, показатель чистой прибыли компании в 1-ом квартале вырос на 14,9% до 3,457 млрд. долларов. Такой рост произошел во многом благодаря повышению цен на сигареты. Азиатский регион здесь также на первом месте: чистая прибыль увеличилась на 35,81%, в то время, как в Евросоюзе она снизилась на 0,89%. Причина слабых результатов в европейских странах – это переход на новые стандарты качества сигарет, что требует значительных инвестиций в переоборудование производства, а также замедление экономического роста и доходов населения, особенно в южной части региона.

В результате, прибыль на акцию (EPS) в первом квартале 2012 составила 1,25 долларов против 1,1 долларов в четвертом квартале 2012 года. Средний прогноз данного показателя перед выходом отчетности составлял лишь 1,20 долларов.

Компания продолжает ожидать, что по итогам 2012 года прибыль на акцию (EPS) увеличится на 10-12% до 5,37-5,47 против 4,88 в 2011 году (прирост данного показателя в прошлом году составил 26,1%). В текущем году планируется потратить 6 млрд. долларов на выкуп своих акций по сравнению с 5,4 млрд. долларов в 2011 году.

Мы положительно оцениваем данную квартальную отчетность Phillip Morris International, как в краткосрочной, так и в среднесрочной перспективе. Большая часть финансовых показателей показала рост, как в квартальном, так и в годовом выражении. Несмотря на явный кризис в Европе, компания смогла достичь хороших результатов за счет эффективной работы в других регионах планеты, особенно в азиатских странах: Индонезия, Филиппины, Япония и Корея. Более того, продажи компании во втором квартале в связи с сезонным фактором традиционно увеличиваются, что делает перспективы компании положительными.

Несмотря на хорошую корпоративную статистику, акции компании вчера снизилась в цене на 1,41% до 86,61 долларов США. По нашему мнению, это не связано с отчетностью, а больше определялось общим негативным макроэкономическим фоном. Большая часть вчерашней макроэкономической статистики в США оказалась хуже прогнозов: объем продаж вторичного жилья за март составил 4,48 млн. против прогнозных 4,64 млн., а количество недельных пособий по безработице наоборот достигло 386 тысячи против ожидаемых 376 тыс. Это оказало давление практически на все американские индексы, которые по итогам дня закрылись в красной зоне.

В случае продолжения ухудшения внешнего фона из-за негативных экономических новостей из США и Испании, и пробития вниз уровня 86,60 долларов возможно дальнейшее снижение акций к значениям 84,17 и 82,87 (38,2% и 50% по Фибоначчи). Возле этих уровней мы рекомендуем открывать длинные позиции, так как перспективы акций Phillip Morris International продолжают оставаться очень хорошими.

/Элитный Трейдер, ELITETRADER.RU/

http://www.fxclub.org/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба