23 апреля 2012 КИТ Финанс Брокер Шагардин Дмитрий

В предстоящую неделю мировые рынки будут отыгрывать итоги первого тура выборов президента Франции, который состоялся в воскресенье (22 апреля), обратят внимание на предварительные апрельские данные по индексам производственной активности (PMI) Китая и Европы утром в понедельник, и с большим интересом в среду будут следить за речью Бена Бернанке, который даст важную пресс-конференцию по факту заседания комитета по открытым рынкам (FOMC) ФРС США. В первой половине недели отчетность за первый квартал 2012 г. представит крупнейшая по капитализации в мире компания Apple. Безусловно, размещение казначейских облигаций США на 100 млрд. долл. также не останется без внимания инвесторов. А первая оценка по ВВП США за I квартал 2012 г., публикация которой намечена на пятницу, поставит жирную точку в конце непростой торговой недели. Хотя… биржа ММВБ-РТС из-за майских праздников продолжит работать и в субботу.

Долговые аукционы США и Европы

На этой неделе в центре внимания будут долговые размещения США, Италии, Франции, Германии и Испании (см. Табл. 1).

Таблица 1. Долговые аукционы

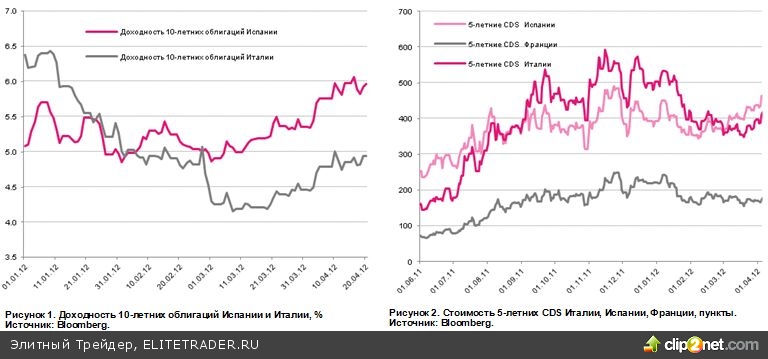

Новости с европейского долгового фронта по-прежнему не сходят с первых полос финансовых СМИ. Положа руку на сердце, можно сказать, что прошлую неделю испанские и французские долговые рынки устояли под натиском многочисленных атак (см. Рис.1). Однако, на рынке CDS стоимость страховок от дефолта по 5-летним суверенным бондам Испании, Италии и Франции продолжили расти (см. Рис. 1 и 2).

Заседание ФРС США 25 апреля – ключевое событие недели.

Первый торговый день недели будет довольно интересным. Помимо малопредсказуемых итогов первого тура выборов президента Франции, рано утром в понедельник были опубликованы предварительные апрельские оценки производственной активности (PMI) Китая от банка HSBC, а ближе к полудню – по европейским индексам активности в промышленности.

Важно отметить, что индекс PMI от HSBC по Китаю (так же как и PMI по европейским странам) в марте зафиксировал довольно низкую базу для сравнения (все зафиксированы ниже 50 пунктов). Здесь возможны приятные сюрпризы в виде небольшого пересмотра апрельских цифр в позитивную сторону (см. Табл. 2).

Ключевым событием недели станет выступление Главы ФРС Бена Бернанке по факту заседания комитета по открытым рынкам (FOMC) в среду, 25 апреля (в 22:15 мск).

От него будут ждать слов о возможности/невозможности запуска очередного раунда количественного смягчения и мнения о текущем состоянии и перспективах роста экономики США в среднесрочной перспективе.

В пятницу будут опубликованы квартальные данные по ВВП США. Экономисты ожидают, что американская экономика в I квартале 2012 г. выросла на 2,5% против 3,0%, зафиксированных в IV квартале 2011 г. но это лишь предварительная оценка – далее, в уточняющих релизах, с нашей точки зрения, цифры будут пересматриваться в сторону понижения.

Макроэкономическая статистика США

Макроэкономическая ситуация в крупнейшей экономике мира, судя по последним данным, оставляет желать лучшего. Здесь можно вспомнить плохие недельные цифры по первичным заявкам по безработице, плохой отчет NFP за март, данные по промышленному производству, стагнирующему уже два месяца подряд, слабый Empire State и Philly Fed (в особенности слабые компоненты Новые заказы и Поставки) за апрель и т.д.

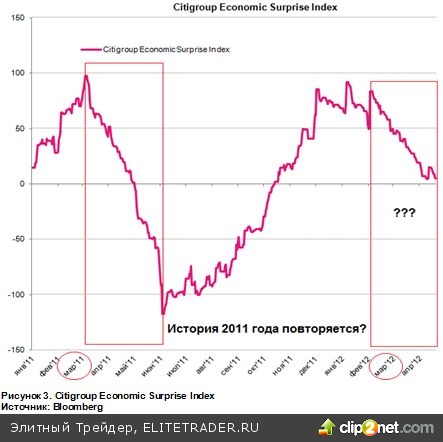

В последнее время выходящие в Соединенных Штатах экономические данные неприятно удивляли рынок - динамика “ индекса сюрпризов” - Citigroup Economic Surprise Index в начале II квартала 2012 г. практически копирует ситуацию прошлого года, не предвещая ничего хорошего на среднесрочную перспективу.

*Индекс Economic Surprise Index рассчитывается так: если экономический показатель выходит лучше, чем ожидалось по усредненным прогнозам, к индексу прибавляется единица; если же данные оказываются хуже ожиданий – единица вычитается; при точном соответствии прогнозам индекс не меняется. Разные новости имеют различный вес, основанный на значимости публикуемых показателей и исторической статистике их отклонений от прогнозов. Индекс вычисляется ежедневно на основании данных за последние 3 месяца. Положительное значение CESI говорит о том, что большинство вышедшей в последние месяцы экономической статистики оказалось лучше, чем ожидали аналитики.

Сезон корпоративной отчетности США

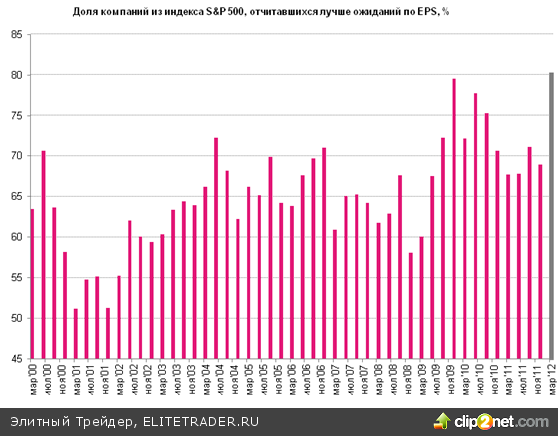

С этой точки зрения все выглядит неплохо. На данный момент примерно 82% из всех отчитавшихся за I квартал 2012 г. компаний из состава индекса S&P 500 превысили ожидания по показателю прибыль на акцию (EPS). Если так пойдет и дальше, то это будет лучший сезон отчетностей за несколько десятилетий. Но, это только внешняя картинка - в структуре многих отчетностей есть достаточно спорных моментов, но ведущие американские СМИ, не вдаваясь в подробности, громко рапортуют лишь о больших прибылях и растущих дивидендах (см. График 1).

График 1. Доля компаний из индекса S&P 500, отчитавшихся лучше ожиданий, %

EPFR: инвесторы с надеждой смотрят на Россию?

По данным EPFR, приток средств в фонды, инвестирующие в акции российских эмитентов, за неделю до 18 апреля составил 114 млн долл. Новость стала довольно неожиданной на фоне слабости российского фондового рынка в последние недели (см. График 2). Возможно, в ближайшие дни/недели эти деньги дойдут до нашего рынка, что будет весьма неплохим подспорьем для движения вверх.

С начала 2012 г. приток составил 1,3 млрд долл. Приведенный ниже график отображает статистику по недельным притокам/оттокам с января 2011 года и динамику индекса ММВБ

График 2. Недельные данные по притоку/оттоку капитала из фондов, инвестирующих в акции российских эмитентов, публикуемые EPFR (в млн долл.) и динамика индекса ММВБ (в пунктах).

Российский рынок закрывает непростую пятидневку в плюсе (индекс ММВБ +0,1%, РТС +2%), несмотря на недельное падение нефтяных котировок по Brent примерно на 2%. В первую половину неделю мы жили своей жизнью, во вторую пытались нагнать растущие западные площадки.

Европейские площадки по итогам недели, кроме Испании и Франции, также выросли – индекс Euro Stoxx 50 прибавил 0,8%. Американские индикаторы по итогам недели в среднем прибавляют от 0,5% по Nasdaq до 1,7% по Dow Jones.

С моей точки зрения, фондовый рынок имеет неплохой шанс на позитивную динамику в ближайшие недели, но среднесрочная перспектива остается довольно неопределенной (скорее негативной). Считаю, что при уверенном пробое 165 тыс. по RIM2 очень вероятно движение на 165 тыс. пунктов.

В последнее время стали заметны движения в акциях второго эшелона - тревожный знак, т.к. их обычно задергивают последними

Долговые аукционы США и Европы

На этой неделе в центре внимания будут долговые размещения США, Италии, Франции, Германии и Испании (см. Табл. 1).

Таблица 1. Долговые аукционы

Новости с европейского долгового фронта по-прежнему не сходят с первых полос финансовых СМИ. Положа руку на сердце, можно сказать, что прошлую неделю испанские и французские долговые рынки устояли под натиском многочисленных атак (см. Рис.1). Однако, на рынке CDS стоимость страховок от дефолта по 5-летним суверенным бондам Испании, Италии и Франции продолжили расти (см. Рис. 1 и 2).

Заседание ФРС США 25 апреля – ключевое событие недели.

Первый торговый день недели будет довольно интересным. Помимо малопредсказуемых итогов первого тура выборов президента Франции, рано утром в понедельник были опубликованы предварительные апрельские оценки производственной активности (PMI) Китая от банка HSBC, а ближе к полудню – по европейским индексам активности в промышленности.

Важно отметить, что индекс PMI от HSBC по Китаю (так же как и PMI по европейским странам) в марте зафиксировал довольно низкую базу для сравнения (все зафиксированы ниже 50 пунктов). Здесь возможны приятные сюрпризы в виде небольшого пересмотра апрельских цифр в позитивную сторону (см. Табл. 2).

Ключевым событием недели станет выступление Главы ФРС Бена Бернанке по факту заседания комитета по открытым рынкам (FOMC) в среду, 25 апреля (в 22:15 мск).

От него будут ждать слов о возможности/невозможности запуска очередного раунда количественного смягчения и мнения о текущем состоянии и перспективах роста экономики США в среднесрочной перспективе.

В пятницу будут опубликованы квартальные данные по ВВП США. Экономисты ожидают, что американская экономика в I квартале 2012 г. выросла на 2,5% против 3,0%, зафиксированных в IV квартале 2011 г. но это лишь предварительная оценка – далее, в уточняющих релизах, с нашей точки зрения, цифры будут пересматриваться в сторону понижения.

Макроэкономическая статистика США

Макроэкономическая ситуация в крупнейшей экономике мира, судя по последним данным, оставляет желать лучшего. Здесь можно вспомнить плохие недельные цифры по первичным заявкам по безработице, плохой отчет NFP за март, данные по промышленному производству, стагнирующему уже два месяца подряд, слабый Empire State и Philly Fed (в особенности слабые компоненты Новые заказы и Поставки) за апрель и т.д.

В последнее время выходящие в Соединенных Штатах экономические данные неприятно удивляли рынок - динамика “ индекса сюрпризов” - Citigroup Economic Surprise Index в начале II квартала 2012 г. практически копирует ситуацию прошлого года, не предвещая ничего хорошего на среднесрочную перспективу.

*Индекс Economic Surprise Index рассчитывается так: если экономический показатель выходит лучше, чем ожидалось по усредненным прогнозам, к индексу прибавляется единица; если же данные оказываются хуже ожиданий – единица вычитается; при точном соответствии прогнозам индекс не меняется. Разные новости имеют различный вес, основанный на значимости публикуемых показателей и исторической статистике их отклонений от прогнозов. Индекс вычисляется ежедневно на основании данных за последние 3 месяца. Положительное значение CESI говорит о том, что большинство вышедшей в последние месяцы экономической статистики оказалось лучше, чем ожидали аналитики.

Сезон корпоративной отчетности США

С этой точки зрения все выглядит неплохо. На данный момент примерно 82% из всех отчитавшихся за I квартал 2012 г. компаний из состава индекса S&P 500 превысили ожидания по показателю прибыль на акцию (EPS). Если так пойдет и дальше, то это будет лучший сезон отчетностей за несколько десятилетий. Но, это только внешняя картинка - в структуре многих отчетностей есть достаточно спорных моментов, но ведущие американские СМИ, не вдаваясь в подробности, громко рапортуют лишь о больших прибылях и растущих дивидендах (см. График 1).

График 1. Доля компаний из индекса S&P 500, отчитавшихся лучше ожиданий, %

EPFR: инвесторы с надеждой смотрят на Россию?

По данным EPFR, приток средств в фонды, инвестирующие в акции российских эмитентов, за неделю до 18 апреля составил 114 млн долл. Новость стала довольно неожиданной на фоне слабости российского фондового рынка в последние недели (см. График 2). Возможно, в ближайшие дни/недели эти деньги дойдут до нашего рынка, что будет весьма неплохим подспорьем для движения вверх.

С начала 2012 г. приток составил 1,3 млрд долл. Приведенный ниже график отображает статистику по недельным притокам/оттокам с января 2011 года и динамику индекса ММВБ

График 2. Недельные данные по притоку/оттоку капитала из фондов, инвестирующих в акции российских эмитентов, публикуемые EPFR (в млн долл.) и динамика индекса ММВБ (в пунктах).

Российский рынок закрывает непростую пятидневку в плюсе (индекс ММВБ +0,1%, РТС +2%), несмотря на недельное падение нефтяных котировок по Brent примерно на 2%. В первую половину неделю мы жили своей жизнью, во вторую пытались нагнать растущие западные площадки.

Европейские площадки по итогам недели, кроме Испании и Франции, также выросли – индекс Euro Stoxx 50 прибавил 0,8%. Американские индикаторы по итогам недели в среднем прибавляют от 0,5% по Nasdaq до 1,7% по Dow Jones.

С моей точки зрения, фондовый рынок имеет неплохой шанс на позитивную динамику в ближайшие недели, но среднесрочная перспектива остается довольно неопределенной (скорее негативной). Считаю, что при уверенном пробое 165 тыс. по RIM2 очень вероятно движение на 165 тыс. пунктов.

В последнее время стали заметны движения в акциях второго эшелона - тревожный знак, т.к. их обычно задергивают последними

/Элитный Трейдер, ELITETRADER.RU/

http://www.brokerkf.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба