22 мая 2012 Forex Club Демус Руслан

На прошлой неделе, фондовый рынок США отметился падением. Так, индекс S&P снизился на 4,27%, индекс Dow Jones - на 3,41%. В начале недели, давление на рынок оказывала обеспокоенность инвесторов по поводу возможного выхода Греции из Еврозоны в связи с неспособностью сформировать правительство и объявлением о новых парламентских выборах. Дополнительное давление на рынок оказала растущая доходность испанских облигаций, а также слабые экономические данные из США, подорвавшие надежды инвесторов на скорое восстановление экономики страны. В частности, негатива добавили данные по количеству закладок новых фундаментов, которые не оправдали ожидания большинства аналитиков. Так, в апреле прирост составил 2,60% против -5,80% месяцем ранее, тогда как прогноз составлял 4,70%. Количество предварительных заявок на получение пособия по безработице за неделю увеличилось с 367 тыс. до 370 тыс. при прогнозных 365 тыс. заявок. Это, в свою очередь, продемонстрировало довольно вялые темпы восстановления рынка труда США.

Позитивное влияние на рынок оказали данные по производственному индексу Empire Manufacturing за май, где фактическое значение 17,09 существенно превзошло ожидания - 9 пунктов против 6,56 месяцем ранее. Данные по объему запасов на коммерческих складах оказались лучше прогнозов: их прирост в марте составил лишь 0,3% против прогнозных 0,4%. Положительная динамика промышленного производства в апреле также добавила позитива, продемонстрировав рост на 1,1% против прогнозных 0,6%. Однако, это не смогло существенно повлиять на негативные настроения, царившие на рынках.

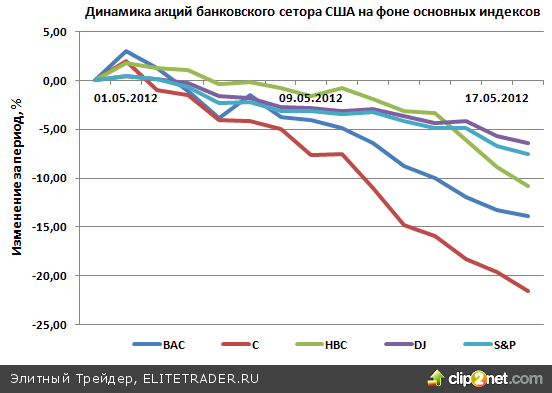

В итоге, акции банковского сектора США на прошлой неделе продемонстрировали снижение. Так, акции Bank of America и Citigroup снизились на 7,95% и 11,79% соответственно. Ценные бумаги HSBC подешевели на 9,08%. Индекс банковского сектора США на прошлой неделе снизился на 7,59%.

Также влияние на рынок продолжили оказывать новости корпоративного сектора. В понедельник, 14 мая, акции интернет-гиганта Yahoo выросли в цене на 2% на фоне информации об уходе в отставку главного исполнительного директора компании Скотта Томсона в результате скандала, разразившегося в связи с полученной им ученой степенью.

В пятницу, 18 мая, компания Facebook провела одно из самых успешных в истории размещений акций на американской фондовой бирже Nasdaq. Капитализация социальной сети Facebook в первые минуты торгов на бирже Nasdaq достигала $123 млрд., потом на некоторое время стабилизировалась на отметке $115 млрд. ($42 за акцию при цене размещения в ходе IPO на уровне $38). Однако, вскоре акции Facebook просели до цены размещения, которая соответствует капитализации всей компании – $104 млрд. Всего было размещено 421,2 млн. акций – 180 млн. акций выставила на торги сама компания, еще 241,2 млн. – ее акционеры, включая Accel Partners, Goldman Sachs и Digital Sky Technologies.

Среди новостей текущей недели стоит выделить данные по США: объем продаж жилья и заказов на товары долгосрочного использования. Также ожидается публикация данных по количеству предварительных заявок на получение пособия по безработице и индикатор потребительской уверенности от университета Мичигана. Ожидается, что данная статистика выйдет преимущественно позитивной, что может положительно повлиять на американский фондовый рынок. Вместе с тем, определенное давление на рынок сохранит неопределенность, связанная с возможным выходом Греции из еврозоны.

Bank of America

Во вторник, 15 мая, Bank of America объявила о запуске новой программы «BankAmeriDeals», которая предусматривает компенсацию части средств, которые были потрачены клиентами в конце предыдущего месяца. Как утверждают в самой компании, данная программа предназначена для углубления отношений с существующими клиентами, а также привлечения новых. В среду, 16 мая, Bank of America сообщил о запуске новой общенациональной программы, целью которой является решение проблем, связанных с ипотекой. Так, согласно условиям, должникам будет предлагаться увеличение выплаты за заложенное ранее имущество. Особенность программы заключается в том, что кредитор предложит проблемным клиентам возможность продажи дома по цене, которая меньше, чем сумма самого долга заемщика.

По нашему мнению, данный аспект остается одним из ключевых для банка, поскольку существенная часть его убытков в предыдущие периоды связана именно с ипотекой. Кроме того, данные шаги также призваны улучшить имидж компании. Показатель E/EPS составляет 41,29 против 11,73 по финансовому сектору США и 20,80 по индексу S&P. Это является свидетельством переоценки акций Bank of America по сравнению с целым сектором и американским рынком в целом.

С точки зрения технического анализа, график цены, на прошлой неделе, достиг очередного уровня поддержки $7 (61,8% Fibo). В случае пробоя данного уровня вниз, следующей целью будет уровень $6,30 за акцию. Тем не менее, индикатор RSI находится в зоне перепроданности, что говорит о возможной коррекции наверз. Покупка возможна при пробое вверх линии сопротивления нисходящего канала.

Торговая рекомендация:

Рекомендуем продажи при пробое вниз уровня поддержки $7. Цель: $6,30 за акцию. Покупка возможна в случае пробоя вверх линии сопротивления нисходящего канала с последующей целью $8.

Citigroup

В среду, 16 мая, стало известно о запуске банком Citigroup рекламной кампании в рамках первого в своей истории официального спонсорства олимпийских и паралимпийских команд США. Банк уже запустил национальную и маркетинговую кампанию с целью продемонстрировать свой бренд и инновационный портфель продуктов. В Citigroup также отметили, что спонсорская поддержка сборной США является важной и в контексте привлечения новых клиентов. Ведь поддержка спортсменов поможет это сделать лучше, поскольку именно они путешествуют чаще других, а, следовательно, это будет способствовать более быстрой популяризации в мире, как самой компании, так и ее услуг.

По нашему мнению, шаги Citigroup направлены, прежде всего, на успешную реализацию стратегии выхода на новые рынки. Citigroup, как и его ближайший американский конкурент Bank of America, продолжает осуществлять работу над своим имиджем, ассортиментом и качеством услуг. Показатель E/EPS составляет 7,29 против 11,73 по финансовому сектору США и 20,80 по индексу S&P. Это является свидетельством недооценки акций Citigroup по сравнению с целым сектором и американским рынком в целом.

С точки зрения технического анализа, график цены на прошлой неделе продолжил падение. Причиной этому были, прежде всего, внешние факторы, связанные с еврозоной. В случае, если ситуация не улучшится, мы ожидаем дальнейшего снижения к ценовой отметке $24,5 (100% Fibo).

Торговая рекомендация:

Рекомендуем продажи с целью $ 24,5.

HSBC

В понедельник, 14 мая, HSBC заявил о намерении продать свой бизнес в Колумбии, Перу, Уругвае и Парагвае. Предварительная сумма сделки оценивается в $400 млн. Процесс продажи подразделения в Колумбии и Перу, как ожидается, завершится в четвертом квартале этого года. Продажа предприятия в Уругвае и Парагвае, согласно предварительным оценкам, может произойти в первом квартале 2013 года. По состоянию на 31 декабря 2011 года, эти подразделения охватывали 62 филиала в 4 странах с общей стоимостью активов на сумму $4,4 млрд.

Позже, в четверг, 17 мая, HSBC заявил о положительной оценке достигнутых банком в начале года результатов, связанных с реализацией стратегии реструктуризации и программы сокращения расходов. В частности, банк отметил сокращение расходов на $2 млрд. по сравнению с I кварталом 2011 года. К концу 2013 года основной целью будет достижение показателя на уровне не ниже $2,5-3,5 млрд. и рентабельности собственного капитала 12-15%. Напомним, по итогам I кв. 2012 года этот показатель составил 6,4% против 11,4% годом ранее.

Мы оцениваем перспективы акций в среднесрочном периоде, как умеренно позитивные. В частности, оптимизм внушают результаты компании, связанные с показателями, достигнутыми инвестиционным подразделением, а также успешными результатами стратегии реструктуризации и сокращения расходов. Показатель E/EPS составляет 8,92 против 11,73 по финансовому сектору США и 20,80 по индексу S&P. Это является свидетельством недооценки акций HSBC по сравнению с целым сектором и американским рынком в целом.

С точки зрения технического анализа, график цены прошлой неделе пробил вниз уровень поддержки $42,50 за акцию (38,2% Fibo). При пробое вниз очередного уровня поддержки $40 (61,8% Fibo), мы ожидаем дальнейшего снижения к ценовой отметки $39. Индикатор RSI находится в зоне перепроданности и, как следствие, мы не исключаем возможной коррекции до уровня $ 42-42,50 за акцию.

Торговая рекомендация:

Рекомендуем продажу при пробое вниз уровня поддержки $40. Цель: $39 за акцию. Длинные позиции возможны при отбое от уровня поддержки со следующей целью $42.

Позитивное влияние на рынок оказали данные по производственному индексу Empire Manufacturing за май, где фактическое значение 17,09 существенно превзошло ожидания - 9 пунктов против 6,56 месяцем ранее. Данные по объему запасов на коммерческих складах оказались лучше прогнозов: их прирост в марте составил лишь 0,3% против прогнозных 0,4%. Положительная динамика промышленного производства в апреле также добавила позитива, продемонстрировав рост на 1,1% против прогнозных 0,6%. Однако, это не смогло существенно повлиять на негативные настроения, царившие на рынках.

В итоге, акции банковского сектора США на прошлой неделе продемонстрировали снижение. Так, акции Bank of America и Citigroup снизились на 7,95% и 11,79% соответственно. Ценные бумаги HSBC подешевели на 9,08%. Индекс банковского сектора США на прошлой неделе снизился на 7,59%.

Также влияние на рынок продолжили оказывать новости корпоративного сектора. В понедельник, 14 мая, акции интернет-гиганта Yahoo выросли в цене на 2% на фоне информации об уходе в отставку главного исполнительного директора компании Скотта Томсона в результате скандала, разразившегося в связи с полученной им ученой степенью.

В пятницу, 18 мая, компания Facebook провела одно из самых успешных в истории размещений акций на американской фондовой бирже Nasdaq. Капитализация социальной сети Facebook в первые минуты торгов на бирже Nasdaq достигала $123 млрд., потом на некоторое время стабилизировалась на отметке $115 млрд. ($42 за акцию при цене размещения в ходе IPO на уровне $38). Однако, вскоре акции Facebook просели до цены размещения, которая соответствует капитализации всей компании – $104 млрд. Всего было размещено 421,2 млн. акций – 180 млн. акций выставила на торги сама компания, еще 241,2 млн. – ее акционеры, включая Accel Partners, Goldman Sachs и Digital Sky Technologies.

Среди новостей текущей недели стоит выделить данные по США: объем продаж жилья и заказов на товары долгосрочного использования. Также ожидается публикация данных по количеству предварительных заявок на получение пособия по безработице и индикатор потребительской уверенности от университета Мичигана. Ожидается, что данная статистика выйдет преимущественно позитивной, что может положительно повлиять на американский фондовый рынок. Вместе с тем, определенное давление на рынок сохранит неопределенность, связанная с возможным выходом Греции из еврозоны.

Bank of America

Во вторник, 15 мая, Bank of America объявила о запуске новой программы «BankAmeriDeals», которая предусматривает компенсацию части средств, которые были потрачены клиентами в конце предыдущего месяца. Как утверждают в самой компании, данная программа предназначена для углубления отношений с существующими клиентами, а также привлечения новых. В среду, 16 мая, Bank of America сообщил о запуске новой общенациональной программы, целью которой является решение проблем, связанных с ипотекой. Так, согласно условиям, должникам будет предлагаться увеличение выплаты за заложенное ранее имущество. Особенность программы заключается в том, что кредитор предложит проблемным клиентам возможность продажи дома по цене, которая меньше, чем сумма самого долга заемщика.

По нашему мнению, данный аспект остается одним из ключевых для банка, поскольку существенная часть его убытков в предыдущие периоды связана именно с ипотекой. Кроме того, данные шаги также призваны улучшить имидж компании. Показатель E/EPS составляет 41,29 против 11,73 по финансовому сектору США и 20,80 по индексу S&P. Это является свидетельством переоценки акций Bank of America по сравнению с целым сектором и американским рынком в целом.

С точки зрения технического анализа, график цены, на прошлой неделе, достиг очередного уровня поддержки $7 (61,8% Fibo). В случае пробоя данного уровня вниз, следующей целью будет уровень $6,30 за акцию. Тем не менее, индикатор RSI находится в зоне перепроданности, что говорит о возможной коррекции наверз. Покупка возможна при пробое вверх линии сопротивления нисходящего канала.

Торговая рекомендация:

Рекомендуем продажи при пробое вниз уровня поддержки $7. Цель: $6,30 за акцию. Покупка возможна в случае пробоя вверх линии сопротивления нисходящего канала с последующей целью $8.

Citigroup

В среду, 16 мая, стало известно о запуске банком Citigroup рекламной кампании в рамках первого в своей истории официального спонсорства олимпийских и паралимпийских команд США. Банк уже запустил национальную и маркетинговую кампанию с целью продемонстрировать свой бренд и инновационный портфель продуктов. В Citigroup также отметили, что спонсорская поддержка сборной США является важной и в контексте привлечения новых клиентов. Ведь поддержка спортсменов поможет это сделать лучше, поскольку именно они путешествуют чаще других, а, следовательно, это будет способствовать более быстрой популяризации в мире, как самой компании, так и ее услуг.

По нашему мнению, шаги Citigroup направлены, прежде всего, на успешную реализацию стратегии выхода на новые рынки. Citigroup, как и его ближайший американский конкурент Bank of America, продолжает осуществлять работу над своим имиджем, ассортиментом и качеством услуг. Показатель E/EPS составляет 7,29 против 11,73 по финансовому сектору США и 20,80 по индексу S&P. Это является свидетельством недооценки акций Citigroup по сравнению с целым сектором и американским рынком в целом.

С точки зрения технического анализа, график цены на прошлой неделе продолжил падение. Причиной этому были, прежде всего, внешние факторы, связанные с еврозоной. В случае, если ситуация не улучшится, мы ожидаем дальнейшего снижения к ценовой отметке $24,5 (100% Fibo).

Торговая рекомендация:

Рекомендуем продажи с целью $ 24,5.

HSBC

В понедельник, 14 мая, HSBC заявил о намерении продать свой бизнес в Колумбии, Перу, Уругвае и Парагвае. Предварительная сумма сделки оценивается в $400 млн. Процесс продажи подразделения в Колумбии и Перу, как ожидается, завершится в четвертом квартале этого года. Продажа предприятия в Уругвае и Парагвае, согласно предварительным оценкам, может произойти в первом квартале 2013 года. По состоянию на 31 декабря 2011 года, эти подразделения охватывали 62 филиала в 4 странах с общей стоимостью активов на сумму $4,4 млрд.

Позже, в четверг, 17 мая, HSBC заявил о положительной оценке достигнутых банком в начале года результатов, связанных с реализацией стратегии реструктуризации и программы сокращения расходов. В частности, банк отметил сокращение расходов на $2 млрд. по сравнению с I кварталом 2011 года. К концу 2013 года основной целью будет достижение показателя на уровне не ниже $2,5-3,5 млрд. и рентабельности собственного капитала 12-15%. Напомним, по итогам I кв. 2012 года этот показатель составил 6,4% против 11,4% годом ранее.

Мы оцениваем перспективы акций в среднесрочном периоде, как умеренно позитивные. В частности, оптимизм внушают результаты компании, связанные с показателями, достигнутыми инвестиционным подразделением, а также успешными результатами стратегии реструктуризации и сокращения расходов. Показатель E/EPS составляет 8,92 против 11,73 по финансовому сектору США и 20,80 по индексу S&P. Это является свидетельством недооценки акций HSBC по сравнению с целым сектором и американским рынком в целом.

С точки зрения технического анализа, график цены прошлой неделе пробил вниз уровень поддержки $42,50 за акцию (38,2% Fibo). При пробое вниз очередного уровня поддержки $40 (61,8% Fibo), мы ожидаем дальнейшего снижения к ценовой отметки $39. Индикатор RSI находится в зоне перепроданности и, как следствие, мы не исключаем возможной коррекции до уровня $ 42-42,50 за акцию.

Торговая рекомендация:

Рекомендуем продажу при пробое вниз уровня поддержки $40. Цель: $39 за акцию. Длинные позиции возможны при отбое от уровня поддержки со следующей целью $42.

/Элитный Трейдер, ELITETRADER.RU/

http://www.fxclub.org/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба