Вчера рынки продолжили расти, реагируя на новости из Китая и статистику из США. Отечественные индикаторы вышли в лидеры роста на фоне действий агентства S&P и дорожающей нефти. В тоже время Европа по-прежнему продолжает снабжать рынок негативом.

Начинающийся сегодня саммит ЕС определит настроения инвесторов на ближайшую перспективу. Пока ожидания его итогов не вселяют оптимизма.

В среду биржевые индексы продолжили дорожать. Слухи о возможных стимулах правительством Китая экономики страны, а также статистика из США стали подом для позитивных настроений. Отечественные индикаторы росли, реагируя на действия S&P и динамику цен на нефть. В тоже время Европа по-прежнему продолжает снабжать рынок негативными новостями.

По сведениям китайского издания China Securities Journal, власти страны могут вскоре сделать свою политику "более проактивной", чтобы стимулировать рост экономики. В частности, речь идет об инвестициях в инфраструктуру, "тонкой настройке" кредитно-денежной политики и системы налогообложения. Выходящие в последнее время макроданные по экономике Поднебесной свидетельствую о замедление темпов роста страны, что в целом делает актуальным меры по стимулированию, тем более показатели инфляции находятся на относительно комфортных уровнях.

В США выходили данные по заказам на товары длительного пользования. Индикатор в мае увеличился на 1.1% тогда, как аналитики ожидали подъема на 0.5%. Европейский регион мало чем радовал инвесторов. Перед предстоящим саммитом ЕС канцлер Германии Ангела Меркель вновь подтвердила свою жесткую позицию относительно общих евробондов, сказав, что пока она жива этого не будет. Размещение 6 мес. векселей Италии в очередной раз указало на сложность ситуации на долговом рынке ЕС. Доходность по сравнению с предыдущим аукционом выросла с 2.957% до 2.104%. На этом фоне доходности эталонных 10-летних госбумаг Италии и Испании начали расти, увеличившись на 17 б.п. и 24 б.п. соответственно.

Российские индексы вчера вышли в лидеры роста. Агентство S&P повысило краткосрочный рейтинг страны с А-3 до А-2, несмотря на то, что более значимый для рынка долгосрочный рейтинг был сохранен на прежнем уровне – ВВВ, инвесторы позитивно реагировали на это событие. Подъем нефтяных цен так же способствовал хорошим настроениям.

Сегодня утром биржи АТР преимущественно растут, цены на нефть корректируются, а фьючерсы на индексы США в небольшом плюсе.

Сегодня начинается саммит ЕС, новости с которого будут определять динамику индексов на ближайшую перспективу. Как мы уже отмечали, ожидать каких-либо прорывов на встрече лидеров Европы не стоит. Германия не пойдет на уступки пока не получит гарантий бюджетной дисциплины, контроль за которой должен быть наднациональным. Оппоненты вряд ли примут такие условия, боясь потерять суверенитет. В целом мы видим, что ключ к решению европейских проблем из сферы финансов перетек в политическую область, поэтому быстрых результатов не будет, а, следовательно, биржевые площадки пока будут находиться в состоянии неопределенности.

Важной статистикой дня станет публикация в 16:30 по МСК данных по ВВП США за 1 кв. 2012 года и недельных заявок за пособиями по безработице.

Акрон: год начат неплохо

Акрон опубликовал отчетность по МСФО за 1-ый квартал 2012 года, которая в разрезе EBITDA практически полностью совпала с нашими оценками и консенсус-прогнозом рынка, а на уровне чистой прибыли – превзошла прогнозы из-за положительных курсовых разниц. Мы подтверждаем свою рекомендацию «покупать» по бумагам компании

Событие. Акрон опубликовал очтетность по МСФО за 1-ый квартал 2012 г., отчитавшись о 22%-ном снижении EBITDA кв-к-кв при 4%-ном росте год-к-году.

Комментарий. Финансовые результаты Акрона за 1-ый квартал не выглядят неожиданными: на уровне EBITDA итоги работы компании практически совпали с нашими ожиданиями и рыночным консенсусом: по сравнению со сверх-успешным предыдущим кварталом этот показатель упал на 22% из-за некоторого ухудшения конъюнктуры рынка и укрепления рубля, однако оказался выше уровня годичной давности.

Чистая прибыль Акрона значительно превзошла ожидания, однако здесь на результат повлияли положительные курсовые разницы ($93 млн. за квартал), которые в последующих периодах, вероятно, развернутся в обратную сторону.

Компания по-прежнему генерирует неплохой операционный денежный поток (ок. $100 млн. за квартал), который в 1-м квартале был практически полностью использован на капитальные расходы ($91 млн.), размер которых, впрочем, остается в ранее оговоренных рамках. Чистый долг Акрона в долларовом выражении вырос на 3% до $1.08 млрд. из-за укрепления рубля (в российской валюте у компании ок. 23% долга), соотношение чистый долг/EBITDA LTM без учета стоимости доли в Уралкалии осталось на уровне близком к 1.5.

Фундаментальная ситуация последних недель выглядит благоприятной для производителей минеральных удобрений. Цены на основные виды сельхозпродукции вновь устремились вверх из-за плохих погодных условий в ряде регионов мира, а ослабление рубля должно благотворно повлиять на издержки российских производителей. Мы подтверждаем рекомендацию «покупать» по акциям Акрона.

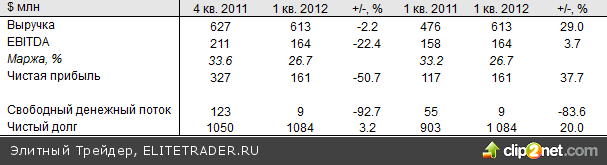

Основные финансовые результаты Акрона по МСФО

Начинающийся сегодня саммит ЕС определит настроения инвесторов на ближайшую перспективу. Пока ожидания его итогов не вселяют оптимизма.

В среду биржевые индексы продолжили дорожать. Слухи о возможных стимулах правительством Китая экономики страны, а также статистика из США стали подом для позитивных настроений. Отечественные индикаторы росли, реагируя на действия S&P и динамику цен на нефть. В тоже время Европа по-прежнему продолжает снабжать рынок негативными новостями.

По сведениям китайского издания China Securities Journal, власти страны могут вскоре сделать свою политику "более проактивной", чтобы стимулировать рост экономики. В частности, речь идет об инвестициях в инфраструктуру, "тонкой настройке" кредитно-денежной политики и системы налогообложения. Выходящие в последнее время макроданные по экономике Поднебесной свидетельствую о замедление темпов роста страны, что в целом делает актуальным меры по стимулированию, тем более показатели инфляции находятся на относительно комфортных уровнях.

В США выходили данные по заказам на товары длительного пользования. Индикатор в мае увеличился на 1.1% тогда, как аналитики ожидали подъема на 0.5%. Европейский регион мало чем радовал инвесторов. Перед предстоящим саммитом ЕС канцлер Германии Ангела Меркель вновь подтвердила свою жесткую позицию относительно общих евробондов, сказав, что пока она жива этого не будет. Размещение 6 мес. векселей Италии в очередной раз указало на сложность ситуации на долговом рынке ЕС. Доходность по сравнению с предыдущим аукционом выросла с 2.957% до 2.104%. На этом фоне доходности эталонных 10-летних госбумаг Италии и Испании начали расти, увеличившись на 17 б.п. и 24 б.п. соответственно.

Российские индексы вчера вышли в лидеры роста. Агентство S&P повысило краткосрочный рейтинг страны с А-3 до А-2, несмотря на то, что более значимый для рынка долгосрочный рейтинг был сохранен на прежнем уровне – ВВВ, инвесторы позитивно реагировали на это событие. Подъем нефтяных цен так же способствовал хорошим настроениям.

Сегодня утром биржи АТР преимущественно растут, цены на нефть корректируются, а фьючерсы на индексы США в небольшом плюсе.

Сегодня начинается саммит ЕС, новости с которого будут определять динамику индексов на ближайшую перспективу. Как мы уже отмечали, ожидать каких-либо прорывов на встрече лидеров Европы не стоит. Германия не пойдет на уступки пока не получит гарантий бюджетной дисциплины, контроль за которой должен быть наднациональным. Оппоненты вряд ли примут такие условия, боясь потерять суверенитет. В целом мы видим, что ключ к решению европейских проблем из сферы финансов перетек в политическую область, поэтому быстрых результатов не будет, а, следовательно, биржевые площадки пока будут находиться в состоянии неопределенности.

Важной статистикой дня станет публикация в 16:30 по МСК данных по ВВП США за 1 кв. 2012 года и недельных заявок за пособиями по безработице.

Акрон: год начат неплохо

Акрон опубликовал отчетность по МСФО за 1-ый квартал 2012 года, которая в разрезе EBITDA практически полностью совпала с нашими оценками и консенсус-прогнозом рынка, а на уровне чистой прибыли – превзошла прогнозы из-за положительных курсовых разниц. Мы подтверждаем свою рекомендацию «покупать» по бумагам компании

Событие. Акрон опубликовал очтетность по МСФО за 1-ый квартал 2012 г., отчитавшись о 22%-ном снижении EBITDA кв-к-кв при 4%-ном росте год-к-году.

Комментарий. Финансовые результаты Акрона за 1-ый квартал не выглядят неожиданными: на уровне EBITDA итоги работы компании практически совпали с нашими ожиданиями и рыночным консенсусом: по сравнению со сверх-успешным предыдущим кварталом этот показатель упал на 22% из-за некоторого ухудшения конъюнктуры рынка и укрепления рубля, однако оказался выше уровня годичной давности.

Чистая прибыль Акрона значительно превзошла ожидания, однако здесь на результат повлияли положительные курсовые разницы ($93 млн. за квартал), которые в последующих периодах, вероятно, развернутся в обратную сторону.

Компания по-прежнему генерирует неплохой операционный денежный поток (ок. $100 млн. за квартал), который в 1-м квартале был практически полностью использован на капитальные расходы ($91 млн.), размер которых, впрочем, остается в ранее оговоренных рамках. Чистый долг Акрона в долларовом выражении вырос на 3% до $1.08 млрд. из-за укрепления рубля (в российской валюте у компании ок. 23% долга), соотношение чистый долг/EBITDA LTM без учета стоимости доли в Уралкалии осталось на уровне близком к 1.5.

Фундаментальная ситуация последних недель выглядит благоприятной для производителей минеральных удобрений. Цены на основные виды сельхозпродукции вновь устремились вверх из-за плохих погодных условий в ряде регионов мира, а ослабление рубля должно благотворно повлиять на издержки российских производителей. Мы подтверждаем рекомендацию «покупать» по акциям Акрона.

Основные финансовые результаты Акрона по МСФО

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба