11 июля 2012 БФА Моисеев Алексей

На разнонаправленном внешнем фоне ожидаем продолжения консолидации российского рынка акций на текущих уровнях, поддержкой остается зона 1390 – 1400 пунктов по индексу ММВБ

Во вторник, 10 июля, торги на российском рынке начались с незначительного отступления индекса ММВБ, в моменте снизившегося до 1402 пунктов. Однако почти сразу последовал разворот наверх и после полудня индекс закрепился на положительной территории, внутридневной максимум 1433,56 пунктов. Позитивную динамику поддержал как внешний фон в виде развернувшихся наверх европейских индексов, так и внутренние события. Впрочем, рост оказался неустойчивым, и ближе к концу сессии был практически нивелирован очередным локальным разворотом вниз цен на нефть. На закрытие индекс ММВБ составил 1422,58 пунктов (+0,56%), а на вечерней сессии вернулся к уровням закрытия понедельника (1415 пунктов).

В отраслевом разрезе лучшим сектором стала электроэнергетика во главе с акциями РусГидро, котировки которых выросли более чем на 4% после того, как президент РФ В.Путин на первом заседании комиссии по ТЭК заявил о недооцененности бумаг компании. Также продолжилось восстановление котировок электросетевых компаний. В первом эшелоне опережающими темпами росли котировки акций Сбербанка, ВТБ и ГАЗПРОМа. Среди аутсайдеров сессии – акции Сургутнефтегаза, ИнтерРАО, Магнита, Мечела.

Внешними драйверами для восстановления аппетита к риску стали решения Еврогруппы, внесшие конкретику в план помощи испанским банкам, а также макроэкономическая статистика. Настроения инвесторов существенно улучшили данные по промышленному производству из Италии (+0,8% м/м при прогнозе -0,6% м/м) и Великобритании (+1,0% м/м при прогнозе -0,2%). Впрочем, такая реакция выглядит избирательной, так как аналогичный показатель во Франции, напротив, оказался хуже ожиданий (-1,9% м/м при прогнозе -1,0%).

На вчерашней американской сессии дневной позитив развития не получил. В отсутствие макроэкономических публикаций основным негативным драйвером стали опасения ухудшения финансовых результатов корпораций – вчера производитель двигателей Cummins ухудшил прогноз по выручке (теперь ожидается нулевой прирост по итогам 2012 года по сравнению с ранее прогнозировавшимся ростом на 10%) из-за снижения спроса на ряде рынков и укрепления доллара

В результате основные американские индексы, открывшись в небольшом плюсе, практически сразу развернулись вниз и к концу сессии ушли в минус на 0,65 – 1,0% зафиксировав, таким образом, уже четвертое дневное снижение подряд. Индекс S&P 500 (1341,47 пункт) опустился на поддержку 1340 пунктов, где горизонтальный уровень совпадает с нижней границей июньского восходящего тренда.

В Азии динамика разнонаправленная, изменение индексов по модулю не превышает полупроцента. Нефть Brent ночью удержалась у минимума этой недели 98 долл./барр, сейчас торгуется на полдоллара выше. Таким образом, с утра внешний фон внятного драйвера для российского рынка не дает. Ожидаем продолжения консолидации на текущих уровнях, зона 1390 – 1400 пунктов по индексы ММВБ остается поддержкой. В календаре статистики – торговый баланс и оптовые запасы в США. Вечером будет опубликован протокол июньского заявления ФРС США – впрочем, заседание сопровождалось пресс- конференцией Б.Бернанке, и это несколько уменьшает интригу данной публикации

НЛМК

S&P пересмотрело рейтинг компании Прогноз Standard & Poor’s по долгосрочным кредитным рейтингам НЛМК был пересмотрен со «стабильного» на «негативный». Долгосрочный корпоративный рейтинг НЛМК и рейтинг эмитента были подтверждены на уровне ВВВ-, рейтинг по национальной шкале – на уровне ruAAA. Пересмотр рейтингов в сторону ухудшения прогноза связан со снижением рентабельности компании за последние 9 месяцев (до 31 марта 2012 г.). Также рейтинговое агентство отмечает характерные для текущего момента риски отрасли и вероятность относительно низкой рентабельности и кредитоспособности НЛМК в ближайшие 12-18 месяцев. Пересмотр прогноза обратно на «стабильный» возможен в случае улучшения ситуации в отрасли. Мы ожидаем сохранение EBITDA в 2012 г. на уровне аналогичного показателя 2011 г. ($2,2-2,3 млрд), но при этом вероятно дальнейшее снижение рентабельности по EBITDA до 16,5-17,0% по сравнению с 19,4% в 2011 г.

ВСМПО-АВИСМА

Компания подписала долгосрочные соглашения Долгосрочное соглашение ВСМПО-АВИСМА с Messier-Bugatti-Dowty (Safran group) на поставку титановых штамповок и их обработку для обеспечения требований по поставке шасси для программы B787 было продлено 10 июля. Ранее сообщалось о подписании долгосрочного контракта компании с Shanghai Aircraft Manufacturing Co. Ltd. (SAMC) по закупке титановых штампованных изделий для самолета COMAC C919 сроком на 10 лет. Также 9 июля было подписано еще одно долгосрочное соглашение – с Пермским Моторным Заводом на поставку титановой продукции в период с 2013 по 2015 гг. суммарным объемом более $45 млн. ВСМПО-АВИСМА характерно долгосрочное сотрудничество с потребителями, вследствие чего продукция компании обеспечена стабильным спросом.

Мосэнерго

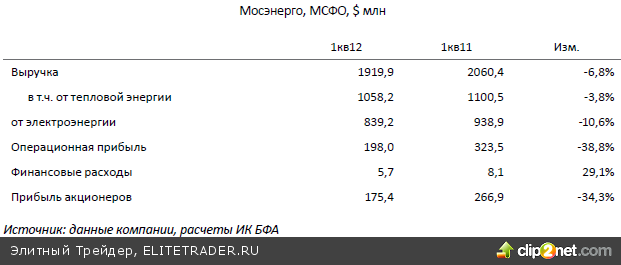

Компания опубликовала слабые результаты по МСФО 9 июля Компания представила на суд акционерам неаудированные данные по МСФО за 1кв12. Чистая прибыль эмитента сократилась на 34,3% по сравнению с аналогичным периодом 2011 года и составила $175,4 млн, показатель EBITDA сократился на 27,5% и составил $308 млн

Энергокомпания получила выручку за январь-март 2012 года в размере $1919,9 млн, что ниже на 6,8% по сравнению с $2060,4 млн за тот же период годом ранее. Снижение общей выручки было вызвано рядом причин, среди которых можно отметить падение цен на электроэнергию на рынке на сутки вперед и снижение выработки электроэнергии за указанный период. Отрадным моментом может выступать тот факт, что компания существенно сократила долговую нагрузку. Так, величина долга эмитента на отчетную дату составила $372,3 млн, что на 23,5% меньше, чем на конец 2011 года. По большому счету, опубликованные результаты Мосэнерго сюрпризом для рынка не стали, ведь еще недавно в подобном же ключе отчиталась за 1кв12 ТГК-1. Однако, по нашему мнению, рынок может негативно воспринять столь существенное снижение финансовых показателей эмитента, что, в свою очередь, окажет некоторое давление на его акции в краткосрочном периоде

Магнит

Опубликованы операционные результаты за июнь Магнит опубликовал неаудированные результаты деятельности за июнь, которые свидетельствуют о продолжении роста бизнеса ритейлера, но содержат признаки замедления некоторых ключевых показателей. В прошедшем месяце компания открыла 109 новых магазинов, что больше, чем годом ранее (97 магазинов). Отметим, однако, что рост этого показателя был достигнут за счет открытия магазинов косметики, а количество новых единиц традиционного для Магнита формата «магазины у дома» заметно сократилось по отношению к июню 2011 г. Темы роста чистой розничной выручки в июне 2012 г/г соответствовали темпам расширения площадей и составили 33,79%, что несколько выше, чем в июне (+31,80%). Ускорение роста рублевой выручки могло быть спровоцировано падением курса рубля относительно валюты, которое частично было отражено в ценах на продовольственные товары. В долларовом выражении динамика прибыли смотрится менее оптимистично: ее прирост г/г составил 13,74% против 19,8% месяцем ранее. Органический рост рублевой выручки в первом полугодии составил 3,5%, отражая инфляционные изменения среднего чека (+4,48%) и небольшое снижение трафика (-0,94%). Насыщение рынка и умеренные темпы продовольственной инфляции постепенно приводят к исчерпанию традиционных драйверов роста бизнеса Магнита, заставляя ритейлера развивать новые форматы магазинов и снижая темпы роста выручки. Мы рассматриваем замедление валютных показателей Магнита как серьезный риск для его капитализации, поскольку популярность акций ритейлера традиционно связывается инвесторами с сильной динамикой его финансовых результатов относительно других представителей сектора

Во вторник, 10 июля, торги на российском рынке начались с незначительного отступления индекса ММВБ, в моменте снизившегося до 1402 пунктов. Однако почти сразу последовал разворот наверх и после полудня индекс закрепился на положительной территории, внутридневной максимум 1433,56 пунктов. Позитивную динамику поддержал как внешний фон в виде развернувшихся наверх европейских индексов, так и внутренние события. Впрочем, рост оказался неустойчивым, и ближе к концу сессии был практически нивелирован очередным локальным разворотом вниз цен на нефть. На закрытие индекс ММВБ составил 1422,58 пунктов (+0,56%), а на вечерней сессии вернулся к уровням закрытия понедельника (1415 пунктов).

В отраслевом разрезе лучшим сектором стала электроэнергетика во главе с акциями РусГидро, котировки которых выросли более чем на 4% после того, как президент РФ В.Путин на первом заседании комиссии по ТЭК заявил о недооцененности бумаг компании. Также продолжилось восстановление котировок электросетевых компаний. В первом эшелоне опережающими темпами росли котировки акций Сбербанка, ВТБ и ГАЗПРОМа. Среди аутсайдеров сессии – акции Сургутнефтегаза, ИнтерРАО, Магнита, Мечела.

Внешними драйверами для восстановления аппетита к риску стали решения Еврогруппы, внесшие конкретику в план помощи испанским банкам, а также макроэкономическая статистика. Настроения инвесторов существенно улучшили данные по промышленному производству из Италии (+0,8% м/м при прогнозе -0,6% м/м) и Великобритании (+1,0% м/м при прогнозе -0,2%). Впрочем, такая реакция выглядит избирательной, так как аналогичный показатель во Франции, напротив, оказался хуже ожиданий (-1,9% м/м при прогнозе -1,0%).

На вчерашней американской сессии дневной позитив развития не получил. В отсутствие макроэкономических публикаций основным негативным драйвером стали опасения ухудшения финансовых результатов корпораций – вчера производитель двигателей Cummins ухудшил прогноз по выручке (теперь ожидается нулевой прирост по итогам 2012 года по сравнению с ранее прогнозировавшимся ростом на 10%) из-за снижения спроса на ряде рынков и укрепления доллара

В результате основные американские индексы, открывшись в небольшом плюсе, практически сразу развернулись вниз и к концу сессии ушли в минус на 0,65 – 1,0% зафиксировав, таким образом, уже четвертое дневное снижение подряд. Индекс S&P 500 (1341,47 пункт) опустился на поддержку 1340 пунктов, где горизонтальный уровень совпадает с нижней границей июньского восходящего тренда.

В Азии динамика разнонаправленная, изменение индексов по модулю не превышает полупроцента. Нефть Brent ночью удержалась у минимума этой недели 98 долл./барр, сейчас торгуется на полдоллара выше. Таким образом, с утра внешний фон внятного драйвера для российского рынка не дает. Ожидаем продолжения консолидации на текущих уровнях, зона 1390 – 1400 пунктов по индексы ММВБ остается поддержкой. В календаре статистики – торговый баланс и оптовые запасы в США. Вечером будет опубликован протокол июньского заявления ФРС США – впрочем, заседание сопровождалось пресс- конференцией Б.Бернанке, и это несколько уменьшает интригу данной публикации

НЛМК

S&P пересмотрело рейтинг компании Прогноз Standard & Poor’s по долгосрочным кредитным рейтингам НЛМК был пересмотрен со «стабильного» на «негативный». Долгосрочный корпоративный рейтинг НЛМК и рейтинг эмитента были подтверждены на уровне ВВВ-, рейтинг по национальной шкале – на уровне ruAAA. Пересмотр рейтингов в сторону ухудшения прогноза связан со снижением рентабельности компании за последние 9 месяцев (до 31 марта 2012 г.). Также рейтинговое агентство отмечает характерные для текущего момента риски отрасли и вероятность относительно низкой рентабельности и кредитоспособности НЛМК в ближайшие 12-18 месяцев. Пересмотр прогноза обратно на «стабильный» возможен в случае улучшения ситуации в отрасли. Мы ожидаем сохранение EBITDA в 2012 г. на уровне аналогичного показателя 2011 г. ($2,2-2,3 млрд), но при этом вероятно дальнейшее снижение рентабельности по EBITDA до 16,5-17,0% по сравнению с 19,4% в 2011 г.

ВСМПО-АВИСМА

Компания подписала долгосрочные соглашения Долгосрочное соглашение ВСМПО-АВИСМА с Messier-Bugatti-Dowty (Safran group) на поставку титановых штамповок и их обработку для обеспечения требований по поставке шасси для программы B787 было продлено 10 июля. Ранее сообщалось о подписании долгосрочного контракта компании с Shanghai Aircraft Manufacturing Co. Ltd. (SAMC) по закупке титановых штампованных изделий для самолета COMAC C919 сроком на 10 лет. Также 9 июля было подписано еще одно долгосрочное соглашение – с Пермским Моторным Заводом на поставку титановой продукции в период с 2013 по 2015 гг. суммарным объемом более $45 млн. ВСМПО-АВИСМА характерно долгосрочное сотрудничество с потребителями, вследствие чего продукция компании обеспечена стабильным спросом.

Мосэнерго

Компания опубликовала слабые результаты по МСФО 9 июля Компания представила на суд акционерам неаудированные данные по МСФО за 1кв12. Чистая прибыль эмитента сократилась на 34,3% по сравнению с аналогичным периодом 2011 года и составила $175,4 млн, показатель EBITDA сократился на 27,5% и составил $308 млн

Энергокомпания получила выручку за январь-март 2012 года в размере $1919,9 млн, что ниже на 6,8% по сравнению с $2060,4 млн за тот же период годом ранее. Снижение общей выручки было вызвано рядом причин, среди которых можно отметить падение цен на электроэнергию на рынке на сутки вперед и снижение выработки электроэнергии за указанный период. Отрадным моментом может выступать тот факт, что компания существенно сократила долговую нагрузку. Так, величина долга эмитента на отчетную дату составила $372,3 млн, что на 23,5% меньше, чем на конец 2011 года. По большому счету, опубликованные результаты Мосэнерго сюрпризом для рынка не стали, ведь еще недавно в подобном же ключе отчиталась за 1кв12 ТГК-1. Однако, по нашему мнению, рынок может негативно воспринять столь существенное снижение финансовых показателей эмитента, что, в свою очередь, окажет некоторое давление на его акции в краткосрочном периоде

Магнит

Опубликованы операционные результаты за июнь Магнит опубликовал неаудированные результаты деятельности за июнь, которые свидетельствуют о продолжении роста бизнеса ритейлера, но содержат признаки замедления некоторых ключевых показателей. В прошедшем месяце компания открыла 109 новых магазинов, что больше, чем годом ранее (97 магазинов). Отметим, однако, что рост этого показателя был достигнут за счет открытия магазинов косметики, а количество новых единиц традиционного для Магнита формата «магазины у дома» заметно сократилось по отношению к июню 2011 г. Темы роста чистой розничной выручки в июне 2012 г/г соответствовали темпам расширения площадей и составили 33,79%, что несколько выше, чем в июне (+31,80%). Ускорение роста рублевой выручки могло быть спровоцировано падением курса рубля относительно валюты, которое частично было отражено в ценах на продовольственные товары. В долларовом выражении динамика прибыли смотрится менее оптимистично: ее прирост г/г составил 13,74% против 19,8% месяцем ранее. Органический рост рублевой выручки в первом полугодии составил 3,5%, отражая инфляционные изменения среднего чека (+4,48%) и небольшое снижение трафика (-0,94%). Насыщение рынка и умеренные темпы продовольственной инфляции постепенно приводят к исчерпанию традиционных драйверов роста бизнеса Магнита, заставляя ритейлера развивать новые форматы магазинов и снижая темпы роста выручки. Мы рассматриваем замедление валютных показателей Магнита как серьезный риск для его капитализации, поскольку популярность акций ритейлера традиционно связывается инвесторами с сильной динамикой его финансовых результатов относительно других представителей сектора

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-07/1310972877_bfa_logo.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба