20 июля 2012 FxPRO

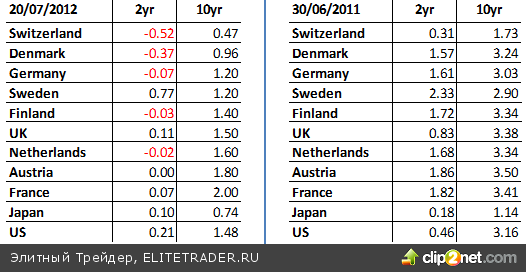

Мы больше не живем в мире низких процентных ставок, но все больше – в мире БЕЗ процентных ставок. На самом деле в некоторых юрисдикциях наблюдаются даже отрицательные процентные ставки, как видно из прикрепленной таблицы доходности гособлигаций.

Множество влияющих друг на друга сил ответственны за это падение ставок: недостаток роста, угроза дефляции, широкомасштабное и одновременное сокращение долговой нагрузки, недостаток возможностей для инвестиций, низкая доходность от капитала и огромная тяга к ликвидности и безопасности, непрестанные беспокойства региона за будущее евро, жизнеспособность банковской и финансовой системы в целом. И этот список можно продолжать…

По сути, владельцы состояния неявно придерживаются взглядов о том, что лучший способ сохранить свои деньги - дать их правительству, однако правительства обременены горой будущих обязательств. Это весьма удручающая картина. С финансовой точки зрения можно подумать, что сейчас нет безопасных мест в принципе. Будьте готовы – эта ситуация не устойчива. В конечном счете, должна произойти ощутимая финансовая перезагрузка.

Сползание вниз

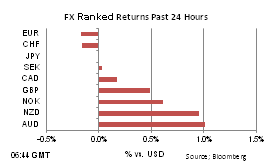

Несмотря на тихую летнюю пятницу, когда даже не о чем поговорить, непрестанное давление на единую валюту продолжает сохраняться. К доллару, евро сейчас ниже 1,22 после бесчисленных неудачных попыток прорваться выше 1,23 в последние две недели. Направленные продажи евро к основным валютам вновь бросаются в глаза: EUR/AUD зарегистрировал новый рекордный минимум в 1,1726, EUR/JPY находится ниже 96, а EUR/GBP – 0.78. Негатив по валюте был усилен давлением на испанские и итальянские бумаги, доходность десятилеток первой сегодня вернулась выше 7%, в то время как во второй превысили 6%. Аппетит к риску в целом развернулся, а Stoxx 50 потерял 2%.

Пророческое предупреждение из Китая

На фоне заметного замедления роста второй крупнейшей в мире экономики в первом полугодии, неудивительно, что корпоративная прибыль также пострадала. Из 760 компаний, опубликовавших результаты за первые шесть месяцев, более половины зарегистрировали снижение чистой прибыли по сравнению с годом ранее. Это в свою очередь давит на деловое доверие.

Китайское руководство ругало политиков в последние месяцы с тем, чтобы они более существенно реагировали на слабую экономику. Хотя о некоторых целевых фискальных и монетарных мерах было заявлено, совершенно очевидно, что понадобится сделать больше. В начале месяца премьер Вен Цзябао призвал к структурным налоговым изменениям, которые, вероятно, и рассматривает китайское правительство. В результате, будет неудивительно, если Пекин заявит о сокращении налогов и дальнейшем сокращении требований к банковским резервам в ближайшей перспективе. Текущая корпоративная налоговая ставка в Китае составляет 25%.

Учитывая проблемный фон в отношении экономики и прибыли, неудивительно, что индекс Shanghai Composite также разочаровывает в этом году, на самом деле его динамика одна из худших среди бирж развивающегося мира с начала года. В тоже время, политики предупредили о том, что они будут действовать очень медленно с ручным тормозом для банковской системы, в частности из-за опасений в связи с долгосрочной инфляцией. Они опасаются, что «джин жилья» вновь очень быстро может высвободиться из бутылки.

Золоту придется подождать

После сравнительно нулевой динамики в первом полугодии, неудивительно видеть, что Всемирный совет по золоту придерживается бычьих взглядов в квартальном отчете. Мы писали ранее в этом месяце о текущих проблемах золота, а также об относительно низкой волатильности последние 3-4 года. Однако в основе этого процесса есть масса противостоящих сил. Конечно, Всемирный совет по золоту фокусируется на общем снижении валют, так как центральные банки по всему миру проводят все более изобретательное количественное смягчение. Кроме того, совет ссылается на скачок доходности немецких бундов в июне, как на признак уязвимости некоторых безопасных активов, несмотря на тот факт, что здесь мы увидели разворот в июле. Он также фокусируется на рисках, окружающих безопасные валюты вроде иены, доллара и швейцарского франка.

Что действительно верно в анализе совета, так это то, что золото торгуется в меньшей степени, как безопасный актив в контексте корреляции с другими рынками. Обратная корреляция золота к доллару, несомненно, не была столь сильна, как это было в первом квартале, в данный момент -0.46 с около -0.60 в первом квартале (на основе трехмесячной корреляции). Мы говорили об этом вчера также и в контексте австралийского доллара и снижения рисковых корреляций. Для того, чтобы золоту идти к новым максимумам, золоту нужен более слабый доллар и доказательства того, что QE ведет к снижению валют посредством инфляции. До настоящего момента, кроме Британии, имеется небольшое количество доказательств этого, и даже фунт в Британии неплохо рос на фоне роста инфляции. Быкам по золоту придется ждать и дальше.

Еврогруппа проголосует по поводу прямого кредитования испанских банков

После вчерашнего нашумевшего голосования в немецком бундестаге за позволение напрямую капитализировать испанские банки за счет европейских фондов спасения, министры финансов еврозоны встретятся сегодня в Брюсселе, чтобы одобрить то же самое. Точная сумма не будет известна еще ближайшую пару месяцев, пока не будут опубликованы подробности аудита. Стресс-тестам подверглись 14 испанских банков, которые формируют собой около 90% испанской банковской системы. Но самый интересный вопрос касается того, требуется ли трем крупнейшим банкам страны, BBVA, Banco Santander и Caixabank, дополнительный капитал.

Уход из евро возобновился

Вчера в очередной раз повторилась модель движения рынков последних дней, а именно, продолжение ухода из единой валюты. Вновь на фоне относительного спокойствия тот факт, что евро постоянно проседает к большинству валют, резко бросается в глаза, выявляя огромные позиции по уменьшению участия в евро со стороны управляющих различными фондами, особенно фондами национального благосостояния. Особенно беспокоит тот факт, что вчера не было никакого особого повода, чтобы спровоцировать слабость валюты. EUR/JPY обновила 11-летний минимум, EUR/GBP переписал четырехлетний, а осси, киви и луни отметились новыми рекордами в курсах к евро. В который раз за последние две недели уровень 1,23 к доллару тестировался и оставался непокоренным. На данный момент нет никаких преград для дальнейших устойчивых распродаж евро. Не нужно быть видным ученым, чтобы предсказать, что евро будет и далее сползать в ближайшие недели, так как управляющие фондами будут сокращать свою долю в евро ради безопасных активов

Множество влияющих друг на друга сил ответственны за это падение ставок: недостаток роста, угроза дефляции, широкомасштабное и одновременное сокращение долговой нагрузки, недостаток возможностей для инвестиций, низкая доходность от капитала и огромная тяга к ликвидности и безопасности, непрестанные беспокойства региона за будущее евро, жизнеспособность банковской и финансовой системы в целом. И этот список можно продолжать…

По сути, владельцы состояния неявно придерживаются взглядов о том, что лучший способ сохранить свои деньги - дать их правительству, однако правительства обременены горой будущих обязательств. Это весьма удручающая картина. С финансовой точки зрения можно подумать, что сейчас нет безопасных мест в принципе. Будьте готовы – эта ситуация не устойчива. В конечном счете, должна произойти ощутимая финансовая перезагрузка.

Сползание вниз

Несмотря на тихую летнюю пятницу, когда даже не о чем поговорить, непрестанное давление на единую валюту продолжает сохраняться. К доллару, евро сейчас ниже 1,22 после бесчисленных неудачных попыток прорваться выше 1,23 в последние две недели. Направленные продажи евро к основным валютам вновь бросаются в глаза: EUR/AUD зарегистрировал новый рекордный минимум в 1,1726, EUR/JPY находится ниже 96, а EUR/GBP – 0.78. Негатив по валюте был усилен давлением на испанские и итальянские бумаги, доходность десятилеток первой сегодня вернулась выше 7%, в то время как во второй превысили 6%. Аппетит к риску в целом развернулся, а Stoxx 50 потерял 2%.

Пророческое предупреждение из Китая

На фоне заметного замедления роста второй крупнейшей в мире экономики в первом полугодии, неудивительно, что корпоративная прибыль также пострадала. Из 760 компаний, опубликовавших результаты за первые шесть месяцев, более половины зарегистрировали снижение чистой прибыли по сравнению с годом ранее. Это в свою очередь давит на деловое доверие.

Китайское руководство ругало политиков в последние месяцы с тем, чтобы они более существенно реагировали на слабую экономику. Хотя о некоторых целевых фискальных и монетарных мерах было заявлено, совершенно очевидно, что понадобится сделать больше. В начале месяца премьер Вен Цзябао призвал к структурным налоговым изменениям, которые, вероятно, и рассматривает китайское правительство. В результате, будет неудивительно, если Пекин заявит о сокращении налогов и дальнейшем сокращении требований к банковским резервам в ближайшей перспективе. Текущая корпоративная налоговая ставка в Китае составляет 25%.

Учитывая проблемный фон в отношении экономики и прибыли, неудивительно, что индекс Shanghai Composite также разочаровывает в этом году, на самом деле его динамика одна из худших среди бирж развивающегося мира с начала года. В тоже время, политики предупредили о том, что они будут действовать очень медленно с ручным тормозом для банковской системы, в частности из-за опасений в связи с долгосрочной инфляцией. Они опасаются, что «джин жилья» вновь очень быстро может высвободиться из бутылки.

Золоту придется подождать

После сравнительно нулевой динамики в первом полугодии, неудивительно видеть, что Всемирный совет по золоту придерживается бычьих взглядов в квартальном отчете. Мы писали ранее в этом месяце о текущих проблемах золота, а также об относительно низкой волатильности последние 3-4 года. Однако в основе этого процесса есть масса противостоящих сил. Конечно, Всемирный совет по золоту фокусируется на общем снижении валют, так как центральные банки по всему миру проводят все более изобретательное количественное смягчение. Кроме того, совет ссылается на скачок доходности немецких бундов в июне, как на признак уязвимости некоторых безопасных активов, несмотря на тот факт, что здесь мы увидели разворот в июле. Он также фокусируется на рисках, окружающих безопасные валюты вроде иены, доллара и швейцарского франка.

Что действительно верно в анализе совета, так это то, что золото торгуется в меньшей степени, как безопасный актив в контексте корреляции с другими рынками. Обратная корреляция золота к доллару, несомненно, не была столь сильна, как это было в первом квартале, в данный момент -0.46 с около -0.60 в первом квартале (на основе трехмесячной корреляции). Мы говорили об этом вчера также и в контексте австралийского доллара и снижения рисковых корреляций. Для того, чтобы золоту идти к новым максимумам, золоту нужен более слабый доллар и доказательства того, что QE ведет к снижению валют посредством инфляции. До настоящего момента, кроме Британии, имеется небольшое количество доказательств этого, и даже фунт в Британии неплохо рос на фоне роста инфляции. Быкам по золоту придется ждать и дальше.

Еврогруппа проголосует по поводу прямого кредитования испанских банков

После вчерашнего нашумевшего голосования в немецком бундестаге за позволение напрямую капитализировать испанские банки за счет европейских фондов спасения, министры финансов еврозоны встретятся сегодня в Брюсселе, чтобы одобрить то же самое. Точная сумма не будет известна еще ближайшую пару месяцев, пока не будут опубликованы подробности аудита. Стресс-тестам подверглись 14 испанских банков, которые формируют собой около 90% испанской банковской системы. Но самый интересный вопрос касается того, требуется ли трем крупнейшим банкам страны, BBVA, Banco Santander и Caixabank, дополнительный капитал.

Уход из евро возобновился

Вчера в очередной раз повторилась модель движения рынков последних дней, а именно, продолжение ухода из единой валюты. Вновь на фоне относительного спокойствия тот факт, что евро постоянно проседает к большинству валют, резко бросается в глаза, выявляя огромные позиции по уменьшению участия в евро со стороны управляющих различными фондами, особенно фондами национального благосостояния. Особенно беспокоит тот факт, что вчера не было никакого особого повода, чтобы спровоцировать слабость валюты. EUR/JPY обновила 11-летний минимум, EUR/GBP переписал четырехлетний, а осси, киви и луни отметились новыми рекордами в курсах к евро. В который раз за последние две недели уровень 1,23 к доллару тестировался и оставался непокоренным. На данный момент нет никаких преград для дальнейших устойчивых распродаж евро. Не нужно быть видным ученым, чтобы предсказать, что евро будет и далее сползать в ближайшие недели, так как управляющие фондами будут сокращать свою долю в евро ради безопасных активов

/Компиляция. 20 июля. Элитный Трейдер, ELITETRADER.RU/

http://blog.fxpro.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба