15 августа 2012 Газпромбанк Назаров Александр, Тулинов Юрий, Хромушин Иван, Назаров Александр, Котляров Дмитрий, Баикин Виталий

Внешний фон сегодня утром – умеренно негативный. Корректируются нефть, фьючерсы на американские индексы, азиатские рынки торгуются разнонаправленно. Мы ожидаем открытия в небольшом минусе в рамках коррекции. В еврозоне тихий день в плане статистики. В США министерство труда США выпустит июльские данные о динамике потребительских цен и индекс Empire Manufacturing (16:30 мск), а в 17:15 мск ФРС опубликует статистику по промпроизводству в США в июле.

Обзор валютного рынка Российский валютный рынок вчера существенных сюрпризов не преподнес. Курс рубля на закрытие торгов на ММВБ составил 31,84 руб. за доллар (-2 коп. за день) и 35,17 руб. за единицу бивалютной корзины (-5 коп.). Обороты торгов оставались невысокими – 4,5 млрд долл. по паре USDRUB_TOM. Сегодня у национальной валюты появляется технический фактор поддержки – начало очередного налогового периода (выплаты страховых взносов в фонды).

Газпром опубликовал неконсолидированную отчетность по РСБУ за 2К12, дивиденды по итогам 2012 г. могут достичь 8,46 руб. на акцию

Новость: В составе ежеквартального отчета эмитента Газпром опубликовал неконсолидированную отчетность головной компании по РСБУ за 2К12.

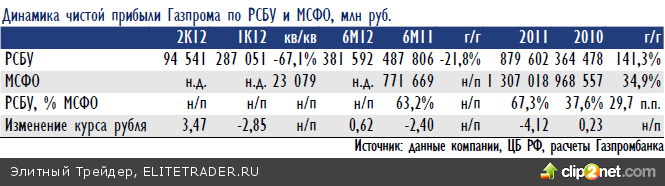

Комментарий: На динамику чистой прибыли показателей Газпрома по РСБУ во 2К12 существенное негативное влияние оказал неденежный фактор – снижение курса рубля по отношению к доллару США, составившее 3,5 рубля и вызвавшее переоценку валютных активов и обязательств компании. Вторым существенным неденежным фактором, который привел к снижению чистой прибыли Газпрома по РСБУ, стала отрицательная переоценка курса акций Газпром нефти, снизившихся в течение квартала на 8,2 рубля. Вместе с тем мы отмечаем, что во 2П12 произойдет плановая индексация цен на газ на внутреннем рынке в среднем на 15%, что окажет благоприятное влияние на финансовые показатели Газпрома.

Предварительный прогноз дивидендов Газпрома за 2012 г.

Газпром направляет на дивиденды 25% чистой прибыли по РСБУ, скорректированной на неденежный эффект от переоценки активов. Исходя из результатов компании за 6М12 и наших скорректированных прогнозов чистой прибыли по РСБУ за 2012 г., мы ожидаем, что дивиденды Газпрома за 2012 г. могут достичь 8,46 руб. на акцию, что на 5,7% ниже чем за 2011 г. Прогноз уровня дивидендов 8,46 руб. на акцию Газпрома за 2012 г. соответствует 5,4% дивидендной доходности к текущим ценам. Уточнение прогнозов по дивидендам и увеличение вероятности сохранения дивидендных выплат на близком к предыдущему году уровне, с нашей точки зрения, будут благоприятно восприняты рынком. В целом, мы полагаем, что фактор дивидендов в сложившихся условиях является одним из наиболее важных позитивных моментов, влияющих на динамику акций Газпрома. Вместе с тем на данном этапе мы не ожидаем существенного влияния вышедших новостей на динамику акций Газпрома в ближайшие дни

Татнефть показала падение прибыли по РСБУ во 2К12

Новость: Чистая прибыль Татнефти по РСБУ в 1 полугодии текущего года упала на 17% по сравнению с аналогичным периодом 2011 года, составив 30,2 млрд руб

Комментарий: Как мы и ожидали, компания показала резкое падение чистой прибыли по РСБУ во 2К12. По нашим расчетам, она составила всего 3,5 млрд руб. (-87% кв/кв). Значительное влияние, по-видимому, оказали ослабление рубля, в результате которого Татнефть могла признать убыток по курсовым разницам, а также падение цены на нефть. Напомним, что компания исторически выплачивает 30% чистой прибыли РСБУ в виде дивидендов, однако показатель прибыли за 1П12 пока не может быть индикатором для прогнозов за весь 2012 год. Во втором полугодии прошлого года Татнефть заработала менее 16 млрд руб. чистой прибыли. По нашим расчетам, в отсутствие резких скачков цен на нефть и курса рубля, Татнефть способна заработать около 10 млрд руб. чистой прибыли по РСБУ в квартал. Таким образом, у компании есть шанс как минимум повторить прошлогодний результат, если не будет внешних потрясений. Тем не менее, даже в случае выплаты дивидендов, аналогичных прошлогодним (чуть более 7 руб.), доходность составит около 3,5% и 7% по обыкновенным и привилегированным акциям соответственно. Мы подтверждаем рекомендацию «ПО РЫНКУ».

Транснефть опубликовала нейтральные результаты за 2К12 по РСБУ

Новость: Транснефть опубликовала неконсолидированные результаты головной компании группы по российским стандартам бухгалтерского учета за 2К12 и 6М12

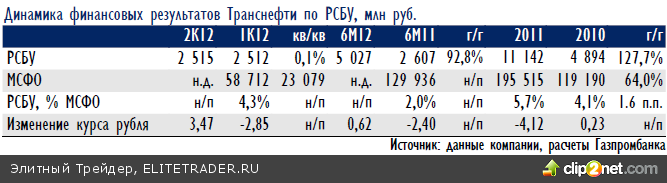

Динамика чистой прибыли по РСБУ, соотношение с МСФО. Несмотря на значительные колебания курса доллара, прибыль компании по РСБУ за отчетный квартал оказалась практически на уровне 1К12. За 6М12 объем чистой прибыли Транснефти по РСБУ вырос на 92,8% по сравнению с аналогичным периодом 2011 г. Мы отмечаем, что руководство Транснефти на встрече с аналитиками в мае 2012 г. заявляло о намерении начать хеджирование рисков изменения валютных курсов, что могло оказать влияние на динамику чистой прибыли головной компании группы «Транснефть» по РСБУ.

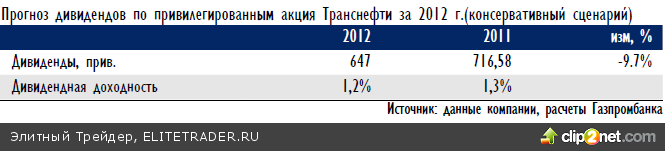

Прогноз дивидендов. Транснефть использует неконсолидированную чистую прибыль головной компании по РСБУ в качестве базы для расчета дивидендов, направляя на выплаты 25% объема чистой прибыли, при этом в рамках этой суммы 10% от чистой прибыли направляется на выплаты по привилегированным акциям. Вместе с тем мы отмечаем, что дивиденды начисляются на основе неконсолидированной чистой прибыли головной компании, которая за 2010 г. составляла лишь 4,1% (в 25 раз меньше) от консолидированной чистой прибыли группы «Транснефть», за 9М11 – 7,2%. По итогам года, по нашим прогнозам, чистая прибыль головной компании по РСБУ составит около 5,7% от чистой прибыли группы по МСФО. Соотношение чистой прибыли головной компании и чистой прибыли группы у Транснефти является рекордно низким среди всех российских компаний нефтегазового сектора, что негативно отражается на размере дивидендов. По нашим предварительным прогнозам, по итогам 2012 г. при продолжении старой практики выплаты дивидендов Транснефть может выплатить акционерам 647 рублей на привилегированную акцию, что на 9,7% ниже уровня 2011 г. При этом дивидендная доходность может составить 1,2%

Влияние на привилегированные акции Транснефти. Мы полагаем, что вышедшие новости могут иметь краткосрочный негативный эффект на привилегированные акции Транснефти из-за ожидания частью участников рынка более сильных результатов. В среднесрочном периоде динамика привилегированных акций Транснефти, помимо общерыночных факторов, как мы полагаем, в основном будет определяться ожиданиями участников рынка относительно перспектив будущей динамики дивидендных выплат. С точки зрения дивидендов позитивными факторами, на наш взгляд, являются перспективы приватизации, инициативы Минэкономразвития по увеличению дивидендов госкомпанй, выплаты дивидендов из расчета 25% чистой прибыли дочерними компаниями госкомпаний, а также признание МСФО в России и его конвергенция с РСБУ. Подвижки в области изменения дивидендной политики компании напрямую зависят от позиции государства как основного акционера компании. По нашим оценкам, в случае принятия решения о выплате дивидендов с учетом 25% чистой прибыли дочерних компаний, дивидендная доходность Транснефти за 2012 г. может достичь 8%, а при принятии решения о переходе на выплату дивидендов из расчета консолидированной чистой прибыли по МСФО – превысить 20%. Ближайшее публичное IR мероприятие – встреча руководства компании с аналитиками по результатам первого полугодия 2012 г. по МСФО – запланировано на середину сентября 2012 г. В настоящее время привилегированные акции Транснефти торгуются по коэффициентам EV/EBITDA 2013П 1,7 и P/E 2013П 1,8, что является рекордно низкими показателями среди российских нефтегазовых компаний. Мы сохраняем позитивный взгляд на привилегированные акции компании, рекомендацию «ЛУЧШЕ РЫНКА» и целевую цену 2388 долл. за 1 привилегированную акцию.

Мы снижаем целевую цену по акциям РусГидро. Новый рейтинг – ПО РЫНКУ

Новость: С выходом отчета «RusHydro. A risky haven» 14 августа мы понизили нашу оценку целевой цены акций РусГидро до 1,08 руб. за акцию или 3,4 долл. за АДР, что соответствует 24%-ному потенциалу роста и рекомендации ПО РЫНКУ

Комментарий: РусГидро только завершило дополнительную эмиссию акций, по итогам которой приобрело контроль над проблемной электроэнергетикой Дальнего Востока и активами в Сибири. Однако уже обсуждается возможность еще одного размещения допэмиссии – в капитал компании может войти Роснефтегаз. Мы полагаем, что очередная допэмиссия несет в себе риски размытия доли миноритариев и увеличения капиталовложений. К тому же, как предполагается, частично новые бумаги будут оплачены 40%-ным пакетом акций Иркутскэнерго. Приобретение данного актива с учетом отсутствия перспектив доведения пакета до контрольного не выглядит выгодным с точки зрения акционерной стоимости РусГидро. В соответствии с нашими прогнозами, РусГидро начнет генерировать положительный свободный денежный поток в 2014 г. при условии, что программа капиталовложений не будет расширена. Согласно последним данным, компания планирует активный ввод мощностей: к 2016 г. – 5,5 ГВт. Кроме того, уже в конце этого – следующем году состоится долгожданный запуск Богучанской ГЭС в рамках совместного с РУСАЛом проекта БЭМО. Отметим, что, по нашему мнению, на данный момент риски перевешивают преимущества, поэтому мы не ожидаем опережающей динамики акций РусГидро по сравнению с индексом ММВБ

Дикси: нейтральные операционные результаты за июль и 7М12

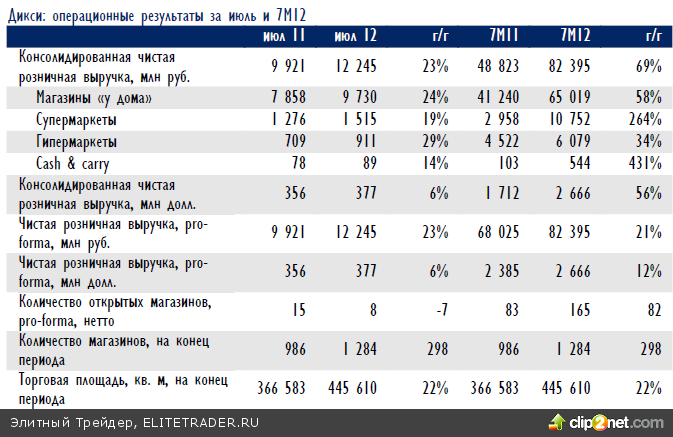

Новость: Розничная сеть «Дикси» вчера опубликовала операционные результаты за июль и 7М12. Чистая розничная выручка за 7 месяцев составила 82,4 млрд руб., увеличившись на 69% г/г в рублевом выражении на консолидированной основе (включая результаты сети «Виктория» с 15 июня 2011 г.) и на 21% г/г на основе pro-forma (включая результаты сети «Виктория» с 1 января 2011 г.). Чистая розничная выручка за июль увеличилась на 23% г/г до 12,2 млрд руб. Таким образом, с апреля этого года мы наблюдаем ускорение темпов роста выручки (чистая розничная выручка Дикси на основе pro-forma выросла на 22% г/г в июне и на 20% в мае). Рост продаж был обусловлен в основном увеличением торговых площадей (+22% г/г до 445 610 кв. м по состоянию на конец июля 2012 г.). В прошлом месяце компания открыла нетто 8 магазинов (6 магазинов «у дома» и 2 супермаркета), а за 7М12 сеть расширилась на 165 торговых точек. Общее количество магазинов компании на конец периода достигло 1 284.

Комментарий: Ускорение темпов роста выручки в июле по сравнению с предыдущими месяцами, на наш взгляд, главным образом связано с более быстрым ростом цен на продукты питания (продовольственная инфляция составила 5,5% г/г в июле по сравнению с 3,6% в июне и 1,7% в мае). Открытие всего 8 магазинов в прошлом месяце (по сравнению с 67 в июне) выглядит неприятным сюрпризом. Однако, учитывая общее количество магазинов открытых за 7М12, мы полагаем, что планы компании открыть нетто 250-300 новых магазинов в 2012 году осуществимы. Мы отмечаем, что большинство открытий обычно происходит во второй половине года. Представленные результаты, на наш взгляд, нейтральны для котировок акций компании.

Обзор валютного рынка Российский валютный рынок вчера существенных сюрпризов не преподнес. Курс рубля на закрытие торгов на ММВБ составил 31,84 руб. за доллар (-2 коп. за день) и 35,17 руб. за единицу бивалютной корзины (-5 коп.). Обороты торгов оставались невысокими – 4,5 млрд долл. по паре USDRUB_TOM. Сегодня у национальной валюты появляется технический фактор поддержки – начало очередного налогового периода (выплаты страховых взносов в фонды).

Газпром опубликовал неконсолидированную отчетность по РСБУ за 2К12, дивиденды по итогам 2012 г. могут достичь 8,46 руб. на акцию

Новость: В составе ежеквартального отчета эмитента Газпром опубликовал неконсолидированную отчетность головной компании по РСБУ за 2К12.

Комментарий: На динамику чистой прибыли показателей Газпрома по РСБУ во 2К12 существенное негативное влияние оказал неденежный фактор – снижение курса рубля по отношению к доллару США, составившее 3,5 рубля и вызвавшее переоценку валютных активов и обязательств компании. Вторым существенным неденежным фактором, который привел к снижению чистой прибыли Газпрома по РСБУ, стала отрицательная переоценка курса акций Газпром нефти, снизившихся в течение квартала на 8,2 рубля. Вместе с тем мы отмечаем, что во 2П12 произойдет плановая индексация цен на газ на внутреннем рынке в среднем на 15%, что окажет благоприятное влияние на финансовые показатели Газпрома.

Предварительный прогноз дивидендов Газпрома за 2012 г.

Газпром направляет на дивиденды 25% чистой прибыли по РСБУ, скорректированной на неденежный эффект от переоценки активов. Исходя из результатов компании за 6М12 и наших скорректированных прогнозов чистой прибыли по РСБУ за 2012 г., мы ожидаем, что дивиденды Газпрома за 2012 г. могут достичь 8,46 руб. на акцию, что на 5,7% ниже чем за 2011 г. Прогноз уровня дивидендов 8,46 руб. на акцию Газпрома за 2012 г. соответствует 5,4% дивидендной доходности к текущим ценам. Уточнение прогнозов по дивидендам и увеличение вероятности сохранения дивидендных выплат на близком к предыдущему году уровне, с нашей точки зрения, будут благоприятно восприняты рынком. В целом, мы полагаем, что фактор дивидендов в сложившихся условиях является одним из наиболее важных позитивных моментов, влияющих на динамику акций Газпрома. Вместе с тем на данном этапе мы не ожидаем существенного влияния вышедших новостей на динамику акций Газпрома в ближайшие дни

Татнефть показала падение прибыли по РСБУ во 2К12

Новость: Чистая прибыль Татнефти по РСБУ в 1 полугодии текущего года упала на 17% по сравнению с аналогичным периодом 2011 года, составив 30,2 млрд руб

Комментарий: Как мы и ожидали, компания показала резкое падение чистой прибыли по РСБУ во 2К12. По нашим расчетам, она составила всего 3,5 млрд руб. (-87% кв/кв). Значительное влияние, по-видимому, оказали ослабление рубля, в результате которого Татнефть могла признать убыток по курсовым разницам, а также падение цены на нефть. Напомним, что компания исторически выплачивает 30% чистой прибыли РСБУ в виде дивидендов, однако показатель прибыли за 1П12 пока не может быть индикатором для прогнозов за весь 2012 год. Во втором полугодии прошлого года Татнефть заработала менее 16 млрд руб. чистой прибыли. По нашим расчетам, в отсутствие резких скачков цен на нефть и курса рубля, Татнефть способна заработать около 10 млрд руб. чистой прибыли по РСБУ в квартал. Таким образом, у компании есть шанс как минимум повторить прошлогодний результат, если не будет внешних потрясений. Тем не менее, даже в случае выплаты дивидендов, аналогичных прошлогодним (чуть более 7 руб.), доходность составит около 3,5% и 7% по обыкновенным и привилегированным акциям соответственно. Мы подтверждаем рекомендацию «ПО РЫНКУ».

Транснефть опубликовала нейтральные результаты за 2К12 по РСБУ

Новость: Транснефть опубликовала неконсолидированные результаты головной компании группы по российским стандартам бухгалтерского учета за 2К12 и 6М12

Динамика чистой прибыли по РСБУ, соотношение с МСФО. Несмотря на значительные колебания курса доллара, прибыль компании по РСБУ за отчетный квартал оказалась практически на уровне 1К12. За 6М12 объем чистой прибыли Транснефти по РСБУ вырос на 92,8% по сравнению с аналогичным периодом 2011 г. Мы отмечаем, что руководство Транснефти на встрече с аналитиками в мае 2012 г. заявляло о намерении начать хеджирование рисков изменения валютных курсов, что могло оказать влияние на динамику чистой прибыли головной компании группы «Транснефть» по РСБУ.

Прогноз дивидендов. Транснефть использует неконсолидированную чистую прибыль головной компании по РСБУ в качестве базы для расчета дивидендов, направляя на выплаты 25% объема чистой прибыли, при этом в рамках этой суммы 10% от чистой прибыли направляется на выплаты по привилегированным акциям. Вместе с тем мы отмечаем, что дивиденды начисляются на основе неконсолидированной чистой прибыли головной компании, которая за 2010 г. составляла лишь 4,1% (в 25 раз меньше) от консолидированной чистой прибыли группы «Транснефть», за 9М11 – 7,2%. По итогам года, по нашим прогнозам, чистая прибыль головной компании по РСБУ составит около 5,7% от чистой прибыли группы по МСФО. Соотношение чистой прибыли головной компании и чистой прибыли группы у Транснефти является рекордно низким среди всех российских компаний нефтегазового сектора, что негативно отражается на размере дивидендов. По нашим предварительным прогнозам, по итогам 2012 г. при продолжении старой практики выплаты дивидендов Транснефть может выплатить акционерам 647 рублей на привилегированную акцию, что на 9,7% ниже уровня 2011 г. При этом дивидендная доходность может составить 1,2%

Влияние на привилегированные акции Транснефти. Мы полагаем, что вышедшие новости могут иметь краткосрочный негативный эффект на привилегированные акции Транснефти из-за ожидания частью участников рынка более сильных результатов. В среднесрочном периоде динамика привилегированных акций Транснефти, помимо общерыночных факторов, как мы полагаем, в основном будет определяться ожиданиями участников рынка относительно перспектив будущей динамики дивидендных выплат. С точки зрения дивидендов позитивными факторами, на наш взгляд, являются перспективы приватизации, инициативы Минэкономразвития по увеличению дивидендов госкомпанй, выплаты дивидендов из расчета 25% чистой прибыли дочерними компаниями госкомпаний, а также признание МСФО в России и его конвергенция с РСБУ. Подвижки в области изменения дивидендной политики компании напрямую зависят от позиции государства как основного акционера компании. По нашим оценкам, в случае принятия решения о выплате дивидендов с учетом 25% чистой прибыли дочерних компаний, дивидендная доходность Транснефти за 2012 г. может достичь 8%, а при принятии решения о переходе на выплату дивидендов из расчета консолидированной чистой прибыли по МСФО – превысить 20%. Ближайшее публичное IR мероприятие – встреча руководства компании с аналитиками по результатам первого полугодия 2012 г. по МСФО – запланировано на середину сентября 2012 г. В настоящее время привилегированные акции Транснефти торгуются по коэффициентам EV/EBITDA 2013П 1,7 и P/E 2013П 1,8, что является рекордно низкими показателями среди российских нефтегазовых компаний. Мы сохраняем позитивный взгляд на привилегированные акции компании, рекомендацию «ЛУЧШЕ РЫНКА» и целевую цену 2388 долл. за 1 привилегированную акцию.

Мы снижаем целевую цену по акциям РусГидро. Новый рейтинг – ПО РЫНКУ

Новость: С выходом отчета «RusHydro. A risky haven» 14 августа мы понизили нашу оценку целевой цены акций РусГидро до 1,08 руб. за акцию или 3,4 долл. за АДР, что соответствует 24%-ному потенциалу роста и рекомендации ПО РЫНКУ

Комментарий: РусГидро только завершило дополнительную эмиссию акций, по итогам которой приобрело контроль над проблемной электроэнергетикой Дальнего Востока и активами в Сибири. Однако уже обсуждается возможность еще одного размещения допэмиссии – в капитал компании может войти Роснефтегаз. Мы полагаем, что очередная допэмиссия несет в себе риски размытия доли миноритариев и увеличения капиталовложений. К тому же, как предполагается, частично новые бумаги будут оплачены 40%-ным пакетом акций Иркутскэнерго. Приобретение данного актива с учетом отсутствия перспектив доведения пакета до контрольного не выглядит выгодным с точки зрения акционерной стоимости РусГидро. В соответствии с нашими прогнозами, РусГидро начнет генерировать положительный свободный денежный поток в 2014 г. при условии, что программа капиталовложений не будет расширена. Согласно последним данным, компания планирует активный ввод мощностей: к 2016 г. – 5,5 ГВт. Кроме того, уже в конце этого – следующем году состоится долгожданный запуск Богучанской ГЭС в рамках совместного с РУСАЛом проекта БЭМО. Отметим, что, по нашему мнению, на данный момент риски перевешивают преимущества, поэтому мы не ожидаем опережающей динамики акций РусГидро по сравнению с индексом ММВБ

Дикси: нейтральные операционные результаты за июль и 7М12

Новость: Розничная сеть «Дикси» вчера опубликовала операционные результаты за июль и 7М12. Чистая розничная выручка за 7 месяцев составила 82,4 млрд руб., увеличившись на 69% г/г в рублевом выражении на консолидированной основе (включая результаты сети «Виктория» с 15 июня 2011 г.) и на 21% г/г на основе pro-forma (включая результаты сети «Виктория» с 1 января 2011 г.). Чистая розничная выручка за июль увеличилась на 23% г/г до 12,2 млрд руб. Таким образом, с апреля этого года мы наблюдаем ускорение темпов роста выручки (чистая розничная выручка Дикси на основе pro-forma выросла на 22% г/г в июне и на 20% в мае). Рост продаж был обусловлен в основном увеличением торговых площадей (+22% г/г до 445 610 кв. м по состоянию на конец июля 2012 г.). В прошлом месяце компания открыла нетто 8 магазинов (6 магазинов «у дома» и 2 супермаркета), а за 7М12 сеть расширилась на 165 торговых точек. Общее количество магазинов компании на конец периода достигло 1 284.

Комментарий: Ускорение темпов роста выручки в июле по сравнению с предыдущими месяцами, на наш взгляд, главным образом связано с более быстрым ростом цен на продукты питания (продовольственная инфляция составила 5,5% г/г в июле по сравнению с 3,6% в июне и 1,7% в мае). Открытие всего 8 магазинов в прошлом месяце (по сравнению с 67 в июне) выглядит неприятным сюрпризом. Однако, учитывая общее количество магазинов открытых за 7М12, мы полагаем, что планы компании открыть нетто 250-300 новых магазинов в 2012 году осуществимы. Мы отмечаем, что большинство открытий обычно происходит во второй половине года. Представленные результаты, на наш взгляд, нейтральны для котировок акций компании.

/Элитный Трейдер, ELITETRADER.RU/

http://www.gazprombank.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба