Биржевые индексы вчера не продемонстрировали существенного изменения, хотя поводы для этого были. Инвесторы замерли в ожидании выступления главы ФРС США в пятницу, рассчитывая получить от него ориентиры для дальнейшего движения. На этом фоне мы ожидаем пассивных настроений и сегодня, хотя возможно публикация данных по ВВП США несколько оживит рынок.

Во вторник индексы акций ключевых регионов закрылись небольшим снижением. Европейские индикаторы смотрелись слабее своих коллег с других биржевых площадок. Поводом для этого послужили новости из Испании, где провинция Каталония намерена попросить у центрального правительства экстренную финансовую помощь в размере 5 млрд евро. Данные средства могут быть предоставлены из специального фонда объемом 18 млрд евро, созданного страной для поддержки регионов. Тем не менее, сигнал о том, что проблемы Испании набирают масштаб были негативно восприняты рынком. Поддержку биржам оказала статистика с рынка недвижимости США. Индекс SP/Case-Shiller указал на то, что цены на жилье в 20 крупнейших городах США выросли в июне на 0.5%, тогда как эксперты ожидали его снижение на 0.05%. Повышение индикатора зафиксировано впервые с сентября 2010 года и указывает на улучшение ситуации на рынке жилья США.

Отечественные индексы вчера также не продемонстрировали существенного изменения, хотя в отдельных бумагах динамика присутствовала. Так, котировки Сбербанка подскочили на 1.77% на ожиданиях публикации отчетности по МСФО за 1 полугодие 2012 года. На 3.26% подорожали локальные акции МТС, отчетность телекома, без учета списаний потерей в Узбекистане, оказалась лучше прогнозов. Сильно падали акции ТМК (-6.1%), Evraz (-5.23%) и Северстали (-1.26%), инвесторы опасаются слабых результатов металлургов за 2 кв. 2012 года.

Сегодня утром биржи АТР растут. Цены на нефть и фьючерсы на индексы США также в «зеленой зоне». Мы ожидаем открытия торгов в России на положительной территории. Важной статистикой сегодняшнего станет публикация данных по ВВП США за 2 кв. 2012 года (в 16:30 по МСК). Тем не менее, рынок сейчас несколько пассивен к статистике, ожидая выступления главы ФРС Бена Бернанке в пятницу.

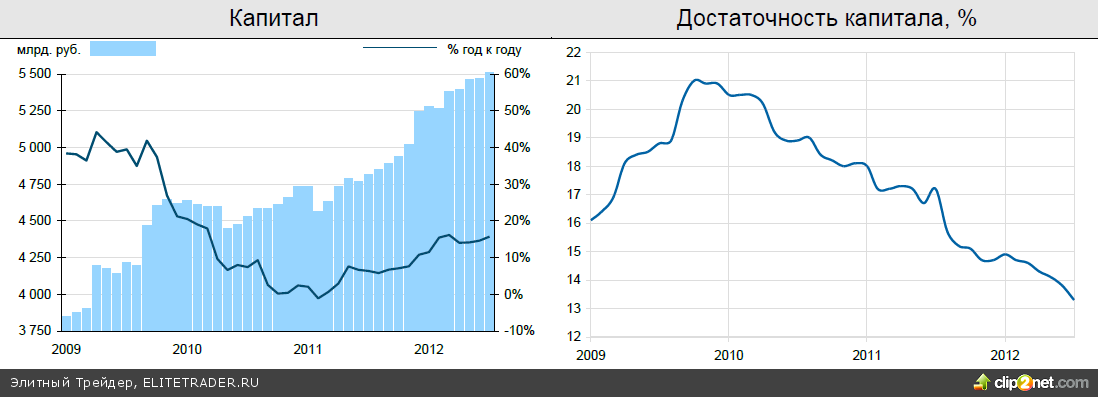

Достаточность капитала банковского сектора продолжает снижаться

В июле достаточность капитала банковского сектора продолжала снижаться во многом из-за вступления в силу изменений в порядке расчета обязательных нормативов, устанавливающих более высокие величины кредитного риска по кредитам, явно не направленным на развитие основной деятельности корпоративных заемщиков или на личные нужды заемщиков-физических лиц.

В то же время, достаточность капитала может стабилизироваться или даже возрасти в августе на фоне замедления прироста кредитования при сохранении текущего уровня прибыли банковского сектора.

Событие. Банк России опубликовал статистику по капиталу банковского сектора за июль.

Комментарий. В июле достаточность капитала банковского сектора продолжала снижаться во многом из-за вступления в силу с 1 июля изменений в порядке расчета обязательных нормативов, устанавливающих более высокие величины кредитного риска по кредитам, явно не направленным на развитие основной деятельности корпоративных заемщиков или на личные нужды заемщиков-физических лиц.

К подобным кредитам, в частности, были отнесены:

Кредиты на погашение другой задолженности;

Кредиты на приобретение ценных бумаг;

Кредиты на осуществление вложений в уставные капиталы;

Кредиты на счета корпоративных заемщиков в других банков;

Корпоративные кредиты на приобретение недвижимости (за рядом исключений).

В то же время, достаточность капитала российских банков может стабилизироваться или даже возрасти в августе на фоне замедления прироста кредитования (м-к-м: 1.4% в июле против 1.8% в июне и 2.7% в мае) при сохранении текущего уровня рентабельности банковского сектора (ROAE=1.5% за июль в месячном исчислении).

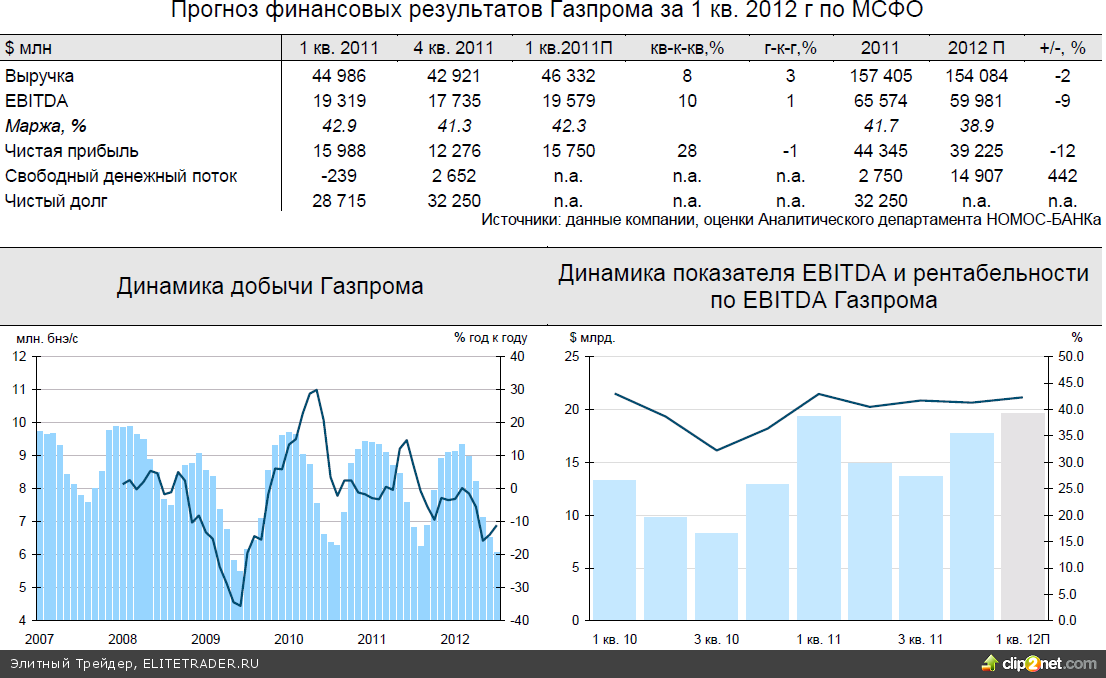

Прогноз финансовых результатов Газпрома по МСФО за 1 кв. 2012 г

В начале сентября Газпром может обнародовать финансовые результаты за 1 кв. 2012 года по МСФО, которые, впрочем, из-за существенного отставания фактических сроков публикации итогов работы от отчетного периода едва ли вызовут какой-либо ажиотаж на рынке. По нашим оценкам EBITDA концерна за рассматриваемый период составила $ 19.58 млрд., что несущественно отличается от аналогичного показателя за 1 кв. 2011 г (снижение объемов продаж и увеличение налоговой нагрузки было компенсировано ростом цен)

Событие. В начале сентября Газпром может опубликовать финансовую отчетность по МСФО за 1 кв. 2012 г. по МСФО

Комментарий. По нашим оценкам, 1 кв. 2012 г по сравнению с аналогичным периодом 2011 г не принесет существенных изменений в значении показателя EBITDA ($ 19.6 млрд. против $ 19.3 млрд.). Увеличение выручки (за счет примерно 25 %-ного роста цен в ЕС и СНГ несмотря на сокращение общего объема продаж со 178 млрд. куб м до 166 млрд. куб м) было в значительной мере компенсировано повышением налогов (с 1 января НДПИ на газ для Газпрома вырос с 237 руб за тыс. куб. до 509 руб. за тыс. куб м). Чистая прибыль концерна оценивается нами на уровне $ 15.75 млрд., при этом, как всегда, главный интерес в результатах Газпрома будет представлять динамика свободного денежного потока. Как бы то ни было, из-за существенного отставания фактических сроков публикации итогов работы от отчетного периода едва ли вызовут какой-либо ажиотаж на рынке (если только величина FCF не достигнет каких-либо феноменальных значений).

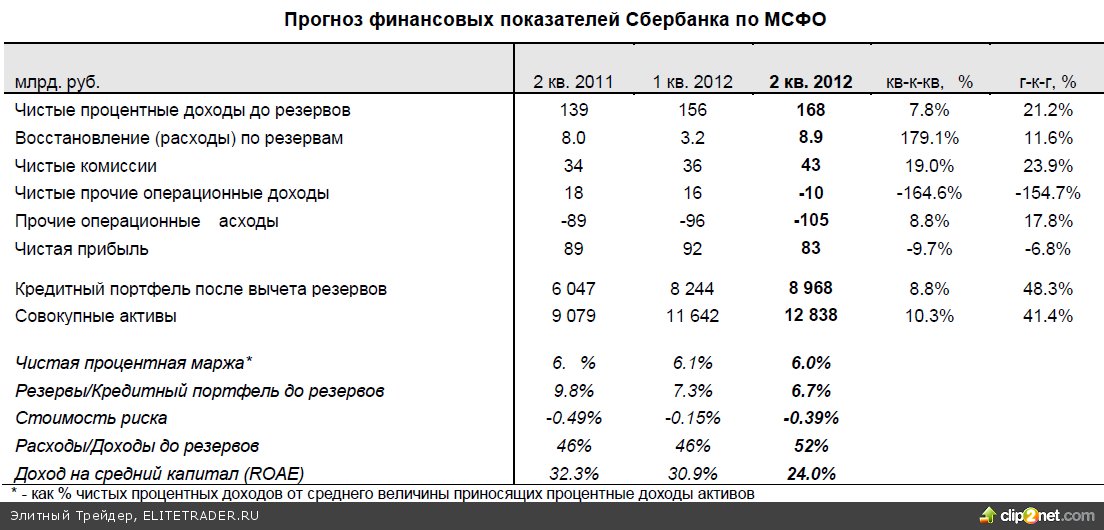

Прогноз финансовых показателей Сбербанка по МСФО

Сегодня Сбербанк опубликует отчетность по МСФО за 2-ой квартал 2012 года. Мы ожидаем дальнейшее снижение чистой процентной маржи и потери от финансовых инструментов из-за волатильности на рынках в течение 2-го квартала.

Событие. Сегодня Сбербанк опубликует отчетность по МСФО за 2-ой квартал 2012 года.

Комментарий. Мы ожидаем дальнейшего снижения чистой процентной маржи – до 6.0% с 6.1% в связи с продолжающимся в российской банковской системе ростом стоимости фондирования. Этот эффект не будет компенсирован очередным увеличением доли розничных кредитов в кредитном портфеле Сбербанка.

В качестве позитивной новости мы ожидаем поддержание отношения чистых комиссий к счетам клиентов на уровне 2-го квартала 2011 года – 2% в годовом исчислении.

Мы ожидаем, что Сбербанк понес потери от операций с финансовыми инструментами из-за волатильности на рынках в течение 2-го квартала, вследствие чего показатель Доходы/Расходы до резервов может существенного возрасти – с 46.3% в 1-ом квартале до 52% во втором.

При этом Сбербанк может вновь снизить уровень резервирования потерь по кредитам, чего, тем не менее, может оказаться недостаточно для поддержания чистой прибыли на уровне 1-го квартала 2012 года.

Таким образом, мы прогнозируем, что чистая прибыль Сбербанка за 2-ой квартал 2012 года будет ниже как результата 1-го квартала, так и 2-го квартала 2011 года.

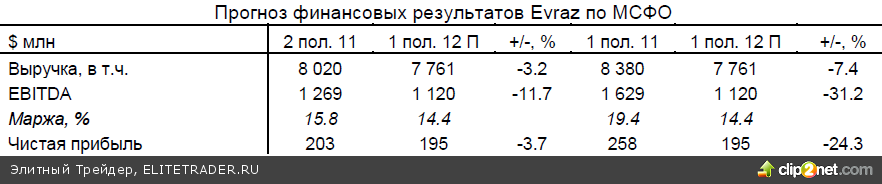

Прогноз результатов Evraz по МСФО за 1-ое полугодие 2012 г.

Завтра Evraz опубликует финансовые результаты по МСФО за 1-ое полугодие 2012 г. Компания не публикует финансовых результатов квартала, поэтому данные за полугодие представляют особый интерес. При некотором ухудшении финансовых показателей относительно уровня 2-ого полугодия прошлого года, мы ожидаем в целом неплохих результатов благодаря относительной устойчивости рынка сортового проката и улучшению операционных результатов в угольном сегменте.

Событие. В четверг Evraz опубликует финансовые результаты по МСФО за 1-ое полугодие с.г.

Комментарий. Evraz, в отличие от других компаний “большой четверки», не публикует квартальную отчетность, в свете чего полугодовые результаты компании приобретают особенную важность. Мы ожидаем увидеть в отчетности Evraz некоторого ухудшения финансовых показателей по сравнению с уровнем 2-ого полугодия прошлого года на фоне снижения цен на сталь, которое, впрочем, применительно к основной продукции Evraz – сортовому прокату носило весьма умеренный характер. Издержки компании, с одной стороны, могли увеличиться на фоне роста зарплат и общеинфляционных факторов, а, с другой стороны, сдерживать рост затрат могло улучшение операционных показателей угольного сегмента. Добыча коксующегося угля у компании по итогам 1-ой половины 2012 г. была почти в 1.5 раза выше, чем в предыдущем полугодии.

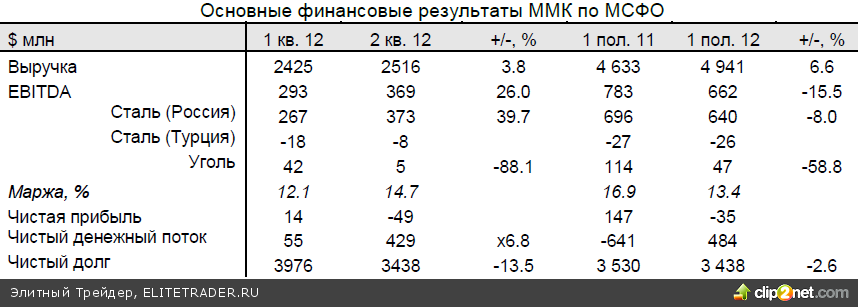

ММК опубликовал сильные финансовые результаты по МСФО за 2-й квартал

Финансовые результаты ММК по МСФО за 2-й квартал превзошли наши оценки и консенсус рынка. Благодаря блестящим результатам основной площадки EBITDA компании выросла на 26% кв-к-кв до $369 млн, что лишь на 3% ниже уровня годичной давности. Кроме того, ММК сократил чистый долг за квартал более чем на $0.5 млрд. Несмотря на спокойную первоначальную реакцию рынка, мы считаем, что отчетность ММК окажет позитивное влияние на динамику его акций в ближайшие недели.

Событие. ММК опубликовал финансовые итоги 2-ого квартала по МСФО. Выручка компании выросла на 4% кв-к-кв, в основном, за счет улучшения портфеля продукции, EBITDA – на 26% кв-к-кв на фоне сокращения издержек из-за снижения цен на сырье, чистая прибыль сменилась чистым убытком из-за традиционно высоких амортизационных отчислений и отрицательных курсовых разниц (-$76 млн. в 2-м квартале 2012 г.). Кроме того, мы бы выделили в отчетности ММК и комментариях менеджмента на телеконференции следующие заслуживающие внимания факты:

Операционный денежный поток во 2-м квартале компании составил $548 млн (больше, чем за весь прошлый год) на фоне сокращения оборотного капитала из-за снижения запасов продукции и цен на сырье;

Капитальные затраты, напротив, снизились почти в 2 раза кв-к-кв (до $125 млн. – минимума за 6 лет), что позволило получить свободный денежный поток свыше $400 млн. и сократить чистый долг за квартал на $538 млн, а соотношение чистый долг/EBITDA LTM – c 3.2 до 2.8.

Себестоимость тонны сляба упала с $442 в первом квартале до $414 во втором. По словам менеджмента компании, в июле этот показатель составил менее $400.

Продажа железорудных активов, о которой ранее сообщал ММК, принесла компании в 3-ем квартале $37 млн.

Комментарий. Отчетность ММК в разрезе EBITDA превзошла наши прогнозы и рыночный консенсус, главным образом, за счет блестящих результатов основной площадки, увеличившей EBITDA кв-к-кв на 40% из-за снижения цен на сырье и ослабления рубля. Результаты Белона, напротив, разочаровали, что, однако, допустимо, учитывая, что угольная компания во втором квартале снизила собственную добычу на 25% из-за планового перемонтажа лав, завершенного к началу текущего квартала.

Мы считаем, что результаты ММК как на уровне P&L, так и на уровне денежных потоков подчеркивают преимущества неинтегрированной бизнес-модели компании в нынешних условиях, которые, в условиях наблюдаемого обвала на рынках металлургического сырья, лишь увеличиваются. Мы ожидаем, что, несмотря на первоначально спокойную реакцию рынка, отчетность ММК окажет поддержку котировкам акций компании в ближайшие недели.

Мечел может купить новый угольный актив?

По информации газеты «Коммерсантъ», Мечел ведет переговоры о приобретении Куреинского угольного участка, принадлежащего угольной компании Казанковской, акционерами которой являются ММК и Evraz. Мы считаем, что эта сделка, а тем более разработка месторождения – не вопрос ближайшего будущего и вряд ли окажет какое-либо влияние на динамику акций Мечела.

Событие. По информации газеты «Коммерсантъ», Мечел ведет переговоры о покупке Куреинского участка у принадлежащей ММК и Evraz угольной компании Казанковская. Общие запасы участка оцениваются в 365 млн. тонн, извлекаемые запасы коксующегося угля – в 60 млн. тонн. По данным издания, угольной компании еще предстоит добиться изменения лицензионного соглашения на разработку участка, общие затраты на которую могут составить около $500 млн. для сторонних инвесторов и вдвое меньше для Мечела, имеющего прилегающий актив.

Комментарий. Новость о возможных новых приобретениях со стороны Мечела, уже обремененного значительной долговой нагрузкой и масштабной инвестиционной программой, может вызвать некоторое удивление, однако в данном случае мы бы не стали делать далеко идущих выводов. Сделка – явно не вопрос ближайших месяцев, ее сумма вряд ли превысит $10-40 млн., а сама разработка месторождения и вовсе может начаться через несколько лет, когда текущие инвестиционные проекты Мечела уже будут завершены.

Распадская погашает 10% выкупленных акций

Совет директоров Распадской вынес на внеочередное собрание акционеров 23 октября вопрос о погашении почти 10 (9.93%) собственных акций, выкупленных в рамках buy back в начале года. Мы изначально не учитывали казначейских бумаг в своей финансовой модели компании, однако считаем их погашение умеренно-положительным для миноритарных акционеров событием.

Событие. Совет директоров Распадской вынес на собрание акционеров компании 23 октября с.г. вопрос о погашении 9.93% собственных акций, выкупленных у акционеров в начале 2012 г.

Комментарий. В рамках buy back в начале года акции у акционеров Распадской изначально выкупались головной компанией, что, по законодательству, накладывало на нее обязательства реализовать или погасить эти бумаги в течение года после приобретения. При этом отметим, что, т.к. процесс погашения не предусматривает передачи бумаг с дочерней компании на головную, то и оферты акционерам в данном случае ждать не стоит. Мы изначально ожидали подобного развития событий и не закладывали существование казначейских акций свою финансовую модель компании. Тем не менее, мы бы все же рассматривали их погашение как умеренно-положительное явление для миноритарных акционеров Распадской: тот факт, что компания предпочла погасить, а не реализовать или, например, передать на баланс «дочки» свои бумаги говорит о высоких стандартах корпоративного управления.

ТГК-1: итоги полугодия

ТГК-1 опубликовала полугодовые результаты по МСФО. Первое полугодие генерирующая компания завершила с 8% падением объема продаж и 20% сокращением EBITDA. Результаты 2 кв. были вполне ожидаемы, на фоне чего, мы полагаем, что опубликованные результаты слабо повлияют на котировки акций. К позитивным моментам можно отнести разработанные менеджментом компании предложения по сокращению инвестиционной программы 2013-2015 гг., о которых было объявлено на проводимой после публикации конференции.

Событие. ТГК-1, первой среди компаний Газпром энергохолдинга, опубликовала полугодовые результаты по МСФО. Первое полугодие генерирующая компания завершила с 8% падением объема продаж и 20% сокращением EBITDA.

Комментарий. Генерирующие активы ТГК-1 расположены в Северо-западном регионе, где в 2012 г наблюдается самая слабая динамика цен в свободном сегменте рынка электроэнергии. В данной связи, результаты 2 кв. были вполне ожидаемы. Второе полугодие ожидается более успешным. Цены на РСВ во втором полугодии начали рост. На конференции, проводимой по итогам публикации отчета, менеджментом компании сообщил, что увеличение ситуация с водностью рек и рост цен на РСВ во втором полугодии позволит восстановить потери начала года. Несмотря на 17% снижение EBITDA, годовой прогноз пока сохраняется неизменным – 14 млрд. руб.

На уровне денежных потоков сохранилась положительная динамика. FCF ТГК-1 за полугодие составил 1.8 млрд. руб., что по нашим оценкам могло быть связано с сокращением инвестиций. По данным отчета, поток от инвестиционной деятельности сократился с 6.6 до 4.7 млрд. руб. Впрочем, по итогам года свободный поток, скорее всего, будет отрицательным, что связано с ожидаемым ростом инвестиционных расходов. Бюджет ТГК-1 предусматривает капитальные вложения на уровне 12 млрд. руб.

К интересным моментам вчерашней конференции мы также относим разработанную менеджментом программу сокращения инвестиционной программы, которая может быть использована в случае ухудшения рыночной конъюнктуры. К концу года ТГК-1 практически завершит реализацию инвестиционных обязательств, предоставив около 90% всех ДПМ. Разработанные процедуры позволяют, компании ограничить инвестиции в генерирующие активы в 2013 г. 7.1 млрд. руб., и по 4-4.5 млрд. в 2013-2014 гг. На данном этапе сокращенная инвестиционная программа является лишь предложением менеджмента. Решение о инвестициях принимаются Советом директоров и, по оценкам менеджмента, до конца года могут быть приняты предложения лишь на 2013 г.

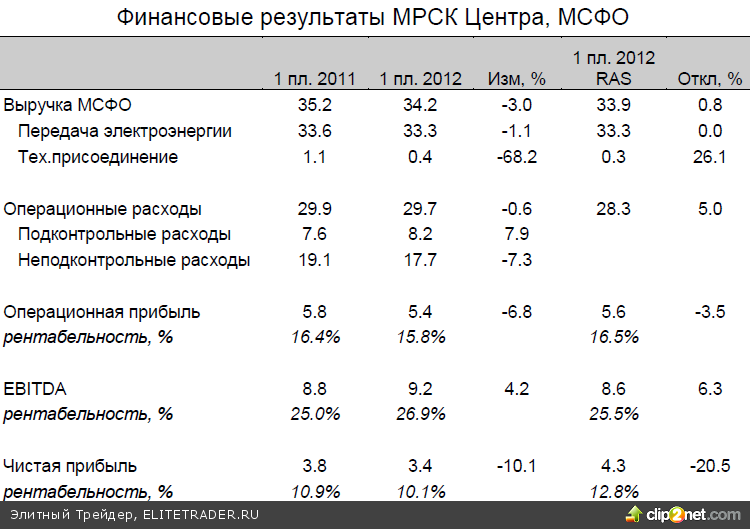

МРСК Центра: маржа не пострадала

Мы полагаем, что итоги первого полугодия МРСК Центра можно назвать хорошими. Несмотря на ужесточение регулирования, финансовые результаты компании оказались лучше как наших ожиданий, так и консенсус прогноза. Тем не менее, основной вклад в поддержание уровня рентабельности внесли неподконтрольные расходы, что сложно отнести к долгосрочным факторам. В данной связи, мы полагаем, что опубликованные результаты могут оказать ограниченную поддержку акциям компании.

Событие. МРСК Центра представила результаты полугодия по МСФО.

Комментарий. Опубликованные цифры довольно близко повторили тенденции, отраженные в результатах компании по РСБУ. Изменение законодательства в области регулирования привело к падению продаж. Тем не менее 3.7% рост потребления замедлил снижение. По итогам полугодия сокращение оплату услуг по передаче электроэнергии оказалось вблизи 1%. Более существенно параметры регулирования отразились на оплате присоединения к сетям (-68%).

Ужесточение тарифного регулирования требует от сетевых компаний внутренней экономии. Опубликованные результаты МРСК Центра отражают небольшое сокращение расходов. Тем не мене, в разрезе издержек экономия была заметна лишь на уровне неподконтрольных затрат (таких как услуги ФСК и сетевых компаний), динамика которых также определяется политикой государства. Подконтрольные расходы МРСК Центра в первом полугодии увеличились на 8%, что является негативным моментом.

Мы полагаем, что итоги первого полугодия МРСК Центра можно назвать хорошими. Несмотря на ужесточение регулирования, финансовые результаты компании оказались лучше как наших ожиданий, так и консенсус прогноза. Тем не менее, основной вклад в поддержание уровня рентабельности внесли неподконтрольные расходы, что сложно отнести к долгосрочным факторам. В данной связи, мы полагаем, что опубликованные результаты могут оказать ограниченную поддержку акциям компании.

Во вторник индексы акций ключевых регионов закрылись небольшим снижением. Европейские индикаторы смотрелись слабее своих коллег с других биржевых площадок. Поводом для этого послужили новости из Испании, где провинция Каталония намерена попросить у центрального правительства экстренную финансовую помощь в размере 5 млрд евро. Данные средства могут быть предоставлены из специального фонда объемом 18 млрд евро, созданного страной для поддержки регионов. Тем не менее, сигнал о том, что проблемы Испании набирают масштаб были негативно восприняты рынком. Поддержку биржам оказала статистика с рынка недвижимости США. Индекс SP/Case-Shiller указал на то, что цены на жилье в 20 крупнейших городах США выросли в июне на 0.5%, тогда как эксперты ожидали его снижение на 0.05%. Повышение индикатора зафиксировано впервые с сентября 2010 года и указывает на улучшение ситуации на рынке жилья США.

Отечественные индексы вчера также не продемонстрировали существенного изменения, хотя в отдельных бумагах динамика присутствовала. Так, котировки Сбербанка подскочили на 1.77% на ожиданиях публикации отчетности по МСФО за 1 полугодие 2012 года. На 3.26% подорожали локальные акции МТС, отчетность телекома, без учета списаний потерей в Узбекистане, оказалась лучше прогнозов. Сильно падали акции ТМК (-6.1%), Evraz (-5.23%) и Северстали (-1.26%), инвесторы опасаются слабых результатов металлургов за 2 кв. 2012 года.

Сегодня утром биржи АТР растут. Цены на нефть и фьючерсы на индексы США также в «зеленой зоне». Мы ожидаем открытия торгов в России на положительной территории. Важной статистикой сегодняшнего станет публикация данных по ВВП США за 2 кв. 2012 года (в 16:30 по МСК). Тем не менее, рынок сейчас несколько пассивен к статистике, ожидая выступления главы ФРС Бена Бернанке в пятницу.

Достаточность капитала банковского сектора продолжает снижаться

В июле достаточность капитала банковского сектора продолжала снижаться во многом из-за вступления в силу изменений в порядке расчета обязательных нормативов, устанавливающих более высокие величины кредитного риска по кредитам, явно не направленным на развитие основной деятельности корпоративных заемщиков или на личные нужды заемщиков-физических лиц.

В то же время, достаточность капитала может стабилизироваться или даже возрасти в августе на фоне замедления прироста кредитования при сохранении текущего уровня прибыли банковского сектора.

Событие. Банк России опубликовал статистику по капиталу банковского сектора за июль.

Комментарий. В июле достаточность капитала банковского сектора продолжала снижаться во многом из-за вступления в силу с 1 июля изменений в порядке расчета обязательных нормативов, устанавливающих более высокие величины кредитного риска по кредитам, явно не направленным на развитие основной деятельности корпоративных заемщиков или на личные нужды заемщиков-физических лиц.

К подобным кредитам, в частности, были отнесены:

Кредиты на погашение другой задолженности;

Кредиты на приобретение ценных бумаг;

Кредиты на осуществление вложений в уставные капиталы;

Кредиты на счета корпоративных заемщиков в других банков;

Корпоративные кредиты на приобретение недвижимости (за рядом исключений).

В то же время, достаточность капитала российских банков может стабилизироваться или даже возрасти в августе на фоне замедления прироста кредитования (м-к-м: 1.4% в июле против 1.8% в июне и 2.7% в мае) при сохранении текущего уровня рентабельности банковского сектора (ROAE=1.5% за июль в месячном исчислении).

Прогноз финансовых результатов Газпрома по МСФО за 1 кв. 2012 г

В начале сентября Газпром может обнародовать финансовые результаты за 1 кв. 2012 года по МСФО, которые, впрочем, из-за существенного отставания фактических сроков публикации итогов работы от отчетного периода едва ли вызовут какой-либо ажиотаж на рынке. По нашим оценкам EBITDA концерна за рассматриваемый период составила $ 19.58 млрд., что несущественно отличается от аналогичного показателя за 1 кв. 2011 г (снижение объемов продаж и увеличение налоговой нагрузки было компенсировано ростом цен)

Событие. В начале сентября Газпром может опубликовать финансовую отчетность по МСФО за 1 кв. 2012 г. по МСФО

Комментарий. По нашим оценкам, 1 кв. 2012 г по сравнению с аналогичным периодом 2011 г не принесет существенных изменений в значении показателя EBITDA ($ 19.6 млрд. против $ 19.3 млрд.). Увеличение выручки (за счет примерно 25 %-ного роста цен в ЕС и СНГ несмотря на сокращение общего объема продаж со 178 млрд. куб м до 166 млрд. куб м) было в значительной мере компенсировано повышением налогов (с 1 января НДПИ на газ для Газпрома вырос с 237 руб за тыс. куб. до 509 руб. за тыс. куб м). Чистая прибыль концерна оценивается нами на уровне $ 15.75 млрд., при этом, как всегда, главный интерес в результатах Газпрома будет представлять динамика свободного денежного потока. Как бы то ни было, из-за существенного отставания фактических сроков публикации итогов работы от отчетного периода едва ли вызовут какой-либо ажиотаж на рынке (если только величина FCF не достигнет каких-либо феноменальных значений).

Прогноз финансовых показателей Сбербанка по МСФО

Сегодня Сбербанк опубликует отчетность по МСФО за 2-ой квартал 2012 года. Мы ожидаем дальнейшее снижение чистой процентной маржи и потери от финансовых инструментов из-за волатильности на рынках в течение 2-го квартала.

Событие. Сегодня Сбербанк опубликует отчетность по МСФО за 2-ой квартал 2012 года.

Комментарий. Мы ожидаем дальнейшего снижения чистой процентной маржи – до 6.0% с 6.1% в связи с продолжающимся в российской банковской системе ростом стоимости фондирования. Этот эффект не будет компенсирован очередным увеличением доли розничных кредитов в кредитном портфеле Сбербанка.

В качестве позитивной новости мы ожидаем поддержание отношения чистых комиссий к счетам клиентов на уровне 2-го квартала 2011 года – 2% в годовом исчислении.

Мы ожидаем, что Сбербанк понес потери от операций с финансовыми инструментами из-за волатильности на рынках в течение 2-го квартала, вследствие чего показатель Доходы/Расходы до резервов может существенного возрасти – с 46.3% в 1-ом квартале до 52% во втором.

При этом Сбербанк может вновь снизить уровень резервирования потерь по кредитам, чего, тем не менее, может оказаться недостаточно для поддержания чистой прибыли на уровне 1-го квартала 2012 года.

Таким образом, мы прогнозируем, что чистая прибыль Сбербанка за 2-ой квартал 2012 года будет ниже как результата 1-го квартала, так и 2-го квартала 2011 года.

Прогноз результатов Evraz по МСФО за 1-ое полугодие 2012 г.

Завтра Evraz опубликует финансовые результаты по МСФО за 1-ое полугодие 2012 г. Компания не публикует финансовых результатов квартала, поэтому данные за полугодие представляют особый интерес. При некотором ухудшении финансовых показателей относительно уровня 2-ого полугодия прошлого года, мы ожидаем в целом неплохих результатов благодаря относительной устойчивости рынка сортового проката и улучшению операционных результатов в угольном сегменте.

Событие. В четверг Evraz опубликует финансовые результаты по МСФО за 1-ое полугодие с.г.

Комментарий. Evraz, в отличие от других компаний “большой четверки», не публикует квартальную отчетность, в свете чего полугодовые результаты компании приобретают особенную важность. Мы ожидаем увидеть в отчетности Evraz некоторого ухудшения финансовых показателей по сравнению с уровнем 2-ого полугодия прошлого года на фоне снижения цен на сталь, которое, впрочем, применительно к основной продукции Evraz – сортовому прокату носило весьма умеренный характер. Издержки компании, с одной стороны, могли увеличиться на фоне роста зарплат и общеинфляционных факторов, а, с другой стороны, сдерживать рост затрат могло улучшение операционных показателей угольного сегмента. Добыча коксующегося угля у компании по итогам 1-ой половины 2012 г. была почти в 1.5 раза выше, чем в предыдущем полугодии.

ММК опубликовал сильные финансовые результаты по МСФО за 2-й квартал

Финансовые результаты ММК по МСФО за 2-й квартал превзошли наши оценки и консенсус рынка. Благодаря блестящим результатам основной площадки EBITDA компании выросла на 26% кв-к-кв до $369 млн, что лишь на 3% ниже уровня годичной давности. Кроме того, ММК сократил чистый долг за квартал более чем на $0.5 млрд. Несмотря на спокойную первоначальную реакцию рынка, мы считаем, что отчетность ММК окажет позитивное влияние на динамику его акций в ближайшие недели.

Событие. ММК опубликовал финансовые итоги 2-ого квартала по МСФО. Выручка компании выросла на 4% кв-к-кв, в основном, за счет улучшения портфеля продукции, EBITDA – на 26% кв-к-кв на фоне сокращения издержек из-за снижения цен на сырье, чистая прибыль сменилась чистым убытком из-за традиционно высоких амортизационных отчислений и отрицательных курсовых разниц (-$76 млн. в 2-м квартале 2012 г.). Кроме того, мы бы выделили в отчетности ММК и комментариях менеджмента на телеконференции следующие заслуживающие внимания факты:

Операционный денежный поток во 2-м квартале компании составил $548 млн (больше, чем за весь прошлый год) на фоне сокращения оборотного капитала из-за снижения запасов продукции и цен на сырье;

Капитальные затраты, напротив, снизились почти в 2 раза кв-к-кв (до $125 млн. – минимума за 6 лет), что позволило получить свободный денежный поток свыше $400 млн. и сократить чистый долг за квартал на $538 млн, а соотношение чистый долг/EBITDA LTM – c 3.2 до 2.8.

Себестоимость тонны сляба упала с $442 в первом квартале до $414 во втором. По словам менеджмента компании, в июле этот показатель составил менее $400.

Продажа железорудных активов, о которой ранее сообщал ММК, принесла компании в 3-ем квартале $37 млн.

Комментарий. Отчетность ММК в разрезе EBITDA превзошла наши прогнозы и рыночный консенсус, главным образом, за счет блестящих результатов основной площадки, увеличившей EBITDA кв-к-кв на 40% из-за снижения цен на сырье и ослабления рубля. Результаты Белона, напротив, разочаровали, что, однако, допустимо, учитывая, что угольная компания во втором квартале снизила собственную добычу на 25% из-за планового перемонтажа лав, завершенного к началу текущего квартала.

Мы считаем, что результаты ММК как на уровне P&L, так и на уровне денежных потоков подчеркивают преимущества неинтегрированной бизнес-модели компании в нынешних условиях, которые, в условиях наблюдаемого обвала на рынках металлургического сырья, лишь увеличиваются. Мы ожидаем, что, несмотря на первоначально спокойную реакцию рынка, отчетность ММК окажет поддержку котировкам акций компании в ближайшие недели.

Мечел может купить новый угольный актив?

По информации газеты «Коммерсантъ», Мечел ведет переговоры о приобретении Куреинского угольного участка, принадлежащего угольной компании Казанковской, акционерами которой являются ММК и Evraz. Мы считаем, что эта сделка, а тем более разработка месторождения – не вопрос ближайшего будущего и вряд ли окажет какое-либо влияние на динамику акций Мечела.

Событие. По информации газеты «Коммерсантъ», Мечел ведет переговоры о покупке Куреинского участка у принадлежащей ММК и Evraz угольной компании Казанковская. Общие запасы участка оцениваются в 365 млн. тонн, извлекаемые запасы коксующегося угля – в 60 млн. тонн. По данным издания, угольной компании еще предстоит добиться изменения лицензионного соглашения на разработку участка, общие затраты на которую могут составить около $500 млн. для сторонних инвесторов и вдвое меньше для Мечела, имеющего прилегающий актив.

Комментарий. Новость о возможных новых приобретениях со стороны Мечела, уже обремененного значительной долговой нагрузкой и масштабной инвестиционной программой, может вызвать некоторое удивление, однако в данном случае мы бы не стали делать далеко идущих выводов. Сделка – явно не вопрос ближайших месяцев, ее сумма вряд ли превысит $10-40 млн., а сама разработка месторождения и вовсе может начаться через несколько лет, когда текущие инвестиционные проекты Мечела уже будут завершены.

Распадская погашает 10% выкупленных акций

Совет директоров Распадской вынес на внеочередное собрание акционеров 23 октября вопрос о погашении почти 10 (9.93%) собственных акций, выкупленных в рамках buy back в начале года. Мы изначально не учитывали казначейских бумаг в своей финансовой модели компании, однако считаем их погашение умеренно-положительным для миноритарных акционеров событием.

Событие. Совет директоров Распадской вынес на собрание акционеров компании 23 октября с.г. вопрос о погашении 9.93% собственных акций, выкупленных у акционеров в начале 2012 г.

Комментарий. В рамках buy back в начале года акции у акционеров Распадской изначально выкупались головной компанией, что, по законодательству, накладывало на нее обязательства реализовать или погасить эти бумаги в течение года после приобретения. При этом отметим, что, т.к. процесс погашения не предусматривает передачи бумаг с дочерней компании на головную, то и оферты акционерам в данном случае ждать не стоит. Мы изначально ожидали подобного развития событий и не закладывали существование казначейских акций свою финансовую модель компании. Тем не менее, мы бы все же рассматривали их погашение как умеренно-положительное явление для миноритарных акционеров Распадской: тот факт, что компания предпочла погасить, а не реализовать или, например, передать на баланс «дочки» свои бумаги говорит о высоких стандартах корпоративного управления.

ТГК-1: итоги полугодия

ТГК-1 опубликовала полугодовые результаты по МСФО. Первое полугодие генерирующая компания завершила с 8% падением объема продаж и 20% сокращением EBITDA. Результаты 2 кв. были вполне ожидаемы, на фоне чего, мы полагаем, что опубликованные результаты слабо повлияют на котировки акций. К позитивным моментам можно отнести разработанные менеджментом компании предложения по сокращению инвестиционной программы 2013-2015 гг., о которых было объявлено на проводимой после публикации конференции.

Событие. ТГК-1, первой среди компаний Газпром энергохолдинга, опубликовала полугодовые результаты по МСФО. Первое полугодие генерирующая компания завершила с 8% падением объема продаж и 20% сокращением EBITDA.

Комментарий. Генерирующие активы ТГК-1 расположены в Северо-западном регионе, где в 2012 г наблюдается самая слабая динамика цен в свободном сегменте рынка электроэнергии. В данной связи, результаты 2 кв. были вполне ожидаемы. Второе полугодие ожидается более успешным. Цены на РСВ во втором полугодии начали рост. На конференции, проводимой по итогам публикации отчета, менеджментом компании сообщил, что увеличение ситуация с водностью рек и рост цен на РСВ во втором полугодии позволит восстановить потери начала года. Несмотря на 17% снижение EBITDA, годовой прогноз пока сохраняется неизменным – 14 млрд. руб.

На уровне денежных потоков сохранилась положительная динамика. FCF ТГК-1 за полугодие составил 1.8 млрд. руб., что по нашим оценкам могло быть связано с сокращением инвестиций. По данным отчета, поток от инвестиционной деятельности сократился с 6.6 до 4.7 млрд. руб. Впрочем, по итогам года свободный поток, скорее всего, будет отрицательным, что связано с ожидаемым ростом инвестиционных расходов. Бюджет ТГК-1 предусматривает капитальные вложения на уровне 12 млрд. руб.

К интересным моментам вчерашней конференции мы также относим разработанную менеджментом программу сокращения инвестиционной программы, которая может быть использована в случае ухудшения рыночной конъюнктуры. К концу года ТГК-1 практически завершит реализацию инвестиционных обязательств, предоставив около 90% всех ДПМ. Разработанные процедуры позволяют, компании ограничить инвестиции в генерирующие активы в 2013 г. 7.1 млрд. руб., и по 4-4.5 млрд. в 2013-2014 гг. На данном этапе сокращенная инвестиционная программа является лишь предложением менеджмента. Решение о инвестициях принимаются Советом директоров и, по оценкам менеджмента, до конца года могут быть приняты предложения лишь на 2013 г.

МРСК Центра: маржа не пострадала

Мы полагаем, что итоги первого полугодия МРСК Центра можно назвать хорошими. Несмотря на ужесточение регулирования, финансовые результаты компании оказались лучше как наших ожиданий, так и консенсус прогноза. Тем не менее, основной вклад в поддержание уровня рентабельности внесли неподконтрольные расходы, что сложно отнести к долгосрочным факторам. В данной связи, мы полагаем, что опубликованные результаты могут оказать ограниченную поддержку акциям компании.

Событие. МРСК Центра представила результаты полугодия по МСФО.

Комментарий. Опубликованные цифры довольно близко повторили тенденции, отраженные в результатах компании по РСБУ. Изменение законодательства в области регулирования привело к падению продаж. Тем не менее 3.7% рост потребления замедлил снижение. По итогам полугодия сокращение оплату услуг по передаче электроэнергии оказалось вблизи 1%. Более существенно параметры регулирования отразились на оплате присоединения к сетям (-68%).

Ужесточение тарифного регулирования требует от сетевых компаний внутренней экономии. Опубликованные результаты МРСК Центра отражают небольшое сокращение расходов. Тем не мене, в разрезе издержек экономия была заметна лишь на уровне неподконтрольных затрат (таких как услуги ФСК и сетевых компаний), динамика которых также определяется политикой государства. Подконтрольные расходы МРСК Центра в первом полугодии увеличились на 8%, что является негативным моментом.

Мы полагаем, что итоги первого полугодия МРСК Центра можно назвать хорошими. Несмотря на ужесточение регулирования, финансовые результаты компании оказались лучше как наших ожиданий, так и консенсус прогноза. Тем не менее, основной вклад в поддержание уровня рентабельности внесли неподконтрольные расходы, что сложно отнести к долгосрочным факторам. В данной связи, мы полагаем, что опубликованные результаты могут оказать ограниченную поддержку акциям компании.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба