Биржевые индексы в понедельник корректировались после бурного роста на прошлой неделе. Поводом для этого послужили новости из ЕС и статистика из США. Сегодня утром негативные настроения также превалируют.

В понедельник биржевые индексы корректировались после хорошего роста на прошедшей неделе. Для продаж инвесторы воспользовались негативными новостями из Европы и статистикой из США.

Так, министры финансов ЕС не смогли договориться о сроках и параметрах создания банковского союза, что сохранят напряженность в финансовом секторе региона. Продолжает нагнетаться ситуация вокруг Испании. Страна отказывается от финансовой помощи, требуя более льготных условий по бюджетной консолидации. На этом фоне 10-ти летние госбонды Мадрида вновь вплотную приблизились к 6%.

В США был опубликован индекс производственно активности Empire Manufacturing за сентябрь. Индикатор упал до минус 10.41 пункта с минус 5.85 пункта в августе. Аналитики прогнозировали рост показателя до минус 2 пунктов.

В России индексы также снижались. Наибольшие потери среди «голубых фишек» понес Сбербанк (-1.35%) на новостях об SPO эмитента. Инвесторы опасаются излишнего предложения акций на рынке. Среди растущих бумаг можно отметить акции Русгидро, подорожавшие на 2.45%.

Сегодня утром биржи АТР снижаются, реагируя на обострение отношений между Японией и Китаем. Цены на нефть, неожиданно упавшие в понедельник, немного подрастают. В «зеленой зоне» торгуются фьючерсы на индексы США. В целом мы ожидаем нейтрального открытия торгов в России, однако не исключаем, негативной реакции на упавшую вчера нефть, если ее снижение носило фундаментальный, а не технический характер (в ряде СМИ есть информация, что произошел сбой на Nymex).

Из статистики, на которую стоит обратить внимание, мы отмечаем публикацию в Германии (в 13:00 по МСК) индекса ZEW – индикатора экономических ожиданий.

Совет директоров Роснефти одобрил дополнительные дивиденды за 2011 год

Накануне стало известно, что Совет директоров Роснефти одобрил рекомендации акционерам по выплате дополнительных дивидендов за 2011 год. Об этом со ссылкой на свои источники сообщает Интерфакс. Как и ожидалось, в итоге общий размер дивидендов Роснефти за 2011 год составит около 7.6 руб. на акцию (из них дополнительные – порядка 4.1 руб. на акцию). Более подробно на эту тему см. наш Daily от 24.07.2012 г.

Промышленное производство в августе сократилось

Ухудшение общемировой экономической конъюнктуры не проходит бесследно для российской промышленности. В августе сезонно-сглаженный индекс промышленного производства снизился на 0.7 % к предыдущему месяцу, а к августу прошлого года рост составил всего лишь 2.1 %. Ситуация в промышленном секторе всё больше напоминает стагнацию.

Мы снижаем наш прогноз промышленного роста в 2012 г. с 3.6 до 2.8 %.

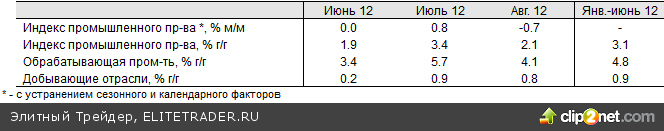

Событие. В августе сезонно-сглаженный индекс промышленного производства снизился на 0.7 % после роста на 0.8 % в предыдущем месяце. По отношению к августу прошлого года рост производства составил 2.1 %. По итогам 8 месяцев промышленность выросла на 3.1 % в сравнении с аналогичным периодом 2011 г.

Индексы промышленного производства

Комментарий. Данные за август подтвердили факт замедления промышленности. Ситуация близка к полной остановке роста, и если до конца года тренд не изменится, то в 2013 г. промышленность в целом может оказаться в состоянии стагнации.

Пока что лучше остальных выглядит пищевая промышленность, где во многих подотраслях сохраняются двузначные темпы роста. Отрасли, ориентированные на строительный сектор, также пока сохраняют неплохую динамика, частности, цементная промышленность. Пока что двузначные темпы роста фиксируются в автопроме, но по мере выхода на более высокие объемы выпуска, замедление здесь становится всё более очевидным.

В свете последней статистики мы снижаем наш годовой прогноз промышленного роста с 3.6 до 2.8 %. Прогноз на 2013 г. (3.5 %) мы пока оставляем без изменений с высокой вероятностью его понижения.

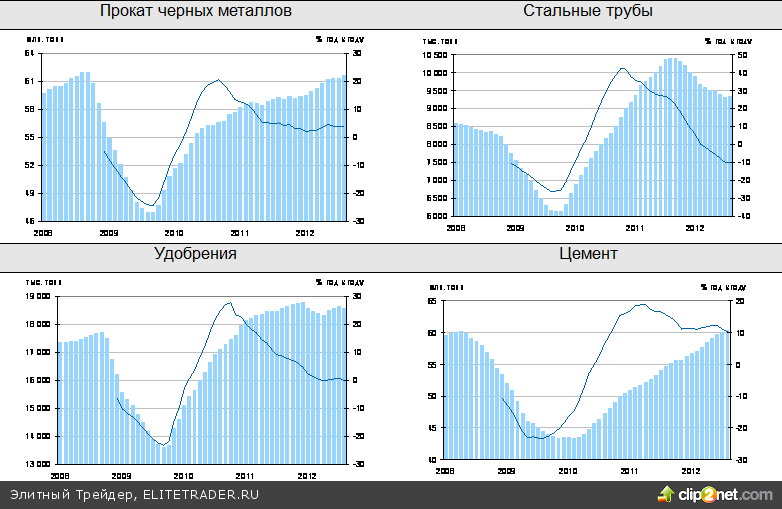

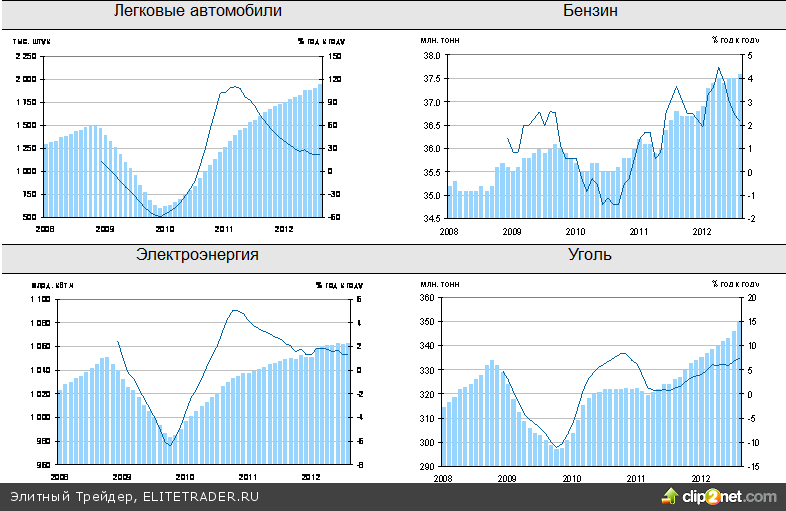

Производство отдельных видов промышленных товаров, накопленным итогом за 12 мес.

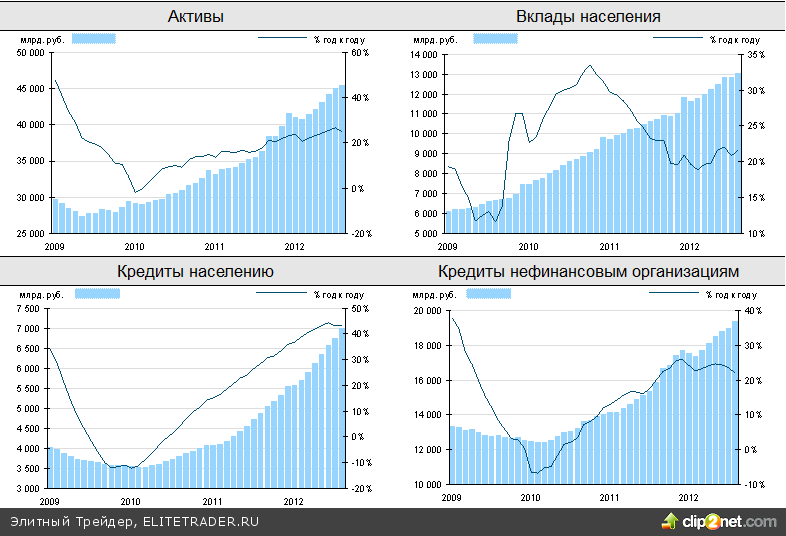

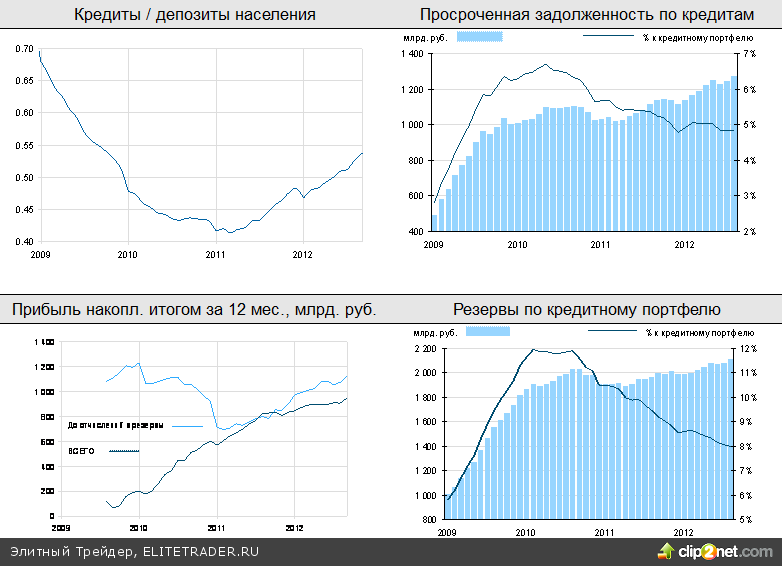

Банковский сектор: ускорение роста в обычно спокойном августе

Несмотря на то, что август обычно считается спокойным для банковского сектора месяцем, рост основных показателей банковского сектора в августе заметно ускорился по сравнению с июнем и июлем.

При сохраняющемся тренде по опережающем росту розничного кредитного портфеля в августе произошел резкий скачок в депозитах юрлиц – прирост к июлю в 5.6%. Он является следствием того, что традиционные источники фондирования банков начинают исчерпываться при сохранении высоких темпов роста кредитов, и банки стремятся хотя бы частично компенсировать это за счет роста привлечения депозитов юрлиц.

При этом прибыль остается крайне высокой несмотря на существенные расходы по резервам.

Августовская статистика, показавшая ускорение роста кредитного портфеля банков, вероятно, была одной из основных причин для проведенного на прошлой неделе Банком России повышения процентной ставки.

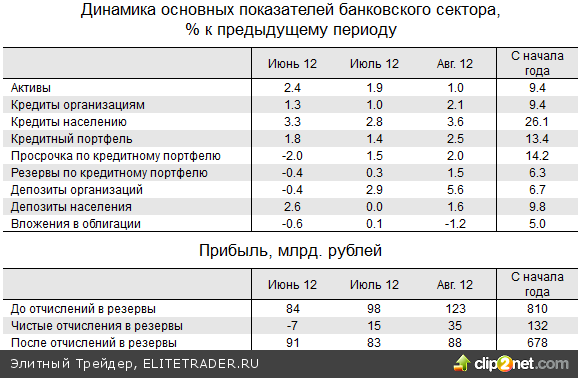

Событие. Банк России опубликовал статистику банковского сектора за август.

Комментарий. Несмотря на то, что август обычно считается спокойным для банковского сектора месяцем, рост основных показателей банковского сектора в августе заметно ускорился по сравнению с июнем и июлем.

При сохраняющемся тренде по опережающем росту розничного кредитного портфеля (3.6% м/м и 43.2% г/г) в августе произошел резкий скачок в депозитах юрлиц – прирост к июлю в 5.6% (27.9% г/г). Он является следствием того, что традиционные источники фондирования банков начинают исчерпываться при сохранении высоких темпов роста кредитов, и банки стремится хотя бы частично компенсировать это за счет роста привлечения депозитов юрлиц.

Так, депозиты населения в августе увеличились на 1.6% м/м (21.6% г/г), что ниже темпов роста как розничного кредитного портфеля, так и корпоративного (2.1% м/м и 22% г/г).

Августовская прибыль до расходов по резервам была рекордной с декабря 2009 года: 123 млрд. руб., что позволило достичь одного из самых высоких за год показателей месячной чистой прибыли в 88 млрд. руб. несмотря на существенные отчисления в резервы (35 млрд. руб.).

Таким образом, статистика банковского сектора за август, показавшая ускорение роста кредитного портфеля банков, вероятно, была одной из основных причин для проведенного на прошлой неделе Банком России повышения процентной ставки.

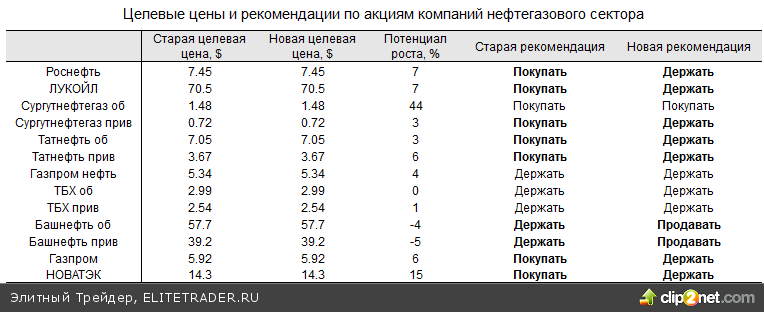

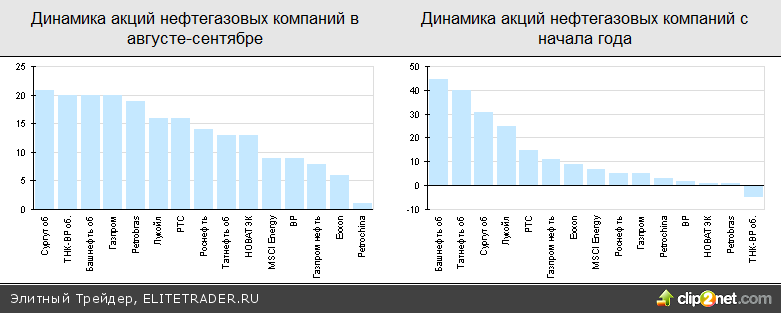

Мы провели пересмотр рекомендаций по акциям компаний нефтегазового сектора

Накануне мы провели пересмотр рекомендаций по акциям целого ряда компаний нефтегазового сектора. Основная причина – рост котировок на фоне предпринимаемых мировыми Центробанками монетарных мер стимулирующего характера при отсутствии явных предпосылок для фундаментальной переоценки стоимости бумаг в сторону повышения. Теперь нашим единственным фаворитом в секторе являются обыкновенные акции Сургутнефтегаза. Более подробно см. наш flashnote «Нефтегазовый сектор: понижение рекомендаций» от 17.09.2012 г.

Событие. Вчера мы провели пересмотр рекомендаций по целому ряду бумаг нефтегазового сектора в сторону понижения.

Комментарий. Предпринимаемые мировыми Центробанками монетарные меры стимулирующего характера вызвали эйфорию на фондовых площадках. При этом дополнительную поддержку акциям компаний нефтегазового сектора (от июньских годовых минимумов индекс ММВБ нефть и газ вырос на 23 %) оказало и мини-ралли нефтяного рынка (котировки Brent отстоят от годовых максимумов всего на $ 5-8/bbl), что во многом обусловленное ростом геополитической напряженности на Ближнем Востоке. Пока мы не видим достаточных оснований для пересмотра наших прогнозов по ценам на нефть (ориентируемся, что в 2013 г цена Brent составит $ 102/bbl, в 2017 г - $ 112/bbl) и, при отсутствии явных предпосылок для фундаментальной переоценки стоимости бумаг, понижаем рекомендации по целому ряду из них. Более подробно см. наш flashnote «Нефтегазовый сектор: понижение рекомендаций» от 17.09.2012 г.

SPO Сбербанка: теперь официально

Вчера до начала торгов Банк России сделал официальное объявление о продаже принадлежащих ему 1.713 млрд. обыкновенных акций Сбербанка, что составляет 7.58% в уставном капитале Сбербанка. Минимальная цена установлена в размере 91 руб. за одну акцию. Ожидается, что компании Группы Сбербанка могут приобрести пакет акций на сумму до 20 млрд. руб. на тех же условиях, что и другие инвесторы.

При этом 10-15% от размещаемого пакета будут реализованы на ММВБ до 19 сентября; точные даты размещения оставшейся части пакета в форме GDS пока не объявлены.

В течение понедельника Сбербанка также объявил о повышении процентных ставок по потребительским кредитам на 1-2 п.п. Это повышение выглядит логичным с учетом роста портфеля потребкредитов Сбербанка на уровне 50% годовых на фоне снижения роста депозитной базы. Мы ожидаем, что это решение поможет стабилизировать чистую процентную маржу Сбербанка.

Событие. Вчера до начала торгов Банк России сделал официальное объявление о продаже принадлежащих ему 1.713 млрд. обыкновенных акций Сбербанка, что составляет 7.58% в уставном капитале Сбербанка. Минимальная цена установлена в размере 91 руб. за одну акцию. Ожидается, что компании Группы Сбербанка могут приобрести пакет акций на сумму до 20 млрд. руб. на тех же условиях, что и другие инвесторы. По крайней мере часть этого пакета может впоследствии быть использована в рамках опционной программы для менеджмента Сбербанка.

При этом 10-15% от размещаемого пакета будут реализованы на ММВБ до 19 сентября; точные даты размещения оставшейся части пакета в форме GDS пока не объявлены. SPO будет проводиться без участия «якорных инвесторов».

В рамках пресс-конференции, посвященной SPO, менеджмент Сбербанка также сообщил, что вопрос о конвертации привилегированных акций Сбербанка в обыкновенные не рассматривается.

Комментарий. Несмотря на то, что рынок считал вопрос об SPO решенным, акции Сбербанка упали на 2.1% непосредственно после начала торгов в понедельник, отыгрывая неожиданно низкую минимальную цену размещения в 91 руб. Ранее представители Банка России обозначали целевую цену размещения в размере 100 руб.

В течение понедельника Сбербанка также объявил о повышении процентных ставок по потребительским кредитам на 1-2 п.п. Это повышение выглядит логичным с учетом роста портфеля потребкредитов Сбербанка на уровне 50% годовых на фоне снижения роста депозитной базы. Мы ожидаем, что это решение поможет стабилизировать чистую процентную маржу Сбербанка.

SPO не повлияет на фундаментальные показатели Сбербанка и мы сохраняем рекомендацию «покупать» по обыкновенным и привилегированным акциям Сбербанка, считая их одними из самых перспективных бумаг на российском фондовом рынке.

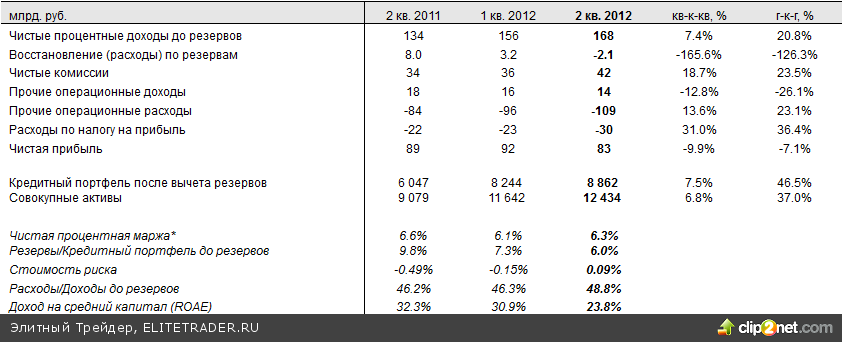

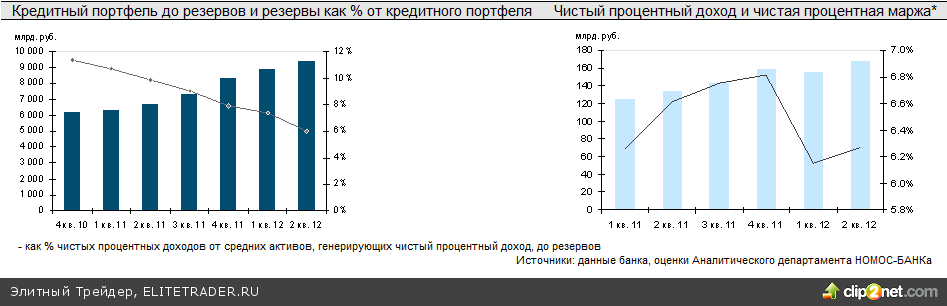

Финансовые результаты Сбербанка по МСФО

В понедельник биржевые индексы корректировались после хорошего роста на прошедшей неделе. Для продаж инвесторы воспользовались негативными новостями из Европы и статистикой из США.

Так, министры финансов ЕС не смогли договориться о сроках и параметрах создания банковского союза, что сохранят напряженность в финансовом секторе региона. Продолжает нагнетаться ситуация вокруг Испании. Страна отказывается от финансовой помощи, требуя более льготных условий по бюджетной консолидации. На этом фоне 10-ти летние госбонды Мадрида вновь вплотную приблизились к 6%.

В США был опубликован индекс производственно активности Empire Manufacturing за сентябрь. Индикатор упал до минус 10.41 пункта с минус 5.85 пункта в августе. Аналитики прогнозировали рост показателя до минус 2 пунктов.

В России индексы также снижались. Наибольшие потери среди «голубых фишек» понес Сбербанк (-1.35%) на новостях об SPO эмитента. Инвесторы опасаются излишнего предложения акций на рынке. Среди растущих бумаг можно отметить акции Русгидро, подорожавшие на 2.45%.

Сегодня утром биржи АТР снижаются, реагируя на обострение отношений между Японией и Китаем. Цены на нефть, неожиданно упавшие в понедельник, немного подрастают. В «зеленой зоне» торгуются фьючерсы на индексы США. В целом мы ожидаем нейтрального открытия торгов в России, однако не исключаем, негативной реакции на упавшую вчера нефть, если ее снижение носило фундаментальный, а не технический характер (в ряде СМИ есть информация, что произошел сбой на Nymex).

Из статистики, на которую стоит обратить внимание, мы отмечаем публикацию в Германии (в 13:00 по МСК) индекса ZEW – индикатора экономических ожиданий.

Совет директоров Роснефти одобрил дополнительные дивиденды за 2011 год

Накануне стало известно, что Совет директоров Роснефти одобрил рекомендации акционерам по выплате дополнительных дивидендов за 2011 год. Об этом со ссылкой на свои источники сообщает Интерфакс. Как и ожидалось, в итоге общий размер дивидендов Роснефти за 2011 год составит около 7.6 руб. на акцию (из них дополнительные – порядка 4.1 руб. на акцию). Более подробно на эту тему см. наш Daily от 24.07.2012 г.

Промышленное производство в августе сократилось

Ухудшение общемировой экономической конъюнктуры не проходит бесследно для российской промышленности. В августе сезонно-сглаженный индекс промышленного производства снизился на 0.7 % к предыдущему месяцу, а к августу прошлого года рост составил всего лишь 2.1 %. Ситуация в промышленном секторе всё больше напоминает стагнацию.

Мы снижаем наш прогноз промышленного роста в 2012 г. с 3.6 до 2.8 %.

Событие. В августе сезонно-сглаженный индекс промышленного производства снизился на 0.7 % после роста на 0.8 % в предыдущем месяце. По отношению к августу прошлого года рост производства составил 2.1 %. По итогам 8 месяцев промышленность выросла на 3.1 % в сравнении с аналогичным периодом 2011 г.

Индексы промышленного производства

Комментарий. Данные за август подтвердили факт замедления промышленности. Ситуация близка к полной остановке роста, и если до конца года тренд не изменится, то в 2013 г. промышленность в целом может оказаться в состоянии стагнации.

Пока что лучше остальных выглядит пищевая промышленность, где во многих подотраслях сохраняются двузначные темпы роста. Отрасли, ориентированные на строительный сектор, также пока сохраняют неплохую динамика, частности, цементная промышленность. Пока что двузначные темпы роста фиксируются в автопроме, но по мере выхода на более высокие объемы выпуска, замедление здесь становится всё более очевидным.

В свете последней статистики мы снижаем наш годовой прогноз промышленного роста с 3.6 до 2.8 %. Прогноз на 2013 г. (3.5 %) мы пока оставляем без изменений с высокой вероятностью его понижения.

Производство отдельных видов промышленных товаров, накопленным итогом за 12 мес.

Банковский сектор: ускорение роста в обычно спокойном августе

Несмотря на то, что август обычно считается спокойным для банковского сектора месяцем, рост основных показателей банковского сектора в августе заметно ускорился по сравнению с июнем и июлем.

При сохраняющемся тренде по опережающем росту розничного кредитного портфеля в августе произошел резкий скачок в депозитах юрлиц – прирост к июлю в 5.6%. Он является следствием того, что традиционные источники фондирования банков начинают исчерпываться при сохранении высоких темпов роста кредитов, и банки стремятся хотя бы частично компенсировать это за счет роста привлечения депозитов юрлиц.

При этом прибыль остается крайне высокой несмотря на существенные расходы по резервам.

Августовская статистика, показавшая ускорение роста кредитного портфеля банков, вероятно, была одной из основных причин для проведенного на прошлой неделе Банком России повышения процентной ставки.

Событие. Банк России опубликовал статистику банковского сектора за август.

Комментарий. Несмотря на то, что август обычно считается спокойным для банковского сектора месяцем, рост основных показателей банковского сектора в августе заметно ускорился по сравнению с июнем и июлем.

При сохраняющемся тренде по опережающем росту розничного кредитного портфеля (3.6% м/м и 43.2% г/г) в августе произошел резкий скачок в депозитах юрлиц – прирост к июлю в 5.6% (27.9% г/г). Он является следствием того, что традиционные источники фондирования банков начинают исчерпываться при сохранении высоких темпов роста кредитов, и банки стремится хотя бы частично компенсировать это за счет роста привлечения депозитов юрлиц.

Так, депозиты населения в августе увеличились на 1.6% м/м (21.6% г/г), что ниже темпов роста как розничного кредитного портфеля, так и корпоративного (2.1% м/м и 22% г/г).

Августовская прибыль до расходов по резервам была рекордной с декабря 2009 года: 123 млрд. руб., что позволило достичь одного из самых высоких за год показателей месячной чистой прибыли в 88 млрд. руб. несмотря на существенные отчисления в резервы (35 млрд. руб.).

Таким образом, статистика банковского сектора за август, показавшая ускорение роста кредитного портфеля банков, вероятно, была одной из основных причин для проведенного на прошлой неделе Банком России повышения процентной ставки.

Мы провели пересмотр рекомендаций по акциям компаний нефтегазового сектора

Накануне мы провели пересмотр рекомендаций по акциям целого ряда компаний нефтегазового сектора. Основная причина – рост котировок на фоне предпринимаемых мировыми Центробанками монетарных мер стимулирующего характера при отсутствии явных предпосылок для фундаментальной переоценки стоимости бумаг в сторону повышения. Теперь нашим единственным фаворитом в секторе являются обыкновенные акции Сургутнефтегаза. Более подробно см. наш flashnote «Нефтегазовый сектор: понижение рекомендаций» от 17.09.2012 г.

Событие. Вчера мы провели пересмотр рекомендаций по целому ряду бумаг нефтегазового сектора в сторону понижения.

Комментарий. Предпринимаемые мировыми Центробанками монетарные меры стимулирующего характера вызвали эйфорию на фондовых площадках. При этом дополнительную поддержку акциям компаний нефтегазового сектора (от июньских годовых минимумов индекс ММВБ нефть и газ вырос на 23 %) оказало и мини-ралли нефтяного рынка (котировки Brent отстоят от годовых максимумов всего на $ 5-8/bbl), что во многом обусловленное ростом геополитической напряженности на Ближнем Востоке. Пока мы не видим достаточных оснований для пересмотра наших прогнозов по ценам на нефть (ориентируемся, что в 2013 г цена Brent составит $ 102/bbl, в 2017 г - $ 112/bbl) и, при отсутствии явных предпосылок для фундаментальной переоценки стоимости бумаг, понижаем рекомендации по целому ряду из них. Более подробно см. наш flashnote «Нефтегазовый сектор: понижение рекомендаций» от 17.09.2012 г.

SPO Сбербанка: теперь официально

Вчера до начала торгов Банк России сделал официальное объявление о продаже принадлежащих ему 1.713 млрд. обыкновенных акций Сбербанка, что составляет 7.58% в уставном капитале Сбербанка. Минимальная цена установлена в размере 91 руб. за одну акцию. Ожидается, что компании Группы Сбербанка могут приобрести пакет акций на сумму до 20 млрд. руб. на тех же условиях, что и другие инвесторы.

При этом 10-15% от размещаемого пакета будут реализованы на ММВБ до 19 сентября; точные даты размещения оставшейся части пакета в форме GDS пока не объявлены.

В течение понедельника Сбербанка также объявил о повышении процентных ставок по потребительским кредитам на 1-2 п.п. Это повышение выглядит логичным с учетом роста портфеля потребкредитов Сбербанка на уровне 50% годовых на фоне снижения роста депозитной базы. Мы ожидаем, что это решение поможет стабилизировать чистую процентную маржу Сбербанка.

Событие. Вчера до начала торгов Банк России сделал официальное объявление о продаже принадлежащих ему 1.713 млрд. обыкновенных акций Сбербанка, что составляет 7.58% в уставном капитале Сбербанка. Минимальная цена установлена в размере 91 руб. за одну акцию. Ожидается, что компании Группы Сбербанка могут приобрести пакет акций на сумму до 20 млрд. руб. на тех же условиях, что и другие инвесторы. По крайней мере часть этого пакета может впоследствии быть использована в рамках опционной программы для менеджмента Сбербанка.

При этом 10-15% от размещаемого пакета будут реализованы на ММВБ до 19 сентября; точные даты размещения оставшейся части пакета в форме GDS пока не объявлены. SPO будет проводиться без участия «якорных инвесторов».

В рамках пресс-конференции, посвященной SPO, менеджмент Сбербанка также сообщил, что вопрос о конвертации привилегированных акций Сбербанка в обыкновенные не рассматривается.

Комментарий. Несмотря на то, что рынок считал вопрос об SPO решенным, акции Сбербанка упали на 2.1% непосредственно после начала торгов в понедельник, отыгрывая неожиданно низкую минимальную цену размещения в 91 руб. Ранее представители Банка России обозначали целевую цену размещения в размере 100 руб.

В течение понедельника Сбербанка также объявил о повышении процентных ставок по потребительским кредитам на 1-2 п.п. Это повышение выглядит логичным с учетом роста портфеля потребкредитов Сбербанка на уровне 50% годовых на фоне снижения роста депозитной базы. Мы ожидаем, что это решение поможет стабилизировать чистую процентную маржу Сбербанка.

SPO не повлияет на фундаментальные показатели Сбербанка и мы сохраняем рекомендацию «покупать» по обыкновенным и привилегированным акциям Сбербанка, считая их одними из самых перспективных бумаг на российском фондовом рынке.

Финансовые результаты Сбербанка по МСФО

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба