21 сентября 2012 БФА Моисеев Алексей

Российский рынок, удержавшись вчера в районе 1500 пунктов по индексу ММВБ, сегодня имеет возможность оттолкнуться от этой поддержки вверх, ближайшая цель – 1520 пунктов. Восходящий сценарий остается основным в краткосрочной перспективе

В четверг, 20 сентября, снижение цен на нефть Brent и падение азиатских фондовых индексов обусловили слабое начало российской торговой сессии, индекс ММВБ снижался в район 1480 пунктов. Однако развития падения не последовало, к середине дня индекс закрепился в диапазоне 1490 – 1500 пунктов, а закрывался у его верхней его границы, дневное изменение оказалось нулевым (1499,28 пунктов, +0,01%). Лидировали акции Новатэка и Роснефти, обычка и префы Ростелекома, среди менее ликвидных бумаг – Аэрофлот. Обыкновенные акции Сбербанка дрейфовали на уровне предыдущего закрытия, котировки акций ВТБ снижались на фоне умеренно негативных результатов за 1пг2012 по МСФО. Среди аутсайдеров дня акции ФСК ЕЭС и Холдинга МРСК, М.видео, префы Транснефти

Индексов деловой активности в еврозоне на европейской сессии также не смогли стать позитивным фактором для рынков. Консенсус-прогноз предполагал умеренное их восстановление в сентябре, однако по факту вырос только PMI в промышленности, в то время как PMI в сфере услуг снизился. В результате сводный индекс продолжил снижение (с 46,3 до 45,9 пунктов), достигнув минимума более чем за три года. При этом сводный PMI еврозоны оказался уже восьмой месяц подряд ниже 50 пунктов – отметки, отделяющей рост активности от ее сокращения

Министр финансов Греции сообщил, что переговоры с «тройкой» займут еще несколько дней. Камнем преткновения остается сокращение расходов еще на 2 – 2,5 млрд. евро. Италия ухудшила прогноз по ВВП на 2012 год с -1,2 до -2,4%, прогноз дефицита бюджета с 1,7 до 2,6% ВВП. Испания вчера размещала 3- и 10-летние гособлигации, было привлечено 4,8 млрд евро (плановый диапазон предполагал 3,5 – 4,5 млрд). По десятилетним бумагам зафиксировано снижение доходности с 6,647% на аукционе в начале августа до 5,666%. Однако доходность трехлетних бумаг заметно выросла по сравнению с предыдущим аукционом, проходившим в начале сентября: с 2,798 до 3,845%.

Президент ФРБ Бостона Э.Розенгрен во вчерашнем интервью всячески защищал QE3. В частности, он считает очевидным, что меры ФРС уже работают, оказав давление на процентные ставки по закладным, «ответ» основных классов активов также примерно соответствует ожиданиям ФРС. Также Розенгрен отметил, что естественный уровень безработицы должен быть ближе к нижней границе диапазона 5,0 – 6,0%. Наконец, Розенгрен подчеркнул, что ФРС не хочет сделать ошибку преждевременного сворачивания стимулирующих мер на слабых признаках улучшения экономической ситуации.

В США число первичных заявок на пособие по безработице снизилось меньше ожиданий (на 3 тыс. а не 7), сократилось число получающих пособие. Американские индексы ушли на отрицательную территорию в начале сессии, однако довольно быстро развернулись вверх, сократили потери NASDAQ Composite (-0,21%) и S&P500 (-0,05%), DJIA (+0,14%) вышел в плюс. Сегодня на внешних площадках снова преобладает умеренный оптимизм, подрастают азиатские фондовые индексы, развернулись наверх цены на нефть. Российский рынок, удержавшись вчера в районе 1500 пунктов по индексу ММВБ, сегодня имеет возможность оттолкнуться от этой поддержки вверх, ближайшая цель – 1520 пунктов. Вновь отмечаем, что пока индекс ММВБ остается выше зоны 1460 – 1470 пунктов, восходящий сценарий остается основным в краткосрочной перспективе

ВТБ

Банк опубликовал предварительные результаты за 1пг2012 ВТБ опубликовал некоторые показатели отчётности за 1пг2012, которые мы считаем умеренно негативными.

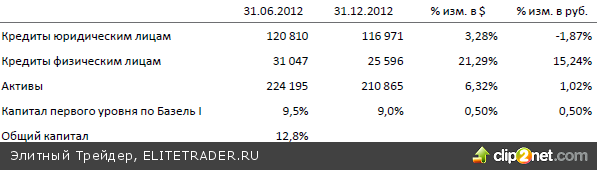

Основные статьи баланса ВТБ по МСФО, $ млн

Основные статьи отчёта о прибылях и убытках ВТБ по МСФО, $ млн

Наш прогноз влияния отчетности на котировки акций ВТБ - умеренно-негативный. Чистая прибыль банка сократилась на 41,1% г/г; произошло это в первую очередь от роста объемов создания резервов под обесценение кредитного портфеля (выше на 74,8%). Кроме того, вследствие консолидации Банка Москвы продолжили расти расходы на персонал. За истекшее полугодие ВТБ показал увеличение в своём портфеле кредитов частным лицам (на 21,29%), что в целом соответствовало динамике всего сектора; кредитный портфель юридических лиц также вырос в долларовом выражении, однако в рублях наблюдался некоторый спад. За полугодие повысился коэффициент достаточности капитала первого уровня: связано это с выпуском бессрочных облигаций, вес которых в капитале составил 0,6%. Мы ожидаем, что в следующем квартале коэффициент достаточности снизится на 0,4-0,6% за счёт увеличения дисконта по рисковости активов Центрального Банка, однако поддержку капиталу может оказать планируемый допвыпуск субординированных консолей. Главные факторы, которые могут повлиять на показатели ВТБ в следующем отчётном периоде - это увеличение операционных расходов в связи с оптимизацией филиальной сети с Банком Москвы и Транскредитбанком, а также общее замедление розничного кредитования

ТМК

Компания выплатит промежуточные дивиденды Совет директоров ТМК принял решение о созыве внеочередного общего собрания акционеров. Собрание будет проведено в форме заочного голосования. Дата окончания приема бюллетеней– 2 ноября 2012 г. Совет директоров рекомендовал внеочередному общему собранию акционеров выплату дивидендов по результатам 1пг12 в размере 1,5 руб. на акцию

НЛМК

Компания разместила евробонды НЛМК разместил семилетние евробонды общим объемом $500 млн под 4,95% годовых. Организаторами выступили Deutsche Bank, JP Morgan и Societe Generale. Ранее в сентября НЛМК осуществил еще два выпуска рублевых облигаций общим объемом 10 млрд руб. Согласно сообщению компании, средства, полученные в ходе размещения облигационных займов, планируется направить на рефинансирование краткосрочной задолженности компании и другие общекорпоративные цели

М.Видео

SPO М.Видео может пройти с дисконтом Вторичное доразмещение акций ритейлера бытовой техники и электроники М.Видео по мнению «ВТБ Капитала» пройдет с дисконтом к рыночной цене в размере до 10%. Акции продает Svece Ltd, подконтрольная бенефициару контрольного пакета и президенту М.Видео Александру Тынковану. Согласно материалам Deutsche Bank, на которые ссылается Bloomberg, на продажу выставлено 18 млн акций (10% капитала). Исходя из цены закрытия торгов в среду акциями М.Видео на отметке 283,27 руб., рыночная стоимость выставленного на продажу пакета должна составить около 5,1 млрд рублей. Закрытие книги заявок ожидается в четверг. По итогам сделки free float М.Видео приблизится к 40%, при этом контроль сохранит А.Тынкован. Участники размещения, скорее всего, смогут рассчитывать на специальные дивиденды в размере до 30 рублей на акцию, вопрос о выплате которых совет директоров компании будет рассматривать в сентябре.

Ленэнерго

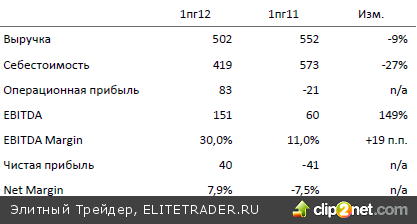

Компания отчиталась о прибыли в 1пг12 по МСФО РСК Ленэнерго, подконтрольная Холдингу МРСК, опубликовала отчетность по международным стандартам за 1пг12. Выручка компании сократилась на 9% до $502 млн с $552 млн за аналогичный период годом ранее. Операционная прибыль составила $83 млн против убытка в $21 млн за 1пг11. В отчетном периоде компании удалось существенно нарастить показатель EBITDA, который повысился на 149% c $60 млн до $151 млн, рентабельность по нему возросла до 30%. Чистая прибыль за период составила $40 млн против убытка в $41 млн годом ранее. Net margin составила 8%.

Ленэнерго, МСФО, $ млн

В структуре выручки снижение показали доходы от техприсоединения, сократившиеся на 18% пг/пг. Среди основных причин, повлиявших на выход компании в прибыль по операционной деятельности, стало существенное снижение себестоимости. Компании удалось сократить операционные затраты на 27% до $419 млн с $573 млн годом ранее. Прежде всего это было достигнуто, благодаря снижению размеров амортизационных отчислений на 17% с $81 млн до $67 млн, а также отсутствие убытка от обесценения основных средств в отчетном периоде в отличие от 1пг11, когда данная статья увеличивала себестоимость на $91 млн. Таким образом, показанные результаты носят отчасти «бумажный» характер и не говорят о существенных изменениях в структуре управления бизнесом. Мы позитивно смотрим на опубликованные данные и считаем, что они могут оказать поддержку акциям компании.

В четверг, 20 сентября, снижение цен на нефть Brent и падение азиатских фондовых индексов обусловили слабое начало российской торговой сессии, индекс ММВБ снижался в район 1480 пунктов. Однако развития падения не последовало, к середине дня индекс закрепился в диапазоне 1490 – 1500 пунктов, а закрывался у его верхней его границы, дневное изменение оказалось нулевым (1499,28 пунктов, +0,01%). Лидировали акции Новатэка и Роснефти, обычка и префы Ростелекома, среди менее ликвидных бумаг – Аэрофлот. Обыкновенные акции Сбербанка дрейфовали на уровне предыдущего закрытия, котировки акций ВТБ снижались на фоне умеренно негативных результатов за 1пг2012 по МСФО. Среди аутсайдеров дня акции ФСК ЕЭС и Холдинга МРСК, М.видео, префы Транснефти

Индексов деловой активности в еврозоне на европейской сессии также не смогли стать позитивным фактором для рынков. Консенсус-прогноз предполагал умеренное их восстановление в сентябре, однако по факту вырос только PMI в промышленности, в то время как PMI в сфере услуг снизился. В результате сводный индекс продолжил снижение (с 46,3 до 45,9 пунктов), достигнув минимума более чем за три года. При этом сводный PMI еврозоны оказался уже восьмой месяц подряд ниже 50 пунктов – отметки, отделяющей рост активности от ее сокращения

Министр финансов Греции сообщил, что переговоры с «тройкой» займут еще несколько дней. Камнем преткновения остается сокращение расходов еще на 2 – 2,5 млрд. евро. Италия ухудшила прогноз по ВВП на 2012 год с -1,2 до -2,4%, прогноз дефицита бюджета с 1,7 до 2,6% ВВП. Испания вчера размещала 3- и 10-летние гособлигации, было привлечено 4,8 млрд евро (плановый диапазон предполагал 3,5 – 4,5 млрд). По десятилетним бумагам зафиксировано снижение доходности с 6,647% на аукционе в начале августа до 5,666%. Однако доходность трехлетних бумаг заметно выросла по сравнению с предыдущим аукционом, проходившим в начале сентября: с 2,798 до 3,845%.

Президент ФРБ Бостона Э.Розенгрен во вчерашнем интервью всячески защищал QE3. В частности, он считает очевидным, что меры ФРС уже работают, оказав давление на процентные ставки по закладным, «ответ» основных классов активов также примерно соответствует ожиданиям ФРС. Также Розенгрен отметил, что естественный уровень безработицы должен быть ближе к нижней границе диапазона 5,0 – 6,0%. Наконец, Розенгрен подчеркнул, что ФРС не хочет сделать ошибку преждевременного сворачивания стимулирующих мер на слабых признаках улучшения экономической ситуации.

В США число первичных заявок на пособие по безработице снизилось меньше ожиданий (на 3 тыс. а не 7), сократилось число получающих пособие. Американские индексы ушли на отрицательную территорию в начале сессии, однако довольно быстро развернулись вверх, сократили потери NASDAQ Composite (-0,21%) и S&P500 (-0,05%), DJIA (+0,14%) вышел в плюс. Сегодня на внешних площадках снова преобладает умеренный оптимизм, подрастают азиатские фондовые индексы, развернулись наверх цены на нефть. Российский рынок, удержавшись вчера в районе 1500 пунктов по индексу ММВБ, сегодня имеет возможность оттолкнуться от этой поддержки вверх, ближайшая цель – 1520 пунктов. Вновь отмечаем, что пока индекс ММВБ остается выше зоны 1460 – 1470 пунктов, восходящий сценарий остается основным в краткосрочной перспективе

ВТБ

Банк опубликовал предварительные результаты за 1пг2012 ВТБ опубликовал некоторые показатели отчётности за 1пг2012, которые мы считаем умеренно негативными.

Основные статьи баланса ВТБ по МСФО, $ млн

Основные статьи отчёта о прибылях и убытках ВТБ по МСФО, $ млн

Наш прогноз влияния отчетности на котировки акций ВТБ - умеренно-негативный. Чистая прибыль банка сократилась на 41,1% г/г; произошло это в первую очередь от роста объемов создания резервов под обесценение кредитного портфеля (выше на 74,8%). Кроме того, вследствие консолидации Банка Москвы продолжили расти расходы на персонал. За истекшее полугодие ВТБ показал увеличение в своём портфеле кредитов частным лицам (на 21,29%), что в целом соответствовало динамике всего сектора; кредитный портфель юридических лиц также вырос в долларовом выражении, однако в рублях наблюдался некоторый спад. За полугодие повысился коэффициент достаточности капитала первого уровня: связано это с выпуском бессрочных облигаций, вес которых в капитале составил 0,6%. Мы ожидаем, что в следующем квартале коэффициент достаточности снизится на 0,4-0,6% за счёт увеличения дисконта по рисковости активов Центрального Банка, однако поддержку капиталу может оказать планируемый допвыпуск субординированных консолей. Главные факторы, которые могут повлиять на показатели ВТБ в следующем отчётном периоде - это увеличение операционных расходов в связи с оптимизацией филиальной сети с Банком Москвы и Транскредитбанком, а также общее замедление розничного кредитования

ТМК

Компания выплатит промежуточные дивиденды Совет директоров ТМК принял решение о созыве внеочередного общего собрания акционеров. Собрание будет проведено в форме заочного голосования. Дата окончания приема бюллетеней– 2 ноября 2012 г. Совет директоров рекомендовал внеочередному общему собранию акционеров выплату дивидендов по результатам 1пг12 в размере 1,5 руб. на акцию

НЛМК

Компания разместила евробонды НЛМК разместил семилетние евробонды общим объемом $500 млн под 4,95% годовых. Организаторами выступили Deutsche Bank, JP Morgan и Societe Generale. Ранее в сентября НЛМК осуществил еще два выпуска рублевых облигаций общим объемом 10 млрд руб. Согласно сообщению компании, средства, полученные в ходе размещения облигационных займов, планируется направить на рефинансирование краткосрочной задолженности компании и другие общекорпоративные цели

М.Видео

SPO М.Видео может пройти с дисконтом Вторичное доразмещение акций ритейлера бытовой техники и электроники М.Видео по мнению «ВТБ Капитала» пройдет с дисконтом к рыночной цене в размере до 10%. Акции продает Svece Ltd, подконтрольная бенефициару контрольного пакета и президенту М.Видео Александру Тынковану. Согласно материалам Deutsche Bank, на которые ссылается Bloomberg, на продажу выставлено 18 млн акций (10% капитала). Исходя из цены закрытия торгов в среду акциями М.Видео на отметке 283,27 руб., рыночная стоимость выставленного на продажу пакета должна составить около 5,1 млрд рублей. Закрытие книги заявок ожидается в четверг. По итогам сделки free float М.Видео приблизится к 40%, при этом контроль сохранит А.Тынкован. Участники размещения, скорее всего, смогут рассчитывать на специальные дивиденды в размере до 30 рублей на акцию, вопрос о выплате которых совет директоров компании будет рассматривать в сентябре.

Ленэнерго

Компания отчиталась о прибыли в 1пг12 по МСФО РСК Ленэнерго, подконтрольная Холдингу МРСК, опубликовала отчетность по международным стандартам за 1пг12. Выручка компании сократилась на 9% до $502 млн с $552 млн за аналогичный период годом ранее. Операционная прибыль составила $83 млн против убытка в $21 млн за 1пг11. В отчетном периоде компании удалось существенно нарастить показатель EBITDA, который повысился на 149% c $60 млн до $151 млн, рентабельность по нему возросла до 30%. Чистая прибыль за период составила $40 млн против убытка в $41 млн годом ранее. Net margin составила 8%.

Ленэнерго, МСФО, $ млн

В структуре выручки снижение показали доходы от техприсоединения, сократившиеся на 18% пг/пг. Среди основных причин, повлиявших на выход компании в прибыль по операционной деятельности, стало существенное снижение себестоимости. Компании удалось сократить операционные затраты на 27% до $419 млн с $573 млн годом ранее. Прежде всего это было достигнуто, благодаря снижению размеров амортизационных отчислений на 17% с $81 млн до $67 млн, а также отсутствие убытка от обесценения основных средств в отчетном периоде в отличие от 1пг11, когда данная статья увеличивала себестоимость на $91 млн. Таким образом, показанные результаты носят отчасти «бумажный» характер и не говорят о существенных изменениях в структуре управления бизнесом. Мы позитивно смотрим на опубликованные данные и считаем, что они могут оказать поддержку акциям компании.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-07/1310972877_bfa_logo.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба