10 октября 2012 БФА Моисеев Алексей

Для российского рынка рост цен на нефть частично уравновешивает ухудшение настроений на фондовых рынках. Тем не менее, с учетом нерешительности предыдущих сессий, сегодня более вероятным считаем умеренное снижение индексов, индекс ММВБ может снова отступить в район 1460 пунктов

Во вторник, 9 октября, российский рынок акций продолжил дрейф вдоль уровня предыдущего закрытия, индекс ММВБ изменялся в узком диапазоне 1470 – 1480 пунктов, на закрытие он составил 1472,94 пункта (-0,05%). Среди лидеров дня – обычка Ростелекома, МТС, Уралкалия, префы Транснефти. Среди голубых фишек лучше рынка выглядели акции ЛУКОЙЛа. Снижались опережающими темпами котировки акций КАМАЗа, Системы, Распадской, Холдинга МРСК.

Вчерашняя речь М.Драги в европарламенте сюрпризов не принесла, глава ЕЦБ снова убеждал политиков в необходимости борьбы с бюджетными дефицитами. МВФ вчера понизил прогнозы роста мирового ВВП. Прогноз на 2012 год пересмотрен с 3,5 до 3,3%, прогноз на 2013 год – с 3,9 до 3,6%. Также МВФ озвучил очередной пессимистичный прогноз по Греции, аналитики фонда полагают, что из-за более глубокой, чем предполагалось, рецессии и проблем с реализацией антикризисных мер страна не сможет сократить отношение долга к ВВП до плановых величин.

Основные американские индексы вчера не смогли достойно отметить пятую годовщину исторического максимума по S&P 500 (9 октября 2007 г. индекс на закрытие составил 1565,15 пунктов, максимальное внутридневное значение наблюдалось 11 октября и составило 1576,09 пунктов). Уже в первой половине сессии они резко отступили вниз и в дальнейшем попыток отыграть падение не предпринимали, потеряв в итоге 0,8 – 1,5%. Возглавил падение высокотехнологичный сектор

Финансовые результаты Alcoa за третий квартал, опубликованные после окончания вчерашней сессии, дали старт сезону отчетностей. Алюминиевый гигант зафиксировала чистый убыток в размере 13 центов на акцию, однако без учета разовых статей результат оказался положительным (3 цента на акцию), превысив ожидания рынка. Выручка снизилась на 9% по сравнению с аналогичным периодом прошлого года. При этом компания пересмотрела свой прогноз роста спроса на алюминий на 2012 год с +7% до +6%.

Азиатские фондовые индексы сегодня также на отрицательной территории, в аутсайдерах японский Nikkei 225 (-1,7%) и южнокорейский KOSPI (-1,2%). Нефть Brent, несмотря на снижение аппетита к риску на рынках акций и укрепление доллара, вчера поднялась до трехнедельного максимума в районе 114 долл./ барр. на ближневосточных рисках: в СМИ в который раз появились слухи о возможности атаки Израиля на ядерные объекты Ирана в ближайшее время

Для российского рынка рост цен на нефть частично уравновешивает ухудшение настроений на фондовых рынках. Тем не менее, с учетом нерешительности предыдущих сессий, сегодня более вероятным считаем умеренное снижение индексов, индекс ММВБ может снова отступить в район 1460 пунктов

Газпром

Запущена вторая нитка Nord Stream В понедельник состоялся торжественный ввод в эксплуатацию второй нитки газопровода Северный поток, которая увеличивает пропускную способность магистрали с 27,5 до 55 млрд куб.м в год. Отметим, что на сегодняшний день и первая нитка газопровода является сильно незагруженной – чуть менее чем за год по ней пропущено около 9 млрд куб.м газа. Пополнить объем транзита Газпром сможет за счет нового газопровода Грязовец-Выборг, который может быть использован как для транзита газа с новых ямальских месторождений, так и для перенаправления его с традиционных маршрутов экспорта. Несмотря на то, что на сегодняшний день мощности двух ниток Nord Stream являются несколько избыточными, Газпром заявил о создании в начале 2013 г. новой структуры, которая займется оценкой целесообразности и – в перспективе – строительством третьей и четвертой ниток проекта. Мы считаем планы по строительству новых ниток отдаленными и ожидаем, что состав интересантов в новом проекте претерпит изменения: в частности, к строительству прямых путей доставки газа из России проявляют интерес британские компании. Ввод второй нитки Северного потока увеличивает шансы на повторение конфликтных ситуаций с Украиной в преддверии нового года. Украина в 2012 г. резко снизила объем импорта российского газа, а на сегодняшний день уровень газа в хранилищах на территории страны может быть недостаточным для обеспечения зимнего экспорта в Европу. Стороны не могут достичь согласия по вопросу того, кто должен оплачивать закачку газа в хранилища. Мы не исключаем, что, в случае негативного развития ситуации, наполнение Северного потока может уже в ближайшей перспективе вырасти за счет компенсации снижения или полного прекращения транзита газа через Украину

Акции компании могут быть включены в список А1

По сообщению РБК Дэйли, Московская биржа собирается внести поправки в критерии листинга, которые позволят включить акции Газпрома в список А1, соответствующий высшему котировальному уровню. Напомним, акции газового концерна, несмотря на очень высокую ликвидность, традиционно обращаются в числе внесписочных ценных бумаг, что не дает доступа к ним институциональным клиентам, таким как негосударственные пенсионные фонды. Возможность для включения бумаг Газпрома в котировальные списки возникла в результате передачи Бирже прав определения требований листинга от ФСФР. До настоящего дня основном формальным препятствием обращению акций Газпрома в списках и инвестированию в них со стороны консервативных «институционалов» является недостаточное количество независимых членов в совете директоров компании – два вместо трех. Мы считаем, что включение акций Газпрома в котировальный список А1 может произойти уже в ближайшей перспективе и ожидаем позитивного влияния этого шага на капитализацию компании. Бумаги Газпрома способны стать востребованным инструментом долгосрочных инвестиций со стороны пенсионных фондов в силу довольно низкой текущей оценки по основным рыночным мультипликаторам и низкого риска эмитента. Отметим, что пересмотр правил может привести к появлению в котировальных списках и других эмитентов, чьи акции ранее не удовлетворяли критериям

ГМК Норильский никель, РУСАЛ

Суд поддержал РУСАЛ в споре с Норникелем

Арбитражный суд Красноярского края признал недействительным решение совета директоров Норильского никеля о выкупе 7,71% акций компании два года назад. Решение суда пока не вступило в силу, и Норникель в своем сообщении заявил о намерении оспаривать вердикт. Тем не менее, в случае если РУСАЛ заручится поддержкой ФАС, со структурами которой не была согласована сделка выкупа, решение Норильского никеля о buy back, равно как и последующие решения, которые были приняты в голосовании с учетом голосов приобретенного пакета, могут быть оспорены и признаны ничтожными. Кроме того, РУСАЛ может взыскать ущерб, который компания оценивала в $0,8-1 млрд. Вероятно, в текущем периоде стороны не придут к окончательному решению, и разбирательства продолжатся в 2013 г. Таким образом, мы не ожидаем влияния ситуации на финансовые показатели компаний в 2012 г

Полюс Золото

Компания может выплатить дивиденды 29 декабря состоится внеочередное общее собрание акционеров Полюс Золота, на котором помимо прочих вопросов будет принято решение о выплате промежуточных дивидендов по результатам 9 месяцев 2012 г. Дата закрытия реестра акционеров для участия в собрании – 15 октября. Напомним, что по итогам 2011 г. в общей сложности в качестве дивидендов было выплачено $115 млн из расчета $0,041 на акцию, причем выплаты были осуществлены по результатам 9 месяцев 2011 г., тогда как финальные дивиденды не выплачивались. Величина дивидендов по итогам 9 месяцев 2012 г. будет зависеть от результатов компании в 3кв12.

АЛРОСА

Fitch подтвердило рейтинг компании

Рейтинговое агентство Fitch подтвердило долгосрочный рейтинг дефолта АЛРОСА на уровне ВВ-, прогноз стабильный. Также был подтвержден приоритетный необеспеченный рейтинг компании на уровне BB- и краткосрочный рейтинг на уровне B. Кроме того, Fitch присвоило АЛРОСА самостоятельный РДЭ на уровне B+. Среди факторов, поддерживающих рейтинг, отмечается резервная база компании и положение АЛРОСА как крупнейшего производителя алмазов в мире по итогам 2011 г. с довольно низкими относительно конкурентов затратами на производство

МРСК Волги

ФСТ согласовала переход последнего филиала компании на RAB Правление Федеральной службы по тарифам приняло решение согласовать переход филиала МРСК Волги - Самарские распределительные сети к регулированию тарифов на передачу электроэнергии с применением метода доходности инвестированного капитала (RAB). Филиалом были соблюдены все критерии, необходимые для перехода на RAB, в том числе и критерий «отношение величины заемного капитала к размеру инвестированного капитала» в части распространения требования о величине заемного капитала в объеме 25% размера инвестированного капитала на каждый год долгосрочного периода регулирования. Филиал компании имеет утвержденную до 2018 года инвестиционную программу, расходы на реализацию которой теперь будут учитываться при утверждении тарифов на передачу электроэнергии. Стоит отметить, что Самарские РС оставались последним из семи филиалов МРСК Волги, находящихся в процессе т.н. «перезагрузки» RAB. Мы предполагаем, что рынок позитивно воспримет завершение эпопеи с «перезагрузкой» RAB в компании, что окажет поддержку ее ценным бумагам. Мы продолжаем рекомендовать акции МРСК Волги к покупке с целевой ценой 0,1 руб. и потенциалом роста около 30%.

Холдинг МРСК

Компания намерена увеличить свою долю в Ленэнерго Холдинг МРСК выразил готовность обменять принадлежащие ему через дочернюю структуру МРСК Урала 49% акций Курганэнерго на 8,5% акций другой своей «дочки» Ленэнерго. Для целей сделки пакет Курганэнерго оценен в 2,744 млрд руб. или 34,78 руб. за акцию. За него компания намерена получить от частной компании Корпорация СТС 81,119240 млн обыкновенных и 22,750128 млн привилегированных акций Ленэнерго, оцененных в 1,944 млрд руб. или 13,93 руб. и 35,76 руб. за обыкновенную и привилегированную акции соответственно, что почти вдвое превышает их текущие котировки. Кроме того, Холдинг МРСК рассчитывает дополнительно получить разницу в стоимости активов в виде денежных средств в размере 800 млн руб. И акции и денежные средства получит МРСК Урала. Учитывая, что потенциальная сделка может пройти по ценам, существенно превышающим рыночные, к бумагам Ленэнерго может возникнуть краткосрочный спекулятивный интерес

Эталон

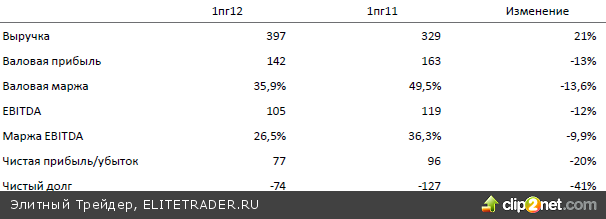

Эталон увеличил выручку на 21% Петербургский девелопер Эталон в первом полугодии 2012 года сократил чистую прибыль по МСФО на 20% в долларовом выражении по сравнению с показателем января-июня 2011 года. Выручка выросла на 29% в рублях и на 21% в долларах США до $397 млн. Показатель EBITDA показал снижение до $105 млн, что на 12% ниже, чем годом ранее.

Эталон, МСФО 6м2012г., $ млн.

Мы нейтрально оцениваем результаты компании, так как динамика финансовых показателей за полугодие связана со спецификой отрасли, в частности, с длительными сроками реализации проектов и сроками их ввода в эксплуатацию

Во вторник, 9 октября, российский рынок акций продолжил дрейф вдоль уровня предыдущего закрытия, индекс ММВБ изменялся в узком диапазоне 1470 – 1480 пунктов, на закрытие он составил 1472,94 пункта (-0,05%). Среди лидеров дня – обычка Ростелекома, МТС, Уралкалия, префы Транснефти. Среди голубых фишек лучше рынка выглядели акции ЛУКОЙЛа. Снижались опережающими темпами котировки акций КАМАЗа, Системы, Распадской, Холдинга МРСК.

Вчерашняя речь М.Драги в европарламенте сюрпризов не принесла, глава ЕЦБ снова убеждал политиков в необходимости борьбы с бюджетными дефицитами. МВФ вчера понизил прогнозы роста мирового ВВП. Прогноз на 2012 год пересмотрен с 3,5 до 3,3%, прогноз на 2013 год – с 3,9 до 3,6%. Также МВФ озвучил очередной пессимистичный прогноз по Греции, аналитики фонда полагают, что из-за более глубокой, чем предполагалось, рецессии и проблем с реализацией антикризисных мер страна не сможет сократить отношение долга к ВВП до плановых величин.

Основные американские индексы вчера не смогли достойно отметить пятую годовщину исторического максимума по S&P 500 (9 октября 2007 г. индекс на закрытие составил 1565,15 пунктов, максимальное внутридневное значение наблюдалось 11 октября и составило 1576,09 пунктов). Уже в первой половине сессии они резко отступили вниз и в дальнейшем попыток отыграть падение не предпринимали, потеряв в итоге 0,8 – 1,5%. Возглавил падение высокотехнологичный сектор

Финансовые результаты Alcoa за третий квартал, опубликованные после окончания вчерашней сессии, дали старт сезону отчетностей. Алюминиевый гигант зафиксировала чистый убыток в размере 13 центов на акцию, однако без учета разовых статей результат оказался положительным (3 цента на акцию), превысив ожидания рынка. Выручка снизилась на 9% по сравнению с аналогичным периодом прошлого года. При этом компания пересмотрела свой прогноз роста спроса на алюминий на 2012 год с +7% до +6%.

Азиатские фондовые индексы сегодня также на отрицательной территории, в аутсайдерах японский Nikkei 225 (-1,7%) и южнокорейский KOSPI (-1,2%). Нефть Brent, несмотря на снижение аппетита к риску на рынках акций и укрепление доллара, вчера поднялась до трехнедельного максимума в районе 114 долл./ барр. на ближневосточных рисках: в СМИ в который раз появились слухи о возможности атаки Израиля на ядерные объекты Ирана в ближайшее время

Для российского рынка рост цен на нефть частично уравновешивает ухудшение настроений на фондовых рынках. Тем не менее, с учетом нерешительности предыдущих сессий, сегодня более вероятным считаем умеренное снижение индексов, индекс ММВБ может снова отступить в район 1460 пунктов

Газпром

Запущена вторая нитка Nord Stream В понедельник состоялся торжественный ввод в эксплуатацию второй нитки газопровода Северный поток, которая увеличивает пропускную способность магистрали с 27,5 до 55 млрд куб.м в год. Отметим, что на сегодняшний день и первая нитка газопровода является сильно незагруженной – чуть менее чем за год по ней пропущено около 9 млрд куб.м газа. Пополнить объем транзита Газпром сможет за счет нового газопровода Грязовец-Выборг, который может быть использован как для транзита газа с новых ямальских месторождений, так и для перенаправления его с традиционных маршрутов экспорта. Несмотря на то, что на сегодняшний день мощности двух ниток Nord Stream являются несколько избыточными, Газпром заявил о создании в начале 2013 г. новой структуры, которая займется оценкой целесообразности и – в перспективе – строительством третьей и четвертой ниток проекта. Мы считаем планы по строительству новых ниток отдаленными и ожидаем, что состав интересантов в новом проекте претерпит изменения: в частности, к строительству прямых путей доставки газа из России проявляют интерес британские компании. Ввод второй нитки Северного потока увеличивает шансы на повторение конфликтных ситуаций с Украиной в преддверии нового года. Украина в 2012 г. резко снизила объем импорта российского газа, а на сегодняшний день уровень газа в хранилищах на территории страны может быть недостаточным для обеспечения зимнего экспорта в Европу. Стороны не могут достичь согласия по вопросу того, кто должен оплачивать закачку газа в хранилища. Мы не исключаем, что, в случае негативного развития ситуации, наполнение Северного потока может уже в ближайшей перспективе вырасти за счет компенсации снижения или полного прекращения транзита газа через Украину

Акции компании могут быть включены в список А1

По сообщению РБК Дэйли, Московская биржа собирается внести поправки в критерии листинга, которые позволят включить акции Газпрома в список А1, соответствующий высшему котировальному уровню. Напомним, акции газового концерна, несмотря на очень высокую ликвидность, традиционно обращаются в числе внесписочных ценных бумаг, что не дает доступа к ним институциональным клиентам, таким как негосударственные пенсионные фонды. Возможность для включения бумаг Газпрома в котировальные списки возникла в результате передачи Бирже прав определения требований листинга от ФСФР. До настоящего дня основном формальным препятствием обращению акций Газпрома в списках и инвестированию в них со стороны консервативных «институционалов» является недостаточное количество независимых членов в совете директоров компании – два вместо трех. Мы считаем, что включение акций Газпрома в котировальный список А1 может произойти уже в ближайшей перспективе и ожидаем позитивного влияния этого шага на капитализацию компании. Бумаги Газпрома способны стать востребованным инструментом долгосрочных инвестиций со стороны пенсионных фондов в силу довольно низкой текущей оценки по основным рыночным мультипликаторам и низкого риска эмитента. Отметим, что пересмотр правил может привести к появлению в котировальных списках и других эмитентов, чьи акции ранее не удовлетворяли критериям

ГМК Норильский никель, РУСАЛ

Суд поддержал РУСАЛ в споре с Норникелем

Арбитражный суд Красноярского края признал недействительным решение совета директоров Норильского никеля о выкупе 7,71% акций компании два года назад. Решение суда пока не вступило в силу, и Норникель в своем сообщении заявил о намерении оспаривать вердикт. Тем не менее, в случае если РУСАЛ заручится поддержкой ФАС, со структурами которой не была согласована сделка выкупа, решение Норильского никеля о buy back, равно как и последующие решения, которые были приняты в голосовании с учетом голосов приобретенного пакета, могут быть оспорены и признаны ничтожными. Кроме того, РУСАЛ может взыскать ущерб, который компания оценивала в $0,8-1 млрд. Вероятно, в текущем периоде стороны не придут к окончательному решению, и разбирательства продолжатся в 2013 г. Таким образом, мы не ожидаем влияния ситуации на финансовые показатели компаний в 2012 г

Полюс Золото

Компания может выплатить дивиденды 29 декабря состоится внеочередное общее собрание акционеров Полюс Золота, на котором помимо прочих вопросов будет принято решение о выплате промежуточных дивидендов по результатам 9 месяцев 2012 г. Дата закрытия реестра акционеров для участия в собрании – 15 октября. Напомним, что по итогам 2011 г. в общей сложности в качестве дивидендов было выплачено $115 млн из расчета $0,041 на акцию, причем выплаты были осуществлены по результатам 9 месяцев 2011 г., тогда как финальные дивиденды не выплачивались. Величина дивидендов по итогам 9 месяцев 2012 г. будет зависеть от результатов компании в 3кв12.

АЛРОСА

Fitch подтвердило рейтинг компании

Рейтинговое агентство Fitch подтвердило долгосрочный рейтинг дефолта АЛРОСА на уровне ВВ-, прогноз стабильный. Также был подтвержден приоритетный необеспеченный рейтинг компании на уровне BB- и краткосрочный рейтинг на уровне B. Кроме того, Fitch присвоило АЛРОСА самостоятельный РДЭ на уровне B+. Среди факторов, поддерживающих рейтинг, отмечается резервная база компании и положение АЛРОСА как крупнейшего производителя алмазов в мире по итогам 2011 г. с довольно низкими относительно конкурентов затратами на производство

МРСК Волги

ФСТ согласовала переход последнего филиала компании на RAB Правление Федеральной службы по тарифам приняло решение согласовать переход филиала МРСК Волги - Самарские распределительные сети к регулированию тарифов на передачу электроэнергии с применением метода доходности инвестированного капитала (RAB). Филиалом были соблюдены все критерии, необходимые для перехода на RAB, в том числе и критерий «отношение величины заемного капитала к размеру инвестированного капитала» в части распространения требования о величине заемного капитала в объеме 25% размера инвестированного капитала на каждый год долгосрочного периода регулирования. Филиал компании имеет утвержденную до 2018 года инвестиционную программу, расходы на реализацию которой теперь будут учитываться при утверждении тарифов на передачу электроэнергии. Стоит отметить, что Самарские РС оставались последним из семи филиалов МРСК Волги, находящихся в процессе т.н. «перезагрузки» RAB. Мы предполагаем, что рынок позитивно воспримет завершение эпопеи с «перезагрузкой» RAB в компании, что окажет поддержку ее ценным бумагам. Мы продолжаем рекомендовать акции МРСК Волги к покупке с целевой ценой 0,1 руб. и потенциалом роста около 30%.

Холдинг МРСК

Компания намерена увеличить свою долю в Ленэнерго Холдинг МРСК выразил готовность обменять принадлежащие ему через дочернюю структуру МРСК Урала 49% акций Курганэнерго на 8,5% акций другой своей «дочки» Ленэнерго. Для целей сделки пакет Курганэнерго оценен в 2,744 млрд руб. или 34,78 руб. за акцию. За него компания намерена получить от частной компании Корпорация СТС 81,119240 млн обыкновенных и 22,750128 млн привилегированных акций Ленэнерго, оцененных в 1,944 млрд руб. или 13,93 руб. и 35,76 руб. за обыкновенную и привилегированную акции соответственно, что почти вдвое превышает их текущие котировки. Кроме того, Холдинг МРСК рассчитывает дополнительно получить разницу в стоимости активов в виде денежных средств в размере 800 млн руб. И акции и денежные средства получит МРСК Урала. Учитывая, что потенциальная сделка может пройти по ценам, существенно превышающим рыночные, к бумагам Ленэнерго может возникнуть краткосрочный спекулятивный интерес

Эталон

Эталон увеличил выручку на 21% Петербургский девелопер Эталон в первом полугодии 2012 года сократил чистую прибыль по МСФО на 20% в долларовом выражении по сравнению с показателем января-июня 2011 года. Выручка выросла на 29% в рублях и на 21% в долларах США до $397 млн. Показатель EBITDA показал снижение до $105 млн, что на 12% ниже, чем годом ранее.

Эталон, МСФО 6м2012г., $ млн.

Мы нейтрально оцениваем результаты компании, так как динамика финансовых показателей за полугодие связана со спецификой отрасли, в частности, с длительными сроками реализации проектов и сроками их ввода в эксплуатацию

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-07/1310972877_bfa_logo.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба