Биржевые индексы вчера падали на фоне плохих корпоративных отчетов и событий в Испании. Сегодня утром настроения улучшились благодаря Facebook, а также статистики из Китая. Важными событиями дня станут публикация индексов PMI в Европе, заседание ФРС и отчет Apple, именно они определят динамику биржевых индексов до конца недели, а возможно и до конца месяца.

Во вторник биржевые индексы падали на фоне слабых отчетов компаний США, а также новостей из Испании.

Наибольшим разочарованием для инвесторов стали результаты DuPont и 3М. Прибыль химического гиганта в прошедшем квартале составила $0.32 на акцию, тогда как эксперты прогнозировали этот показатель на уровне $0.47 на акцию. Компания 3М отчиталась близко к прогнозам аналитиков, но существенно понизила прогноз прибыли на 2012 год из-за снижения спроса в Азии и Европе. В целом, негативные ожидания от сезона отчетности, которые были актуальны на его старте, реализуются, что оказывает давление на биржевые индексы.

Негативные новости поступали и из Европы. В Испании проходят массовые митинги против мер бюджетных сокращений, голосование по которым сейчас проходит в органах управления страны.

Отечественные индексы на фоне внешнего негатива, а также падения цен на нефть сильно теряли в цене. Заметно выделялись бумаги Роснефти, которые выросли на 2.74%, реагируя на покупку компанией ТНК-ВР. В тоже время котировки ТНК-ВР Холдинга рухнули вчера: обыкновенные акции потеряли в цене 21%, привилегированные – 22%. Поводом для выхода из бумаг послужили заявления Игоря Сечина о том, что новый акционер может сменить дивидендную политику компании (см. комментарий на стр. 5). На величину дивидендной доходности и скорректировалась стоимость ТНК-ВР Холдинга.

Сегодня утром настроения заметно улучшились. Биржи в Азии на подъеме, цены на нефть и фьючерсы на индексы США торгуются в «зеленой зоне». Поводом для покупок послужил хороший отчет Facebook, в котором был отражен существенный рост выручки от рекламы, а также статистика из Китая. Индекс PMI КНР в октябре показал рост до 49.1 пункта с сентябрьских 47.9 пункта.

Аналогичные индикаторы будут опубликованы сегодня и по Европе, вкупе с ожиданиями заседания ФРС, а также отчета Apple эти события и определят финал торгов в среду, а также настроения до конца недели, а возможно и до выборов в США.

Глава Роснефти Игорь Сечин провел телеконференцию для инвесторов

Накануне состоялась телеконференция для инвесторов с участием CEO Роснефти Игоря Сечина, приуроченная к покупке госкомпанией 100 % акций ТНК-BP Int. Однако, как ни странно, наибольшую пищу для размышления получили не столько акционеры Роснефти (оцениваемый менеджментом синергетический эффект от сделки в $ 3-5 млрд. нуждается в дополнительных разъяснениях), сколько ТНК-BP Холдинга – дочерней компании ТНК-BP Int. Вчерашний обвал (минус 17 процентов) бумаг TNBP и TNBPP стал реакцией рынка на опасения относительно сложившегося status quo в практике корпоративного управления ТНК-BP Холдинга (в т.ч. изменение практики по формированию денежных потоков). А катализатором послужили слова CEO Роснефти о том, что ТНК-BP не планирует выплачивать высокие дивидендные выплаты (хотя, вероятнее всего, речь в данном случае шла не о ТНК-BP Холдинге, а о ТНК-BP Int.).

Событие. Вчера глава Роснефти Игорь Сечин провел телеконференцию для инвестиционного сообщества по итогам объявления покупки компанией 100 % акций ТНК-BP Int.

Комментарий. Вчерашние слова Игоря Сечина о том, что вопрос по дивидендам ТНК-BP в принципе не стоит в повестке дня Роснефти и его рекомендации одному из миноритариев ТНК-BP Холдинга становиться акционером Роснефти оказали негативное влияние на котировки TNBP, что с учетом низких free-float (около 5 %) и ликвидности вылилось по итогам дня в безрадостные минус 17 %. Впрочем, ситуация далеко не так однозначна как кажется, т.к., вероятнее всего, CEO Роснефти, отвечая на вопрос о дивидендах, имел в виду сложившуюся дивидендную практику ТНК-BP Int., денежные потоки которой не являются зеркальным отражением потоков ТНК-BP Холдинга. Впрочем, угроза изменения нынешних корпоративных процедур (включая дивиденды и действующую систему отношений между добывающими/перерабатывающими подразделениями, ТНК-BP Холдингом, ТНК-BP Int. и Роснефтью) в экс-российско-британской компании действительно существуют. Как следствие, несмотря на фундаментальную недооцененность TNBP и TNBPP, мы по-прежнему не рекомендуем к «покупке» данные инструменты.

Что касается вчерашнего роста бумаг ROSN (+ 2.97 %), то ряд инвесторов продолжает переосмыслять фундаментальные перспективы компании после поглощения ТНК-BP, однако мы по-прежнему достаточно сдержанно относимся к влиянию сделки на fundamentals Роснефти (более подробно см. наш обзор «Роснефть - ТНК-BP: сделка десятилетия состоялась!» от 23.10.2012 г).

Банковский сектор: процентный спред снижается

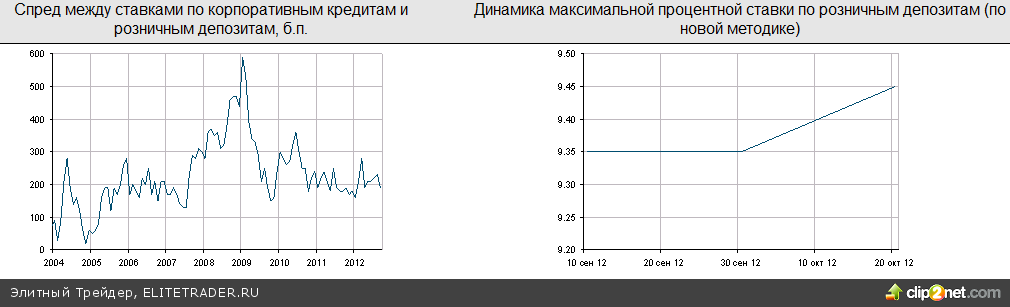

Банк России опубликовал данные по процентным ставкам в банковском секторе в сентябре, которые продемонстрировали снижение процентных ставок по корпоративным кредитам и их рост по розничным депозитам, что привело к снижению процентного спреда. Мы ожидаем дальнейшее снижение спреда по итогам октября, что окажет давление на чистую процентную маржу банков в 4-ом кв.

Событие. Банк России опубликовал данные по процентным ставкам в банковском секторе в сентябре.

Средние процентные ставки по банковским продуктам

Комментарий. Одновременное снижение процентных ставок по корпоративным кредитам и их рост по розничным депозитам привело к снижению процентного спреда, снизившее чистую процентную маржу банков в сентябре. Дальнейший рост процентных ставок по розничным депозитам в октябре, отраженный в данных о максимальной процентной ставке топ-10 депозитных банков (рост до 9.45% по итогам 1-ой декады октября с 9.40% в 3-ей декаде сентября) заставляет ожидать продолжение снижения спреда и, как следствие, чистой процентной маржи банков в 4-ом кв. этого года

Э.ОН Россия готовит новую стратегию и скорректировала прогнозы

Новые прогнозы компании близки к нашим ожиданиям по 2012 г. Но прогнозы 2013 г. предполагают снижение EBITDA, что расходится с нашими ожиданиями и консенсус прогнозом рынка.

Пока что озвучены лишь общие параметры среднесрочной стратегии компании. Тем не менее, мы полагаем, что увеличение инвестиционной активности в долгосрочных проектах энергетики сейчас может быть негативно воспринято рынком. Ранее ожидалось, что накопленные на счетах компании средства могут быть направлены на дополнительное поощрение акционеров, в том числе через рост дивидендных выплат или добровольный выкуп акций

Событие. Вчера СМИ опубликовали новые финансовые прогнозы Э.ОН Россия и планы по созданию 5-ти летней стратегии. К наиболее интересным моментам выступления можно отнести:

· Выручка компании в 2012 г составит 73 млрд. руб., чистая прибыль – 16 млрд. руб.

· EBITDA 2012 г вырастет до 28 млрд. руб, в 2013 г ожидается снижение показателя до 26.5 млрд. руб

· В 2013-2015 годах инвестиции Э.ОН Россия составят 40-41 млрд руб. Новое строительство не планируется, что связано с ожидаемыми низкими темпами роста потребления (около 1 % в год).

· Э.ОН Россия готовит 5-ти летнюю стратегию (2013-2017 гг). Новая стратегия будет базироваться на 4 направлениях: генерация (тепловой и электроэнергии), распределительная генерация (крупных промпредприятий), возобновляемая энергетика, управление текущими проектами.

· Ожидается, что новая программа развития компании будет подготовлена до конца 1-го квартала 2013 г. Финансирование возможных покупок новых активов и развития будет вестись за счет средств EON и ЭОН Россия

Комментарий. Мы склонны рассматривать объявленные параметры как краткосрочный негатив для акций Э.ОН Россия. В части новых прогнозов на 2012 г, наши оценки близки по уровню EBITDA 2012 года и немного оптимистичнее по выручке и чистой прибыли. Тем не менее, объявленное снижение EBITDA в 2013 г идет в разрез с нашими ожиданиями и консенсус прогнозом рынке. Мы оценивали рост EBITDA ЭОН Россия в 2013 г на уровне 4%. Компания не раскрывает причину снижения ожиданий, тем не менее, можно предположить, что сокращение может объясняться опережающим ростом тарифов на газ и возможным пересмотром методологии оценки новой мощности.

Появление новой программы развития вполне своевременно. С 2011 г Э.ОН Россия генерирует положительные денежные потоки. Основная часть обязательных инвестиционных проектов была выполнена в 2011 г. На конец июня 2012 г. компания накопила на счетах около 30 млрд. руб. Тем не менее, ранее ожидалось, что накопленные средства могут быть направлены на дополнительное поощрение акционеров, в том числе через добровольный выкуп акций. Кроме того, увеличение инвестиций в долгосрочные проекты энергетики и ожидаемое снижение EBITDA, скорее всего, будет препятствовать росту дивидендов.

16 ноября собрание акционеров РусГидро рассмотрит допэмиссию

Совет директоров РусГидро рекомендовал собранию акционеров утвердить допэмиссию на 110 млрд. акций. Оплата новых акций может быть проведена акциями Иркутскэнерго и Иркутской электросетевой компании.

Решение о проведении допэмиссии объявлялось ранее. Наиболее важным моментом является оценка вносимых активов, которая будет объявлена позже.

Событие. Вчера РусГидро опубликовало решение совета директоров от 16 октября. Совет директоров РусГидро рекомендовал собранию акционеров утвердить допэмиссию на 110 млрд. акций. Оплата акций может быть проведена денежными средствами и акциями ОАО «Усть-Среднеканская ГЭС», ОАО «РАО ЭС Востока», ОАО «Сахалинская энергетическая компания», ОАО «Иркутская электросетевая компания» и ОАО «Иркутскэнерго». Собрание акционеров пройдет 16 ноября.

Комментарий. Решение о проведении допэмиссии объявлялось ранее. Наиболее важным моментом является оценка вносимых активов, в частности пакета Иркутскэнерго и Иркутской электросетевой компании (ИЭСК). Обе компании консолидируются РусГидро для дальнейшего обмена на долю в Евросибэнерго.

Около 42.4% ИЭСК принадлежит государству и, скорее всего, все акции будет переданы РусГидро в ходе допэмиссии. Больше вопросов с акциями Иркутскэнерго, 40% которых контролирует ИнтерРАО. Ранее рассматривалось несколько схем передачи пакета РусГидро, в том числе выкуп и обмен на имеющиеся у компании акции ИнтерРАО. Оценка стоимости пакета находилась в диапазоне 30-50 млрд. руб.

Во вторник биржевые индексы падали на фоне слабых отчетов компаний США, а также новостей из Испании.

Наибольшим разочарованием для инвесторов стали результаты DuPont и 3М. Прибыль химического гиганта в прошедшем квартале составила $0.32 на акцию, тогда как эксперты прогнозировали этот показатель на уровне $0.47 на акцию. Компания 3М отчиталась близко к прогнозам аналитиков, но существенно понизила прогноз прибыли на 2012 год из-за снижения спроса в Азии и Европе. В целом, негативные ожидания от сезона отчетности, которые были актуальны на его старте, реализуются, что оказывает давление на биржевые индексы.

Негативные новости поступали и из Европы. В Испании проходят массовые митинги против мер бюджетных сокращений, голосование по которым сейчас проходит в органах управления страны.

Отечественные индексы на фоне внешнего негатива, а также падения цен на нефть сильно теряли в цене. Заметно выделялись бумаги Роснефти, которые выросли на 2.74%, реагируя на покупку компанией ТНК-ВР. В тоже время котировки ТНК-ВР Холдинга рухнули вчера: обыкновенные акции потеряли в цене 21%, привилегированные – 22%. Поводом для выхода из бумаг послужили заявления Игоря Сечина о том, что новый акционер может сменить дивидендную политику компании (см. комментарий на стр. 5). На величину дивидендной доходности и скорректировалась стоимость ТНК-ВР Холдинга.

Сегодня утром настроения заметно улучшились. Биржи в Азии на подъеме, цены на нефть и фьючерсы на индексы США торгуются в «зеленой зоне». Поводом для покупок послужил хороший отчет Facebook, в котором был отражен существенный рост выручки от рекламы, а также статистика из Китая. Индекс PMI КНР в октябре показал рост до 49.1 пункта с сентябрьских 47.9 пункта.

Аналогичные индикаторы будут опубликованы сегодня и по Европе, вкупе с ожиданиями заседания ФРС, а также отчета Apple эти события и определят финал торгов в среду, а также настроения до конца недели, а возможно и до выборов в США.

Глава Роснефти Игорь Сечин провел телеконференцию для инвесторов

Накануне состоялась телеконференция для инвесторов с участием CEO Роснефти Игоря Сечина, приуроченная к покупке госкомпанией 100 % акций ТНК-BP Int. Однако, как ни странно, наибольшую пищу для размышления получили не столько акционеры Роснефти (оцениваемый менеджментом синергетический эффект от сделки в $ 3-5 млрд. нуждается в дополнительных разъяснениях), сколько ТНК-BP Холдинга – дочерней компании ТНК-BP Int. Вчерашний обвал (минус 17 процентов) бумаг TNBP и TNBPP стал реакцией рынка на опасения относительно сложившегося status quo в практике корпоративного управления ТНК-BP Холдинга (в т.ч. изменение практики по формированию денежных потоков). А катализатором послужили слова CEO Роснефти о том, что ТНК-BP не планирует выплачивать высокие дивидендные выплаты (хотя, вероятнее всего, речь в данном случае шла не о ТНК-BP Холдинге, а о ТНК-BP Int.).

Событие. Вчера глава Роснефти Игорь Сечин провел телеконференцию для инвестиционного сообщества по итогам объявления покупки компанией 100 % акций ТНК-BP Int.

Комментарий. Вчерашние слова Игоря Сечина о том, что вопрос по дивидендам ТНК-BP в принципе не стоит в повестке дня Роснефти и его рекомендации одному из миноритариев ТНК-BP Холдинга становиться акционером Роснефти оказали негативное влияние на котировки TNBP, что с учетом низких free-float (около 5 %) и ликвидности вылилось по итогам дня в безрадостные минус 17 %. Впрочем, ситуация далеко не так однозначна как кажется, т.к., вероятнее всего, CEO Роснефти, отвечая на вопрос о дивидендах, имел в виду сложившуюся дивидендную практику ТНК-BP Int., денежные потоки которой не являются зеркальным отражением потоков ТНК-BP Холдинга. Впрочем, угроза изменения нынешних корпоративных процедур (включая дивиденды и действующую систему отношений между добывающими/перерабатывающими подразделениями, ТНК-BP Холдингом, ТНК-BP Int. и Роснефтью) в экс-российско-британской компании действительно существуют. Как следствие, несмотря на фундаментальную недооцененность TNBP и TNBPP, мы по-прежнему не рекомендуем к «покупке» данные инструменты.

Что касается вчерашнего роста бумаг ROSN (+ 2.97 %), то ряд инвесторов продолжает переосмыслять фундаментальные перспективы компании после поглощения ТНК-BP, однако мы по-прежнему достаточно сдержанно относимся к влиянию сделки на fundamentals Роснефти (более подробно см. наш обзор «Роснефть - ТНК-BP: сделка десятилетия состоялась!» от 23.10.2012 г).

Банковский сектор: процентный спред снижается

Банк России опубликовал данные по процентным ставкам в банковском секторе в сентябре, которые продемонстрировали снижение процентных ставок по корпоративным кредитам и их рост по розничным депозитам, что привело к снижению процентного спреда. Мы ожидаем дальнейшее снижение спреда по итогам октября, что окажет давление на чистую процентную маржу банков в 4-ом кв.

Событие. Банк России опубликовал данные по процентным ставкам в банковском секторе в сентябре.

Средние процентные ставки по банковским продуктам

Комментарий. Одновременное снижение процентных ставок по корпоративным кредитам и их рост по розничным депозитам привело к снижению процентного спреда, снизившее чистую процентную маржу банков в сентябре. Дальнейший рост процентных ставок по розничным депозитам в октябре, отраженный в данных о максимальной процентной ставке топ-10 депозитных банков (рост до 9.45% по итогам 1-ой декады октября с 9.40% в 3-ей декаде сентября) заставляет ожидать продолжение снижения спреда и, как следствие, чистой процентной маржи банков в 4-ом кв. этого года

Э.ОН Россия готовит новую стратегию и скорректировала прогнозы

Новые прогнозы компании близки к нашим ожиданиям по 2012 г. Но прогнозы 2013 г. предполагают снижение EBITDA, что расходится с нашими ожиданиями и консенсус прогнозом рынка.

Пока что озвучены лишь общие параметры среднесрочной стратегии компании. Тем не менее, мы полагаем, что увеличение инвестиционной активности в долгосрочных проектах энергетики сейчас может быть негативно воспринято рынком. Ранее ожидалось, что накопленные на счетах компании средства могут быть направлены на дополнительное поощрение акционеров, в том числе через рост дивидендных выплат или добровольный выкуп акций

Событие. Вчера СМИ опубликовали новые финансовые прогнозы Э.ОН Россия и планы по созданию 5-ти летней стратегии. К наиболее интересным моментам выступления можно отнести:

· Выручка компании в 2012 г составит 73 млрд. руб., чистая прибыль – 16 млрд. руб.

· EBITDA 2012 г вырастет до 28 млрд. руб, в 2013 г ожидается снижение показателя до 26.5 млрд. руб

· В 2013-2015 годах инвестиции Э.ОН Россия составят 40-41 млрд руб. Новое строительство не планируется, что связано с ожидаемыми низкими темпами роста потребления (около 1 % в год).

· Э.ОН Россия готовит 5-ти летнюю стратегию (2013-2017 гг). Новая стратегия будет базироваться на 4 направлениях: генерация (тепловой и электроэнергии), распределительная генерация (крупных промпредприятий), возобновляемая энергетика, управление текущими проектами.

· Ожидается, что новая программа развития компании будет подготовлена до конца 1-го квартала 2013 г. Финансирование возможных покупок новых активов и развития будет вестись за счет средств EON и ЭОН Россия

Комментарий. Мы склонны рассматривать объявленные параметры как краткосрочный негатив для акций Э.ОН Россия. В части новых прогнозов на 2012 г, наши оценки близки по уровню EBITDA 2012 года и немного оптимистичнее по выручке и чистой прибыли. Тем не менее, объявленное снижение EBITDA в 2013 г идет в разрез с нашими ожиданиями и консенсус прогнозом рынке. Мы оценивали рост EBITDA ЭОН Россия в 2013 г на уровне 4%. Компания не раскрывает причину снижения ожиданий, тем не менее, можно предположить, что сокращение может объясняться опережающим ростом тарифов на газ и возможным пересмотром методологии оценки новой мощности.

Появление новой программы развития вполне своевременно. С 2011 г Э.ОН Россия генерирует положительные денежные потоки. Основная часть обязательных инвестиционных проектов была выполнена в 2011 г. На конец июня 2012 г. компания накопила на счетах около 30 млрд. руб. Тем не менее, ранее ожидалось, что накопленные средства могут быть направлены на дополнительное поощрение акционеров, в том числе через добровольный выкуп акций. Кроме того, увеличение инвестиций в долгосрочные проекты энергетики и ожидаемое снижение EBITDA, скорее всего, будет препятствовать росту дивидендов.

16 ноября собрание акционеров РусГидро рассмотрит допэмиссию

Совет директоров РусГидро рекомендовал собранию акционеров утвердить допэмиссию на 110 млрд. акций. Оплата новых акций может быть проведена акциями Иркутскэнерго и Иркутской электросетевой компании.

Решение о проведении допэмиссии объявлялось ранее. Наиболее важным моментом является оценка вносимых активов, которая будет объявлена позже.

Событие. Вчера РусГидро опубликовало решение совета директоров от 16 октября. Совет директоров РусГидро рекомендовал собранию акционеров утвердить допэмиссию на 110 млрд. акций. Оплата акций может быть проведена денежными средствами и акциями ОАО «Усть-Среднеканская ГЭС», ОАО «РАО ЭС Востока», ОАО «Сахалинская энергетическая компания», ОАО «Иркутская электросетевая компания» и ОАО «Иркутскэнерго». Собрание акционеров пройдет 16 ноября.

Комментарий. Решение о проведении допэмиссии объявлялось ранее. Наиболее важным моментом является оценка вносимых активов, в частности пакета Иркутскэнерго и Иркутской электросетевой компании (ИЭСК). Обе компании консолидируются РусГидро для дальнейшего обмена на долю в Евросибэнерго.

Около 42.4% ИЭСК принадлежит государству и, скорее всего, все акции будет переданы РусГидро в ходе допэмиссии. Больше вопросов с акциями Иркутскэнерго, 40% которых контролирует ИнтерРАО. Ранее рассматривалось несколько схем передачи пакета РусГидро, в том числе выкуп и обмен на имеющиеся у компании акции ИнтерРАО. Оценка стоимости пакета находилась в диапазоне 30-50 млрд. руб.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба