21 декабря 2012 Номос-Банк | ОАО "Газпром" | Сбербанк (SBER) | ВТБ (VTBR) Нуждин Игорь, Борисов Денис, Михайлов Андрей

Данные по ВВП США, а также продажам домов на вторичном рынке существенно превзошли прогнозы аналитиков, что позволило инвесторам совершать покупки, закрыв глаза на бюджетные проблемы. Тем не менее, они по-прежнему довлеют над рынком. Отмена голосования по этому вопросу в конгрессе вывела азиатскую сессию в «красную зону». В аналогичный цвет на открытии торгов будут окрашены индикаторы и в России.

В четверг биржевые индексы преимущественно росли. Сильная статистика по ВВП США послужила поводом для позитивных настроений. Окончательные данные по ВВП Штатов показали, что экономика страны в 3 кв. 2012 года выросла на 3.1% тогда как аналитики ожидали пересмотра с 2.7% до 2.8%. Существенно лучше прогноза оказались данные и с рынка недвижимости: продажи домов на вторичном рынке жилья в ноябре выросли на 5.9% по сравнению с октябрем (до 5,04 млн домов в годовом исчислении), то есть максимального уровня с ноября 2009 года. Эксперты в среднем ожидали повышения всего на 2.3%. В тоже время инвесторы неоднозначно восприняли очередные новости по «фискальному обрыву», в частности голосование по этому вопросу в конгрессе было отложено. С одной стороны – это очередное затягивание процесса, с другой – возможность договориться.

Отечественные акции также демонстрировали подъем, где в лидерах роста были бумаги Газпрома (+1.56%) после выхода новостей об инвестпрограмме монополии на 2013 год (более подробно см. комментарий на стр. 4) и ЛУКОЙЛа (+1.42%), котировки которого поддержала информация об увеличении доли в компании основных акционеров. Хуже рынка смотрелись акции ВТБ (-0.89%), отреагировавшие на отчетность банка за 3 кв. 2012 года (более подробно см. комментарий на стр. 5).

Сегодня утром биржи АТР снижаются, цены на нефть в «красной зоне», в тоже время фьючерсы на индексы США дорожают. Инвесторы негативно воспринимают информацию об отмене голосования по вопросу fiscal cliff. На этом фоне пессимизм будет присутствовать и на открытии торгов в России.

Из статистики, на которую стоить обратить внимание в пятницу, мы отмечаем публикацию в США данных по доходам/расходам американцев и заказам на товары длительного пользования.

Совет директоров Газпрома утвердил инвестпрограмму на 2013 г

Вчера Совет директоров Газпрома утвердил инвестиционную программу на 2013 год в размере около $ 23 млрд. Если концерну в следующем году удастся не выйти за рамки озвученных цифр (в последние годы первоначальные годовые инвестиционные планы подвергались корректировке в сторону повышения), то ожидаемый размер инвестиций Газпрома с учетом «дочек», по нашим оценкам, составит примерно $ 30 млрд. Так мало последний раз концерн тратил в 2008 году, и данная новость может быть позитивна воспринята участниками рынка.

Событие. Совет директоров Газпрома утвердил инвестиционную программу на 2013 год в размере 705.41 млрд. рублей. Согласно этому документу основными приоритетами расходов на капитальное строительство в области добычи являются обустройство Бованенковского, Медвежьего, Уренгойского, Ямбургского и других месторождений. Основные приоритеты в транспортировке - увеличение мощности магистральных газопроводов «Бованенково – Ухта», «Ухта – Торжок», «Грязовец – Выборг», а также реализация проекта «Южный коридор». Ключевыми проектами на Востоке России являются обустройство Киринского месторождения, строительство магистрального газопровода «БТК Киринского газоконденсатного месторождения - головная компрессорная станция "Сахалин».

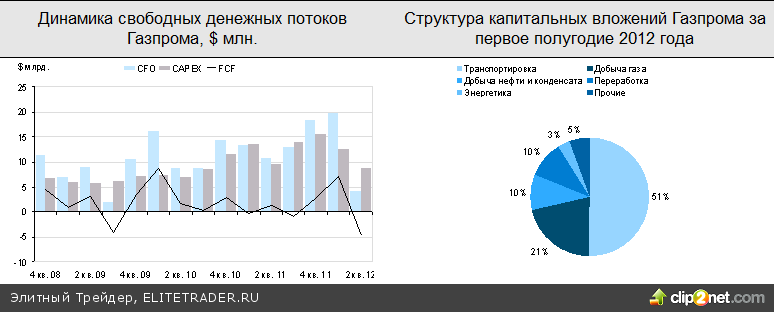

Комментарий. Направление и величина ожидаемого показателя CAPEX Газпрома является одним из важнейших параметров, который оказывают влияние на отношение рынка к бумагам GAZP. Как следствие $ 23 млрд. инвестиций, запланированных Советом директоров (с учетом «дочек» эта величина может вырасти до $ 30 млрд.: так мало последний раз Газпром тратил лишь в 2008 году) могут быть позитивно восприняты участниками рынка. Впрочем, в последние годы Газпром пересматривал свою инвестиционную программу в сторону увеличения (в частности, на 2012 г. с 777 млрд. руб. до примерно 1 трлн. руб.), а значит, рынок в первую очередь будет интересовать не плановая, а фактическая динамика CAPEX.

BТБ: обманчивая прибыль

BТБ вчера опубликовал отчетность по МСФО за 3-ий квартал 2012 г. – чистая прибыль значительно (на 7 млрд. руб.) превысила консенсус-прогноз, но причина этого во многом – недостаточные резервы и единовременные доходы от продажи объектов недвижимости. В то же время ВТБ удалось несколько увеличить чистую процентную маржу и получить прибыль от торговых операций. Таким образом, мы в целом нейтрально оцениваем опубликованные результаты и сохраняем рекомендацию «держать» по акциям ВТБ.

Событие. ВТБ вчера опубликовал отчетность по МСФО за 3-ий квартал 2012 г.

Комментарий. Чистая прибыль значительно (на 7 млрд. руб.) превысила консенсус-прогноз, достигнув 26.6 млрд. руб. В то же время причина этого во многом – недостаточные резервы и единовременные доходы от продажи объектов недвижимости.

Так, уровень резервирования в течение 3-го кв. снизился с 6.8% до 6.6% несмотря на рост просроченных кредитов с 5.8% до 6.0% от кредитного портфеля, вследствие чего уровень покрытия просроченных кредитов резервами упал до «кричащих» 111% со 117% на конец 2-го кв.

Одновременно с этим значительную часть прибыли ВТБ за 3-ий кв. составили доходы от продажи недвижимости в 6.3 млрд. руб., носящие разовый характер и классифицированные как «доходы от небанковской деятельности».

Если сделать корректировку результатов за 3-ий квартал, начислив достаточно резервов для сохранения неизменным уровня покрытия просрочку и, вместе с тем, исключив доходы от продажи недвижимости, доналоговая прибыль ВТБ снижается до с 35 до 11 млрд. руб.

В то же время ВТБ удалось несколько увеличить чистую процентную маржу за 3-ий кв. с 4.2% до 4.3%, что в ходе конференц-звонка менеджмент ВТБ объяснил ростом доли высокодоходных розничных кредитов. Результаты 4-го кв. должны будут показать, насколько устойчивой является тенденция сохранения маржи на фоне общего роста процентных ставок в банковском секторе.

В 3-ем кв. ВТБ удалось получить прибыль от торговых операций в 10 млрд. руб. после убытка в 17.6 млрд. руб. во 2-ом в основном за счет прибыли по операциям с валютами, которая у ВТБ резко коррелирует с укреплением рубля. В ходе конференц-звонка CFO ВТБ заверил, что в ходе 4-го кв. ВТБ снизил волатильность результатов от операций с валютами за счет их более широкого хеджирования.

На конференц-звонке менеджмент еще раз подтвердил намерение провести размещение акций ВТБ через допэмиссию в 2013 г. без озвучивания ценовых ожиданий.

Таким образом, мы в целом нейтрально оцениваем опубликованные результаты и сохраняем рекомендацию «держать» по акциям ВТБ.

Финансовые результаты ВТБ по МСФО

Сбербанк вчера провел День аналитика

Вчера Сбербанк провел День аналитика в Москве. Менеджмент сохраняет достаточно оптимистичный прогноз по прибыли на 2013 г. в размере 370-390 млрд. руб. несмотря на снижение роста кредитного портфеля и давление на процентную маржу.

Событие. Вчера Сбербанк провел День аналитика в Москве. Ключевая информация:

Менеджмент сохраняет достаточно оптимистичный прогноз по прибыли на 2013 г. в размере 370-390 млрд. руб. несмотря на снижение роста кредитного портфеля и давление на процентную маржу.

Один из основных ожидаемых драйверов роста прибыли – резкий всплеск комиссионных доходов от услуг, в которых Сбербанк пока слабо представлен (например, документарные операции), что нам кажется чрезмерно оптимистичным. При этом Сбербанк в 2013 г. также ожидает значительного роста комиссий от продажи страховых продуктов несмотря на их падение в абсолютном выражении в 3-ем кв. 2012 г.

Наш текущий прогноз по прибыли Сбербанка на 2013 г. гораздо скромнее – 320 млрд. руб. и пока мы не готовы изменить его, так как не ожидаем такого существенного роста комиссионных доходов.

Менеджмент Сбербанка в 2013 г. ожидает снижения темпов роста корпоративного кредитного портфеля до 13-15%, а розничного – до 20-25%, что соответствует нашим прогнозам.

Чистая процентная маржа в 2013 г., по прогнозам менеджмента, должна быть удержана на уровне 5.8%-6.0%, что ниже показателя за 3-ий кв. в 6.2%, но является адекватной оценкой на фоне роста процентных ставок и дефицита ликвидности.

Стоимость риска в 2013 г. пока планируется на уровне 0.8%.

Цель по Cost/Income – оставаться ниже 50% со приближением к 40% до 2015 г. Один из основных инструментов достижения этих целей – оптимизация персонала и дальнейшая централизация функций бэк-офиса и риск-менеджмента в нескольких центрах обработки.

Снижение доли на рынке розничных депозитов в 2012 г. менеджмент считает одним из ключевых негативных результатов года и прилагает усилия к развороту этого тренда в 2013 г.

Герман Греф еще раз подчеркнул, что в ближайшие несколько лет не ожидает крупных международных приобретений, однако из основных поставленных им целей – увеличение доходов от международных подразделений. По нашему мнению, это означает, что Сбербанк все же не сможет удержаться от большой покупки, если объект сделки вызовет у него серьезный интерес.

Личная позиция Грефа заключается в том, что приватизация Сбербанка должна быть продолжена по крайней мере до тех пор, пока у Банка России не останется хотя бы блокирующий пакет, однако это требует серьезных политических решений. Таким образом, мы не ожидаем дальнейшей приватизации Сбербанка по как минимум в течение ближайшего года.

Греф также считает, что этап «модернизации» Сбербанка завершен и пришла очередь «инновации» с внедрением качественно новых продуктов. Более детально суть нового этапа пока не раскрыта – мы ожидаем получить больше информации о нем в апреле 2013 г. в рамках презентации Сбербанком своей новой стратегии.

Комментарий. Несмотря на некоторые настораживающие моменты, а именно:

Нацеленность на дальнейшую международную экспансию несмотря на то, что сделка по VBI оказалась несколько хуже ожиданий менеджмента (но не наших) с необходимыми дополнительными резервами по кредитам в сумме 80 млн. евро; и

Текущую неопределенность в отношении того, что из себя будет представлять «инновационный» этап развития Сбербанка;

у нас сложилось в целом благоприятное впечатление от встречи благодаря адекватной оценке менеджментом перспектив развития кредитного и депозитного бизнесов Сбербанка, а также умению осуществлять масштабные проекты по оптимизации расходов.

Мы сохраняем рекомендации «покупать» по обыкновенным и привилегированным акциям Сбербанка.

В четверг биржевые индексы преимущественно росли. Сильная статистика по ВВП США послужила поводом для позитивных настроений. Окончательные данные по ВВП Штатов показали, что экономика страны в 3 кв. 2012 года выросла на 3.1% тогда как аналитики ожидали пересмотра с 2.7% до 2.8%. Существенно лучше прогноза оказались данные и с рынка недвижимости: продажи домов на вторичном рынке жилья в ноябре выросли на 5.9% по сравнению с октябрем (до 5,04 млн домов в годовом исчислении), то есть максимального уровня с ноября 2009 года. Эксперты в среднем ожидали повышения всего на 2.3%. В тоже время инвесторы неоднозначно восприняли очередные новости по «фискальному обрыву», в частности голосование по этому вопросу в конгрессе было отложено. С одной стороны – это очередное затягивание процесса, с другой – возможность договориться.

Отечественные акции также демонстрировали подъем, где в лидерах роста были бумаги Газпрома (+1.56%) после выхода новостей об инвестпрограмме монополии на 2013 год (более подробно см. комментарий на стр. 4) и ЛУКОЙЛа (+1.42%), котировки которого поддержала информация об увеличении доли в компании основных акционеров. Хуже рынка смотрелись акции ВТБ (-0.89%), отреагировавшие на отчетность банка за 3 кв. 2012 года (более подробно см. комментарий на стр. 5).

Сегодня утром биржи АТР снижаются, цены на нефть в «красной зоне», в тоже время фьючерсы на индексы США дорожают. Инвесторы негативно воспринимают информацию об отмене голосования по вопросу fiscal cliff. На этом фоне пессимизм будет присутствовать и на открытии торгов в России.

Из статистики, на которую стоить обратить внимание в пятницу, мы отмечаем публикацию в США данных по доходам/расходам американцев и заказам на товары длительного пользования.

Совет директоров Газпрома утвердил инвестпрограмму на 2013 г

Вчера Совет директоров Газпрома утвердил инвестиционную программу на 2013 год в размере около $ 23 млрд. Если концерну в следующем году удастся не выйти за рамки озвученных цифр (в последние годы первоначальные годовые инвестиционные планы подвергались корректировке в сторону повышения), то ожидаемый размер инвестиций Газпрома с учетом «дочек», по нашим оценкам, составит примерно $ 30 млрд. Так мало последний раз концерн тратил в 2008 году, и данная новость может быть позитивна воспринята участниками рынка.

Событие. Совет директоров Газпрома утвердил инвестиционную программу на 2013 год в размере 705.41 млрд. рублей. Согласно этому документу основными приоритетами расходов на капитальное строительство в области добычи являются обустройство Бованенковского, Медвежьего, Уренгойского, Ямбургского и других месторождений. Основные приоритеты в транспортировке - увеличение мощности магистральных газопроводов «Бованенково – Ухта», «Ухта – Торжок», «Грязовец – Выборг», а также реализация проекта «Южный коридор». Ключевыми проектами на Востоке России являются обустройство Киринского месторождения, строительство магистрального газопровода «БТК Киринского газоконденсатного месторождения - головная компрессорная станция "Сахалин».

Комментарий. Направление и величина ожидаемого показателя CAPEX Газпрома является одним из важнейших параметров, который оказывают влияние на отношение рынка к бумагам GAZP. Как следствие $ 23 млрд. инвестиций, запланированных Советом директоров (с учетом «дочек» эта величина может вырасти до $ 30 млрд.: так мало последний раз Газпром тратил лишь в 2008 году) могут быть позитивно восприняты участниками рынка. Впрочем, в последние годы Газпром пересматривал свою инвестиционную программу в сторону увеличения (в частности, на 2012 г. с 777 млрд. руб. до примерно 1 трлн. руб.), а значит, рынок в первую очередь будет интересовать не плановая, а фактическая динамика CAPEX.

BТБ: обманчивая прибыль

BТБ вчера опубликовал отчетность по МСФО за 3-ий квартал 2012 г. – чистая прибыль значительно (на 7 млрд. руб.) превысила консенсус-прогноз, но причина этого во многом – недостаточные резервы и единовременные доходы от продажи объектов недвижимости. В то же время ВТБ удалось несколько увеличить чистую процентную маржу и получить прибыль от торговых операций. Таким образом, мы в целом нейтрально оцениваем опубликованные результаты и сохраняем рекомендацию «держать» по акциям ВТБ.

Событие. ВТБ вчера опубликовал отчетность по МСФО за 3-ий квартал 2012 г.

Комментарий. Чистая прибыль значительно (на 7 млрд. руб.) превысила консенсус-прогноз, достигнув 26.6 млрд. руб. В то же время причина этого во многом – недостаточные резервы и единовременные доходы от продажи объектов недвижимости.

Так, уровень резервирования в течение 3-го кв. снизился с 6.8% до 6.6% несмотря на рост просроченных кредитов с 5.8% до 6.0% от кредитного портфеля, вследствие чего уровень покрытия просроченных кредитов резервами упал до «кричащих» 111% со 117% на конец 2-го кв.

Одновременно с этим значительную часть прибыли ВТБ за 3-ий кв. составили доходы от продажи недвижимости в 6.3 млрд. руб., носящие разовый характер и классифицированные как «доходы от небанковской деятельности».

Если сделать корректировку результатов за 3-ий квартал, начислив достаточно резервов для сохранения неизменным уровня покрытия просрочку и, вместе с тем, исключив доходы от продажи недвижимости, доналоговая прибыль ВТБ снижается до с 35 до 11 млрд. руб.

В то же время ВТБ удалось несколько увеличить чистую процентную маржу за 3-ий кв. с 4.2% до 4.3%, что в ходе конференц-звонка менеджмент ВТБ объяснил ростом доли высокодоходных розничных кредитов. Результаты 4-го кв. должны будут показать, насколько устойчивой является тенденция сохранения маржи на фоне общего роста процентных ставок в банковском секторе.

В 3-ем кв. ВТБ удалось получить прибыль от торговых операций в 10 млрд. руб. после убытка в 17.6 млрд. руб. во 2-ом в основном за счет прибыли по операциям с валютами, которая у ВТБ резко коррелирует с укреплением рубля. В ходе конференц-звонка CFO ВТБ заверил, что в ходе 4-го кв. ВТБ снизил волатильность результатов от операций с валютами за счет их более широкого хеджирования.

На конференц-звонке менеджмент еще раз подтвердил намерение провести размещение акций ВТБ через допэмиссию в 2013 г. без озвучивания ценовых ожиданий.

Таким образом, мы в целом нейтрально оцениваем опубликованные результаты и сохраняем рекомендацию «держать» по акциям ВТБ.

Финансовые результаты ВТБ по МСФО

Сбербанк вчера провел День аналитика

Вчера Сбербанк провел День аналитика в Москве. Менеджмент сохраняет достаточно оптимистичный прогноз по прибыли на 2013 г. в размере 370-390 млрд. руб. несмотря на снижение роста кредитного портфеля и давление на процентную маржу.

Событие. Вчера Сбербанк провел День аналитика в Москве. Ключевая информация:

Менеджмент сохраняет достаточно оптимистичный прогноз по прибыли на 2013 г. в размере 370-390 млрд. руб. несмотря на снижение роста кредитного портфеля и давление на процентную маржу.

Один из основных ожидаемых драйверов роста прибыли – резкий всплеск комиссионных доходов от услуг, в которых Сбербанк пока слабо представлен (например, документарные операции), что нам кажется чрезмерно оптимистичным. При этом Сбербанк в 2013 г. также ожидает значительного роста комиссий от продажи страховых продуктов несмотря на их падение в абсолютном выражении в 3-ем кв. 2012 г.

Наш текущий прогноз по прибыли Сбербанка на 2013 г. гораздо скромнее – 320 млрд. руб. и пока мы не готовы изменить его, так как не ожидаем такого существенного роста комиссионных доходов.

Менеджмент Сбербанка в 2013 г. ожидает снижения темпов роста корпоративного кредитного портфеля до 13-15%, а розничного – до 20-25%, что соответствует нашим прогнозам.

Чистая процентная маржа в 2013 г., по прогнозам менеджмента, должна быть удержана на уровне 5.8%-6.0%, что ниже показателя за 3-ий кв. в 6.2%, но является адекватной оценкой на фоне роста процентных ставок и дефицита ликвидности.

Стоимость риска в 2013 г. пока планируется на уровне 0.8%.

Цель по Cost/Income – оставаться ниже 50% со приближением к 40% до 2015 г. Один из основных инструментов достижения этих целей – оптимизация персонала и дальнейшая централизация функций бэк-офиса и риск-менеджмента в нескольких центрах обработки.

Снижение доли на рынке розничных депозитов в 2012 г. менеджмент считает одним из ключевых негативных результатов года и прилагает усилия к развороту этого тренда в 2013 г.

Герман Греф еще раз подчеркнул, что в ближайшие несколько лет не ожидает крупных международных приобретений, однако из основных поставленных им целей – увеличение доходов от международных подразделений. По нашему мнению, это означает, что Сбербанк все же не сможет удержаться от большой покупки, если объект сделки вызовет у него серьезный интерес.

Личная позиция Грефа заключается в том, что приватизация Сбербанка должна быть продолжена по крайней мере до тех пор, пока у Банка России не останется хотя бы блокирующий пакет, однако это требует серьезных политических решений. Таким образом, мы не ожидаем дальнейшей приватизации Сбербанка по как минимум в течение ближайшего года.

Греф также считает, что этап «модернизации» Сбербанка завершен и пришла очередь «инновации» с внедрением качественно новых продуктов. Более детально суть нового этапа пока не раскрыта – мы ожидаем получить больше информации о нем в апреле 2013 г. в рамках презентации Сбербанком своей новой стратегии.

Комментарий. Несмотря на некоторые настораживающие моменты, а именно:

Нацеленность на дальнейшую международную экспансию несмотря на то, что сделка по VBI оказалась несколько хуже ожиданий менеджмента (но не наших) с необходимыми дополнительными резервами по кредитам в сумме 80 млн. евро; и

Текущую неопределенность в отношении того, что из себя будет представлять «инновационный» этап развития Сбербанка;

у нас сложилось в целом благоприятное впечатление от встречи благодаря адекватной оценке менеджментом перспектив развития кредитного и депозитного бизнесов Сбербанка, а также умению осуществлять масштабные проекты по оптимизации расходов.

Мы сохраняем рекомендации «покупать» по обыкновенным и привилегированным акциям Сбербанка.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба