21 декабря 2012 Инфина | Архив Иванищев Александр, Полежаев Алексей, Чекина Вероника, Шиповских Мария

ИНВЕСТИЦИОННОЕ ЗАКЛЮЧЕНИЕ

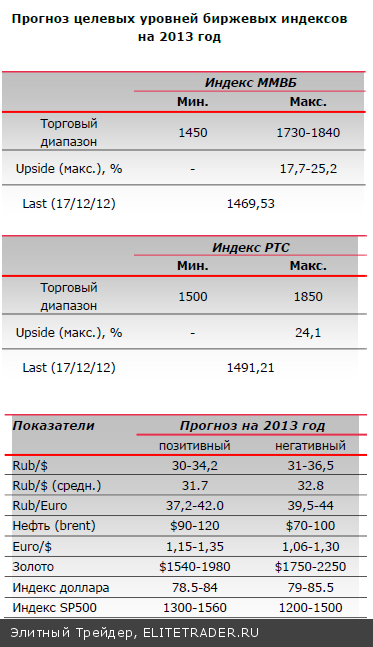

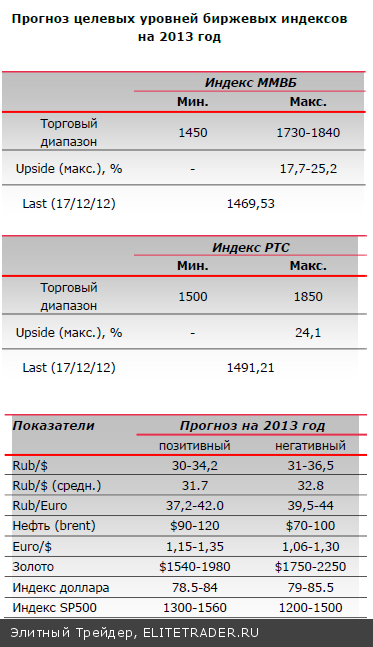

Основной движущей силой роста российского рынка акций в 2013 г. может стать оживление темпов роста мировой экономики и, соответ-ственно, улучшение конъюнктуры на мировом рынке сырья. Позитивное влияние на внутреннюю рыночную конъюнктуру может оказать ожидае-мое смягчение политики ЦБ РФ, а также восстановление интереса зару-бежных инвестиционных фондов к вложениям в развивающиеся рынки, где российский сейчас интересен как в силу своей емкости, так и значи-тельного дисконта его рыночной стоимости. В качестве ориентиров роста в 2013 г. мы рассматриваем по индексу РТС уровень 1850 п., по индексу ММВБ – диапазон 1730-1840 п.

Мировую экономику в 2013 г. ожидает период медленного восстанов-ления, благодаря агрессивным мерам денежно-кредитной политики ве-дущих развитых стран (США, Япония, ЕС). В США можно ожидать ускоре-ние экономического роста на волне восстановления потребительского сектора и недвижимости. Экономика Китая после мягкой посадки в 2012 г. также начнет восстанавливаться с учетом запущенной новой мо-дели экономического развития. Фондовые рынки будут поддерживаться за счет сохраняющегося притока ликвидности от ведущих мировых ЦБ.

Нерешенные долговые проблемы 2008 г. остаются основным источни-ком рисков в мировой экономике. К старым проблемам добавляются но-вые, связанные с критическим ростом бюджетных дефицитов, угрожаю-щих потерей устойчивости в мировой финансовой системе. Избыточная денежная ликвидность также будет представлять реальную угрозу для ценовой стабильности. В 2013 г. ожидается дальнейший рост социально-политической напряженности в беднейших странах. Основные геополи-тические риски связаны с регионом Ближнего Востока.

Российская экономика вступает в 2013 г. в состоянии, близком к стагна-ции, продолжая терять темпы роста несмотря на высокие цены на рынке энергоносителей. В случае сохранения действующей тенденции темп роста ВВП в предстоящем году, по нашим оценкам, замедлится до 2,9%, про-мышленного производства – до 2,7%, оживление в динамике строитель-ства не превысит 3%, а прирост инвестиций в основной капитал составит 6%. Российская экономика нуждается в срочной технологической и инсти-туциональной модернизации, что невозможно без перехода на новую мо-дель роста, опирающуюся на новые источники национального развития.

Основная тема 2013 г. – оживление экономической активности в миро-вой экономике в рамках начавшегося нового инвестиционно-конъюнктурного цикла 2012-2015 гг. В начальной стадии цикла привлека-тельными объектами инвестиций на российском рынке акций могут стать вложения в наиболее ликвидные бумаги (голубые фишки), а также в лик-видные акции компаний, занимающих ключевые позиции в своей рыноч-ной нише. В отраслевом плане целесообразно делать ставку на акции цик-лических отраслей (энергетика, металлургия). Расширение спроса в сторо-ну акций второго эшелона мы ожидаем не ранее второй половины года.

Главным источником инвестиционных рисков для российского рынка акций остается нестабильность внешних рынков. Среди внутренних рис-ков по-прежнему наибольшую опасность представляют хронические ин-ституциональные проблемы российской экономики, отток капитала и сверхжесткая денежная политика Центрального Банка. Второй и третий кварталы 2013 г. могут оказаться периодом высокой рыночной волатиль-ности вследствие ухудшения внешней конъюнктуры, а также обострения геополитических рисков

ВВЕДЕНИЕ

От пика кризиса 2008 г. минуло ровно 4 года, однако его последствия продолжают оказывать негативное воздействие на состояние мировой экономики. Стагнация, низкий платежеспособный спрос, хронические долговые и бюджетные проблемы, падение кре-дитных рейтингов, рост социальной напряженности и военные конфликты, – все эти про-блемы, заявившие о себе в период 2009-2011 гг., оставались актуальными в уходящем 2012 г. Не потеряют они своего значения и в новом 2013 г.

Затяжной характер посткризисных явлений, возросшая неопределенность и непред-сказуемость экономической перспективы заставили многих инвесторов пересмотреть свои приоритеты. Они вынуждены делать ставку либо на защитные стратегии, либо ограничи-ваться краткосрочными спекулятивными операциями. Периоды массового бегства инве-сторов от риска неожиданным образом сменяются периодами лояльности, что, с одной стороны, усиливает общую волатильность рынков, а, с другой, затрудняет процедуру вы-работки инвестиционных решений. Все вместе взятое вынуждает нас рассматривать в своих прогнозных сценариях различные варианты развития инвестиционной ситуации в 2013 г., и из их многообразия мы останавливаемся на двух как наиболее вероятных сце-нариях: базовом и альтернативном.

Базовый вариант содержит оценку наиболее вероятных тенденций в развитии миро-вых рынков. При этом основной акцент мы постарались сделать на новых явлениях, кото-рые могут стать актуальными в 2013 г. Основной идеей в базовом варианте является ве-роятность ослабления и перелома тех негативных тенденций в мировой и российской эко-номике, которые доминировали в 2011-2012 гг. Мы исходим из гипотезы о начале нового инвестиционно-конъюнктурного цикла, который получит свое воплощение в период 2012-2015 гг. В этом смысле базовый вариант оценивается как, несомненно, оптимистичный.

Альтернативный вариант является, по сути, инерционным сценарием сохранения основных негативных тенденций 2012 г., но с учетом дополнительных угроз, которые мо-жет принести год 2013.

СЦЕНАРИИ-2013.

МИРОВЫЕ РЫНКИ

Мировую экономику в 2013 г. ожидает слабый экономический рост в условиях избыточного денежного предложения

Государственные расходы в странах, представляющих основные центры мировой эко-номики, сохранят свою центральную роль в поддержании слабого потребительского спро-са. Соответственно, рост денежной массы будет продолжаться до тех пор, пока экономика не восстановится в полной мере. Избыточное денежное предложение будет подпитывать рост цен на активы. Валютные войны будут продолжаться и дальше. В условиях высоких инфляционных ожиданий мы предполагаем сохранение интереса инвесторов к безопас-ным и ликвидным активам (наличные средства, золото, серебро). При этом рынки еще какое-то время будут жить надеждами на то, что ресурс QE способен запустить буксую-щий механизм роста.

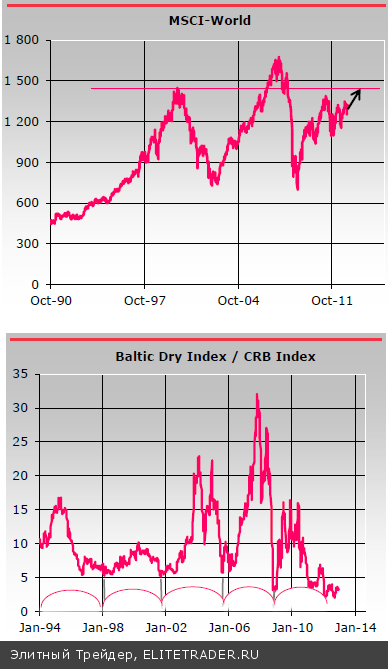

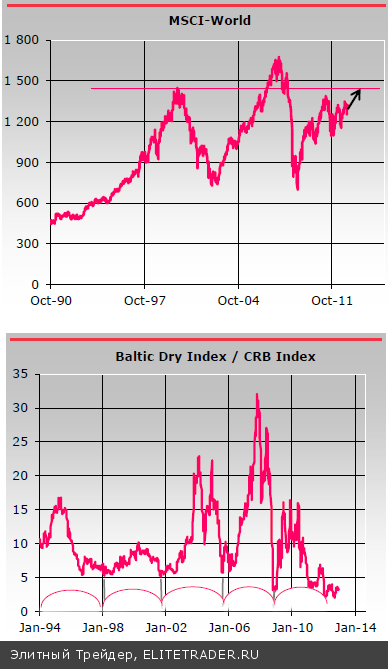

Сочетание избыточной ликвидности и ожиданий восстановления мировой экономики поддержат рост мирового рынка акций, особенно на развивающихся рынках. Потенциал роста сводного индекса общемирового рынка акций MSCI-World в 2013 г. по нашей оцен-ке может составить около 10%. Cоответственно, американский индекс широкого рынка SP500 может достичь в 2013 г. отметки 1525 п.

Новый конъюнктурно-инвестиционный цикл, стартовавший в мировой эконо-мике в 2012 г., продолжит свое развитие в 2013 г.

Мы считаем, что в 2012 г. мировая экономика прошла через очередное циклическое дно. Согласно прогнозов МВФ, темпы роста в ведущих экономических центрах, таких как Китай и США, могут оказаться в 2013 г. выше показателей 2012 г. Восстановление эконо-мик может ускориться благодаря активным мерам, предпринятым ФРС, Банком Японии и ЕЦБ осенью уходящего года.

Наглядной иллюстрацией существования конъюнктурно-инвестиционных циклов (цикл Китчина) может служить относительная динамика двух индексов: индекса стоимости фрахта (Baltic Dry Index) и сводного индекса товарных рынков (CRB Index). На протяже-нии 1998-2012 гг. выделяются характерные циклические волны со средней продолжи-тельностью около 3,5 лет. Мы предполагаем, что в середине 2012 г. мировая экономика прошла очередную нижнюю циклическую точку, где индекс Baltic Dry Index показал ми-нимальное значение с 2009 г., а CRB Index – с 2010 г.

Развивающиеся рынки акций покажут опережающую динамику по сравнению с развитыми

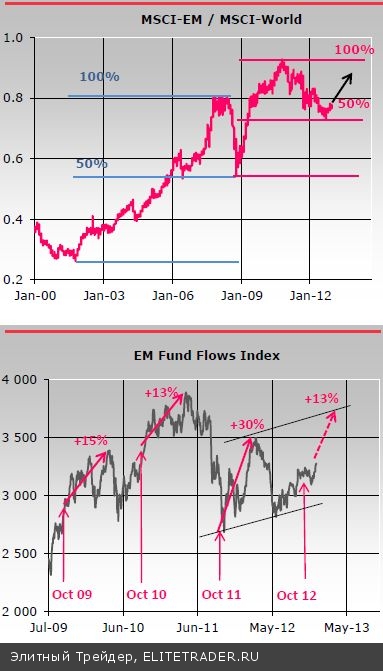

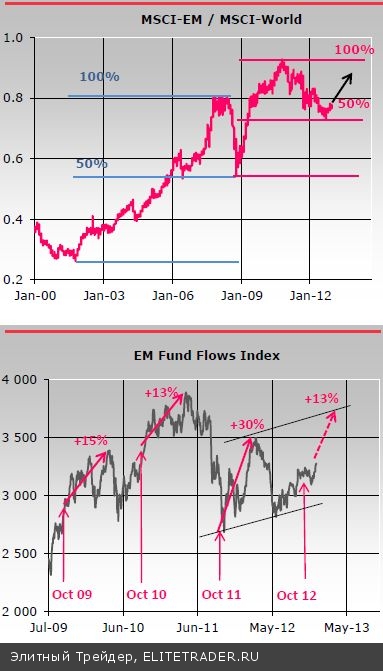

Меры количественного смягчения, проводимого ФРС, помогают поддержать на плаву мировую экономику и, в первую очередь, способствуют росту и расширению рынка това-ров для развивающихся экономик. В посткризисный период 2009-2010 гг. развивающие-ся рынки продемонстрировали опережающие темпы восстановления по сравнению с раз-витыми рынками из-за эффекта низкой базы. Глубина падения индекса MSCI-EM в период 2007-2008 гг. составила 67%, в то время как общемировой фондовый индекс MSCI-World снизился на 59%. Однако в середине 2010 г. темпы восстановления развивающихся рын-ков стали замедляться по отношению к развитым, и, начиная со второй половины 2010 г. и по сентябрь 2012 г., развивающиеся рынки демонстрировали худшую динамику. В этот период на фоне возросших долговых рисков в еврозоне для инвесторов более предпо-чтительными оказались вложения в развитые рынки. Бегство в качество в период 2010-2012 гг. вызвало 50%-ную коррекцию от роста, показанного развивающимися рынками в восстановительный посткризисный период. Знаковые решения, принятые ЕЦБ и ФРС в начале осени 2012 г., открыли новые перспективные возможности для вложений в риско-ванные активы.

По нашим оценкам, индекс инвестиционных фондов, инвестирующих в акции разви-вающихся рынков, может показать в следующем году прирост порядка 13% по отношению к текущим ценам и примерно 19% по отношению к значению на начало 2012-2013 гг. фи-нансового года в США

Инвестиции в ресурсы остаются наиболее востребованной стратегией, рассчи-танной на дальнюю перспективу

Золото будет оставаться для инвесторов главным защитным активом. Большие бюд-жетные дефициты и высокие размеры долга в странах с развитой экономикой будут сти-мулировать повышенный инвестиционный спрос на золото как традиционный защитный актив. В росте цены золота сейчас также заинтересованы все мировые центральные бан-ки, имеющие на своем балансе металл и золотые сертификаты. Поэтому вполне законо-мерно, что многие из них проводят активную политику расширения золотых резервов, например, в этом замечен Банк России и Народный Банк Китая. Впервые за последние годы спрос на физическое золото в Китае оказался выше, чем в Индии. Китай покупает золото в т. ч. и для поддержки нового фонда, созданного для развития и продвижения на рынок инновационных технологий.

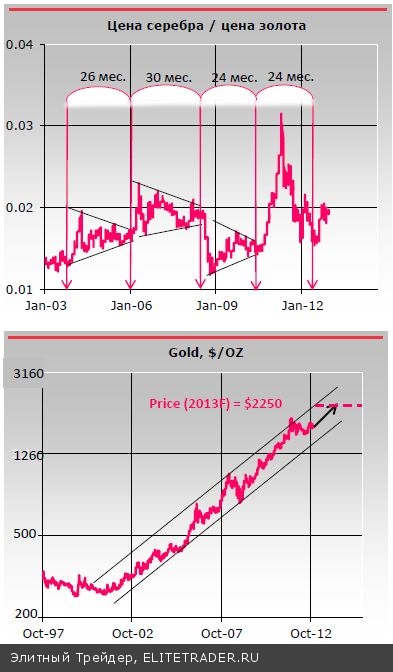

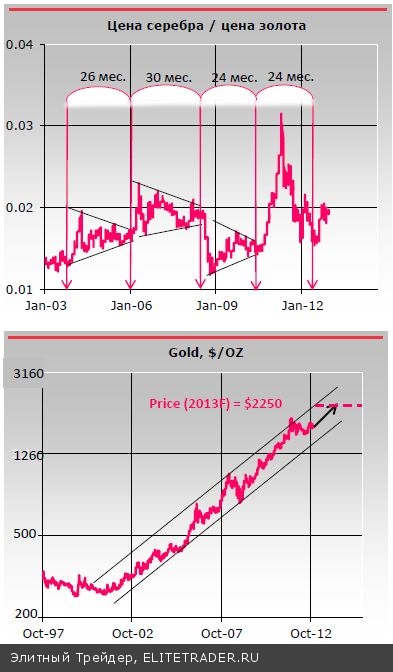

Отношение цены серебра к цене золота является весьма наглядным индикатором, ха-рактеризующим лояльность инвесторов к риску. В период высоких рисков инвесторы предпочитают вкладываться в защитное золото, что соответствует низким значениям от-ношения цен серебро/золото – вложения в серебро оцениваются инвесторами всегда как более рискованные. В свою очередь опережающий рост цены серебра обычно характерен для периодов с низкими инвестиционными рисками и избыточной ликвидностью.

В последнее десятилетие эти периоды носят циклический характер, причем активиза-ция покупок серебря происходит в резкой форме именно на начальной фазе цикла, а за-тем процесс приобретает затухающий характер. Продолжительность цикла составляет примерно 2-2,5 года. Начало последнего цикла пришлось на осень 2010 г. и совпало с объявлением программы QE2. Этот цикл оказался завершен к середине 2012 г. В настоя-щий момент на рынке драгметаллов наблюдается очередной период опережающего роста цен на серебро на фоне улучшения отношения инвесторов к риску.

Начиная с 2001 г., цена золота растет во времени практически по степенному закону. В полулогарифмическом масштабе долгосрочный график цены золота выражается прямой линией. Мы считаем, что указанная зависимость сохранится и в следующем году. Тем не менее, мы не исключаем возможности развития в 2013 г. инерционного сценария, в рам-ках которого цена золота может продолжить боковую консолидацию в диапазоне $1540/1980 за тройскую унцию. В случае усиления бегства инвесторов от рисков и про-боя уровня сопротивления на $1980, цена золота может повыситься в 2013 г. в пределе до уровня $2250 за тройскую унцию (потенциал роста от текущего уровня около 28%).

Потребность в нефти в 2013 г. окажется выше, чем в 2012 г.

Несмотря на нестабильную ситуацию в мировой экономике ОПЕК ожидает в 2013 г. рост по-требности в сырой нефти на 0,8 млн. барр. до 89,6 млн. барр. в сутки. Спрос на нефть во мно-гом будет зависеть от того, удастся ли остановить рецессию в Европе и насколько устойчивым станет улучшение ситуации в США. Китай также остается ключевым потребителем нефти, и по-сле прошедшей мягкой посадки его экономика сможет вырасти в 2013 г. примерно на 8%. Наибольшие риски на мировом рынке нефти в 2013 г. представляют перебои в поставках нефти с Ближнего Востока в случае интернационализации и эскалации тлеющих конфликтов в этом регионе. Цены на нефть и газ в США будут существенно отличаться от остальных регионов ми-ра, в т. ч. вследствие наращивания объемов внутренней добычи нефти (+7% в 2012 г.) и газа и продолжения политики стимулирования собственной промышленности.

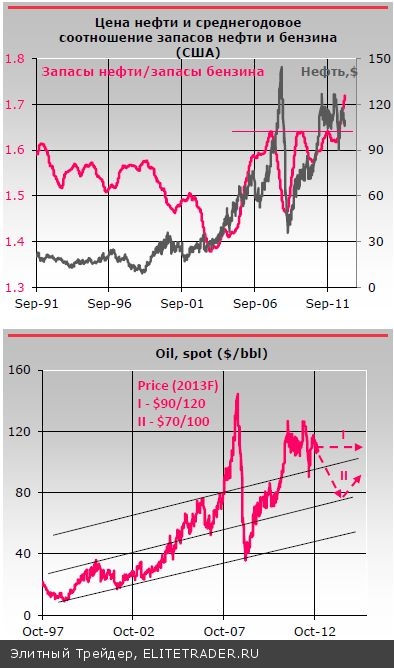

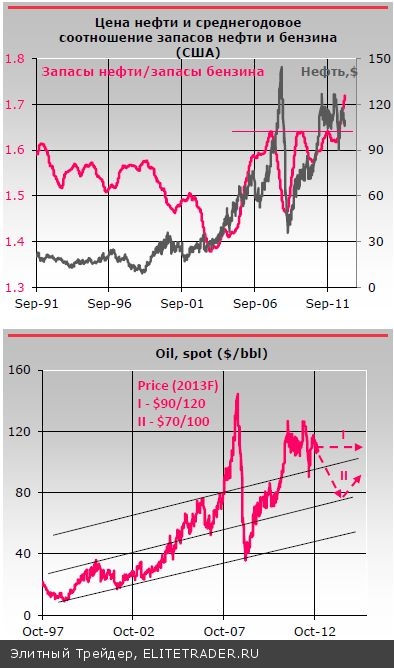

О направленности вектора рыночных ожиданий на рынке нефти можно косвенно судить по соотношению товарных запасов сырой нефти и бензина в США. Как видно из графика, эта ве-личина колеблется довольно в значительных пределах. Два резких провала соотношения запа-сов нефти и бензина наблюдались в начале 2003 г. (подготовка ко второй иракской войне) и в конце 2008 г. (падение мирового потребления из-за кризиса). Помимо сезонных колебаний сильное влияние на уровень нефтяных запасов оказывают рыночные ожидания будущих нефтяных цен. Если ожидается рост цены нефти, то запасы нефти увеличиваются, инвесторы покупают нефть как инвестиционный актив. И наоборот, если нефть в будущем подешевеет, то ее товарные запасы сокращаются. Начиная с мая 2012 г., т.е. с момента очередного обострения европейского кризиса, излишки нефтяных запасов по отношению к запасам бензина в США стабильно превышают предыдущие сезонные максимумы 2007-2011 гг. Если учесть, что запасы бензина в конце 2012 г. оказались на 4-летнем минимуме, то этому может быть только одно объяснение: участники рынка ожидают в перспективе дальнейшее удорожание нефти. Очеред-ной всплеск товарных инвестиций в черное золото может рассматриваться как средство защиты от нарастающих геополитических и инфляционных рисков.

В 2012 г. нефтяные цены сломали восходящий тренд. Рост цен в сентябре 2012 г. в техническом плане может быть квалифицирован как возвратный ход к пробитому тренду. Таким образом, на перспективу 2013 г. просматриваются два возможных сценария. Пози-тивный вариант: сохраняющийся спрос на энергоносители окажет стабилизирующее вли-яние на нефтяные цены; цены продолжат колебаться в тех же пределах, что и в 2012 г., т.е. $90-120. Негативный вариант: в случае возросшей геополитической и макроэкономи-ческой нестабильности нефтяные цены могут испытать в середине года более глубокое снижение по сравнению с минимумом 2012 г.; диапазон колебаний нефтяных цен на вто-рую половину 2013 г. в этом случае может составить $70-100 за баррель

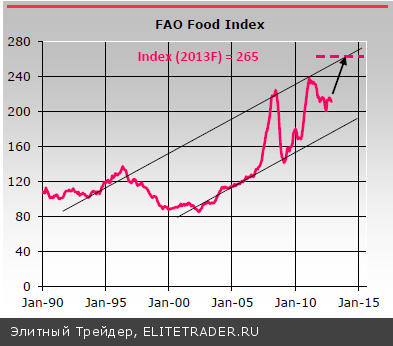

Продовольственные цены продолжат рост

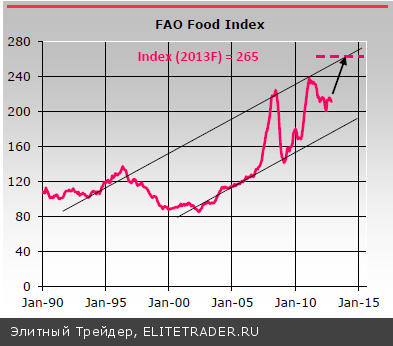

Ситуация на рынке продовольствия и сельскохозяйственной продукции будет оста-ваться напряженной из-за последствий экстремальных погодных условий в США и в круп-ных регионах Европы. Из-за засухи и жары урожай пшеницы, кукурузы и сои в 2012 г. в США сократился более чем на 10%, а мировое производство пшеницы – более чем на 5%. В то же время цены на пшеницу выросли на 25%, на кукурузу – на 13%. Мы не ожидаем в новом 2013 г. кардинального снижения геоклиматических рисков на планете. Природ-ные катаклизмы продолжат оказывать негативное влияние на производство сельскохо-зяйственной продукции. Рост цен на продовольствие продолжится в т. ч. за счет избытка ликвидности.

Потенциальные точки дальнейшего роста мы видим в ценах на сахар, пшеницу, живой скот. Сводный FAO-индекс цен на хлебные злаки за 9 месяцев 2012 г. вырос на 20% и в настоящее время находится вблизи своих исторических максимумов. По нашему прогнозу потенциал роста ценового индекса на злаки в 2013 г. составляет от 10 до 25%. По нашим оценкам, рынок сахара также может оказаться одним из наиболее перспективных продо-вольственных рынков в 2013 г. Мировое потребление сахара в 2012-2013 с/х г. вырастет на 3 млн. т и достигнет рекордного уровня. Ведущие торговые организации Индии и Таи-ланда заявили о снижении прогнозов производства сахара в новом сезоне. Сохраняются опасения, что неблагоприятные погодные условия могут снизить урожай сахарного трост-ника в Бразилии – главной стране-экспортере сахара-сырца. Однако многое будет зави-сеть от того, каким образом распределится урожай сахарного тростника между его пере-работкой в сахар и производством из него этанола.

НОВЫЕ ТЕНДЕНЦИИ, АКТУАЛЬНЫЕ ТЕМЫ И СЮРПРИЗЫ 2013 года

Острота европейского долгового кризиса пойдет на спад, но на первое ме-сто в Европе выйдут проблемы экономического и социального плана

ЕЦБ прибегнет в 2013 г. к дальнейшему снижению учетной ставки

В середине 2013 г. высока вероятность резкого укрепления доллара и ро-ста цены золота, спровоцированных бегством инвесторов в качество

Европейская валюта в ближайшие полтора года может снизиться к долла-ру до минимума за последние 10 лет: 1,06-1,15

Долгосрочный 40-летний тренд в паре иена/доллар развернется в пользу ослабления иены

Японский рынок акций покажет опережающий рост среди развитых рынков

Нефть (brent) локально может упасть в середине года до $70

Банк России приступит к политике снижения ставки рефинасирования не позднее второго квартала 2013 г.

Отток капитала из России сократится

ПЯТЬ ПРИЧИН, ПОЗВОЛЯЮЩИХ СЧИТАТЬ, ЧТО КУЛЬМИНАЦИЯ ДОЛГОВОГО КРИЗИСА В ЕВРОЗОНЕ ОСТАЛАСЬ ПОЗАДИ

1. C будущего года ЕЦБ постепенно возьмет под свой контроль около 6000 банков, работающих в зоне евро.

2. ЕЦБ принял программу выкупа гособлигаций про-блемных стран на средства фонда спасения (евро-пейский механизм стабильности).

3. Утверждены правила, ограничивающие дефицит бюджета стран еврозоны.

4. В проблемных странах предприняты меры жесткой бюджетной экономии.

5. Конституциональный суд Германии одобрил уча-стие страны в EMS.

ТРИ ПРИЧИНЫ, ПОЧЕМУ ЕВРОПА ОСТРО НУЖДАЕТСЯ В СЛАБОМ ЕВРО

1. Снижение курса евро позволит значительно сокра-тить дефициты текущих счетов проблемных стран.

2. Слабый евро облегчит стоимость обслуживания старых долгов.

3. Слабый евро усилит позиции экспортеров региона

СЦЕНАРИИ-2013. РОССИЙСКАЯ ЭКОНОМИКА

Макроэкономическую динамику 2012 г. можно охарактеризовать как «тор-можение на грани стагнации»: прошлые 2010-2011 гг., а также отчасти и текущий были периодом восстановительного роста после кризисного спада 2008-2009 гг. Можно признать, что российская экономика в целом преодолела этот провал, вернувшись к предкризисным показателям. Вместе с тем, новая модель роста и основные его движущие силы еще не нащупаны и не осознаны. А пока отечественная экономика продолжает дви-гаться по инерции, постепенно сокращая темп.

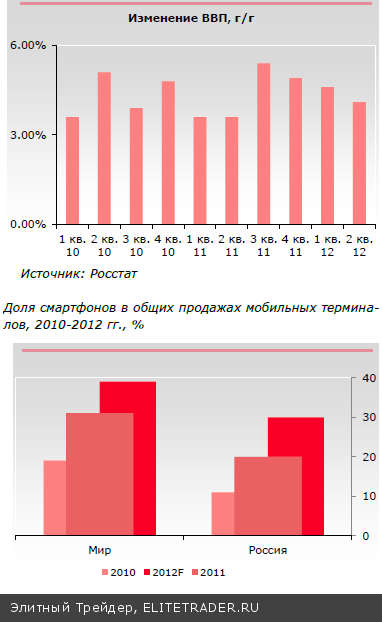

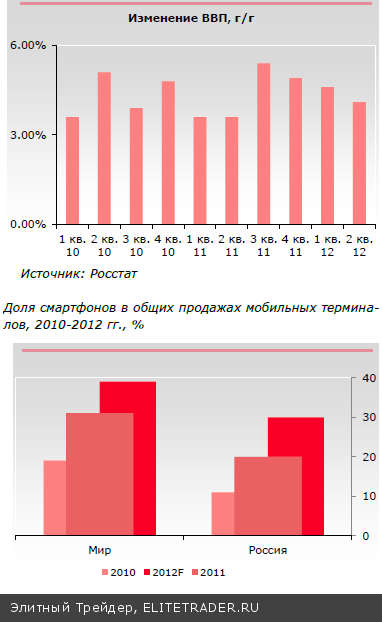

За 9 месяцев текущего года по сравнению с аналогичным периодом прошлого валовой продукт увеличился на 3,9%, что на 0,3 п.п. ниже, чем в 2011 и 2010 гг., а, учитывая се-зонное замедление деловой активности в 4 квартале, годовой прирост ВВП может ока-заться на уровне 3,5% (+4% в 2011 и 2010 гг.). Промышленное производство прибавило лишь 2,9% против 5,2% в 2011 г. и 8,9% в 2010 г.; всего же за 2012 г. оно может увели-читься на 2,5%. В январе-сентябре добыча полезных ископаемых выросла лишь на 1%, производство и распределение электроэнергии, газа и воды – на 1,3%, обрабатывающие производства – на 4,5% (в лидерах здесь производство транспортных средств и оборудо-вания: +17,2%, в аутсайдерах – производство кожи, изделий из кожи и производство обуви: -12.4%).

По данным Росстата, инвестиции в основной капитал (по полному кругу организаций, включая объемы инвестиций, не наблюдаемых прямыми статистическими методами) за 3 квартала текущего года превысили значение 2011 г. на 10,3%. Основными бенефициара-ми здесь стали следующие виды деятельности: транспорт и связь (26,2% от совокупного объема инвестиций в основной капитал); добыча полезных ископаемых (20,3%); обраба-тывающие производства (17,2%); производство и распределение электроэнергии, газа и воды (11,7%). Из общего объема инвестиций в здания и сооружения было направлено 56,9% средств, в машины, оборудование и транспортные средства – 35,8%. Вместе с тем, по нашим, оценкам, в целом за 2012 г. рост инвестиции в основной капитал может соста-вить около 5,5%, что ниже темпов 2010-2011 гг. При этом за 9 месяцев 2012 г. в эксплуа-тацию было, к примеру, введено электрогенерирующих мощностей 1,5 ГВт (219% к 9 ме-сяцам 2011 г.), новых железнодорожных линий 22,2 км (-37%), причалов морских портов 64 погонных м (-91%), автомобильных дорог с твердым покрытием 492,7 км (+53%), мо-стов 3945,5 погонных м (-33%).

В строительстве за 9 месяцев 2012 г. рост составил всего 1,9%, а в 3 кв. текущего го-да по сравнению с 2011 г. и вовсе зафиксирован спад на уровне 2,7% – за последние 14 лет это второй случай (после кризисного 2009 г.) отрицательной производственной дина-мики в строительстве. В итоге в целом за год в отрасли может быть произведено работ всего лишь на 2,5% больше, чем в прошлом году.

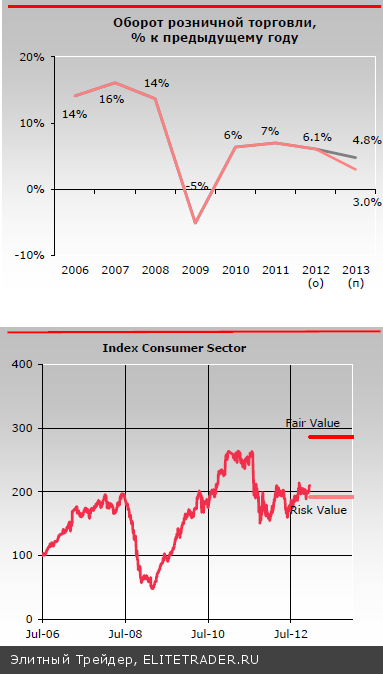

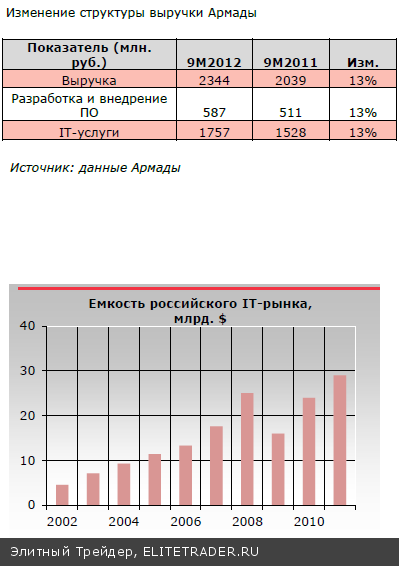

Динамика розничной торговли получила мощный импульс за счет резкого расширения потребительского кредитования: +42,7% за 10 месяцев с начала года к аналогичному периоду прошлого (+31,4% годом ранее). В итоге товарооборот торговли по итогам года может оказаться на 6,1% больше показателя прошлого, что в целом скромнее, чем в 2011 и «восстановительном» 2010 гг. (+7% и +6,4% соответственно).

В связи с переносом индексации тарифов естественных монополий с января на июль потребительская инфляция в России в течение первого полугодия оставалась рекордно низкой в новейшей истории: в среднем около 0,53% в месяц или 3,2% за 6 месяцев в це-лом, что вкупе с ожидавшимся сезонным удешевлением плодоовощной продукции давало шанс ценам вырасти за год не более чем на 6%. Однако состоявшаяся индексация тарифов, общее повышение цен на продовольствие из-за низких урожаев в России и мире, а также раздувшееся потребительское кредитование привели к тому, что за 11 месяцев ИПЦ соста-вил 1,06. По нашей оценке, в целом за год рост цен окажется на уровне 6,5-6,7%.

Дополнительными факторами, сдерживавшими экономическое развитие в уходящем году стали следующие: крепкий рубль, ограничивавший экспорт, стагнация в Европе – основном торговом партнере России, а также отток капитала (сжимающий ресурсную базу для инвестиций предприятий и ликвидность в банковском секторе), который за год, по оценкам Минфина, составит $60-65 млрд. ($80,5 млрд. в 2011 г., $38,3 млрд. в 2010 г. и $52,4 млрд. в 2009 г.). Не смогла поддержать экономический рост дорогая нефть Urals, среднегодовая цена которой оценивается в $111 за баррель, что соответствует цене 2011 г. и одновременно на 18% больше, чем в 2008 г.

В отечественной промышленности наблюдается парадоксальная ситуация. Так, по данным опросов Российского экономического барометра, в последнее время на фоне практически полной загрузки наличной рабочей силы и производственных мощностей растет доля предприятий, называющих недостаток спроса на свою продукцию в качестве основного ограничения развития. При этом также повышается вес предприятий, которые сообщают о недостатке факторов производства для его расширения на перспективу года. На фоне общего улучшения финансового состояния не снижается доля тех предприятий, которые в последние 6 месяцев не имели инвестиционных планов. Иными словами промышленность осознает дефицит ресурсов для своего развития, однако мало что делает для его преодоления.

Сергей Цухло, заведующий лабораторией конъюнктурных опросов Института экономи-ческой политики им. Е.Т. Гайдара, по итогам конъюнктурных опросов предприятий отме-чает: «Самым массовым следствием кадрового голода в российской промышленности в 2012 г. стало снижение качества выпускаемой продукции. От нехватки кадров чаще всего и стабильнее всего снижается качество отечественной машиностроительной продукции. Таким образом, отрасль, которая должна являться флагманом реального сектора в борьбе за «сползание с нефтяной иглы» и продвижение российской конкурентоспособной про-дукции на мировых рынках, совершенно спокойно и стабильно признает ослабление сво-их позиций. На втором месте в общем рейтинге последствий кадрового голода в промыш-ленности оказалась невозможность увеличить выпуск даже при наличии заказов. Абсо-лютное снижение производства тоже достаточно широко распространено. Увеличение за-работной платы как следствие кадрового кризиса (и мера борьбы с ним) было поставлено промышленными предприятиями лишь на четвертое место. Меры, направленные на по-вышение производительности труда, поставлены российскими предприятиями только на пятое место и фактически замыкают список действий, с помощью которых наши произво-дители готовы бороться с недостатком кадров… Впрочем, есть в нашей промышленности сектор, который к 2012 г. смог свести практически на нет потери качества выпускаемой продукции из-за недостатка кадров, гораздо реже вынужден снижать выпуск, не занима-ется модернизаций оборудования под давлением дефицита кадров, почти не прибегает к повышению зарплат для привлечения работников и при этом имеет уникально высокую возможность решать свои кадровые проблемы. Это госпредприятия, которые вместе с бюджетным сектором лишают остальную нашу промышленность кадров и, таким образом, не способствуют ее процветанию».

Таким образом, российская экономика оказывается зажатой между нарастающим кад-ровым голодом (по нашим оценкам, в 2013 г. численность занятых может сократиться на 1% из-за выхода на пенсию части трудоспособного населения), дефицитом инвестицион-ных планов и средств для их осуществления (по данным РЭБа, промышленность привле-кает кредитные ресурсы в среднем под 11% годовых при комфортной для предприятий ставке в 7%) и неблагоприятным сбытовым отбором, когда спрос падает из-за низкой конкурентоспособности продукции, качество которой в ответ снижается еще сильнее.

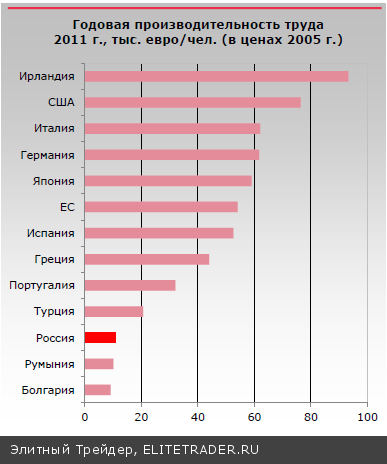

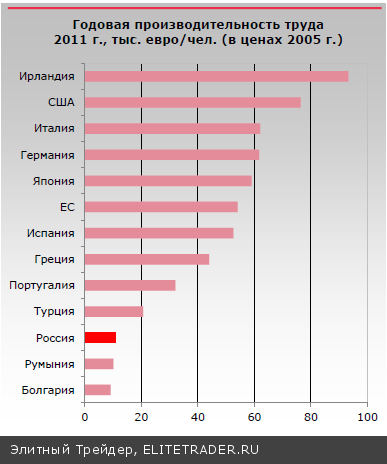

Ответом на эти вызовы должны стать перевод экономики на инновационный путь развития, повышение эффективности производства и инвестиционной ак-тивности, что позволит добиться кардинального роста производительности труда. Имен-но последней принадлежит ведущая роль в увеличении российского ВВП. За период меж-ду кризисами 1998 и 2008 гг., российский ВВП вырос на 94,7%, при этом годовая произ-водительность труда выросла на 74,6%, тогда как среднегодовая численность занятых – лишь на 11,5%. Таким образом, практический весь рост отечественного ВВП был обеспе-чен повышением эффективности использования трудовых ресурсов и в небольшой своей части ростом затрат труда. Причем максимальный вклад прироста производительности труда в увеличение ВВП пришелся на послекризисный 1999 г., а также на 2003 г. на уровне 7,6 п.п. В 2009 г. падение ВВП на 7,9% было также во многом обусловлено изме-нением производительности (-5,5 п.п). В дальнейшем оба фактора работали в плюс – в результате ВВП 2011 г. вернулся на уровень 2008 г. (+0,3%), а производительность труда превысила ранее достигнутый максимум на 0,6%. Вместе с тем, начиная с 2003 г., наблю-дается четкий тренд на замедление ее роста с 8% в 2003 г. через 4,6% в 2008 г., 3,5% в 2010 г. до ожидаемых 2,7% по итогам 2012 г. Дальнейшее снижение этого темпа в усло-виях нерастущей занятости и минимальной безработицы угрожает уже в ближайшие годы исчерпать возможности для экономического роста. Вместе с тем потенциал повышения производительности труда становится ясен из ее международных сопоставлений. Так, за 2011 г. российский показатель оказался ниже ирландского в 8,7 раз, ниже США – в 7,1 раза, ЕС в целом – в 5 раз, греческого – в 4,1 раза, португальского – в 3 раза и лишь чуть выше уровня Румынии и Болгарии.

Мы провели прогнозную оценку ключевых макропоказателей российской экономики на 2013 г. с учетом сохранения действующей модели инерционного развития и при условии сохранения высоких цен (на уровне $110 за баррель) на российскую нефть. В этом случае мы ожидаем дальнейшее замедление темп роста валового продукта до 2,9%, промышлен-ного производства – до 2,7%, оживление в динамике строительства не превысит 3%, а прирост инвестиций в основной капитал составит 6%. Потребительская инфляция, по нашим оценкам, сохранится на уровне 2012 г., т.е. 6,5-6,7%. Сохранение инерционного сценария – это, фактически, тупиковый путь.

Более того, в случае обострения дисбалансов в мировой финансовой системе и даль-нейшего замедления темпов роста мировой экономики российская экономика может столкнуться с дополнительными трудностями, обусловленными снижением объема россий-ского экспорта и ослаблением отечественной валюты, вследствие чего может произойти значительное ухудшение основных макроэкономических показателей. По нашему прогно-зу, валовой внутренний продукт и промпроизводство может замедлиться до 1,8%, инве-стиции в основной капитал не превысят 2%, строительство окажется на уровне 2012 г., инфляция ускорится не менее чем до 7,5%.

Таким образом, перед российской экономикой со всей остротой и неизбежностью вста-ет проблема скорейшего выхода на новую модель роста с акцентом на опережающую эко-номическую модернизацию и с опорой на новые источники национального развития.

СЦЕНАРИИ-2013. РОССИЙСКИЙ РЫНОК АКЦИЙ

Долгосрочный цикл на российском рынке акций

Наглядным доказательством существования циклического характера развития россий-ской экономики (3-4 летний цикл) может служить поведение российского рынка акций. На рисунке представлена динамика индекса РТС за период 1995-2012 гг., где в рамках циклической модели выделены «медвежьи» фазы, т.е. периоды глубоких падений рыноч-ных цен и их последующей консолидации. За указанный период можно выделить пять по-добных «медвежьих» фаз с продолжительностью 14-15 месяцев. Последняя «медвежья» фаза разворачивалась в период с апреля 2011 г. по май 2012 г. В настоящее время ин-декс находится в «бычьей» фазе.

Полный цикл составляет в среднем около 42 месяцев (~3,5 года). При условии сохра-нения указанной цикличности следующая переломная точка цикла приходится примерно на середину 2014 г. Таким образом, для инвесторов, ориентированных на долгосрочные (год-полтора) вложения, российский рынок на рубеже 2013 г. представляет благоприят-ную возможность для формирования перспективных инвестиционных портфелей.

Аналогичную циклическую динамику в эти же годы показывал российский ВВП и инве-стиции в основной капитал российских промышленных предприятий. Продолжительность цикла инвестиционной и экономической активности в российской экономике составляет примерно ту же величину: 3-4 года

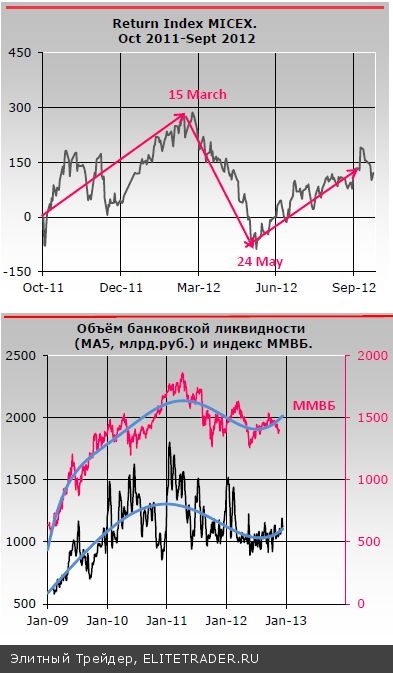

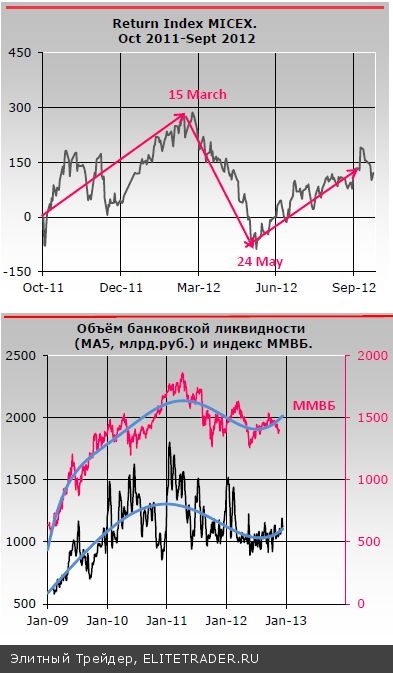

Сезонная динамика индекса ММВБ

Возможности покупателей в посткризисный период оказались существенно лимитиро-ваны как объемами средств, так и сроками инвестирования, что, в конечном счете, при-вело к их возросшей зависимости от денежного предложения (рынок продавцов). Про-граммы количественного смягчения, проводимые ведущими центральными банками, ока-зали в посткризисный период наиболее сильное влияние на рынки. Наряду с этим возрос-ло также влияние традиционных сезонных колебаний денежного предложения в рамках финансового года. Начало года (в США финансовый год начинается в октябре) - традици-онный период выделения новых лимитов, также как середина финансового года традици-онно ассоциируется с периодом подведения первых итогов (Sell in May) на фоне роста ограничений денежного предложения.

Наглядной иллюстрацией указанного годового цикла ликвидности может служить рос-сийский фондовый рынок, который в силу своей специфики самым тесным образом зави-сит от финансовых потоков крупных западных фондов и потому чутко реагирует на лю-бые колебания денежной конъюнктуры.

На протяжении 2009-2012 гг. индекс ММВБ подчинялся характерной цикличности, привязанной к финансовому году в США. Российский рынок акций показывал рост в пер-вой половине года с октября по март-апрель. Торможение роста начиналось на рубеже 1-2 кв., которое затем перерастало в глубокую майскую коррекцию с нижней точкой в рай-оне 23-25 мая. Последующие месяцы до конца финансового года рынок пребывал в со-стоянии посткоррекционного отскока. Исключением из этого правила явился август 2011 г., когда все мировые рынки оказались под давлением в связи с понижением кре-дитного рейтинга США агентством S&P.

Мы считаем, что зависимость российского рынка акций от внешних факторов сохра-нится и в новом 2013 г. и с высокой вероятностью ожидаем примерного повторения циклической динамики, наблюдавшейся в период 2010-2012 гг. Годовой максимум цен может быть достигнут в начале второго квартала, например, в первую декаду мая. Со-ответственно, этому будет предшествовать период восстановления лояльного отношения инвесторов к риску на фоне разрешения финансовых проблем в Греции и США. Сигналы от ФРС, Банка Японии и ЕЦБ, поданные рынкам, были справедливо оценены инвестора-ми как объявление нового раунда валютных войн. Перспектива затяжного ослабления валют инициировала уход инвесторов из-под денежного зонтика в реальные активы. В этот процесс помимо спекулятивного капитала подключились также более консерватив-ные инвесторы и фонды, ориентированные на продолжительную инвестиционную пер-спективу (1,5-2 года).

По нашей оценке, формирование долгосрочных инвестиционных портфелей может продолжиться и в первые месяцы 2013 г., благодаря чему российский рынок акций спосо-бен вырасти на 20-25%. После этого перегретый рынок может перейти в режим остыва-ния, включая летнюю коррекцию и последующую консолидацию, которая продлится, со-гласно прогноза, до конца октября. В рамках данного сценария достижение рынком цик-лического максимума в цикле 2012-2015 гг. можно ожидать в середине 2014 г. Сигналом к фиксации длинных позиций, открытых на рубеже 2012-2013 гг., могут стать возросшие ожидания повышения учетной ставки ФРС.

Еще одним значимым фактором сезонных возмущений для нашего рынка является цикл денежной эмиссии Банка России. На протяжении всего посткризисного периода под занавес календарного года Центральный банк регулярно вбрасывал в денежную систему рекордные объемы рублевой ликвидности. Месячный прирост денежного агрегата М2 при этом достигал 11%. В этом году кассовое исполнение расходов за январь-сентябрь соста-вило всего лишь 68,6% к общему объему расходов федерального бюджета. Таким обра-зом, в последнем квартале планируемые расходы бюджета составят максимальную вели-чину 31,4%. Возросшая нагрузка на бюджет усилит спрос на рубли и потребует дополни-тельного денежного предложения. Традиционная декабрьская эмиссия может быть повто-рена банком и в этом году. Эффект предновогодней накачки ликвидности продолжает ощущаться на денежном рынке еще 2-3 месяца. Возможно, что благоприятная денежная конъюнктура способствует в том числе достижению российским рынком акций своих мак-симальных значений именно в первом квартале (2010-2012 гг.).

В целом в посткризисный период на нашем рынке наблюдается высокая корреляция между уровнем ликвидности российских банков и поведением рынка акций. В период 2009-2010 гг. Центральный Банк производил активную накачку денежной массы в рамках борьбы с последствиями кризиса. Этому периоду соответствовала бычья стадия на рынке акций. С начала 2011 г. ЦБ обозначил в качестве своего основного приоритета контроль над уровнем инфляции. Темпы роста денежной массы к концу текущего года упали к ну-левым отметкам. Однако победа над инфляцией была одержана (3,6% в апреле 2012 г.) высокой ценой. Одновременно произошло сжатие банковской ликвидности и падение экономической активности. В итоге усилившийся дефицит денег обернулся медвежьей стадией на рынке акций.

Мы ожидаем, что в 2013 г. темпы роста денежной массы окажутся заметно выше по сравнению с 2012 г. Это должно оказать благоприятное влияние на ликвидность банков-ской системы и капитализацию российского рынка акций

Прогноз динамики российских биржевых индексов в 2013 г.

1 квартал. Мы предполагаем, что в первом квартале 2013 г. конъюнктура на мировых рынках окажется благоприятной для рискованных вложений. Мы ожидаем разрешения кри-тической ситуации с фискальным обрывом в США, что усилит давление на доллар и одновре-менно вызовет рост долларовых цен на сырье. Снижению долговых рисков в Еврозоне будет также способствовать запуск Европейского стабилизационного механизма. Оживление эконо-мической активности на фоне ослабления рисков на глобальных рынках окажет позитивное влияние на российский рынок акций, особенно в первые месяцы (январь-февраль), хотя в конце февраля рынки могут испытать локальную коррекцию.

2 квартал. Во втором квартале возможен всплеск волатильности на рынках и ухудшение мировой конъюнктуры в т. ч. по причинам макроэкономического и геополитического ха-рактера, что приведет к снижению инвестиционного интереса к российским акциям. В нега-тивном варианте прогноза возросшие риски могут спровоцировать бегство инвесторов в качество, что вызовет рост доллара и падение евро с последующим обвалом нефтяных цен и глубокой нисходящей коррекцией на рынке акций. Май месяц может оказаться наиболее непредсказуемым периодом в 2013 г., отмеченным масштабными спекуляциями. При этом биржевые индексы РТС и ММВБ способны показать в мае годовой экстремум – либо максимум (позитивный сценарий), либо минимум (негативный сценарий).

3 квартал. Прогноз на третий квартал в целом негативный. Определяющей рыночной тенденцией в этот период станет посткоррекционный отскок и последующая консолида-ция цен. Ослабление рисков может последовать в период после августа.

4 квартал. Прогноз позитивный. В конце октября мы ожидаем завершение периода консолидации российских биржевых индексов с выходом наверх.

Периоды повышенной волатильности и вероятной смены среднесрочных рыночных тенденций в 2013 году:

- конец февраля,

- начало мая,

- вторая половина августа,

- конец октября-начало ноября.

Фундаментальная оценка потенциала роста стоимости российских акций

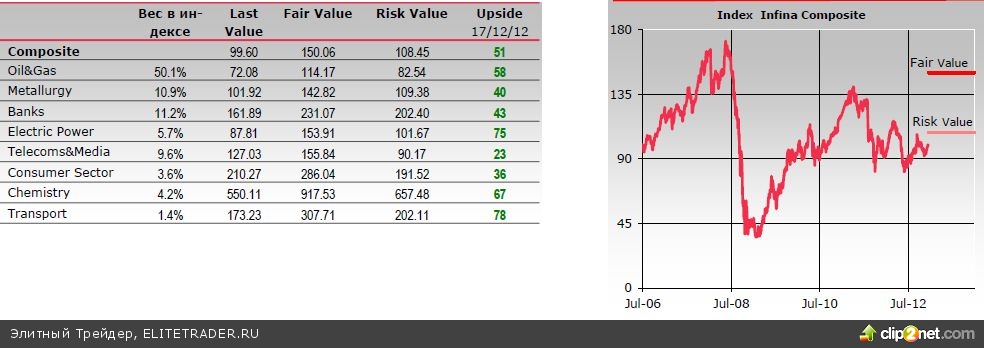

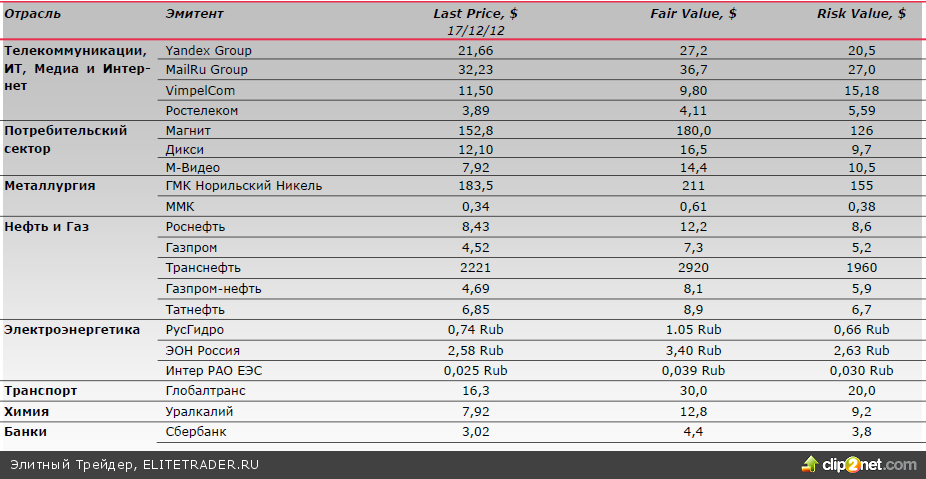

Оценка потенциала роста российских акций производилась на основе расчета спра-ведливой стоимости акций, входящих в корзину сводного индекса Infina Composite, а так-же семейства отраслевых индексов. Для расчета использовалась финансовая модель ЗАО ФЦ «Инфина», в которой в качестве исходных данных применяются финансовые ре-зультаты деятельности компаний за последние 12 месяцев.

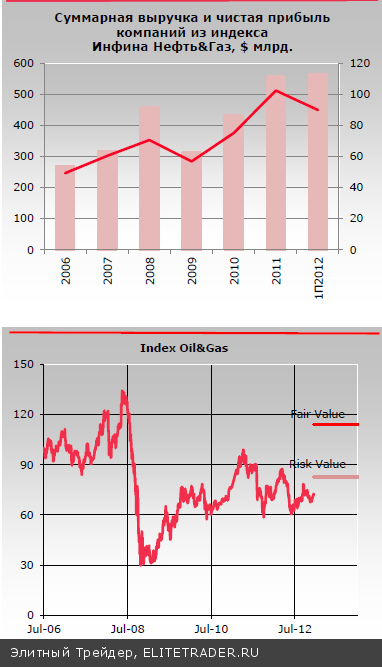

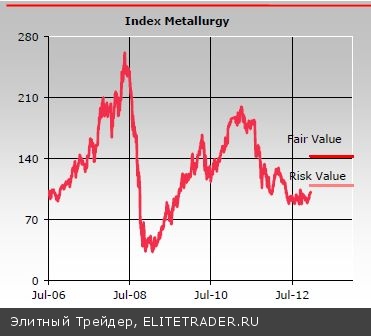

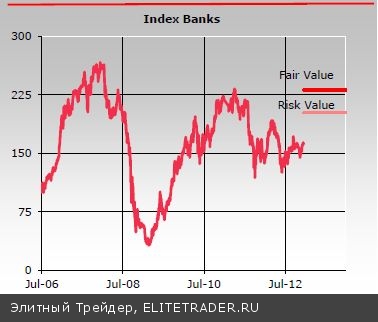

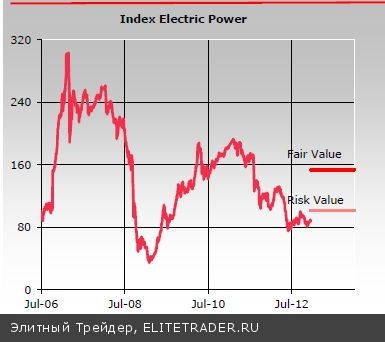

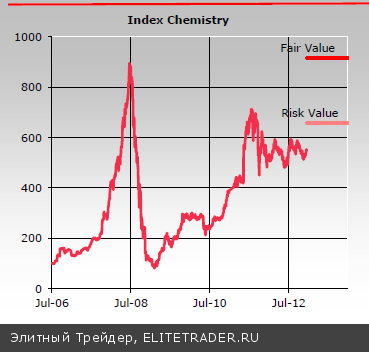

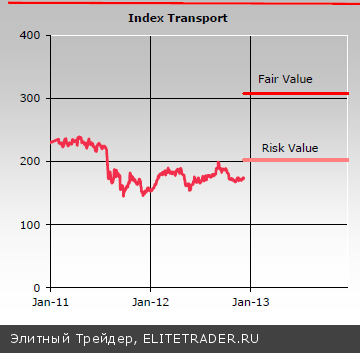

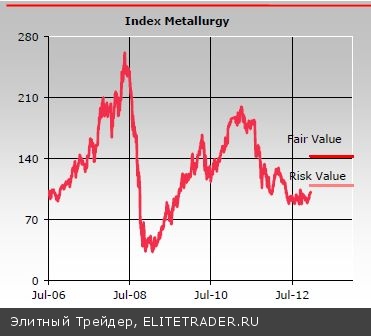

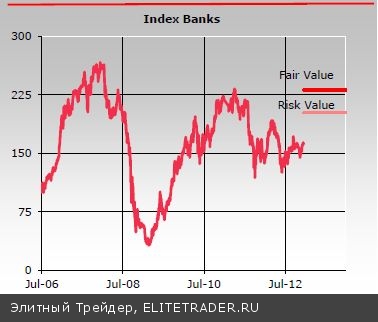

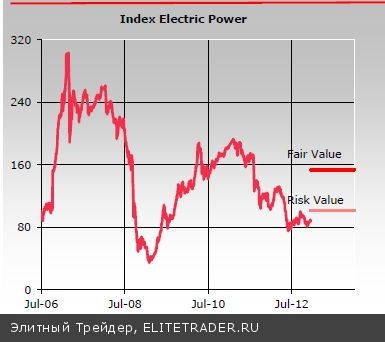

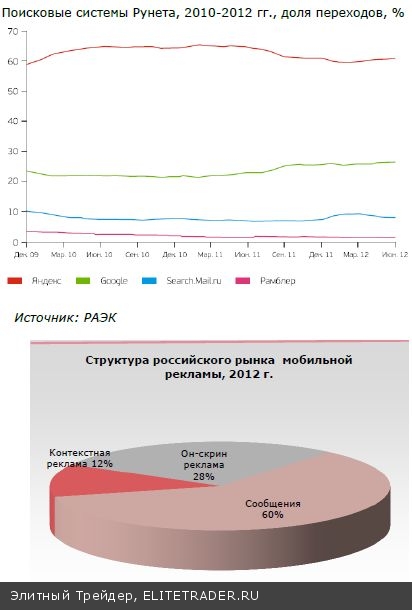

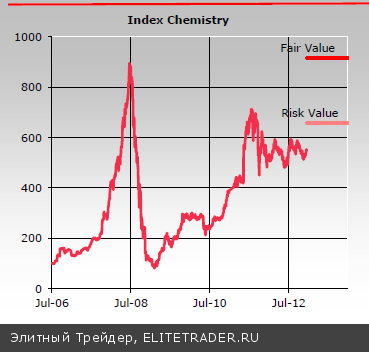

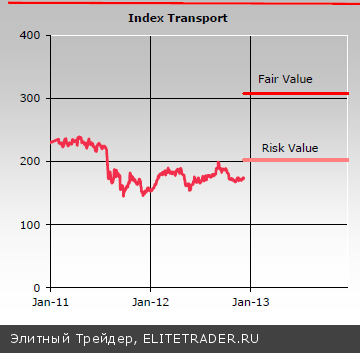

Исходя из нашей оценки фундаментальной стоимости сводного индекса Infina Composite, потенциал его роста по отношению к справедливой стоимости (Fair Value) на перспективу 2013 г. составляет 51%. В отдельных секторах (электроэнергетика, химия, транспорт) потенциал роста достигает 67-78%. С наименьшим дисконтом торгуются акции секторов, ориентированных на внутреннего потребителя: потребительский сектор (36%) и сектор телекоммуникации, IT&Медиа (23%).

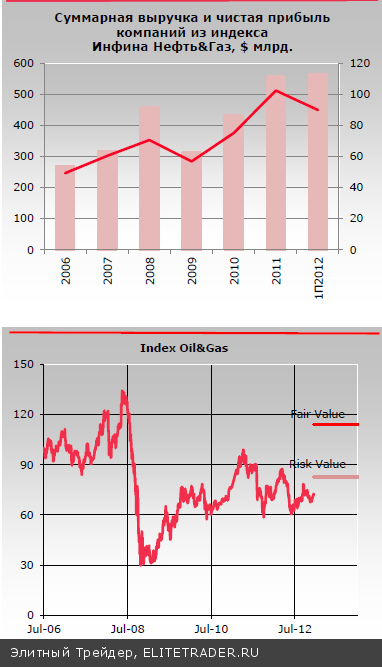

В финансовой модели ФЦ «Инфина» помимо показа-теля Fair Value используется также производный показа-тель фундаментальной стоимости, дисконтированный на величину рыночного риска (Risk Value). В настоящий мо-мент нижняя граница диапазона справедливой стоимости практически совпадает со средним значением индекса за период 2006-2012 гг. Это лишний раз показывает, что российский рынок акций еще не преодолел полностью последствия Своего падения летом 2012 г. и остается в состоянии чрезмерной перепроданности. Потенциал кор-рекции сводного индекса Infina Composite к своей дисконтированной справедливой стоимости составляет, по нашим оценкам, 9%.

Факторы роста и преимущества

Масштаб российской экономики. По объему ВВП ($2,8 трлн.) российская экономика занимает шестое место в мире, а по уровню душевого ВВП страна имеет самый высокий показатель среди стран БРИК. Россия характеризуется низким уровнем государственного долга; по размеру золотовалютных резервов Россия уступает только Китаю и Японии. Российский внутренний рынок входит в первую десятку крупнейших рынков мира по сво-ей емкости, причем частное потребление растет быстрее всех среди стран БРИК. Россия обладает образованной рабочей силой в условиях высокой занятости.

Российская экономика стоит на пороге масштабных структурных перемен. В ежегодном послании Федеральному Собранию президент Путин обозначил ключевые про-блемы развития страны и внес ряд принципиальных предложений, способных придать экономике новый импульс развития. Основной упор сделан на активизацию структурных изменений в экономике, выявление национальных конкурентных преимуществ и поиск новых источников роста, в качестве которых названы внутреннее потребление, частный бизнес при консолидирующей роли государства. С этой целью Президент предлагает сконцентрировать усилия на решении задач жизнеобеспечения населения, что позволит существенно поднять уровень внутреннего потребления.

Правительству Российской Федерации предложено разработать систему мер по сниже-нию оттока капитала, деоффшоризации российской экономики и возврату бизнеса под национальную юрисдикцию, в т. ч. с использованием инструментов стимулирующего ха-рактера. Среди приоритетных задач кредитно-денежной политики, проводимой Централь-ным банком, помимо сдерживания инфляции Президентом названа задача стимулирова-ния экономического роста и занятости путем снижения процентной ставки внутренних кредитов и улучшения условий кредитования отечественных предприятий. Центральному банку поставлена приоритетная цель обеспечения устойчивого развития экономики за счет адекватного денежного предложения. Президент выступил за постепенный отказ от практики размещения национальных резервов в зарубежных низкодоходных финансовых инструментах. Новая политика использования средств стабилизационного фонда позволит направить национальные накопления (Фонд национального благосостояния) в развитие собственной экономики.

Фактически, перечисленные инициативы означают курс на плавный разворот всей российской государственности с целью обретения страной полного суверенитета и кон-солидации усилий страны и общества на целях развития.

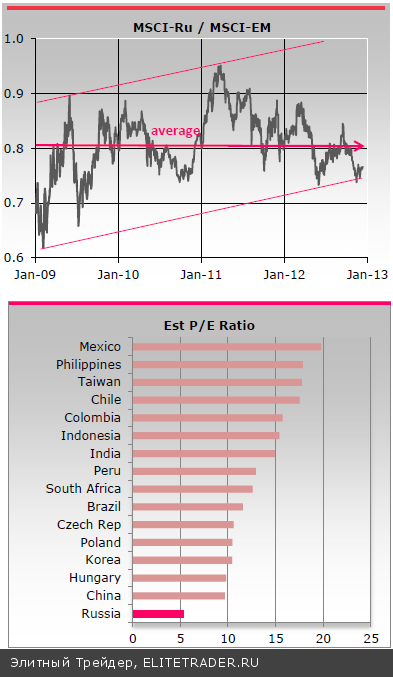

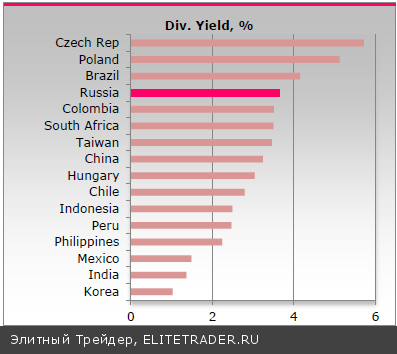

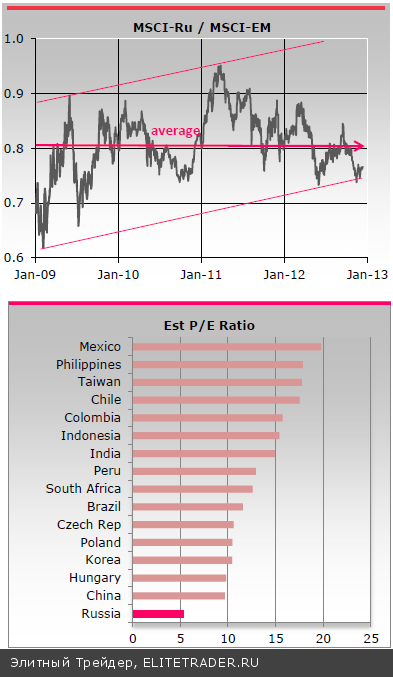

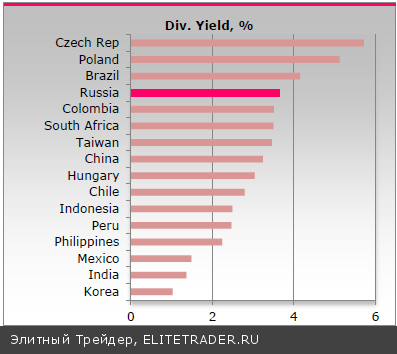

Российский рынок акций имеет высокий потенциал роста по сравнению с остальными развивающимися рынками. На рубеже 2013 г. российский рынок акций по отношению к остальным развивающимся рынкам оценивался на уровне средних значе-ний за посткризисный период. В течение 2009-2012 гг. наиболее благоприятные условия для российских акций складывались в первом квартале 2011 г. В этот период отношение сравнительного показателя MSCI-Ru/MSCI-EM достигло своих максимальных значений. Российский рынок акций обладает наибольшим потенциалом роста по сравнению с остальными развивающимися рынками, учитывая крайне низкое значение показателя P/E Ratio. Мы ожидаем, что в рамках нового конъюнктурно-инвестиционного цикла россий-ский рынок акций, как один из наиболее дешевых, сможет показать опережающие темпы роста среди развивающихся рынков. Мы считаем, что этот благоприятный период может продлиться вплоть до середины 2014 г.

Государственный оборонный заказ. На техническое перевооружение российской армии выделяется 20 трлн. руб. При эффективном освоении этих средств может быть совершен реальный технологический и инновационный прорыв в целом ряде ключевых направлений и создан задел для развития шестого технологического уклада в россий-ской экономике. В рамках содействия высокорискованным научным исследованиям и разработкам в области обороны в России указом президента Путина образован также Фонд перспективных исследований. Предполагается, что ФПИ будет реализовывать около 150 различных перспективных проектов, которые помогут поднять на качествен-но новый уровень военно-технический, технологический и социально-экономический потенциал страны. Развитие инфраструктуры рынка ценных бумаг. С принятием Федерального зако-на «О центральном депозитарии» (2011 г.) в России был дан старт новому этапу развития инфраструктуры рынка ценных бумаг. Основная цель: упрощение расчетов, повышение эффективности учета, снижение рисков и издержек участников рынка. Следующим шагом в этом направлении стало слияние российских бирж ММВБ и РТС (2011 г.). С 1 июля 2012 года российский фондовый рынок стал открыт для иностранных депозитариев, после того как Центральный депозитарий начал регистрацию счетов депо иностранного номинально-го держателя. Россия также одобрила правила международных расчетов Euroclear, приня-тие которых открывает путь притоку реальных денег в ОФЗ и снижению рисков вложений в госдолг РФ. На 2013 г. запланирован выход объединенной биржи на IPO, в ходе которого биржа планирует привлечь не менее $300 млн. С 1 января 2013 года ФСФР также планирует снять все ограничения на размещение российских ценных бумаг за рубежом

Поиск новых источников экономического роста

Целью нового экономического курса должно стать создание механизма экономического роста, способного обеспечить как минимум 6-7% темпы прироста национального ВВП.

С этой целью в предстоящие 10 лет планируется следующее: 1) запустить собственный внутренний инвестиционный мотор (вложения в экономику в ближайшие три года должны составить около 43 трлн. руб.), 2) достичь изменения структуры экономики за счет под-держки производственного бизнеса в несырьевой сфере, в т. ч. путем налогового маневра для перетока денег из сырьевых отраслей в производство (снижение налога на прибыль, расширение льгот на обновление производств и др.). К 2020 г. Россия должна увеличить высокотехнологичный экспорт не менее чем в 2 раза, а долю высокотехнологичных и ин-теллектуальных отраслей в ВВП – в 1,5 раза.

В серии предвыборных статей В. Путина значительное место было уделено развитию внутреннего потребительского спроса как одного из главных стимуляторов развития национальной экономики. В рамках новой индустриализации планируется создание до 25 млн. современных рабочих мест. Для этого уже к 2015 году планируется довести уровень инвестиций в основной капитал практически до 25% ВВП, а затем и до 30% ВВП. Запуск социальных программ позволит осуществить вторичное перераспределение создаваемого общественного богатства, которое способно сформировать мощный потребительский класс и, соответственно, расширить внутренний потребительский спрос. За 10 лет плани-руется в полтора раза увеличить ВВП на душу населения. Опора на новые источники инвестиций. России необходим мобилизационный скачок для перехода к новому технологическому укладу. Однако в условиях сокращения глобально-го спроса прежняя модель российского экономического роста, основанная на экспорте сырья и энергоносителей, себя исчерпала. Российская промышленность испытывает огромную по-требность в инвестициях: объем капиталовложений необходимо увеличить примерно вдвое, расходы на научно-исследовательские и опытно-конструкторские работы – в 3-4 раза, а вло-жения в комплекс новых технологий – примерно в 50 раз. В ближайшие 5-10 лет это потре-бует не только мобилизации имеющихся ресурсов, но и привлечение новых инвестиционных источников роста. Однако в условиях сжатия глобальных рынков капитала рассчитывать на масштабный приток иностранных инвестиций не приходится, поскольку эффективность рабо-ты международных рынков заимствований оказалась под угрозой системных рисков. В итоге фондирование все больше обеспечивается национальными сбережениями и инвестициями. К сожалению, внутренняя инвестиционная база в России до сих пор относительно ма-ла. Расчет на инфраструктурные монополии, как локомотивы роста, также не оправдался, поскольку принятие больших инвестиционных программ провоцирует рост тарифов ин-фраструктурных монополий и повышение инфляции. Действующий бюджетный механизм, также как и имеющаяся кредитная сфера таких ресурсов предоставить не могут. Повыше-ние цен на природные ресурсы, ставшее в докризисный период одним из ключевых фак-торов роста, потеряло свое значение, также как и повышение зарплат.

Для необходимого технологического рывка потребуется мобилизующая функция госу-дарства. Нормальная экономическая жизнь в России невозможна без мощной организую-щей роли государства особенно в условиях, когда требуется быстрый мобилизационный рывок Президент делает ставку на эффективный государственный сектор, который дол-жен превратиться в реального стимулятора экономической конкуренции. По плану уже в 2013 г. только за счет программ компаний с госучастием внутренний спрос на инновации должен вырасти до 1,5 трлн. руб. Государство намерено напрямую вкладывать средства в разработку технологий и поддержку критически важных отраслей, в числе которых стан-костроение, двигателестроение, производство новых материалов, фармацевтика, авиа- и судостроение. Государство обещает предоставить инвесторам налоговые и таможенные стимулы. В этой связи Правительство намерено усилить контроль над госкомпаниями, вернув в советы директоров своих представителей взамен формально независимых ди-ректоров. Значительное место среди новых источников инвестиций могут занять средства Российского фонда прямых инвестиций (РФПИ) и Росфинагентства.

РФПИ. В последние годы российское руководство пошло на ряд принципиальных ре-форм, направленных на расширение инвестиционной базы отечественной экономики. В 2011 г. создан Российский фонд прямых инвестиций (дочерняя организация Внешэконом-банка с зарезервированным капиталом $10 млрд.) для привлечения иностранных инвести-ций в лидирующие компании наиболее быстрорастущих секторов российской экономики (аэрокосмическая индустрия, фармацевтика, фармакология, телекоммуникации и иннова-ционная энергетика, агросектор и др.). Во всех сделках РФПИ выступает соинвестором вме-сте с крупнейшими в мире институциональными инвесторами – фондами прямых инвести-ций, суверенными фондами, а также ведущими отраслевыми компаниями, что позволит обеспечить приток долгосрочных соинвестиций в Россию в объеме около $50 млрд. в бли-жайшие 5-7 лет. Например, объем совместных российско-японских инвестиций под эгидой РФПИ возрастет в 10 раз в ближайшие три года. При этом уже идет обсуждение конкретных инвестиционных планов в наиболее востребованных и высокотехнологичных отраслях.

В 2012 г. РФПИ совместно с Китайской инвестиционной корпорацией был создан Рос-сийско-китайский инвестиционный фонд с капиталом до $4 млрд. Совместно с ведущими мировыми инвесторами (Black Rock, Templeton, Goldman ESSG) РФПИ создал также Pre-IPO консорциум по инвестициям в российские компании, планирующие проведение IPO на ММВБ-РТС, что позволит повысить ликвидность и привлекательность российского фондо-вого рынка. Фонд Black Rock уже приобрел пакет акций Московской биржи ММВБ-РТС

Росфинагентство. Еще одним важным решением, озвученным в послании президента Путина, стало учреждение Российского финансового агентства – принципиально новой структуры, призванной реализовывать на финансовых рынках политику государства в сфере управления суверенными фондами и долговыми обязательствами. Агентство при-ступит к своей работе уже в 2013 г. и должно получить широкие полномочия по управле-нию госдолгом, свободными бюджетными средствами, национальными фондами и пенси-онными накоплениями. Ему будут переданы функции размещения и учета государствен-ных финансовых активов, включая средства Резервного фонда и ФНБ. В частности, предусматривается, что часть средств ФНБ средств может быть направлена на финанси-рование инфраструктурных и других приоритетных проектов. Сейчас эти функции разде-лены между Минфином, ЦБ и ВЭБ. Росфинагентство получит больше свободы в инвестициях, включая возможность вкладывать деньги ФНБ (до 50%) в акции россий-ских и зарубежных компаний. Таким образом, Росфинагентство имеет все шансы стать заметным игроком на мировом рынке длинных денег.

Внешние риски

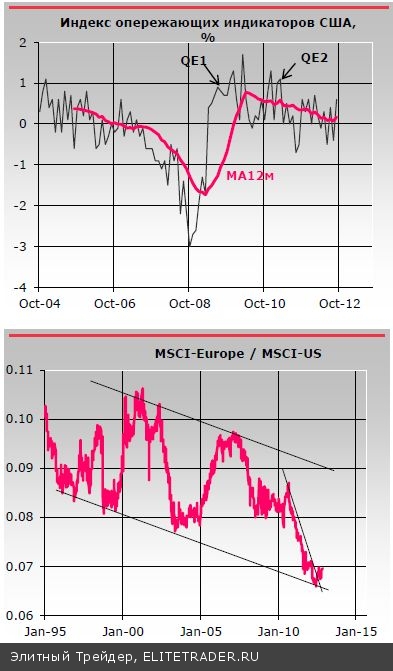

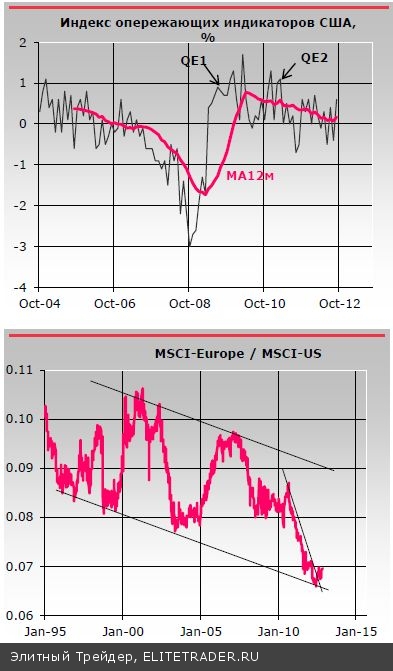

Замедление темпов роста мировой экономики на фоне усиливающейся хро-нической экономической усталости. По прогнозам, рост мировой экономики в 2012 г. со-ставит 3,3%, а в 2013 – 3,6%. Вероятность рецессии в еврозоне в 2013 г. составляет 80%, в Японии – 25%, в США – 15%. МВФ снизил прогноз роста мировой экономики в 2012 г. с 3,5% до 3,3%, в 2013 г. – с 3,9% до 3,6%. Главным тормозом восстановления мировой экономики по-прежнему остается низкий покупательский спрос, обремененный к тому же долговыми обя-зательствами. Негативный сценарий возможен и в экономике Китая, которая до недавнего вре-мени оставалась островком стабильности. Здесь источником повышенных рисков является си-туация на рынке жилья. Среднегодовое значение индекса опережающих индикаторов (США) снижается на протяжении двух последних лет, отражая нарастание негативных тенденций в американской экономике. Из графика хорошо видно, что программа количественного смягчения QE2 носила более ограниченный временной эффект по сравнению с QE1.

Обострение бюджетных проблем в США. Следствием обострения бюджетного кризи-са может стать обвал доллара с последующим гиперинфляционным коллапсом. Дефицит бюд-жета США в 2011-2012 г. четвертый год подряд превысил размер более $1 трлн. МВФ повысил прогноз бюджетного дефицита США в 2012 г. с 8,2% до 8,7%, в 2013 г. – с 6,6% до 7,3% ВВП. Низкие темпы роста американской экономики не дают надежд на возможность какого-нибудь сокращения бюджетного дефицита. Под угрозой может оказаться кредитный рейтинг США. Рас-тущее долговое бремя страны также не совместимо с пока еще высоким рейтингом США. По расчетам текущий потолок госдолга США равный $16,394 трлн., может быть достигнут уже в конце 2012 г. Сокращение дефицита бюджета и проблема долговых лимитов станут теми неот-ложными проблемами, с которыми столкнется вновь избранный президент и конгресс США.

На протяжении последних трех лет США умело переключали внимание глобальных инвесторов с проблемы собственного двойного дефицита на долговые проблемы еврозо-ны. Европа выполняла роль аварийного громоотвода, а американский рынок акций тем временем пожинал все преимущества тихой гавани. В итоге к середине 2012 г. европей-ский индекс MSCI упал по отношению к американскому аналогу до рекордного минимума. Мы считаем, что европейский долговой кризис прошел свою кульминационную точку, по крайней мере, многие риски уже учтены и отыграны рынками. Это значит, что для под-держания статуса тихой гавани Штатам может потребоваться новая дестабилизация фи-нансовых рынков, включая меры военно-политического характера. Этот риск мы оцени-ваем как один из наиболее критических в 2013 году.

Ускорение инфляции. Политика сверхнизких процентных ставок и дешевых креди-тов утратила свою прежнюю эффективность, что вынудило ведущие экономические цен-тры прибегнуть к практически неограниченной денежной эмиссии для запуска механизмов внутренних инвестиций и потребления и одновременного обесценивания неподъемно-го государственного долга. Мировая экономика «остается на плаву» лишь за счет помощи со стороны центральных банков и крупных государственных программ стимулирования. Рост государственных расходов стал единственным и последним инструментом повышения платежеспособного спроса. Принятая в США третья программа количественного смягчения не имеет временных границ. Это означает, что рост денежной массы будет продолжаться до тех пор, пока экономика не восстановится в полной мере. Тем самым закладывается опасность неконтролируемого роста инфляционных рисков. Этот сценарий вполне устраи-вает ключевые мировые экономики, отягощенные долгами. Однако держатели долгов, крупнейший из которых Китай, также как и обладатели валютных резервов (Россия вхо-дит в их число) могут оказаться в роли главной проигравшей стороны.

Еще одним следствием избыточного денежного предложения является риск надувания но-вых финансовых пузырей. По ряду оценок, финансовые запасы глобального корпоративного сектора в настоящее время находятся на 10-летнем максимуме. В случае любого перетока глобальной ликвидности, например, из-за массированного ухода инвесторов под защитный зонтик, эта масса свободных новых денег может спровоцировать резкий ценовой скачок.

Рост социально-политической нестабильности в беднейших странах. Дальней-ший рост денежной массы способен спровоцировать новый виток ослабления доллара, что вызовет рост цен на продовольствие и нехватку продовольственного снабжения в бед-нейших странах. Ситуация на продовольственном рынке усугубляется также негативными последствиями сильнейшей засухи, поразившей регионы США

Ключевые события 2013 г.

США. Стресс-тесты банков. ФРС вернулась к практи-ке стресс-тестов крупнейших американских банков. В конце 2012 г. был запущен первый раунд этой программы в отношении 19 крупнейших кредитных организаций США, включая Bank of America, J.P.Morgan Chase, Citigroup, Wells Fargo, Goldman Sachs, Morgan Stanlye и др. Результаты проведенных тестов будут опубликованы в марте 2013 г., а вторая волна тестов запланирована на осень 2013 г. Фи-нансовые рынки получают знаковый ориентир.

США. В конце 2012 г. завершается программа Transaction Account Guarantee (TAG), введенная Феде-ральной корпорацией по страхованию вкладов (FDIC) в 2008 г. Программа позволяет страховать беспроцентные счета на случай непредвиденного банкротства банка, причем вся сумма страхуется полностью. С начала действия программы, а особенно по мере ухудшения ситуации в еврозоне, многие компании и частные инвесторы из Европы переводят деньги в США и страхуют их по TAG. В итоге общая сумма беспро-центных вкладов с такой гарантией достигла $1,5 трлн., со-ставив 13% всех банковских активов США. Гарри Рид, лидер сенатского большинства, уже представил проект закона, продлевающего действие TAG, однако некоторые республи-канцы и крупные банки выступают против.

Европа. Введение банковского надзора. Контроль над европейскими банками будет установлен к 1 января 2014 года., но уже с 1 января 2013 года под ее действие попадут все банки, получающие господдержку через Ев-ропейский механизм стабильности. Введение общеевро-пейского надзора и принятие общих стандартов для оценки банковских активов будет способствовать укреп-лению доверия к европейским банкам.

Европа. Выборы в бундестаг и избрание канцлера ФРГ (сентябрь 2013 г.).

Внутренние риски

Российская экономика находится под давлением негативных тенденций и явлений, до-ставшихся в наследство от прошлых лет. В числе наиболее болевых тем остается структур-ная деградация экономики, износ фондов, разрушение научно-технического потенциала, спад производственной активности в 2011-2012 г. на фоне стабильно высоких нефтяных цен. Российские предприятия сталкиваются с большими трудностями при заполнении ва-кансий. Уровень использования производственных мощностей приближается к докризисно-му максимуму. Продолжается старение населения и сокращение трудовых ресурсов.

Экономике все труднее получить дополнительный импульс для роста. Ее состояние может ухудшиться в случае, если в ведущих центрах мировой экономики усилится спад и, как следствие, произойдет значительное снижение нефтяных цен.

Ограниченная самостоятельность денежной политики России. Сохраняющаяся экономическая модель, привязывающая эмиссию рублей к приросту валютных резервов, обрекает Россию на роль сырьевого придатка и финансового донора соседей и ограничи-вает возможности государства в управлении развитием собственной экономики исходя из потребностей экономического роста. От экономики резервов России необходимо как мож-но быстрей переходить к экономике развития.

Замедление российской экономики. Без кардинальных перемен в проводимой макро-экономической политике российская экономика в 2013 г. рискует показать дальнейшее паде-ние темпов роста. Главными причинами замедления ее роста являются сокращение внешнего спроса на российскую экспортную продукцию, а также жесткая внутренняя кредитно-денежная и бюджетная политика. Сохранение инерционного сценария развития экономики неумолимо повышает угрозу масштабного социально-политического кризиса в последующие годы.

Институциональные проблемы российской экономики. Российская экономика остро нуждается в скорейших институциональных преобразованиях, направленных на улучшение делового климата, сокращение оттока капитала, обеспечение свободной конку-ренции, независимости судебной системы и борьбу с коррупцией.

Бюджетные риски. В случае очередной кульминации мирового кризиса наибольший риск для российской экономики несет падение цен на сырье и энергоносители, доходы от экспорта которых формируют основной приток средств в бюджет (в частности, доля экспорта полезных ископаемых от общего объема экспорта выросла с 42,5% в 1995 г. до 72,2% в 2011 г.). Соци-альная нагрузка на бюджет значительно выросла в посткризисный период: Бюджетные выплаты (пенсии, пособия, зарплаты бюджетников) занимают в структуре доходов насе-ления около трети. Рост социальной нагрузки на бюджет вынуждает правительство искать дополнительные источники его наполнения. Так, в 2013 году вводится новая шкала нало-гообложения на недвижимость

В следующем году могут также возрасти риски исполнения региональных бюджетов. Доходная база региональных бюджетов в последние годы растет медленными темпами и не успевает за ростом текущих расходов, что отражается в росте задолженности регио-нов, а в некоторых случаях и повышающейся угрозе дефолта.

Инвестиционные риски. Инвестиционное сжатие за счет сокращения бюджетных расходов в условиях одновременного роста цен на ресурсы ведет к стагнации в экономи-ке. По нашим оценкам в такой ситуации темпы экономического роста ВВП в 2013 г. не превысят 1,8 %.

Согласно результатам опроса, проведенного в рамках Всемирного экономического фо-рума, главным препятствием ведения бизнеса в России являются трудности финансирова-ния. Основным приоритетом деятельности ЦБ остается инфляционное таргетирование путем ограниченного денежного предложения. Такой курс порождает хронический инвестицион-ный голод в промышленности и идет в разрез с целями создания эффективной банковской системы, возможности которой, также как и система рефинансирования банков оказывается в жесткой зависимости от объема денежной эмиссии, привязанной к объему экспортной вы-ручки. Наши банки пока не способны удовлетворить растущий спрос экономики на креди-ты, которые к тому же предоставляются под завышенные проценты. В результате многие крупные клиенты предпочитают кредитоваться за рубежом, а высокие ставки рефинанси-рования по-прежнему блокируют развитие банковской системы.

В структуре источников финансирования капиталовложений российских предприятий доля банковских кредитов остается мизерной: всего 8-10 %, что резко отличается от США (40%), ЕС (42-45%) и Японии (65%). В целом отношение совокупного капитала банковского сектора к ВВП в России впятеро меньше, чем в других странах G8. Половина капитала приходится на пя-терку крупнейших российских банков. На их же долю приходится ¾ всех выданных кредитов. Неразвитость банковско-кредитной системы и фактическое отсутствие банковской конкурен-ции оборачиваются высокими процентными ставками, тормозящими развитие бизнеса.

Социально-политические риски. Для поддержания социально-политической ста-бильности российская экономика должна расти темпами в 4-5%. Их падение ниже данного порога стабильности, произошедшее в последние годы, существенно обострило социально-политическую ситуацию в стране, что уже нашло свое отражение в росте протестных настроений в обществе. Начавшийся процесс политической трансформации несет дополни-тельные риски для бизнеса и снижает инвестиционную привлекательность страны.

Россия живет в условиях расширяющегося внутреннего социально-политического кон-фликта между национальными интересами страны и интересами олигархической элиты, порожденного колоссальным социальным неравенством. Нынешняя российская элита в свою очередь сильно разобщена и представляет из себя смесь клановых, региональных и корпоративных групп. В стране отсутствуют цивилизованные механизмы согласования ос-новных групповых и корпоративных интересов. В результате общество готово идти на от-крытое противостояние с властной элитой для защиты своих интересов, причем эти настро-ения становятся все более антилиберальными. Таким образом, во внутренней политике ны-нешнее российское руководство имеет сокращающийся запас прочности в плане возможно-сти проведения непопулярных реформ. В то же время в обществе пока нет политических сил, способных всерьез предложить реальную альтернативу либеральному курсу

ОТРАСЛЕВЫЕ ОБЗОРЫ НЕФТЬ И ГАЗ

Факторы роста

Стабилизация объемов добычи. МЭР ожидает небольшое падение добычи нефти в 2013 г. в силу того, что снижение добычи в Западной Сибири еще не будет в полной мере компенсиро-вано ростом добычи на новых месторождениях. Однако в 2014-2015 гг. ожидается форсирован-ное наращивание добычи нефти в новых нефтегазовых провинциях за счет дополнительных вводов и интенсификации применения методов повышения нефтеотдачи пластов. Это позволит стабилизировать объем добываемой нефти на уровне 510 млн. т. По прогнозу Минэнерго к 2030 г. после освоения арктического шельфа и ввода в эксплуатацию месторождений Восточной Си-бири добыча нефти достигнет 530 млн. т. Добыча газа в РФ в 2012 г. может достичь по оценкам МЭР 676 млрд. куб. м. (+1,1% к 2011 г.) в связи с сохраняющейся тенденцией сокращения спро-са на газ на внутреннем и европейском рынках. В период 2013-2015 гг. среднегодовые темпы прироста добычи газа не превысят 1,4%, что примерно вдвое ниже темпов роста ожидаемого мирового спроса на газ в этот период (+2,9% по прогнозу МЭА). Объем добычи газа в 2013 г. составит 691 млрд. куб. м. Основные причины замедления темпов добычи газа в РФ обусловле-ны сокращением спроса на продукцию Газпрома со стороны европейских потребителей на фоне возросшей конкуренции со стороны производителей сланцевого газа и СПГ.

Модернизация НПЗ. Объем переработки нефти к 2015 г. будет сокращаться ежегод-но на 2 млн. т (до 258 млн. т) в связи с плановой модернизацией российских НПЗ при од-новременном росте глубины переработки до 74%. Ожидается также, что в этот период будет переломлена тенденция сокращения объема экспорта в сторону роста объема про-даж нефтепродуктов.

Налоговое регулирование. Введение в 2011 г. новой системы налогообложения («60-66») простимулировало прирост вложений в переработку нефти, объем которых в 2012 г. вдвое превысил объем вложений в добычу. В феврале 2013 г. правительство РФ намерено подвести итоги действия нового режима с целью дальнейшего реформирования системы налогообложения отрасли. Предполагается, что на втором этапе реформы (с 2014 г.) пошли-на по нефти будет снижена с 60 до 55%, а по нефтепродуктам с 66 до 60% (режим «55-60»). Система НДПИ сохранится при разработке старых месторождений, а на новых она будет за-менена налогом на прибыль от реализации нефти и газового конденсата. Кроме того, в 2013 г. предлагается снижение темпов роста НДПИ для независимых производителей с уче-том динамики цен на газ и рентабельности проектов. Эти меры призваны простимулировать рост эффективности и привлекательности нефтегазовой отрасли

Цены на газ. Эффект от замещения природного газа сланцевым уже отыгран. В США цены на газ демонстрируют с апреля 2012 г. устойчивую восходящую тенденцию, которая будет иметь продолжение в 2013 г. В Европе, несмотря на замедление экономики, спрос на газ также будет поддерживаться за счет замещения атомных мощностей в ЕС и введе-ния эмбарго на поставки иранской нефти.

Дивиденды. Крупнейшие российские нефтегазовые компании подтвердили свою го-товность направлять не менее 25% чистой прибыли по РСБУ на выплату дивидендов.

Планы Газпрома на 2013 г. Объем добычи газа в 2012-2013 гг. может снизиться до 510-515 млрд. куб. м. Газпром предпринял ряд ценовых маневров по сохранению долго-срочных контрактных цен, что несколько снизит его прибыль, но позволит выдержать конкуренцию со спотовой торговлей. Скорее всего, падение спроса на газ Газпром будет компенсировать за счет сокращения закупок газа у независимых производителей.

В 2013 г. Газпром введет в строй новое месторождение – Киринское на Сахалине. Во Владивостоке начато строительство завода по производству СПГ. Имеются планы по стро-ительству газопровода для подачи сахалинского газа как в Японию, так и через Северную Корею в Южную Корею.

Стратегия Газпрома строится на диверсификации рынка сбыта и увеличении присут-ствия в разных регионах, в первую очередь, в перспективном азиатском сегменте. К рабо-те в этом направлении подталкивает сохраняющаяся значительная ценовая неоднород-ность мирового газового рынка. С этой целью Газпром начал реализацию второго этапа Восточной газовой программы по созданию новых центров газодобычи – Якутского, Ир-кутского и Красноярского. Одновременно запланировано наращивание газовой инфра-структуры со строительством магистральных газопроводов, которые позволят соединить восток страны и Восточную Сибирь с Западной Сибирью. Таким образом, к 2017 г. будет создана единая система газоснабжения всей России.

Проблемы и риски

Истощение ресурсной базы. Наиболее острой проблемой нефтяной отрасли остается падение добычи на действующих западносибирских месторождениях и трудности с освое-нием новых месторождений Восточной Сибири и крайнего Севера. Разведка и разработка арктических месторождений требует больших инвестиционных вложений и нуждается в значительной господдержке и льготном режиме налогообложения, поэтому крупные стра-тегические месторождения, скорее всего, останутся за госкомпаниями.

Рост долговой нагрузки. Истощение ресурсной базы и износ перерабатывающих мощностей вынуждает компании увеличивать объем капитальных вложений в разведку и освоение новых месторождений и модернизацию НПЗ, что ведет к росту долговой нагруз-ки и негативно влияет на доход акционеров

Дисбаланс спроса и предложения на мировом рынке энергоносителей. На ми-ровом рынке энергоносителей сохраняется дисбаланс между спросом и предложением, подогреваемый ожиданиями радикальных перемен в нефтегазовой индустрии. Рынок нефти разбалансирован из-за восстановления нефтедобычи в Ираке и Ливии и наращива-ния добычи нефти в США, что усиливает нестабильность нефтяных цен. На газовом рынке причиной дисбаланса стал рост объема предложения сланцевого газа и СПГ и падение спроса на энергоносители из-за рецессии в Европе.

Инвестиционные идеи-2013

В базовом сценарии на 2013 г. мы ориентируемся на сохранение высокой среднегодовой цены нефти (диапазон колебаний $90-120), что наряду с устойчивыми темпами добычи обеспечит российским нефтяным компаниям стабильность финансовых показателей. В случае оживления экономической активности акции нефтегазового сектора окажутся од-ними из наиболее привлекательных, учитывая их доминирующее положение на россий-ском рынке акций. Общий потенциал роста стоимости сектора мы оцениваем в диапазоне 37-58% по отношению к текущим ценам. По совокупности факторов мы отдаем предпо-чтение в 2013 г. акциям компаний с высокой долей государственного участия: Роснефти, Транснефти, Газпрома, Газпромнефти и Татнефти

МЕТАЛЛУРГИЯ

Факторы роста

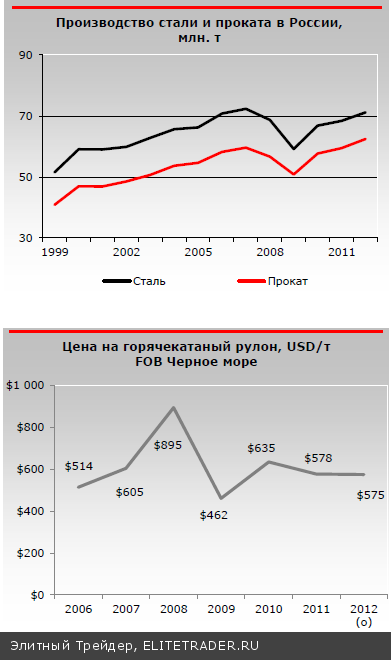

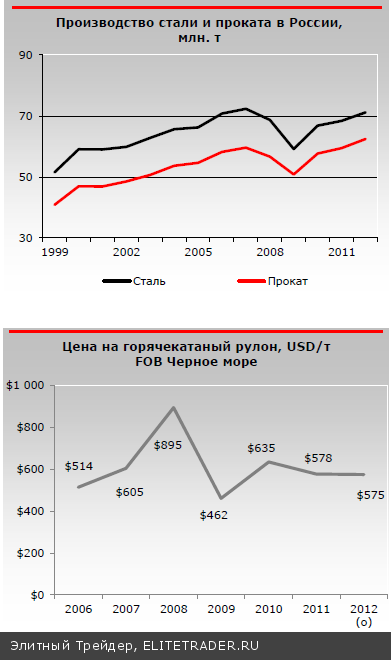

В 2012 г. российская черная металлургия продолжает рост: за 9 мес. было выплавлено 53,5 млн. т стали и произведено 46.9 млн. т готового проката, что на 5% и 6% больше, чем за аналогичный период 2011 г. В целом же за год, по нашей оценке, выплавка стали достигнет 71,2 млн. т (+4% к прошлому году), а производство проката – 69,3 млн. т (+5%). Выплавка окажется лишь на 1,7% ниже предыдущего максимума 2007 г., количе-ство проката превысит его на 4,8%, по-видимому, за счет повышения уровня собственной переработки и снижения реализации товарных полуфабрикатов.

В предстоящем году в случае снижения остроты долговых и макроэкономических про-блем в еврозоне и заметной активизации инвестиционных процессов в России (строитель-ство, перевооружение промышленных производств и т.п.) можно ожидать сопоставимого с 2012 г. расширения металлургического производства. При нарастании пессимизма в ми-ровой экономике металлургическая отрасль может снизиться в пределах 1,5% в нату-ральном выражении от достигнутого в 2012 г. уровня – снижение экспортных поставок в этом случае может быть частично смягчено увеличением поставок на внутренний рынок.

Проблемы и риски

Угроза усугубления долгового кризиса, а также экономического спада в Европе пред-ставляется основным риском для российской металлургии. Негативный настрой производи-телей и потребителей в ЕС приведут к дальнейшему сжатию спроса на товары длительного пользования, бытовую технику, недвижимость, что аналогичным образом отразится на по-треблении металлопроката, усугубят его избыток и продолжит сбивать цены, в том числе и на сырье как на мировом, так и на внутрироссийском рынке. Однако и здесь можно усмот-реть риск для себестоимости отечественных металлургов, поскольку сырье на внешних рынках в целом более эластично реагирует на дисбалансы спроса и предложения по срав-нению с внутренними ценами. Связано это с удаленностью российских металлургических производств от границ Таможенного союза, в результате чего более дешевые на внешних рынках по сравнению с внутренним руда и уголь остаются непривлекательными из-за вы-сокой стоимости их морской, а затем и железнодорожной транспортировки. За счет этого по сути заградительного транспортного тарифа российские поставщики металлургического сы-рья могут в меньшей степени реагировать ценами на дисбалансы рынка, что, в свою оче-редь, сужает возможности для сокращения себестоимости готового металлопроката.

Дополнительным риском служит также и избыток металлургических мощностей как в Рос-сии, так и в мире. Россия традиционно экспортирует около трети производимого проката, од-нако избыток металлургических мощностей увеличивается во всем мире (в т.ч. и в Европе). «Сталелитейная отрасль может повторить ошибки 80-х гг., когда компании требовали субси-дий, а старые заводы продолжали работать по политическим и социальным соображениям, – заявил гендиректор австрийской Voestalpine и президент Европейской ассоциации сталели-тейной промышленности Вольфганг Эдер. – В 2012 г. мировое производство стали достигнет 1,8 млрд. т, а объем заказов – только 1,5 млрд. т. Для того чтобы восстановить в Европе ба-ланс спроса и предложения, необходимо убрать с рынка значительный объем имеющихся производственных мощностей. Сегодня уровень загруженности производства достигает лишь 70-75%. При том, что европейские сталевары могли бы произвести в 2012 г. около 210 млн. т стали, объем ее потребления составляет лишь 140-145 млн. т. До тех пор, пока лишние про-изводственные мощности давят на рынок, добиться фундаментального структурного выздо-ровления европейской сталелитейной отрасли очень трудно». Конкуренция поставщиков бу-дет только усиливаться, что потребует от них роста качества металлопродукции при одновре-менном повышении финансовой эффективности производств.

Инвестиционные идеи-2013

Среди компаний отечественного металлургического сектора, по нашему мнению, в предстоящем году стоит выделить Магнитогорский металлургический комбинат и ГМК Но-рильский никель.

Преимущества ММК – низкий долг, концентрация на повышении рентабельности и уровня сервиса, отказ от увеличения производственных мощностей и зарубежной экспан-сии, отсутствие вертикальной интеграции. Последнее в заметной степени может способ-ствовать снижению себестоимости, поскольку в отсутствие собственной железорудной базы и при обеспеченности собственным коксующимся углем менее чем на 50% низкие цены на металлургическое сырье, которые вряд ли вырастут и в 2013 г., внесут заметный вклад в повышение производственной эффективности компании.

Преимущество Норильского никеля – урегулирование многолетнего акционерного конфликта, что позволяет «избрать сбалансированный Совет директоров компании, кон-солидировать группу «Норильский никель», а также оптимизировать корпоративное управление в ГМК, провести масштабную работу по уточнению стратегии, сбытовой и ди-видендной политики». В пресс-релизе UC Rusal также отмечается: «Интеррос и РУСАЛ также договорились о приостановке всех судебных разбирательств в отношении «Нориль-ского никеля» и друг друга для реализации ключевых договоренностей. После осуществ-ления этих договоренностей все судебные процессы будут прекращены».

БАНКИ

Предварительные итоги года и перспективы развития в 2013 г.

По итогам 10 мес. совокупные активы российского банковского сектора увеличились на 13,1% и составили 47,1 трлн. руб. Приоритетный вклад в рост активов внесло креди-тование: с начала года совокупный кредитный портфель прибавил 15,0%, главным обра-зом, за счет опережающей динамики рынка розничного кредитования. Так, если кредиты корпоративным клиентам за январь-октябрь выросли на 11,6%, то кредиты физлицам – на 33,1%.

Замедление роста корпоративного кредитования мы связываем с эффектом высокой базы 2П2011, когда корпорации из-за «схлопывания» европейских долговых рынков до-статочно активно замещали внешние займы внутренними, с неуверенностью бизнеса в перспективах развития мировой и российской экономики, а также действиями ЦБ, кото-рый с июля усилил требования к оценке рисков корпоративных заемщиков, а в сентябре ужесточил денежно-кредитную политику, повысив ставку рефинансирования.

В этих условиях банки отдают предпочтение высокомаржинальному розничному сег-менту. Мы полагаем, что по итогам года рынок розничного кредитования может проде-монстрировать рост порядка 40-45% год-к-году. Несмотря на то, что кредитование физ-лиц не является приоритетным для российских банков (его доля в совокупных активах по состоянию на 01.11.2012 составляет 15,7%, при том, что доля кредитов нефинансовым организациям – 42,0%), наблюдаемый на протяжении последних двух лет бурный рост «розницы» при одновременном замедлении корпоративного кредитования может привести в 2013 г. к существенному ухудшению качества кредитных портфелей банков.

По прогнозам ЦБ в 2013 г. совокупный кредитный портфель банков может прибавить порядка 20%, по корпоративным кредитам рост составит около 15%, по потребитель-ским кредитам в диапазоне 25-30%. Мы полагаем, что данный прогноз является реали-стичным в случае реализации рассматриваемого нами базового варианта развития рос-сийской экономики.

В 2012 г. на фоне достаточно слабого притока вкладов населения (прирост с начала года составил 11,2%) банки все более активно рефинансировались в ЦБ. Объем средств, заимствованных у Банка России, главным образом через операции РЕПО и кредиты, обес-печенные банковскими активами, векселями и гарантиями, в октябре 2012 г. превысил 2,5 трлн. руб. против 1,2 трлн. руб. на начало года.

Доля ЦБ в пассивах кредитных организаций выросла на 1 ноября до 5,4% с 2,9% на начало года. Дальнейшее увеличение зависимости от данного вида финансирования рас-ширяет разрыв между сроками активов и пассивов банков, что может привести к увели-чению рисков рефинансирования.

В условиях сжатия ликвидности банки продолжают увеличивать ставки по депозитам: усредненная максимальная ставка по вкладам 10 банков РФ, привлекающих наибольший объем депозитов физических лиц, в первой декаде декабря составил 9,65% (максималь-ный уровень – 10,15% был зафиксирован в третьей декаде июля, а минимальное значе-ние – 6,1% было зафиксировано в марте).

С целью предоставления банкам дополнительных средств ЦБ в 2012 г. возобновил проведение операций прямого биржевого РЕПО с акциями, включенными в его Ломбард-ный список, который был пополнен за счет новых корпоративных и банковских облига-ций, также были изменены поправочные коэффициенты по ряду выпусков ценных бу-маг, входящих в Ломбардный список. Однако проблема длинных и дешевых денег, необ-ходимых для органичного развития банковского бизнеса, по-прежнему не решена. В 2012 г. АРБ подготовила законопроект об увеличении максимальных сроков РЕПО до трех лет и планировала внести его в Госдуму в осеннюю сессию. Мы полагаем, что в случае резкого ухудшения ситуации на финансовых рынках, решение об увеличении максималь-ного срока рефинансирования может быть принято уже в 2013 г.